Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Облік і аудит кредитів банку

Дипломная работа: Облік і аудит кредитів банку

Облік і аудит кредитів банку

1. Теоретичні засади обліку розрахунків за банківськими кредитами

1.1 Економічна сутність та значення кредитів банку

Діяльність підприємства в системі ринкової економіки неможлива без періодичного використання різноманітних форм залучення кредитів.

З економічного погляду кредит – це форма позичкового капіталу (в грошовій або товарній формах), що надається на умовах повернення та обумовлює виникнення кредитних відносин між тим, хто надає кредит, і тим, хто його отримує [6; 18].

Загальноекономічною причиною виникнення кредитних відносин товарне виробництво. Підґрунтям функціонування кредиту є рух вартості у сфер товарного обміну, у процесі якого виникає розрив у часі між рухом товару і його грошовим еквівалентом, відбувається відокремлення грошової форми вартості від товарної. Якщо рух товарних потоків випереджає грошовий, то підприємства-споживач товарів з настанням моменту плати за них не завжди мають достатні кошти, а це може спинити нормальний процес відтворення. Коли рух грошових потоків випереджає товарні, то на підприємствах нагромаджуються тимчасово вільні кошти.

Виникає суперечність між безперервним вивільненням грошей у кругообігу оборотних коштів і потребою в постійному використанні матеріальних грошових ресурсів.

Отже, виникнення і функціонування кредиту пов'язане з необхідністю забезпечення безперервного процесу відтворення, з тимчасовим вивільненням коштів у одних підприємств і появою потреби в них у інших. При цьому виникнення кредитних відносин зумовлюється не самим фактом розбіжності в часі відвантаження товару і його оплати, а узгодженням між суб'єктами кредитних відносин умови щодо відстрочки платежу через укладання кредитної угоди. Але обіг товарів є не єдиною причиною виникнення кредитних взаємовідносин. Нин кредитні відносини з'являються за будь-якої економічної чи фінансової операції, пов'язаної із заборгованістю одного з учасників лисої операції [10; 150].

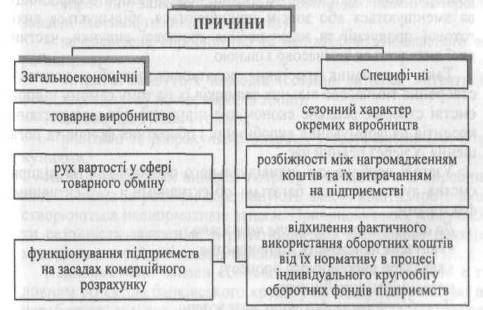

Поряд з об'єктивним підґрунтям існують специфічні причини виникнення і функціонування кредитних відносин, що пов'язані з потребою забезпечення безперервності процесу відтворення (рис. 1.1).

Рис. 1.1. Причини виникнення кредитних відносин

Для появи кредитних відносин потрібні певні умови. По-перше, учасники кредитної угоди – кредитор і позичальник – мають бути юридично самостійними суб'єктами, які матеріально гарантують виконання зобов'язань. По-друге, інтереси суб'єктів кредитної угоди повинні збігатися.

Для забезпечення всього процесу відтворення треба, щоб підприємства мали необхідні оборотні кошти, які вони використовують для придбання оборотних виробничих фондів. Зі стадії виробничих запасів оборотн кошти переходять у незавершене виробництво, а потім у готову продукцію. Своєю чергою, готова продукція, призначена для продажу, стає товаром і реалізується. Виручка від реалізації надходить на рахунок підприємства [19; 201].

За браком власних оборотних коштів підприємства залучають банківські кредити, кошти інших кредиторів та комерційний (товарний) кредит. Кредит дає змогу доцільніше організувати оборот коштів підприємств, не витрачати значних фінансових ресурсів на створення зайвих запасів сировини й матеріалів [22; 415].

У процесі кредитування підприємств насамперед ураховуються ндивідуальні особливості кругообігу їхніх оборотних коштів. Особливост ндивідуального кругообігу коштів підприємств виявляються в часовій розбіжност між вивільненням з обороту вартості в грошовій формі та авансуванням коштів у новий оборот. Такі розбіжності відбуваються передусім через сезонність виробництва. Сезонність виробництва зумовлює в одні періоди випереджальне зростання виробничих витрат проти надходження коштів і спричиняє додаткову потребу в коштах понад ті, що є в розпорядженні підприємства. В інші періоди витрати виробництва зменшуються або зовсім припиняються, збільшується вихід готової продукції та надходження грошової виручки, частина якої виявляється тимчасово вільною [28; 151].

Таке чергування зростання додаткових потреб у коштах створення тимчасово вільних залишків їх на тому самому підприємстві створю реальне економічне підґрунтя для використання кредитів на формування виробничих оборотних фондів та погашення їх через певний час.

Узагалі особливості індивідуального обороту коштів підприємства зумовлюються багатьма об'єктивними і суб'єктивними факторами [31; 180].

До об'єктивних факторів належать:

галузева належність підприємства;

характер виробничого процесу;

сезонність виробництва.

До суб'єктивних факторів належать:

рівень організації виробництва;

рівень організації збуту й постачання;

нші фактори.

Розрізняють два види кругообігу коштів підприємства: відносно рівномірний і переважно нерівномірний [34; 162].

Перший вид властивий підприємствам нафтової, вугільної, металургійної та інших галузей промисловості. Для підприємств цієї групи характерним є нетривалий лаг (період) між надходженням і витрачанням коштів.

Другий вид характерний для підприємств легкої, харчової, лісової промисловості, сільськогосподарських підприємств. У них завжди виника певна невідповідність між витратами і надходженням коштів від реалізац продукції. У підприємств з нерівномірним кругообігом коштів додаткова потреба в кредиті пояснюється сезонністю виробництва, значною тривалістю обороту оборотних коштів. Тривалість виробничого циклу може коливатися від кількох днів (виробництво деяких харчових продуктів) до кількох місяців і років (виробництво сільськогосподарської продукції, суднобудування).

Суб'єктами кредитних відносин можуть бути будь-які самостійн підприємства. Кредитні відносини характеризуються тим, що їх суб'єктами є дв сторони: одна з них у рамках конкретної кредитної угоди називається кредитором, нша – позичальником. Грошові чи товарно-матеріальні цінності, витрати або виконана робота та надані послуги, щодо яких укладається кредитний договір, об'єктами кредиту [45; 208].

Основними об'єктами короткострокового кредитування в оборотн кошти є:

– виробничі запаси (сировина, основні й допоміжні матеріали, запасні частини, паливо, інструмент);

– незавершене виробництво та напівфабрикати власного виробництва;

– витрати майбутніх періодів (сезонні витрати, витрати на освоєння випуску нових виробів тощо);

– готова продукція і товари;

– платіжні та розрахункові операції з постачальниками й покупцями.

На підприємствах виникає потреба в кредитах під виробнич запаси, якщо їх розміри перевищують власні кошти, тобто якщо створюються наднормативні запаси. Причиною таких можуть бути сезонність завезення, нерівномірна або дострокова поставка матеріальних ресурсів постачальниками та н. [62; 301].

Наднормативні запаси сільськогосподарської сировини головним об'єктом банківського кредиту на підприємствах, які переробляють цю сировину і працюють сезонно (цукрові заводи, консервні комбінати, інш підприємства харчової та легкої промисловості), або створюють великі сезонн запаси сировини на рік, тобто до нового врожаю [47; 508].

Наднормативні запаси незавершеного виробництва і готово продукції можуть створюватися на підприємствах у зв'язку з прискоренням темпів зростання обсягів виробництва, некомплектністю постачання, транспортними утрудненнями щодо відправлення продукції споживачам, припиненням відвантаження продукції споживачам через їхню неплатоспроможність тощо [59; 315].

У складі витрат майбутніх періодів банки видають підприємствам позички на покриття сезонних витрат, оскільки в періоди сезонного зменшення обсягів виробництва або міжсезонного простою витрати на виготовлення продукції тимчасово не покриваються виручкою від реалізації. Так, цукровий завод навіть у період міжсезонного простою (лютий – серпень) потребує коштів на ремонт обладнання, утримання постійного персоналу, проведення всіх підготовчих робіт до сезону цукроваріння. Ці витрати він покриває за рахунок банківських позичок, а розраховується за них з виручки від реалізації цукру [9; 104].

Витратами майбутніх періодів є також витрати, пов'язані з освоєнням випуску нових видів продукції, пусконалагоджувальні витрати. Якщо ц витрати кредитує банк, то в кредитних угодах називається конкретна продукція витрати включаються в її собівартість [44; 307].

За допомогою кредитів підприємство, коли йому тимчасово бракує власних коштів, може розрахуватись зі своїми постачальниками [38; 411].

Отже, кредит необхідний і для підтримування кругообігу фондів діючих підприємств, що обслуговують процес реалізації продукції.

Об'єктами довго – та середньострокового кредитування капітальні вкладення, пов'язані з реконструкцією підприємства, його технічним переозброєнням) упровадженням нової техніки, удосконаленням технолог виробництва, а також інші витрати, що ведуть до збільшення вартості основних засобів. До таких кредитів підприємства вдаються, якщо відчувають брак власних коштів, призначених на ці Цілі, а саме: прибутку й амортизаційних відрахувань.

Використання різноманітних форм кредитування підприємства прискорює рух грошових і матеріальних ресурсів та сприяє підвищенню ефективност фінансово-господарської діяльності.

Визначаючи потреби в кредитах, підприємства виходять із загальної потреби в коштах і наявності таких.

Планування потреби в кредиті для формування оборотних коштів підприємства здійснюється таким способом. На першому етапі розраховується потреба в оборотних коштах у цілому та за окремими напрямками: формування виробничих запасів, незавершеного виробництва, готової продукції.

На другому етапі визначається необхідний розмір залучення кредитів банку на покриття збільшення потреби в оборотних коштах. Для цього можна послуговуватися формулою [65; 191]:

К0б = 0К – (0Кпоч+0Кпр – КЗ) (1.1.)

де КОб – необхідний розмір кредитів, які залучаються в оборотні кошти;

ОК – потреба в оборотних коштах;

ОКпоч – власні оборотні кошти на початок періоду;

ОКпр – поповнення оборотних коштів за рахунок прибутку підприємства;

КЗ – зменшення кредиторської заборгованості.

Потреба підприємства в кредитах під інвестиційні проекти визначається на підставі інвестиційної програми за окремими етапами реалізації та з урахуванням власних джерел фінансування. Власні кошти для фінансування інвестиційних програм складаються з амортизаційних відрахувань, частини прибутку, яка Спрямовується на реконструкцію, технічне переоснащення, нове будівництво.

Після проведення розрахунків потреби підприємства в кредитних ресурсах визначають період їх залучення. Період залучення кредитів – це час з моменту надання банківського кредиту до моменту його повного погашення та виплати відсотків за користування. Період залучення кредиту встановлюється банком [7; 81].

У банківській практиці для з'ясування розмірів кредиту використовується метод, коли позичка видається не в повному обсязі, а за мінусом певної частини у відсотках до заявленої величини кредиту. Ця величина для кожного підприємства може бути різною з огляду на його кредитоспроможність рівень ризику кредитування.

В даній роботі розглядається агропромислове підприємство АФ «Україна», що для реалізації інвестиційного проекту з оновлення та модернізації обладнання, яке обґрунтовано маркетинговими дослідженнями підтверджуючими доцільність збільшення обсягів виробництва та реалізації продукції поруч з зростанням якісних показників, залучило довгостроковий кредит у відповідності до кредитно угоди (Додаток 1) та з метою забезпечення наявності оборотних коштів у достатньому розмірі у 2008 році залучало короткостроковий кредит у відповідності до угоди (Додаток 2).

Доцільність залучення довгострокового кредиту в сумі 1000 тис.грн. на п'ять років обґрунтовувалася наступним чином (таблиця 1.1):

Таблиця 1.1. Економічна ефективність інвестиційних проектів

| Показник | Формула розрахунків | Період по роках | 1-й нвестиційний проект | 2-й нвестиційний проект | ||||

| Методика розрахунку | Результат | Методика розрахунку | Результат | |||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

||

| Вихідн дані | ||||||||

| 1) Обсяг нвестицій (залученого капіталу, тобто 70% вартості проекту), тис. грн. | 1000 | 1200 | ||||||

| 2) Період експлуатації, роки | 5 | 4 | ||||||

| 3) Прийнята дисконтна ставка, % | 12 | 15 | ||||||

| 4) Прибуток по роках реалізації за виключенням сум нарахованих відсотків за користування кредитом, тис. грн. | ||||||||

| 1-й рік | 200 | 300 | ||||||

| 2-й рік | 300 | 500 | ||||||

| 3-й рік | 400 | 400 | ||||||

| 4-й рік | 400 | 400 | ||||||

| 5-й рік | 400 | – | ||||||

| 5) Річна сума амортизації | 10 | 15 | ||||||

| 6) Ліквідаційна вартість (сума) | 450 | 410 | ||||||

| Розрахунок ефективності інвестиційних проектів | ||||||||

| 7) Грошовий потік | Прибуток + Амортизаційні відрахування |

I II III IУ У |

200+10 300+10 400+10 400+10 400+10+450 |

210 310 410 410 860 |

300+15 500+15 400+15 400+15+410 – |

315 515 415 825 – |

||

| РАЗОМ: | 2200 | 2070 | ||||||

| 8) Поточна вартість грошового потоку в результаті дисконтування |

п. 7/(1+п. 3)n |

I II III IУ У |

(210/1,12) (310/1,122) (410/1,123) (410/1,124) (860/1,125) |

187,50 247,13 291,83 260,56 487,99 |

(315/1,15) (515/1,152) (415/1,153) (825/1,154) – |

273,91 389,41 272,87 471,70 – |

||

| РАЗОМ: | 1 475,01 | 1 407,89 | ||||||

| 9) Чистий приведений доход | п. 8 п. 1 | 1475,1–1000 | 475,1 | 1407,89–1200 | 207,89 | |||

| 10) Індекс прибутковості | п. 8 / п. 1 | 1475,1/1000 | 1,48 | 1407,89/1200 | 1,17 | |||

11) Період окупності |

(п. 1*n)/п. 8 | (1000*5)/ 1 475,01 | 3,39 | (1200*4)/ 1 407,89 | 3,41 | |||

| 12) Внутрішня норма прибутковості | При п. 8=п. 1 |

(210/х) +(310/х2) +(410/х3) +(410/х4) +(860/х5) – 1000 = 0 |

Х=1,26 |

(315/х) +(515/х2) +(415/х3) +(825/х4) -1200 = 0 |

Х=1,22 | |||

| 13) 13) Збільшення прибутковості | п. 12 п. 3 | 0,26–0,12 | 0,14 | 0,22–0,15 | 0,07 | |||

На підставі виконаних розрахунків приходимо до наступних висновків:

Загальна сума грошового потоку по 2-му проекту трохи перевищує цей показник по 1-му проекту. Проте, варто врахувати, що по 2-му проекту термін повернення капіталу у виді грошового потоку більше на один рік, чим цей термін по 1-му проекті.

У результаті проведення дисконтування визначена поточна вартість грошового потоку, що значно вище майбутньої: по 1-му проекту поточна вартість складає 67% майбутньої (100*(1 475,01/2200)), а по 2-му проекту поточна вартість складає 68% майбутньої (100*(1407,89/2070)). Більш різке зниження реального грошового потоку по 2-му проекту порівняно з першим викликано відмінністю дисконтних множників (15% проти 12%), що може привести до підвищення ризику і зменшенню ліквідності. Крім того, варто врахувати, що в другому випадку на один рік збільшений період дисконтування, а з віддаленням терміну повернення вкладених коштів їхня реальна ціна зменшується.

Чистий приведений доход для 1-го варіанта складає 475,1 тис.грн., а для 2-го проекту – 207,89 тис. грн. Проте, абсолютні значення цього показника не розкривають повної картини, тому що розглядаються різні терміни експлуатації об'єктів. По індексу прибутковості перший варіант превалює над другим (1,48 > 1,17).

Аналізуючи період окупності витрат по кожному варіанту, можна зробити висновок, що 1-й інвестиційний проект окупиться швидше порівняно з 2-им варіантом – на 0,02 (3,39–3,41) роки.

Визначення внутрішньої норми прибутковості дало можливість розрахувати мінімальний коефіцієнт прибутковості (або поріг беззбитковості), тобто норму дисконту, при якій чистий приведений доход буде дорівнювати нулеві. Порівнюючи цю норму з дисконтними ставками по кожному проекту, можна установити рівень прибутковості кожного варіанта. Чим нижчої буде реальна процентна ставка від розрахункової, тим більше прибутковими будуть інвестиції. У першому варіанті розрахункова норма складає 26%, тоді як реальна дисконтна ставка – 12%, тобто різниця складає 14%. В другому варіанті це розходження набагато менше складає 7% (22,00–15,00), а це свідчить, що другий варіант більш близький до границі, за якої реалізація інвестиційного проекту може бути збитковою неефективною.

Підсумовуючи результати виконаного аналізу, констатуємо, що 1-й нвестиційний проект більш вигідний і ефективний як по розміру чистого приведеного доходу й індексу прибутковості, так і по періоду окупності. Цей варіант має більший запас щодо норми прибутковості.

Доцільність залучення короткострокового кредиту обґрунтовувалася у відповідності до формули 1.1:

ОК – потреба в оборотних коштах – за даними планового відділу складає 1432,06 тис. грн.;

ОКпоч – власні оборотні кошти на початок періоду (станом на 01.01.2008 р. ф. 1 стр. 380 – ф. 1 стр. 080=1271,0 тис.грн.);

ОКпр – поповнення оборотних коштів за рахунок прибутку підприємства за даними планового відділу складає 2682,86 тис.грн.;

КЗ – зменшення кредиторської заборгованості (ф. 1 стр. 620∆=2621,8 тис.грн.)

К0б = 0К – (0Кпоч+0Кпр – КЗ)=1432,06 – (1271,0+2682,86+2621,8)=100 тис.грн.

1.2 Види і форми банківських кредитів та порядок їх надання

Кредити, що їх можуть отримати підприємства, класифікуються за такими ознаками [24; 57]:

– за кредиторами;

– формами та видами;

– метою використання;

– терміном надання;

– забезпеченням;

– порядком надання. Кредиторами підприємств можуть бути:

– банки та спеціалізовані фінансово-кредитні інститути (банківський, лізинговий кредити);

– підприємства (комерційний кредит);

– держава (державний кредит, який надається через уповноважен банки);

– міжнародні фінансово-кредитні установи (відкриття кредитних ліній через уповноважені банки).

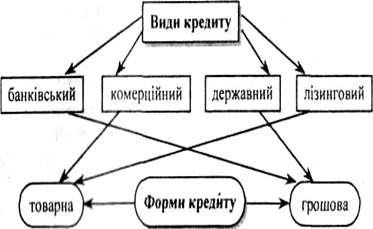

Форми та види кредитів зображено на рис. 1.2 [39; 42].

Рис. 1.2. Форми та види кредитів, що надаються підприємствам

З рисунка видно, що кредити бувають таких видів:

банківський;

комерційний;

державний;

лізинговий.

Банківський кредит – це економічні відносини між кредитором та позичальником з приводу надання коштів банком підприємству на умовах строковості, платності, повернення, матеріального забезпечення, цільово спрямованості. Банківський кредит надається суб'єктам господарювання всіх форм власності на умовах, передбачених кредитним договором [43; 31].

Комерційний кредит – це економічні, кредитні відносини, як виникають між окремими підприємствами [54; 18].

Державний кредит – це економічні, кредитні відносини між державою та суб'єктами господарювання [63; 35].

Лізинговий кредит – це відносини між суб'єктами господарювання, які виникають у разі орендування майна (майновий кредит або лізинг-кредит) [70; 15].

Банківський та державний кредити надаються підприємствам у грошовій формі, лізинговий та комерційний – у товарній. Банківський та державний кредити погашаються в грошовій формі. Комерційний кредит також повертається переважно в грошовій формі. У період становлення ринкових відносин можлива його сплата як у товарній, так і у змішаній формах (товарній і грошовій одночасно). Лізинговий кредит може погашатись у грошовій, товарній та змішаній формах.

Слід зазначити, що традиційно в країнах з розвинутою ринковою економікою факторингові та лізингові кредитні послуги підприємствам надаються переважно спеціалізованими фінансово-кредитними інститутами – факторинговими та лізинговими компаніями.

В Україні кредитні послуги у вигляді факторингу надають тільки комерційні банки. Лізингові послуги надають переважно лізингов компанії. У зв'язку з цим лізинговий кредит умовно віднесено до групи небанківських кредитів.

Залежно від мети використання розрізняють кредити, що спрямовані на фінансування:

оборотних коштів;

основних засобів.

Підприємство має можливість отримувати кредити на придбання товарно-матеріальних запасів, обладнання, інших активів, розширення та модернізацію виробничих потужностей, викуп окремих виробничих комплексів або цілих підприємств.

За терміном надання розрізняють короткострокові (до 1 року); середньострокові (до 3 років) та довгострокові (понад 3 роки) кредити [78; 9].

Короткострокові кредити підприємства можуть отримувати в раз фінансових труднощів, які виникають у зв'язку з витратами виробництва та обігу, не забезпеченими надходженнями коштів у відповідному періоді. Термін короткострокового кредиту не перевищує одного року.

Середньострокові кредити (від одного до трьох років) надаються на поточні витрати, оплату обладнання та фінансування капітальних вкладень.

Довгострокові кредити (понад три роки) можуть надаватися для формування основних фондів. Об'єктами кредитування можуть бути капітальн витрати на реконструкцію, модернізацію, розширення вже діючих основних фондів, нове будівництво, приватизацію та корпоратизацію підприємств тощо.

Залежно від забезпечення кредити поділяють на 2 групи [83; 12]:

забезпечені;

бланкові.

Забезпечені кредити гарантуються певними видами активів, а саме [8; 14]:

нерухомістю;

цінними паперами;

товарно-матеріальними цінностями;

дебіторською заборгованістю тощо.

Забезпечення кредитів може також здійснюватись: майновими правами, правами підприємств на інтелектуальну власність, землю; гарантіями банків; коштами чи майном третьої особи; іншим забезпеченням (поручительство, свідоцтво страхової компанії).

В Україні як забезпечення кредиту використовують в основному товарно-матеріальні цінності та нерухомість.

Кредити, що їх надають банки підприємствам під заставу державних цінних паперів, називаються ломбардними. У міру розвитку ринку державних цінних паперів значення цього кредиту в діяльності українських підприємств зростатиме.

Бланкові кредити отримують тільки фінансово стійкі підприємства на короткий термін (1–10 днів). У вітчизняній практиці використання бланкових кредитів обмежене.

Порядок надання кредиту передбачає такі види позичок [23; 101]:

прямі;

консорціуми;

позички участі.

Надання прямих позичок передбачає кредитування підприємства безпосередньо одним кредитором.

Консорціумні позички надаються тоді, коли підприємству-позичальнику потрібні кошти в обсязі, який не може бути забезпечений одним кредитором. У цьому разі кілька кредиторів об'єднуються, кожен з них надає частину загального кредиту.

У консорціумній угоді можуть брати участь не тільки кілька банків, а й кілька підприємств-позичальників, яких стосується конкретний кредитний проект.

Підприємство-позичальник, що бажає отримати кредит у великому розмірі, може самостійно визначити банк, який бере на себе зобов'язання з організації банківського консорціуму та виконання функцій головного банку в кредитній угоді. Як звичайно, головним банком стає один з великих банків, як мають досвід проведення великомасштабних кредитних операцій.

Для отримання консорціумного кредиту підприємство-позичальник готує і подає головному банку, як заведено, таку інформацію [37; 212]:

1) клопотання про отримання кредиту із зазначенням характеру діяльності, фінансового стану підприємства;

2) дані про мету та спрямованість кредиту, термін надання, періоди його погашення;

3) техніко-економічне обґрунтування проекту;

4) інші документи, потрібні для прийняття рішення про кредитування.

Кредитні взаємовідносини між консорціумом та підприємством-позичальником регулюються кредитною угодою, яку підписують усі учасники.

Головний банк акумулює кошти банків-учасників і кредиту підприємство відповідно до кредитної угоди.

За настання строків погашення зобов'язань підприємство повертає кредиторам не тільки позичені кошти та відсотки за кредит, а й відшкодовує всі витрати, пов'язані з організацією та здійсненням кредитно операції у тій сумі та строках, які обумовлені в кредитному договорі.

Позички участі – банки передають (перевідступають) частини позички іншим кредиторам. Домовленість про таку позичку можна укласти навіть без відома підприємства-позичальника.

У зв'язку з низькою кредитоспроможністю більшості українських підприємств у вітчизняній практиці позички участі не практикуються.

Нині найпоширенішим видом кредиту є банківський. За такого кредитування підприємство виступає тільки в ролі позичальника.

Банківський кредит класифікують за такими ознаками [51; 20]:

1) цільове спрямування;

2) термін кредиту;

3) вид відсоткової ставки;

4) валюта кредиту;

5) види обслуговування.

Залежно від цільового спрямування кредит може надаватися:

на фінансування оборотного капіталу;

фінансування основного капіталу;

викуп приватизованого підприємства.

Чинне українське законодавство забороняє надавати підприємствам кредити на покриття збитків від господарської діяльності, на формування і збільшення статутних фондів банків та інших господарських товариств.

Відповідно до банківської практики не можуть отримати кредити підприємства [60; 72]:

проти яких порушено справу про банкрутство (крім кредитування заходів фінансової санації);

під укладені ними контракти, які не передбачають захисту позичальника від можливих втрат, пов'язаних із затримками в поставках товарів;

коли вони мають прострочену заборгованість за раніше наданими кредитами.

Залежно від терміну розрізняють: короткостроковий, середньостроковий і довгостроковий кредити.

Залежно від відсоткової ставки підприємства можуть одержувати кредити з плаваючою і фіксованою відсотковою ставкою.

Позички з фіксованою відсотковою ставкою підприємствам надаються переважно за умов стабільної економіки. Іноді такі позички підприємство може отримати й за умов інфляції, але тільки на дуже короткий термін. За економічної нестабільності підприємствам, як звичайно, надаються позички з плаваючою відсотковою ставкою. Ставки за такими позичками залежать від вартості залучених банками ресурсів, офіційної облікової ставки Національного банку України. Підприємства переважно намагаються отримати в банках позички з фіксованою відсотковою ставкою.

Підприємства можуть одержувати в банках кредити як у національній, так і в іноземній валюті. Для одержання кредитів у іноземній валюті від іноземних кредиторів підприємство мусить зареєструвати кредит у НБУ [55; 180].

Кредитування в іноземній валюті має особливість, яка поляга в тім, що прогнозовані надходження в національній валюті, яких достатньо для купівлі іноземної валюти сьогодні, не можуть уважатися надійним джерелом погашення кредиту, бо можливі зміни валютного курсу. Тому прогноз грошових потоків підприємства здійснюється в іноземній валюті.

Банк видає підприємству позички в іноземній валюті, як і в національній, тільки якщо в підприємства немає простроченої заборгованості за раніше виданими позичками, незалежно від того, в якій валюті їх було надано.

Кредит в іноземній валюті може бути використаний підприємством на фінансування капітальних вкладень, придбання обладнання, сировини, матеріалів. Зокрема, підприємство може передбачати часткове використання виданого кредиту на такі цілі [72; 60]:

оплата комісійних за виконання банком платежів або інших операцій з валютою, які здійснюються відповідно до кредитного договору підприємства з ноземною фірмою;

оплата витрат на відрядження працівників підприємства за кордон у межах установлених нормативів, коли необхідність відряджень підтверджується контрактом;

сплата мита, страхових та митних внесків, які встановлен країною-експортером і віднесені за умовами контракту на імпортера;

оплата транспортних витрат у межах чинних тарифів або документально підтверджених витрат на транспортування експортної продукції;

оплата імпортних контрактів;

оплата витрат на внутрішньому ринку України способом конвертації в національну валюту.

Часом банки відмовляють підприємству у видачі кредитів у ноземній валюті. Так, банк може відмовити підприємству в позичці для спекулятивних операцій, оскільки такі операції мають зависокий рівень ризику.

Підприємства можуть отримати різноманітні види кредитів та послуг кредитного характеру (рис. 1.3) [48; 61].

Строковий кредит – це кредит, який надається цілком відразу після укладення кредитної угоди. Він погашається або періодичними внесками, або одноразовим платежем наприкінці терміну.

Кредитна лінія – це згода банку-кредитора надати кредит у майбутньому в розмірах, які не перевищують заздалегідь обумовленої суми за певний період часу без проведення додаткових спеціальних переговорів [29; 40].

Рис. 1.3. Банківське обслуговування підприємства

Кредитна лінія відкривається, як заведено, на рік, але можна відкрити й на коротший термін. Відкрита кредитна лінія дає змогу оплатити за рахунок кредиту будь-які розрахункові документи, передбачені кредитною угодою, що укладається між підприємством та банком. Протягом строку д кредитної лінії підприємство може будь-коли одержати позичку без додаткових переговорів з банком та інших формальностей. Проте за банком зберігається право відмовити підприємству у видачі чергової частини позички в межах затвердженого ліміту, якщо банк виявить погіршання фінансового стану позичальника, невиконання умов кредитної угоди. Через це кредитну лінію відкривають підприємствам зі стійким фінансовим становищем та доброю репутацією. На прохання підприємства ліміт кредитування можна переглядати.

Розрізняють два види кредитних ліній: сезонну (невідновлювальну) і постійно відновлювальну. Сезонну кредитну лінію відкривають за періодичного браку оборотних коштів, пов'язаних із сезонністю виробництва або з необхідністю створення запасів товарів на складі. Таку лінію може бути відкрито, наприклад, цукровому заводу для формування запасів цукрових буряків або овочевій базі для створення запасів овочів на зиму. Кредити овочевій базі і цукровому заводу погашаються за рахунок виручки від реалізац продукції. Погашення боргу й відсотків здійснюється одноразовим платежем. У разі відкриття сезонної кредитної лінії банк в обов'язковому порядку вимага від підприємства забезпечення.

Відновлювальну кредитну лінію може бути відкрито підприємству тоді, коли воно відчуває постійний брак оборотних коштів для відновлення процесу виробництва в заданому обсязі [21; 93].

Відновлювальна кредитна лінія, як правило, надається на термін, який не перевищує одного року. Особливість відновлювальної кредитно лінії полягає в тім, що підприємство, погасивши частину кредиту, може одержати нову суму, але в межах відповідного ліміту й періоду дії кредитної угоди. У зв'язку з цим підприємство має заставити банку основні фонди або надати якесь нше забезпечення.

Нині комерційні банки України відкривають кредитні лінії, як звичайно, сільськогосподарським підприємствам, підприємствам переробних галузей народного господарства, торговельним підприємствам.

Овердрафт – короткостроковий кредит, що його надає банк надійному підприємству понад залишок його коштів на поточному рахунку (в межах заздалегідь обумовленої суми) через дебетування його поточного рахунка [36; 240].

Для підприємства в комерційному банку може бути відкритий спеціальний рахунок – контокорент – єдиний рахунок, на якому враховуються вс операції підприємства. На контокорентному рахунку відображуються, з одного боку, погашення кредиту банку та інші платежі на доручення підприємства, з другого – кошти, які надходять на користь підприємства (виручка від реалізац продукції, наданий кредит та інші надходження). Контокорент – це поєднання позичкового рахунка з поточним, і він може мати дебетове та кредитове сальдо.

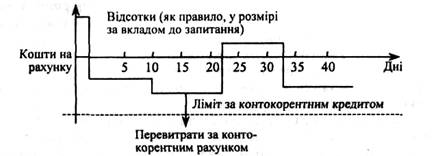

Підприємству-позичальнику банк відкриває контокорентний рахунок за схемою, зображеною на рис. 1.4 [50; 180].

Підприємство може підтримувати комерційні відносини з багатьма партнерами, і в нього постійно виникають грошові зобов'язання та вимоги. Банк бере на себе здійснення розрахунків за поточними вимогами зобов'язаннями підприємства і з цією метою відкриває йому контокорентний рахунок. Грошові зобов'язання, які має підприємство, можуть часом перевищувати його фінансові можливості. У зв'язку з цим виникає потреба в отриманн контокорентного кредиту.

Якщо підприємство використовує контокорентний кредит без згоди з банком або виходить за встановлені межі кредиту, то цю частину кредиту називають терміном «овердрафт» [66; 71].

За кредитового сальдо контокорентного рахунка банк за використані ним кошти сплачує підприємству відсотки, як водиться, у розмір ставки на вклади до запитання. За дебетового сальдо, навпаки, підприємство сплачує банку відсотки в розмірі, передбаченому кредитною угодою (рис. 1.5) [82; 43].

Рис. 1.4. Порядок відкриття контокорентного рахунка

Рис. 1.5. Механізм контокорентного кредитування

Відкриваючи контокорентний рахунок підприємству, банк визначає ліміт кредиту (певний відсоток від надходжень на поточний рахунок підприємства), який може бути протягом року переглянутий за згодою сторін. Ліміт кредитування може бути збільшений, як правило, не більше ніж на 30%, якщо підприємство переконає банк у доцільності такого рішення (плановане збільшення обсягів виробництва тощо) [30; 211].

Ліміт кредиту за контокорентним рахунком залежить від розміру необхідного кредиту, можливості підприємства погашати його, щоденного обсягу реалізації продукції, міри довіри банку до свого клієнта.

Коли підприємство робить перевитрати за контокорентним рахунком, то банк може:

переглянути ліміт кредиту (за наявності об'єктивних причин);

стягнути штраф;

відмовити в контокорентному кредиті.

Використання контокорентного кредиту пов'язане з більшими витратами для підприємства. Відсотки за користування позичкою за контокорентним рахунком є найвищими в банківській практиці.

Контокорентний кредит може використовуватись для:

фінансування придбання засобів виробництва, готової продукції, виробничих запасів;

подолання тимчасових фінансових труднощів. Характерні особливост контокорентного кредиту:

визначення ліміту кредитування;

можливість скасування кредитної угоди будь-коли.

Однак контокорентний кредит має й певні переваги для підприємства-позичальника:

відсотки за кредит нараховуються лише за фактичні дн користування;

кредитними коштами підприємство може скористатися будь-коли без укладення додаткової кредитної угоди.

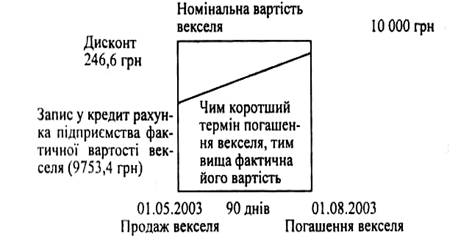

Кредит під облік векселів (обліковий кредит) – це короткостроковий кредит, який банківська установа надає пред'явнику векселів, обліковуючи (скуповуючи) їх до настання строку виконання зобов'язань за ними сплачуючи пред'явнику номінальну вартість векселів за мінусом дисконту.

Переваги такого кредиту для підприємства:

гарантія того, що кредити, які надає підприємство своїм контрагентам, можуть бути рефінансовані в банку за вигідною відсотковою ставкою;

у зв'язку з наявністю солідарної відповідальності за векселем банки не вимагають додаткових гарантій від підприємств;

такий кредит поліпшує умови ліквідності суб'єкта господарювання.

Надання облікового кредиту здійснюється на підставі подано підприємством заяви на дисконтування векселів. Банк ретельно перевіря репутацію підприємства-векселедавця, а також підприємства-пред'явника векселя. Коли їхній фінансовий стан є позитивним, банк дисконтує векселі. При цьому він залишає за собою право повернути ті векселі, які можуть видаватися підозрілими.

Механізм дисконтування векселів підприємств зображено на рис. 1.6.

Рис. 1.6. Структурно-логічна схема вексельного кредитування підприємства

Розмір та термін дії вексельного кредиту залежать від строку пред'явленого векселя. Термін, на який видається вексель, не може перевищувати 90 днів.

Погашення вексельного кредиту здійснюється в день оплати векселя платником (трасантом). Коли трасант неплатоспроможний, відповідальність за зобов'язаннями несе пред'явник векселя та інші особи, що мають солідарну відповідальність за цим векселем.

Усі операції з обліку векселів здійснюються банком на підставі договору, укладеного з підприємством-власником векселя.

Для укладення договору про облік векселів підприємство пода в банк такі документи:

- заяву;

- оригінали векселів, що пропонуються до дисконтування; «дві ксерокопії кожного векселя (лицьовий та зворотний бік);

- реєстр векселів;

- копії установчих документів фірми-власника векселів;

- баланс і звіт про фінансові результати за останній звітний період;

- довідку про операції за основним поточним рахунком пред'явника векселя;

- «документ, що підтверджу товарний характер векселя.

За позитивного рішення банк та власник векселя укладають договір. Предметом договору є порядок і умови придбання банком прав за векселем через його оплату до настання строку платежу.

Зміст договору:

1. Предмет договору.

2. Права та обов'язки сторін.

3. Порядок розрахунків (зазначення строків переказу банком пред'явнику облікової вартості векселів).

4. Відповідальність сторін (зазначаються штрафні санкції у разі невиконання банком і пред'явником умов договору).

5. Особливі умови (зазначається порядок зміни умов договору, розв'язання суперечок між банком та пред'явником векселя).

6. Строк дії договору.

7. Юридичні адреси та реквізити сторін.

Дисконтуючи вексель у банку, власник векселя робить іменний ндосамент на користь банку, указуючи реквізити індосанта. Передаточний напис здійснюють керівник та головний бухгалтер юридичної особи-індосанта засвідчують його печаткою.

До кредитно-гарантійних послуг, що надаються підприємствам банками, належать:

- акцептний кредит;

- авальний кредит.

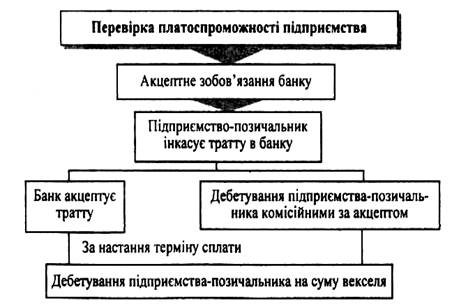

Акцептний кредит – це позичка, яка передбачає акцептування банком інкасованої підприємством-позичальником тратти за умови, що підприємство надає в розпорядження банку вексель до строку його оплати.

Особливість акцептного кредиту полягає в тім, що банк да підприємству не гроші, а гарантію оплатити векселі у визначений термін. При цьому банк стає першим боржником і з економічного погляду виконує умовне зобов'язання, тобто здійснює оплату векселя лише тоді, коли підприємство не виконає своїх зобов'язань.

Акцептний кредит має короткостроковий характер використовується для фінансування оборотних засобів підприємства і переважно у сфері зовнішньої торгівлі. Цей кредит дешевший для підприємств проти вексельного, оскільки вони сплачують банку лише комісійні за акцепт векселя.

Порядок акцептного кредитування показано на рис. 1.7.

На відміну від дисконтування векселів акцептний кредит надається векселедавцеві (платникові за векселем) звідси і його інша назва вексельний – і виступає як гарантійна послуга. У світовій банківській практиц ця операція здійснюється за класичною схемою: кредитна угода оформлюється з використанням переказного векселя, де одержувач коштів указує платника, який повинен акцептувати вексель, тобто дати згоду здійснити платіж. Підприємство виставляє вексель на банк, тобто банк стає трасатом. Банк акцептує вексель з умовою, що до настання строку платежу за векселем підприємство внесе в банк суму, необхідну для його погашення. Позичальник (векселедавець) може використовувати акцептований банком вексель як платіжний засіб для придбання товарів, оплати своїх зобов'язань перед іншими кредиторами та розрахунків з ншим банком.

Рис. 1.7. Структурно-логічна схема акцептного кредитування підприємства

Дисконтування векселя може бути здійснене в банку, який його акцептував. У цьому разі банк стає не тільки гарантом, а й безпосередньо кредитором підприємства. Оскільки умовою акцептованого кредиту є грошове покриття суми векселя позичальником до настання строку погашення векселя, банки ставлять високі вимоги до надійності підприємств. Якщо підприємство не виконало своїх зобов'язань перед банком-гарантом, банк згідно з вексельним правом виставляє зворотну вимогу до векселедавця з наступним примусовим стягненням боргу з підприємства-позичальника. За надання акцептного кредиту банк стягу акцептну комісію.

У зв'язку з ненадійним фінансовим станом більшост підприємств в Україні акцептний кредит не набув широкого застосування.

Авальний кредит – це позичка, коли банк бере на себе відповідальність за зобов'язаннями підприємства у формі поручительства або гарантії. Підприємство-одержувач платежу, як і за акцептного кредиту, отриму від банку-гаранта (аваліста) умовне платіжне зобов'язання. Якщо власник векселя вносить протест у зв'язку з несплатою векселя, банк-аваліст погашає всю суму векселя за платника.

За авальний кредит банк одержує комісійні, розмір яких залежить від виду вимог, що випливають із гарантії, а також терміну д гарантії. Крім того, за наданий кредит стягується відсоток за діючими ставками.

Принципова різниця між авальним та акцептним кредитами полягає у характері відповідальності банку. За надання авального кредиту, без огляду на його суть як вексельного поручительства, банк несе тільки субсидіарну (додаткову) відповідальність, тобто вимога може бути звернена на нього тільки за невиконання її підприємством. За акцептного кредиту банк несе солідарну відповідальність з іншими учасниками вексельного обороту. Вимогу, на вибір кредитора, може бути звернено як на підприємство, так і на банк.

Для підприємств, які інтенсивно використовують векселі, більш еластичною формою вексельного кредиту є позички,» що видаються під заставу векселів. Банки можуть відкривати підприємствам спеціальні позичкові рахунки відображати на них суму наданої позички, забезпечену прийнятими векселями. Позички оформляються без зазначення строку або до настання строку погашення векселів, що їх беруть у заставу.

Векселі приймаються (депонуються) як забезпечення не за хньою повною вартістю, а за 60–90% номіналу залежно від кредитоспроможност підприємства, що заставляє векселі, і надійності самих векселів.

Погашення позички під векселі робить саме той, хто користується кредитом, після чого банк повертає йому векселі на суму погашеного боргу. Якщо від самого підприємства гроші не надходять, то на погашення позички обертаються суми, які надходять в оплату векселів.

До послуг кредитного характеру, що надаються банками підприємствам, належить факторинг – система фінансування, за умовами яко підприємство-постачальник товарів перевідступає короткострокові вимоги за торговельними операціями комерційному банку. Факторингові операції включають: кредитування у формі попередньої оплати боргових вимог; ведення бухгалтерського обліку клієнта, зокрема обліку реалізації продукції; інкасацію заборгованост клієнту; страхування його від кредитного ризику.

В основу факторингової операції покладено принцип придбання банком рахунків-фактур підприємства-постачальника за відвантажену продукцію, тобто передавання банкові постачальником права вимагати платежі з покупця продукції.

Згідно з Конвенцією про факторингові операції 1988 р. операція вважається факторинговою тоді, коли вона задовольняє принаймні дві з чотирьох умов:

1. Наявність кредитування у формі оплати позичкових зобов'язань.

2. Облік дебіторської заборгованост підприємства-постачальника.

3. Інкасування дебіторської заборгованості підприємства-постачальника.

4. Страхування підприємства-постачальника від кредитного ризику.

Підприємству відкривається факторинговий рахунок, де здійснюється облік усіх операцій з факторингу. Факторингом переважно користуються малі та середні підприємства, оскільки їм частіше бракує оборотних коштів.

Класифікацію факторингових операцій подано в табл. 1.2.

Внутрішній факторинг передбачає, що постачальник, його контрагент та банк перебувають у тій самій країні.

Зовнішній факторинг передбачає, що одна зі сторін факторингово угоди перебуває за кордоном.

Таблиця 1.2. Класифікація факторингових операцій

| Ознаки класифікації | Види факторингових операцій |

| 1. Місцезнаходження суб'єктів факторингових операцій |

1.1. Внутрішній факторинг. 1.2. Зовнішній факторнім |

| 2. Рівень охоплення факторингом продукції, що реалізується |

2.1. Оплата всієї реалізованої продукції. 2.2. Оплата частини реалізованої продукції |

| 3. Спосіб повідомлення дебіторів підприємства |

3.1. Відкритий факторинг. 3.2. Закритий факторинг |

| 4. Форма взаємовідносин підприємства і банку |

4.1. Факторинг з правом регресу. 4.2. Факторинг без права регресу |

| 5. Повнота надання послуг |

5.1. Повний факторинг. 5.2. Частковий факторинг |

| 6. Порядок оплати розрахункових документів постачальника |

6.1. Факторинг з попередньою оплатою. 6.2. Факторинг без попередньої оплати |

Конвенційний (відкритий) факторинг – це тип факторингу, коли підприємство-постачальник повідомляє підприємство-по-купця (дебітора) про те, що права на одержання оплати перевід-ступлено банку або факторинговій компанії.

Конфіденційний (закритий) факторинг передбачає, що ніхто з контрагентів постачальника не знає про перевідступлення ним прав на одержання оплати банкові чи факторинговій компанії.

Факторинг з правом регресу дає змогу банкові (факторинговій компанії) повернути підприємству-постачальнику розрахункові документи, від оплати яких відмовився покупець, і вимагати повернення підприємством-постачальником коштів.

Факторинг без права регресу означає, що банк (факторингова компанія) бере на себе весь ризик щодо платежу.

Повне факторингове обслуговування включає, крім суто факторингових послуг, і надання низки інших: аудиторських, обліку дебіторсько заборгованості, повного управління борговими зобов'язаннями тощо. Частковий факторинг – це оплата банком (факторинговою компанією) лише рахунків-фактур постачальника.

Факторинг з попередньою оплатою передбачає негайну оплату розрахункових документів постачальника, як тільки їх буде надано банку (факторинговій компанії).

Факторинг без попередньої оплати – це такий вид факторингу, коли банк (факторингова компанія) зобов'язується оплатити передані йому постачальником розрахункові документи лише в день оплати документів боржником.

Факторингові послуги банк не надає:

- за платіжними зобов'язаннями бюджетних організацій;

- за платіжними зобов'язаннями збиткових і неплатоспроможних підприємств;

- за платіжними зобов'язаннями господарських організацій, оголошених некредитоспроможними;

- за компенсаційними або бартерними угодами;

- за договорами, умови яких застерігають право покупця повернути товар протягом певного часу, а також за договорами, які вимагають від продавця здійснення післяпродажного обслуговування;

- підприємствам, що мають велику кількість дебіторів, заборгованість кожного з яких є незначною.

Практично суть факторингу зводиться до такого. Банк купує в підприємства-постачальника право на стягнення дебіторської заборгованост покупця продукції (робіт, послуг) і переказує постачальникові (продавцеві) 70–90% суми коштів за відвантажену продукцію в момент подання всіх необхідних документів. Після отримання платежу від покупця банк переказує продавцеві (постачальникові) залишок коштів (30–10%) за мінусом відсотків за факторинговий кредит та комісійної винагороди.

Перед укладенням факторингової угоди банк вивча підприємство-постачальника з погляду відповідності таким вимогам.

1) продукція має бути високої якості і користуватись попитом на ринку;

2) постачальник повинен мати стійкі темпи зростання виробництва і дотримуватися чітко встановлених умов продажу продукції;

3) підприємство має бути фінансово стійким та мати добру репутацію.

Для здійснення факторингових операцій постачальник подає в банк такі документи:

1) заяву;

2) баланс на останню звітну дату;

3) копії розрахункових документів, виданих на покупця;

4) інші документи на вимогу банку.

Укладаючи факторингову угоду, підприємство повідомляє банку (факторинговій фірмі) такі дані:

• найменування, адресу кожного платника та умови торгівлі з ним;

• суму боргових вимог, що їх перевідступають;

• суму боргу кожного платника (з урахуванням сум за рахунками-фактурами, сум недоплат);

• дані про умови платежів для кожного платника або стосовно різних видів рахунків;

• іншу інформацію, необхідну для інкасації боргових вимог, у тому числі листування з платником, інформацію про здійснені заходи щодо стягнення належних сум.

Плата за факторингове обслуговування залежить від виду факторингу, фінансового стану підприємства-позичальника, масштабів і структури його виробничої діяльності і надійності покупців. Визначаючи плату за факторинг, ураховують відсоток та кредит і середній термін обороту коштів банку в розрахунках із покупцем.

Факторингові послуги банку (факторингової компанії) мають для підприємств такі переваги:

1) більша гарантія стягнення (інкасування) дебіторсько заборгованості покупця;

2) надання продавцеві короткострокового кредиту;

3) зменшення кредитних ризиків продавця;

4) продавець має можливість оперативно поліпшити сво фінансове становище, оскільки оплата за продукцію (роботи, послуги) здійснюється банком (факторинговою компанією) протягом 2–3 днів з моменту укладення факторингової угоди.

Недоліком факторингу для підприємства є вища вартість ц послуги порівняно зі звичайним кредитом.

В Україні факторингове обслуговування підприємств не набуло поширення у зв'язку з низьким рівнем платіжної дисципліни в народному господарстві.

Підприємства отримують кредити на умовах строковості, повернення, цільового характеру, забезпечення, платності.

Принцип строковості означає, що кредит має бути погашений у визначений строк. Дотримання цього принципу відкриває кожному окремому підприємству можливості для одержання нових банківських кредитів, а також да змогу уникнути сплати банку підвищених відсотків за несвоєчасне погашення суми позички. Якщо підприємство порушує строки погашення, то банк застосовує до нього штрафні санкції і може відмовити в повторній видачі кредиту.

Принцип повернення найтісніше пов'язаний із принципом строковості. Кредит має бути погашений у строк, визначений кредитною угодою. Розрізняють: строкові, пролонговані і прострочені кредити.

Строкові кредити підприємства повертають своєчасно у визначений термін.

Пролонговані кредити з'являються в підприємства за тимчасового браку коштів з причин, що не залежать від результатів його діяльності, і за згоди банку відстрочити термін погашення.

Прострочені кредити виникають тоді, коли в підприємства нема коштів для їх погашення. Наявність таких кредитів свідчить про скрутний фінансовий стан підприємства. Джерелом сплати відсотків за простроченими кредитами є прибуток підприємства після сплати податків.

Кредит надається підприємству на конкретно визначені цілі, передбачені кредитним договором. Залежно від цілей розрізняють:

1) кредит для фінансування оборотного капіталу;

2) кредит для фінансування основного капіталу.

Принцип забезпечення кредиту означає наявність у підприємства юридично оформлених документів, що гарантують своєчасне повернення кредиту:

- заставне зобов'язання;

- договір-гарантія;

- договір-порука.

Використання застави як форми забезпечення повернення кредиту здійснюється згідно із Законом України «Про заставу». Заставляти можна майнов права та майно, яке може бути відчужене заставодержателем і на яке може бути звернене стягнення.

Застава майна може здійснюватись передаванням товаророзпорядчого документа підприємством-позичальником кредиторові. Застава цінних паперів може здійснюватися передаванням їх заставодержателю в депозитне володіння. Майно, яке перебуває в спільній власності підприємств, передається у заставу тільки за згодою всіх співвласників. Заміна предмета застави відбувається за погодженням із заставодержателем.

Ризик випадкової втрати предмета застави несе, як звичайно, власник заставленого майна. Законом або договором передбачається перебування заставленого майна у володінні заставодержателя, заставодавця або третьо особи.

Державне підприємство, за яким закріплено право державного володіння, самостійно здійснює заставу майна за винятком суцільного майнового комплексу підприємства та його структурних підрозділів, будинків та споруд, застава яких відбувається з дозволу та на умовах, узгоджених з органом, уповноваженим управляти відповідним державним майном.

У договорі застави має бути позначене найменування, місцезнаходження сторін, суть забезпеченої заставою вимоги, розмір та строк виконання зобов'язання, опис, оцінка та місцезнаходження майна, а також інш умови. Договір застави укладається в письмовій формі. Коли предметом застави нерухоме майно, транспортні засоби, договір застави нотаріально засвідчується. Нотаріальне засвідчення здійснюється: договору застави нерухомого майна – за місцезнаходженням такого майна; договору застави транспортних засобів – за місцем реєстрації цих засобів.

Звернення стягнення на заставлене майно підприємства може статися з рішення суду, господарського суду, третейського суду, а також у безспірному порядку на підставі виконавчого напису нотаріусів.

Для укладання договору застави підприємство-заставодавець ма передати банку (заставодержателю) такі документи:

а) договір страхування та страховий поліс;

б) докази згоди органу, який управляє майном, на укладання договору, а також докази, що органи приватизації та трудовий колектив було повідомлено про цей факт;

в) витяги з книги запису застав;

г) установчі документи, свідоцтво про реєстрацію та нотаріально засвідчені зразки підписів своїх повноважних осіб;

д) документи, що підтверджують право власності заставодавця на предмет застави.

Принцип платності означає, що підприємство має внести в банк певну плату за користування кредитом.

Витрати підприємств на оплату відсотків за кредит відносять до складу валових витрат виробництва і обороту, що зменшує суму оподатковуваного прибутку.

Відсоткові ставки за кредит визначають підприємствам-позичальникам комерційні банки на договірних засадах. їх рівень залежить від загальної економічної кон'юнктури і факторів, які формують попит пропозицію на ринку позичкових коштів, ризикованості кредитної операції, вартості кредитних ресурсів, а також регулювальних дій держави на цьому ринку. В Україні на рівень відсотків за кредити комерційних банків значно впливають відсоткові ставки за кредитні ресурси, які встановлює Національний банк.

Комерційні банки застосовують різні відсоткові ставки залежно від виду та об'єкта кредиту, строку кредитування, фінансового стану позичальника, ступеня кредитного ризику, наявності чи браку гарантій своєчасного повернення боргу.

Виникнення кредитних відносин між: підприємствами й банками можливе за таких умов.

1. Учасники кредитної угоди мають бути суб'єктами господарської діяльності (підприємства, підприємці без створення юридично особи).

2. Позичальник або має бути власником майна, або володіти правом на користування та розпорядження ним.

3. Необхідна наявність економічних і юридичних гарантій повернення кредиту після певного строку.

4. Кредитор має бути так само заінтересований у видач кредиту, як підприємство – в його отриманні, тобто повинні збігатися економічн нтереси суб'єктів господарювання.

Банк-кредитор, оцінюючи діяльність підприємства-позичальника, ставить такі вимоги:

- позичальник має бути кредитоспроможним;

- позичальник має забезпечувати зростання обсягів виробництва та реалізації продукції (робіт, послуг);

- співвідношення суми зобов'язань, включаючи суму кредиту, що планується отримати, до суми власного капіталу, як правило, повинно становити не більше 70:30, або банк встановлює інші вимоги щодо частки участ позичальника власними коштами в проекті, що кредитується.

- нвестиційний проект підприємства-позичальника має бути фінансово окупним та не передбачати виробництва з високим екологічним ризиком;

- кредит має бути забезпечений.

Як застава використовуються акції, технологічне обладнання, нерухоме (будівлі) і рухоме (автотранспортні засоби, механізми) майно, товари, запаси, виробничі та інші активи, що належать підприємству-позичальнику можуть бути прийняті в забезпечення згідно з чинним законодавством України. Відповідно до умов, що їх ставить більшість українських банків, дисконтована вартість застави має бути в обсязі 130–200% від суми зобов'язань позичальника. У процесі оцінювання майна, що передається в заставу, беруть до уваги його ліквідність.

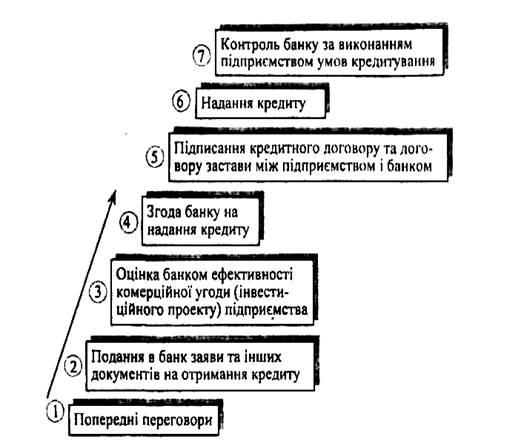

Процедуру отримання кредиту підприємством показано на рис. 1.8.

На першому етапі підприємство і банк ведуть переговори на предмет можливого укладення кредитної угоди. За позитивних результатів переговорів банк готовий прийняти документи підприємства для розгляду.

На другому етапі підприємство звертається в банк і подає йому документи, потрібні для визначення юридичного статусу, фінансового стану підприємства, оцінки проекту, аналізу можливості його успішної реалізації, забезпечення кредиту, у тому числі:

- клопотання підприємства;

- копії установчих документів (статут, установчий договір) та змін доповнень до них (якщо такі були), свідоцтво про реєстрацію (для приватного підприємця);

- бізнес-план проекту та додатки до нього або техніко-економічне обґрунтування заходу, що кредитується;

- баланси підприємства, звіти про фінансові результати за визначений період, декларацію про доходи (для приватного підприємця);

- перелік та розрахунок вартості майна, що передається банкові в заставу, з визначенням його залишкової балансової вартості, року будівництва чи випуску, місцерозташування, короткої характеристики;

- перелік інших документів, необхідних для проведення поглибленого аналізу фінансового стану позичальника:

– анкета позичальника;

– засвідчені підприємством, а за потреби – нотаріально засвідчені копії контрактів, які будуть оплачені за рахунок кредиту. Умови платежу за цими контрактами повинні передбачати переважно акредитивну форму розрахунків або оплату за фактично отриманий товар, або часткову попередню оплату;

– копії контрактів (договорів про намір) на продаж вироблено в результаті реалізації кредитного проекту продукції;

– форми бухгалтерської звітності за визначений термін діяльності, звіт про дебіторсько-кредиторську заборгованість на останню звітну дату. За короткострокового кредитування додатково додаються: фінансова звітність за останні 4 квартали; щоквартальний обсяг продажу продукції за останній рік;

– розрахунок помісячного грошового потоку на термін надання кредиту (за всіма видами діяльності);

– звіт про проведення перевірок аудиторськими фірмами, якщо такі проводились;

– відповідні документи, які підтверджують право власності на майно;

– документи, що підтверджують повноваження осіб, як репрезентують інтереси підприємства-позичальника;

– нотаріально засвідчені копії ліцензій на право здійснення статутної діяльності (у разі потреби).

Якщо позичальник не є клієнтом банку-кредитора, то на вимогу банку він додатково надає:

- довідку про рух коштів на всіх рахунках або виписки з рахунків (з поточного та валютних) підприємства-позичальника, засвідчені банком, який обслуговує підприємство за останні 6–12 місяців;

- довідку про брак (наявність) заборгованості за банківськими кредитами та про строки повернення підприємством-позичальником раніше одержаних кредитів;

- нотаріально засвідчену картку зі зразками підписів уповноважених осіб та відбитком печатки.

Рис. 1.8. Структурно-логічна схема оформлення кредитно угоди

Погоджуючись на видачу довгострокового кредиту на будівництво нових об'єктів, розширення діючих потужностей, їх реконструкцію або технічне переоснащення, банк вимагає від підприємства вкладення його власних коштів, як заведено, в розмірі від 10 до ЗО% вартості проекту.

При цьому підприємство подає до установи банку документи згідно зі стандартним переліком документів для довгострокового кредитування, а також додатково:

– зведений кошторис будівництва;

– відомості про договірну ціну;

– контракти та договори на виконання робіт з будівництва, постачання обладнання та його монтажу, графік виконання робіт;

– документ про відведення земельної ділянки під будівництво даного об'єкта;

– дозвіл органів виконавчої влади (Держархбудконтролю) на проведення будівельних робіт;

– висновки експертизи – відомчої, екологічної, охорони праці, енергетичної.

Банк має право вимагати від підприємства подання проектно-кошторисної документації для здійснення експертизи проектних рішень щодо будівництва.

Для підприємств, які є надійними і постійними клієнтами банку зі стабільною кредитною історією, перелік документів може бути коротшим.

Кредитування витрат з будівництва, реконструкції або технічного переоснащення здійснюється відкриттям підприємству невідновлювано кредитної лінії. Кредитування розпочинається лише після використання підприємством-позичальником власних коштів, передбачених на ці заходи.

На третьому етапі банк:

вивчає формальну й неформальну інформацію про підприємство;

оцінює його ділову репутацію та імідж;

аналізує кредитоспроможність підприємства, проводить поглиблене обстеження його фінансового стану і визначає міру ризику;

визначає перспективи розвитку підприємства;

перевіряє наявність джерел і гарантій погашення кредиту.

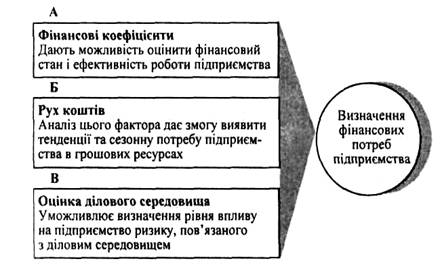

Для надання кредиту важливе значення має оцінка кредитоспроможності позичальника.

Кредитоспроможність підприємства оцінюється на основі системи показників, які відображають розміщення і джерела оборотних коштів, результати фінансової діяльності. Вибір показників залежить від особливостей виробничо діяльності, галузевої специфіки та інших факторів.

Під час аналізу кредитоспроможності враховується також наявність чи брак у минулому кредитних відносин підприємства з банком, розмір строки надання позички.

Комерційний банк оцінює фінансовий стан підприємства перед наданням йому позички, а далі – щокварталу.

В Україні критерії оцінки фінансового стану підприємства-позичальника визначаються кожним комерційним банком самостійно.

Для оцінки фінансового стану підприємства – юридичної особи враховуються такі об'єктивні показники його діяльності:

обсяг реалізації;

прибутки і збитки;

рентабельність;

ліквідність;

грошові потоки (рух коштів на рахунках клієнтів);

склад і динаміка дебіторсько-кредиторської заборгованості. Ураховуються також інші фактори:

ефективність управління підприємством;

ринкова позиція підприємства і його залежність від циклічних структурних змін в економіці та галузі;

наявність державних замовлень і державної підтримки підприємства.

Комерційні банки можуть розробляти ще й додаткові показники оцінки підприємств-позичальників залежно від основного виду діяльності та форм власності.

На підставі проведеного аналізу системи основних показників діяльності комерційним банком визначається клас надійності підприємства-позичальника.

Для підприємства, що отримує кредит, важливо знати, на як аспекти його діяльності банк звертатиме особливу увагу (рис. 1.9).

Беручи до уваги оцінку кредитоспроможності позичальника й ефективності комерційної угоди (проекту), банк приймає рішення про доцільність видачі підприємству кредиту і за позитивного рішення укладає з ним кредитний договір.

Неодмінною умовою укладення банком кредитного договору надання підприємством застави. Перевага віддається заставі рухомого й нерухомого майна. Угода про заставу укладається між підприємством-заставодавцем банком-заставодержателем у письмовій формі і передбачає деталізацію заставних вимог: розмір, строки виконання зобов'язань з повернення кредиту і сплати відсотків за ним, склад (опис) та вартість заставленого майна, вид застави (заставлене майно залишається у заставодавця або передається у володіння заставодержателю), місцезнаходження предмета застави, зобов'язання зі страхування заставленого майна тощо.

Такі форми забезпечення, як порука чи гарантії юридичних осіб, використовуються лише за надання кредиту надійним підприємствам або в разі прийняття в забезпечення гарантій Уряду України, надійних банків тощо. Документи, що свідчать про забезпечення, підприємство подає в банк до отримання кредиту.

Рис. 1.9. Напрямки аналізу підприємства-позичальника для оцінювання його кредитоспроможності

Зміст кредитного договору визначається підприємством і банком самостійно. У ньому вказується мета кредитування, умови, порядок надання й погашення позички, спосіб забезпечення кредиту, відсоткові ставки за кредитом, права і відповідальність сторін та інші умови.

Відповідно до договору банк бере на себе зобов'язання надати підприємству визначену суму грошових коштів в обумовлений термін. Підприємство зобов'язується: використати отримані кошти на зазначені в договорі цілі; своєчасно погасити позичку; сплатити відсотки й надати можливість банку контролювати цільове використання кредиту, а також його забезпечення.

Кредитний договір, як звичайно, містить такі розділи:

І. Загальні положення.

II. Права та обов'язки позичальника.

III. Права та обов'язки банку.

IV. Відповідальність сторін.

V. Порядок розв'язання суперечок.

VI. Термін дії договору.

VII. Юридичні адреси сторін.

І. Загальні положення: найменування сторін; предмет договору вид кредиту; сума й розмір відсоткової ставки; умови забезпечення виконання зобов'язань за кредитом (застава, гарантія, порука); порядок надання та погашення кредиту; порядок нарахування й сплати відсотків за кредитом.

ІІ. Права та обов'язки позичальника

2.1. Права підприємства-позичальника:

1) вимагати від банку кредит в обсягах і в строк, зазначений у договорі;

2) достроково погасити заборгованість (за наявност фінансових можливостей);

3) скасувати договір у разі невиконання банком умов договору.

2.2. Обов'язки позичальника:

1) використовувати отриманий кредит на цілі, обумовлен договором;

2) повернути наданий кредит у встановлений термін;

3) своєчасно сплачувати банку відсотки за користування кредитом;

4) своєчасно надавати банку баланс та інші документи для здійснення контролю за позичкою;

5) забезпечити достовірність даних, наданих для отримання кредиту, і можливість контролю за його використанням;

6) інформувати банк про зміни організаційно-правової форми підприємства;

7) інше (згідно з договором).

ІІІ. Права та обов'язки банку

3.1. Права банку:

1) проводити перевірку забезпечення наданого кредиту і його цільового використання;

2) припиняти видачу нових позичок і пред'являти претенз щодо раніше наданих у разі порушення підприємством умов кредитного договору, а також виявлення недостовірної звітності, недоліків у веденні бухгалтерського обліку, затримки сплати відсотків за кредитом;

3) стягувати з позичальника за пролонгацію кредиту відповідну комісійну винагороду;

4) переглядати відсоткові ставки за користування кредитом у разі зміни рівня облікової ставки НБУ;

5) здійснювати нарахування і стягнення компенсації за невикористаний кредит (у разі офіційної відмови підприємства від кредиту чи його частини протягом терміну дії договору).

3.2. Обов'язки банку:

1) надавати позичальнику кредит в обсягах і у строки, обумовлені договором;

2) інформувати позичальника про факти і причини дострокового стягнення банком кредиту;

3) інформувати позичальника про зміни у нормативних актах з питань кредитування і розрахунків, запроваджених черговим рішенням Національного банку України.

IV. Відповідальність сторін

У разі порушення позичальником узятих на себе зобов'язань банк може:

1) припинити дальшу видачу кредиту;

2) вимагати його дострокового повернення;

3) зменшити суму кредиту, обумовлену договором;

4) збільшити відсоткову ставку за кредитом;

5) за несвоєчасне повернення кредиту й відсотків стягнути обумовлену договором пеню.

Позичальник може вимагати від банку відшкодування збитків, що виникли внаслідок порушення зобов'язання надати кредит або видачі його не в повному обсязі.

За неповного використання кредиту позичальник має сплатити кредиторові неустойку в розмірі плати за залучені банком кредитні ресурси і не отримано маржі в звітному періоді.

Після укладення кредитної угоди банк відкриває позичальнику позичковий рахунок, на який зараховуєтеся відповідна сума кредиту.

Кредити надаються підприємствам: у безготівковій форм оплатою платіжних документів з позичкового рахунка як у національній, так і в ноземній валюті, переказуванням коштів на поточний рахунок підприємства, якщо нше не передбачено кредитним договором; у готівковій формі – для розрахунків зі здавачами сільськогосподарської продукції.

Умови погашення кредитів суттєво впливають на фінансовий стан суб'єктів господарювання.

Порядок погашення кредиту – це спосіб погашення основної його суми і нарахованих відсотків. Кредит погашають або повністю після закінчення терміну кредитної угоди, або поступово, частинами. Відсотки нараховуються на суму непогашеного кредиту.

За способом погашення позички можуть бути: до запитання, з погашенням у відповідний термін, з довгостроковим погашенням.

За позичками до запитання строк повного повернення конкретно не визначається і погашення відбувається на вимогу банку.

Позичка може погашатися підприємством не тільки відповідно до кредитного договору, а й достроково (на вимогу кредитора або на бажання підприємства).

За характером погашення кредити поділяються на такі види:

1) дисконтні;

2) позички, які погашаються поступово, – щомісяця, щокварталу, раз на півроку, щороку;

3) позички, які погашаються одноразовим платежем після закінчення терміну позички, тобто підприємство одночасно сплачує банкові суму основного боргу та нарахованих відсотків;

4) амортизаційні (здійснюється поступова виплата основного боргу та відсотків рівномірними внесками).

Можуть бути й інші способи погашення, які зазначаються у кредитному договорі (наприклад, надання підприємству пільгового періоду кредитування, тобто відстрочки погашення кредиту).

На відміну від звичайних надання дисконтних позичок передбачає утримання позичкового відсотка (дисконту) під час видачі кредиту.

Законодавством України видачу, дисконтних позичок заборонено.

За погашення періодичними внесками певна частка основної суми кредиту сплачується однаковими внесками протягом терміну дії кредитної угоди, а більша частина його – після закінчення терміну кредиту.

За амортизаційного погашення основну суму кредиту підприємства сплачують поступово. Платежі здійснюються однаковими сумами регулярно і включають відповідну частину суми основного боргу і відсотків. Погашення однаковими внесками передбачає, що кожен наступний платіж буде меншим за попередній, оскільки відсоткові виплати з часом знижуються.

Інші способи погашення кредиту:

– порядок погашення може бути пов'язаний з доходами від заходу, що кредитується (погашення кредиту з перервою, тобто з пільговим періодом, а регулярні внески для погашення здійснюються тільки тоді, коли проект починає давати дохід);

– погашення основної суми кредиту здійснюватиметься нерегулярно й у різних сумах.

Джерелами погашення кредиту, отриманого підприємством, можуть бути:

– виручка від реалізації продукції, що її отрима підприємство в процесі реалізації проекту кредитування;

– виручка від реалізації продукції власного виробництва, не пов'язаного з проектом кредитування;

– інші надходження від господарської діяльності.

Умови погашення кредиту обумовлюються під час підписання договору підприємства з банком виходячи:

– із цільового спрямування кредиту;

– обсягів та терміну позички;

– порядку та строків надходження коштів на рахунок підприємства;

– сезонності та циклічності виробництва;

– рівня платоспроможності та надійності матеріального забезпечення підприємства тощо.

Відсотки за користування кредитом нараховуються щомісяця в розмірі, передбаченому кредитним договором. Сплата відсотків здійснюється за фактичну кількість днів користування позичкою.

Підприємство може звернутись до банківської установи з проханням переглянути графік погашення заборгованості та нарахування відсотків. Банк здебільшого зважає на клопотання, якщо підприємство доведе об'єктивну неможливість отримання передбаченого бізнес-планом доходу в обсязі, достатньому для погашення позички в раніше визначені строки. За подою банку підприємство укладає з ним або додаткову кредитну угоду, або коригує тільки графік термінів часткових платежів.

Дострокове стягнення суми основного боргу та нарахованих відсотків може статися, якщо підприємство використовує кредит не за цільовим призначенням, подає до банку недостовірну звітність, має суттєві недоліки у веденні бухгалтерського обліку.

За несвоєчасне погашення боргу банк може стягнути з підприємства штраф. У разі відмови підприємства від сплати боргів банк стягу х у претензійно-позовному порядку. За систематичного невиконання кредитних зобов'язань банк може порушити стосовно підприємства справу про банкрутство.

Погашення заборгованості за кредит та оплата відсотків за користування ним здійснюються у черговості, установленій сторонами під час укладання угоди. Відстрочка погашення кредиту з підвищенням відсоткової ставки здійснюється банком у виняткових випадках, наприклад, у разі виникнення в підприємства тимчасових фінансових труднощів з непередбачених обставин. Цю відстрочку оформляють додатковим договором між позичальником та банком. Він є невід'ємною частиною основного кредитного договору. За несвоєчасного погашення боргу і за відсутності домовленості щодо відстрочки погашення кредиту банк застосовує до підприємства штрафні санкції.

За нформацією, наведеною в Додатку 1 та Додатку 2 наведено характеристику кредитів, отриманих АФ «Україна» впродовж 2006–2008 років (таблиця 1.3):

Таблиця 1.3. Характеристика кредитів, отриманих АФ «Україна» впродовж 2006–2008 рр.

| Показник | Кредит згідно договору №1074 від 05.06.2006 р. | Кредит згідно договору №315 від 01.02.2008 р. |

|

1 |

2 |

3 |

| 1. Цільове спрямування | Придбання обладнання для переробки молока (фінансування основного капіталу) |

Поповнення оборотних коштів (фінансування оборотного капіталу) |

| 2. Строковість кредиту | Строковий | Строковий |

| 3. Термін кредиту | 5 років | 10 місяців |

| 4. Вид відсоткової ставки | Фіксована 16,6% річних | Фіксована 15,0% річних |

| 5. Валюта кредиту | гривня України | гривня України |

| 6. Сума кредиту | 1000 тис. грн. | 100 тис. грн. |

| 7. Порядок погашення кредиту | Щомісячн ануїтетні виплати (здійснюється поступова виплата основного боргу та відсотків рівномірними внесками) | Амортизаційн (здійснюється щомісячна виплата основного боргу та відсотків з нарахуванням відсотків на суму несплаченої частини основного боргу, тобто щомісячна сума до сплати поступово зменшується). |

2. Організація і методика обліку кредитів банку

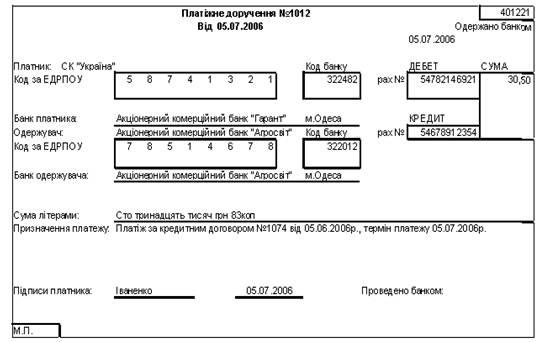

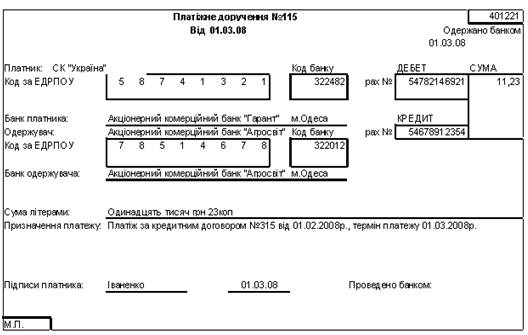

2.1 Документальне оформлення розрахунків за кредитами банку

Первинними документами, які засвідчують отримання повернення довгострокових і короткострокових позик є виписки банку та платіжн доручення [13; 52].

Платіжне доручення – це документ, що являє собою письмово оформлене доручення своєму банку, який його обслуговує, на перерахування певної суми коштів зі свого рахунка.

Документом, що підтверджують правомочність платежу є кредитний договір.

Посилання у платіжному дорученні на відповідний документ обов'язково містить його назву, дату і номер.

Крім того, для заповнення платіжного доручення платнику необхідно знати таку нформацію про одержувача:

– точне найменування одержувача (згідно із засновницькими документами);

– код одержувача;

– назва банку одержувача, місцезнаходження банку, код банку (МФО);

– номер рахунка одержувача.

Аналогічн дані про себе заповнює й платник.

Порядок оформлення платіжного доручення

1. Номер, який зазначається у верхній частині бланка платіжного доручення, обов'язковим реквізитом і відповідає порядковому номеру платіжного доручення в журналі реєстрації платіжних доручень.

Банк не ставить до платника особливих вимог щодо дотримання правильності нумерац платіжних доручень. Однак реєстрування і суворий облік платіжних доручень позбавить бухгалтера безлічі проблем (наприклад, дозволить завжди знати: як платіжні доручення, на яку суму ще є у банку; дасть можливість зробити ще одну копію платіжного доручення у разі його втрати тощо).

2. У правому верхньому куті платіжного доручення платник за своїм бажанням може зазначити дату валютування.

3. Якщо бланк платіжного доручення заповнюється від руки, то назва місяця повинна бути написана тільки літерами, якщо ж бланк платіжного доручення заповнюється технічними засобами, то місяць може бути зазначено цифрами.

4. У графі «Платник» зазначається

– повна або скорочена назва підприємства, що відповідає його реєстраційним документам, якщо платник – підприємство;

– прізвище, м'я, по батькові фізичної особи, якщо платник – фізична особа.

5. Графа «Одержувач» заповнюється аналогічно графі «Платник».

6. В обох графах «Код» зазначається:

а) якщо платник або одержувач – підприємство, – код в Єдиному державному реєстр підприємств і організацій України (ЄДРПОУ);

б) якщо платник або одержувач – фізична особа, – код у Державному реєстрі фізичних осіб (ДРФО);