Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Реферат: Аналіз ризиків інвестиційних проектів

Реферат: Аналіз ризиків інвестиційних проектів

Аналіз ризиків інвестиційних проектів

Зміст

Зміст. 2

1. Поняття ризику та невизначеності 3

1.1. Класифікація проектних ризиків. 3

2. Причини виникнення та наслідки проектних ризиків. 7

3. Методи аналізу й оцінки ризиків інвестиційних проектів. 11

Список літератури. 16

1. Поняття ризику та невизначеності

1.1. Класифікація проектних ризиків

У проектному аналізі використовуються орієнтовні розрахунки вартості, цін, обсягів продукції і строків для того, щоб передбачити майбутні події. Якою б не була якість орієнтовних розрахунків, майбутнє завжди залишається невизначеним. Рішення про вклад капіталу, засноване на майбутніх витратах і прибутках, має певну міру невизначеності, яку не можна не брати до уваги. Елементи невизначеності, пов'язані з проектом, повинні бути оцінені так, щоб зробити мінімальним вплив можливих несприятливих подій у майбутньому.

Певна кількість параметрів, яка використовується для обчислення вартості капіталовкладень, поточних витрат, обігового капіталу для розрахунку фінансової та економічної ефективност проекту, вимагає визначення часових меж виконання проекту і стадій його виконання. Усі ці ключові елементи є вирішальними для успішного завершення проекту, а кожний елемент - предметом невизначеності.

Наприклад, витрати на будівництво можуть перевищувати бюджет, реалізація проекту зайняти часу більше, ніж заплановано, витрати на реалізацію проекту можуть несподівано збільшитися або зменшитися. Випуск готової продукції не завжди збігається з планами. Вимоги або смаки споживача можуть змінитися, рівні загальних цін коливатися, темпи виробництва прискоритися або уповільнитися, ніж очікувалося. При оцінці проекту ц невизначеності можуть бути опрацьовані формально за допомогою різних форм аналізу.

Різниця між ризиком та невизначеністю поляга в тому, що особа, яка приймає рішення, має різні уявлення про ймовірність очікуваних подій. Тому ризик присутній тоді, коли ймовірність можна визначити на підставі попереднього періоду, невизначеність існує у той час, коли можливість наслідків визначається суб'єктивно, оскільки дані відсутні.

Під ризиком у проектному аналізі розуміють ймовірність визначеного рівня втрат фірмою частини своїх ресурсів або недоотримання доходів, або появу додаткових витрат при реалізації проекту. В аналітика зацікавленість викликає не тільки можливість настання несприятливих, але й сприятливих подій. Тому, якщо термін "ризик" вживається стосовно проекту, то тут повинні бути розглянуті обидві можливості: і збитків, і прибутку, що виникають з обставин невизначеності, пов'язаних з виконанням проекту. Досвідчений аналітик намагається оцінити обставини невизначеності і міру їх позитивного чи негативного впливу на реалізацію проекту, а також те, чи являються ці обставини невизначеності внутрішніми або зовнішніми щодо проекту.

Прийняття рішення за наявності обставин невизначеності є спірним. Тут можливі різні підходи. Найбільш ефективними методами аналізу обставин невизначеності є аналіз чутливості та аналіз міри ризику.

У сьогоднішніх умовах розвинутої ринково економіки аналіз фінансів звичайно зосереджується навколо визначення міри ризику при інвестиціях або прибутку. Існує співвідношення між мірою ризику прибутком, яке зазвичай точно визначає, що інвестиції, при яких очікується великий прибуток, неминуче підлягають високому ступеню ризику. Тут треба мати на увазі, що при виборі інвестицій чим більшою мірою з проектом пов'язаний усвідомлений ризик, тим більшим буде прибуток, що компенсує цей ризик. Таке співвідношення має вирішальне значення при прийнятті рішення про вклад капіталу. Ризик як зворотну сторону фінансової винагороди не можна не брати до уваги.

Ризик існує незалежно від того, якими будуть наслідки: не-визначеними чи невідомими. Деякі види діяльності прийнято, вважати більш ризикованими, ніж інші. Вкладник часто усвідомлює, що, роблячи вклади, він наражається на ризик отримати невеликий прибуток або зазнати збитків, або рух ліквідності виявиться меншим за очікуваний і розцінюватиметься як відносно "ризиковане". З іншого боку, якщо інвестор впевнений у результаті проекту, то він може передбачити, чи є ризик, чи його взагалі немає.

Таким чином, якщо міра досягнення результату може коливатися у певних межах такі дії повинні розглядатися як ризиковані. Чим вищим є ступінь непередбаченості дій, тим більший ризик.

Проектний аналіз бере до уваги можливість снування ризику. Розрізняють два його види, пов'язані з підготовкою реалізацією проекту, - систематичний і несистематичний. Систематичний ризик належить до зовнішніх факторів, пов'язаних з проектом, таких як стан економіки в цілому, перебуває поза загальним контролем над проектом. Прикладами систематичного ризику є політична нестабільність, зміни умов оподаткування, фактори, пов'язан з діями держави. Інші види систематичного ризику відображають вплив факторів конкурентного середовища, у тому числі загального ринкового попиту, рівня конкуренції і цін на сировину і робочу силу в галузі. Дані фактори повинн розглядатися, тому що проект замалий, щоб впливати на зміну цих факторів.

Несистематичним ризиком є ризик, що безпосередньо стосується проекту. Рівень рентабельності виробництва, період початку будівництва і сам процес будівництва, вартість основного капіталу продуктивність - все це є видами несистематичного ризику. Інші види включають зовнішні фактори, які можна контролювати або на які можна впливати у межах проекту. Це - заробітна плата персоналу проекту, ціни збуту продукції проекту, ціни постачальників на сировину і навіть урядові податки, такі як митний та акцизний збір тощо.

Для того щоб оцінити міру несистематичного ризику, аналітик повинен знайти відповідь на такі запитання:

чи існує невизначеність стосовно розрахунку часу і величини руху ліквідності, пов'язана з політичною нестабільністю;

чи існує можливість того, що рух ліквідност може бути меншим за очікуваний через зміни в ефективному ринковому попиті на готову продукцію.

Експерт повинен вивчити ці фактори або зробити орієнтовні розрахунки рівня їх впливу на реалізацію проекту. Щоб оцінити несистематичний ризик, експерт повинен мати відповідні дані. Для реалізац нового проекту було б корисним ознайомитися з досвідом інших фірм цієї галузі, х фінансовими звітами, історією, практичною діяльністю та ін. Можливо проводити аналіз ринку і нових технологій, вивчення постанов уряду можливостей сприятливих змін. Проте часто експерту може знадобитися орієнтовна оцінка мінливості цих факторів та їх вплив на проект.

Сучасна практика розрізняє й інш класифікаційні ознаки проектних ризиків. За тривалістю дії ризики можуть бути короткостроковими, тобто пов'язаними з фінансовими інвестиціями, що впливають на ліквідні позиції фірми, або довгостроковими, що виникають при виборі напряму нвестування. За мірою впливу на фінансовий стан фірми розрізняють ризики допустимі (пов'язані із загрозою певної втрати прибутку), критичні (пов'язані з можливою втратою очікуваної виручки) і катастрофічні (що виникають при втрат всього капіталу фірми і супроводжуються банкрутством).

Рис.1. Систематичні і несистематичні ризики.

За можливістю усунення ризики поділяють на недиверсифіковані, що не підлягають усуненню, і диверсифіковані, для яких снують можливі шляхи подолання.

За мірою впливу на зміну реальних активів фірми можна виділити: динамічні ризики непередбачених змін вартості основного капіталу, що відбуваються внаслідок прийняття відповідних управлінських рішень, ринкових або політичних обставин, які можуть призвести як до втрат, так і до збільшення прибутків; статичні ризики - це втрати реальних активів внаслідок заподіяння збитків власності через некомпетентність керівництва.

2. Причини виникнення та наслідки проектних ризиків

Реалізація великих проектів, пов'язаних з будівництвом, піддається "ризику незавершення", причинами якого можуть бути банкрутство підрядників, зміни в наміченому проекті, розбіжності у кошторисі, зміни в економічному середовищі реалізації проекту (ціни, податки). Ризик перевищення витрат виникає внаслідок зміни початкового плану реалізації проекту або заниженням розрахункових витрат на будівництво, затримання строків будівництва. Після завершення проекту можлива поява виробничих. ризиків, пов'язаних з проблемами технічної підготовки і розробки проекту, поганого нжинірингу, незадовільного навчання персоналу, нестачі сировини і зростання витрат виробництва. Такий підхід до вивчення проектних ризиків базується на їх поетапній (пофазовій) оцінці (див. табл.1).

Таблиця 1

Види ризиків, що виникають на різних стадіях життєвого

циклу проекту

| Стадія | Види ризиків |

| Передінвестиційна |

помилковість у розробц концепції проекту неправильне визначення розташування проекту ставлення до проекту місцевої влади прийняття рішення про доцільність інвестування |

| Інвестиційна |

платоспроможність замовника непередбачені витрати на будівельні роботи перевищення строків будівництва, вартості обладнання несвоєчасність постачання обладнання невиконання контрактних зобов'язань підрядниками несвоєчасна підготовка персоналу |

| Експлуатаційна |

поява альтернативного продукту неплатоспроможність споживачів неправильно визначен обсяг і сегмент ринку, на якому реалізується продукт проекту зміна цін на сировину матеріали, перевезення, заробітної плати зміна вартості капіталу рівня інфляції загроза екологічній безпеці зміна ставлення населення проекту до його реалізації |

У ході підготовки та експлуатації на проект можуть впливати різноманітні фактори технічного, комерційного, фінансового політичного характеру (причини їх виникнення, ознаки і наслідки за функціональними критеріями проекту подані у табл.2).

Таблиця 2

Причини виникнення, ознаки та наслідки різних

функціональних ризиків проектів

| Причини виникнення | Наслідки | Ознаки | ||

| ТЕХНІЧНІ РИЗИКИ | ||||

|

Помилки в проектуванні; недоліки технології; неправильний вибір обладнання; неправильне визначе-ння потужності виробництва. Недоліки в управлінні; нестача калі-фікованої робочої сили; відсутність досвіду роботи на імпортному обладнанн у місцевого персоналу. |

=> Неможливість виходу на проектну потужність. => Випуск продукц нижчої якості. |

1. Новизна проекту. 2. Відсутність проектно організації відповідного рівня.3. Відсутність маркетингових досліджень. 4. Відсутність залучення ноземних менеджерів. |

||

| Порушення договорів поставок сировини, матеріалів, комплектуючих, порушення термінів субпідрядниками. | => Збільшення термінів будівництва. => Вихід на повну потужність у віддаленому періоді. |

1. Нечіткі щодо термінів та обсягів контракти. 2. Контракти без штрафних санкцій. 3. Вибір постачальників з нестабіль-них регіонів; з ненадійною репутацією. 4. Відсутність у контракті механізму запуску проекту. |

||

|

Порушення термінів будівництва. Підвищення цін на сировину та електроенергію; збільшення вартості обладнання через валютні ризики; підвищення витрат на проект. |

=> Підвищення розрахунково вартості проекту. | 1. Відсутність у контракті фіксованих цін, механізмів захисту від валютних ризиків.2. Облік заробітної плати у місцевій валюті. | ||

|

Зміни торговельно-політичного режиму та митної політики, у податковій системі, системі валютного регулювання й регулювання зовнішньоекономічної діяльності. Зміна в системах експортного фінансування в країнах - учасницях проекту. |

=> Неможливість збуту продукції |

1. Розрахунок собівартості продукції за нижчою ціною. 2. Невраховані всі нов заходи із захисту від ризиків в інших країнах. |

||

| Нестабільність політичної ситуації в країні, небезпека націоналізації та експропріації. | => Втрата проекту. |

1. Відсутність підтримки в силових структурах та уряді. 2. Відсутність підтримки державних і місцевих структур. |

||

|

Зміна законодавства, особливо в частині регулювання іноземних інвестицій. Складність з репатріацією прибутку. |

=> Зниження ефективності, звертання проекту. |

1. Застаріла технологія. 2. Непродумана екологічна політика. 3. Низькі вимоги до екологічності проекту. 4. Відсутність відпрацювання питань утилізації відходів. 5. Відсутність дозволу наглядових органів. |

||

|

Неправильний вибір товару та його випуск. Випуск товару низько якості або морально застарілого. Неправильний вибір ринків збуту, не-точний розрахунок місткості ринку. Непродуманість або відсутність на передбачених ринках збут. мережі. Неправильна цінова політика. Відсутність чи нестача реклами. |

=> Неможливість реалізації продук-ції проекту у роз-раховані терміни і визначеному ціно-вому діапазоні. => Відсутність потрібних доходів для того, щоб погасити кредит. |

1. Відсутність маркетингових досліджень. 2. Нечітка орієнтація на покупця. 3. Відсутні закупівельн контракти. 4. Відсутність програми збуту. 5. Відсутність програми з реклами. б. Товар не ма сертифікації. 7. Відсутність урахування особливостей політики, торгівлі на даному ринку. |

||

| ФІНАНСОВІ РИЗИКИ | ||||

|

Нестабільність економік країн - учасниць проекту. Коливання курсів обміну валют. Державне регулювання обліково банківської ставки. |

=> Зростання процентно ставки. => Подорожчання фінансування. |

1. Різна валюта надходжень валюта кредиту. 2. Відсутність механізму перерахунку валют. 3. Плаваюча ставка за кредити. 4. Відсутність чітко фіксованої ціни на товари в контракті. |

||

| Підвищення витрат фірми. |

=> Зростання цін за зарубіжними контрактами. |

Відсутність чітко фіксації цін на товари і послуги у контракті. | ||

|

Економічна криза, затоварювання ринку. Монополізм провідного виробника. Конкурентна боротьба через зниження ціни. |

=> Заподіяння фінансових збитків інвесторам та іншим учасникам проекту. |

1. Відсутність маркетингових досліджень. 2, Надто оптимістичні ціни, закладені при розрахунку. |

||

3. Методи аналізу й оцінки ризиків інвестиційних проектів

3. Методи аналізу й оцінки ризиків інвестиційних проектів

Головний наслідок ризику - перевитрати часу й засобів на його виконання за рахунок підвищення обсягу робіт і тривалості їх виконання за проектом.

Мета аналізу ризику - дати потенційним партнерам або учасникам проекту потрібні дані для прийняття рішення щодо доцільності участі у проекті та заходів їх захисту від можливих фінансових втрат.

Тому аналіз може проводити кожен учасник проекту. Розрізняють такі види аналізу ризику:

якісний - визначення показників ризику, етапів робіт, при яких виникає ризик, його потенційних зон та ідентифікація ризику;

кількісний - передбачає числове визначення розміру окремих ризиків, а також проекту в цілому.

До якісних методів ризику слід віднести експертний аналіз ризиків. Як правило, даний вид оцінки застосовується на початкових етапах роботи над проектом. До основних переваг даного методу належать: можливість оцінки ризику до розрахунків показників ефективності, відсутність необхідності у точних первинних даних і сучасному програмному забезпеченні, а також простота розрахунків. Однак експертний аналіз ризиків, як будь-яка експертна оцінка, достатньо суб'єктивний і не завжди дає змогу дати незалежну характеристику події, що аналізується. Процедура експертної оцінки ризику передбачає:

визначення видів ризику і граничного рівня його припусти мої величини;

встановлення ймовірності настання ризиково події і небезпечності даного ризику для успішного завершення проекту;

визначення інтегрального рівня за кожним видом ризику і вирішення питання про прийнятність даного виду ризику для учасників проекту.

У разі невеликої кількості змінних і можливих сценаріїв розвитку проекту для аналізу ризику можна скористатися методом дерева рішень, яке будується на основі виділених робіт (подій), що відображають життєвий цикл проекту, визначають ключові події, що впливають на проект, час їх настання і можливі рішення, які можуть бути прийняті в результаті настання кожного ключового виду роботи з визначення ймовірності їх прийняття і вартост робіт.

За результатами побудови дерева рішень встановлюються ймовірність та ефективність кожного сценарію розвитку проекту, а також інтегральна ефективність самого проекту. Ризик за проектом може вважатися прийнятним у випадку позитивної величини інтегрального показника ефективност проекту, наприклад чистої теперішньої вартості.

Як правило, аналіз ризику проводиться кількома методами.

Метою аналізу чутливості, який у літературних джерелах з інженерної економіки і теорії прийняття рішень інколи зустрічається під назвою "ранжування параметрів", є використання змін заданих параметрів для визначення життєздатності проекту в умовах невизначеності. Експерт розраховує можливу зміну кожного фактора або змінної величини, визначає вплив цієї зміни на показник певного рішення і виділяє суттєві фактори або змінн величини для більш поглибленого вивчення. Він визначає кількість і вказує на вплив невизначеності та намагається виразити математичним способом відношення серед змінних величин, що складають просування ліквідності і рентабельність.

Аналіз чутливості надає можливість судити про наслідки невід'ємної невизначеності в проектах. Зміни можуть відбуватися в фінансових оціночних даних про капітал, тривалість будівництва, вартість сировини та інших витрат, пов'язаних з реалізацією проекту, вартістю збуту, коефіцієнтом завантаження і ціною на продукцію, бо вони не можуть бути передбачені заздалегідь. Ці різні зміни впливають на завершення реалізац проекту. Розробка проекту фактично є прогнозуванням розвитку ситуації з проектом.

Проведення аналізу чутливості передбача розрахунок базової моделі на основі припустимих значень вхідних змінних проекту, для якої визначається величина чистої теперішньої вартості (NPV). Ця величина є основою порівняння з припустимими можливими змінами, які необхідно проаналізувати.

Алгоритм проведення аналізу чутливост передбачає:

визначення критичних змінних, що впливають на величину чистої теперішньої вартості (NPV);

оцінку впливу зміни однієї змінної проекту (при незмінності всіх інших) на величину чистої теперішньої вартості;

розрахунок впливу зміни змінної, що досліджується, на величину відхилення одержаної NPV від базової (оцінка еластичності, чутливості до зміни чистої теперішньої вартості від зміни змінно проекту);

визначення межового (критичного) значення змінної і можливого допустимого її відхилення від базового сценарію проекту;

розрахунок показника чутливості і критичного значення для кожної змінної проекту і ранжування їх за убуванням (чим вища чутливість NPV, тим важливіша перемінна для значення чистої теперішньої вартості, а значить, для проекту).

Основна проблема проведення подібного аналізу полягає у неможливості з однаковою мірою достовірності подати всі значення змінних, що існують в проекті, оскільки деякі з них ледве підлягають прогнозу, а для інших немає сенсу давати точний прогноз, оскільки вже укладено договір про поставки певного збуту продукції за фіксованою ціною, що дозволя спрогнозувати ці показники безпомилково.

Таким чином, суть даного методу полягає у вимірюванні чутливості основних результуючих показників проекту (NPV або IRR) до зміни тієї чи іншої змінної величини.

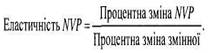

Як показник чутливості проекту до зміни тих чи нших змінних використовують показник еластичності чистої теперішньої вартост (NPV), який обчислюються за формулою:

Перевага цього показника в тому, що величина його не залежить від вибору одиниці вимірювання різних змінних. Чим більша еластичність, тим вищою є міра залежності NPV або внутрішньої норми дохідност (тобто її чутливість) від аналізованої змінної проекту.

Відомо, що існує зворотна залежність між витратами на здійснюваність інвестиційного проекту і показниками ефективності. Це означає, що збільшення витрат на заробітну плату призведе до зменшення чисто теперішньої вартості. Таким чином, чисельник у нашій формулі буде негативним, а знаменник - позитивним, що дасть у результаті негативний коефіцієнт еластичності. Навпаки, у випадку зменшення заробітної плати чисельник буде позитивним, а знаменник негативним, що знову дасть нам негативний коефіцієнт.

Спеціалісти взяли за правило ігнорувати негативний знак, відмічаючи лише абсолютну величину еластичності. Тому в подальшому ми не звертатимемо увагу на негативне значення коефіцієнта прийматимемо тільки його абсолютну величину. У табл.3 представлені основн характеристики факторної еластичності показників ефективності інвестиційного проекту.

Таблиця 3

Факторна еластичність показників ефективност проекту

| Величина коефіцієнта еластичності NPV | Термінологія | Пояснення термінів | Вплив фактора на ризик проекту |

|

Більше або дорівню одиниці ENPV ≥ 1 |

Еластичний ENPV > 1 Одинична еластичність ENPV = 1 |

Процентна зміна факторного показника менша за відносну зміну показника чистої теперішньо вартості | Небезпечний фактор проекту |

|

Менше одиниці ENPV < 1 |

Нееластичний ENPV < 1 |

Процентна зміна факторного показника перевищує або дорівнює відносній зміні показника чисто теперішньої вартості | Менш небезпечний фактор проекту |

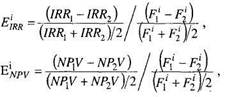

Розрахунок еластичності внутрішньої норми рентабельності і чистої теперішньої вартості можна виконати за формулами:

де EiIRR - еластичність внутрішньої норми дохідності за i-м фактором;

EiNPV - еластичність чистої теперішньої вартості за i-м фактором;

Fi1 - первісне значення i-го фактора;

F i2 - кінцеве значення i-го фактора.

Список літератури

1. Балабанов И. Основы финансового менеджмента. Как управлять капиталом? - М.: Финансц и статистика, 1995.

2. Бернштайн Л.А. Анализ финансовой отчетности. - М.: Финансы и статистика, 1995.

3. Бланк И.А. Стратегия и тактика управления финансами. - К.: АДЕФ-Украина, 1996.

4. В.П. Савчук, С.И. Прилипко, Е.Г. Величко. Анализ и разработка инвестиционных проектов. – Учебное пособие. – Киев: Абсолют-В, Эльга, 1999. 304с.

5. Губський Б.В. Інвестиційні процеси в глобальному середовищі - К.: Наук, думка, 1998. - 390 с.

6. Кочович Е. Финансовая математика. - М: Финансы и статистика, 1995.

7. Мелкумов Я.С. Теоретическое и практическое пособие по финансовым вычислениям. - М.: Инфра-М, 1996.

8. Мертенс А. Инвестиции. - К.: Киевское инвестиционное агентство, 1997.

9. Михайлова Б.А., Рожков Ю.В. Финансово-кредитные методы регулирования инвестиционных рынков. - М.: Перспектива, 1995.

10. Пахомов Ю.М., Лук'яненко Д.Г., Лубський Б.В. Нацюнальш економ! ки в глобальному конкурентному середовищь - К.: Украша, 1997. - 237 с.

11. Пересада А.А. Інвестиційні процеси в Україні. - К.: JIi6pa, 1998. - 392 с.

12. Практикум по финансовому менеджменту/Под ред.Е. Стояновой. - М.: Перспектива, 1994.

13. Савчук В.П. Оценка эффективности инвестиций: Учебн. пособие. - Днепропетровск: ГМетАУ, 1998.

14. Савчук В.П. Оценка эффективности инвестиций: Учебн. пособие. - Днепропетровск: ГМетАУ, 1998.

15. Стоянова Е. Финансовый менеджмент. Российская практика. - М.: Перспектива, 1994.

16. Турбина К. Инвестиционный процесс и страхование инвестиций. - М.: Анкил, 1995.

© 2010 Интернет База Рефератов