Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Анализ финансовых результатов коммерческого банка

Дипломная работа: Анализ финансовых результатов коммерческого банка

РЕФЕРАТ

К ДИПЛОМНОЙ РАБОТЕ

ПО ТЕМЕ: «АНАЛИЗ ФИНАНСОВЫЗ РЕЗУЛЬТАТОВ КОММЕРЧЕСКОГО БАНКА»

Дипломной работа на тему «Анализ финансовых результатов коммерческого банка» состоит из 74 страниц текста, в дипломной работе 11 таблиц, 11 рисунков, 4 графика и 9 приложений.

Дипломная работа состоит из трех глав, при написании данной работы было использовано 40 источников.

v В первой главе приведены теоретические аспекты анализа финансовых результатов коммерческого банка в современных условиях

v Вторая глава касается непосредственно Анализ финансовых результатов ООО КБ «Эл-банк»

v В третьей главе рассмотрены резервы роста прибыльности и рентабельности в коммерческом банке, подобраны пути повышения показателей финансовых результатов деятельности коммерческого банка

Целью дипломного исследования является выявление резервов роста прибыли и повышение значений основных финансовых показателей на базе проведенного анализа деятельности коммерческого банка

Объектом дипломного исследования является финансовая деятельность коммерческого банка ООО КБ «Эл-банк».

Предметом исследования процесс формирования доходов, расходов и прибыли анализируемого банка.

Содержание

Введение

Глава 1. Теоретические аспекты анализа финансовых результатов коммерческого банка в современных условиях

1.1 Место, значение и задачи анализа финансовых результатов деятельности коммерческого банка

1.2 Методология анализа прибыли коммерческого банка

Глава 2. Анализ финансовых результатов ООО КБ «Эл-банк»

2.1 Краткая характеристика банка ООО КБ «Эл-банк»

2.2 Анализ собственных средств

2.3 Анализ соблюдения экономических нормативов ООО КБ «Эл Банк» за первое полугодие 2009 года

2.4 Анализ ликвидности ООО КБ «Эл Банк» на основе показателей активов и пассивов по срокам востребования и погашения за первое полугодие 2009 года.

2.5 Анализ состояния ликвидности в иностранной валюте

Глава 3. Резервы роста прибыльности и рентабельности в коммерческом банке

3.1 Формирование стратегии, ориентированной на повышение прибыли банка коммерческого банка

3.2 Пути повышения показателей финансовых результатов деятельности коммерческого банка

Заключение

Список литературы

Приложение А

Приложение Б

Приложение В

Приложение Г

Приложение Д

Приложение Е

Приложение Ё

Приложение Ж

Приложение З

Актуальность исследуемой проблемы заключается в том, что без грамотного анализа результатов финансовой банковской деятельности и выявления факторов, влияющих на эту деятельность невозможно повысить уровень получаемой прибыли и рентабельности. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли. Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, следовательно, и оценки эффективности его как коммерческого предприятия. Анализ финансовой деятельности банка производится одновременно с анализом ликвидности баланса банка, и на основании полученных результатов делаются выводы относительно надежности банка в целом. Целью анализа банковской деятельности с точки зрения ее финансовых результатов является выявление резервов роста прибыльности банка и на этой основе формулирование рекомендаций руководству банка по проведению соответствующей политики в области пассивных и активных операций.

Величина достигнутых банком финансовых результатов является отражением всего комплекса внешних и внутренних факторов, воздействующих на нее, в числе которых: географическое расположение банка, наличие в зоне его обслуживания достаточной клиентской базы, уровень конкуренции, степень развития финансовых рынков, социально-политическая ситуация в регионе, наличие государственной поддержки и других факторов, находящихся, как правило, вне сферы влияния банка на них. С другой стороны, величина собственного капитала, объемы привлечения и размещения средств, активов, приносящих и не приносящих доходов, уровень общебанковских издержек, убытков и потерь, масштабы использования современных технологий, уровень доходности филиальной сети и дочерних структур, организации внутреннего контроля и аудита и другое факторы, зависящие от деятельности самого банка и качества управления им. Сумма всех позитивных и негативных действий руководства л персонала банка в обобщенном виде проявляется в конечном финансовом результате деятельности банка прибыли.

Многообразие факторов, оказывающих влияние на результаты деятельности коммерческих банков, определяет необходимость рассмотрения этих результатов в процессе их исследования как многофункциональной и многоцелевой экономической системы.

Зарубежные и российские специалисты разработали различные методики анализа результатов деятельности коммерческого банка, в основе которых лежит исследование высокорентабельной банковской деятельности.

В отличие от стран с развитой рыночной экономикой, где широко информируют общественность не только о размерах прибыли банков, но и об источниках ее формирования, в России недоступны результаты работы банков, их доходных и расходных составляющих и даже иногда методики определения их рейтингов. До настоящего времени вопросами оценки финансового состояния коммерческих банков (в том числе доходов и расходов) занимаются или сами банки, или специальные организации без участия ЦБ РФ, Министерства финансов, налоговой инспекции. Рейтинги оценки доходов и расходов коммерческих банков, служащие в международной практике средством государственного надзора, в России подобной роли не играют.

В работе используются труды российских и зарубежных ученых – Лаврушина О.И., Королева О.Г., Жукова Е.Ф., Буевича С.Ю., Вахрина П.И., Брейли Р.Л., Шарпа У.Ф.

Целью дипломного исследования является выявление резервов роста прибыли и повышение значений основных финансовых показателей на базе проведенного анализа деятельности коммерческого банка.

Для достижения поставленной цели в работе решаются следующие задачи:

· Исследование состояния банковской система России, ее значение и состояние на современном этапе;

· Выявление факторов, влияющих на банковскую деятельность;

· Изучение методики анализа финансовых результатов деятельности коммерческого банка;

· Проведение аналитического исследования финансовых результатов банковской деятельности ООО КБ «Эл-банк»;

· Выявление проблем в деятельности анализируемого банка;

· Предложение рекомендаций по решению выявленных проблем в деятельности ООО КБ «Эл-банк».

Объектом дипломного исследования является финансовая деятельность коммерческого банка ООО КБ «Эл-банк».

Предметом исследования процесс формирования доходов, расходов и прибыли анализируемого банка.

1.1 Место, значение и задачи анализа финансовых результатов деятельности коммерческого банка

Под системой показателей понимается взаимосвязанное и взаимообусловленное их множество. Основное назначение системы показателей финансовых результатов коммерческих фирм (в том числе и банков) состоит во всестороннем, комплексном отражении итогов их деятельности, адекватно отражающих происходящие в них экономические процессы[1].

Алгоритм формирования показателей финансовых результатов коммерческих банков определяется принятой системой бухгалтерского учета и используемыми формами официальной финансовой отчетности, устанавливаемыми Центральным банком Российской Федерации. В свою очередь, и система учета в целом, и отчетность банков являются в настоящее время объектами активного реформирования в соответствии с требованиями Международных стандартов финансовой отчетности. Изменяются формы финансовой отчетности, совершенствуется их содержание. Этот процесс осуществляется во исполнение Программы реформирования бухгалтерского учета в соответствии с Международными стандартами финансовой отчетности, утвержденной постановлением Правительства Российской Федерации от 6 марта 1998 года № 283 «Об утверждении Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности», а также в соответствии с «Концепцией развития бухгалтерского учета и отчетности в Российской Федерации на среднесрочную перспективу», одобренной приказом Министра финансов Российской Федерации от 1 июля 2004 года № 180.

Сегодня российскими коммерческими банками, как уже отмечалось в первой главе, составляется несколько видов отчетности, которые различаются как по содержанию и назначению, так и по срокам представления их в соответствующие инстанции.

Одним из основных и существующих практически с момента зарождения российской банковской системы видов финансовой отчетности (которая, тем не менее, не называется финансовой) является традиционная бухгалтерская отчетность, включающая в себя бухгалтерский баланс и отчет о прибылях и убытках.

В соответствии с Положением ЦБ РФ № 302 в Плане счетов бухгалтерского учета в кредитных организациях для учета финансовых результатов выделен самостоятельный раздел (№ 7). В нем предусмотрено пять счетов синтетического учета, на которых осуществляется формирование соответствующих показателей результатов деятельности банков: счет № 701 «Доходы», счет № 702 «Расходы», счет № 703 «Прибыль», счет № 704 «Убытки», счет № 705 «Использование прибыли».

Процесс формирования финансовых результатов начинается с того, что на кредите счета № 701 «Доходы» накапливается сумма всех доходов, полученных банком в отчетном году, а на дебете счета № 702 «Расходы» накапливаются расходы.

По окончании отчетного периода, установленного учетной политикой банка (но не реже одного раза в квартал), для определения финансового результата производится закрытие счетов. Прибыль или убыток определяется путем отнесения в дебет счета учета прибылей (убытков) суммы учтенных на счете расходов и в кредит счета учета прибылей (убытков) суммы учтенных доходов.

Отнесение суммы доходов и расходов на счета второго порядка производится согласно специальной схеме аналитического учета доходов и расходов. В случаях, когда та или иная операция не вписывается в эту классификацию, связанные с ней доходы и расходы относят на статью «Прочих доходов и расходов».

В балансе банка, имеющего филиалы, результат деятельности в течение года показывается развернуто (прибыль и убытки), а по результатам года свернуто. При этом кредитные организации сами вправе устанавливать в своей учетной политике порядок учета финансовых результатов филиалами и передачи данных головной кредитной организации. Может использоваться несколько вариантов учета:

■ первый вариант — филиалы ведут учет только доходов и расходов, которые с установленной кредитной политикой периодичностью передаются на баланс головной организации, а та, в свою очередь, уже составляет общий отчет о прибылях и убытках, при этом финансовый результат показывается свернуто;

■ второй вариант — филиалы самостоятельно определяют свой финансовый результат и передают его на баланс головной кредитной организации в конце установленного периода (квартала или месяца);

■ третий вариант — предусматривает ведение филиалами учета доходов, расходов и финансовых результатов на своих балансах в течение всего отчетного года и передачу финансового результата головной организации или в последний день, или в период проведения заключительных оборотов отчетного года, что отражается в учете кредитной организации в корреспонденции со счетами по учету расчетов с филиалами.

Правилами ведения бухгалтерского учета не допускается превышение величины использованной прибыли отчетного года, фактически полученной за год, или наличия использованной прибыли при фактически полученных убытках. Если же это нарушение произошло, то кредитная организация имеет возможность сторнировочными записями исправить положение за счет начисленных, но еще не выплаченных за отчетный период (но не за счет накопленных за предыдущие периоды) средств: дивидендов, фондов спецназначения, резервного фонда, фонда накопления, других фондов. В случае, когда полностью устранить превышение использованной прибыли над полученной невозможно, счет использования прибыли отчетного года закрывается в корреспонденции со счетом убытков отчетного года, и эта сумма отражается в отчете о прибылях и убытках (форма № 102) как «Сумма, списанная с субсчета 70501 и отнесенная на убытки».

Если в балансе присутствуют остатки одновременно по двум парным счетам (и прибыль, и убыток), то счет «Прибыль отчетного года» закрывается в корреспонденции со счетом «Убытки отчетного года».

После проведения заключительных оборотов остаток средств на счете «Прибыль отчетного года» переносится на счет «Прибыль предшествующих лет», а остаток счета «Убытки отчетного года» — на счет «Убытки предшествующих лет».

После утверждения годового отчета учредителями банка счет «Прибыль предшествующих лет» закрывается путем отнесения в дебет суммы остатка, числящегося на счете в корреспонденции со счетом «Использование прибыли предшествующих лет».

Убыток, как результат финансовой деятельности, погашается за счет источников, определенных собранием учредителей (акционеров) банка.

Финансовый результат, полученный на счете 703 «Прибыль», пока не отражает реальный итог деятельности коммерческого банка, хотя существующий порядок формирования прибыли в банках и устраняет один из главных недостатков применяемого ранее метода определения прибыли, который заключался в том, что в течение года на счете прибылей и убытков одновременно происходил процесс накопления и использования прибыли, что не позволяло правильно оценивать конечный результат деятельности банка.

В настоящее время процесс накопления прибыли происходит отдельно от ее использования, и прибыль предыдущего периода не включается в прибыль отчетного периода (т. е. результаты, полученные банком ранее, отделены от текущих показателей его работы). На счете «Прибыль отчетного года» (который открывается каждый год заново) она накапливается, а на счете «Использование прибыли отчетного года» — расходуется. В результате использование прибыли в отчетном году не влияет на величину отчетной прибыли и прибыли следующего за ним года. Тем не менее устранение указанного недостатка в порядке формирования прибыли пока еще не дает основания считать, что ее содержание отвечает требованиям международных стандартов.

На основе указанных выше учетных данных формируется финансовый результат как в бухгалтерском балансе, так и в отчете о прибылях и убытках банка по форме № 0409102. Безусловными достоинствами этой формы периодической отчетности является четкая систематизация и структуризация доходов и расходов банка. Группировка доходных и расходных статей по признакам их однородности дает возможность выводить промежуточные результаты от выполнения отдельных видов банковских операций. Все доходы и расходы банка в ней сгруппированы по подразделам, в которых отражаются финансовые результаты от проведения однородных операций. Это делает форму отчетности № 102 достаточно аналитичной.

Вместе с тем указанная форма отчетности пока не отражает ни экономической последовательности формирования конечных финансовых результатов коммерческого банка, ни реального итога его деятельности. Более того, отражение финансовых результатов в бухгалтерском балансе российских банков (представляющем собой оборотную ведомость) происходит на счетах раздела Результаты деятельности» (при этом в состав раздела входят активные и пассивные счета), в то время как согласно МСФО прибыль относится к собственным средствам (капиталу) банка.

Таким образом, система формирования финансовых результатов коммерческих банков в традиционной финансовой отчетности, несмотря на устранение в ней ряда методологических недостатков, а также повышение ее аналитичности и содержательности, пока не полностью удовлетворяет предъявляемым к ней современным требованиям и международным стандартам.

Вторым видом финансовой отчетности, которая в большей степени предназначена для внешних пользователей (отечественных и зарубежных), для оценки ими финансового состояния кредитной организации, с которой они вступают в деловое партнерство, является публикуемая отчетность. Она, так же как и традиционная отчетность, включает в себя две формы — бухгалтерский баланс (публикуемую форму № 0409806) и отчет о прибылях и убытках (публикуемую форму 0409807)[2].

В отличие от традиционного бухгалтерского баланса банка, представляющего, по своей сути, ведомость остатков по счетам первого и второго порядка, в основе построения публикуемого баланса лежит группировка статей отчета, осуществляемая в следующем разрезе: активы, обязательства и собственные средства. При этом активы группируются по степени убывания их ликвидности, а пассивы — по мере их востребования (погашения), что соответствует принятым в западных странах принципам составления отчетности.

Форма публикуемого отчета о прибылях и убытках коммерческого банка, как и балансовый отчет, принципиально отличается от традиционного отчета о прибылях и убытках. Эта форма является экономической моделью формирования показателей финансовых результатов банка. Она построена на принципах соотнесения групп полученных доходов, классифицированных в зависимости от их источников, и соответствующих им групп расходов (процентных, от операций с ценными бумагами, с иностранной валютой, драгметаллами и т. д.). Преимуществом данной формы отчетности (и одновременно расчета) является наличие возможности осуществлять формирование финансовых результатов банка в определенной последовательности, поэтапно, с промежуточными результатами (предусматривается выделение чистых процентных доходов, различных видов чистых операционных доходов, прибыли до налогообложения, прибыли за отчетный период). Это позволяет отслеживать этапы формирования прибыли и ее окончательную величину, активно управлять процессом.

При этом результирующим показателем его деятельности в данной форме отчетности выступает показатель прибыли за отчетный период.

Содержание публикуемого отчета о прибылях и убытках в значительной степени приближено к аналогичной форме отчетности, составляемой па МСФО, но также еще не полностью соответствует ей. Принципиальные различия между показателем прибыли за период, рассчитываемой в соответствии с МСФО, и показателем прибыли за отчетный период по РПБУ, связаны с такими факторами (пока игнорируемыми при составлении отчетности по РПБУ), как:

■ чистый эффект наращенных доходов и расходов;

■ переоценка кредитных требований по амортизируемой стоимости;

■ создание дополнительных резервов на покрытие возможных потерь;

■ переоценка ценных бумаг, производных финансовых инструментов по рыночной (справедливой) стоимости;

■ принцип справедливой оценки неденежных активов;

■ отложенное налогообложение;

■ переоценка пассивов по справедливой стоимости;

■ чистые курсовые разницы, классифицируемые как капитал.

Третьей (основной) формой отчетности банков является отчетность, составляемая в соответствии с Международными стандартами. Финансовым результатом в ней является прибыль (убыток) за период (ранее она называлась чистой прибылью, т. е. освобожденной, очищенной от проведенных операций по уплате налогов, отчислений в фонды, покрытия различных общебанковских расходов). Сегодня одной из серьезных проблем формирования отчетности по МСФО является отсутствие системы учета, позволяющей непосредственно на ее основе формировать финансовую отчетность, а не путем трансформации российской отчетности в отчетность по МСФО.

Таким образом, существующие на сегодняшний день системы формирования финансовых результатов в коммерческих банках уже в значительной мере удовлетворяют целям отражения в них этих процессов. Показатель бухгалтерской прибыли, формируемый на основе отчета о прибылях и убытках по форме № 0409102, предназначен, в большей степени, для внутреннего управления финансовыми результатами банка, а показатель прибыли за отчетный период публикуемой отчетности и отчетности по МСФО имеет целью дать реальную информацию о деятельности банка его внешним контрагентам.

Вместе с тем следует иметь в виду, что если для целей контролирующих органов или для контрагентов банков достаточным является ежеквартальное изучение финансовой отчетности кредитных организаций, то для самих коммерческих банков (средних и особенно крупных) при отсутствии у них иной аналитической информации, отражающей процесс формирования доходов и расходов, существующая периодичность составления отчета о прибылях и убытках недостаточна. Банки, как и некредитные коммерческие организации, регулярно осуществляют всевозможные налоговые платежи (включая и налог на прибыль), оказывающие чуть ли не каждый день самое непосредственное влияние на величину их финансовых результатов. Поэтому оценку складывающегося положения дел в части формирования доходов и расходов в небольших банках, видимо, достаточно проводить раз в месяц. Что же касается крупных банков, то в них указанную работу следует осуществлять ежедневно, как и составление баланса[3].

Рассматривая существующие сегодня в коммерческих банках системы формирования показателей их финансовых результатов, отводящие прибыли, как сложной и многогранной рыночной категории, роль обобщающего оценочного показателя деятельности банка, нельзя недооценивать также и значение промежуточных результирующих показателей — в разрезе подразделений банка, видов банковской деятельности, банковских продуктов, операций. Специфика методологии их расчета рассматривается ниже, при разработке методик анализа этих показателей.

Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием прибыли. Анализ финансовой деятельности банка производится одновременно с анализом ликвидности баланса банка, и на основании полученных результатов делаются выводы относительно надежности банка в целом.

В соответствии с Положением Банка России №205-П для учета доходов и расходов выделен самостоятельный раздел, где доходы отражаются на 701 счетах, расходы – на 702, прибыль – 703, убытки на 704 счете.

Процесс формирования финансовых результатов начинается с того, что в кредите счета 701 «Доходы» накапливается сумма всех доходов, полученных банком в отчетном периоде, а в дебете счета 702 «Расходы» отражаются нарастающим итогом расходы банка в этот же период. По окончании отчетного периода, как правило, квартала, производится закрытие счетов и расчет результата. Прибыль формируется тогда, когда доходы превышают расходы, убытки – наоборот. Учет в банке построен так, что на счете 70301 «Прибыль отчетного года» (данный счет открывается каждый год заново) отражается накапливаемая банком прибыль, а на счете 705 отражается используемая банком прибыль.

Не реже чем один раз в квартал банки формируют отчетность №102 «Отчет о прибылях и убытках», где очень подробно расшифровываются все доходы и расходы банка, которые сгруппированы по подразделам, что делает эту форму аналитической.

Центральное место в анализе финансовых результатов коммерческих банков принадлежит изучению объема и качества получаемых ими доходов, поскольку, они являются главным фактором формирования прибыли[4]. К числу приоритетных задач анализа доходов банка следует отнести:

- определение и оценка объема и структуры доходов;

- изучение динамики доходных составляющих;

- выявление направление деятельности и видов операций, приносящих наибольший доход;

- оценка уровня доходов, приходящихся на единицу активов;

- установление факторов, влияющих на общую величину доходов и расходов, полученных от отдельных видов операций;

- выявление резервов увеличения доходов.

Для наиболее полного раскрытия сущности банковских доходов и расходов используют следующую классификацию (табл. 1).

Таблица 1- Классификация доходов и расходов коммерческого банка

| Признак классификации | Доходы | Расходы |

| По форме получения |

Процентные Непроцентные Прочие |

Процентные Непроцентные Прочие |

| По экономическому содержанию |

Операционные Неоперационные (от побочной деятельности) Прочие |

Операционные Функциональные Прочие |

| По периодичности возникновения |

Стабильные Нестабильные |

Текущие Единовременные |

| По видам деятельности |

От кредитования От операций с ценными бумагами От операций с инвалютой От расчетно-кассового обслуживания От участия в капитале и деятельности др.экономических субъектов От филиалов банка От восстановления резервов Прочие |

По привлеченным ресурсам По операциям с цен. бумагами По операциям с инвалютой По расчетно-кассовым операциям По филиалам банка По созданию резерва По обеспечению функционирования банка Прочие |

Анализ доходов начинается с исследования их структуры по экономическому содержанию в динамике (табл. 2).

Таблица 2- Состав и структура доходов банка по экономическому содержанию

| Статьи доходов | Период 1 | Период 2 | Период 3 | |||

| Тыс. руб | Уд. вес | Тыс. руб | Уд .вес | Тыс. руб | Уд. вес | |

| Доходы от операционной деятельности | ||||||

| Доходы от неоперационной деятельности | ||||||

| Всего доходов | 100 | 100 | 100 | |||

Операционные доходы должны составлять большую долю в структуре совокупных доходов, а их темпы роста должны быть ритмичными. Рост неоперационных доходов (от побочного вида деятельности) чаще всего свидетельствуют о неэффективном управлении активно пассивными операциями, следует обращать внимание на то, что при увеличении абсолютного значения неоперационных доходов, их удельный вес должен быть ниже, чем у операционных. Для более наглядного вида следует построить круговые диаграммы, отражающие доли операционных и неоперационных доходов за каждый из исследуемых периодов[5]. При анализе динамики каждого из двух видов доходов необходимо рассчитать коэффициент опережения (Ко), который рассчитывается как

![]() ,

,

где ТРод – темп роста операционных доходов, ТРнд - темп роста неоперационных доходов.

Для банка, имеющего эффективную политику управления активно – пассивными операциями Ко должен быть больше единицы.

К доходам от операционной деятельности можно отнести (табл. 1):

- начисленные и полученные проценты;

- полученная комиссия по услугам (расчетно-платежные, кассовые операции);

- доходы от операций с ценными бумагами;

- доходы от валютных операций;

- комиссии за расчетно – кассовое обслуживание;

- доходы от выдачи гарантии;

- доходы от операций доверительного управления;

- доходы от срочных сделок с фондовыми и валютными активами

К доходам от неоперационной деятельности («небанковской») относят (Прил. А):

- доходы от участия в деятельности банков, предприятий, организаций;

- плата за оказанные услуги (консультационные, информационные);

- доходы от сдачи имущества в аренду;

- штрафы, пени, неустойки полученные;

- другие (факторинга, форфейтинга, восстановление резерва под возможные потери и др.) доходы.

При исследовании обязательным является выявление групп стабильных и нестабильных видов доходов. Выделение данных групп доходов позволяет банку планировать свой финансовый результат с достаточно высокой степенью вероятности.

Стабильными доходами являются те, которые остаются практически постоянными на протяжении достаточно длительного периода времени и могут легко прогнозироваться на перспективу. Отсутствие стабильности отражает рискованность бизнеса, чем больше нестабильность в доходах, тем ниже качество доходов.

Все операционные доходы банка можно классифицировать на две группы: процентные и непроцентные доходы.

Наиболее значимыми для банка являются процентные доходы, являющиеся составной частью доходов от операционной деятельности.

Для анализа следует построить таблицу соответствия процентных доходов и процентных активов на каждый анализируемый период (табл. 3).

Таблица 3- Анализ процентных доходов банка

| Процентные доходы | Уд. вес в процентных доходах | Процентные активы | Уд. вес в работающих активах |

| От кредитов юридическим лицам | Кредиты юридическим лицам | ||

| От кредитов физическим лицам | Кредиты физическим лицам | ||

| По открытым счетам | Объемы средств на кор.счетах в Банке России и др.банках | ||

| От кредитов в Банке России и других банках | Объем межбанковских кредитов | ||

| От депозитов в Банке России и других банках | Объем размещенных межбанковских депозитов | ||

| Прочие процентные доходы | |||

| Итого процентных доходов |

При формировании и анализе табл. 3 следует обратить внимание на следующее, строке «Прочие процентные доходы» нет соответствия в столбце «Процентные активы». Данная ситуация сложилась потому, что среди прочих работающих активов включены активы, размещенные в ценные бумаги, доход по которым банк получает и в виде процентов и виде дисконтов. Разделить их на процентные и дисконтные на базе ф.№101 не представляется возможным.

Анализ данной таблицы позволяет выяснить, за счет каких факторов в основном доходы получены: в результате изменения цены на размещаемый ресурс, либо за счет увеличения объемов размещаемых ресурсов, либо всех факторов одновременно.

В процессе анализа процентных доходов банка необходимо:

во–первых, установить темпы изменений общей величины и структуры активов, приносящих процентный доход;

во–вторых, произвести сопоставление их с темпами роста (снижения) полученного дохода через расчет коэффициента опережения (Ко):

![]() ,

,

где ТРпд – темп роста процентных доходов, ТРпа – темп роста процентных активов. В случае если коэффициент выше единицы, это значит, что банк наращивает полученные доходы путем увеличения цены на реализуемый ресурс. В том случае, если коэффициент меньше единицы можно говорить о том, что банк, увеличивая объемы процентных активов снижает их цену.

в–третьих, определить долю процентных доходов в общем объеме доходов банка (в случае, если в банке превалирующая доля приходится на непроцентные доходы, то это значит, что банк либо сокращает деятельность по размещению средств в виде кредита, либо снижает процентную ставку размещения для достижения определенных целей – вхождение на новый сектор рынка, соответствие конкурентам, расширение спроса на кредитные услуги и т.д);

в–четвертых, определить ту статью процентных доходов, увеличение которой оказывает максимальное воздействие на рост процентных доходов в целом.

К непроцентным доходам в коммерческом банке относят:

- доходы от операций с ценными бумагами;

- доходы от операций с иностранной валютой;

- комиссионные доходы;

- прочие операционные доходы.

Анализ непроцентных доходов позволяет определить, насколько эффективно банк использует не кредитные источники получения доходов. При этом их анализируют по видам операций и в динамике.

Анализ непроцетных расходов следует также начинать с формирования табл., аналогичной табл., где рассмотрена их структура в динамике.

При анализе непроцентных доходов необходимо:

во – первых, определить их удельный вес в общем объеме доходов;

во – вторых, определить динамику абсолютного значения непроцетных доходов и их удельного веса;

в – третьих, выявить наиболее доходные непроцентные операции.

В числе непроцентных доходов особенное внимание следует уделять комиссионным доходам, которые имеют следующую структуру: комиссии по кассовым операциям, комиссии за инкассацию, комиссии по расчетным операциям, комиссии по выданным гарантиям, комиссии по др. операциям. Увеличение их доли и абсолютного значения свидетельствует об активизации банком операций по расчетно–кассовому обслуживанию клиентов, при этом следует обратить внимание на динамику средств на расчетных и текущих счетах клиентов. Если в процессе исследование выявляется, что доходы увеличиваются при одновременном снижении или при неизменяющейся динамике объема средств на текущих, расчетных счетах, то можно сделать вывод о том, что доходы увеличиваются в результате роста тарифов за расчетно–кассовое обслуживание.

В целом можно сказать, что высокая доля процентных доходов говорит о высокой конкурентоспособности банка и его активности на рынке. Высокая доля доходов от операций с ценными бумагами свидетельствует о том, что банк в своей стратегии больше ориентирован на фондовые спекулятивные операции, что признается как отрицательный факт в силу их высокого риска. Большая доля непроцентных доходов может свидетельствовать как о плохой конъюнктуре на рынке кредитования, так и об уменьшении доли банка на кредитном рынке

Показателями, анализирующими качество доходов банка являются:

1. ![]() ,

,

где СД совокупные доходы банка, СА- совокупные активы банка.

Коэффициент характеризует сумму доходов, приходящихся на 1 руб. средних остатков по активам, и указывает, насколько эффективно осуществляются активные операции.

2. ![]() ,

,

где ОД операционные доходы банка, СА- совокупные активы банка.

Характеризует сумму операционных доходов приходящихся на 1 руб. средних остатков по активам. Увеличение показателя в динамике является положительным моментом в деятельности банка, т.к. свидетельствует либо об увеличении доли операций, относящихся к основному виду деятельности, либо об увеличении цены на эти операции.

Анализ расходов банка осуществляется аналогично доходам, и начинается с исследования структуры расходов по экономическому содержанию – операционные и неоперационные расходы. Следует отметить, что к операционным расходам банка относят все процентные расходы и часть непроцентных[6].

К операционным расходам банка относят (Приложение Б):

- процентные расходы по привлеченным кредитам, вкладам и депозитам;

- по операциям с ценными бумагами;

- расходы по обеспечению функциональной деятельности банка – содержание административно управленческого аппарата, хозяйственные расходы, амортизационные отчисления, затраты на ремонт, восстановление и модернизацию основных фондов, услуги связи, охраны, рекламу и маркетинг, налоги (за исключением налога на прибыль).

К неоперационным расходам все прочие.

Для анализа следует построить таблицу и круговую диаграмму, позволяющие оценить динамику долей операционных и неоперационных расходов за каждый исследуемый период.

Операционные расходы банка легче, чем другие виды, поддаются контролю и анализу, поскольку значительная их часть (например, административно – хозяйственные расходы) являются относительно постоянными и вполне прогнозируемыми.

В процессе исследования следует провести структуризацию операционных расходов на процентные и непроцентные, аналогично анализу доходов.

Если в процессе анализа выявляется, что за период произошло увеличение операционных расходов, то это отражает неблагоприятное состояние конъюнктуры рынка, на котором банк привлекает ресурсы, либо может свидетельствовать об ухудшении менеджмента в банке.

Особое внимание заслуживает анализ таких групп статей, как расходы, связанные с обеспечением функционирования банка (административно-хозяйственные). При анализе расходов на функционирование банка следует учитывать, что доля этих расходов в сумме доходов банка не должна превышать 60%. Если политика управления банковской деятельностью осуществляется эффективно, то этот показатель снижается примерно до уровня 55%. Однако снижать данный коэффициент до уровня 50% и ниже опасно, т.к. значительную долю в накладных расходов занимает заработная плата работников банка.

В процессе анализа расходов банка необходимо не только проанализировать в динамики абсолютные и относительные величины расходов (в целом по группам расходов), но и выделить основные факторы, повлиявшие на их уровень с тем, чтобы принять необходимые управленческие решения.

В заключение анализа доходов и расходов необходимо сопоставить доходы и расходы банка по их видам с целью определения эффективности тех или иных банковских операций (табл. 4).

Таблица 4- Доходы и расходы коммерческого банка по видам

| Доходы и расходы банка | Период 1 | Период 2 | Период 3 | |

| 1 | Операционные доходы | |||

| 2 | Операционные расходы | |||

| 3 |

Итого чистая операционная прибыль (убыток) (стр.1 – стр.2) |

|||

| 4 | Процентные доходы | |||

| 5 | Процентные расходы | |||

| 6 |

Итого чистая процентная прибыль (убыток) (стр.4 – стр.5) |

|||

| 7 | Неоперационные доходы | |||

| 8 | Неоперационные расходы | |||

| 9 |

Итого чистая неоперационная прибыль (убыток) (стр.7 – стр.8) |

|||

| 10 | Всего доходов | |||

| 11 | Всего расходов | |||

| 12 | Прибыль (убыток) (стр.10– стр.11) |

При анализе обязательно следует сравнить темпы роста/снижения доходов и расходов. Более быстрый рост доходов свидетельствует о повышенном риске операций. Более высокий темп роста расходов над доходами может свидетельствовать либо о том, что банк привлекает более долгосрочные ресурсы в течение анализируемого периода, и размещает их в краткосрочные активы, либо о том, что банк покупает денежные ресурсы по высокой цене, а размещает их по цене ниже, но и та и другая ситуации приводят к снижению прибыли банка.

В случае, если выявлено снижение чистой операционной прибыли, либо получен убыток от данного вида деятельности, то следует выявить причины создавшегося положения. Данная ситуация является отрицательной характеристикой политики управления активно пассивными операциями в банке, и свидетельствует о том, что банк не выполняет характерные для кредитных организаций функции.

При анализе результата между процентными и непроцентными расходами следует определить, покрывает ли данный вид доходов расходы. В случае, если выявлен отрицательный результат, то делают вывод, что банк имеет финансовое «бремя», которое покрывается за счет процентных доходов, тем самым, уменьшая прибыль банка.

В результате расчета вполне вероятно получение чистого операционного убытка, в результате превышения других расходов над другими доходами, либо уплаченных штрафов и пеней над полученными. Покрытие неоперационных расходов операционными доходами в один из периодов не может свидетельствовать о неэффективном управлении банковской деятельностью. Однако, если в процессе анализа выявлено постоянное снижение неоперационных доходов и увеличение неоперационного убытка следует обратить серьезное внимание на сложившуюся ситуации, т.к. в краткосрочной перспективе чистая операционная прибыль начнет снижаться.

Используя данные по процентным и непроцентным расходам, следует рассчитать минимально допустимую маржу банка и чистую процентную маржу, что позволит определить оптимально допустимую цену банковского ресурса.

С этой целью необходимо рассчитать чистую процентную маржу (ЧПм):

![]() ,

,

где ПРд процентные доходы банка, ПРр- процентные расходы банка, РА работающие активы.

Положительная величина ЧПм показывает, какая доля прибыли приходится на 1 руб. размещенных в доходные операции активов. В том случае, если показатель ЧПм является отрицательным, то какая доля убытка приходится на 1 руб. работающих активов.

В случае, если непроцентные расходы банка не покрываются непроцентными доходами необходимо рассчитать минимальную маржу (Мм):

![]() ,

,

где Нр – непроцентные расходы, Нд – непроцентные доходы, РА – работающие активы.

Сложение величин ЧПм и Мм позволит определить оптимальную цену, по которой банку следует продавать свой ресурс на финансовом рынке и получать прибыль.

В заключение анализа доходов и расходов следует провести коэффициентный анализ (табл. 5).

Таблица 5 - Основные показатели оценки доходов и расходов коммерческого банка

| Наименование показателя | Формула расчета | Экономическое содержание | Примечание |

| Коэффициент соотношения комиссионного и процентного дохода | Комиссионные доходы/Процентные доходы | Оценивает соотношение безрискового и рискового дохода банка | Чем выше значение данного показателя, тем лучше для стран с переходной экономикой и нестабильностью финансового рынка |

| Соотношение процентных доходов и расходов | Процентные доходы/Процентные расходы | Оценивает способность банка получать прибыль от основной деятельности | Чем выше, тем лучше |

| Коэффициент эффективности затрат | Доходы всего/Расходы всего | Оценивает эффективность банка в целом, способность покрывать накладные расходы | Чем выше, тем лучше |

| Коэффициент безрискового покрытия расходов | Комиссионные доходы/Расходы всего | Показывает, насколько безрисковый доход покрывает совокупные расходы банка | Чем выше, тем ниже риск получения убытка |

| Коэффициент использования доходов на содержание аппарата управления | (Фонд оплаты труда+Прочие затраты на содержание аппарата управления)/Доходы всего | Отражает относительную эффективность затрат банка на содержание аппарата управления | Показатель используется как критерий материального стимулирования сотрудников |

| Операционная эффек-тивность | Операционные доходы/Операционные расходы | Характеризует уровень покрытия операцион-ных расходов операции-онными доходами | Должен стремиться к единице |

Анализ будет считаться завершенным только после исследования и описания рассчитанных коэффициентов в динамике.

1.2 Методология анализа прибыли коммерческого банка

Прибыль представляет из себя объективный показатель, характеризующий состояние банка на каждом этапе его развития. Получение прибыли является основной целью предпринимательской деятельности, которая свидетельствует не только о финансовом потенциале банка, а также позволяет оценить его конкурентоспособность.

Прибыль является основным внутренним источником формирования финансовых ресурсов банка, позволяющим решать такие важные задачи, как наращивание собственного капитала, пополнение резервных фондов, финансирование капитальных вложений, поддержание имиджа, платежеспособности и других важных условий и характеристик функционирования и развития банка. Если получаемая банком прибыль капитализируется, то это ведет к самовозрастанию его рыночной стоимости, определяемой при продаже, слиянии, поглощении банка и в других аналогичных случаях.

Прибыль является важнейшим источником удовлетворения социальных потребностей банка и его персонала. Но главное назначение прибыли состоит в том, что генерирование прибыли в достаточных размерах предохраняет банк от банкротства. Отсюда следует, что процесс исследования структуры и динамики прибыли является важнейшим этапом анализа деятельности банка[7].

Анализ прибыли может проводиться в следующих направлениях:

- динамика прибыли за анализируемый период, темпы прироста должны быть ритмичными;

- анализ состава и структуры прибыли за период;

- факторный анализ прибыли (выявление факторов, оказывающих максимальное воздействие на ее изменение);

Анализ прибыли следует начинать со сравнения ее объема в анализируемом банке с банками региона (табл. 6).

Таблица 6- Сравнительная таблица коммерческих банков по объему прибыли

| Показатели | Период 1 | Период 2 | Период 3 |

| Прибыль «нашего» банка | |||

| Средняя прибыль по группе однородных банков региона | |||

| Отклонения |

В процессе анализа следует определить отклонения объема прибыли анализируемого банка от средней прибыли региональных банков, в том случае, если отклонение не превышает 5 - 10%, прибыль банка считается средней, т.е. сопоставимой с региональными банками. В противном случае следует выявить предполагаемые причины превышения (снижения) прибыли анализируемого банка от средней по региону.

Анализ прибыли банка за период может быть произведен с помощью таблицы 6 на основе методологического подхода к определению конечного финансового результата коммерческого банка.

Таблица 7- Анализ состава и структуры прибыли коммерческого банка

| Наименование статьи | Период 1 | Период 2 | Период 3 | ||||

| Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | ||

| 1 | Чистый процентный доход (% доходы минус % расходы) | ||||||

| 2 | Расходы по созданию резервов на потери по ссудам | ||||||

| 3 | Чистый процентный доход после создания резервов | ||||||

| 4 | Доходы за вычетом доходов по операциям с ценными бумагами | ||||||

| 5 | Доходы за вычетом расходов по операциям с иностранной валютой | ||||||

| 6 | Комиссионные доходы за вычетом комиссионных расходов | ||||||

| 7 | Прочие операционные доходы за вычетом операционных расходов | ||||||

| 8 | Чистый доход банка (ст.1+ст.3+…+ст.7) | ||||||

| 9 | Неоперационные расходы за вычетом неоперационных расходов | ||||||

| 10 | Прибыль до налогообложения (ст.8+ст.9) | ||||||

| 11 | Расходы по налогу на прибыль (24%) | ||||||

| 12 |

Чистая прибыль за период (стр.10-стр.11) |

||||||

Анализ прибыли следует начинать с исследования ее объема в динамике, для чего следует изобразить графический рисунок. Положительной является тенденция объема прибыли к ритмичному росту за все периоды. При этом следует обратить внимание на то, что позитивной тенденцией считается увеличение прибыли за счет процентной маржи и устойчивых непроцентных доходов. Негативный вывод можно сделать тогда, когда рост прибыли связан в основном с доходами от операций на рынке ценных бумаг и валютной переоценкой (данные рынке является сильно волатильными, и крупные вложения банка считаются высокорискованными)[8].

В целом динамический анализ прибыли банка за ряд отчетных периодов (трендовый анализ) позволяет:

- определить среднее значение прибыли;

- выявлять периоды деятельности банка с наибольшими объемами прибыли:

- устанавливать наметившиеся тенденции в изменении показателей прибыли и развитии банка в целом.

Анализ структуры и состава прибыли следует осуществлять по следующей схеме (табл.8):

1. Процентная прибыль (убыток) (чистые процентные доходы (расходы)) – разница формируется как разница между процентными доходами и расходами за минусом резерва на покрытие убытков по ссудам.

2. Непроцентная прибыль – разница между доходами и расходами по операциям с ценными бумагами, иностранной валютой, по комиссионным операциям и пр.

3. Чистые доходы разница между операционными доходами и расходами.

4. Прибыль до налогообложения - разница между совокупными доходами и расходами.

Таблица 8- Анализ структуры и состава прибыли коммерческого банка

| Наименование статьи | Период 1 | Период 2 | Период 3 | ||||

| Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | Тыс. руб. | Уд. вес | ||

| 1 | Процентная прибыль | ||||||

| 2 | Непроцентная прибыль | ||||||

| 3 | Чистые доходы | ||||||

| 4 | Прибыль до налогообложения | ||||||

Кроме исследования качества работы банка по абсолютному показателю прибыли, применяются относительные показатели эффективности (табл.9), в частности коэффициент рентабельности. Коэффициент рентабельности показывает, какая доля прибыли приходится на какой–либо анализируемый предмет (активы, собственный капитал, привлеченный капитал, доходы, расходы и т.д.)[9].

Таблица 9- Основные показатели эффективности финансово-экономических результатов деятельности банка

| Показатель | Формула расчета | Характеристика | Нормативное значение |

| Общая рентабельность | Прибыль/Совокупные расходы | Характеризует эффективность затрат банка: объем прибыли на каждую единицу затрат | |

| Рентабельность активов | Чистая прибыль/Активы | Характеризует общую эффективность деятельности банка, работы активов | 1-4% |

| Рентабельность собственного капитала | Чистая прибыль/ Собственный капитал | Характеризует эффективность использования средств собственников банка | 15-40% |

| Чистая прибыль на акцию | (Чистая прибыль- Дивид.по привилег..акциям)/ Кол-во обыкновен.акций | Характеризует размер чистой прибыли на одну обыкновенную акцию | Рост показателя способствует увелич-ю объема операций с ценными бумагами банка на рынке, повышению его инвестиционной привлекательности |

Анализ показателей рентабельности следует производить в следующей последовательности:

- расчет фактического значения коэффициентов рентабельности;

- осуществление сравнительной оценки коэффициентов рентабельности в динамике;

- выявление степени влияния факторов на тенденции в изменении коэффициентов рентабельности.

1. Коэффициент доходности капитала (К1) исчисляется как отношение чистой прибыли к собственному капиталу:

![]()

Показывает какая доля чистой (после налогообложения)прибыли приходится на один руль собственного капитала. Показатель важен для собственников банка, его рост свидетельствует об увеличении отдачи вложенных собственником средств.

2. Коэффициент прибыльности активов (К2) характеризует объем прибыли, полученный на каждый рубль активов:

![]()

Этот показатель характеризует степень прибыльности всех имеющихся активов, чрезмерно высокое значение которого может говорить о рискованной политике кредитной организации при размещении своих активов. Для выявления тех активов, чей вклад в увеличение рентабельности является наибольшим, следует определить рентабельность наиболее крупных составляющих (кредитные операции, операции с ценными бумагами, валютой и т.д.) активов кредитной организации.

3. Прибыльность доходов (маржа прибыли), показывающий удельный вес прибыли в сумме полученных доходов:

![]()

Сумма доходов кредитной организации включает в себя процентные доходы, комиссионные доходы, доходы полученных дивидендов, от переоценки счетов в иностранной валюте, от операций по купле-продаже ценных бумаг и драгоценных металлов, от положительной переоценки ценных бумаг и драгоценных металлов, от операций РЕПО и др. операционные доходы[10].

В систему показателей, характеризующих эффективность деятельности коммерческого банка, кроме показателей рентабельности, необходимо включить ряд показателей по состоянию на отчетную дату, предыдущую отчетную дату, а также процент изменений этих показателей за период. В случае если изменений величин показателей незначительны, то это состояние называется стабильным трендом.

Для определения стабильности деятельности банка следует рассчитать указанные ниже показатели и коэффициенты и рассчитать их отклонения за три периода. В случае, если отклонения показателей не превышают нормативные (стабильный тренд), то делается вывод, что деятельность банка является стабильной[11].

Предлагается следующий состав ключевых показателей эффективности деятельности банка.

1. Активы – должны быть показаны за вычетом резерва под возможные потери, распределения прибыли, амортизации, межфилиальных оборотов и расходов, если анализ проводится не на квартальную дату. Тренд является стабильным, если отклонение не превышает 5%.

2. Собственные средства представляют собой сумму фондов банка, прибыли отчетного и предыдущего периодов, доходов, если анализируется не квартальная дата, за минусом использования прибыли отчетного и предыдущего периодов, убытков отчетного и предыдущего года и расходов при анализе не на квартальную дату. Тренд является стабильным, если отклонение не превышает 5%.

3. Чистая прибыль за год. Тренд является стабильным, если отклонение не превышает 3%.

4. Чистая прибыль за период предлагается рассматривать за квартал. Выделение показателя чистой прибыли за период осуществлено потому, что если банк работает в целом нормально, то тренд по прибыли накопительным итогом всегда будет положительным, даже если в отчетном квартале доходы значительно ниже, чем в предыдущем. Отследить ситуацию по периодам помогает именно показатель чистой прибыли за период. Тренд является стабильным, если отклонение не превышает 3%[12].

5. Рентабельность активов (Return on Assets – ROA). Тренд является стабильным, если отклонение не превышает 1%.

6. Рентабельность капитала (Return on Equity - ROE). Тренд является стабильным, если отклонение не превышает 1%.

7. Рентабельность уставного капитала (Return on share capital)- отношение чистой прибыли к средней величине уставного капитала. Тренд является стабильным, если отклонение не превышает 1%.

8. Достаточность капитала (Capital adequacy ratio)- отношение собственных средств к активам, взвешенным с учетом риска. Тренд является стабильным, если отклонение не превышает 1%.

9. Цена размещения (Yield on average earning assets) – отношение полученного процентного дохода к работающим активам. Тренд является стабильным, если отклонение не превышает 1%.

10.Цена привлечения (Rate paid on funds) - отношение процентного расхода к платным пассивам. Тренд является стабильным, если отклонение не превышает 1%.

11.Чистый процентный спрэд – разница между ценой размещения и ценой привлечения. Тренд является стабильным, если отклонение не превышает 1%.

12.Чистая процентная маржа – разница между процентными доходами и расходами. Тренд является стабильным, если отклонение не превышает 1%.

13.Доля работающих активов – активы, приносящие доход, делятся на общую сумму активов. Тренд является стабильным, если отклонение не превышает 3%.

14.Доля резервов в соответствующих активах – сводный показатель, характеризующий качество активов. Рассчитывается как размер резервов под активы, отнесенный к сумме тех активов, под которые был создан резерв. Тренд является стабильным, если отклонение не превышает 1%.

15.Место в рейтингах по активам и капиталу. Поскольку рейтинги публикуются нерегулярно, данный показатель может отсутствовать, однако в качестве рыночного индикатора этот показатель и его тренд является достаточно важным.

Для более полной оценки уровня финансовой устойчивости банка необходимо рассчитать следующие показатели. Использование данных показателей при проведении сравнительного анализа в динамике (Приложение В) дает возможность выявить ранние признаки наступающего финансового кризиса.

Глава 2. Анализ финансовых результатов ООО «Эл-банк»

2.1 Краткая характеристика банка ООО КБ «Эл-банк»Наименование банка – Общество с ограниченной ответственностью коммерческий банк «Эл банк» Краткое название банка – ООО КБ «Эл банк»

Организационно-правовая форма банка – общество с ограниченной ответственностью

Дата регистрации 29.11.1990 года, Регистрационный номер – 1025

База (основа) создания банка – паевой

Юридический адрес банка 649000, г. Горно-Алтайск, ул. Эркемена Палкина,2

Фактический адрес банка - 649000, г. Горно-Алтайск, ул. Эркемена Палкина,2

Телефон – (38822)22109

Факс - (38822)27108

Лицензионные данные (перечень):

- тип лицензии – на осуществление банковских операций с юридическими и физическими лицами в валюте Российской Федерации

- номер лицензии -1025

дата получения – 20.10.1998 года

тип лицензии – на осуществление банковских операций в иностранной валюте

- номер лицензии – 1025

дата получения 24.07.2000 года

Номер корсчета – 30101810600000000713 в ГРКЦ Национального банка Республики Алтай Банка России

БИК – 048405713

Объявленный Уставный капитал – 82 миллиона рублей

Зарегистрированный Уставный капитал –82 миллиона рублей

Оплаченный Уставный капитал – 82 миллиона рублей

Структура формирования уставного капитала (перечень):

- денежные средства, - 23,500 миллиона рублей

доля средств (%) – 73,4

- материальные средства -8,500 миллиона рублей

доля средств (%) – 26,6

Количество участников банка - 7

- юридических лиц - 2

- физических лиц - 5

Таблица 9- Участники банка (перечень):

| Название участника |

Доля в УК действительная |

Вид деятельности | Юридический и фактический адрес |

Ф. И. О. Руководителя |

|||||

|

Общество с ограниченной ответствен- ностью «Аудиторская контора «Веритас» |

4 879 105 руб. (15,25%) |

Аудиторская | 649000, Республика Алтай, г.Горно-Алтайск, пр. Коммунистический, 53, контактный телефон(38822) 95077 | Шодоева Лидия Майнысовна | |||||

| Закрытое акционерное общество коммерческий банк «ФИА-БАНК» |

18 005 250 руб. ( 56,27%) |

Банковская |

445904, Самарская область, г. Тольятти, Новый проезд, 8, контактный телефон (8482) 341880 |

Волошин Анатолий Порфирьевич | |||||

| Тюхтенев Станислав Степанович |

4 574 538 руб. (14,29%) |

- |

649000, Республика Алтай, г.Горно-Алтайск, ул. Хирургическая, 32/1 | ||||||

|

Алчубаев Александр Николаевич |

2 409 338 руб. ( 7,53%) |

- | 649000, Республика Алтай, г. Горно-Алтайск, пр. Коммунистический, 47, кв.5 | ||||||

|

Шодоева Лидия Майнысовна |

1 048 231 руб. ( 3,27%) |

- | 649000, Республика Алтай, г. Горно-Алтайск, ул. Кучияк,34 | ||||||

|

Бедесов Михаил Еркемеевич |

744 705 руб. (2,33%) |

- |

649000, Республика Алтай, г.Горно-Алтайск, пр. Коммунистический, 80, кв.43 | ||||||

|

Минаева Нина Васильевна |

338 833 руб. (1,06%) |

- | 649000, Республика Алтай, г.Горно-Алтайск, ул. Чорос- Гуркина, 60, кв.54 | ||||||

|

|||||||||

Общее число клиентов банка (по всем операциям) –8740

юридических лиц - 675

физических лиц – 8065

Численность персонала банка –56 Председатель Правления банка (ФИО) – Алчубаев Александр НиколаевичДата назначения – 01.04.2002 годаОбразование (вид - тип) – высшее экономическое, кандидат экономических наукОконченное учебное заведение Томский политехнический институт им. С.М. Кирова,

Московский институт управления им. Орджоникидзе, Московский институт управления (аспирантура)Предыдущее место работы – Правительство Республики АлтайГражданство Российской Федерации

Главный бухгалтера банка (ФИО) – Бехтольд Валентина ЯковлевнаДата назначения – 12.01.2001 годаОбразование (вид - тип) – высшее экономическоеОконченное учебное заведение Благовещенский сельскохозяйственный институт.Предыдущее место работы – Филиал «Южно-Алтайский АБ «Собинбанк» Гражданство –Российской Федерации Заместитель председателя Правления банка (ФИО) – Санаров Алексей Иванович Дата назначения – 04.08.2006 годаОбразование (вид - тип) – высшее экономическое Оконченное учебное заведение Горно-Алтайский государственный университетПредыдущее место работы –РКЦ с. МаймаНачальник службы внутреннего контроля (ФИО) – Гомлякова Наталья Зиновьевна Дата назначения –04.08.2006 года Образование (вид-тип) – экономист-организаторОконченное учебное заведение – Новосибирский институт советской кооперативной торговлиПредыдущее место работы – Горно-Алтайское отделение Сбербанка №8558

Таблицы- 10 Количество российских банков-корреспондентов:

| Город | Название банка | Счет «Ностро» | Счет «Лоро» |

| г.Новосибирск | КРАБ «Новосибирсквнеш-торгбанк» | 30110978800000000002 | |

| г.Новосибирск | КРАБ «Новосибирсквнеш-торгбанк» | 30110840200000000002 | |

| г. Тольятти | ЗАО АКБ «ФИА-БАНК» | 30110978100000000003 | |

| г. Тольятти | ЗАО АКБ «ФИА-БАНК» | 30110840500000000003 | |

| г. Барнаул | АКБ «Зернобанк» | 30110840800000000004 | |

| г. Барнаул | АКБ «Зернобанк» | 30110810500000000004 | |

| г. Барнаул | АКБ «Зернобанк» | 30110978400000000004 | |

| г. Тольятти | ЗАО АКБ «ФИА-БАНК» | 30110810800000000005 | |

| г. Москва | ОАО «УРАЛСИБ» | 30110810400000000007 | |

| г.Новосибирск | КРАБ «Новосибирсквнеш-торгбанк» | 30110810000000000012 | |

| г. Москва | КБ «Зенит» | 30110810300000000013 | |

| г. Санкт- Петербург | ОАО «ИМПЕКСБАНК» | 30110978800000000015 | |

| г. Санкт- Петербург | ОАО «ИМПЕКСБАНК» | 30110810900000000015 | |

| г. Санкт- Петербург | ОАО «ИМПЕКСБАНК» | 30110840200000000015 |

Количество зарубежных банков-корреспондентов – нет

Участие в финансовых группах – нет Участие в финансово-промышленных группах – нет

Участие банка в уставных капиталах организаций – нетСведения об ограничении круга операций за нарушения нетДля возможности реализации поставленной цели дипломной работы следует рассмотреть деятельность выбранного для анализа в качестве объекта исследования банка ООО КБ «Эл-банк».

2.2 Анализ собственных средств банка

В ходе проведения анализа финансового состояния ООО КБ «Эл банк» за 2007-2009 года была рассмотрена динамика изменения наиболее важных экономических показателей развития банка по состоянию за 1 января 2007 года 1 января 2008 года и 1 января 2009 года (см. таблица 11,12).

На 1 января 2009 года стоимость ООО КБ «Эл банк» составляет 88541 тыс.руб. Прибыль банка составляет 1 тыс.руб. На основании решения собрания участников, в августе 2008 года был произведен взнос в Уставный капитал банка физическими лицами в размере 50000 тыс.руб. По сравнению с предыдущим годом темп роста собственных средств банка составляет 129,3%, в денежном выражении капитал банка возрос на 49932 тыс.руб. Удельный вес собственных средств (капитал) банка составляет 19,7% валюты баланса.

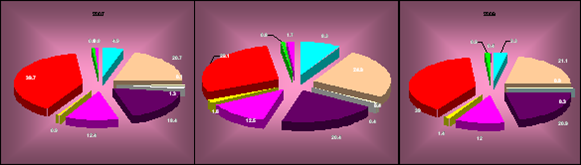

Анализ структуры и динамики доходов ООО КБ «Эл банк» по укрупненным статьям за 2007 – 2009 гг. показал, что доходы банка за три предшествующих периода возросли на 41074 тыс.руб. Однако, тенденция роста доходов банка по сравнению с прошлым периодом снизилась на 13,3%. Основные источники доходов представлены в таблице 11 (Приложение В) , рисунок 1.

Таблица 11

Анализ структуры и динамики доходов ООО «КБ «Эл банк» по укрупненным статьям за 2007-2009 гг. тыс.руб

|

Виды доходов |

2007г. |

Удельный вес в % к итогу |

2008г. |

Удельный вес в % к итогу |

2009г. |

Удельный вес в % к итогу |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

|

Проценты, полученные за предоставленные кредиты |

||||||

| % по кредитам юр. лицам | 9406,00 | 15,77 | 7672,00 | 9,41 | 6062,00 | 6,02 |

| % по кредитам инд. предпринимателям | 1269,00 | 2,13 | 3800,00 | 4,66 | 7516,00 | 7,46 |

| % по кредитам физическим лицам | 20303,00 | 34,04 | 37743,00 | 46,26 | 32332,00 | 32,10 |

| Прочие процентные доходы | 182,00 | 0,30 | 1491,00 | 1,83 | 277,00 | 0,28 |

|

Итого |

31160,00 |

52,24 |

50706,00 |

62,16 |

46187,00 |

45,86 |

|

Доходы, полученные от операций с ценными бумагам |

||||||

| Доходы по ценным бумагам (векселя) | 2353,00 | 3,94 | 213,00 | 0,26 | 5344,00 | 5,31 |

|

Итого |

2353,00 |

3,94 |

213,00 |

0,26 |

5344,00 |

5,31 |

|

Доходы, полученные от операций с иностранной валютой |

||||||

| Доходы по обменным операциям с иностранной валютой | 87,00 | 0,15 | 93,00 | 0,11 | 90,00 | 0,09 |

| Доходы от переоценки иностранной валюты | 688,00 | 1,15 | 311,00 | 0,38 | 397,00 | 0,39 |

|

Итого |

775,00 |

1,30 |

404,00 |

0,49 |

487,00 |

0,48 |

| Восстановление сумм со счетов резервов | 13878,00 | 23,27 | 15229,00 | 18,67 | 24415,00 | 24,24 |

| Доходы от открытия и ведения банковских счетов, расчетного и кассового обслуживания | 7409,00 | 12,42 | 14415,00 | 17,67 | 22046,00 | 21,89 |

| Комиссионные вознаграждения | 3337,00 | 5,59 | 0,00 | 0,00 | 1948,00 | 1,93 |

| По предоставленным гарантиям | 120,00 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 |

| Прочие доходы | 618,00 | 1,04 | 615,00 | 0,75 | 297,00 | 0,29 |

|

Итого |

25362,00 |

42,52 |

30259,00 |

37,09 |

48706,00 |

48,35 |

|

Всего |

59650,00 |

100,00 |

81582,00 |

100,00 |

100724,00 |

100,00 |

|

|||

|

|||

|

|||

|

проценты, полученные за предоставленные кредиты | |||||||||

| доходы, полученные по операциям с ценными бумагами | ||||||||||

| доходы, полученные от операций с ин.валютой | ||||||||||

| доходы, от восстанвоелния сумм резервов | ||||||||||

| доходы, от ведения банковских счетов | ||||||||||

Рисунок 1. Динамика доходов ООО КБ «Эл банк» за 2007 – 2009 гг.

Как мы видим из приведенных диаграмм наибольшую долю по процентам полученным занимает 2008 год, по доходам полученным от операций с ценными бумагами большая доля приходится на 2009 год, доходы полученные от операций с иностранной валютой, наибольшая доля приходится на 2007 год, доходы полученные от восстановления сумм резервов наибольшую долю занимают в 2009 году, доходы от ведения банковских счетов большую долю занимают в 2009 году.

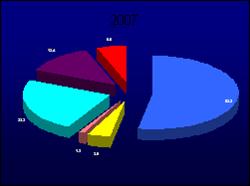

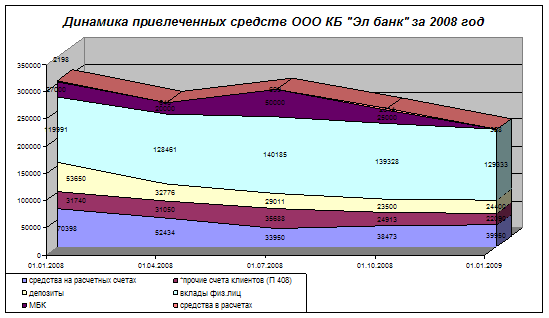

По данным таблицы 2 «Анализ структуры и динамики расходов ООО КБ «Эл банк» за 2007 – 2009 гг. видно, что расходы банка возросли на 46410 тыс.руб. (таблица 12). Наибольший удельный вес по статье расходов в 2009 году имеют расходы по созданию резервов 38,94%, при увеличении объемов резервирования на 17654 тыс.руб. больше, по сравнению с предшествующими периодами, а также проценты уплаченные по депозитам 21,08% (объем возрос на 9992 тыс.руб.) (см.рисунок 2).

Таблица 12

Анализ структуры и динамики расходов ООО «КБ «Эл банк» 2007-2009 гг.

|

№ |

Наименование статей затрат |

2007г. |

Удельный вес в % к итогу |

2008г. |

Удельный вес в % к итогу |

2009г. |

Удельный вес в % к итогу |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

|

Проценты, уплаченные за привлеченные кредиты |

|||||||

| 1 | Проценты, уплаченные за полученные МБК | 2633,00 | 4,91 | 6451,00 | 8,31 | 3253,00 | 3,25 |

|

Итого |

2633,00 |

4,91 |

6451,00 |

8,31 |

3253,00 |

3,25 |

|

|

Проценты, уплаченные по привлеченным средствам |

|||||||

| 2 | Проценты, уплаченные на остатки по р/счетам клиентам | 102,00 | 0,19 | 69,00 | 0,09 | 178,00 | 0,18 |

| 3 | Проценты, уплаченные по депозитам | 10997,00 | 20,50 | 19298,00 | 24,86 | 20913,00 | 20,90 |

|

Итого |

11099,00 |

20,69 |

19367,00 |

24,95 |

21091,00 |

21,08 |

|

|

Комиссионные сборы |

|||||||

| 4 | Расходы по переводам ден. средств, обслуживание закладных и пр. комиссия | 62,00 | 0,12 | 281,00 | 0,36 | 838,00 | 0,84 |

|

Итого |

62,00 |

0,12 |

281,00 |

0,36 |

838,00 |

0,84 |

|

|

Расходы по операциям с ценными бумагами |

|||||||

| 5 | Расходы по выпущенным ценным бумагам | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

|

Итого |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

0,00 |

|

|

|

|||||||||||

|

Проценты, уплаченные за привлеченные кредиты |

|

|||||||||

| Проценты, уплаченные по привлеченным средствам |

|

||||||||||

| Комиссионные сборы |

|

||||||||||

| Расходы по операциям с иностранной валютой |

|

||||||||||

| Расходы на содержание аппарата |

|

||||||||||

| Операционные расходы |

|

||||||||||

| Произведенные расходы |

|

||||||||||

| Создание резервов |

|

||||||||||

| Налоги |

|

||||||||||

| Прочие расходы |

|

||||||||||

Рисунок 2. Динамика расходов ООО КБ «Эл банк» за 2007 – 2009гг.

Структура расходов

- проценты уплаченные по привлеченным МБК - 3,25 %

(объем возрос на 620 тыс. рублей)

- проценты уплаченные по депозитам - 21,08 %

(объем возрос на 9992 тыс. рублей)

- расходы по операциям с иностранной валютой - 0,32 %

(объем снизился на 378 тыс. рублей)

- комиссионные расходы - 0,84 %

(объем возрос на 776 тыс. рублей)

- расходы на зарплату и подготовку кадров - 20,92 %

(объем возрос на 11071 тыс. рублей)

- операционные расходы - 11,94 %

(объем возрос на 5280 тыс. рублей)

- создание резервов - 38,94 %

(объем возрос на 17654 тыс. рублей)

- прочие расходы - 2,71 %

(объем возрос на 1395 тыс. рублей)

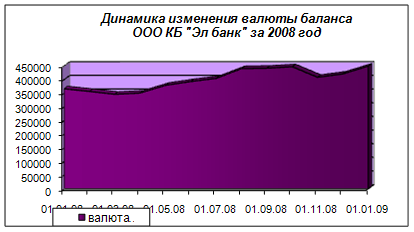

По состоянию на 1 января 2009 года величина валюты баланса с 366271 тыс.руб. увеличилась до 449385 тыс.руб., то есть на 83114 тыс.руб., темп прироста составляет 122,7% (см.рисунок 3).

Рисунок 3. Динамика изменения валюты баланса ООО КБ «Эл банк» за 2008 год

Увеличение валюты баланса сопровождается внутренними изменениями в активе: при увеличении неработающих активов на 91487 тыс.руб., величина ликвидных средств банка снизилась на 8495 тыс.руб. (см.таблица 13).

Увеличение стоимости неработающих активов банка произошло в следствии увеличения стоимости оборотных средств банка с 26200 тыс.руб. до 35129 тыс.руб., то есть на 8929 тыс.руб., или на 34,1% (рост стоимости основных средств, хозяйственных материалов и др.). По состоянию на 1 января 2009 года значительно увеличилась статья расходов будущих периодов по другим операциям, скорректированные на наращенные процентные доходы, темп роста составляет 235,1%. Однако высоколиквидные средства банка заметно снизились, что подтверждается снижением денежных средств банка на 30346 тыс.руб., темп снижения высоколиквидных активов составляет 62,2% (с 48812 тыс.руб. до 18466 тыс.руб.). (см.таблица 14).

Ликвидные активы банка (работающие активы) снизились с 246113 тыс.руб. до 237618 тыс.руб., то есть на 8495 тыс.руб. Тенденция снижения ликвидных активов банка по сравнению с началом предыдущего года связана со снижением кредитного портфеля банка, размер которого по сравнению с началом года снизился на 10458 тыс.руб., динамика снижения составляет 4,3 % в год ( с 243500 тыс.руб. до 233042 тыс.руб.). Кроме того, за анализируемый период объем просроченных кредитов возрос с 6571 тыс.руб. до 10060 тыс.руб., то есть на 3489 тыс.руб. (темп прироста составляет 53,01%), который возникает из-за просроченных кредитов выданных физическим лицам (см.приложение 2). Размер резерва начисленного на возможные потери по ссудам, ссудной и приравненной к ней задолженности увеличился на 16852 тыс.руб. по сравнению с 1 январем 2008 года, темп прироста составляет 112,7% (с 14950 тыс.руб. до 31802 тыс.руб.). Таким образом, чистая ссудная задолженность банка снизилась с 228550 тыс.руб. до 201240 тыс.руб., то есть на 27310 тыс.руб., или на 11,9% (см.таблица15).

Таким образом, увеличение активов банка произошло за счет увеличения активов не приносящих доход. Доля активов не приносящих доход в общей структуре валюты баланса возросла с 33,0% до 47,0%, а доля работающих активов снизилась с 67,0% до 53,0% (на +14,0% и -14,% соответственно) (см. рисунок 14, таблица 6).

Рисунок 4. Структура валюты баланса за 2008 год поквартально

Таблица 13

Анализ состава и структуры актива баланса ООО КБ «Эл банк» за 01.01.2008г. и 01.01.2009г.тыс. руб.

|

№ |

Статьи баланса |

01.01.2008

|

01.01.2009 |

Изменения (+;-) |

Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 |

|

АКТИВ |

|||||

| 1 | Денежные средства и счета в Центральном банке Российской Федерации, в т.ч. | 48812 | 18466 | -30346 | -62,2 |

| 2. | Обязательные резервы, депонируемые в Банке России | 5805 | 300 | -5505 | -94,8 |

| 3. | Средства в кредитных организациях за вычетом резервов | 34190 | -2117 | -36307 | 6,2 |

| 3.1 | Средства в кредитных организациях | 49140 | 29685 | -19455 | 60,4 |

| 3.2 | Резервы на возможные потери | 14950 | 31802 | +16852 | 112,7 |

| 4 | Чистые вложения в торговые ценные бумаги | 0 | 0 | - | - |

| 4.1 | Вложения в торговые ценные бумаги | 0 | 0 | - | - |

| 4.2 | Резервы под обесценение ценных бумаг и на возможные потери | 0 | 0 | - | - |

| 5 | Ссудная и приравненная к ней задолженность | 243500 | 233042 | -10458 | -4,3 |

| 6. | Резервы на возможные потери | 14950 | 31802 | +16852 | 112,7 |

| 7. | Чистая ссудная задолженность | 228550 | 201240 | -27310 | -11,9 |

| 8 | Проценты начисленные (включая просроченные) | 1651 | 3614 | +1963 | 118,9 |

| 9. | Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения | 962 | 962 | - | - |

| 9.1 | Вложения в инвестиционные ценные бумаги, удерживаемые до погашения | 962 | 962 | - | - |

| 9.2 | Резервы на возможные потери | 0 | 0 | - | - |

| 10 | Основные средства, нематериальные активы, хозяйственные материалы | 26200 | 35129 | +8929 | 34,1 |

| 11 | Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи | 0 | 0 | - | - |

| 11.1 | Ценные бумаги, имеющиеся в наличии для продажи | 0 | 0 | - | - |

| 11.2 | Резервы под обесценение ценных бумаг и на возможные потери | 0 | 0 | - | - |

| 12 | Расходы будущих периодов по другим операциям, скорректированные на наращенные процентные доходы | 1802 | 6039 | +4237 | 235,1 |

| 13 | Прочие активы за вычетом резервов | 0 | 0 | - | - |

| 13.1 | Прочие активы | 5797 | 8570 | +2773 | 47,8 |

| 13.2 | Резервы на возможные потери | 0 | 0 | - | - |

|

14 |

Всего активов |

366397 |

449385 |

+82988 |

22,6 |

Как мы видим из актива баланса отрицательный темп роста наблюдается по таким статьям актива баланса как, денежные средства и счета в Центральном банке Российской Федерации, в т.ч. составляет -62,2, Обязательные резервы, депонируемые в Банке России – (-94,8); Ссудная и приравненная к ней задолженность-(4.3); Чистая ссудная задолженность (-11,9).

Положительный темп роста наблюдается по таким статьям актива баланса, как: Средства в кредитных организациях за вычетом резервов +6,2; Средства в кредитных организациях +60,4 ; Резервы на возможные потери + 112,7; Проценты начисленные (включая просроченные) + 118,9;

Основные средства, нематериальные активы, хозяйственные материалы + 34,1; Расходы будущих периодов по другим операциям, скорректированные на наращенные процентные доходы +235,1 ; Прочие активы

+ 47,8 ; не смотря на отрицательный темп роста по некоторым статьям актива баланса, всего активов имеет положительный темп роста в 2009 году по сравнению с 2008 годом.

Таблица 14

| № | показатели | 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.09 |

| 1 | высоколиквидные активы | 120284 | 102371 | 126467 | 172542 | 211771 |

| 2 | ликвидные активы | 24613 | 248694 | 278490 | 274531 | 237618 |

| 3 | собственные средства | 61314 | 85692 | 115417 | 193167 | 233018 |

| 4 | привлеченные средства | 305083 | 265373 | 289540 | 253834 | 216190 |

|

|

итого |

366271 |

351065 |

404957 |

446198 |

449385 |

Таблица 15

1. Активы, не приносящие доход

|

№ п/п |

Название статьи, балансовый счет |

01.01.2008 |

01.04.2008 |

01.07.2008 |

01.10.2008 |

01.01.2009 |

||||||

|

1 |

Денежные средства, всего(А 202) |

31668 |

25367 |

23459 |

28061 |

35776 |

||||||

|

в т.ч. |

*Касса банка (А 20202) | 17677 | 19683 | 15686 | 20900 | 21617 | ||||||

|

|

*Денежные средства в банкомате (А20208) | 13991 | 5684 | 7773 | 7161 | 14159 | ||||||

|

|

доля в неработающих активах, % |

26.3 |

24.8 |

18.5 |

16.3 |

16.9 |

||||||

|

2 |

Корреспондентские счета, всего: |

49140 |

14970 |

11598 |

31375 |

29685 |

||||||

|

|

доля в неработающих активах, % |

40.9 |

14.6 |

9.2 |

18.2 |

14.0 |

||||||

|

в т.ч. |

*Корсчет в ЦБ РФ (А 30102) | 48812 | 13912 | 5072 | 29621 | 18466 | ||||||

|

|

*Счета в банках-корреспондентах (А 30110) | 328 | 1058 | 6526 | 1754 | 11219 | ||||||

|

3 |

Резервы в ЦБР (А 30202, А 30204) |

5805 |

4889 |

4570 |

2673 |

300 |

||||||

|

|

доля в неработающих активах, % |

4.8 |

4.8 |

3.6 |

1.5 |

0.1 |

||||||

|

4 |

Капитализированные активы, всего: |

27574 |

33975 |

34501 |

35461 |

36167 |

||||||

|

|

доля в неработающих активах, % |

22.9 |

33.2 |

27.3 |

20.6 |

17.1 |

||||||

|

в т.ч. |

*Основные средства (А 604, 605) | 26200 | 33060 | 33449 | 34474 | 35129 | ||||||

|

|

*Капитальные вложения (А 607) | 404 | 0 | 0 | 0 | 0 | ||||||

|

Справ.: |

Источники финансирования кап. вложений (П 919) | 2 | 0 | 0 | 0 | 3 | ||||||

|

|

*Нематериальные активы (А 609) | 4 | 4 | 4 | 4 | 4 | ||||||

|

|

*Хозяйственные материалы (А 610) | 966 | 911 | 1048 | 983 | 1034 | ||||||

|

6 |

Расчеты с дебиторами, всего: |

300 |

782 |

318 |

2778 |

1273 |

||||||

|

|

доля в неработающих активах, % |

0.2 |

0.8 |

0.3 |

1.6 |

0.6 |

||||||

|

в т.ч. |

*по ценным бумагам (А 306) | 44 | 44 | 44 | 44 | 44 | ||||||

|

|

*по налогам (часть А 603) | 4 | 384 | 12 | 0 | 804 | ||||||

|

|

*с работниками банка (часть А 603) | 0 | 15 | 3 | 80 | 0 | ||||||

|

|

*с поставщиками и подрядчиками (часть А 603) | 158 | 324 | 259 | 2654 | 425 | ||||||

|

|

*с прочими (ост.часть А 603), | 94 | 15 | 0 | 0 | 0 | ||||||

|

7 |

Прочие активы, всего: |

5797 |

22388 |

52021 |

72194 |

108570 |

||||||

|

|

доля в неработающих активах, % |

4.8 |

21.9 |

41.1 |

41.8 |

51.3 |

||||||

|

|

*Требования по прочим операциям (А 47423) | 0 | 1594 | 4846 | 2293 | 96 | ||||||

|

|

*Прочие расчеты(часть А 474, ост.часть А 302), | 942 | 763 | 555 | 797 | 1747 | ||||||

|