Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Основы менеджмента банковских услуг

Дипломная работа: Основы менеджмента банковских услуг

Содержание

Введение. 3

1. Теоретические основы менеджмента банковских услуг. 5

1.1 Понятие и классификация банковских услуг. 5

1.2 Маркетинговых подход к менеджменту банковских услуг. 9

1.3 Качество банковских услуг как важнейший фактор их эффективности 16

1.4 Финансовая технология управления оптимальным сочетанием экономических интересов банка и клиента (финансовый менеджмент клиента) 25

2. Организационно – экономическая характеристика луганского городского отделения ощадбанка. 34

2.1 Нормативно – правовые основы деятельности банка. 34

2.2 Анализ структуры управления Луганское Городского отделения Ощадбанка Украины.. 39

2.3 Анализ показателей управления финансовой деятельностью отделения 42

2.4 Рассмотрение номенклатуры банковских услуг, предлагаемых Луганским городским отделением Ощадбанка Украины.. 54

3. Разработка мероприятий, направленных на повышение эффективности управления услугами банка. 70

3.1 Основные направления повышения эффективности управления банковскими услугами. 70

3.2 Обслуживание клиентов через Интернет (интернет-банкинг) 76

3.3 Формирование современной системы стимулирования банковского персонала 92

3.4 Мероприятия по повышению эффективности работы Луганского городского отделения Ощадбанка. 102

4. Охрана труда. 111

Выводы и предложения. 118

Список использованной литературы.. 127

Введение

Банковская система составляет важнейшую часть любой развитой современной экономики и играет существенную роль в ее функционировании.

Банковские услуги представляют собой банковские операции по обслуживанию клиента, которые удовлетворяют его определенные потребности [7, с.12].

Эффективная гибкая система банковских операций с широкой клиентурой может и должна способствовать мобилизации внутренних сбережений. Особое значение приобретает в этой связи гибкое банковское обслуживание, способное реагировать на формирующиеся потребности изменяющейся экономики. Конкуренция на рынке банковских услуг также оказывает значительное влияние на количественные и качественные характеристики банковского обслуживания.

Значение активизации роли банков, обслуживающих население, состоит в том, чтобы при наименьших затратах содействовать максимальному эффекту, наиболее полному удовлетворению потребностей клиентов в банковском обслуживании, улучшению качества банковского обслуживания частных лиц, расширению спектра банковских услуг и снижению их себестоимости [9, с.5].

На ряду с выполнением традиционных банковских услуг населению - привлечением средств в депозиты, предоставлением ссуд и осуществлением расчетно-кассового обслуживания населения - современные банковские институты в нашей стране начинают выполнять также электронные услуги, маркетинговые исследования по заказу клиентов, валютные операции, прочие услуги, в том числе трастовые, информационно-справочные консультационные, фондовые и другие.

Необходимо диверсифицировать услуги, предлагаемые банком, искать своего клиента и тщательно изучать его потребности - ведь зачастую секрет успеха кроется как раз в нетрадиционной подаче самых обычных услуг: в культуре общения, заботе о клиенте, предоставлении ему необходимых и своевременных консультаций, рекомендаций, что определяет актуальность темы дипломной работы: "Обоснование путей повышения управления эффективностью банковских услуг в современных условиях".

Объект дипломной работы управление банковскими услугами Луганского городского отделения Ощадбанка Украины.

Целью дипломной работы является анализ, обоснование и предложение мероприятий по повышению эффективности управления финансовыми услугами Луганского городского отделения Ощадбанка Украины

Задачи дипломной работы: изучение теоретических основ менеджмента банковских услуг: понятия и классификации банковских услуг; маркетингового подхода к менеджменту банковских услуг; качества банковских услуг как важнейшего фактора их эффективности; финансовой технологии управления оптимальным сочетанием экономических интересов банка и клиента (финансовый менеджмент клиента); организационно экономическая характеристика Луганского городского отделения Ощадбанка: нормативно правовые основы деятельности банка; оценка показателей финансового состояния банка; рассмотрение номенклатуры финансовых услуг, предлагаемых Луганским городским отделением Ощадбанка Украины; разработка мероприятий, направленных на повышение эффективности управления услугами банка: облуживание клиентов через Интернет (интернет-банкинг); разработка и апробация методики анализа клиентской базы банка; мероприятия по улучшению работы отделения.

В дипломной работе использованы математические, статистические, экономические, монографические методы исследования.

Информационной базой исследования послужили отечественные и зарубежные издания, материалы прессы и фактические данные хозяйственной деятельности Луганского городского отделения Ощадбанка Украины.

1. Теоретические основы менеджмента банковских услуг

1.1 Понятие и классификация банковских услуг

Современная ситуация в сфере банковского дела подвержена очень частым изменениям в связи с нестабильным экономическим положением в Украине. В настоящее время прибыльность банков в целом снизилась, однако банковские услуги становятся все шире и разнообразнее, что, несомненно, требует их классификации по определенным признакам.

Банковские услуги, это часть банковского продукта, формирование, создание которой происходит на основе поэтапных маркетинговых исследований рынка, потребностей клиентов. Она состоит из комплекса банковских операций, необходимых для выполнения требований клиентов по реализации данной услуги на рынке удовлетворения взаимных интересов, направленных на получение прибыли [14, с.56].

Банки являются поставщиками трех основных видов финансовых услуг: трансакционных, портфельных и операционных [17, с.45].

Портфельные услуги связаны с традиционной деятельностью банков как ссудо-сберегательных финансовых институтов. К портфельным услугам относятся предоставление займов клиентам (кредиты) и прием денежных средств во вклады (депозиты). Банки аккумулируют временно свободные ресурсы в виде депозитов и распределяют их в форме кредитов. Оказывая эти услуги, банки перераспределяют ресурсы от лиц, совершающих сбережения, к лицам, нуждающимся в кредите, и тем самым обеспечивают предприятия дополнительными финансовыми ресурсами. Именно этот вид услуг отличает банки от других финансовых посредников. Кредитно-депозитные услуги приносят банкам около 70% дохода [22, с.45].

Трансакционные услуги - услуги по обслуживанию сделок. При выполнении функции обслуживания трансакций банки предоставляют два основных типа услуг по сделкам [7, с.81]:

-ведут систему расчетов, в которой перемещение ценностей сопровождается бухгалтерскими проводками (услуги счетоводства), при этом побочными продуктом является предоставление информации клиентам: о платежах, поступлениях и начисленных процентах);

-обеспечивают валютную конвертируемость (депозиты, вклады и другие активы клиентов конвертируются в валюту).

Выполняя трансакционную функцию, банки предоставляют систему учета обменных операций (accounting system of exchange), в которой движение средств регистрируется в форме бухгалтерских проводок. Услуги по обмену валюты - второстепенные, и при движении общества в сторону безналичного оборота и обслуживания клиентов через удаленные терминалы, становятся все менее важными. Таким образом, бухгалтерское сопровождение обмена - ключевая услуга по совершению сделок, обеспечиваемая финансовыми посредниками.

Трансакционные услуги непосредственно связаны с обслуживанием платежного и налично-денежного оборота. В настоящее время трансакционные услуги и сопутствующие им услуги приносят банкам около 10% всей прибыли [26, с.71]. При этом банки обрабатывают 70% всех платежей. Трансакционные услуги являются самыми технологоемкими, зависят от электронных каналов доставки и телекоммуникаций. Поэтому наиболее радикальные изменения, вызванные использованием Интернет как нового электронного телекоммуникационного канала, затрагивают именно их.

Операционные услуги банки используют как источник дополнительных доходов (их еще называют "платные услуги"). Операционные услуги в широком смысле представляют собой продажу банковской ликвидности. К ним относится инвестиционные услуги (в том числе и трастовые), услуги по страхованию и другие платные услуги, которые банки оказывают своим клиентам [29, с.98].

Инвестиционные услуги связаны в первую очередь с операциями на рынке ценных бумаг. Это услуги по привлечению капитала, управлению процентным риском и риском операций с иностранной валютой, обслуживанию слияний и поглощений, брокерские услуги банков, торговая деятельность на рынке ценных бумаг с целью обеспечения ликвидности инвестиций клиентов (управление портфелем ценных бумаг) и другие клиентские операции на рынке ценных бумаг, которые банки осуществляют на основе доверительного управления, либо в качестве брокеров.

Следует отметить, что деление услуг на трансакционные, портфельные и операционные носит теоретический характер. Развитие банковского дела в последней четверти XX в. привело к "перемешиванию" разных видов услуг. Сегодня банки предлагают к продаже не отдельные услуги, а пакеты услуг, получившие название "банковских продуктов". Банковский продукт обычно сочетает в себе услуги всех трех видов (трансакционные, кредитно-депозитные и операционные). Например, пластиковые карточки используются для расчетных операций, для покрытия овердрафтов по ним применяются различные депозитно-кредитные схемы, а за пользование пластиковой карточкой может взиматься комиссия как за операционную услугу. В качестве другого примера можно привести возникновение в 80-х и 90-х гг. в результате процессов секьютиризации активов смешанных инструментов финансирования, сочетающих в себе кредиты, гарантии и ценные бумаги (смесь кредитных и инвестиционных услуг).

Обобщенная классификация банковских услуг представлена в таблице 1.1.

Таблица 1.1

Обобщенная классификация банковских услуг

| Критерии классификации | Тип предоставляемых услуг | |

| В зависимости от соответствия специфике банковской деятельности |

Специфические услуги Неспецифические услуги |

|

| В зависимости от субъектов получения услуг |

Юридические лица Физические лица |

|

| В зависимости от способа формирования и размещения ресурсов банка |

Активные операции Пассивные операции |

|

| В зависимости от оплаты за предоставление |

Бесплатные услуги Платные услуги |

|

| В зависимости от связи с движением материального продукта |

Услуги, связанные с движением материального продукта Чистые услуги |

|

Каждый банк, осуществляя деятельность в конкретных условиях места и времени, формирует собственную структуру создаваемых на рынке продуктов и услуг. При этом он исходит из сложившихся условий товарно-сырьевого, фондового, валютного и других рынков. Другими словами развитие рынка банковских услуг во многом определяется совокупностью факторов рыночной экономики, взаимно связанных с финансово-промышленным капиталом данного региона, с объёмом и структурой поступающих в отрасли экономики инвестиций и состоянием использования имеющихся здесь производственных и трудовых ресурсов.

Важным этапом создания и реализации банковской услуги является обеспечение эффективности. Банковская услуга должна быть построена таким образом, чтобы в процессе восприятия, общения и исполнения клиент получил экономический и моральный эффект.

Рынок банковских услуг представляет собой совокупность отношений, возникающих по поводу удовлетворения потребностей клиентов банков в соответствующих видах услуг на определенной территории [17, c.56].

На рынке банковских услуг интересы потребителей приоритетны над интересами создателей услуг, продавцов. Поэтому обеспечение нормальной конкурентной среды является необходимой составляющей рынка и служит условием соблюдения интересов потребителей, повышения количества и качества предоставляемых услуг.

Развитие рынка банковских услуг в Украине происходит одновременно с оздоровлением и реструктуризацией банковской системы. Процедуры оздоровления осуществлялись путем отзыва лицензий, санации и оказания финансовой помощи, рефинансирования банков под залог контрольного пакета акций, предоставления стабилизационных кредитов на срок до 1 года и др.

Процедура расширения рынка банковских услуг на этапе реструктуризации банковской системы встретилась с проблемами [18, c. 19]:

развития конкурентной борьбы с западными банками, работающими на украинском рынке за привлечение и сохранение корпоративных клиентов;

создания на основе возрождения национальной экономики надёжной и устойчивой в финансовом отношении базы корпоративных клиентов;

снижения уровня годовой инфляции с тем, чтобы добиться повышения кредитной активности украинских банков;

улучшения качественных показателей кредитного портфеля и на этой основе снизить относительную долю просроченных ссуд;

устранения возникающих по мере универсализации деятельности банков текущих трудностей, связанных с формированием ресурсной базы, филиальной сети, маркетинговых исследований и т.п.

1.2 Маркетинговых подход к менеджменту банковских услуг

Основная идея маркетингового подхода к менеджменту банковских услуг состоит в том, что маркетинговые службы банка вначале изучают рынок предполагаемых услуг, процентные ставки, цены на них, типы клиентов-покупателей, конкурентов, предлагающих аналогичные услуги, а затем организовывают их производство и реализацию. При традиционном подходе, наоборот, банк организовывает производство тех продуктов, которое он сможет осилить, а затем осуществляется поиск клиентов-покупателей. В последнем случае нарушается основной принцип маркетинга, который можно выразить поговоркой "червяк должен быть вкусен не рыбаку, а рыбке" [20, c.61].

Основные принципы маркетингового подхода к менеджменту банковских услуг:

Организовывать производство и реализацию не тех банковских услуг, которые сможет осуществить банк, а таких услуг, на которые есть покупатель, клиент.

Организация и проведение маркетинга оправданны тогда, когда конечным результатом является увеличение прибыли банка.

Система маркетинговых планов должна быть непрерывной по времени и состоять по типу "одна в другой", как комплекс матрешек. Например, пятилетний план маркетинга разбивается на пять годовых планов, годовые планы - на четыре квартальных, а квартальные планы - по три месячных плана.

Маркетинговые планы банка должны быть комплексными по видам банковских услуг, клиентской базы и финансовым рынкам.

Разработка нескольких вариантов стратегических, тактических и особенно оперативных планов маркетинга (оптимистических, нормальных и пессимистических вариантов).

Маркетинговые планы должны быть взаимоувязаны не только по временным, но и по функциональным параметрам.

Критериями эффективности маркетинговых планов в зависимости от ситуаций могут быть: максимизация прибыли банка, минимизация производственных и реализационных затрат по банковским продуктам, минимум времени по овладению новыми финансовыми рынками, запуску новых продуктов.

Основные задачи службы маркетинга в банке:

1. Анализ окружающего рыночного пространства с его сегментированием и определением своих стратегических зон деятельности (СЗД) (городов, регионов, стран), где возможны открытия своих дочерних структур, филиалов, представительств и т.д.

2. Анализ спроса клиентов по СЗД относительно видов банковских услуг, их количества, качества и цен.

3. Анализ и разработка портфеля банковских услуг по номенклатурным, ассортиментным, доходным позициям.

4. Определение стратегических, хозяйственных центров (СХЦ) банка, которые ответственны по закрепленными за ними СЗД.

5. Разработка схем каналов покупки депозитных ресурсов, а также размещения активов банка.

6. Разработка гибкой стратегии и тактики ценовых, процентных сеток по СЗД, клиентам, услугам с учетом точек безубыточности.

7. Анализ действующих банков-конкурентов, особенно предоставляющих аналогичные виды продуктов в тех же СЗД, и разработка мероприятий по их нейтрализации.

8. Обеспечение социальной ответственности перед клиентами за принятые банком их депозитные вклады.

9. Разработка, реализация многовариантных, непрерывных, комплексно сбалансированных стратегических и тактических планов маркетинга.

10. Организация непрерывного обратного сбора информации, контроля на основе сравнительного анализа фактических показателей с плановыми показателями и быстрая их адаптация в связи с изменяющимися условиями рыночных ситуаций.

Схемами построения организационной структуры маркетинга в банке могут быть функционально ориентированными схемами, когда весь комплекс маркетинговых операций разбивается и распределяется между организуемыми специальными, функциональными отделами и исполнителями. Например, отдел анализа и планирования межбанковских финансовых рынков, клиентской базы банка по районам обслуживания, рекламный отдел, отдел разработки новых банковских продуктов. Достоинством этого метода является относительная простота и ясность организации банковского маркетинга.

Продуктовым ориентированным маркетингом являются такие схемы, когда происходит выделение менеджеров по продажам конкретных групп банковских продуктов в дополнение к функциональным схемам. Здесь усиливается продуктовая направленность маркетинга, усиливается персональная ответственность и непрерывный контроль за процессом продаж по продуктовым позициям.

Третьей разновидностью схемы является рыночно-ориентированная схема, когда дополнительно к функциональной схеме образуются управляющие по географическим направлениям рынков реализации продуктов.

Планы маркетинга классифицируются по временной длительности: краткосрочные до 1...3 лет (1), среднесрочные от 3 до 5 лет (2) и долгосрочные от 5 и более лет (3); по масштабу охвата планы могут быть локальными и комплексными. Например, локальный маркет-план может быть разработан по какой-либо одной или группе наиболее прибыльных продуктов, а комплексный маркет-план включает кроме всех продуктовых групп рынки, конкурентов и другие объекты. Маркет-план как документ может разрабатываться по трем направлениям: сверху - вниз, снизу - вверх и как синтез первых двух направлений. Наиболее перспективным методом разработки планов маркетинга является программно-целевой метод, суть которого состоит в том, что стратегическая цель развертывается в систему подцелей, на каждую из которых разрабатываются рабочие программы. Рабочие программы содержат ответственных исполнителей, задействованные финансовые, материальные и трудовые ресурсы, расчетные доходы, сроки и место выполнения, а также другие необходимые показатели.

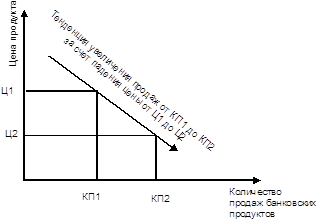

Опрос маркетологов крупных и средних банков показывает [26, c.161], что одной из основных работ при планировании маркетинга является разработка цен (процентных ставок, комиссионных) на предоставляемые услуги. Стратегические и тактические вопросы гибкого управления ценами на услуги кардинальным образом влияют на успешное ее внедрение на рынке, эффективное сегментирование рыночных зон и продуктовое позиционирование, получение максимума доходов при оптимальных издержках сбыта. Ценообразование складывается из звеньев длинной цепи производственной деятельности банка. При этом следует выделять по отношению к банку управляемые и не управляемые факторы, воздействующие на общую величину цены услуги. Для разных групп клиентов, находящихся в одном и том же рыночном сегменте или для одних и тех же типов покупателей, но расположенных в разных рыночных сегментах, нужны дифференцированные цены. Классический принцип позиционирования ценами на реализуемые услуги состоит в том, что общий доход может быть получен большей величины при уменьшении цены единицы банковского продукта, но за счет более быстрого роста количества предоставленных услуг. При расчете цены банковского продукта маркетолог банка может ее строить по среднестатистической кривой спроса клиента, когда на финансовом рынке существует множество банков, предоставляющих аналогичные услуги в большом количестве. Здесь конкуренция между банками достаточно высокая, и клиент может свободно выбирать услуги в разных банках. Таким образом, формируется рынок покупателя банковских продуктов. Если же на рынке продавцов банковскими продуктами ограниченное количество банков, то и их продукты имеют отличительные качества, то ценами в основном управляют банки, и этот рынок называется рынком предложения банков-продавцов. Эти ситуации можно изобразить в виде следующих графиков (рис.1.1) [48, c.21].

В зависимости от ситуаций на финансовом рынке банк может выбирать разные позиции. Например для проникновения и овладения новыми рынками или новыми сегментами старых рынков банк может специально снизить цену на продукт от Ц1 до Ц2, за счет чего он получит увеличение количества клиентов и соответственно количество продаж от КП1 до КП2. В следующий период времени банк, утвердившись на выбранном рынке, где его продукты получили признание клиентов, может вновь поднять цену от Ц2 до Ц1, сократив продажи от КП2 до КП1. При этом размер дохода может не только сохраниться на прежнем уровне, но и увеличиться. Таким образом, для проникновения на рынок банк использовал вначале стратегию цены по спросу клиентов-покупателей именно на этом рынке, а затем, после того как банк

Рис.1.1. Зависимость цен на банковские продукты Ц1 и Ц2 от количества продаж КП1 и КП2.

утвердился, и появилась возможность диктовать свою цену, использовал стратегию цены по предложению банка-продавца. Такое стратегическое позиционирование банковскими продуктами эффективно не только при вхождении на новый финансовый рынок, но и при запуске нового и особенно уникального продукта.

С точки зрения спроса на банковские продукты их можно классифицировать на следующие группы: продукты, имеющие постоянно высокий спрос; продукты, имеющие растущий спрос, и продукты, имеющие падающий спрос. Особое внимание должно быть уделено выяснению причин падения спроса по последней группе продуктов. Для этого анализируют в первую очередь управляемые показатели, проводят сравнительный анализ продажных цен на аналогичные продукты, реализуемые банками-конкурентами, показателей эффективности производства (доходов, расходов, рентабельности по отдельным продуктам, производительности труда, фондоотдачи используемых фондов). Далее проводят анализ слабо управляемых или не управляемых факторов, показателей, таких, как изменение доли финансового рынка, количества клиентов, количества проводимых банковских операций, заказов и частоты продаж по видам продуктов, динамики доходов населения, где расположены филиалы, дополнительные офисы банка.

Одним из главных принципиальных отличий банковского маркетинга XXI века является принцип глубокого и точечного сегментирования рынка продуктов, клиентов и продуктового ценообразования. Если банк не сможет проводить оптимальную сегментацию рынка, то рано или поздно рынок начнет сегментировать или разбивать банк [53, c.101].

При условии явного превышения спроса над предложением банковских продуктов, т.е. когда существует рынок банка-продавца, банк, диктуя процентные ставки и тарифы, рассчитывает цену продукта на основе нормальных операционных издержек и приемлемой средне-банковской прибыли. В другой ситуации, когда отсутствует превышение спроса над предложением, т.е. лидирующее положение занимает клиент-покупатель, цена рассчитывается по спросу клиента-покупателя. При разработке ценовой стратегии на банковские продукты необходимо придерживаться следующих этапов: финансово-экономические цели развития банка на рассматриваемый период, производственно-продуктовая и рыночная стратегия, анализ спроса клиентов по продуктам и ценам. Кроме того, необходимы разработка и реализация гибкой системы цен по продуктовым позициям с учетом основных факторов, таких, как спрос клиентов, нормативные акты государственных органов, возможные действия банков-конкурентов, операционные расходы и издержки сбыта, своевременная адаптация цен на продукты по рынкам и клиентам.

1.3 Качество банковских услуг как важнейший фактор их эффективности

"Качество это еще не все, но все становится ничем без качества". Эти слова принадлежат двум американским ученым – экономистам Т. Perers и R. Waterman, и они особо актуальны сегодня для банковского сектора Украины. Наилучшие информационные технологии в банке, новейшие защитные мероприятия, даже наибольший капитал значат немного, когда цельный банковский организм не работает качественно и не руководствуется стратегией, которая направлена на достижение наибольшего качества банковских услуг [39, c.13].

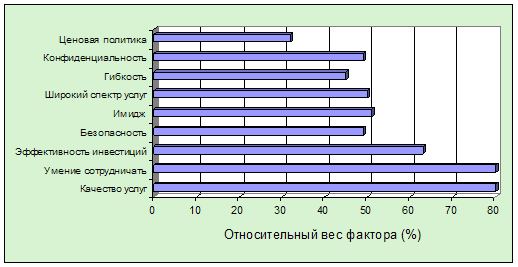

Исследования, проведенные в 2005-2006 г. г. Price Waterhouse, показали, что высокое качество банковских услуг и банковского обслуживания, особое внимание к клиентам, является решающим фактором, которые побуждают их оставаться клиентами банка на протяжении многих лет и рекомендовать его другим. Европейские банкиры считают, что курс на повышение качества банковского обслуживания является неотъемлемой чертой современного рынка (рис.1.2) [39, c.14].

Вопрос качества услуг в банковских учреждениях в современное время остается особо актуальным. Мировой опыт анализа качества банковских услуг показывает, что есть множество подходов к оценке качества. Так, американский специалист Е. Деминг исследовал качество в динамическом аспекте касаясь как качества технологических процессов, та и качество самих продуктов. Процесс анализа показателей качества банковских услуг ученый предложил совершать в четыре этапа [54, с.45]:

1. Планирование (PLAN) – приготовление документации, последовательное определение целей и задач.

2. Выполнение (DO) – реализация разработанного плана и контроль за его выполнением.

3. Проверка (CHECK) – сравнение полученного эффекта с запланированным

4. Корректировка (АСТ) – реакция в случае несоответствия плана полученному результату.

Рис.1.2. Черты, необходимые банку для сохранения уже существующих и привлечения новых клиентов

По мнению Е. Деминга, 94% всех проявлений снижения качества банковских услуг возникают по вине руководства. Потому, что именно руководство банка является ответственным за качество услуг, что предоставляются возглавляемым им учреждением. Важными шагами в решении этой проблемы он считает: во-первых, постоянный мониторинг качества услуг и выполнения его на всех этапах банковской работы; во-вторых, изучение мнения, как клиентов банка, так и работников; и, в-третьих, постоянное совершенствование банковских процедур предоставления услуг путем повышения квалификации персонала и приобретения новых технологий и оборудования [39, с.14].

Последователем теории Е. Деминга о важной роли качества банковских услуг является ученый-экономист Ю. Юран. Управление качеством, по мнению этого ученого, должно базироваться на трех процессах: планировании качества, контроле качества и совершенствовании качества. Планирование качества отображается в годовых планах банка, где отмечаются ответственные за контроль процесса разработки и предоставления услуг, и указываются результаты, которые запланировано достичь в результате выполнения такого плана. Контроль по качеству призван, по его мнению, бороться с проявлениями неэффективности и ошибками, что случаются на этапе реализации банковской стратегии. А последний шаг - совершенствование качества заключается в ликвидации ошибок и способствует достижению учреждением наивысшего уровня эффективности [62, с. 201].

Ю. Юран предлагает для повышения качества банковских услуг уделять внимание эффективному управлению персоналом, что основывается на позитивном мотивировании. Этой же мысли придерживается известный американский экономист Ф.Б. Кросби. Он подчеркивает весомость совместной работы руководителей банка и его работников для достижения позитивных результатов в стратегии, направленной на повышение качества. Целью такой стратегии он признает "ноль ошибок", достижение которой возможно через идентификацию и решение всех проблем, что существуют в банковском учреждении [3, с.58].

Для оценки уровня удовлетворенности респондентов качеством банковского обслуживания и услуг в банковских учреждениях Украины был проведен опрос их клиентов [64, с.78]. В процессе исследования применялся блок вопросов, разработанный группой GfK в границах методики GfK Loyalty Plus. Респондентам было предложено определить, насколько они согласны с такими утверждениями:

1. Услуги, которые я получаю от банка X, стоят тех денег, которые мы платим за них.

2. Я полностью доверяю банку X.

3. Я буду рекомендовать банк X друзьям и знакомым.

4. Банк X ценит меня как клиента.

5. Я пытаюсь пользоваться услугами только банка X.

6. В будущем я буду продолжать использовать услуги банка X.

7. В дальнейшем я буду расширять сотрудничество с банком X.

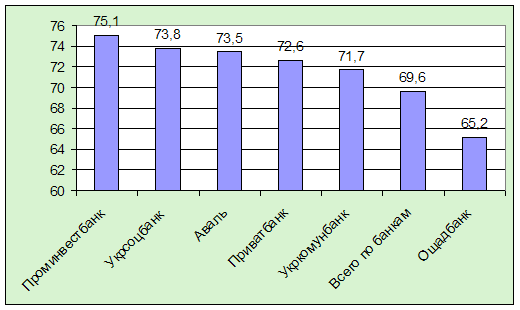

Индекс удовлетворенности качеством в банке был построен как среднее значение ответов респондента на семь утверждений по шкале "согласен - не согласен". Индекс стандартизировался таким образом, чтобы он изменялся в диапазоне от 0 до 100 (рис.1.3).

Рис.1.3. Уровень лояльности к банкам

Самый низкий уровень удовлетворенности качеством банковских услуг имеет Ощадбанк. Все другие банки имеют почти одинаковые уровни.

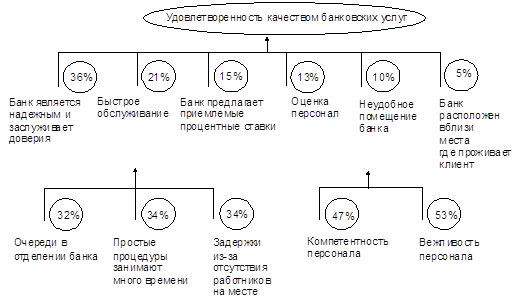

На рис.1.4. приведены те характеристики и ситуации, которые значимо влияют, по мнению опрашиваемых, на качество банковских услуг, а также указан уровень этого влияния

Наибольшее влияние на качество имеет оценка респондентами надежности банка (36%), следующая влиятельная характеристика - скорость обслуживания (21%). Оценка скорости обслуживания состоит из оценок респондентами частоты возникновения в их банке трех неприятных ситуаций.

Также на оценку качества влияет фактор приемлемости процентных ставок (15%), оценки вежливости и приветливости персонала (13%), удобства помещений (10%), расположило отделения вблизи дома (5%).

Выходя из вышеизложенного наиболее важными характеристиками банка респонденты считают такие:

надежность и доверие к банку; скорость обслуживания; компетентность персонала;

низкую плату за услуги;

удобный график работы и осуществления платежей.

Рис. 1.4. Вес факторов, которые влияют на качество банковского обслуживания.

Три следующие характеристики находятся ближе к зоне разрывов, то есть высокая важность объединяется с тем, что они меньше подходят банку респондента:

низкая плата за услуги;

банк предлагает приемлемые процентные ставки;

банк расположен вблизи места, где Вы живете.

На следующем этапе исследования респондентам было предложено оценить весомость каждой из характеристик качества банковского обслуживания по пятибалльной шкале (1 - неудовлетворительно до 5 - отлично), а затем, на основе полученных данных, были обсчитаны средние значения весомости характеристик как для всех банковских учреждений, в целом, так и для каждого учреждения, в котором проводился опрос в частности. Причем ответы клиентов в разных банках существенно отличаются по оценкам характеристик (табл.1.2) [54, с.51].

Таблица 1.2

Оценка наиболее важных характеристик, которые должны быть присущи конкурентоспособному банку

| Ощад-банк | Приват-банк | Аваль |

Пром- инвест-банк |

Укрсоц- банк |

Другие банки |

Среднее значе-ние важ-ности |

|

|

Банк является надежным и заслуживает доверия |

-0, 08 * | 0, 05 ** | 0,01 | 0, 08 | 0.02 | 0, 1 * | 4.65 |

| Быстрое обслуживание | 0,00 | 0,04 | 0,05** | 0,07 | 0,15* | 0,06* | 4, 63 |

| Персонал банка компетентен | -0,1 * | 0,05 | 0,01 | 0, 16* | 0,09 | 0,08* | 4,58 |

| Банк берет низкую оплату за услуги | -0,04 * | 0,03 | 0,03 | 0,06 | 0, 13 | 0,06* | 4,56 |

|

Удобной график работы и осуществления платежей |

0,04 | 0,03 | 0,03 | 0,02 | 0,13 | 0,06** | 4,56 |

| Сохранение банковской тайны | -0, 11 * | 0,05 | 0,04 | 0, 16** | 0, 19* | 0,08* | 4,45 |

| Банк предлагает приемлемые процентные ставки | 0, 14 * | 0,12 * | 0,02 | 0,13** | 0,19 ** | 0,07 | 4,41 |

| Банк предлагает широкий выбор услуг | -0.18* | 0,07 | 0,04 | 0, 24* | 0,25 * | 0,14* | 4,31 |

| Персонал банка особо приветлив | -0,04 | 0,02 | -0,06 | 0, 15** | 0, 15 ** | 0,02 | 4,29 |

| Банк расположен вблизи места, где Вы проживаете | 0,15* | -0,12* | 0,02 | -0,11 | -0,07 | -0,07 | 4,25 |

| Банк имеет много отделений / филиалов | -0, 16* | 0,22 * | 0,12** | 0,11 | 0,32 * | 0,1 * | 4,09 |

| Банк является украинским | 0,09* | -0,01 | -0,10 | 0,06 | -0,01 | 0.15 * | 3, 98 |

| Банк имеет уважаемых клиентов или акционеров | -0,12 | 0,22* | 0, 03 | -0,11 | 0,37* | 0,11** | 3,9 |

| Большое количество клиентов | -0.1 * | 0, 18* | -0,01 | 0,07 | 0,39 * | 0,02 | 3,87 |

| Банк имеет много банкоматов | -0.59* | 0,58* | 0,32 * | 0,36* | 0,43 * | 0,27* | 3,82 |

| Банк расположен вблизи места где Вы работаете | -0,27* | 0,28* | 0,15* | 0,04 | 0,22 | 0,12* | 3,68 |

| Банк является иностранным | -0,23* | 0,4* | -0,09 | 0,15 | 0,18 | -0,07 | 2,71 |

В таблице 1.2. отметка * означает наличие значимого отличия на уровне 95%, а ** - значимого отличия на уровне 90%.

По данным исследования самыми весомыми характеристиками для клиентов всех банковских учреждений, в которых проводилось исследование, являются: компетентность персонала, быстрое обслуживание, надежность банковского учреждения, широкий выбор услуг, хранение банковской тайны.

Банковские учреждения, которые больше всего отвечают этим требованиям клиентов, лидерами качества банковского обслуживания на рынке страны являются Проминвестбанк, Приватбанк и Укрсоцбанк.

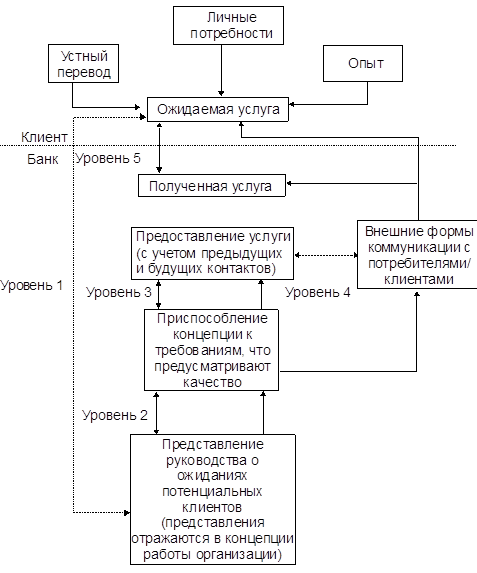

С учетом данных, полученных в результате исследования рынка банковских услуг Украины, актуально будет предложить модель анализа качества взаимосвязей между клиентом и банковским учреждением (рис.1.5).

Первый уровень модели составляет разницу между ожиданиями клиентов и представлением об этих ожиданиях менеджеров банковского учреждения. Главными факторами, что влияют на этот уровень, являются:

Рис.1.5. Пятиуровневая модель анализа качества взаимосвязей между клиентами и банковским учреждением

эффективность маркетинговых исследований организации;

вертикальная коммуникация от менеджеров наивысших ступеней к работникам самых низких ступеней;

количество уровней управления в учреждении.

Второй уровень модели составляет разницу между потребностями клиентов, которые менеджеры определяют в итоге проведенных маркетинговых исследований, и спецификацией качества услуг.

Факторами, что влияют на величину этой разницы, являются:

убеждение и отношение к весомости решения вопроса качества услуг руководства банковского учреждения;

формирование и определение целей в решении вопросов, связанных с качеством услуг; стандартизация процессов;

осознание разнородности потребностей и ожиданий клиентов.

На третьем уровне определяется разница между спецификацией услуг и параметрами услуги, которая предоставляется клиенту. Описание общих и технических параметров услуги не означает, что при ее предоставлении все процессы будут выполняться согласно с установленными нормами и что, в конечном результате, это позволит клиенту получить желаемую услугу. На этом уровне значительное влияние имеют такие факторы:

сплоченный командный труд - активность и ответственность работников;

соответствие работника должности, которую он занимает, и работе, которую он выполняет;

присутствие необходимого оборудования и технологий, которые позволяют качественно выполнять свою работу работникам и обеспечить надежный и комфортный сервис клиентам;

внедрение контроля выполненной работы самими работниками и ощущение ответственности за выполненную работу;

решение конфликтов и разногласий между ожиданиями клиентов и ожиданиями организации;

единство целей и ожиданий клиентов.

На четвертом уровне модели определяется разница между основными параметрами предложенной услуги и информацией на рынке об этой услуге. На ее значение влияют такие факторы:

горизонтальная коммуникация между отделами банковского учреждения;

репутация банковского учреждения;

обещание клиентам высокого качества услуг.

Пятый уровень составляет разницу между ожиданиями клиента от данной услуги и непосредственной оценкой полученной услуги. Величина этой разницы состоит из суммы результатов, полученных на четырех предыдущих уровнях. Следовательно, по результатам анализа синтезированной модели можно сделать вывод, что качество услуги - это реализация действий, которые удовлетворяют или не удовлетворяют ожидания получателя услуги (клиента).

Исследование особенностей, функций и этапов управления качеством в банке дает возможность получить важную информацию для формирования эффективной модели анализа качества взаимосвязей между клиентом и банковским учреждением. Применение такой модели управления качеством в банке обеспечит повышение уровня прибыльности и капитализации, а также будет способствовать привлечению новых клиентов в банковские учреждения и удовлетворению интересов уже существующих клиентов банковских учреждений Украины [37, с.78].

1.4 Финансовая технология управления оптимальным сочетанием экономических интересов банка и клиента (финансовый менеджмент клиента)

Финансовый менеджмент в бизнес-связке "банк - клиент" - вид профессиональной деятельности по формированию управляющих влияний на открытую систему "банк - клиент" [43, с.91]. Он осуществляется в целях принятия рациональных решений в условиях неопределенности и многокритериальности выбора для управления денежными потоками и нахождения оптимальных финансовых и организационных решений. Финансовый менеджмент выступает в качестве звена, связывающего экономические интересы клиента и банка, банковского и клиентского менеджмента. Исходя из вышесказанного, ключевые этапы финансового менеджмента клиента с точки зрения банка можно определить следующим образом:

1) анализ клиентской базы банка - предполагает разные позиции, на основании которых он осуществляется:

изменение сумм свободных остатков на счетах; колебания объемов дебиторской и кредиторской задолженностей, возможностей высвобождения денежных средств клиентов для инвестирования;

оценка потребностей клиента в инвестициях и изучение конкретных проектов хозяйственной деятельности клиента с позиции возможного участия банка в их финансировании;

изучение особенностей деятельности клиента, сегмент его рынка, связи с поставщиками и покупателями, оборачиваемость средств;

исследование качества менеджмента фирмы и степени ее готовности принимать и использовать предлагаемые банковские продукты;

2) формирование групп клиентов по видам требуемых для них услуг;

3) оптимизация финансовых потоков клиента как метод управления сбалансированной ликвидностью банка; изучение взаимодействия клиентов, обслуживаемых банком;

4) диверсификация вложений банка путем использования различных финансовых инструментов рынка и собственных банковских технологий, отвечающих потребностям, как банка, так и клиента.

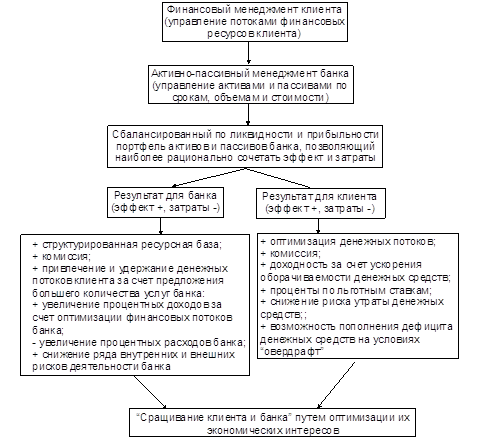

Финансовый менеджмент клиента направлен на разработку и реализацию политики оптимального сочетания экономических интересов банка и клиента и принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов клиента.

Поэтому управление потоком денежных средств клиента является основной целью проведения его финансового менеджмента. Сочетание интересов банка и клиента, а также функции банка в обеспечении подобного сочетания представлены в табл.1.3. [42, с.101]

Практическое внедрение такой банковской финансовой технологии дает банку возможность обеспечивать собственные активные операции денежными ресурсами с заданными параметрами по объемам, срокам, стоимости и в пределах установленной процентной маржи банка. Возможный "выигрыш" для кредитной организации от реализации банковской финансовой технологии складывается из следующих компонентов:

Таблица 1.3

Экономические интересы клиента и возможность их сближения с экономическими интересами банка

| Интересы клиента | Функции банка | Службы банка | Интересы банка |

|

Повышение эффек- тивности взаимодействия клиента и его партнеров (пос- тавщиков, потреби телей, конкурен-тов, контрагентов) в целях сближения их экономических интересов. Перспективные планы освоения новых целевых рынков |

Оптимизация денежных потоков клиента с учетом особен-ностей его деятельности. Построение индивидуальных расчетных сис- тем для учета и погашения встречных платежей. Открытие корреспон- дентских счетов в других банках для прохождения клиентских платежей. Разработка оригинальных финансовых схем для клиента |

Управления: расчетно-кассового обслуживания, валютное, фондовых операций, кредитных операций юридическое, служба безопасности управление эконо- мического анализа, автоматизации |

Повышение доли работающих активов. Капитальная, коммерческая, финансовая и функциональная устойчивость банка. Структуризация привлеченных ресурсов. Привлечение инвестиционных ресурсов |

- увеличения объема продаж банковских услуг;

- диверсификации ресурсной базы банка;

- снижения риска текущей и срочной ликвидности банка за счет уменьшения объемов клиентских ресурсов с неопределенным сроком обращения;

- удовлетворения потребности клиентов в существующих и индивидуальных банковских продуктах и услугах;

- увеличения числа клиентов, пользующихся существующими и индивидуальными банковскими продуктами;

- повышения имиджа высокотехнологичного банка.

Технология управления оптимальным сочетанием экономических интересов банка и клиента представлена на рис.1.6. На этой же схеме показаны положительные и отрицательные моменты, сочетание которых необходимо оптимизировать при осуществлении управления счетом клиента.

Данная система, в свою очередь, предусматривает введение в банке системы проблемно-ориентированного менеджмента клиента, которая должна решать задачу оптимизации денежных потоков клиента в банке путем предоставления ему наибольшего количества банковских услуг, связанных между собой и оказываемых одновременно несколькими продуктовыми подразделениями банка.

В этих целях необходимо добиться установления реальных и эффективных взаимосвязей между подразделениями банка, чтобы оказывать взаимосвязанные банковские услуги и разрабатывать банковские продукты с учетом особенностей финансово-хозяйственной деятельности клиента. Эти услуги должны отвечать потребностям банка и клиента одновременно.

Взаимосвязь структурных подразделений банка, задействованных в осуществлении финансового менеджмента клиента, представлена в табл.1.4.

Деятельность банка при внедрении технологии финансового менеджмента клиента осложняется тем, что прямо совместить банковский менеджмент с менеджментом клиента невозможно, так как это разные виды бизнеса и сегменты экономики; очевидно, что экономические интересы сопряженных сторон-участников совпадают не полностью. При этом на не полное совпадение интересов накладывается психологический аспект: руководители клиентов и крупных акционеров, которые не имеют достоверной информации о результатах работы своих предприятий из-за несовершенства отечественной статистической отчетности и бухгалтерского учета, остерегаются решать проблемы управленческого (производственного) учета с помощью банков.

Рис 1.6. Сочетание экономических интересов банка и клиента

Невозможность полного совпадения экономических интересов банка и клиента связана с тем, что банк по экономической природе - финансовый посредник, обеспечивающий обслуживание денежных потоков и не являющийся собственником привлеченных денежных средств. Клиент наоборот, как правило, владелец производственных товаров и услуг, которые в основном имеют материальное наполнение. Дополнительные проблемы привносит недостаточная компетентность и ограниченность в восприятии нововведений, требуемых рынком, со стороны менеджмента клиента. Поэтому выглядит вполне логичным нежелание банков заниматься изнурительной "педагогикой", их стремление оставить за собой право отказываться от сотрудничества с невосприимчивыми к управленческим новациям клиентами. Но реальному сектору экономики необходимы инвестиции и финансирование оборотных средств, а банкам - увеличение объемов производительных активов. Эти два параметра - краеугольный камень реализации технологии финансового менеджмента клиента в коммерческом банке.

Таблица 1.4

Схема участия служб банка в осуществлении финансового менеджмента клиента

| Элементы финансового менеджмента клиента в банке | Службы банка, задействованные в данной услуге | |

| Оптимизация денежных потоков клиентов с учетом особенностей его деятельности в целях обеспечения качественного банковского обслуживания клиента | Расчетно-кассовое, валютное, клиринговое обслуживание, направления работы с пластиковыми карточками, с ценными бумагами, фондирование клиента, экономические подразделения, корпоративное кредитование, автоматизированная обработка информации | |

| Управление денежным оборотом клиента, разработка оригинальных финансовых схем для клиента, пакетирование существующих банковских услуг для предания им индивидуальных характеристик клиента | Корпоративное кредитование, операции с ценными бумагами и производными ценными бумагами, работа с пластиковыми карточками, депозитарный бизнес, валютное обращение, депозитарное и фондовые подразделения, экономические службы, банковская логистика, дилерские услуги | |

| Тиражирование разработанных банковских услуг и продуктов. Аналитическое обеспечение услуги. "Сращивание" клиента с банком. | Доходообразующие подразделения. Автоматизированная обработка информации, экономическая служба. Старший менеджмент, доходообразующие подразделения. | |

Для оптимизации контактов с клиентами при формировании индивидуальных клиентских банковских финансовых технологий необходимо учитывать следующие отправные точки:

- разработка банковского продукта должна вестись на основании индивидуальных потребностей клиента и в условиях конфиденциальности;

- заранее следует разъяснить все риски, которые может нести клиент, и представить реальную информацию о расчетной эффективности данного вида банковской финансовой технологии;

- необходимо разработать систему стимулирования клиента через индивидуальные ставки и тарифы при его обслуживании в банке.

Такой подход в большей степени обеспечит интеграцию экономических интересов банка и его клиента при внедрении технологии финансового менеджмента клиента.

В итоге банк сможет удовлетворить комплексные потребности своих клиентов, построить комплексную систему обслуживания каждого из них, "заработать" имидж высокотехнологичного кредитного учреждения, обеспечить большую массу доходов от продажи "связанных" услуг одному клиенту (технологически связанным группам клиентов). Такая система позволяет банку сконцентрировать максимальное количество денежных и сопряженных с ними потоков клиента на банк и обеспечить свою клиентуру сетью взаимосвязанных услуг банка, чтобы у клиентов не возникало возможности перевода части своих денежных потоков в другие банки. Для этого необходимо создать координирующий центр по взаимодействию с клиентами и разработке банковских финансовых продуктов, сбалансировать интересы банка в таком сложном вопросе, как подготовка продуктов и услуг собственными силами, или использование "чужих" продуктов и услуг [45, с.127].

Таким образом, подытоживая все вышесказанное можно сделать следующие выводы.

Банковские услуги, это часть банковского продукта, формирование, создание которой происходит на основе поэтапных маркетинговых исследований рынка, потребностей клиентов. Она состоит из комплекса банковских операций, необходимых для выполнения требований клиентов по реализации данной услуги на рынке удовлетворения взаимных интересов, направленных на получение прибыли.

Важное значение для развития рынка банковских услуг имеет концепция маркетинга. Одним из главных принципиальных отличий банковского маркетинга XXI века является принцип глубокого и точечного сегментирования рынка продуктов, клиентов и продуктового ценообразования. Если банк не сможет проводить оптимальную сегментацию рынка, то рано или поздно рынок начнет сегментировать или разбивать банк.

Исследование особенностей, функций и этапов управления качеством услуг в банке дает возможность получить важную информацию для формирования эффективной модели анализа качества взаимосвязей между клиентом и банковским учреждением. Применение такой модели управления качеством услуг в банке обеспечит повышение уровня прибыльности и капитализации, а также будет способствовать привлечению новых клиентов в банковские учреждения и удовлетворению интересов уже существующих клиентов банковских учреждений Украины.

Цель финансового менеджмента клиента банка обусловлена политикой банков, стремящихся удержать своих клиентов, часть которых может переходить в другие банки. С учетом сложившейся сегодня конкуренции за обслуживание банковских клиентов кредитным организациям необходимо строить тактику и стратегию взаимоотношений с клиентурой, разрабатывая индивидуальные концепции решения банком сложных проблем клиента.

Финансовый менеджмент клиента направлен на подготовку и реализацию политики оптимального сочетания экономических интересов банка и клиента и принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов последнего. Поэтому управление потоком денежных средств клиента является основной целью проведения его финансового менеджмента.

По своему экономическому содержанию технология финансового менеджмента - это банковская финансовая технология, обеспечивающая структурирование финансовых потоков в банке с целью оптимизации структуры входящих в него и исходящих из него денежных потоков по строкам, объемам и стоимости, для обеспечения при этом максимального эффекта от их использования и минимизации банковских рисков.

Такой подход в большей степени содействует интеграции экономических интересов банка и его клиента при внедрении технологии финансового менеджмента клиента.

2. Организационно – экономическая характеристика луганского городского отделения ощадбанка

2.1 Нормативно – правовые основы деятельности банка

20 марта 1991 года Верховная Рада Украины приняла Закон "О банках и банковской деятельности", в который в последующем времени было внесено ряд изменений и дополнений. Этим Законом определено, что в Украине существует двухуровневая банковская система, которая состоит из Национального банка Украины и коммерческих банков различных видов и форм собственности, в том числе - Ощадного банка Украины [4].

Банки являются юридическими лицами, экономически самостоятельными и независимыми от исполнительных и распорядительных органов государственной власти в отношении решений, связанных с их оперативной деятельностью, а также в отношении требований и указаний, которые не соответствуют действующему законодательству. В своей деятельности банки руководствуются Законом Украины "О банках и банковской деятельности", Гражданским и Хозяйственным Кодексами Украины, действующим законодательством Украины про акционерные общества и другие виды хозяйственных обществ, другими законодательными актами Украины, нормативными актами Национального банка Украины и своими уставами.

В соответствии с Законом Украины "О банках и банковской деятельности", коммерческие банки различных видов и форм собственности создаются на акционерных или паевых основах. Основателями, акционерами (участниками) коммерческих банков могут быть юридические и физические лица, политические и профсоюзные организации, союзы и партии, общественные фонды. Часть любого из основателей, акционеров (участников) не должна превышать 35% уставного фонда коммерческого банка.

Основным нормативно – правовым документом, который регулирует деятельность коммерческого банка, является его устав.

В соответствии с уставом Ощадбанка банк является правопреемником имущества (прав и обязанностей) Государственного специализированного коммерческого сберегательного банка Украины.

Весь пакет акций Ощадного банка (далее банк) принадлежит государству (в лице Кабинета Министров Украины). Банк входит в состав банковской системы Украины. Имеет самостоятельный баланс, корреспондентские счета в национальном банке Украины и в других банках.

Банк несет полную ответственность за рациональное использование, сохранение своих и доверенных ему клиентами средств, ценностей и имущества.

Государство в соответствии с Законом Украины "О банках и банковской деятельности" гарантирует полное сохранение денежных средств и других ценностей граждан, доверенных банку, и их выдачу по первому требованию.

Банк и его учреждения имеют гербовую и прочие печати, штампы, бланки со своим наименованием и символикой.

Целью деятельности банка является содействие экономическому развитию Украины, а также получение прибыли в интересах Банка и его акционеров.

Предметом деятельности банка является выполнение банковских и других операций, а также предоставление услуг в соответствии с предоставленными Национальным банком Украины лицензиями.

Уставный фонд банка на 01.01. 2006г. составляет 158 млн. грн.

Банк в соответствии с предоставленной Национальным банком Украины лицензией с соблюдением требований действующего законодательства и нормативных актов Национального банка Украины может осуществлять такие операции:

-привлечение и размещение денежных вкладов и кредитов;

-осуществление расчетов по доверенности клиентов, банков-корреспондентов и их кассовое обслуживание;

-ведение счетов клиентов и банков - корреспондентов;

-финансирование капитальных вложений, по доверенности собственников или распорядителей инвестированного средства;

-выпуск платежных документов и ценных бумаг (чеков, аккредитивов, акций, облигаций, векселей и т.п.);

-купля, продажа и сохранение платежных документов, ценных бумаг, а также операции с ними;

-выдача поручительств, гарантий и других обязательств за третьих лиц, которые предусматривают их выполнение в денежной форме;

-приобретение права требования по поставке товаров и предоставление услуг, принятие риска выполнение таких требований и инкассация этих требований (факторинг);

-приобретение за собственные средства средств производства для передачи их в аренду (лизинг);

-купля у организаций и граждан и продажа им иностранной валюты денежной наличностью и валюты, которая находится на счетах и вкладах;

-купля и продажа в Украине и за границей монетарных металлов;

-привлечение и размещение драгоценных металлов на счета и вклады и прочие операции с этими ценностями в соответствии с международной банковской практикой;

-доверительные операции (привлечение и размещение средств, управление ценными бумагами и прочие) по доверенности клиентов;

-предоставление консультационных услуг;

-проведение операций по кассовому выполнению государственного бюджета по доверенности Национального банка Украины;

-осуществление других операций по разрешению Национального банка Украины.

Вышеупомянутые операции проводятся в денежных единицах, которые находятся в оборота на территории Украины, в порядке, установленном Национальным банком Украины.

Банку запрещается деятельность в сфере материального производства, торговли, страхования.

Правовой основой отношений Банка с клиентами являются договоры об осуществлении банковских операций или предоставления услуг, которыми определяются взаимные обязательства и ответственность сторон, процентные ставки, комиссионные вознаграждения, виды обеспечения возвращение кредитов, получение от клиентов соответствующей информации и прочие условия.

Ресурсы Банка включают собственные и привлеченные средства в национальной и иностранной валюте.

Органами управления Банка является:

Наблюдательный совет Банка;

Правление Банка.

Высшим органом управления Банком является Наблюдательный совет банка. Полномочие Наблюдательного совета банка определяются Положением, утвержденным Кабинетом Министров Украины.

Постоянно действующим распорядительно – исполнительным органом банка является Правление, которое осуществляет руководство деятельностью банка и несет ответственность за эффективность его работы.

Правление состоит из Председателя Правления, Первого заместителя Председателя, заместителей Председателя и членов Правления. Председатель Правления банка назначается Кабинетом Министров Украины. Первый заместитель и заместители Председателя и члены Правления банка назначаются решением Наблюдательного совета по представлению Председателя Правление банка.

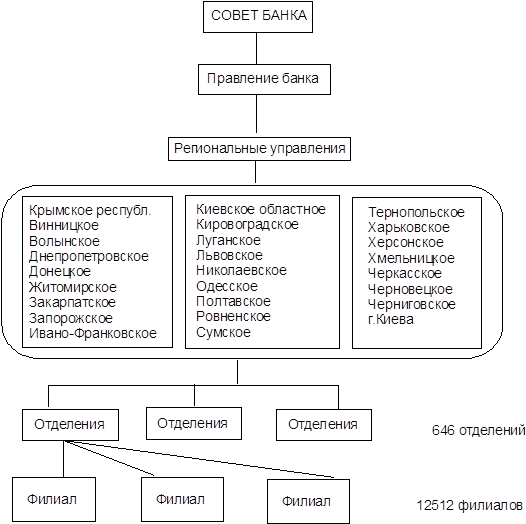

Организационная структура банка приведена на рис.2.1.

Банк со всеми своими филиалами и представительствами является единой системой.

Филиалы Банка не являются юридическими лицами, действуют от лица банка на основании Положения.

Рис.2.1. Организационная структура банка

ОАО "Государственный Ощадный банк Украины" – один из наибольших финансово-кредитных учреждений страны. Около 7 тысяч структурных единиц, почти 60% персонала занятого в банковском секторе страны, и общие активы объемом свыше 3,0 млрд. грн. составляют силу и мощность наибольшего государственного банка Украины.

Сеть подразделений банка составляет 25 региональных управлений, 477 отделений и более 6000 филиалов, которые охватывают все уголки страны.

Осознавая себя органической частью экономической системы страны, Ощадбанк, по-прежнему, видит главную цель своей деятельности в содействии возрождению Украины повышении уровня банковского сервиса, более полном удовлетворении растущих потребностей клиентов.

Сегодня Государственный Ощадный банк Украины – это многоуровневая структура с наибольшей сетью филиалов и отделений и широким спектром направлений банковской деятельности.

Политика банка базируется на органическом сочетании интересов клиентов, партнеров, банка и государства, взвешенной стратегии развития, гибкой и мобильной тактике управления.

Приобретя опыт в условиях возрастающей конкуренции с коммерческими банками, Ощадбанк поддерживает имидж государственного банка удерживая ведущие позиции на рынке банковских услуг и вкладов населения. В то же время, постоянно расширяя спектр банковских операций, увеличивая объемы предоставления услуг, осваивая новые сегменты рынка и диверсифицируя свою деятельность банк уверенно приобретает черты универсального банка.

Сегодня банк переходит в качественно новое состояние, в связи, с чем модернизирует свою инфраструктуру, систему управления финансами, технологии.

Основные принципы работы банка – надежность, универсальность и высокий профессионализм.

2.2 Анализ структуры управления Луганское Городского отделения Ощадбанка Украины

Луганское Городское отделение Ощадбанка Украины, было создано в 1948 году на базе сберегательной кассы Жовтневого района города Луганска.17 мая 1999 году к этому отделению были присоединены центральные отделения Ленинского и Артемовского районов города.

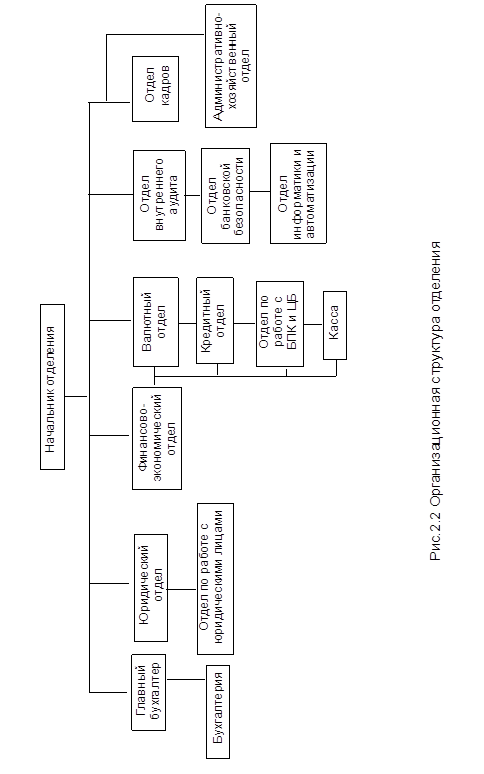

В состав аппарата управления Луганского городского отделения Ощадбанка Украины входят юридический, кредитный, финансово-экономический, ревизионный отделы, бухгалтерия, отдел автоматизации, отдел кассовых операций, отдел банковской безопасности, отдел капитального строительства (см. рис.2.2).

Отделение оказывает полный комплекс услуг по расчетно-кассовому обслуживанию юридических и физических лиц:

-открытие и ведение счетов в национальной и иностранной валюте;

-обслуживание по системе "Клиент Банк";

-валютные операции (торговые и неторговые);

-кредитование юридических и физических лиц;

-выдача и обслуживание международных БПК;

-прием коммунальных и других платежей в пользу предприятий, организаций с использованием компьютерной базы;

-выплата зарплаты, пенсии и других приравненных к ним платежей;

-прочие (реализация лотерей, продажа сберегательных сертификатов, хранение денег и ценностей в сейфовых ячейках и т.д.).

По состоянию на 01.04. 2006 г. стоимость активов отделения составляет более 15 млн. грн., в том числе касса - 11, корреспондентский счет - 18, кредитные вложения - 54, вложения в облигации - 6, основные фонды - 9%. В составе пассивов текущие счета юридических лиц составляют 14%, вклады граждан - 80%, вклады иностранных граждан - 6%.

Организационная структура отделения построена по функциональному принципу. Каждый структурный элемент выполняет строго определенный пакет функций, указанных в распределении обязанностей.

Кредитный отдел выдает и принимает к погашению кредиты, ведет менеджмент активных операций.

Бухгалтерия ведет бухгалтерский учет деятельности банка, отчетность.

Валютный отдел осуществляет все виды операций, связанных с валютой:

- ведение валютно-обменных операций;

- ведение валютных счетов;

- оформление разрешений на вывоз иностранной валюты;

- работу с иностранными чеками;

- работу с пластиковыми карточками;

Экономическому отделу вменено в обязанности вести анализ деятельности банковского учреждения, разработку планов, отчетность по различным показателям, прогнозирование этих показателей и в целом темпов развития банка.

Кассовый узел производит выдачу и прием от клиентов денежной наличности, передачу инкассации и получение от нее наличных денег.

Служба безопасности обеспечивает охрану банка: пропускной режим, работу сигнализации и т.д.

Административно-хозяйственный отдел отвечает за бесперебойную работу всего хозяйства банка, снабжение инвентарем, уборку помещений, проведение текущих ремонтов и т.п.

2.3 Анализ показателей управления финансовой деятельностью отделения

Анализ деятельности банка является одним из самых важных направлений экономической работы. В этом аспекте большое значение имеет правильная организация работы, с помощью которой можно будет определить:

основные направления деятельности банка:

прогнозируемость ситуаций;

заключение о надежности банка:

выполнение экономических нормативов.

Динамика основных показателей финансовой деятельности отделения банка за период 2003 2005 год представлена в таблице 2.1.

Таблица 2.1.

Общие показатели финансовой деятельности отделения банка

| Показатель |

2003 год |

2004 год |

2005 год |

2004 г. в% к 2003 г. |

2005 г. в% к 2004 г. |

| Процентный доход | 509636,55 | 952512,85 | 1137489,4 | 86,90 | 19,42 |

| Процентные затраты | 227811,91 | 239771,32 | 214591,83 | 5,25 | -10,50 |

| Чистый процентный доход | 281824,64 | 712741,53 | 922897,58 | 152,90 | 29,49 |

| Комиссионный доход | 348623,33 | 424146,7 | 328662,4 | 21,66 | -22,51 |

| Комиссионные затраты | 29616,84 | 82439,04 | 38641,0 | 178,35 | -53,13 |

| Чистый комиссионный доход | 319006,49 | 341707,66 | 290021,21 | 7,12 | -15,13 |

| Доход в виде дивидендов | - | - | - | - | |

| Чистый торговый доход | 63083,37 | 50364,56 | 42767,13 | -20,16 | -15,08 |

| Прибыль/убыток от инвестиционных ценных бумаг | - | - | - | - | |

| Другой операционный доход | 7389,05 | 10016,67 | 10238,38 | 35,56 | 2,21 |

| Операционный доход | 671303,55 | 1324986,5 | 1223157,2 | 97,38 | -7,69 |

| Общеадминистратив-ные затраты | 355549,69 | 238002,82 | 397681,62 | -33,06 | 67,09 |

| Затраты на персонал | 404884,85 | 590097,66 | 516973,88 | 45,74 | -12,39 |

| Другие затраты | 37584,23 | 50253,65 | - | 33,71 | - |

| Прибыль от операций | 89130,99 | 446632,35 | 141112,75 | 401,10 | -68,41 |

| Чистые затраты на формирование резерва | -11387,43 | 41577,60 | - | -465,12 | |

| Прибыль до налогообложения | -51546,76 | 458019,78 | 182690,35 | -988,55 | -60,11 |

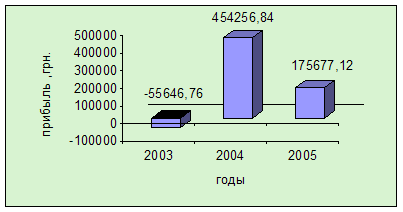

| Прибыль после налогообложения | -55646,76 | 454256,84 | 175677,12 | -916,32 | -61,33 |

| Чистая прибыль / убыток банка | -55646,76 | 454256,84 | 175677,12 | -916,32 | -61,33 |

Анализируя общие показатели финансовой деятельности отделения банка за период 2003 – 2005 годы, представленные в таблице 2.1. можно сделать следующие выводы в 2003 отделение банка не получило прибыли, убытки составили – 55646,76 грн., в 2004 году чистая прибыль возросла на 505803,6 грн. в основном за счет увеличения чистого комиссионного дохода на 75523,37 грн., увеличения процентного дохода на 430916,89 грн., снижения общеадминистративных затрат на –117546,87 грн., в 2005 году чистая прибыль банка снизилась на 278579,72 грн. это обусловлено снижением комиссионного дохода на 51686,54 грн., чистого торгового дохода на 7597,43 грн, увеличением общеадминистративных затрат на 159678,8 грн. Динамику прибыли банка за анализируемый период наглядно отражает рисунок 2.3.

В условиях рыночных отношений целью деятельности Луганского городского отделения Ощадбанка Украины является получение доходов от предоставляемых услуг.

Доходы банка это увеличение экономической выгоды в сумме хозяйственных операций, кроме операций по реализации дополнительного количества акций банка, которые приводят к:

-увеличению суммы активов банковского учреждения без соответственного увеличения суммы его обязательств;

-уменьшению суммы обязательств банковского учреждения без соответствующего уменьшения суммы его активов.

Рис.2.3. Динамика прибыли банка за период 2003 – 2005 годы

Произведем обобщенный анализ структуры доходов от основных операций банка.

Из приведенных данных видно (таб.2.2), что доходы Луганского городского отделения Ощадбанка Украины от основных операций в 2004 г. возросли на 43091,89 грн. или 11,81%, а в 2005 году возросли на 210156,05 грн. или на 21,66%.

Основная часть доходов банком получена от процентных операций 75,45% в 2005 году, 53,79% в 2004 году и 41,98% в 2003 году.

Наблюдается снижение доходов от непроцентных операций на 21,73% в 2004 году и на 2,08% в 2005 году

Доля прочих доходов напротив возросла на 9,92% в 2004 году и снизилась до 0,84% в 2005 году, в структуре доходов банка они имеют небольшой удельный вес (в 2003 г. – 10,5%; в 2004 г. – 20,42%, в 2005 г. – 0,84%).

Проведем детальный анализ процентных доходов, так как они занимают наибольший удельный вес в структуре доходов (таблица 2.3).

Анализ данных таблицы говорит о том, что основная причина снижения процентных доходов это недополучение доходов от кредитной деятельности. Их доля в структуре процентных доходов в 2005г. снизилась по сравнению с 2003 г. (2003 г. – 97,18%; 2005 г. – 82,24%).

Таблица 2.2.

Анализ структуры доходов Луганского городского отделения Ощадбанка Украины от основных операций.

| Показатели | 2003г. | 2004г. | Откло-нение | 2005г. | Отклонение | |||||

| Сумма (. грн) | % в доходе | сумма (грн) | % в доходе | Сумма (. грн) |

% в до- ходе |

Сумма (. грн) |

% в до- ход |

Сумма (. грн) |

% в до- ходе |

|

| Про-центные доходы | 281824,64 | 41,98 | 712741,53 | 53,79 | 430916,89 | 11,81 | 922897,58 | 75,45 | 210156,05 | 21,66 |

| Непро-центные доходы | 319006,49 | 47,52 | 341707,66 | 25,79 | 22701,17 | -21,7 | 290021,21 | 23,71 | -51686,45 | -2,08 |

| Прочие доходы | 70472,42 | 10,50 | 270537,29 | 20,42 | 200064,87 | 9,92 | 10238,38 | 0,84 | -260298,91 | -7,58 |

| ВСЕГО доходов | 671303,55 | 1324986,48 | 653682,93 | 1223157,17 | 569474,24 | |||||

Показатели по ценным бумагам снизились с 2,82% в 2003 году до 0,22% в 2004 году.

Удельный вес доходов от прочих операций возрос в 2005 году до 17,76%

Общая сумма процентных доходов возросла.

На величину процентных доходов банка влияют два фактора: изменение суммы предоставленных кредитов и уровня процентной ставки по ним. Количественное влияние этих факторов на изменение величины дохода определяют, используя прием абсолютных разниц.

Таблица 2.3. Анализ структуры процентных доходов

| Показатели | 2003г. | 2004г. | Откло-нение | 2005г. | Откло-нение | |||||

| Сумма (. грн) | % в доходе | сумма (грн) | % в доходе | Сумма (. грн) |

% в до- ход |

Сумма (. грн) |

% в до- ход |

Сумма (. грн) |

% в до- ход |

|

| Кредитная деятель-ность | 495249,15 | 97,18 | 950388,56 | 99,78 | 455139,41 | 2,60 | 935414,93 | 82,24 | -14973,63 | -17,54 |

| По инвести-ционным ценным бумагам | 14387,4 | 2,82 | 2124,29 | 0,22 | -12263,11 | -2,60 | - | 0,00 | -2124,29 | -0,22 |

| Прочие | - | - | - | 202074,49 | 17,76 | 202074,49 | 17,76 | |||

| ВСЕГО доходов | 509636,55 | 952512,85 | 442876,30 | 1137489,42 | 694613,12 | |||||

Из данных таблицы 2.3. видно, что процентные доходы банка за период 2003г. – 2005г. возросли на 694613,12 грн. Рассмотрим, какие же факторы повлияли на рост процентного дохода по кредитам (таб.2.4).

Процентные расходы банка возросли в 2004 году на 11959,41 грн., в 2005 году снизились по отношению к 2004 году на - 25179,49 грн. Весь удельный вес процентных расходов приходится на кредитные операции.

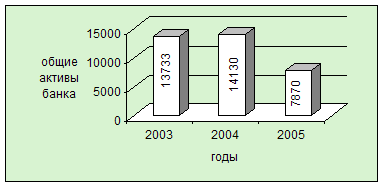

За 2004 год общий объем активов возрос, что свидетельствует о динамичном развитии банка в течении года (рис.2.4). Хотя принято считать, что интенсивное увеличение сопряжено с повышенным риском, который постоянно сопутствует различным активным операциям, в данном случае данное утверждение требует определенных пояснений:

Таблица 2.4. Анализ структуры процентных расходов

| Показатели | 2003г. | 2004г. | Откло-нение | 2005г. | Отклонение | |||||

| Сумма (. грн) | % в доходе | сумма (грн) | % в доходе | Сумма (. грн) |

% в до- ход |

Сумма (. грн) |

% в до- ход |

Сумма (. грн) |

% в до- ход |

|

| По кредит-ным опера-циям | 227811,91 | 100 | 239771,32 | 100 | +11959,41 | - | 214591,83 | 100 | -25179,49 | - |

| Прочие | - | - | - | - | - | - | - | - | - | - |

| Всего расходов | 227811,91 | 239771,32 | 214591,83 | |||||||

Рис.2.4. Динамика изменения активов банка за период 2003 – 2005 годы

-увеличение вложений банка подкреплялось наращиванием собственных оборотных средств, которое опережало наращивание привлеченных средств, то не влияло на финансовую устойчивость банка;

-объем активов увеличивался в основном за счет увеличения объема кредитного портфеля;

-соблюдался принцип разумной диверсификации при осуществлении активных операций с учетом конъюнктуры рынка, что позволяет сделать вывод об эффективности банковского менеджмента.

В 2005 году объем активов банка снизился в основном за счет кредитной деятельности банка.

Для более тщательного анализа структуры активов необходимо рассмотреть динамику различных активных статей, что позволит получить более полную картину о состоянии и причинах их изменения в течение исследуемого периода (таб.2.5).

Таблица 2.5. Структура активов

| Показатель | 2003г. | 2004г. | 2005г. | |||

|

тыс. грн. |

% |

тыс. грн. |

% |

тыс. грн. |

% | |

| Касса | 9,007 | 0,07 | 18,17 | 0,13 | 21,1 | 0,27 |

| Кредиты клиентам | 2361,34 | 17,0 | 2559,49 | 18,11 | 816,93 | 10,38 |

| Дебиторская задолженность | - | 107,37 | 0,76 | 1899,0 | 24,13 | |

| Ценные бумаги | - | - | 2521,0 | 32,03 | ||

| Основные средства | 9870,1 | 71,87 | 10111,2 | 71,56 | 1113,5 | 14,15 |

| Прочие активы | 1492,37 | 10,87 | 1333,69 | 9,44 | 1498,74 | 5,04 |

| Общие активы | 13732,8 | - | 14129,9 | - | 7870,27 | - |

Касса представляет собой наличные денежные средства, дорожные чеки и банковские металлы. Данная статья за 2004 год увеличилась примерно в 2 раза (темп увеличения составил 201,8%). Это объясняется обслуживанием клиентом работающих в розничной торговле, пищевой промышленности, у которых значительные обороты денежных средств (таб.2.6). Поскольку клиенты банка в течение рабочего дня сдают выручку в банк, то у последнего на конец дня остаются в кассе значительные остатки.

Таблица 2.6. Анализ структуры кассы банка, %

| Показатель | 2003 год | 2004 год | 2005 год |

| Касса банка | 6,37 | 11,18 | 17,5 |

| Обменные пункты | 1,737 | 2,69 | 1,9 |

| Дорожные чеки | 0,9 | 4,30 | 1,7 |

| Касса – всего | 9,007 | 18,17 | 21,1 |

Часть кассы, находящейся в обменных пунктах, способна приносить доход (в результате неторговых операций). Приносят доход и операции банка с дорожными чеками, которые также учитываются в данной статье.

В 2004 году структура кассы существенно улучшилась, уменьшился удельный вес "неработающих" наличных денежных средств с 70,7% в 2003 году до 61,53% в 2004 году, но в 2005 году удельный вес наличных денежных средств возрос до 82,93%.

Кредиты клиентам возросли в 2004 году по отношению к 2003 году на 0,92%, но в 2005 году снизились на 7,73%. В таблице 2.7. сгруппированы клиенты – заемщики по экономическим отраслям, что позволяет выявить принадлежность клиентов заемщиков к приоритетным отраслям экономики страны, которым гарантировано дальнейшее динамическое развитие (поддержка государства). Кредитование этих предприятий позволит существенно снизить кредитный риск.

Таблица 2.7. Анализ кредитов по экономическим отраслям, тыс. грн.

| Направленность | 2003 г. | 2004 г. | 2005 г. |

| Промышленность | 1145,2 | 1234,3 | 521,2 |

| Сельское хозяйство | 234,1 | 367,2 | 167,1 |

| Строительство | 189,1 | 199,3 | 21,4 |

| Торговля | 167,2 | 181,4 | 16,7 |

| Сфера услуг | 11,2 | 9,7 | 8,4 |

| Прочие отрасли | 614,54 | 567,59 | 82,13 |

| Кредиты клиентам всего | 2361,34 | 2559,49 | 816,93 |

Из таблицы 2.7. видно, что наибольший удельный вес имеют кредиты предприятиям промышленности 48,49% в 2003 году, 48,22% в 2004 году и 63,8% в 2005 году.

Значительное увеличение объема кредитов предприятиям сельского хозяйства 9,9% в 2003 году, 14,34% в 2004 году, 20,45% в 2005 году.

В Украине направление банковских ресурсов в такие отрасли (через клиентов банка) положительно влияет на экономику страны в целом, способствует увеличению валового внутреннего продукта, созданию новых рабочих мест, увеличению поступлений в Государственный бюджет через уплату этими предприятиями налогов и т.д.

Анализ кредитного портфеля по видам обеспечения представлен в таблице 2.8.

Таблица 2.8

Анализ кредитного портфеля по видам обеспечения, %

| Вид обеспечения | 2003год | 2004 год | 2005год |

| Обеспечение более 120% | 78,2 | 81,4 | 83,4 |

| Обеспечение менее 120% | 15,4 | 14,3 | 13,4 |

| Гарантия | 4,5 | 1,3 | 1,11 |

| Страховка | 1,7 | 2,07 | 1,2 |

| Без обеспечения | 0,2 | 0,93 | 0,89 |

Из анализа обеспеченности выдаваемых банком кредитов видно, что качество кредитного портфеля за анализируемый период значительно улучшилось. Что свидетельствует о снижении кредитного риска для банка.

Дебиторская задолженность представляет собой средства в расчетах как клиентов банка, так и самого банка по хозяйственным и валютным операциям. Значительные суммы в 2005 году по данной статье свидетельствуют о нерациональном использовании имеющихся банковских ресурсов.

Основные средства представляют собой здания и сооружения, а также оборудование, которое необходимо банку для оказания различных услуг своим клиентам. В 2003 и 2004 годах основные средства имели большой удельный вес в структуре собственных средств банка, но в 2005 году их удельный вес составил 14,15%, что свидетельствует о рациональном использовании собственных средств, которые были использованы для увеличения доходной части бюджета банка.

Прочие активы включают в себя активные статьи, их достаточно большой удельный вес негативно характеризует использование банковских ресурсов.

Проанализируем показатели, которые позволяют дать качественную оценку результатов эффективности деятельности банка (табл.2.9)

Анализ данных таблицы 2.9. показал, что рентабельность активов в 2004 годом незначительно уменьшилась на 0,1%, а в 2005 году по сравнению с 2004 годом уменьшилась на 0,4%. Это связано с конъюнктурой рынка (за год доходность практически уменьшилась по всем финансовым инструментам). Несмотря на это финансовый показатель значительно выше рекомендуемого значения (1%), что свидетельствует об эффективном размещении банковских ресурсов.

Таблица 2.9.

Основные показатели эффективности деятельности банка,%

| Показатель | Рекомендуемое значение |

За 2003 год |

За 2004 год |

За 2005 год |

| Рентабельность активов | Не менее 1 | 3,2 | 3,1 | 2,7 |

| Рентабельность капитала | Не менее 8 | 15,7 | 13,2 | 15,1 |

| Рентабельность уставного фонда | Не менее 15 | 31,2 | 25,3 | 29,2 |

| Чистый спрэд | Не менее 1,25 | 1,9 | 2,1 | 2,5 |

| Чистая процентная маржа | Не менее 4,5 | 4,6 | 5,1 | 5,9 |

| Прочий операционный доход к общим доходам | Около 20 | 11,2 | 14,1 | 17,8 |

| Мертвая точка доходности | - | 19,2 | 18,7 | 15,6 |

Рентабельность капитала снизилась за анализируемый период с 15,7% в 2003 году, до 13,2% в 2004 году и 15,1% в 2005 году, что объясняется пополнением уставного фонда (а значит, и капитала). Данный показатель значительно превышает рекомендуемое значение (8%), что свидетельствует об эффективном использовании банком своего капитала

Рентабельность уставного фонда за 2003-2005 год также снизилась. Это объясняется теми же причинами, что и для предыдущего показателя. Однако данный показатель значительно превышает нормативное значение (15%), что в дальнейшем будет привлекать потенциальных акционеров банка.