Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Совершенствование деятельности коммерческого банка на рынке пластиковых карт на примере ОАО "МДМ Банк"

Дипломная работа: Совершенствование деятельности коммерческого банка на рынке пластиковых карт на примере ОАО "МДМ Банк"

НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

НОВОСИБИРСКИЙ ГУМАНИТАРНЫЙ ИНСТИТУТ

ЭКОНОМИЧЕСКИЙ ФАКУЛЬТЕТ

КАФЕДРА «ФИНАНСЫ И КРЕДИТ»

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

(БАКАЛАВРСКАЯ РАБОТА)

на тему: Совершенствование деятельности коммерческого банка на рынке пластиковых карт (на примере ОАО «МДМ Банк»)

Выполнила работу студентка

3 курса заочной формы обучения

Панчук Надежда Георгиевна

фамилия, имя, отчество

Научный руководитель

ст. преподаватель Тян Н. С

ученая степень, ученое звание, Ф.И.О

Новосибирск 2010г.

НЕГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

НОВОСИБИРСКИЙ ГУМАНИТАРНЫЙ ИНСТИТУТ

Факультет экономический

Кафедра «Финансы и кредит»

ЗАДАНИЕ

НА ВЫПУСКНУЮ КВАЛИФИКАЦИОННУЮ РАБОТУ

(Бакалаврскую работу)

Студентки Панчук Надежды Георгиевны, экономического факультета, 3 курс группа ЭЗ-32с

1. Тема ВКР: «Совершенствование деятельности коммерческого банка на рынке пластиковых карт (на примере…), закреплена распоряжением декана № от «» 200 г.

2. Дата сдачи работы на кафедру: «_27__» 04____ 2010 г.

3. Перечень подлежащих разработке вопросов и общее направление работы:

Объект исследования рынок пластиковых карт .

Предмет исследования деятельность коммерческого банка на рынке пластиковых карт .

Цель работы: выявить пути совершенствования деятельности коммерческого банка на рынке пластиковых карт.

Узловые вопросы плана:

1) Теоретические основы и характеристика пластиковых карт: их сущность и место в платежном обороте.

2) Исследование деятельности коммерческого банка на рынке пластиковых карт. Краткая характеристика деятельности банка.

3) Разработка рекомендаций по совершенствованию деятельности коммерческого банка на рынке пластиковых карт.

4. Контрольный примерный график выполнения отдельных этапов и разделов ВКР:

а) изучение основной и специальной научной литературы, нормативных документов, разработка уточненного развернутого плана, определение целевой функции сбора фактического материала - 10 января 2010.

б) разработка и написание вводной части - 20 января 2010.

в) разработка и написание теоретической части работы - 25 января 2010.

г) разработка и написание остальных разделов, включая заключение, приложения и библиографию – до 10 апреля 2010.

д) дата сдачи работы научному руководителю для предварительной проверки и написания отзыва: до 15 апреля 2010.

е) дата сдачи работы научному руководителю для окончательной проверки и написания отзыва: до 25 апреля 2010.

5. Объем работы 1,5 - 2 п.л. (50-60 стр. машинописного текста).

6. Перечень картографического и иллюстративного материала, прилагаемого к работе: статистические данные о количестве выпущенных и применяемых пластиковых карт и их видов за период 2006-08 гг. в коммерческом банке.

7. Рекомендуемые места сбора фактического материала для последующего обобщения и выводов: _____________________

8. Консультанты по смежным вопросам ВКР: __________________

9. Дата выдачи задания «» 2009 г.

Научный руководитель Тян Н.С.________________

Задание приняла к исполнению _________________

(подпись и дата)

АННОТАЦИЯВ данной выпускной квалификационной работе на основе обобщения теории и практики деятельности коммерческих банков дана оценка деятельности ОАО «МДМ Банк» на рынке пластиковых карт и предложены пути её совершенствования.

Работа изложена на 67 страницах и содержит 15 таблиц, 18 рисунков, 2 приложения.

СОДЕРЖАНИЕ

Введение

1. Теоретические аспекты кредитного карточного бизнеса в России

1.1 Понятие карточного продукта и банковской карты

1.2 Особенности и конкурентные преимущества кредитных карточных продуктов по сравнению с классическими кредитными продуктами банков

1.3 Российский рынок карточных кредитных продуктов. Конкурентоспособность и продвижение карточных продуктов банков

2. Анализ деятельности ОАО «МДМ Банка» на рынке пластиковых карт

2.1 Анализ динамики выпуска и применения пластиковых карт в России

2.2 Характеристика деятельности ОАО «МДМ Банк»

2.3 Анализ динамики выпуска пластиковых карт ОАО «МДМ Банк

3. Пути совершенствования деятельности ОАО «МДМ Банка» на рынке пластиковых карт

3.1 Динамика кредитных операций с использованием пластиковых карт в России

3.2 Пути повышения конкурентоспособности карточных продуктов

ОАО «МДМ Банк» на рынке пластиковых кар

3.3 Оценка экономической целесообразности предлагаемых мероприятий

Заключение

Список использованных источников

Приложение А. Рейтинг банков по количеству пластиковых карт в обращении на 01 января 2010 года

Приложение Б. Рейтинг банков по количеству выпущенных пластиковых карт

ВВЕДЕНИЕ

Актуальность выпускной квалификационной работы. Локомотивом розничного банковского бизнеса в России выступает в основном карточный бизнес как наиболее инновационный и технологичный сегмент, интерес к которому со стороны потребителей растет. Развитие инфраструктуры карточного бизнеса банка имеет особенности, отличающие ее от остальных розничных операций банка.

Первой особенностью является многогранность - карточные продукты совмещают в себе элементы вкладного бизнеса (остатки на картсчетах), кредитования (исторически карты были кредитным продуктом), расчетов (оплата товаров и услуг), валютообменные функции (в любой стране мира можно рассчитаться картой и банк автоматически конвертирует валюту оплаты в валюту карты) и в некоторых случаях перевозку денежных средств (иногда дебетовые карты используются и для таких целей).

Вторая особенность заключается в необязательности широкой инфраструктуры классических офисов банка для развития карточного бизнеса. Уже сейчас многие российские банки осуществляют выдачу карт своим клиентам путем отправки карты и получения информации по пин-коду по телефону, избегая необходимости того, чтобы клиенты посещали офис банка. Погашение кредита и пополнение картсчета все чаще производится через банкоматы, оснащенные модулями Cash-In, или путем перечисления всей или части заработной платы на счет в банке. Выписки уже сейчас можно получить во всех банкоматах банка, эмитировавшего карту, и в большинстве случаев через Интернет. Более того, в Соединенных Штатах существуют банки, избравшие своим основным бизнесом платежные карты, которые вообще не имеют традиционных банковских офисов.

Именно вторая особенность требует от банка развития специализированной карточной инфраструктуры: сети банкоматов и торгово-сервисных предприятий, принимающих карты к оплате.

Целью выпускной квалификационной работы является выявление путей совершенствования деятельности коммерческого банка на рынке пластиковых карт.

Задачи выпускной квалификационной работы:

- изучение теоретических основ карточных продуктов;

- определение составляющих конкурентоспособности карточных продуктов;

- определение места и роли карточных продуктов на российском рынке банковских услуг;

- определение конкурентоспособности и путей продвижения карточных продуктов на российском рынке банковских услуг;

- анализ деятельности ОАО «МДМ Банк» на рынке пластиковых карт;

- описание путей совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт.

Объектом исследования выпускной квалификационной работы является рынок пластиковых карт.

Предметом исследования выпускной квалификационной работы является деятельность коммерческого банка на рынке пластиковых карт.

В работе использованы методы системного анализа, стратегического анализа, количественный метод сбора данных – опрос руководителей и качественный – наблюдение, изучение периодических изданий.

Текст работы состоит из введения, трех глав, заключения, списка использованных источников и приложения.

Во введении обоснована актуальность темы выпускной квалификационной работы, определены цель и задачи работы, объект и предмет исследования.

Первая глава работы посвящена изучению основных теоретических аспектов темы. Основными источниками, используемыми при написании главы, являются: учебные пособия по менеджменту и банковскому менеджменту таких авторов, как Лаврушин О.И, Нестерова Т.Н., Маренков Н.П., Балабанов А.И. и другие; периодические издания «Банковское дело», «Банковское дело в Москве», «Деньги», «Эксперт» и другие.

В рамках второй главы проводится анализ деятельности ОАО «МДМ Банк» на рынке пластиковых карт. Приводится анализ динамики выпуска и применения пластиковых карт в России; дается характеристика ОАО «МДМ Банк»; приводится анализ динамики выпуска пластиковых карт ОАО «МДМ Банк».

В рамках третьей главы проводится анализ путей совершенствования деятельности ОАО «МДМ Банк» на рынке пластиковых карт; приводятся мероприятия по продвижению карточных продуктов, оценивается их экономическая целесообразность.

В заключении изложены основные результаты и выводы выпускной квалификационной работы.

1 Теоретические аспекты кредитного карточного бизнеса в России

1.1 Понятие карточного продукта и банковской картыКарты появились в России совсем недавно - чуть более десяти лет назад. За это время был пройден долгий эволюционный путь. Во-первых, рынок массового потребителя розничных товаров и услуг, перестал воспринимать платежные карты как инновацию. Карта постепенно превращается в платежный инструмент ежедневного использования. Классический порог - 15-процентный охват массового рынка товаром/услугой, за которым следует взрывной рост спроса, - почти достигнут. Карты и связанные с ними платежные услуги на отечественном рынке никогда не теряли положительного имиджа и привлекательности, даже в тяжелое время после кризиса 1998 года. В торговых предприятиях восприятие эквайринговых услуг также стабильно улучшается.

Единственный стратегический минус связан с инфраструктурой приема: маленькие размеры и недостаточная степень надежности при проведении операции вследствие технологических и иных причин. Особенностью отечественного рынка также является очень сильная географическая концентрация в Москве и Санкт-Петербурге, что налагает на планы серьезный отпечаток.

За прошедшее десятилетие отечественные банки научились стабильному и уверенному ведению операций и достигли неплохих показателей в стандартах обслуживания клиентов. При этом они пока не выработали инфраструктуры, поддерживающей информацию о кредитных историях клиентов. На национальном (государственном) уровне также наблюдается пробел в этой области.

В настоящее время банки предоставляют примерно 200-250 видов банковских продуктов и услуг, но это значительно меньше спектра инновационной деятельности зарубежных банков.

Банковская карта – это обобщающий термин, которым обозначают платежные инструменты, выпускаемые определенными организациями и различающиеся по своему назначению и набору оказываемых с их помощью услуг, таких как осуществление расчетов между юридическими и физическими лицами в торговых организациях, реализация системы банковского обслуживания клиентов на дому и на рабочем месте, а также обеспечение обналичивания имеющихся на текущих и ссудных счетах средств через сеть банкоматов.

В процессе формирования системы электронных денежных расчетов была создана организация ISO (International Standardization Organization – Международная организация по стандартизации), которая разработала определенные стандарты на внешний вид банковских карт, порядок нумерации (образования счетов), форматы магнитных полос и сообщения, посылаемого владельцу карты о его операциях. Членами ISO являются такие крупные эмитенты карт, как Visa, Master Card, American Express.

Пластиковая карта представляет собой пластину стандартных размеров (85,6*53,9*0,76 мм), изготовленную из специальной, устойчивой к механическим и термическим воздействиям пластмассы.

В банках, как правило, наиболее распространены карты двух видов – магнитные, чиповые (микропроцессорные) карты.

На лицевой стороне карточки с магнитной полосой обычно указываются: логотип банка-эмитента, логотип платежной системы, номер карты, срок действия карты, имя и фамилия держателя карты; на оборотной стороне – магнитная полоса, место для подписи, контактная информация банка-эмитента.

На лицевой стороне чиповой карточки обычно указываются: логотип банка-эмитента, логотип платежной системы, чип; на оборотной стороне – место для подписи, контактная информация банка-эмитента, серийный номер карты.

Карты можно классифицировать по нескольким признакам. Классификация банковских карт представлена в табл. 1.1.

Таблица 1.1 – Классификация банковских карт

| № п/п | Признак классификации | Виды карт |

| 1 | По механизму расчетов |

- двусторонние системы – возникли на базе двусторонних соглашений между участниками расчетов (замкнутая сеть); - многосторонние системы – предоставляют владельцам карт возможность покупать товары в кредит у различных торговцев и организаций сервиса, которые признают эти карты в качестве платежного средства. |

| 2 | По виду расчетов |

- кредитные карты, которые связаны с открытием кредитной линии в банке; - дебетовые карты используются для оплаты товаров и услуг путем прямого списывания сумм с банковского счета плательщика. |

| 3 | По характеру использования |

- личные карты выдаются банками частным лицам: своим платежеспособным клиентам, а также другим лицам после анализа «кредитной истории» последних и открытия ими текущего счета в банке либо внесения страхового депозита; - корпоративные карты – выдаются юридическим лицам под их гарантии и обеспечение также после анализа платежеспособности юридического лица. |

В табл. 1.2. представлено деление карт на группы по функциональному признаку.

Таблица 1.2 – Деление карт на группы по функциональному признаку

| Магнитные | Электронные |

| Кредитные карты | Микропроцессорные: карты памяти, интеллектуальные карты, суперинтеллектуальные карты |

| Платежные (дебетовые) карты | |

| Экзекьютивные (исполнительные) карты | |

| Чековые гарантийные карты | – |

| Карты с фиксированной покупательной способностью («store value») – телефонные и прочие | Лазерные карты |

Важным этапом в развитии новой технологии явилось сотрудничество ведущих мировых платежных систем в области разработки общей платежной стратегии и стандартов как на сами микропроцессорные карточки, так и на используемое оборудование и программное обеспечение тремя крупнейшими международными платежными системами: Visa International, MasterCard и Europay International. С этой целью указанные компании создали ассоциацию Integrated Circuit Card, которая приступила к выработке единых стандартов и требований.

1.2 Особенности и конкурентные преимущества кредитных карточных продуктов по сравнению с классическими кредитными продуктами банковКредитные карточные продукты один из самых перспективных кредитных продуктов для физических лиц, постепенно заменяющий потребительские кредиты и кредиты на неотложные нужды. Главным преимуществом кредитных карт перед кредитами является возможность использования кредита, не отчитываясь перед банком о его целевом использовании, и возможность постоянного возобновления кредитной линии после погашения. Существует несколько видов карточных кредитов. Наиболее распространенные овердрафтные и револьверные карты. Овердрафтные карты предполагают возможность перерасхода средств в оговоренных рамках. При этом клиент обязан погасить задолженность в определенный срок, после которого на ссудную задолженность будут начислены штрафные проценты. Револьверные карты, напротив, предполагают длинные кредитные линии, которые гасятся равными частями, а по мере погашения кредитная линия возобновляется.

Рассмотрим подробно наиболее распространенный и удобный вид карточных кредитов - револьверные кредитные карты.

Типы кредитов, выдаваемых на кредитные карты:

- импульсивный кредит от $100 до $2000. Для этой группы главный критерий выбора кредитора - скорость и простота оформления;

- вынужденный, обусловленный объективной необходимостью кредит от $600 долл. до $3000. Основной критерий выбора банка - величина первого взноса, процентная ставка, размер ежемесячных выплат и срок погашения. Именно эта группа потребителей представляет собой целевую аудиторию для продвижения кредитных карт;

- запланированный кредит на долгосрочную перспективу и крупные покупки от $3000 до $10 000.

Исторически первые платежные карты Diners Club были кредитными и предполагали возможность расплачиваться в кредит в ресторанах, при этом счет клиент оплачивал после окончания расчетного периода. В России эволюция карт пошла обратным путем. Основным видом карт, эмитируемых российскими банками до недавнего времени, были дебетовые и предполагали возможность расплачиваться только в пределах денежных средств, внесенных клиентами на счет. Основной объем эмиссии приходился и приходится в настоящее время на карты, эмитируемые в рамках «зарплатных» проектов, когда карта выступает в качестве инструмента для выплаты заработной платы сотрудникам организаций корпоративных клиентов банка. Розничные карты в карточных портфелях основной массы банков составляют значительно меньшую часть, хотя они не менее интересны банкам за счет их большей ориентированности на использование в торгово-сервисных предприятиях. Торговые операции дают возможность дополнительного заработка за счет получаемых комиссий от этих операций, но размер данных комиссий всегда был ограничен размером личных средств клиента, внесенных на счет карты, так как эти карты по сути тоже были дебетовыми. Проводя разделение карт на дебетовые и кредитные, будем оперировать классификациями Банка России и сложившейся российской деловой практикой. С точки зрения возможностей функциональности и терминологии платежных систем карточки класса выше Visa Electron или Maestro по своей сути предполагают возможность получения кредита без желания банка предоставлять этот кредит. Это происходит за счет проведения неавторизованных операций (операций, по которым торгово-сервисное предприятие не запрашивает у банка авторизации проведенной операции), и в случае недостаточности средств возникает задолженность, называемая банками "неразрешенный" или "технический" вердрафт. Поэтому, по сути, потенциально все такие карты являются кредитными, и банки выдают их с учетом некоторых ограничений, разработанных с учетом политики регулирования рисков банка. В основном карты выдаются клиентам, имеющим постоянную регистрацию в регионе работы банка или филиала банка и постоянный источник дохода. Отметим, что развитие конкуренции на карточном рынке и рынке потребительского кредитования привело к распространению уже полноценных кредитных карт, использование которых предполагает использование заемных банковских средств, а не сбережений клиента.

Эмиссия кредитных карт позволяет банкам выйти на новый уровень развития, при небольших уровнях операционных затрат привлекая новые клиентские группы:

- выдав один раз карту, банку нет необходимости иметь разветвленную сеть классических учреждений, так как получение кредита клиентом предполагает использование ее в торгово-сервисном предприятии или получение наличности в банкомате;

- пополнение карты и соответственно погашение кредита также могут происходить через банкоматы или другие терминалы самообслуживания, оборудованные модулем приема наличных денежных средств, а также перечислением части заработной платы на банковский счет;

- обработка карточных операций более автоматизирована, чем классические кредиты, что также облегчает для банка проведение этих операций, а значит, удешевляет.

Карточному банку нет необходимости строить сеть отделений и филиалов, что значительно удешевляет обслуживание клиентов и позволяет привлечь те клиентские группы, которые раньше невозможно было обслуживать из-за их удаленности. На этом пути также существует опасность неверно отобрать клиентский сегмент, к которому банк формулирует предложение.

Необходимо отметить, что карточные кредиты - более доходный продукт по сравнению с классическими кредитами за счет всевозможных дополнительных операционных комиссий, возникающих в процессе обслуживания карты (плата за годовое обслуживание, выдачу наличных, предоставление выписок и копий чеков и т.п.). Эти комиссии незаметны и не раздражают клиентов, тем более есть выбор, например, не снимать наличные, а оплатить покупку картой, но при достаточном объеме эмиссии представляют довольно значительную статью доходов банка.

Для клиентов карты тоже более удобны по сравнению со многими другими услугами, в том числе потребительскими кредитами:

- кредит можно получить 24 часа в сутки 365 дней в году из любой точки мира без представления дополнительных документов и очередей в банке;

- клиентам нет необходимости носить с собой крупные суммы денег, сбережения могут лежать на депозите и приносить доход, а любая покупка совершается по карте. Тем более в России аналогично с западными странами наблюдается тенденция к предоставлению Грейс-периода при использовании карты;

- клиент может получать ежемесячные выписки и контролировать свои расходы, что позволяет формировать сбалансированный семейный бюджет;

- разделение карт по классам (электронные, классические, золотые, платиновые и т.д.) позволяет подчеркнуть социальный статус и имидж клиента;

- карточные программы часто предполагают дополнительные услуги и преимущества: программы поощрения постоянных клиентов, страховки, ко-брэндинговые и аффинити программы, выдача наличных и замена карты в чрезвычайной ситуации;

- возможность оплаты кредита, пополнения банковского счета, не заходя в банк;

- возможность осуществления некоторых коммунальных платежей по карте, возможность расчетов в торгово-сервисных предприятиях с использованием карты.

Банки выступили инициаторами внедрения кредитных и других карточных продуктов, рассчитывая получить следующие выгоды:

1) увеличение потребительских ссуд;

2) расширение сферы деятельности банка на отдаленные районы;

3) «перекрестная» продажа дополнительных продуктов и услуг владельцам карточек;

4) получение дополнительного дохода в форме комиссионного вознаграждения и процентных поступлений.

Начиная программу по эмиссии револьверных кредитных карт, банку важно определить свою клиентскую базу и сегментировать ее для формирования разных предложений соответствующим клиентским группам.

Кредитная карта - это инструмент:

- "привязки" персонала к работодателю;

- поощрения персонала работодателем;

- наработки кредитной истории сотрудником;

- наработки кредитной истории организацией.

Возможность получения денег за счет овердрафта уменьшает чувствительность персонала к регулярности выплаты заработной платы организацией. То есть возможна своего рода «подкредитовка» для покрытия краткосрочного дефицита оборотных средств. Возможность для организации краткосрочного кредитования сотрудника, не уменьшая собственных оборотных средств.

Расширение клиентуры позволяет банку более интенсивно предлагать дополнительные продукты и услуги. Такая «перекрестная» продажа (cross selling) – широко распространенный прием в практике банков.

В России практика кредитования через кредитные карты сформировалась совсем недавно. Однако сейчас уже можно сказать, что в России складывается сегмент рынка пластикового кредитования.

Еще несколько лет тому назад занять деньги в банке при помощи пластиковой карты могли лишь VIP – клиенты и сотрудники крупных предприятий, а сегодня они становятся доступны практически любому потребителю. Причем, по стоимости обслуживания кредит, полученный через кредитные карты, не дороже потребительского.

1.3 Российский рынок карточных кредитных продуктов. Конкурентоспособность и продвижение карточных продуктов банков

Карточный рынок - крупный, но не единственный межбанковский финансовый рынок страны. Прочие рынки (межбанковские платежи, денежные переводы, фондовый рынок, межбанковское кредитование и т.д.) успешно работают без участия международных организаций, по национальным правилам, процедурам и технологиям и без дополнительных выплат комиссий иностранным организациям, без депонирования средств в зарубежных банках в обеспечение гарантий взаиморасчетов.

Участники карточного рынка накопили сегодня достаточный опыт разработки карточных продуктов, внедрения самых современных технологий для построения платежных систем. Решения могут приниматься более обоснованно, чем это делалось на начальной стадии развития рынка. В качестве приоритетных сегодня ставятся вопросы экономической эффективности, прозрачности, предсказуемости и более полного соответствия запросам участников рынка, национальным интересам и национальному законодательству.

В настоящее время все операции на внутреннем карточном рынке вполне могут и должны обслуживаться в соответствии с правилами, процедурами и тарифами, определяемыми национальными организациями в полном соответствии с действующим государственным законодательством и с учетом интересов национальных участников рынка.

Сегодня все участники рынка в целом осознают эти задачи, естественно, по-разному их понимая и по-разному расставляя приоритеты, и предлагают свои решения и подходы.

Согласно результатам опросов среди новосибирцев 18-60 лет обладателями кредитной карты являются 12%. Чаще всего респонденты отмечали, что банком-эмитентом их кредитки являются Альфа-Банк, Инвестиционный городской банк, Банк Москвы, МДМ банк или Ситибанк.

Три четверти кредитных карт относятся к системам Visa и MasterCard. Примерно треть владельцев кредитных карт приобрели их в 2005 году и чуть менее половины - за последние год-два.

Среди владельцев кредитных карт выше среднего доля мужчин, почти две трети из них относятся к возрастной группе 24-40 лет, столько же имеют высшее образование, более 90% работают. Примерно две трети относят себя к среднему классу, указав, что имеют общесемейный доход 50 000 руб. (при среднем по выборке 36 000 руб.). Около двух третей владельцев кредиток имеют автомобиль, более 80% - домашний компьютер. Около 60% из них покупают продукты в ближайшем супермаркете.

Потенциальные потребители кредитных карт отличаются несколько большей долей респондентов в возрасте 24-40 лет (более 70%), владельцев домашнего компьютера (около 90%), но меньшим общесемейным доходом (в среднем около 27 000 руб.). Среди потенциальных потребителей вдвое ниже, чем среди реальных пользователей, доля респондентов 41-50 лет (15 и 30% соответственно).

Пока наш рынок кредитных карточных продуктов выглядит несколько хаотично. Жесткие требования к пакету документов компенсируются низкими оплатой за обслуживание и кредитными ставками, и наоборот. Трудно предсказать, злую или добрую шутку сыграет размытость критериев, предъявляемых банками, с очередным претендентом на кредитку. Однако постепенно рынок выстраивается в направлении, указываемом финансовыми аналитиками. В перспективе стоит ожидать формирования двух наиболее развитых сегментов рынка кредитных карт:

- сегмент с высокой стоимостью пользования картами и низким уровнем требований к клиентам;

- сегмент с низкой стоимостью кредитных карт и высоким уровнем требований к клиентам.

В целом банки нацелены на снижения требований к претендентам (меньше бумаг - больше клиентов).

Однако пока первостепенное значение имеет грамотно налаженная работа с потенциальными потребителями. Эффективность коммуникации с клиентами - залог успешного продвижения кредитных карт как нового товара. Исследования показывают, что около 35% новосибирцев имеют претензии к качеству текущего обслуживания в банках.

Основные группы претензий:

1) очереди, плохая работа персонала (24%),

2) неудобные часы работы (24%),

3) сложно дозвониться в офис (22%),

4) сложность тарифных сеток банка и рекламно-информационных материалов (16%).

Из них 36% уже сегодня готовы сменить банк, а еще 19% сделают это, если банки не изменят качество обслуживания в ближайшее время. [35, c. 35]

В общей сложности к настоящему времени в России выпущено более 60 млн. пластиковых карт. Однако кредитных карт среди них 14 млн. 12 млн. карт выданы в течение или после выплаты потребительского кредита, 2 млн. выданы через банковские каналы.

Специалисты прогнозировали, что к концу 2008 года количество кредитных карт в России может достигнуть отметки в 25 млн. Таким образом, каждая четвертая выпущенная карта будет кредитной.

Изначально данный прогноз был основан на расчетах, которые учитывают темпы эмиссии и опыт наблюдения за рынком.

70% кредитных карт по-прежнему будут выданы в течение и после погашения потребительского кредита. В настоящий момент до 30% выданных таким образом карт являются пока неактивными. Со временем данная цифра заметно изменится. Конечно, это вселяет надежду [37, c. 32].

Наибольшее количество в карточном портфеле банка составляют карты начального уровня, развивающие банковские отношения (Visa Electron, MasterCard Maestro). Положительное сотрудничество приводит к относительно прочным отношениям (следующий сегмент), позволяющим банку иметь значительные доходы от обслуживания этой группы клиентов (Visa Classic, MasterCard Standart). И последнее, продукты - это «золотой запас» кредитной организации (Visa Gold, MasterCard Gold). Самые богатые и, соответственно, доходные клиенты.

Как видим, ведущие международные платежные системы имеют продуктовые линейки, охватывающие все клиентские группы от студентов до олигархов. Задача банков - создать из этих продуктов, как из кирпичиков, собственное предложение и продать его держателям.

В настоящее время в российской практике банковского бизнеса особое значение приобрела не только конкурентоспособность кредитных учреждений, но и банковских продуктов. Понятие «конкурентоспособность» является частью более широкого понятия «конкуренция». Если банк безуспешно конкурирует на рынке, его продукция неконкурентоспособна. К понятию "конкурентоспособность" имеется ряд подходов. Один из них следующий: конкурентоспособность — свойство объекта, характеризующее степень удовлетворения конкретной потребности по сравнению с лучшими аналогичными объектами, представленными на данном рынке. Приведем и другое определение. Конкурентоспособность — это способность объекта выдерживать конкуренцию в сравнении с аналогичными объектами в условиях конкретного рынка. Конкурентоспособность продукта и конкурентоспособность банка-производителя продукта (услуги) соотносятся между собой как часть и целое. Возможность банка конкурировать на определенном рынке непосредственно зависит от конкурентоспособности продукта и совокупности экономических методов деятельности банка, оказывающих воздействие на результаты конкурентной борьбы. Конкурентоспособность банковских продуктов определяется в сравнении с продуктами одного уровня качества и, соответственно, цены. Сошлемся на еще один подход к оценке конкурентоспособности. Это — характеристика банковского продукта, отражающая его отличие от продукта конкурента как по степени соответствия конкретной общественной потребности, так и по затратам на ее удовлетворение.

Рыночные перспективы банковских продуктов связаны не только с их качеством и издержками. Причинами успеха или неудач появления на рынке конкретного продукта могут быть и другие факторы: рекламная деятельность банка, его имидж, предлагаемый уровень обслуживания и т.д. Однако, как ни важны указанные аспекты деятельности банка по обеспечению конкурентоспособности, основой являются качество и цена банковских продуктов. Уверенность создает и уровень обслуживания клиентов. Конкурентоспособность представлена в виде формулы (1):

конкурентоспособность = качество + цена + уровень обслуживания (1)

Управление конкурентоспособностью банковских продуктов осуществляется на основе анализа и прогнозирования динамики жизненного цикла продукта, что позволяет дать правильную оценку перспектив его сбыта, выработать стратегию продаж, форму и методы деятельности банка. Жизненный цикл продукта (услуги) — это концепция, которая учитывает все элементы маркетинга с момента принятия решения о предоставлении конкретной услуги, ее поступления на определенный рынок и до времени ее устранения с рынка.

Процесс вытеснения кредитными картами обычных потребительских кредитов набирает обороты. Сегодня карточные кредиты зачастую оказываются не только удобнее, но и выгоднее обычных кредитов наличными. Главное при этом — правильно выбрать продукт и разобраться в его условиях.

По оценкам банкиров, рынок кредитных карт — один из наиболее динамично развивающихся сегментов банковской розницы. Для развития рынка кредитных карт очень важен рост благосостояния населения. Кредиты атрибут среднего класса, а кредитные карты — разновидность механизма жизни в долг. По оценкам специалистов, в ближайшие четыре-восемь лет приблизительно 85% работающего населения России будут пользоваться разными формами потребительских кредитов, большинство из них станут держателями кредитных карт. По мнению Председателя Правления КБ "Ренессанс Капитал" Алексей Левченко, емкость российского рынка приблизительно равна 65-85 млн. кредитных карт (несколько карт разных банков на одного человека). Директор департамента розничного бизнеса Московского кредитного банка Людмила Салигина считает, что можно с уверенностью прогнозировать, что кредитные карты существенно вытеснят банковские кредиты на суммы до 100 тыс. руб. и практически полностью экспресс-кредиты, выдаваемые в магазинах. Невысокие ставки и отсутствие необходимости обращаться в банк каждый раз для оформления кредита делают кредитные карты безусловными фаворитами.

Как и с любым другим банковским продуктом, универсальных правил для всех игроков этого рынка нет. Поэтому при выборе кредитной карты важно обратить внимание на несколько принципиальных моментов, влияющих на стоимость карточного кредита.

Во-первых, это наличие или отсутствие льготного периода кредитования (grace period): если клиент гасит всю задолженность по карте в течение grace period, проценты по кредиту не начисляются. В Америке льготный период — обязательный атрибут кредитной карты. Причем сроки льготного периода порой превышают календарный год. В России же карты с льготным периодом существуют всего около трех лет и далеко не у всех банков. Да и по срокам российский льготный период заметно скромнее американского — максимум до двух месяцев.

В случае с льготным периодом важно учесть несколько подводных камней. В частности, большинство банков не начисляют процентов в течение льготного периода, только если клиент расплачивался картой в магазине. При снятии наличных через банкомат проценты на задолженность банк начисляет. Исключение делают только Промсвязьбанк, ВТБ 24, Бинбанк и Банк Москвы.

Как признаются банкиры, большинство клиентов не погашают всю задолженность в течение льготного периода. Одна из причин — сложный механизм расчета срока, в течение которого следует сделать обязательный платеж. В большинстве банков grace period составляет от 20 до 55 дней. При этом срок льготного периода зависит от даты покупки. Впрочем, в Бинбанке и Русском банке развития (РБР) льготный период составляет всего 30 дней, однако он имеет фиксированные сроки и не зависит от даты совершения покупки.

Если же вы не планируете погашать задолженность по кредитке быстро и намерены платить банку проценты, следует иметь в виду, что карточный кредит, как правило, дороже кредита наличными. Средняя ставка по нему сегодня составляет 19-20% в валюте и 25% в рублях, в то время как кредит наличными в среднем дешевле на 4-5% годовых. Впрочем, и размер карточного кредита, скорее всего, будет меньше обычного потребительского займа, если в банк вы обращаетесь впервые. В некоторых банках клиентам с улицы обещают до 100 тыс. руб. Иногда банки отказывают в кредите даже самым, казалось бы, перспективным заемщикам.

Кроме того, многие банки устанавливают лимиты на снятие наличных средств с кредитной карты, причем как дневные, так и месячные. Например, в банке «Авангард» можно снять не более $1 тыс. в день, в Райффайзенбанке установлен дневной лимит (10%) и месячный (40%) на снятие кредитных средств. В Юникредит банке в день можно снять от 10 тыс. до 30 тыс. руб. (до тысячи долларов или евро), а в месяц — не более 40% от установленного кредитного лимита.

В то же время при выборе кредитной карты помимо процентной ставки следует обратить внимание на размер дополнительных комиссий. В Юникредит банке, например, это 3% (минимум 200 руб.) в своем банкомате и 4% в чужом. НБ "Траст", ВТБ 24, Кредит Европа банк взимают 3,9% с операции как в своих, так и в чужих банкоматах. По картам РБР, Газэнергопромбанка, КБ "Ренессанс Капитал", банка "Финсервис" или карты класса classic комиссия за снятие наличных в своих банкоматах не взимается. Оригинальное решение по экономии на комиссии предложил держателям кредитных карт Ситибанк. По его картам кредитные средства с карты можно бесплатно переводить на текущий счет банка, с которого уже можно снимать наличные без комиссии. Правда, на это понадобится время.

Выбор типа платежной системы кредитной карты зависит также от точки мира, в которой предполагается использование карты. Если это Европа, то обычно оформляется кредитная карта платежной системы MasterCard в евро, а если в долларовых странах, то Visa в долларах. Таким образом, у клиента появляется возможность сэкономить на комиссии за конвертацию. В Райффайзенбанке, например, она составляет 2% от суммы операции по картам Visa. В Промсвязьбанке конвертация в иностранную валюту со счета в иностранной валюте производится по курсу самого банка, а конвертация рублей в валюту и наоборот — по курсу Банка России плюс-минус 1% в зависимости от операции.

Комиссии за годовое обслуживание в большинстве банков похожи в среднем около $25-30 за классическую карту и около $100 за золотую. Хотя Бинбанк, "Возрождение" и КБ "Ренессанс Капитал" выдают карточки бесплатно.

Впрочем, даже самые выгодные тарифы по кредитке может омрачить неудобство ее использования. Речь идет о банкоматной сети, о количестве банкоматов, принимающих наличные (cash-in), с помощью которых можно гасить долги по кредитке. Так, в банке "Возрождение" до 98% всех операций в счет погашения кредитной задолженности проводится через банкоматы. Среди банков с широкой сетью банкоматов с системой cash-in можно выделить Райффайзенбанк, Банк Москвы, "Финсервис". Количество банкоматов, принимающих наличные, у этих банков больше ста.

Большинство банков сегодня оформляют кредитные карты довольно быстро — обычно за три-пять рабочих дней. А во многих торговых точках можно оформить так называемые моментальные кредитные карты. Например, Visa Classic Instant Issue Кредит Европа банка, КБ "Ренессанс Капитал" и др. Эти карты по своему функционалу практически не уступают обычным классическим картам. Однако в некоторых странах вы можете столкнуться с тем, что в магазине их принимать откажутся из-за особенностей торгового оборудования.

Рынок карт становится для потребителя более разнообразным и более клиентоориентированным [35, c. 35]. Так, у многих банков создаются продукты для студентов, для постоянных клиентов, для клиентов с улицы и др. Некоторые банки на базе кредитных карт совместно с партнерами развивают кобрендовые проекты. Почти у каждого банка разработана система скидок для держателей карт в магазинах-партнерах банка.

Так, например, по картам Кредит Европа банка предоставляется специальная услуга "Покупка в рассрочку", в рамках которой клиенту предоставляется кредит без начисления процентов на срок до 12 месяцев при осуществлении покупок в компаниях-партнерах банка, которых сейчас более ста (Marks & Spencer, "Снежная королева", S7, "Цвет диванов" и др.). Клиент выплачивает кредит равными платежами на протяжении нескольких месяцев. Банк Москвы предлагает своим клиентам воспользоваться уникальной услугой "Кредитная карта с безналичной оплатой Московского метрополитена" (Visa Electron БОП). С картой Visa Electron БОП клиент может оплачивать проезд в московском метро по льготным тарифам. При этом количество поездок в месяц по карте БОП не ограничено. Некоторые банки начисляют повышенные проценты на остаток собственных средств клиента на карте. Например, банк "Финсервис" ежемесячно начисляет 7% годовых, РБР — 5% годовых.

Ситибанк и Промсвязьбанк выпускают популярные на Западе карты системы cash-back, в рамках которой клиенту возвращается на счет какая-то часть от потраченной по карте суммы. В Промсвязьбанке клиент имеет возможность ежемесячно возвращать 0,5% от суммы каждой покупки, в Ситибанке — 1%. Правда, такие подарки банка подлежат налогообложению. Так что на руки клиент получает сумму за вычетом 13%. При этом банк выступает еще и налоговым агентом.

Таким образом, обостряющаяся конкуренция на российском рынке кредитных карт заставляет банки не только снижать кредитные проценты, но и модернизировать свою продуктовую линейку, улучшать условия получения карт. По мнению директора департамента платежных карт Промсвязьбанка Елены Дворовых, "бизнес по массовому выпуску кредитных карт не может развиваться без максимально удобной для клиента инфраструктуры по погашению кредитов. Для большинства крупных банков сегодня — это основная задача. Ведь очереди и, как следствие, возможные конфликты и недовольство клиентов оборачиваются для банка потерей прибыли. Поэтому сейчас многие банки активно расширяют сети банкоматов с функцией cash-in, предлагают сервисы по переводу средств с карты на карту, дорабатывают возможности своего интернет-банкинга и т. д. Все это, безусловно, будет способствовать росту популярности кредитных карт у населения" [35, c 35].

Любое предприятие, поставляющее свои товары и услуги на рынок, вынуждено сегодня тратить все больше сил и ресурсов на изучение внешней среды, видение конкурентной борьбы, изучение потребностей и основ поведения своих клиентов.

Банки, работающие на рынке финансовых услуг, так же, как и все участники рынка, не могут добиться успеха без использования маркетинговых технологий.

Целью политики банка является постоянное увеличение перечня предоставляемых услуг и повышение их качества, расширение клиентуры и завоевание новых сегментов рынка, повышение лояльности (постоянства) клиентуры. Только активная работа во внешней среде может гарантировать ему стабильное развитие.

В России, несмотря на специфические особенности развития банковской системы, с выходом большинства банков на рынок потребительских услуг на первый план выдвигаются проблемы управления качеством банковского продукта и продвижения продукта на рынок, значение эффективного применения маркетинговых технологий возрастает.

Особенностью маркетинга в банковской сфере является то, что банк является производителем и продавцом специфического товара – товара, реализация которого во многом зависит от наличия и ценности нематериальных активов банка, таких как имидж (репутация) банка, вера в надежность банка, лояльность к банку клиента. Данная специфика приводит к тому, что в последнее время маркетинг банков, в том числе и российских, становится все более социально-ориентированным.

Товаром и основным банковским продуктом является услуга. Для того, чтобы произвести определенный набор услуг и выйти с ним на целевой рынок, банки должны разработать товарную стратегию и политику продаж традиционных и нетрадиционных услуг.

Товарная стратегия в системе маркетинга связана с выбором и осуществлением планирования процесса предоставления, предложения и продажи конкретных банковских услуг. Планирование услуги – это систематическое принятие решений по всем аспектам разработки процесса предоставления банковских услуг, включая создание их имиджа, торговой марки.

На основании плана разработки нового банковского продукта (услуги) составляется план организационных действий по выводу данного товара (услуги) на рынок, а именно планируются жизненный цикл товара (услуги) и мероприятия по стимулированию продаж товара (услуги) в зависимости от стадий его жизненного цикла.

Методы продвижения кредитных карт. Речь пойдет о револьверных кредитных картах.

1) Начиная программу эмиссии кредитных карт, необходимо в первую очередь обратить внимание на продажи существующим клиентам банка. Существующие клиенты - наиболее знакомый и прогнозируемый для банка клиентский сегмент, обращение к которому с высокой долей вероятности гарантирует существенный положительный отклик. Существующую базу необходимо сегментировать для выделения целевых групп, которым банк готов предложить револьверные кредитные карты. Одним из методов сегментирование должна выступать фильтрация по параметрам ограничения, отсекая тех клиентов, кому банк не готов предложить кредитный продукт: ниже минимального возраста, ниже минимального дохода, негативные записи кредитного бюро, судимости, ниже минимального скорингового балла, неприемлемый платежный профиль, не соответствует "целевому" профилю, невозможность контакта. Каждый банк использует собственную методику фильтрации базы, при этом клиентам, которые не соответствуют требованиям отбора, предлагаются дебетовые продукты или овердрафтные карты. Далее клиентскую базу в связи с ее неоднородностью сегментируют по потенциальной доходности и уровню риска.

После сегментации самым оптимальным способом обращения являются прямые рассылки клиентам предложений получить карты. По разосланным предложения или даже изготовленным картам многие клиенты придут во фронт-офисы, центры обслуживания клиентов. Эти структурные подразделения должны быть готовы обработать обращения потенциальных клиентов и суметь их заинтересовать. К сожалению, профессионализм сотрудников и организация работы колл-центров в России требует совершенствования.

2) Описанная методика работы с собственной клиентской базой действует и для работы с внешними клиентскими базами: базы партнеров в рамках ко-брэндинговых программ (о них поговорим чуть позже), открытые базы данных, телефонные базы и т.п. Самой важной процедурой являются сегментирование и предварительная скоринговая обработка информации о клиентах для выделения целевой группы, позволяющие минимизировать предложения, ушедшие впустую.

3) Следующим эффективным способом продвижения револьверных кредитных карт являются совместные программы - ко-брэндинг. Для банка-эмитента такой проект дает возможность получить базу данных лояльных клиентов и предложить клиентам компании партнера свои услуги. Ко-брэндинг дает снижение расходов на маркетинг и привлечение новых клиентов, возможности для кросс-продаж.

4) Достаточно дорогим, но при этом и эффективным методом являются прямые продажи и продажи в торговых центрах кредитных продуктов. Для прямых продаж необходима заинтересованность агентов по продажам, т.е. агент должен получать комиссию за каждую успешную сделку, только такой способ стимулирования позволяет эффективно работать системе прямых продаж. В качестве реального примера можно привести тот же Ситибанк, широко использующий метод прямых продаж в России, и достигший достаточно впечатляющих результатов. Для продаж в торговых точках оптимально использовать карты мгновенного выпуска. Карты мгновенного выпуска - прямой конкурент потребительским кредитам. Первым такую схему продаж в России предложил и активно использует Дельта-Банк, эмитируя карты Visa Instant Issue.

5) Интернет - это динамично развивающаяся среда, имеющая громадный потенциал. Уже сейчас все больше людей использует ее для поиска информации о многих продуктах и услугах, авторы книги сейчас с трудом представляют свою жизнь без Интернета. Любой современный розничный банк должен иметь свой сайт, причем он должен быть интерактивным, желательно позволяющим осуществлять некоторые продажи.

6) Широкое распространение на развитых рынках получила маркетинговая акция по беспроцентному предоставлению кредита в течение некоторого периода с момента возникновения задолженности, так называемый grace период. Grace период - это срок, во время которого клиент не платит проценты по кредиту. В 2005 г. были внесены поправки в Налоговый кодекс, отменяющие взимание подоходного налога с такого кредитования, что дало возможность банкам предложить услугу своим клиентам. В настоящее время grace период в некоторых российских банках составляет от 30 до 50 дней. По мнению Людмилы Хохряковой, начальника Управления розничного бизнеса АКБ "Межпромбанк", данная услуга весьма привлекательна для клиентов, но снижает для банка доходность от выпуска кредитных карт. Продукт предназначен для клиентов, имеющих положительную кредитную историю в банке, по которым низок уровень риска невозврата задолженности [9, c. 65]. Необходимо также отметить, что критичное снижение доходности происходит по картам с разрешенным овердрафтом. В случае с револьверными картами кредитные лимиты значительно больше овердрафтных, что стимулирует клиента к совершению крупных покупок, за которые он не сможет расплатиться в течение льготного периода и в дальнейшем будет выплачивать проценты. В этом состоит одна из задач банков, применяющих grace период. Обычно grace период предоставляется только на платежи, совершенные в торгово-сервисных предприятиях, а эти операции приносят банку-эмитенту комиссионный доход за счет interchange fee, заменяющий недополученные кредитные доходы. В настоящее время только некоторые банки жертвуют доходностью, предоставляя grace период, и те, кто решился на это, получают возможность привлечение клиентов за счет более выгодного предложения по рынку, тем самым расширяя клиентскую базу.

7) Любые из описанных приемов, за исключением работы с собственной клиентской базой, будут недостаточно эффективны без рекламной поддержки в специализированных изданиях, на улице, телевидении, радио и в Интернете.

Распространение кредитных карт идет активными темпами, объемы эмиссии имеют тенденцию к ежегодному удвоению. Обработка такого количества кредитных заявок практически невозможна без систем автоматизированного скоринга. Такие системы используются практически всеми банками, вышедшими на рынок массового потребительского и карточного кредитования. Те, кто не успел это сделать, вынуждены использовать дорогой и неэффективный метод оценки рисков - кредитные комитеты, которые не позволяют обрабатывать массовые кредитные заявки и оправдывающие себя только для крупных коммерческих и ипотечных кредитов. Как уже отмечалось, розничный бизнес не может существовать без качественной автоматизации, так как предполагает слишком массовые объемы обработки любых операций.

2 Анализ деятельности ОАО «МДМ Банк» на рынке пластиковых карт

2.1 Анализ динамики выпуска и применения пластиковых карт в РоссииНесмотря на кризис, количество выпущенных новых банковских карт в 2009 году продолжило расти, при этом основной рост, в количественном выражении, по-прежнему приходится на первую десятку.

По данным 2009 года лидером среди банков по количеству пластиковых карт в обращении является Сбербанк, который выпустил в обращение 30 438 932 карты. Втрое место занимает Альфа-Банк, однако объем эмиссии Альфа-Банка ниже объемов эмиссии Сбербанка почти в 6 раз. В число лидеров по обращению входят такие крупнейшие банки, как ВТБ24, МДМ Банк, Уралсиб, Росбанк, Транскредитбанк и т.д.

Сбербанк также является лидером среди банков по количеству выпущенных карт по итогам 2009 года. Общее количество эмитированных лидером рейтинга карт за 2009 год составило 14 151 647 карт. Второе место в рейтинге занимает Банк «Русский стандарт», однако объем эмиссии «Русского стандарта» за 2009 год на 218% ниже, чем показатели Сбербанка. В число лидеров по обращению входят такие крупнейшие банки, как ВТБ24, Альфа-Банк, МДМ Банк, Росбанк, Уралсиб, Транскредитбанк, Промсвязьбанк и т.д.

Рейтинги количества выпущенных карт и карт в обращении представлено в Приложениях А и Б.

Так, только у одного лидера рейтинга «Сбербанка» количество пластиковых карт в обращении за полгода выросло почти на 16% и по состоянию на 1 января превысило отметку в 30 млн. штук. Клиенты банка по-прежнему отдают предпочтение картам международной системы «MasterCard», количество которых превысило цифру в 15 млн. штук, а вот фирменные «Сберкарты», похоже, теряют свою популярность. Количество карт этой платежной системы по сравнению с 1 июля 2009 года снизилось почти на 2000 штук.

Неплохой «рывок» продемонстрировал «ВТБ 24», за 6 месяцев увеличив количество карт в обращении с 2.7 млн. штук до 4 млн., что в результате позволило ему сразу войти в тройку лидеров. Всего в рейтинге представлено 10 банков, чей объем пластиковых карт в обращении на 1 января 2010 года превышает 1 млн. штук.

Не секрет, что основная масса выпущенных карт в России приходится на так называемые зарплатные проекты. Лидерство в этом сегменте бесспорно за «Сбербанком» - почти 8 млн. штук, выпущенных в 2009 году. По уже устоявшейся традиции, доля «кредиток» в России не велика и по разным оценкам колеблется в районе 5-7 процентов от общего количества. Основная масса, естественно, приходится на крупные города, прежде всего, Москву и Санкт-Петербург, где есть физическая возможность расплатиться за товар при помощи карты [34].

В первом квартале 2009 года банки выпустили почти в четыре раза больше пластиковых карт, чем кварталом ранее, свидетельствуют данные ЦБ. По мнению экспертов, большая часть из 2,7 млн. выпущенных карт приходится на зарплатные, в то время как количество эмитированных кредитных карт продолжает сокращаться в связи с общим спадом кредитования.

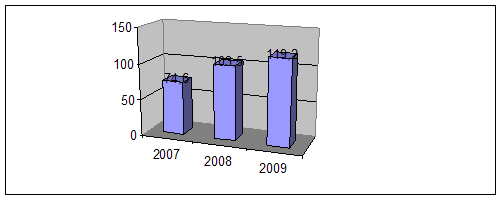

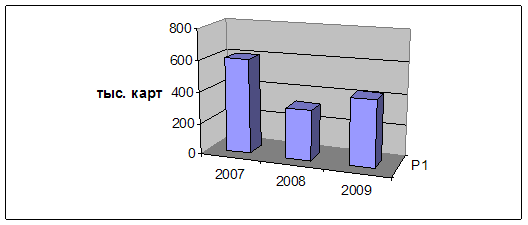

Количество выпущенных пластиковых карт в России за период 2007-2009 гг. представлено в таблице 2.1.

Таблица 2.1 - Количество выпущенных пластиковых карт в России в 2007-2009 гг.

| Показатель | На 01.01.2008 | На 01.01.2009 | На 01.01.2010 |

| Выпущено пластиковых карт, в млн. шт. | 74,6 | 103,5 | 119,2 |

Динамика выпуска пластиковых карт в России за период 2007 – 2009 гг. представлена на рисунке 2.1.

Рисунок 2.1 – Динамика выпуска пластиковых карт в России за период 2007 – 2009 гг

Таким образом, за последние три года наблюдается положительная тенденция эмиссии пластиковых карт в России.

Наибольший рост эмиссии был продемонстрирован 2009 году – показатель выпуска карт был увеличен на 38,7% по сравнению с 2008 годом. В 2009 году рост выпуска пластиковых карт составил 15,2% по сравнению с 2007 годом.

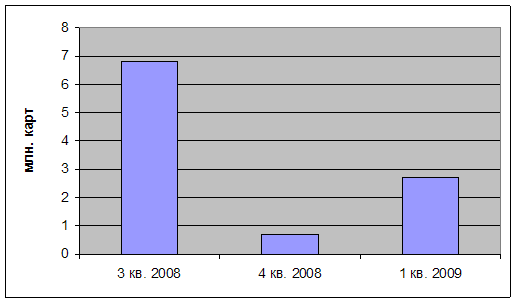

Снижение темпов роста в 2008 году объясняется финансовым кризисом, который оказал существенное влияние на резкое снижение объема выпуска карт в IV квартале 2008 года, поскольку еще в III квартале 2008 года показатели роста эмиссии были достаточно высокими.

Динамика выпуска пластиковых карт в России за период III кв. 2008 – I кв. 2009 года представлена на рисунке 2.2.

Банк России опубликовал отчет об операциях по банковским картам за первый квартал 2009 года. По данным ЦБ, в первом квартале российские банки выпустили 2,7 млн. карт. В четвертом квартале 2008 года наблюдалось резкое замедление темпа роста эмиссии карт, по данным ЦБ, тогда российскими банками было выпущено всего 700 тыс. карт. Сокращение темпов роста в четвертом квартале прошлого года было вызвано общим сокращением кредитования. До кризиса наблюдался равномерный рост эмиссии карт, по данным ЦБ, в третьем квартале прошлого года было выпущено более 6,8 млн. карт [29].

Рисунок 2.2 – Динамика выпуска пластиковых карт в России за период III кв. 2008 – I кв. 2009 года

Рост эмиссии «пластика» обеспечили дебетовые, а не кредитные карты. Доля выпущенных в первом квартале этого года кредитных карт по сравнению с четвертым кварталом 2008 года значительно не увеличилась, и рост темпов эмиссии в первом квартале связан с увеличением выпуска банками дебетовых карт. Ранее рост актуальности дебетовых карт в период кризиса прогнозировал глава представительства MasterCard в России Илья Рябый и ряд аналитиков. Мо их мнению, в ближайшее время дебетовые карты окажутся в фокусе внимания как потребителей, так и банков. Ряд партнеров MasterCard в период роста актуальности дебетовых карт стали активно развивать карты как инструмент доступа к вкладам.

Банкиры подтверждают рост актуальности дебетовых карт на рынке в связи с общим спадом кредитования, причем особый интерес в данный момент у банков вызывает участие в зарплатных проектах.

В четвертом квартале произошел перелом, с рынка стали уходить банки, активно занимавшиеся эмиссией кредитных карт, а банки с собственной банкоматной сетью и обширной корпоративной клиентурой увеличивают активность в выпуске дебетовых карт. По состоянию на 18 мая количество эмитированных банком «Возрождение» карт составляет 1,33 млн., и большая часть их — дебетовые, выпущенные в рамках зарплатных проектов. В Транскредитбанке также сообщили, что прирост эмиссии карт банком связан в первую очередь с реализацией зарплатных проектов. Подтвердили интерес к развитию дебетового направления и в ОТП-банке, который традиционно эмитирует кредитные карты. С начала года число карт, выпущенных в рамках зарплатных проектов, в ОТП-банке увеличилось на 9%.

Рост эмиссии зарплатных карт в первом квартале обеспечили крупные банки, в которые перешли на обслуживание многие компании, отмечают эксперты. Данный эмиссионный рост произошел за счет притока клиентов из мелких банков в более крупные стабильные банки. В четвертом квартале многие компании практически остановили свою деятельность, а, возобновив работу в 2009 году, они предпочли сотрудничать с более крупными и надежными банками. Перетекание фирм из мелких банков в крупные потребовало перевыпуска зарплатных карт сотрудников.

Количество кредитных организаций, осуществляющих эмиссию и эквайринг банковских карт в России представлено в таблице 2.2 [29].

Таблица 2.2 - Количество кредитных организаций, осуществляющих эмиссию и эквайринг банковских карт в России на 2009 года

| Вид кредитных организаций | Количество |

| Количество кредитных организаций, занимающихся эмиссией или эквайрингом банковских карт | 707 |

| Количество кредитных организаций-эмитентов | 665 |

| Количество кредитных организаций-эквайеров | 638 |

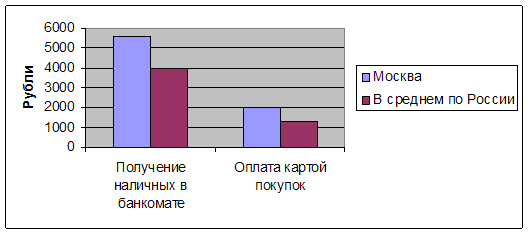

Согласно информации Банка России, в среднем по стране за одну транзакцию российский владелец пластиковой карточки получает в банкомате четыре тысячи рублей (в Москве около 5,6 тыс. рублей). При оплате картой покупок в среднем по России за одну транзакцию списывается около 1,3 тыс. рублей (в Москве — около 2 тыс. рублей).

Средние размеры транзакций по пластиковым картам в России представлены на рисунке 2.3.

Рисунок 2.3 – Средние размеры транзакций по пластиковым картам в России

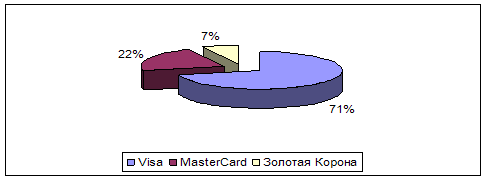

Три четверти, а точнее, 76% российского рынка банковских карт приходится на две международные платежные системы — Visa и MasterCard. Система Visa сегодня считается лидером (около 41% российского рынка). При этом в России карты Visa обслуживаются более чем в 105 тыс. торговых точек и примерно в 25 тыс. банкоматов.

Развитие рынка кредитных карт в России является одним из приоритетных направлений бизнеса Visa.

Дебетовые карты Visa являются самыми популярными, надежными и наиболее широко распространенными картами в России. Дебетовые карты Visa помогают их владельцам совершать покупки, оплачивать услуги и осуществлять коммерческие операции в Интернете так же легко, быстро и безопасно, как и при использовании наличных денег.

Visa Electron - самая популярная карта в России и в регионе СЕМЕА в целом. На конец первого полугодия 2009 г. в СЕМЕА насчитывалось свыше 112 млн. карт.

Согласно данным Visa, годовой оборот по ее картам в России за прошлый год составил около 43,8 млрд. долларов (69−процентный рост по сравнению с 2008 годом). При этом на фоне увеличения общего оборота по картам Visa отмечается и рост платежей по этим карточкам за товары и услуги — в среднем на 50% в год. За 2008 год картами Visa россияне оплатили товаров и услуг более чем на 3,4 млрд. долларов, при этом количество транзакций в торгово-сервисной сети увеличилось вдвое и достигло 56,7 млн.

Система MasterCard, по данным Центробанка, сейчас занимает не менее 35% отечественного рынка пластиковых карт. По некоторым неофициальным данным, в России этой системой уже выпущено около 20 млн. карт, и, таким образом, доля рынка, занимаемая MasterCard, приблизилась к показателям Visa [9, с. 8].

Объективные показатели по безналичным расчетам за товары и услуги говорят о динамичном развитии рынка. По данным Центрального банка России за третий квартал 2008 года, при общем росте числа эмитированных банками пластиковых карт на 20−30% общий объем операций увеличился в среднем на 40−50%, а объемы денег, переведенных гражданами за товары и услуги, минуя наличную форму, – в среднем в два раза.

По прогнозу ЦБ РФ, в 2010 году на каждого жителя России будет приходиться по одной банковской карте, что близко к общеевропейскому уровню.

Таким образом, по мнению аналитиков, сегодня на рынке пластиковых карт наблюдается некоторое снижение темпов по различным показателям, однако данные трудности будут лишь временными и в дальнейшем рост эмиссии карт и доля их использования увеличатся.

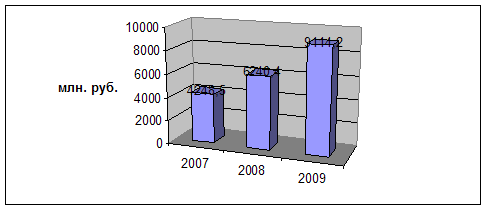

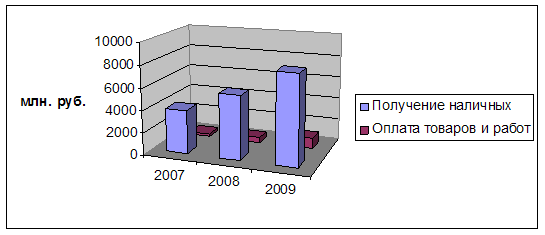

Данные по объемам операций по пластиковым картам за 2007-2009 гг. представлены в таблице 2.3.

Таблица 2.3 – Объемы операций по пластиковым картам за 2007-2009 гг.

| Показатель | На 01.01.2008 | На 01.01.2009 | На 01.01.2010 |

| Общий объем операций, в млн. руб. | 4 248,464 | 6 240,392 | 9 114, 237 |

| В том числе: | |||

| по получению наличных | 3 972, 314 | 5 777, 276 | 8 102,556 |

| по оплате товаров, работ и услуг | 276,15 | 463,116 | 1 011,681 |

Динамика изменения общего объема операций с использованием пластиковых карт за 2007-2009 гг. представлена на рисунке 2.4.

Рисунок 2.4 – Динамика изменения общего объема операций с использованием пластиковых карт за 2007-2009 гг.

Динамика изменения отдельных видов операций с использованием пластиковых карт за 2006-2008 гг. представлена на рисунке 2.5.

Рисунок 2.5 – Динамика изменения отдельных видов операций с использованием пластиковых карт за 2007-2009 гг

Таким образом, в целом наблюдается устойчивая тенденция роста объемов операций по пластиковым картам в России.

В 2007 году рост объема операций в целом составил 46,9% (рост объема операций по получению наличных – 45,4%; рост объема операций по оплате товаров, работ и услуг – 76,8%) по сравнению с 2006 годом. В 2008 году тенденция также сохранила положительное значение, несмотря на снижение темпов эмиссии карт. При этом в 2008 году рост объема операций в целом составил 46,1% (рост объема операций по получению наличных – 40,3%; рост объема операций по оплате товаров, работ и услуг – 118,6%) по сравнению с 2007 годом.

Активных пользователей карт в целом по России не так уж и много, а вот зарплатные проекты охватили большую часть населения страны.

Постепенный уход от наличных денег – это нормальное и неизбежное условие жизни экономически развитого общества. Так можно контролировать денежные потоки, бороться с отмыванием криминальных денег и «серыми» зарплатами. В экономически развитых странах такая система работает отлично и себя оправдывает на сто процентов [11, с. 6].

Расчеты с использованием пластиковых карт набирают популярность среди новосибирцев медленнее, чем хотелось бы банкирам.

По итогам первого квартала 2009 года оборот по эквайрингу составил лишь 5,8 млрд. рублей, что почти в 16 раз меньше, чем оборот наличных средств (92 млрд. рублей). Население все еще боится оплачивать товары и услуги картами, а ритейлеры неохотно устанавливают терминалы. Однако банкиры уверены, что вскоре доля эквайринга значительно возрастет.

В январе-марте этого года новосибирцы потратили 92,186 млрд. рублей, а вот картами расплатились лишь на 5,8 млрд. рублей, что составляет лишь 6,2% в общем обороте наличных средств. В первом квартале по сравнению с аналогичным периодом прошлого года оборот по эквайрингу вырос на 58,7%.

Банкиры объясняют небольшой объем таких операций особенностями российского менталитета. Население до сих пор не привыкло к картам. В настоящий момент более 50% новосибирцев, получая заработную плату "на карточку", предпочитают сразу же полностью обналичить ее. Такая позиция объяснима. Ведь население с невысокой заработной платой привыкло отовариваться в дискаунтерах, а также на рынке или в ларьках, где нет терминалов для расплаты банковскими картами.

2.2 Характеристика деятельности ОАО «МДМ БанкФирменное (полное официальное) наименование объединенного банка: Открытое акционерное общество «МДМ Банк». Cокращенное фирменное наименование объединенного банка: ОАО «МДМ Банк». Hаименование объединенного банка на английском языке: MDM Bank, Open Joint Stock Company

Новый МДМ Банк предлагает своим клиентам лучшие финансовые продукты и услуги из линеек двух банков: комплексное обслуживание корпоративных клиентов, традиционные и инновационные услуги для частных лиц. В результате расширения сети офисов банка услуги и продукты МДМ Банка стали доступными огромному числу юридических и физических лиц по всей стране.

МДМ Банк работает по мировым стандартам, гарантируя высокое качество обслуживания, профессиональный подход и уважение к клиентам. У крупнейшего банка гораздо больше возможностей идти навстречу каждому конкретному клиенту становится больше. Это касается и удобства обслуживания, и новых предложений по банковским продуктам.

Структура собственников голосующих акций МДМ Банка (рис. 2.6):

MDM Holding SE - 70,6% (бенефициарные владельцы Сергей Попов, Игорь Ким, Мартин

Андерссон), компания Olivant (6,7%); Европейский банк реконструкции и развития (5,2%),

Международная финансовая корпорация (3,6%), Russia Partners (Siguler Guff &

Company) - 3,3%, Андрей Бекарев (2,5%), Александр Таранов (2,2%), Troika Capital

Partners (2,3%) и DEG (1,9%). Доля прочих акционеров составляет 1,5% голосующих

акций.

ОАО «МДМ Банк» – один из крупнейших банков России, предлагающий универсальную линейку продуктов и услуг как для корпоративных клиентов, так и для частных лиц.

Рисунок 2.6 – Структура акционеров ОАО «МДМ Банк»

МДМ Банк придерживается сбалансированной бизнес-модели – финансовое, розничное и корпоративное направления занимают равный объем в структуре активов, что обеспечивает финансовую независимость от колебаний отдельных рынков и стабильный рост на ключевых направлениях деятельности.

Корпоративному бизнесу МДМ Банк предлагает схемы финансирования с использованием разовых кредитов, кредитных линий, овердрафтного кредитования, лизинга, широкого спектра документарных операций. В особое направление выделены проектное финансирование и торговое финансирование.

Оптимизировать денежные потоки корпоративных клиентов помогает возможность размещения свободных денежных средств в векселя и депозиты банка.

Казначейство банка проводит межбанковские операции, операции с ценными бумагами на внутрироссийском и международном финансовых рынках, осуществляет торговлю памятными и инвестиционными монетами из драгоценных металлов.

Одним из приоритетных направлений деятельности банка является поддержка малого бизнеса и предпринимательства. В банке действует ряд программ, в том числе и совместных с международными финансовыми институтами, направленных на поддержку и развитие малого бизнеса в регионах России. Кредитование малого бизнеса, лизинг для малого бизнеса, линейка экспресс-продуктов для предпринимателей и предприятий малого бизнеса стали визитной карточкой банка во многих регионах страны.

Розничное направление работы банка направлено на предоставление востребованных рынком массовых высокотехнологичных продуктов и качественного сервиса. Вклады, кредиты, банковские переводы, пластиковый бизнес – во многих регионах МДМ Банк является лидером по этим направлениям. А по объемам розничного кредитования входит в десятку крупнейших российских банков.

Банк является эмитентом пластиковых карт ряда международных и отечественных платежных систем.

Компания осуществляет свою деятельность в соответствии с требованиями европейского законодательства по следующим направлениям:

- брокерское обслуживание клиентов;

- доверительное управление инвестиционными портфелями клиентов;

- услуги андеррайтинга;

- депозитарные услуги;

- маржинальное кредитование клиентов;

- услуги инвестиционного консультанта;

- услуги на рынке FOREX.

МДМ Банк является держателем 100% акций MDM INVESTMENTS LIMITED. Деятельность компании как полноправного участника профессионального инвестиционного сообщества Европейского союза направлена на обеспечение клиентов МДМ Банка всеми преимуществами работы на международных и российских финансовых площадках.

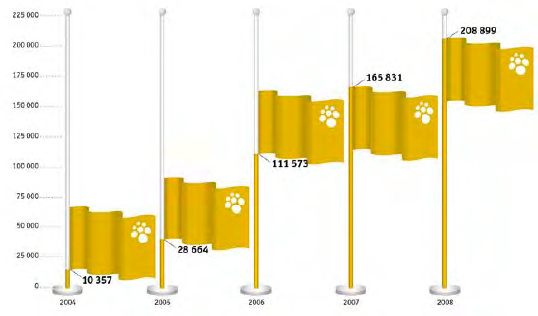

Анализ структуры и динамики активов ОАО «МДМ Банк» за 2006-2008 годы представлен в таблице 2.4.

Таблица 2.4 – Анализ структуры и динамики активов ОАО «МДМ Банк» за 2006-2008 годы

| Активы | 2006 год | 2007 год | Абсолютная разница | Прирост, в % | 2008 год | Абсолютная разница | Прирост, в % |

| Денежные и приравненные к ним средства | 7 881 | 5 770 | -2 111 | -26,79 | 49 952 | 44 182 | 765,7 |

| Обязательные резервы, депонированные в Центральном банке РФ | 1 095 | 1 562 | 467 | 42,6 | 158 | - 1 404 | -89,88 |

| Счета и депозиты в банках | 13 377 | 14 638 | 1 261 | 9,43 | 2 651 | 2 540 | 22388, 29 |

| Финансовые инструменты, имеющиеся в наличии для продажи | Нет данных | 111 | 111 | - | 2 155 | 2 044 | 1 841,44 |

| Финансовые инструменты, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка за период | 12 298 | 5 808 | -6 491 | -52,7 | 3 409 | - 2 399 | -41,31 |

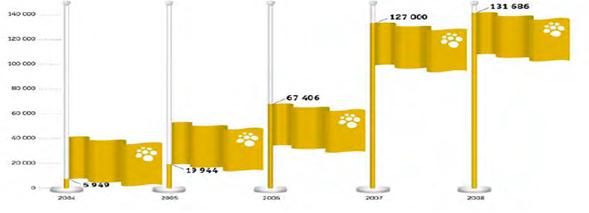

| Кредиты, выданные клиентам | 67 406 | 127 000 | 59 595 | 88,41 | 131 686 | 4 686 | 3,69 |

| Прочие активы | 630 | 776 | 146 | 23,22 | 879 | 103 | 3,27 |

| Деловая репутация (гудвил) | 6 494 | 6 494 | 0 | 0 | 6 494 | 0 | 0 |

| Требования по отложенному налогу | 155 | Нет данных | -155 | - | 362 | - | - |

| Основные средства | 2 275 | 3 673 | 1 397 | 61,41 | 4 865 | 1 192 | 32,42 |

| Всего активов | 111 611 | 165 831 | 54 220 | 48,58 | 208 899 | 43 068 | 25,97 |

За период 2006-2008 годов наблюдается устойчивая тенденция увеличения доли активов ОАО «МДМ Банк». Так общий прирост активов в 2007 году составил 48,58%, за 2009 год – 25,97%.

В 2007 году прирост активов обеспечили показатели:

- кредиты, выданные клиентам (увеличение на 88,41%);

- прирост основных средств (на 61,41%);

- увеличение обязательных резервов, депонированных в Центральном банке Российской Федерации (на 42,6%);

- рост счетов и депозитов в банках (на 9,43%);

- увеличение прочих активов (на 23,22%).

За 2008 года прирост активов обеспечили показатели:

- денежные и приравненные к ним средства (на 765,7%);

- счета в депозитах и банках (2 288%);

- финансовые инструменты, имеющиеся в наличии для продажи (1 841%);

- кредиты, выданные клиентам (3,69%);

- прирост основных средств (на 32,42%);

- увеличение величины прочих активов (на 3,27%).

Резкое снижение роста доли кредитов обусловлено выполнением одного из составляющих направлений развития банка на 2008 год – формирование «подушки ликвидности».

Динамика роста активов представлена на рисунке 2.7.

Рисунок 2.7 – Динамика роста активов ОАО «МДМ Банк»

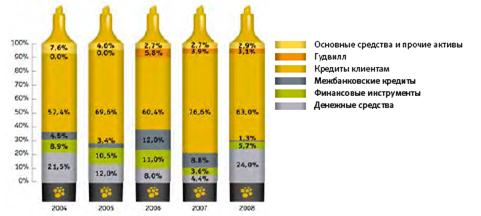

Структура активов представлена на рисунке 2.8.

По итогам 2008 – начала 2009 гг. ОАО «МДМ Банк» занимает 19 место в рейтинге по величине активов.

Рисунок 2.8 – Структура активов ОАО «МДМ Банк»

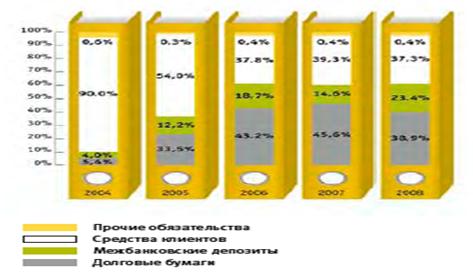

Анализ структуры и динамики обязательств ОАО «МДМ Банк» за 2006-2008 годы представлен в таблице 2.5.

Таблица 2.5 – Анализ структуры и динамики обязательств ОАО «МДМ Банк» за 2006-2008 годы

| Обязательства | 2006 год | 2007 год | Абсолютная разница | Прирост, в % | 2008 год | Абсолютная разница | Прирост, в % |

| Финансовые инструменты, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка за период | 540 | 707 | 167 428 | 31,02 | 1 086 | 379 | 53,61 |

| Счета и депозиты банков | 17 524 | 19 305 | 1 781 347 | 10,17 | 41 201 | 21 896 | 113,42 |

| Текущие счета и депозиты клиентов | 36 502 | 53 933 | 17 430 520 | 47,75 | 67 449 | 13 516 | 25,06 |

| Выпущенные долговые ценные бумаги | 36 125 | 57 373 | 21 248 380 | 58,82 | 64 234 | 6 861 | 11,96 |

| Субординированные займы | 5 559 | 5 189 | -369 956 | - 6,65 | 6 210 | 1 021 | 19,68 |

| Прочие обязательства | 340 | 611 | 270 844 | 79,56 | 677 | 66 | 10,80 |

| Всего обязательств | 96 590 | 137 119 | 40 528 563 | 41,96 | 180 857 | 43 738 | 31,90 |

За период 2006-2008 годов наблюдается устойчивая тенденция увеличения доли обязательств ОАО «МДМ Банк». Так общий прирост обязательств в 2007 году составил 41,96%, за 2009 год – 31,9%.

В 2007 году обязательства банка возросли за счет увеличения следующих показателей:

- финансовые инструменты, оцениваемые по справедливой стоимости, 31,02%);

- счета и депозиты банков (на 10,17%);

- текущие счета и депозиты клиентов (на 47,75%);

- выпущенные долговые ценные бумаги (на 58,82%);

- прочие обязательства (на 79,56%).

За 2008 год рост обязательств обеспечили те же показатели, но процентное соотношение было иным, а именно:

- финансовые инструменты, оцениваемые по справедливой стоимости, изменения которой отражаются в составе прибыли или убытка за период (на 53,61%);

- счета и депозиты банков (на 113,42%);

- текущие счета и депозиты клиентов (на 25,06%);

- субординированные займы (на 19,48%);

- выпущенные долговые ценные бумаги (на 11,96%);

- прочие обязательства (на 10,80%).

В структуре обязательств банка в 2008 году из существенных перераспределений было отмечено увеличение доли межбанковских депозитов на 8,8% за счет снижения доли средств клиентов и долговых бумаг — на 2,0% и 6,7% соответственно.

В структуре привлеченных средств клиентов большую часть — 49,7% занимают срочные вклады населения.

Срочные депозиты корпоративных клиентов занимают в структуре депозитного портфеля 36,9%.

Структура обязательств банка представлена на рисунке 2.9.

Рисунок 2.9 – Структура обязательств банка

Анализ структуры и динамики собственных средств ОАО «МДМ Банк» за 2006-2008 годы представлен в таблице 2.6.

За период 2006-2008 годов наблюдается устойчивая тенденция увеличения собственных средств ОАО «МДМ Банк». Так общий прирост собственных средств в 2007 году составил 91,22%, за 2009 года 5,6%.

Таблица 2.6 – Анализ структуры и динамики собственных средств ОАО «МДМ Банк» за 2006-2008 годы

| Собственные средства | 2006 год | 2007 год | Абсолютная разница | Прирост в % | 2008 год | Абсолютная разница | Прирост, в % |

| Акционерный капитал | 1 434 920 | 1 629 083 | 194 163 | 13,53 | 1 629 083 | 0 | 0 |

| Эмиссионный доход | 11 496 500 | 21 439 785 | 9 943 285 | 86,49 | 21 439 785 | 0 | 0 |

| Нераспределенная прибыль | 2 084 358 | 5 643 765 | 3 559 407 | 170,77 | 7 251 763 | 1 607 998 | 28,49 |

| Всего собственных средств | 15 015 778 | 28 712 633 | 13 696 855 | 91,22 | 30 320 631 | 1 607 998 | 5,6 |

В 2007 году доля средств банка была увеличена за счет роста всех показателей:

- акционерный капитал (на 13,53%);

- эмиссионный капитал (на 86,49%);

- нераспределенная прибыль (на 70,77%).

За 2008 год рост не изменились показатели акционерного и эмиссионного капитала, а рост собственных средств обеспечил рост нераспределенной прибыли на 28,49%. На 01.12.09г. ОАО «МДМ Банк» занимает 19место в рейтинге по величине собственного капитала.

Анализ движения денежных средств ОАО «МДМ Банк» за 2006-2008 годы представлен в таблице 2.7.

Таблица 2.7 – Анализ движения денежных средств ОАО «МДМ Банк» за 2006-2008 годы

| Показатель | 2006 год | 2007 год | Абсолютная разница | Прирост, в % | 2008 год | Абсолютная разница | Прирост, в % |

| Процентные доходы | 7 593 | 20 354 | 12 760 686 | 168,06 | 24 340 | 3986 | 19,58 |

| Процентные расходы | 3 550 | 8 398 | 4 847 820 | 136,56 | 12 254 | 3856 | 45,92 |

| Чистый процентный доход | 4 043 | 5 841 | 1 797 557 | 44,46 | 14 086 | 8245 | 141,16 |

| Резерв под обесценение кредитов | 1 331 | 2 015 | 683 290 | 51,32 | 6 398 | 4383 | 217,52 |

| Прибыль до налогообложения | 1 915 | 3 494 | 1 579 892 | 82,52 | 2 395 | - 1099 | -68,55 |

| Чистая прибыль | 1 465 | 2 691 | 1 226 252 | 83,73 | 1 594 | - 1097 | - 59,23 |

Чистая прибыль по итогам 2008 года составила 1,6 млрд руб. Показатели рентабельности банка на 01.01.2009г. составили 0,9% и 7,0% по активам и капиталу соответственно. В структуре доходов 2008 года доля процентных доходов увеличилась на 1,4% — до 84,2%.

В абсолютном выражении чистый процентный доход по итогам 2008 года составил 14,1 млрд руб., что на 15,0% превышает показатель 2007 года. Чистая процентная маржа на 01.01.2009 г. составила 9,3%.

Динамика роста чистой прибыли банка представлена на рисунке 2.10.

Рисунок 2.10 – Динамика роста чистой прибыли ОАО «МДМ Банк»

По итогам 2008 года ОАО «МДМ Банк» занял 22 место в рейтинге самых прибыльных и эффективных банков.

Динамика роста кредитного портфеля представлена на рисунке 2.11.

Рисунок 2.11 – Динамика роста кредитного портфеля ОАО «МДМ Банк»

Объем кредитного портфеля банка достиг по итогам 2008 года 131,7 млрд. руб., увеличившись на 3,7% по сравнению с показателем на начало года.

Созданные резервы полностью покрывают проблемный долг свыше 90 дней по кредитному портфелю.

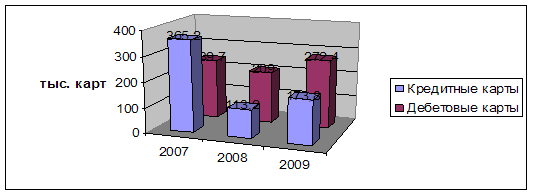

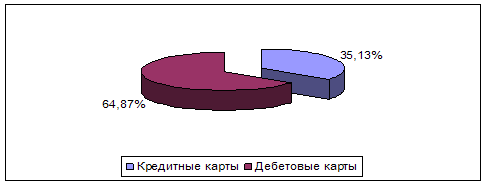

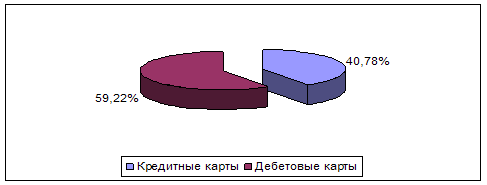

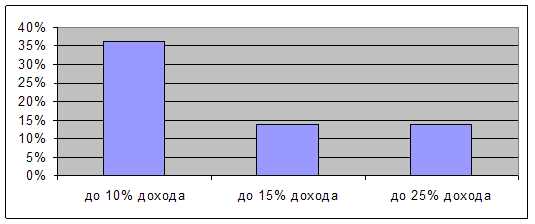

Так, на 01.01.2009 г. величина покрытия по корпоративным программам кредитования составила 188 %, а по розничным беззалоговым программам — 110%.