Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Комерческие банки и их развитие

Курсовая работа: Комерческие банки и их развитие

Оглавление

Введение

1. История развития банков

1.1 История появления коммерческих банков

1.2 Современный период развития коммерческих банков

2. Деятельность коммерческих банков

3. Операции коммерческих банков

4. Банковские услуги

Заключение

Список литературы

Основное звено банковской системы Российской Федерации – коммерческие банки. Они занимаются непосредственным обслуживанием хозяйствующих субъектов (предприятий, организаций) и населения.

Коммерческие банки осуществляют большой спектр банковских услуг и являются финансовыми посредниками. Аккумулируя капиталы, сбережения населения и другие свободные денежные ресурсы, высвобождающиеся при производственной деятельности, они выдают их во временное использование тем субъектам, кому требуются дополнительные капиталы.

Следовательно, коммерческие банки исполняют функцию мобилизации денежного капитала, что выгодно всем контрагентам. Вкладчики за депозиты получают процентные доходы, ссудозаемщики – доступ к деньгам на различное время, что разрешает им осуществлять деловые сделки, приносящие прибыль. Банки получают прибыль из разницы между более высокой процентной ставкой кредитования и ставкой, уплачиваемой по депозитам.

Коммерческие банки как финансовые посредники формируют новые требования и обязательства, которые превращаются в товар на кредитном рынке. Принимая депозиты клиентов, кредитные институты формируют новое обязательство – депозит, а кредитуя, – новое требование к ссудозаемщику.

В государствах с развитой банковской системой особенность современных коммерческих банков – осуществление разнообразных банковских сделок. Коммерческие банки Англии применяет около 100 разновидностей операций по обслуживанию клиентов, США – более 150, Японии – около 300.

Современный коммерческий банк – универсальный финансовый агент экономики, стремящийся выполнять как можно больше разновидностей сделок и услуг.

Цель курсовой работы раскрыть деятельность коммерческих банков.

Для реализации данной цели необходимо решить следующие задачи: изложить операции коммерческих банков и банковские услуги

1. История развития банков

1.1 История появления коммерческих банков

Значительное место в кредитной системе занимают коммерческие банки.

Слово «банк» происходит от итальянского слова «banko», что означает «стол». Выделяют четыре основных этапа развития банковской деятельности:

I этап – от античности до возникновения Венецианского банка;

II этап – с 1156 г. до учреждения Английского банка – 1694 г.;

III этап – с 1694 г. до конца XVIII в.;

IV этап – с начала XIX в. до настоящего времени.

Создание первого в России акционерного коммерческого банка – Петербургского частного коммерческого банка произошло в декабре 1865 г. В конце XIX века основное звено системы коммерческого кредита представляли акционерные коммерческие банки. Они вели кредитование промышленности, торговли, отчасти сельского хозяйства за счет денежных капиталов, мобилизованных в форме вкладов, а также за счет привлечения свободных капиталов путем выпуска собственных акций и облигаций. Банки располагались главным образом в Санкт-Петербурге (13 банков), Москве (7 банков), Варшаве (5 банков), Риге (3 банка), Лодзи. Ведущими были 2 группы банков – петербургская (сумма баланса к 1 января 1914 г. 4432,7 млн. руб.) и московская (1050,4 млн. руб.)[1].

Частные акционерные банки вышли в лидеры кредитной системы в 1890‑е гг. Это было связано с промышленным подъемом, когда вложения в производство давали возрастающую прибыль. В 1893–1898 гг. в оборот было введено около 360 млн. руб. частных банков, тогда как обороты Госбанка остались практически на том же уровне. В критические кризисные и революционные годы Госбанк протянул руку помощи и стал кредитовать банки, которые в свою очередь кредитовали торгово-промышленную деятельность.

На 1 января 1900 г. в Российской империи насчитывалось 39 коммерческих банков с капиталом в 275,2 млн. руб. и 242 отделениями[2]. Начиная с 1907 г. операции частных банков неуклонно росли, их размер на 1 января 1914 г. составил около 5 млрд. руб. К 1917 г. крупнейшими банками стали: Русский банк для внешней торговли – размер операций 608,7 млн. руб.; Азовско-Донской – 560 млн. руб., Русско-Азиатский – 540 млн. руб., Волжско-Камский – 526 млн. руб., Московский купеческий – 458,4 млн. руб.; Петербургский Международный – 440,6 млн. руб. Русский торгово-промышленный – 342,9 млн. руб., Сибирский промышленный – 298,7 млн. руб., Соединенный – 238 млн. руб.

Перед Первой мировой войной (на 1 января 1914 г.) насчитывалось 47 коммерческих банков с капиталом в 836,5 млн. руб. и 743 отделениями. В этот период многократно возросли операции российских частных коммерческих банков и в целом их роль в экономическом развитии: учетно-ссудные операции возросли с 734,3 млн. до 3161,9 млн. руб., т.е. более чем в четыре раза. Частные коммерческие банки дореволюционной России успешно выполняли основной объем работ по финансированию развития всей национальной экономики

К 1 апреля 1917 г. вклады и текущие счета коммерческих банков выросли в 3 раза, а их основные пассивы почти в 2,5 раза – с 4,6 до 11,2 млрд. руб. В целом по России 1917 г. действовало 44 крупных банка вместо 40 в 1914 г., а вклады увеличились с 2 410 до 6 747 млн. руб. 1

Акционерные коммерческие банки были тесно связаны с крупной и средней промышленной буржуазией России и с иностранным капиталом. Эти банки являлись центрами финансового капитала.

Обобществление и реорганизация банков в нашей стране были осуществлены после победы Великой Октябрьской социалистической революции. Наиболее последовательной в экономической программе большевиков явилась национализация банков. В первую очередь нужно было национализировать акционерные коммерческие банки, так как они являлись крупными банками, тесно связанными с внутренним и иностранным капиталом. [3] В 1917 в России действовало около 50 акционерных коммерческих банков, осуществлявших различные банковские операции и составлявших ядро всей системы. Среди них выделялось 7 крупнейших банков, на долю которых приходилось более половины всех основных капиталов и вкладов. Ответом банков на захват власти большевиками стала их попытка парализовать новую власть с помощью финансового бойкота. Они открывались всего на несколько часов в день, было ограничено изъятие заработной платы.

Однако коммерческие банки были национализированы не сразу, поскольку следовало основательно подготовиться к национализации, с тем, чтобы провести ее без трудностей. Поэтому, не оставляя мысли о необходимости национализации, правительство приняло решение вначале ввести контроль за работой акционерных банков. Соглашение с банками о введении контроля было заключено 16 декабря 1917 г. 27 декабря 1917 г., т.е. через 11 дней после установления контроля, по докладу В.И. Ленина было принято решение о национализации всех частных коммерческих банков. В соответствии с декретом о национализации банковское дело становилось государственной монополией. На базе бывшего Государственного банка и национализированных банков был создан Народный банк РСФСР (так стал называться Государственный банк).

С начала 1920-х г. при нэпе началось возрождение кредитной системы, в том числе акционерных и кооперативных коммерческих банков.

Товарно-денежные и кредитные отношения, временно ликвидированные в годы военного коммунизма, начали развиваться, но сравнительно медленно. Это определяло необходимость создать разветвленную сеть банковских учреждений, которые могли обеспечить максимальную мобилизацию внутренних денежных ресурсов и оказывать кредитную помощь государственным и кооперативным предприятиям в целях быстрейшего восстановления экономики страны. Надо было обслуживать кредитом единоличные крестьянские хозяйства, ремесленников и кустарей, частников, временно допущенных в торговлю и промышленность, осуществлять мобилизацию их денежных средств и накоплений.

Поскольку Государственный банк не мог справиться со столь многообразными задачами, было принято решение об организации подсобных кредитных институтов. Для обслуживания социалистического уклада хозяйства – государственных и кооперативных предприятий – в 1922–1925 гг. были созданы отраслевые и территориальные специальные банки. В 1922 г. были учреждены два коммерческих банка – Российский коммерческий банк (Роскомбанк) в Москве и Юго-Восточный коммерческий банк в Ростове-на-Дону[4].

Часть акций Роскомбанка была приобретена шведскими банкирами. Предполагалось, что участие шведских банкиров в образовании акционерного капитала позволит Роскомбанку установить деловые связи с иностранными банками и получать от них кредиты. Однако эти надежды не оправдались, и в 1924 г. правительство выкупило все акции, находившиеся в руках шведских капиталистов, а Роскомбанк преобразовало в Банк для внешней торговли СССР[5].

В дальнейшем кредитная система была реорганизована в ходе кредитной реформы 1930-х гг., когда в кредитной системе были упразднены все виды собственности, кроме государственной. В начале 30-х гг. был запрещен коммерческий кредит, упразднены коммерческие банки.

1.2 Современный период развития коммерческих банков

Современные коммерческие банки – это кредитные организации, которые имеют исключительное право осуществлять в совокупности привлечение во вклады средств юридических и физических лиц и размещение денежных средств от своего имени и за свой счет на условиях возвратности, платности, срочности[6].

Первые коммерческие банки стали возникать в конце 80-х гг. после выхода в свет постановления от 17 июля 1987 г. «О совершенствовании системы банков в стране» положившем начало построению и развитию двухуровневой банковской системы. Попытки реформации банковской системы производились и ранее, но серьезные изменения в экономике, изменение долей государственного и частного сектора и резкое увеличение числа предприятий в последнем, повлекли за собой необходимость в коренной перестройке банковской системы. Формирование и организация коммерческих банков происходило двумя путями: преобразованием бывших специализированных банков (Промстройбанка, Жилсоцбанка, Агропромбанка, Внешторгбанка, Сбербанка) и их филиалов в коммерческие банки путем акционирования и собственно организация новых банков. Первый путь осуществлялся во многом директивным порядком, второй отличался большой стихийностью, новые банки формировались министерствами и ведомствами – для обслуживания в первую очередь своих потребностей, специализированные в одной отрасли; группами учредителей, как с целю ведения всесторонней деятельности – универсальные, так и для выполнения узкого круга операций, например: ипотечного кредитования или инноваций.

Этот период характеризовался бурным ростом коммерческих банков. Первый коммерческий банк был зарегистрирован в августе 1988 г. На 1 января 1989 г. в России было всего 18 коммерческих банков, через год уже 1461, на 01.01.92 г. – 1360 коммерческих банков, на начало 1994 г. -1713, на конец 1994 г. более 2486 банков. В составе действующих на начало 1997 г. банков около 30% составляют банки образованные в 1990 г. Высокий прирост численности банков характерен для 1992 г., последний наблюдался и в 1994 г. Принятие в конце 1990 г. законов, регулирующих банковскую деятельность, несколько приостановило процесс регистрации банковских структур. Однако адаптация к условиям нарастающей инфляции и коммерциализации деятельности в сочетании с гипердоходностью банковских операций породили новую волну 1992 г.

На протяжении всех этапов становления российской системы коммерческих банков, начиная с конца восьмидесятых годов и до сего дня, в этой сфере экономики возникали различные трудности, проблемы, кризисы. Проследив события развития системы коммерческих банков, можно выделить ряд этапов, на которых возникал определенный круг проблем, с которым наиболее часто сталкивались российские банки[7].

В период 1998–1990 годов у крупных банков, основанных на базе бывших специализированных банков, возникла проблема более интенсивной интеграции в новые экономические условия, отсутствия современных методов управления денежными средствами. Банки еще работали на базе старых, оставшихся еще от системы Госбанка инструкций. Небольшие и средние российские коммерческие банки сталкивались с проблемой привлечения денежных средств, так как рынок старых «богатых» предприятий уже был поделен между бывшими специализированными банками. На этом фоне шла конкурентная борьба между молодыми банковскими структурами и бывшими спецбанками. Новообразованные коммерческие банки значительно, на 50 и более пунктов, поднимают процентную ставку по привлекаемым депозитам, обеспечивая себе приток средств предприятий и населения.

1989–1995 годы. Галопирующая инфляция и возрастающая, в том числе в результате не всегда честной конкуренции, борьба за средства клиентов, побуждает коммерческие банки к проведению высоко рискованных операций: предоставлению необеспеченных кредитов, попыткам спекулятивных операций с только что появившимися акциями приватизированных предприятий, спекулятивному оперированию свободными средствами клиентов на рынке межбанковских кредитов в гигантских объемах

В октябре 1994 года продолжение роста инфляционной денежной массы, а также резкое увеличение кредитования импортного сектора в свободно конвертируемой валюте побуждает коммерческие банки усиленно наращивать валютную составляющую своих ресурсов, что вкупе с несовершенством процесса проведения торгов выливается в кризис – «черный вторник», в результате которого многие коммерческие банки понесли серьезные убытки. С 1994 года возникает и активно развивается рынок государственных долговых обязательств – у коммерческих банков появляется новое поле деятельности.

В 1988–1993 годах существовали серьезные проблемы с автоматизированным управлением банковскими операциями, отсутствием специальной техники необходимой для работы.

В 1990–1994 годах проблемы коммерческих банков, связаны с расширением круга выполняемых операций. Большинство коммерческих банков того времени выполняли не более 20–40 операций, в то время как в промышленно развитых странах их количество составляет более 200.

Август 1995 года – кризис ликвидности коммерческих банков, вызванный крушением рынка межбанковских кредитов и последовавшие за ним банкротства крупных, средних и мелких банков.

1991–1998 годы – постепенно нарастает и принимает значительную величину обострение диспропорций в специфике работы, структуре активов и пассивов баланса, направлении развития, и в финансовом положении между региональными и московскими банками, вызванное общим состоянием экономики и концентрацией ресурсов и денежных потоков исключительно в рамках крупных финансовых центров.

1995–1998 годы – проявление осознанного интереса наиболее крупных коммерческих банков к интеграции в промышленность, приводит к скупке банками акций успешно функционирующих предприятий, организации ими финансово-промышленных групп.

1997 – середина 1998 года – успешно продолжающаяся политика подавления инфляции и как следствие сокращение доходности всех категорий работающих активов, включая кредиты в рублях и иностранной валюте, сокращение процентной маржи принуждает банки изыскивать новые пути развития. Кредитная система Российской Федерации на 1 января 1998 г. характеризовалась следующими данными: Действовало кредитных организаций – 1697 В том числе: банков 1675, небанковских организаций – 22 Кредитные организации, имеющие лицензии на привлечение вкладов населения 1589, на валютные операции – 687, генеральные лицензии – 262. Кредитные организации с иностранным участием в уставном капитале – 145 Зарегистрированный уставный капитал кредитных организаций в млн. руб. 33 158. Кредитные организации, у которых отозвана лицензия – 852.

За 1998–1999 гг. количество кредитных организаций сократилось. Их число уменьшилось с 1476 на 1 января 1999 г. до 1335 на 1 сентября 2002 г. К сентябрю 1999 г. доля финансово устойчивых банков увеличилась с 66 до 77%, к 1 октября 2001 г. – до 92,2%. Если с августа 1998 г. по март 1999 г. совокупный капитал банковской системы сократился со 102,1 до 41, 2 млрд. руб., то в октябре 1999 г. он достиг 86 млрд. руб.; на 1 октября 2000 г. он составлял 243,1 млрд. руб., на ту же дату 2001 г. – 370,5 млрд. руб.[8]

На 1 августа 2002 г. наибольшее число кредитных организаций действовало в Москве (641), Санкт-Петербурге (42) и Республике Дагестан (39). Растет капитализация банков: в пяти крупнейших банках страны было сосредоточено 43,5% совокупных активов банковской системы России.

В этот период отечественная банковская система находится в стадии реструктуризации, которая представляет собой структурную перестройку, основными направлениями которой являются:

• сокращение числа вновь возникающих банков;

• ликвидация мелких неконкурентоспособных кредитных организаций;

специализация и реорганизация банков;

концентрация банковского капитала;

• создание транснациональных банковских и финансово-промышленных образований.

К 1 января 1999 г. коммерческие банки с ограниченным кругом выполняемых операций должны были иметь собственный капитал не менее 1 млн. евро. На 1 января 1998 г. этому требованию не соответствовали 41,8% банков.

В связи с финансовым кризисом Банк России принял решение о снятии минимальных требований к абсолютной величине собственного капитала кредитных организаций. В этом же решении он ориентировался на то, что для функционирования банка определяющим фактором является соответствие масштабам деятельности и принятым рискам.

Концентрация банковского капитала находит свое выражение в создании банковских групп (холдингов), консолидации банковского и промышленного капитала, привлечении иностранного капитала. Доля иностранного капитала в совокупном капитале российской банковской системы на 1 января 2001 г. составляла 8%. В России 32 кредитные организации являются дочерними по отношению к банкам-нерезидентам, многие из которых являются транснациональными корпорациями.

Финансовый кризис нанес сокрушительный удар по банковской системе Российской Федерации. Она оказалась парализованной, не способной ни проводить платежи своих клиентов, ни своевременно рассчитываться с кредиторами. Основными причинами кризиса банковской системы являются:

• отсутствие ориентации банков на реальный сектор экономики;

• ставка на спекулятивный бизнес – на получение колоссальных процентов от вложения активов в государственные ценные бумаги, что предопределило высокий уровень рисков;

• слабость систем управления в банках, которая сказалась в неумении оценивать свое состояние и адекватно реагировать на происходящие изменения;

хеджирование рисков нерезидентов, вложивших средства в ГКО-ОФЗ, крупными банками путем проведения с ними срочных сделок на поставку иностранной валюты (обе стороны ориентировались на валютный курс, установленный валютным коридором); общий объем обязательств российских банков на поставку иностранной валюты нерезидентам составил на 1 августа 1998 г. 87,9 млрд. руб., или 86% к их совокупному капиталу.

Финансовый кризис привел к разрушительным последствиям:

• в августе-сентябре 1998 г. оказались замороженными 7% банковских активов из-за обвала рынка ГКО-ОФЗ;

• совокупный банковский капитал сократился на 37,6%; средства на расчетных, текущих счетах, депозиты организаций в рублях сократились на 6,9%, в валюте – на 13,6%; объем привлеченных межбанковских кредитов и депозитов снизился на 52,5%, в валюте – на 19,9%; вклады населения сократились на 53,5%, в валюте – на 28,7% '.

В целях преодоления финансово-банковского кризиса Правительство РФ и Банк России заявили о необходимости реструктуризации кредитных организаций. Процессы реструктуризации регулируются Федеральным законом «О реструктуризации кредитных организаций» от 8 июля 1999 г. №144-ФЗ. Под реструктуризацией кредитной организации понимается комплекс мер, применяемых к кредитным организациям и направленных на преодоление их финансовой неустойчивости и восстановление платежеспособности либо на осуществление процедур ликвидации кредитных организаций. К концу 1999 г. острая фаза кризиса банковской системы была преодолена.

Серьезным недостатком российской банковской системы является наличие альтернативной банковской системы, состоящей из банков с отозванными лицензиями и не регулируемой Банком России. На 1 января 2001 г. было зарегистрировано 2995 кредитных организаций, действовало 1311, лицензия отозвана у 806, ликвидировано 869, в том числе по причине нарушения законодательства – 516, присоединения к другому банку – 349 и добровольной ликвидации – 4. [9]

Финансовый кризис 2008 года также оказал неблагоприятное влияние на деятельность коммерческих банков. В самые первые дни кризиса многие банки еще не знали как реагировать – продолжать ли кредитование, повышать ли ставки, в результате кредитные портфели по итогам сентября выросли. Но вкладчики уже пошли за своими деньгами, в итоге за сентябрь (а точнее только за его вторую половину) объем частных вкладов сократился на 1,5%. В августе был прирост 2,2%.

Первая помощь от ЦБ в виде снижения резервных требований и расширения ломбардного списка пришла уже в сентябре, в итоге банкам досталось 245 млрд. руб. от возврата ФОР и 124 млрд. руб. в виде кредитов, однако если ФОР достался всем пропорционально, то кредиты ЦБ преимущественно избранным: на 1 октября 38% кредитов ЦБ приходилось на Газпромбанк, 7% на ВТБ, 28% на другие банки из числа 50 крупнейших. На средние и малые региональные банки пришлось всего 20 млрд. руб. кредитов ЦБ (под залог ценных бумаг), при том, что объем частных вкладов в этих же банках составлял 720 млрд. руб., а их снижение за сентябрь 13 млрд. руб.

Октябрь 2008 г. стал худшим месяцем для российских банков: вкладчики забрали с депозитов рекордную сумму 354 млрд руб., еще 154 млрд. руб. банки потеряли на фондовом рынке. Чтобы удержаться на плаву, кредитным организациям пришлось занять у ЦБ беспрецедентно большую сумму – 1,2 трлн. руб. В октябре кредитные учреждения заняли у Банка России 1,178 трлн. руб., что по объему соответствует порядка трети собственного капитала всех российских банков. Месяцем ранее банки заняли 233 млрд. руб.

Октябрьские заимствования позволили банкам компенсировать потери, понесенные из-за переоценки портфеля ценных бумаг и оттока вкладов, расходы на выдачу кредитов. Только населению банки отдали в октябре 354,5 млрд. руб., в результате чего общий объем вкладов физических лиц снизился на 6% и составил 5,535 трлн. руб. Потери банков в октябре за счет инвестиций в инструменты фондового рынка составили 154 млрд. руб., что сопоставимо с сентябрьскими убытками, когда убытки кредитных организаций за счет переоценки портфелей бумаг были на уровне 93,9 млрд. руб. Потери банков в октябре могли быть еще выше, но игроки снизили вложения в ценные бумаги на 1,4%, до 2,164 трлн. руб. Несмотря на то что в октябре банки нарастили собственный капитал на 6,4%, до 3,35 трлн. руб., а активы на 2,9%, до 25,3 трлн. руб., темпы кредитования при этом в октябре замедлились, а уровень просрочки вырос. Объем кредитов, выданных компаниям и организациям, вырос всего на 2% (240 млрд. руб.), составив, по данным на 1 ноября 2008 года, 12,3 трлн. руб., тогда как доля просрочки в общем объеме займов юридических лиц выросла в октябре до 1,6% против 1,2% месяцем ранее. Все это не могло не отразиться и на прибыли банков, которая на 1 ноября составила 314,7 млрд. руб., что ниже на 11% по сравнению с 1 октября. Число убыточных банков в октябре достигло 113 против 65 месяцем ранее, их убыток составил 48,9 млрд. против 13,1 млрд. руб. По мнению аналитиков, в дальнейшем ситуация у банков будет ухудшаться.

2. Деятельность коммерческих банков

Банк это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, платности и срочности.

Основное назначение банка – посредничество в перемещении денежных средств от кредиторов к заемщикам, но отличие банков от финансовых брокеров и дилеров, то, что банки выпускают свои собственные долговые обязательства (денежные, сберегательные сертификаты, векселя) и сами же отвечают по своим обязательствам.

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах имеющихся ресурсов. Работа в пределах реально имеющихся ресурсов означает, что коммерческий банк должен обеспечивать не только количественное соотношение между своими ресурсами и предельными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов. Так, если банк привлекает средства главным образом на короткие сроки (вклады краткосрочные или до востребования), а вкладывает их в основном в долгосрочные ссуды, его способность расплачиваться по своим обязательствам, т.е. его ликвидность, является определяющей.

Практическая роль банковской системы в экономике народного хозяйства, связанной рыночными отношениями, определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции кредитные операции; наряду с другими посредниками банки направляют сбережения населения к производственным структурам. В то же время эффективность инвестирования денежных средств в значительной степени зависит от способности самой банковской системы направлять эти средства именно тем заемщикам, которые найдут способы оптимального и эффективного использования этих ресурсов.

Коммерческие банки, действуя в соответствии с денежно-кредитной политикой государства, регулируют движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу включая количество наличных денег, находящихся в обращении. Стабилизация роста денежной массы – это залог снижения темпов инфляции, обеспечение постоянства уровня цен, при достижении которого рыночные отношения воздействуют на экономику народного хозяйства самым эффективным образом. Современная банковская система – это сфера многообразных услуг своим клиентам от традиционных депозитно-ссудных и рассчетно-кассовых операций, определяющих основу банковского дела, до новейших форм денежно-кредитных и финансовых инструментов, используемых банковскими структурами (лизинг, факторинг, траст и т.д.)

Все аспекты и сферы деятельности коммерческих банков объединены единой стратегией управления банковским делом, цель которой – достижение доходности и ликвидности.

Основными функциями коммерческих банков являются:

мобилизация временно свободных денежных средств и превращение их в капитал;

кредитование предприятий, государства и населения;

выпуск кредитных денег;

осуществление расчетов и платежей в хозяйстве;

эмиссионно-учредительская функция;

консультирование, представление экономической и финансовой информации.

Выполняя функцию мобилизации временно свободных денежных средств и превращения их в капитал, банки аккумулируют денежные доходы и сбережения в форме вкладов. Вкладчик получает вознаграждение в виде процента или оказываемых банком услуг. Сконцентрированные во вкладах сбережения превращаются в ссудный капитал, используемый банками для предоставления кредита предприятиям и предпринимателям. Заемщики вкладывают средства в расширение производства, покупку недвижимости и потребительских товаров. В конечном счете с помощью банков сбережение превращаются в капитал.

На сегодняшний день (1.12.2008 г.) в 10 самых крупнейших банков входят:

Таблица 1

| рейтинг | Активы-нетто, тыс. руб. | |

| 1 |

Сбербанк России |

5 612 305 867 |

| 2 |

Газпромбанк |

877 898 361 |

| 3 |

Россельхозбанк |

626 657 613 |

| 4 |

Банк Москвы |

585 203 426 |

| 5 |

Альфа-Банк |

577 747 942 |

| 6 |

Райффайзенбанк |

457 593 642 |

| 7 |

ЮниКредит Банк |

436 565 836 |

| 8 |

ВТБ 24 |

432 439 621 |

| 9 |

Росбанк |

419 134 539 |

| 10 |

Уралсиб |

401 255 627 |

Важное экономическое значение имеет функция кредитования предприятий, государства и населения. Прямое предоставление в ссуду свободных денежных капиталов их владельцами заемщикам в практической хозяйственной жизни затруднено. Банк выступает в качестве финансового посредника, получая денежные средства у конечных кредиторов и давая из конечным заемщикам. За счет кредитов банка осуществляется финансирование промышленности, сельского хозяйства, торговли, обеспечивается расширение производства. Коммерческие банки предоставляют ссуды потребителям на приобретение товаров длительного пользования, способствуя росту их уровня жизни. Поскольку государственные расходы не всегда покрываются доходами, банки кредитуют финансовую деятельность правительства.

В ноябре 2008 г. крупнейшие коммерческие банки начали сокращать объемы кредитования юридических лиц. Банки идут на это ради повышения качества корпоративного кредитного портфеля. Однако пока его качество не повышается, а предприятия, оставшись без заемных средств, будут снимать деньги на текущую деятельность с депозитов, что приведет к их дальнейшему уменьшению, прогнозируют эксперты.

В ноябре резко сократился объем средств компаний на счетах и депозитах, свидетельствует отчетность упомянутых банков. Отток средств юридических лиц с депозитов Райффайзенбанка за ноябрь составил более 40%. Объем средств юрлиц на депозитах ВТБ и ЮниКредит Банка снизился на 25 и 21,9% соответственно, потери Росбанка (4,5%) и Альфа-Банка (6,9%) оказались существенно ниже. Во всех этих кредитных организациях, за исключением Райффайзенбанка, валютные средства компаний на банковских депозитах выросли, что не решило проблемы общего оттока. Например, депозиты юрлиц ЮниКредит Банка в ноябре выросли на 8,6%, но рублевые при этом уменьшились на 53,9%.

Компании сократили и обороты по своим расчетным банковским счетам, свидетельствуют данные отчетности. В Росбанке остатки на расчетных счетах юрлиц снизились на 22%, в Альфа-Банке – на 15,2%. В Райффайзенбанке и ЮниКредит Банке снижение составило чуть более 7%. И только клиентские счета государственных ВТБ и ВТБ 24 показали прирост на 7,4% и 8,2% соответственно. Корпоративный кредитный портфель анализируемых банков потерял в качестве, о чем говорит рост просроченной задолженности. Ее взлет наблюдался еще в октябре. По данным ЦБ, просроченная задолженность компаний банкам выросла за месяц на 35,9%.В этих условиях банки сокращают объемы кредитования юрлиц. У Альфа-Банка, например, объем корпоративного кредитного портфеля уменьшился за месяц на 4,3%, у Росбанка и Райффайзенбанка – на 1,8% и 1,2% соответственно. Только в ВТБ, получающем целевое финансирование от государства, корпоративный портфель за ноябрь увеличился на 7,6%.[10]

Выпуск кредитных денег – специфическая функция, отличающая коммерческие банки от других финансовых институтов. Коммерческие банки осуществляют депозитно-кредитную эмиссию. Денежная масса увеличивается, когда банки выдают ссуды своим клиентам, и уменьшается, когда ссуды возвращаются. Эти банки являются кредитных орудий обращения. Предоставляемая клиенту ссуда зачисляется на его счет в банке, т.е. банк создает депозит (вклад до востребования), при этом увеличиваются долговые обязательства банка. Владелец депозита может получить в банке наличные деньги в размере вклада, вследствие чего происходит увеличение денег в обращении. При наличии спроса на банковские кредиты современный эмиссионный механизм позволяет расширить денежную эмиссию, что подтверждается ростом денежной массы в развитых странах. Вместе с тем, экономика нуждается в необходимом, но не в чрезмерном поступлении денег, поэтому коммерческие банки функционируют в рамках ограничений, устанавливаемых центральным банком, с помощью которых регулируется процесс кредитования и следовательно процесс создания денег.

Таблица 2. Денежная масса в 2008 году (млрд. руб.)

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Одной из функций коммерческих банков является обеспечение расчетно-платежного механизма. Выступая в качестве посредников в платежах, банки выполняют для своих клиентов операции, связанные с проведением расчетов и платежей.

Эмиссионно-учредительская функция осуществляется коммерческими банками путем выпуска и размещения ценных бумаг (акций, облигаций). Выполняя эту функцию, банки становятся каналом, обеспечивающим направление сбережений для производственных целей. Рынок ценных бумаг дополняет систему банковского кредита и взаимодействует с ней. Коммерческие банки предоставляют посредникам рынка ценных бумаг (компаниям-учредителям) ссуды для подписки на ценные бумаги новых выпусков, а те продают банкам ценные бумаги для перепродажи в розницу. Если компания-учредитель, на имя которой зарегистрированы ценные бумаги, сама продает их, то банк может обеспечивать подписчиков на выпущенные ценные бумаги. При этом банк обычно организует консорциум по размещению ценных бумаг. Обязательства на значительные суммы, выпущенные крупными компаниями, могут быть размещены банком путем продажи своим клиентам, а не посредством свободной продажи на фондовой бирже. Например ТрансКредитБанк предоставляет своим клиентам инвестиционно-банковские услуги с 2004 года. За это время банк помог десяткам компаний и регионов РФ выйти на рынки капитала и привлечь средства на выгодных условиях.

Среди его клиентов компании-лидеры таких отраслей как транспорт, машиностроение, нефтепереработка, энергетика, девелопмент, а также крупнейшие российские регионы. Используя профессиональные знания и опыт, банк подготовим компанию к выходу на рынки капитала и организует привлечение средств с использованием следующих инструментов:

· корпоративные (в т.ч. биржевые) облигации

· субфедеральные облигации

· кредитные ноты (CLN)

· векселя

· публичное размещение акций (IPO)

Успех на рынках капитала зависит не только от фундаментальных показателей деятельности компании, но и от степени её соответствия нефинансовым требованиям инвесторов. Банк предлагает своим клиентам индивидуальные программы повышения инвестиционной привлекательности, включая, но не ограничиваясь:

· реструктуризацию бизнеса

· разработку и внедрение системы корпоративного управления

· трансформацию отчётности / внедрение учёта по МСФО

· разработку стратегии развития

Кроме того, банк оказывает услуги по сопровождению сделок слияния и поглощения (M&A) и частному размещению акций, в том числе:

· подбор активов / поиск стратегических партнёров (инвесторов)

· всестороннее исследование информации об активах (due diligence)

· моделирование и оценка бизнеса

· структурирование сделок [11]

Располагая возможностями постоянно контролировать экономическую ситуацию, коммерческие банки дают клиентам консультации по широкому кругу проблем (по слияниям и поглощениям, новым инвестициям и реконструкции предприятий, составлению годовых отчетов). В настоящее время возросла роль банков в предоставлении клиентам экономической и финансовой информации.

В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы:

· пассивные операции (привлечение средств);

· активные операции (размещение средств);

· активно-пассивные (посреднические, трастовые и пр.)

В условиях рыночной экономики важность приобретает процесс нормирования банковских пассивов, оптимизация их структура и в связи с этим качество управления всеми источниками денежных средств, которые образуют ресурсный потенциал коммерческого банка. Очевидно, что устойчивая ресурсная база банка позволяет ему успешно проводить ссудные и иные активные операции. Поэтому каждый коммерческий банк стремится наращивать свои ресурсы.

К пассивным операциям банка относят: привлечение средств на расчетные и текущие счета юридических и физических лиц; открытие срочных счетов граждан, предприятий и организаций; выпуск ценных бумаг; займы, полученные от других банков, и т.д. Все пассивные операции банка, связанные с привлечением средств, в зависимости от их экономического содержания делятся на:

• депозитные, включая получение межбанковских кредитов;

• эмиссионные (размещение паев или ценных бумаг банка).

Ресурсы банка состоят из заемных средств и собственного капитала. Собственный капитал – это средства, принадлежащие непосредственно банку, в отличие от заемных, которые банк привлек на время. Особенность собственного капитала банка по сравнению с капиталом других предприятии заключается в том, что собственный капитал банков составляет примерно 10%, а на предприятиях около 40–50%. Несмотря на небольшой удельный вес, собственный капитал банка выполняет несколько жизненно важных функций.

Защитная функция. Значительная доля активов банка (примерно 88%) финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Защитная функция собственного капитала означает возможность выплаты компенсации вкладчикам в случае ликвидации банка.

На октябрь 2008 г. Многие российские банки обратили внимание на внутренний рынок, поскольку в условиях кризиса деньги населения стали важным ресурсом. Стимулируя привлечение вкладов, большинство банков пошли на повышение ставок по депозитам. В среднем с начала этого года ставки по вкладам выросли примерно на 1,5%.

Например, Сбербанк в марте повысил проценты. Теперь в зависимости от суммы вклада ставка по рублевому депозиту Сбербанка на срок 2 года поднялась с 8,25–9% до 8,75–9,5% годовых. Вслед за Сбербанком тренд на повышение подхватили и другие банки. Так, в апреле этого года ВТБ24 повысил проценты по депозитам на 0,25–1,5%.

Но, безусловно, особенно активно банки увеличивали ставки по вкладам в августе-сентябре. Так, «Росбанк» повысил проценты по рублевым вкладам на 1,4–2%. В августе поднял на 0,5–1,25% проценты по депозитам в рублях, размещаемых на 12 месяцев, и «Абсолют Банк». Как отметил руководитель управления региональных коммуникаций банка «УРАЛСИБ» Сергей Лобанов, «в сентябре «УРАЛСИБ» увеличил процентные ставки по вкладам физических лиц на 0,9%-1,5% в зависимости от срока привлечения и условий вклада. Максимальная ставка на сегодняшний момент составляет 11,4% по депозиту «Стабильный», при сроке 732 дня и сумме от 1 млн руб. Ставка по депозитам на год и при сумме от 100 тысяч рублей составляет 10,9%».

Активно повышаются ставки по вкладам и в октябре. В начале месяца «Газпромбанк» повысил ставки по вкладам на 0,25–2%. «Промсвязьбанк» также объявил о повышении процентных ставок по всей действующей линейке вкладов. По словам начальника отдела продаж стандартных и пластиковых продуктов Сергея Демидова Уфимского филиала «Просвязьбанка», «ставки по вкладам выросли в среднем на 1–1,5 процентных пункта. Теперь максимальные ставки по рублевым вкладам составляют 13,5%, по вкладам в долларах США и евро – 10,5%. Максимальный срок размещения средств – 2 года».

Оперативная функция. Для начала успешной работы банку необходим стартовый капитал, который используется на приобретение земли, зданий, оборудования, а также создание финансовых резервов на случай непредвиденных убытков. На эти цели используется также собственный капитал.

Регулирующая функция. Помимо обеспечения финансовой основы для операции и защиты интересов вкладчиков, собственные средства банков выполняют также регулирующую функцию, которая связана с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими государственным органам контролировать проводимые операции. Правила, относящиеся к собственному капиталу банка, включают требования наличия минимального капитала, необходимого для получения банковской лицензии, получения валютной лицензии, возможность привлекать депозиты населения, регулируют, размеры активов (нормативы Банка России)

Анализ развития финансового рынка свидетельствует о развитии банковской системы и активном наращивании в последние годы

Табл. 2. Динамика основных показателей банковской системы

| Показатель |

01.01.03 г |

01.01.04 г |

01.01.05 г |

01.01.06 г |

01.01.07 г |

01.01.08 г |

| Активы млрд. руб. | 4 145,3 | 5 600,7 | 7 136,9 | 9 750,3 | 14 045,6 | 20 241,1 |

| в% к ВВП | 38,3 | 42,3 | 41,9 | 45,1 | 52,2 | 61,4 |

| Собственные средства (капитал), млрд. руб. | 581.3 | 3 814,9 | 946,6 | 1 241,8 | 1 692,7 | 2 671,5 |

| Собственные средства (капитал), в% ВВП | 5,4 | 6,2 | 5,6 | 5,7 | 6,3 | 8,1 |

| в% к активам банковского сектора | 14,0 | 14,6 | 13,3 | 12,7 | 12,1 | 13,2 |

Оживлению банковского бизнеса способствовали общий подъём российской экономики, деятельность Банка России и работы Минфина России по реструктуризации государственного долга.

В 2001 г. впервые за весь посткризисный период увеличилось количество кредитных организаций. Если в 2000 г. отмечалось уменьшение их количества на 38 организаций, то в 2002 г. их численность возросла на 13 по сравнению с 2001 г. и составила 1332. в 2003–2004 г. численность кредитных организаций отличалось стабильностью (1330 и 1329 соответственно). А вот в 2005–2006 г. наблюдался спад (1299–1253) кредитных организаций. С 2007–2008 г. менялось количество от 1300–1236 организаций. В 2008 г. идёт сокращения из за «ипотечного кризиса» который стал негативно влиять на кредитные организации: идёт не достоверная отчётность данных.

В связи с потерей ликвидности, не обеспечивал своевременное осуществление расчетов по счетам клиентов. Так например департамент внешних и общественных связей Банка России сообщает, что приказом Банка России от 18.12.2008 №ОД‑967 отозвана лицензия на осуществление банковских операций у кредитной организации Коммерческий банк «Балткредобанк» (Закрытое акционерное общество) КБ «Балткредобанк» (ЗАО).

В связи с потерей ликвидности КБ «Балткредобанк» (ЗАО) не обеспечивал своевременное осуществление расчетов по счетам клиентов. При этом кредитная организация представляла в Банк России существенно недостоверную отчетность, скрывающую основания для осуществления мер по предупреждению несостоятельности (банкротства). Руководители и акционеры банка не предприняли необходимые для восстановления его финансового положения меры и не устранили основания, обязывающие Банк России отозвать у кредитной организации лицензию на осуществление банковских операций.

В соответствии с приказом Банка России от 18.12.2008 №ОД‑968 в КБ «Балткредобанк» (ЗАО) назначена временная администрация сроком действия до момента назначения в соответствии с Федеральным законом «О несостоятельности (банкротстве) кредитных организаций» конкурсного управляющего либо назначения в соответствии со статьей 23.1 Федерального закона.

По конкретным банкам структура ресурсов характеризуется существенными различиями, связанными с разными сроками их деятельности с момента образования, разницей в величине их уставных капиталов, количестве и качестве обслуживаемой клиентуры и т.д.

Структура банковских ресурсов отдельных коммерческих банков зависит от степени их специализации или, наоборот, универсализации, особенностей их деятельности, состояния рынка ссудных ресурсов и др.

Например, универсальные коммерческие банки, осуществляющие преимущественно операции по краткосрочному кредитованию, в качестве основного вида привлеченных ресурсов используют краткосрочные депозиты, а инвестиционные банки – покупку ценных бумаг, специальные целевые фонды государства и акционерных компаний и предприятий, предназначенные для капитальных вложений, долгосрочные займы, полученные от других кредитных и финансовых институтов. Не исключено, что по мере развития и расширения деятельности коммерческих банков они и сами будут создавать себе ресурсы, предоставляя наиболее надежным клиентам доверительные кредиты путем зачисления суммы ссуд на счета таких клиентов. Подобные операции должны проводиться только при условии соблюдения ликвидности банка.

Структура собственных средств банка неоднородна по качественному составу и изменяется на протяжении года в зависимости от ряда факторов, в частности, от характера использования получаемой банком прибыли. Собственные средства (капитал) банка слагаются из уставного капитала и прибыли, из которой банк уплачивает налоги, формирует резервные и прочие фонды, а в оставшейся сумме осуществляет выплаты дивидендам своим акционерам.

Собственный капитал банка это единственный капитал, без которого вряд ли можно начать дело в любой сфере бизнеса. Значение собственного капитала банка значительно выше его удельного веса в общем котле пассивов. Он – не только стержень, на который опирается деятельность банка с первого дня его существования, но и его «последняя линия обороны» в случае неблагоприятного стечения обстоятельств.

Капитал банка состоит из акционерного капитала и резервов. Акционерный капитал включает: простые акции, привилегированные акции, избыточный капитал (разница между суммой курсовой цены акции и их номиналом) и не распределенную прибыль. Порядок выпуска акций коммерческих банков РФ регламентируется Центральным банком РФ. При создании акционерного банка все акции (первый выпуск) должны быть распределены между учредителями этого банка. Сумма реализованных учредительских акций отражается на балансовом счете 010 «Уставной фонд».

В Ноябре 2008 года Центральным Банком Российской Федерации зарегистрирован очередной дополнительный выпуск акций ОАО «АФ Банк». Объем эмиссии составил один миллиард рублей.

Именно на такую сумму увеличился уставной капитал банка. Теперь он составляет 1 183 361 476 рублей. Собственный капитал банка превысил 1 миллиард 415 миллионов рублей. Много это или мало? Чтобы легче было оценить это событие, скажем лишь одно: на сегодняшний день ОАО «АФ Банк» стал абсолютным лидером среди всех Республиканских банков по объему собственного капитала.

Это подтверждается и результатами текущей деятельности банка. Кредитный портфель ОАО «АФ Банк» за 10 месяцев текущего года увеличился на 774 млн. рублей и составил 2 081,6 млн. рублей. По состоянию на 01.11.08 г. доля кредитного портфеля корпоративных клиентов составила 50%, портфеля кредитов физических лиц 50%.

Депозиты физических лиц достигли 526,2 млн. рублей, что в 5,4 раз превышает показатели на начало года.

Увеличение капитала позволит банку расти значительно быстрее. Рейтинговое агентство «Эксперт РА» – одно из самых авторитетных в России признает, что практика управления рисками в «АФ Банке» соответствует современным стандартам качества управления и позволяет обеспечивать устойчивое развитие банка в нормальных условиях, а также высокую степень защищенности от непрогнозируемых внешних шоков.

Резервный фонд банка образуется за счет отчислений от прибыли. Размер этих фондов и размер обязательных отчислений определяется Уставом банка.

Резервы включают: резерв на случай непредвиденных обстоятельств, резерв на выплату дивидендов, резерв на покрытие потерь от непогашенных ссуд или лизинговых операций.

Нераспределенная прибыль – это часть прибыли, оставшаяся после выплаты дивидендов и отчислений в резервный фонд. За счет этой прибыли образуются пассивы банка, включающие фонды, направляемые на развитие банка и другие цели, – специальные фонды.

Привлеченные средства занимают преобладающее место в структуре банковских ресурсов. В мировой банковской практике все привлеченные средства по способу их аккумуляции делят на депозиты и прочие привлеченные средства. Основную часть привлеченных средств коммерческих банков составляют депозиты.

Современная банковская практика характеризуется большим разнообразием вкладов (депозитов) и соответственно депозитных счетов:

• депозиты до востребования,

• срочные депозиты,

сберегательные вклады,

• вклады в ценные бумаги.

Прочие привлеченные средства – это ресурсы, которые банк получает в виде займов, или путем продажи на денежном рынке собственных долговых обязательств. Они отличаются от депозитов тем, что приобретаются на рынке на конкурсной основе. Инициатива их привлечения принадлежит самому банку. Пользуются ими преимущественно крупные банки. Обычно это значительные суммы, в силу чего соответствующие операции считаются оптовыми.

В современных условиях основные источники средств коммерческого банка – это:

· Депозиты организаций

· Межбанковские депозиты.

Анализ динамики межбанковских депозитов показывает изменение степени активности банка в развитии операций с банками-корреспондентами.

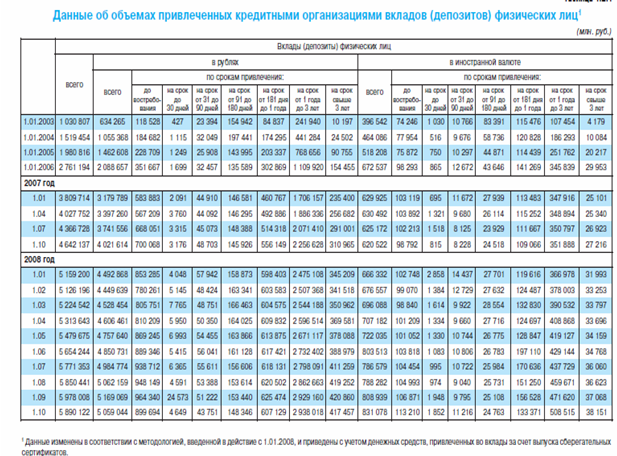

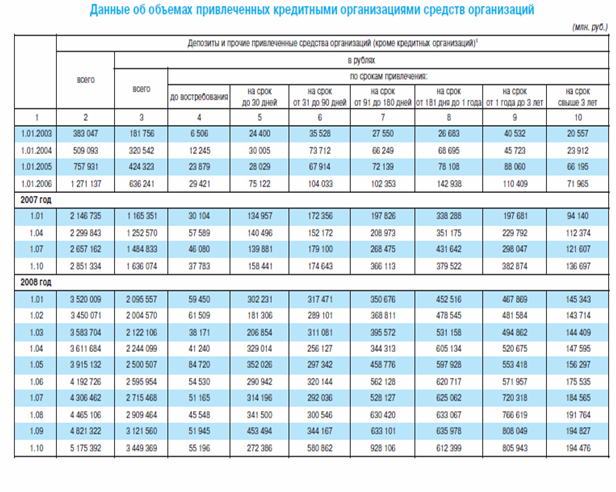

Растущая зависимость от крупных межбанковских кредитов не может быть охарактеризована положительно, так как диверсификация привлекаемых ресурсов укрепляет ликвидность банка, а межбанковский кредит не способствует диверсификации. Итог по пассивным операциям за два последних года (источник: Банковская Бюлютень 2008 г.)

Таблица 3

Таблица 4

Активные операции – это операции по размещению собственных и привлеченных средств КБ.

Собрав свободные ресурсы с предприятий и населения, коммерческий банки «размещают» их, т.е. передают в ссуду за определенный процент. Естественно, что ссудный процент выше процента, уплачиваемого банком по депозитам. В классической схеме работы банка можно было бы сказать, что разница между суммой процентов, получаемых банком по ссудам, и суммой процентов, уплачиваемых по депозитам, составляет доход банка. А разница между доходом банка и его расходами по управлению – прибыль банка.

Но это – упрощенная схема, т. к. помимо ссуд сегодня банки предоставляют клиентам десятки других услуг, за которые также получают плату: доходы от операций с ценными бумагами, плата за управление имуществом по доверенности (трастовые операции), за проведение комиссионно – посреднических операций, финансовых ревизий корпораций, за консультационные услуги и т.п.

Активные операции коммерческого банка можно разделить на

ü ссудные (учетно-ссудные);

ü расчетные;

ü кассовые;

ü инвестиционные и фондовые;

ü валютные

ü гарантийные.

ССУДНЫЕ ОПЕРАЦИИ операции по предоставлению (выдаче) средств заемщику на началах срочности, возвратности и платности. Ссудные операции, связанные с покупкой (учетом) векселей либо принятием векселей в залог, представляют собой учетные (учетно-ссудные) операции.

В Законе «О банках и банковской деятельности» предусмотрено, что кредитная организация может предоставлять кредиты под залог движимого и недвижимого имущества, государственных и иных ценных бумаг, гарантии и иные обязательства в соответствии с федеральными законами.

В последнее время в России многие банки модернизируют свою кредитную политику так Промсвязьбанк подвел итоги пилотного запуска продукта для малого бизнеса «Кредит-оборудование» Промсвязьбанк завершил пилотный этап запуска нового кредитного продукта для малого и среднего бизнеса «Кредит-оборудование». Программа «Кредит-оборудование» стартовала в середине августа этого года в Москве и Подмосковье, Санкт-Петербурге, Барнауле, Владимире, Иркутске и Новосибирске. За это время было выдано свыше 22 млн рублей, значительное количество заявок находится в работе.[12] РАСЧЁТНЫЙ ОПЕРАЦИИ – операции по зачислению и списанию средств со счетов клиентов, в том числе для оплаты их обязательств перед контрагентами. Коммерческие банки производят расчеты по правилам, формам и стандартам, установленным Банком России, при отсутствии правил проведения отдельных видов расчетов – по договоренности между собой, при выполнении международных расчетов – в порядке, установленном федеральными законами и правилами, принятыми в международной банковской практике.

Национальный банк «ТРАСТ» осуществляет полный комплекс операций по счетам физических лиц, в частности, открытие текущих счетов в рублях и иностранной валюте, безналичные банковские переводы в адрес физических и юридических лиц, зачисление поступивших на эти счета переводов из других банков, выдача наличных средств с этих счетов.

По текущим счетам физических лиц осуществляются следующие операции:

· Банковские переводы в рублях по России в пользу юридических и физических лиц

· Банковские переводы в иностранной валюте за пределы России в пользу юридических и физических лиц (с соблюдением требований валютного законодательства России)

· Безналичная конвертация средств

· Зачисление банковских переводов, поступивших на счет физического лица

· Выдача наличных денежных средств

· Внесение наличных денежных средств

· Коммунальные платежи

Для открытия текущего счета и совершения каких-либо операций по данному счету необходимо обратиться в любое отделение банка с документом, удостоверяющим личность.[13]

КАССОВЫЕ ОПЕРАЦИИ операции по приему и выдаче наличных денежных средств. Более широко кассовые операции можно определить как операции, связанные с движением наличных денежных средств, а также формированием, размещением и использованием денежных средств на различных активных счетах банка (включая счет «Касса» и корреспондентские счета в других банках) и счетах клиентов коммерческого банка.

ИНВЕСТИЦИОННЫЕ ОПЕРАЦИИ – операции по инвестированию банком своих средств в ценные бумаги и паи небанковских структур в целях совместной хозяйственно-финансовой и коммерческой деятельности, а также размещенные в виде срочных вкладов в других кредитных организациях. Особенность инвестиционных операций коммерческого банка от кредитных операций заключается в том, что инициатива проведения первых исходит от самого банка, а не его клиента. Это инвестиционная деятельность самого банка.

ФОНДОВЫЕ ОПЕРАЦИИ – операции с ценными бумагами (помимо инвестиционных).

К фондовым операциям относятся:

• операции с векселями (учетные и переучетные операции, операции по протесту векселей, по инкассированию, домицилированию, акцепту, индоссированию векселей, по выдаче вексельных поручений, хранению векселей, продаже их на аукционе);

• операции с ценными бумагами, котирующимися на фондовых биржах.

ГАРАНТИЙНЫЕ ОПЕРАЦИИ операции по выдаче банком гарантии (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий; приносят банкам доход также в виде комиссионных.

Кроме того, активные операции банков делятся в зависимости от:

• степени рискованности – на рисковые и риск-нейтральные,

• характера (направлений) размещения средств – на первичные (операции, связанные с размещением средств на корреспондентском счете, в кассе, с выдачей ссуд клиентам, другим банкам, некоторые иные операции), вторичные (операции, связанные с отчислениями средств в резервный и страховой фонды) и инвестиционные (операции по вложению средств банка в собственный портфель ценных бумаг, в основные фонды, по участию в хозяйственной деятельности других предприятий и организаций);

4. Банковские услуги

«Банковские услуги» – уникальная справочная система-путеводитель по тарифам на услуги коммерческих банков и их филиалов в России. Система позволяет оценить продуктовую линейку банков региона, тарифную политику конкретного банка, проанализировать ситуацию в интересующей сфере рынка банковских услуг, оценить привлекательность своего банка в данной сфере.

Продукт предназначен для маркетологов, аналитиков и экспертов банковской системы для оценки конкурентоспособности, анализа предлагаемого спектра услуг и системы установления тарифной сетки. База данных «Банковские услуги» поможет в составлении аналитических отчетов и подготовке исследований.

Коммерческие банки большинства западных стран выполняют сейчас различные операции для удовлетворения финансовых потребностей всех типов клиентов от мелкого вкладчика до крупной компании. Крупные учреждения банков осуществляют для своих клиентов по некоторым оценкам до 300 видов операций и услуг. К ним относятся: ведение депозитных счетов, безналичные переводы средств, прием сбережений, выдача разнообразных кредитов, покупка-продажа ценных бумаг, операции по доверенности, хранение ценностей в сейфах и др. Благодаря этому коммерческие банки постоянно и неразрывно связаны практически со всеми звеньями воспроизводственного процесса.

Так же, ещ банки предоставляют следующие услуги:

– Валютный обмен. История свидетельствует, что одной из первых банковских услуг стали валютные операции. В современной банковской деятельности эти операции имеют огромное значение, поскольку экономические связи субъектов хозяйствования постоянно расширяются.

– Лизинг Банк может предложить своему клиенту приобрести недвижимое или движимое имущество с помощью лизингового соглашения, по которому банк покупает недвижимое или движимое и сдает его в аренду клиенту. В соответствии с заключенным договором клиент должен вносить лизинговые платежи, которые в конечном счете полностью покрывает стоимость купленного банком и сданного в аренду недвижимое или движимое.

– Хранение ценностей. В эпоху средневековья банки начали практиковать хранение золота, ценных бумаг и других ценностей своих клиентов в собственных надежных хранилищах. Сегодня в банках безопасным хранением ценностей занимаются отделы аренды сейфов, где под замком находятся ценности клиентов, пока последним не понадобится доступ к своей собственности.

– Финансовое консультирование. Банки, где работают опытные финансисты, могут дать квалифицированный совет, особенно когда вопрос стоит об оптимальном использовании кредита, сбережений, инвестирование средств.

– Кредитная карта («Ситибанк») это возможность оплачивать товары и услуги более чем в 30 миллионах различных предприятий торговли и сервиса в любой стране мира. С помощью кредитной карты Ситибанка Вы можете снять наличные в более чем 820 000 банкоматов с логотипом MasterCard по всему миру, включая 9000 банкоматов Ситигруп. Офисы Ситибанка открыты для Вас более чем в 50 странах мира ежедневно и т.д.

Заключение

Сегодня, в условиях развития товарного и становлении финансового рынка, резко меняется структура банковской системы. Появляются новые виды финансовых учреждений, новые кредитные инструменты и методы обслуживание клиентов. Идет поиск оптимальных форм устройства кредитной системы, эффективно работающего механизма на рынке капиталов, новых методов обслуживания коммерческих структур. Создание устойчивой, гибкой и эффективной банковской инфраструктуры – одна из важнейших задач экономической реформы в России. Задача усложняется тем, что кроме чисто экономических трудностей добавляются социальные: постоянно меняется законодательная база; разгул преступности в стране – как следствие – желание мафиозных структур прибрать к рукам такое высокодоходное в условиях инфляции дело, как банковское; стремление большинства банкиров получить сиюминутную прибыль – как следствие – развитие только одного направления деятельности, что ведет к угрозам банкротства отдельных банков и кризисам банковской системы в целом (увлечение частными вкладами в прошлом году, обвал рынка МБК в этом году и т.п.)

Понятно, что недостаточно просто объявить о создании новых кредитных институтов. Коренным образом должна измениться вся система отношений внутри банковского сектора, принципы взаимоотношений банков и их клиентов, необходимо изменить психологию банкира, воспитать нового банковского работника – хорошо образованного, думающего, инициативного и готового идти на обдуманный и взвешенный риск. На это требуется время. Необходимо, путем вдумчивого изучения зарубежной практики, восстановить утраченные рациональные принципы функционирования кредитных учреждений, принятые в цивилизованном мире и опирающиеся на многовековой опыт рыночных финансовых структур.

В заключение можно отметить, что нормативная база способствует стабильности функционирования банковской системы, реализация защиты интересов вкладчиков, а также интересов самих кредитных организаций, их участников и акционеров.

Стратегическими направлениями развития национальной банковской системы России является геополитическая направленность ее движения в мировое банковское сообщество.

Должны быть организованны безналичные расчеты таким образом, чтобы существовал минимальный разрыв во времени между получением продукции покупателем и ее оплатой.

Стоит отметить, что специфика своевременной практики кредитования состоит в том, что российские банки в ряде случаев не обладают единой методической и нормативной базой организации кредитного процесса. Каждый коммерческий банк исходя из своего опыта вырабатывает свои подходы, свою систему кредитования, хотя есть общие организационные основы, отражающие международный и отечественный опыт и позволяющий коммерческим банкам существенно упорядочить свои кредитные отношения с клиентами, улучшить возвратность ссуд.

Список литературы

1. Банковское дело / Под ред. Е.П. Жарковской. М.: Омега-Л, 2007.

2. Банковское дело / Под ред. О.И. Лаврушина. М.: КНОРУС, 2007.

3. Деньги, кредит, банки / Под ред. О.И. Лаврушина. М.: КНОРУС1111 2006 г.

4. Финансы и статистика, 1999. Деньги, кредит, банки / Под ред. Г.Н. Белоглазовой. – М.: Юрайт-Издат, 2007.

5. Деньги, кредит, банки/ под ред. Е.Ф. Жукова, Н.М. Зеленкова Л.Т. Литвиненко Юнити-Дан 2007 г. – 703 страницы

6. Деньги, кредит, банки/ Докт. экон. наук В.В. Иванов, проф Б.И. Соколов 2е издание 2008 г. «Проспект»

7. Деньги, кредит, банки В.Д. Речин. Кризис финансовой системы России. // Вопросы экономики – 1998 – №11.

8. В.М. Морозов. Инфляционные последствия девальвационного кризиса в России и на Украине // Вопросы экономики – 1998 – №9.

9. Сержжо А. Росси. Российская экономика в первые 9 месяцев 1999 года // Impresa Italia. – 1999 – №5.

10. В. Соколов. «Проблема‑2000» по-российски // Интерфакс ВРЕМЯ. – 2000 – №6 – с. 7.

11. В.И. Букато, Ю.В. Головин, Ю.И. Львов Банки и банковские операции в России. 2-е изд., перераб и доп. Под. Ред. М.Х. Лайпидуса. М.: Финнансы и статистика, 2001 г.

12. Деньги, кредит, банки/ А.Ю. Козак, М.С. Морамыгин, Е.М. Прокофьева, Е.Г. Шашковская, О.А. Солодова «Экономикс» 2007 г. – 656 стр.

13. Банковское Дело/ под ред. Проф Коробовой

14. Вестник Банка России / Центральный банк РФ. – 8 февраля 2001. – №12 (512)

15. В.В. ГЕРАЩЕНКО, Председатель Банка России. Доклад на Девятом Международном банковском конгрессе.

16. Пилоян М.Г. Экономическая история: Учебное пособие / Под ред. И.С. Гладкова. – М.: Дашков и К°, 2003.

17. http://www.banki.ru Банки. Ру.

18. http://www.bankir.ru Банкир. Ру.

19. http://www.bo.bdc.ru Банковское обозрение: Банки, финансы, экономика.

20. http://www.cbr.ru Центральный банк Российской Федерации.

21. http://www.mabico.ru Финансово-аналитический центр MaBiCo.

22. http://www.polit.nnov.ru Независимое Аналитическое Обозрение.

23. http://www.rb.ru Деловая сеть «Russian Business».

24. http://www.rian.ru РИА Новости.

25. http://www.sbrf.ru Сбербанк России.

26. http://www.vedi.ru Аналитическая лаборатория «Веди».

[1] История экономики. Ч. I. От древности до второй мировой войны: Учеб. пособие / Под ред. Н.Л.Клейн; Самарск. гос. экон. акад.- Самара, 1998.- С. 228.

[2] Пилоян М. Г. Экономическая история: Учебное пособие / Под ред. И. С. Гладкова. — М.: Дашков и К°, 2003. - С. 123..

3 История экономики. Ч. I. От древности до второй мировой войны: Учеб. пособие / Под ред. Н.Л.Клейн; Самарск. гос. экон. акад.- Самара, 1998.- С. 228.

4История экономики. Ч. I. От древности до второй мировой войны: Учеб. пособие / Под ред. Н.Л.Клейн; Самарск. гос. экон. акад.- Самара, 1998.- С. 228.

[5] Денежное обращение и кредит СССР / Кол. Авт. Под рук. В. С. Геращенко. – М.: Финансы, 1966. – С. 70.

[6] Деньги. Кредит. Банки: / Под ред. Е.Ф. Жукова. - М.: ЮНИТИ-ДАНА, 2003. - С. 217.

[7] Филиальная политика российских коммерческих банков // Сервер Центрального Банка России: http://www.cbr.ro.

[8] Колпакова Г. М. Финансы. Денежное обращение. Кредит: Учеб. пособие. - М.: Финансы и статистика, 2004. – С. 447.

[9] Колпакова Г. М. Финансы. Денежное обращение. Кредит: Учеб. пособие. - М.: Финансы и статистика, 2004. – С. 452-453.

[10] 12.2008 «Коммерсант»

[11] http://www.tcb.ru/corporative/investments

[12] 06.11.2008 http\\www. Banki.ru

[13] http://www.trust.ru/private_person

© 2010 Интернет База Рефератов