Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Кредитование юридических лиц Сбербанком РФ

Курсовая работа: Кредитование юридических лиц Сбербанком РФ

Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

«Алтайский государственный технический университет им. И.И. Ползунова»

Кафедра экономики и организации производства

Курсовая работа

на тему

Кредитование юридических лиц Сбербанком РФ

по дисциплине «Банковское дело»

Руководитель исследовательской работы

____________________________

преподаватель кафедры ЭиОП

Выполнил студент группы ГМУ-21

_________прпрп

2006

Содержание

Введение

1 Кредитная функция банков

1.1 Понятие кредита. Принципы кредитования

1.2 Виды кредитов

1.3 Принципы и правила кредитования

2. Кредитная система Российской Федерации

2.1 Банки и небанковские кредитные организации

3. Анализ кредитования юридических лиц Сбербанком РФ

3.1 Динамика процесса кредитования юридических лиц за 1998 2005 гг.

4. Проблемы кредитования юридических лиц

Заключение

Список использованных источников

Приложение 1.

Приложение 2.

Приложение 3.

Банковская система - неотъемлемая структура рыночной экономики. Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Банки, выступая посредниками в перераспределении капиталов, существенно повышают общую эффективность производства.

Масштабы финансового посредничества в современной экономике, действительно, велики. Представление об этом дает статистика денежных потоков: сектор домашних хозяйств является поставщиком капитала для других секторов, сектор деловых фирм и государственный сектор выступают заемщиками на рынке ссудных капиталов, а заграничный сектор может выступать как поставщиком, так и заемщиком. Поэтому, банки многофункциональные учреждения, оперирующие в различных секторах рынка ссудного капитала.

Основным видом деятельности банков с точки зрения получения доходов является процесс кредитования. Доходы от кредитной деятельности –– самая крупная составляющая часть банковской прибыли. В мировой практике до 40 % операционных доходов по активным операциям банков составляют проценты по кредитам, причем именно кредитование юридических лиц остается важным направлением деятельности банков.

Актуальность темы кредитования юридических лиц неоспорима, т.к. кредитование, проектное финансирование и вложения в долговые ценные бумаги юридических лиц - главное направление размещения ресурсов, содействующее развитию национальной экономики, поддержке отечественного производителя товаров и услуг. Поэтому целью моей работы является изучение и анализ системы кредитования юридических лиц.

В качестве объекта исследования выбран Сберегательный банк Российской Федерации и его филиал в Алтайском крае. Выбор данного банка не случаен, т.к. этот крупнейший банк Российской Федерации последовательно развивает кредитование юридических лиц, и в объеме банковских кредитов, полученных корпоративными клиентами, на долю Сбербанка России приходится около 25 %. Соответственно, предметом исследования работы является процесс кредитования данного банка.

Проблема, затронутая в работе: динамика выдачи кредитов в период 1998-2005 гг. и целевая направленность выданных кредитов .

Для достижения поставленной цели я попыталась реализовать следующие задачи:

1) проработать литературу и материалы периодической печати в области кредитования;

2) раскрыть понятие «кредит», рассмотреть виды предоставляемых кредитов;

3) провести анализ кредитной деятельности Сберегательного банка России за период 1998 – 2005 гг.;

4) проанализировать сведения о кредитовании юридических лиц Алтайского филиала Сберегательным банком России;

5) сделать выводы по всему изученному материалу.

Источниками информации для работы являются документы, предоставленные Алтайским филиалом Сберегательного банка РФ, материалы официальных сайтов банка и его филиала и периодической прессы, а также отечественная литература по основам банковской деятельности и кредитованию.

Проанализировав использованную литературу, я пришла к выводу, что процесс кредитования является объектом исследования многих ученых-экономистов: Челнокова В.А., Тавасиева А.М., Плисецкого Д.Е., Стрельцовой Н.Т. В частности, Стрельцовой Н.Т. были сформулированы принципы рационального кредитования, рассмотренные в работе.

Исследование процессов кредитования юридических лиц Сбербанком РФ проводилось следующими методами:

1. Формально-догматическим. Был осуществлен сбор, накопление, систематизация и изучение финансовых и статистических документов, информации официальных сайтов Сберегательного банка РФ и его филиала в Алтайском крае, концепции банка, комментариев специалистов. Проработаны статьи и интернет-сайты о кредитовании юридических лиц в России. Поиск информации в Интернет-новостях осуществлялся по нескольким направлениям: это сведения, которые исходили от банков России, появляющиеся отклики на данную информацию, а также опубликованные в Интернете репортажи телевизионных новостей и статьи

2. Метод научного исследования. Проведен синтез статистических материалов, анализ динамики выдачи и возвратности кредитов юридическими лицами, с помощью научной абстракции были отсечены второстепенные данные и выделены основные. Кроме того, с целью выявления популярности и актуальности данной проблемы для различных социальных групп, проведен анализ дискуссий Интернет-форумов

1 Кредитная функция банков

Предметной основой реализации кредитной политики банка являются виды кредитной деятельности, несущие в себе различные факторы кредитного риска. В научной и учебной литературе, а также в нормативных документах природа кредита трактуется неоднозначно. Это обусловливает необходимость выделения четкого понятия банковского кредита и обоснованной классификации кредитов, т.к. без нее нельзя реализовать в банке эффективную кредитную политику, сформировать надежный ликвидный и доходный кредитный портфель.

1.1 Понятие кредита. Принципы кредитования

Кредит происходит от латинского «сrеditum» (ссуда, долг) и «сredeге» (доверие, верить) и означает предоставление денег или товаров в долг на определенный срок на условиях возвратности и, как правило, с уплатой процентов. Кредит предлагается понимать на двух уровнях — как определенную денежную сумму, выделяемую банком на известную цель, и как определенную технологию удовлетворения заявленной заемщиком финансовой потребности, с другой стороны, предлагается различать указанную технологию и результаты ее применения. Воспользовавшись этим подходом, можно утверждать, что кредит как продукт деятельности банка представляет собой:

1) сумму денег, предоставляемую банком заемщику и удовлетворяющую изложенным выше базовым признакам кредита, отражающим его специфическую экономическую и правовую природу;

2) кредитный продукт конкретный способ, каким банк оказывает или готов оказать кредитную услугу нуждающемуся в ней клиенту.

Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Необходимость и возможность кредита обусловлена закономерностями кругооборота капитала в процессе воспроизводства: на одних участках данного процесса высвобождаются временно свободные средства, которые могут быть источником кредита, на других — возникает потребность в них. Но для превращения потенциальной возможности кредита в экономическую реальность нужны определенные условия:

Ø согласование интересов кредитора и заемщика,

Ø самостоятельность в юридическом плане субъектов кредитной сделки (кредитор и заемщик), материально гарантирующих выполнение обязательств, вытекающих из экономических связей и предмета кредитного договора.

Кредит является разновидностью экономической сделки, договором между юридическими и/или физическими лицами о займе (ссуде), в соответствии с которым один из участников сделки (кредитор) предоставляет другому (заемщику) деньги (в некоторых случаях имущество) на определенный срок с условием возврата эквивалентной стоимости и с оплатой этой услуги в виде процента.[]

В Гражданском кодексе РФ понятия «заем» и «кредит» различаются содержательно по ряду признаков. Из их сравнения вытекает, что кредит (частный случай отношений займа) обладает следующими специфическими свойствами:

Ø в нем речь должна идти о передаче одной стороной (кредитором) другой стороне (заемщику) не любых вещей, а только денег, причем лишь во временное пользование (не в собственность заемщика). При этом указанные деньги могут не являться собственностью и самого кредитора;

Ø он не может, если иное не предусмотрено в договоре, быть беспроцентным. При этом договорное оформление (в письменном виде) выдачи/получения кредита рассматривается как обязательный, хотя и не специфический для кредитной сделки параметр.

Для договора займа письменная форма не всегда обязательна. В нем в качестве кредитора выступает не любое лицо, а только кредитная организация (как правило, банк). В этом смысле кредит - это банковский кредит в денежной форме. При этом имеется в виду активный вариант кредитования, когда банк не получает, а сам дает кредит. Обязательство банка выдать кредит в соответствии с заключенным договором носит безусловный характер; возвращается кредит также в денежной форме. В соответствии со ст. 819 ГК РФ «по кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных в договоре, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты». Наконец, выданный заемщику кредит банк первоначально обязательно зачисляет на специально для этого открываемый ссудный счет.

Обобщая вышесказанное, можно сделать вывод: кредит предполагает передачу заемщику (юридическому или физическому лицу) банком на основании специального письменного договора исключительно денежных средств (собственных средств банка и/или заемных) на определенный в таком договоре срок на условиях возвратности и платности в денежной же форме, подконтрольности, а также, как правило, целевого использования и обеспеченности.

Кредит имеет место не с момента подписания сторонами кредитного договора, а с момента реального предоставления соответствующей суммы заемщику.

Кредит объективно необходим для нормального функционирования экономики, поскольку движение капитала в процессе воспроизводства характеризуется неравномерностью. Эта неравномерность может быть вызвана отраслевой спецификой бизнеса, его удаленностью от источников сырья или рынков сбыта, особенностью процессов реализации товаров и услуг, сезонностью и иными факторами. Кроме того, кредит необходим для расширения бизнеса.

В соответствии с отечественными нормами гражданского права различают банковский, товарный, коммерческий, бюджетный (в том числе налоговый) кредиты. Но чаще всего выделяют две формы кредита: банковский и коммерческий кредит.

Банковский кредит предоставляется коммерческими банками в виде денежных ссуд. По кредитному договору банк или кредитная организация предоставляет денежные средства заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную сумму и уплатить проценты по ней (Кредитный договор, ст. 819 Гражданского Кодекса РФ).

Коммерческий кредит предоставляется продавцом товаров или услуг в виде отсрочки платежа, такой кредит может оформляться векселем.

В Гражданском кодексе РФ термин «ссуда» не применяется. В то же время он широко используется в документах Банка России и литературе. В пока еще действующей Инструкции ЦБ №62а от 30.06.1997 г. «О порядке формирования и использования резерва на возможные потери по ссудам» «ссуды» и «кредиты» используются как тождественные понятия.

Кредит как экономическая категория является определенным видом общественных отношений, связанных с движением стоимости. Основными существенными характеристиками кредита, отличающими его от денег, являются:

Ø Платность. Принцип платности кредитных ресурсов означает необходимость установления «цены денег», в качестве которой выступает ссудный процент, или просто процент. Если банк взимает меньший процент, чем его рыночная норма, то нет пределов той сумме, которую он мог бы таким образом ссудить.

Ø Возвратность. Выданные во временное пользование средства должны быть возвращены кредитору через установленное в договоре время. Возвратность является основополагающим свойством кредитных отношений, отличающим кредит от других видов денежных отношений. Возможность возврата ссуды обусловлена кругооборотом средств заемщика, который начинается и заканчивается в денежной форме.

Ø Срочность. Кредит предоставляется на определенный срок, после которого он должен быть возвращен банку.

Ø Доверие. Кредит это операция, основанная на доверии.

Сущность кредита проявляется в его функциях, а функции кредита реализуются в формах и видах кредита. Некоторые отечественные экономисты подходят к кредиту как к части финансов и обосновывают наличие у кредита тех же функций, что и у финансов: формирование денежных (в данном случае, ссудных) фондов; использование этих фондов и контрольная функция. В рыночной экономике кредит выполняет следующие функции.[]

1. Регулирующая функция. Общепризнанно, что кредит оказывает воздействие на развитие экономических процессов. Также все признают, что процентная ставка является экономическим рычагом — инструментом управления экономикой. Но для того, чтобы регулирующая функция кредита положительно воздействовала на экономику страны в целом и отдельного предприятия, необходимо задавать адекватные текущему состоянию экономики параметры, и разрабатывать эффективные и целесообразные «правила игры». Со стороны государства и Центрального банка это эффективная бюджетно-финансовая, налоговая и денежно-кредитная политика и адекватное нормативно-правовое обеспечение (в том числе для развития реального сектора экономики). Со стороны кредитных и других организаций — внутренние «правила кредитования», базирующиеся на соответствующей финансовой политике.

2. Перераспределительная функция кредита. Кредиту свойственно перераспределение стоимости вообще и временно высвободившейся стоимости (денежных ресурсов) в частности. Такое перераспределение может происходить внутри страны, отрасли, региона, организации. В рыночных условиях перелив денежного капитала из одних отраслей и сфер предпринимательства в другие всегда осуществляется в направлении из низкорентабельных сфер бизнеса в высокодоходные. Выполняя перераспределительную функцию, кредит становится необходимым механизмом выравнивания нормы прибыли. Вложенный в различные производства капитал закреплен в определенной натуральной форме и поэтому не может свободно перемещаться из одной отрасли в другую. Эти трудности преодолеваются с помощью кредита.

3. Аккумуляционная функция. Третья функция заключается в аккумуляции временно свободных денежных средств, в централизации капитала, а также в концентрации и накоплении капитала. Содержанием функции аккумуляции является постепенное накопление денег в течение определенного периода для кредитования их одной суммой в определенное мероприятие в будущем. Временно свободные деньги являются источником кредитного (заемного) капитала, который образуется за счет банковского и других форм кредита, а также за счет средств от выпуска и продажи облигаций (в том числе государственных). Собранные таким образом средства являются ссудным фондом общества.

4. Капиталотворческая функция кредита. Суть ее заключается в том, что кредит создает (воспроизводит, постоянно возобновляет) капитал и служит основным двигателем расширенного воспроизводства. Именно платный характер кредита порождает его движение как капитала. Что касается займа и ссуды, то согласно российским нормам они могут быть выданы на безвозмездной основе, в этом случае не идет речь о приросте капитала.

5. Стимулирующая функция кредита. Кредитное стимулирование – это система экономических (рыночных) форм и методов побуждения экономических субъектов к кредитованию с целью, прежде всего, расширения производства, бизнеса и увеличения капитала.

6. Замещение действительных (наличных) денег кредитными операциями. Ссуженная стоимость, полученная заемщиком и вошедшая в его хозяйственный оборот, начинает выполнять работу, свойственную деньгам (используется для приобретения оборудования и материалов, выплаты заработной платы и т. д.).

7. Контрольная функция кредита. Суть этой функции заключается в обеспечении возвратности кредита. Контрольная функция реализуется на этапе возникновения кредитных отношений (предварительный контроль, осуществляемый до заключения кредитного договора в ходе рассмотрения кредитной заявки), непосредственно кредитования (текущий контроль) и даже после завершения кредитных отношений (последующий контроль, например, в целях создания базы данных по ссудозаемщикам и проч.). Контрольная функция особенно важна в условиях становления и реформирования кредитной системы, тем более, когда это реформирование происходит в тяжелых финансовых условиях.

Понятие «кредит» нуждается в дополнениях, раскрывающих реальное применение его технологий и результатов, раскроем понятия «кредитной операции» и «кредитной услуги».

Кредитная операция - сами практические действия (упорядоченная, внутренне согласованная совокупность действий, направленных на удовлетворение потребности клиента в кредите) кредитных работников банка в процессе кредитного обслуживания заемщиков, форма воплощения в действительность кредитного продукта.

Кредитная услуга - результат банковской кредитной операции, т.е. итог или полезный эффект кредитной операции (целенаправленной кредитной деятельности сотрудников банка), состоящий в более или менее полном удовлетворении заявленной клиентом кредитной потребности и в получении банком прибыли.

Результат кредитного процесса нельзя сводить только к удовлетворению соответствующей потребности клиента, так как во взаимоотношениях с клиентом банк всегда выступает как партнерская организация, что предполагает реализацию интересов обеих сторон операции (сделки).

Следует также отметить, что на фундаментальном уровне раскрывающих содержание кредитного процесса, только кредитная операция соответствует тому, что обычно принято именовать кредитами предоставленными (выданными).

1.2 Виды кредитов

Виды кредита – конкретное приложение кредита на практике, характеристика особых организационно-экономических признаков.

Для их классификации в банковской практике используется ряд критериев:

Ø сфера использования: производственный и потребительский кредиты;

Ø конкретное проявление движения ссудного фонда: товарный, денежный и смешанный кредит;

Ø срок кредитования. В российской экономической практике краткосрочными считаются кредиты, выданные на срок до одного года, долгосрочными — выданные на срок свыше года. В западных странах краткосрочным считается кредит на срок до года или двух лет; среднесрочным — от года до пяти (в некоторых странах — от пяти до десяти лет); долгосрочным — свыше пяти, а в некоторых странах — свыше десяти лет;

Ø институциональный критерий определяет, кто в кредитной сделке выступал в качестве кредитора. Формы кредита, определяемые этим критерием, как правило, одноименны участнику кредитору: банковский кредит; коммерческий (хозяйственный); государственный; гражданский (частный, личный); международный.

Однако в соответствии с отечественными нормами гражданского, налогового и бюджетного права различают банковский, товарный, коммерческий, бюджетный (в том числе налоговый) кредиты. В практической деятельности коммерческие банки руководствуются этими нормами лишь в границах возможности судебного разбирательства. В реальной жизни банки пользуются указанными выше категориями (формами) кредита и надеются, что они будут отражены в банковском кодексе, проект которого обсуждается банковским сообществом.

Эта, казалось бы, чисто теоретическая проблема классификации кредитов проявляется в искажении статистической информации по кредитованию экономики. Так, полученный промышленным предприятием кредит проходит по статье «кредитование промышленности», хотя фактически он может быть использован на не связанные с промышленным производством цели. Кроме того, такая классификация кредитов целесообразна при разработке мер налогового стимулирования. Государство, желая стимулировать развитие определенных форм кредитования (потребительского, ипотечного кредитования, лизинга и т. д.), должно предоставлять налоговые льготы кредиторам по данным формам кредитов.

Кредиты могут различаться в зависимости от участников кредитной сделки (население, корпоративные клиенты, федеральные структуры и органы исполнительнее власти субъектов Российской Федерации, кредитно-финансовые организации), характера обеспечения и по другим показателям. Многообразие клиентской базы предопределяет сложную структуру кредитного портфеля банка и влияет на виды банковских кредитов для целевых групп потребителей.

По экономическому характеру объектов кредитования кредиты бывают:

Ø на формирование оборотных средств предприятия;

Ø на реконструкцию, модернизацию;

Ø на неотложные нужды;

Ø под товарно-материальные ценности (сырье и основные материалы, запасы, незавершенное производство), а также на временные нужды под сверхплановые затраты;

Ø под затраты (сезонное производство, подготовка новых производств);

Ø расчетные (в связи с отгрузкой готовой продукции, открытие аккредитива);

Ø платежные кредиты (несвоевременное поступление средств за отгруженный товар);

Ø на распределительные операции (под покрытие временных разовых потребностей при отсутствии свободных денежных средств).

1.3 Принципы и правила кредитования

Основными принципами кредитования, вытекающими из сущности кредита, являются: срочность, платность, возвратность, целевой характер использования кредита, его материальная обеспеченность.

К этим принципам можно добавить:

Ø принцип осторожности, предполагающий защиту интересов участников кредитной сделки;

Ø принцип соответствия, согласно которому руководство кредитуемой организации должно делегировать при определенных условиях индивиду достаточно полномочий, чтобы он был в состоянии не только выполнять те задачи, которые перед ним поставлены в процессе кредитования, но и нести ответственность (в том числе материальную).

Коммерческие банки развитых стран используют при оценке кредитной политики систему принципов САМPARI:

С - Character — характеристика клиента;

А - Ability — способность клиента управлять собственными финансами или способность к возврату кредита;

М - Margin— маржа (доходность);

Р - Purpose — цель кредита;

А - Amount — размер (сумма) кредита,

R - условия погашения кредита;

I - Insurance— страхование риска непогашения ссуды.

Новосибирским экономистом Н.Т. Стрельцовой в результате теоретического изучения этих принципов и практического ознакомления с их реализацией в зарубежных банках, были сформулированы принципы рационального кредитования «ИКОНСУМ», также используя аббревиатуру из начальных букв:

И — информация о заемщике;

К — оценка кредитоспособности заемщика (или кредитоспособность);

О –– оценка качества обеспечения (или обеспечение);

Н — надежность;

С — сумма кредита;

У — условия кредита;

М — маржа.

Именно исходя из этих принципов разработана взаимоувязанная система правил кредитования субъектов реального сектора экономики.

2. Кредитная

система Российской Федерации

2.1 Банки и небанковские

кредитные организации

Сущность и функции кредита в его различных формах реализуется через кредитную систему. Традиционно кредитная система рассматривается в двух аспектах: функциональном и инструментальном.

С точки зрения функционального аспекта, под «кредитной системой» понимается совокупность кредитных отношений, форм, методов кредитования, т.е. кредитная система представлена банковским, коммерческим, потребительским, государственным и международным кредитом.

С точки зрения институционального аспекта, кредитная система представляет собой совокупность кредитных институтов, создающих, аккумулирующих и предоставляющих денежные средства в соответствии с основными принципами кредитования.

Кредитный институт – это юридическое лицо, которое для извлечения прибыли может осуществлять все или часть из следующих операций:

Ø привлечение денежных средств физических и юридических лиц во вклады, причем привлекать денежные средства физических лиц могут только организации старше 1 года;

Ø размещение этих средств от своего имени и за свой счет;

Ø открытие и ведение банковских счетов физических и юридических лиц;

Ø осуществление расчетов по поручению владельцев счетов;

Ø инкассация денежных документов, средств и кассовое обслуживание;

Ø купля-продажа иностранной валюты;

Ø привлечение и размещение драгоценных металлов;

Ø выдача гарантий.

Кредитная система складывается из банковской системы и совокупности «небанковских» кредитно-финансовых институтов.

При этом банки – это кредитные организации, которые имеют право в комплексе осуществлять первые три операции.

Небанковские организации – это кредитные организации, которые могут осуществлять лишь отдельные банковские организации. Они способны аккумулировать временно свободные средства и размещать их на условиях срочности, платности и возвратности. Небанковские кредитно-финансовые организации представлены инвестиционными фондами, финансовыми компаниями, ломбардами и т.д. Эти организации, формально не являясь банками, выполняют многие банковские операции и конкурируют с банками. Несмотря на это, банки все же являются ядром кредитной системы государства. В приложении 1 представлена численность кредитных организаций, зарегистрированных на территории Российской Федерации

Кредитные организации могут также осуществлять различные виды сделок: факторинговые, трастовые, лизинговые операции, выдавать поручительства, сдавать в аренду сейфы, консультировать и заниматься иной деятельностью, кроме производственной, торговой, страховой.

Для решения совместных задач, не преследующих цели извлечения прибыли, кредитные организации могут образовывать союзы и ассоциации, а для совместного осуществления банковских операций – группы и холдинги. Кредитные организации осуществляют свою деятельность на основании действующего законодательства, своего устава, полученной лицензии, формируют свой уставный капитал не ниже определенного уровня.

Существуют следующие особенности современной кредитной системы РФ:

1. По оценкам рейтингового агентства «Интерфакс», доля российских банков на кредитном рынке России составляет 55-60%, «...причем лучшие заемщики достаются именно иностранным банкам, кредитный рынок стал ареной конкуренции с иностранными банками» []. Темп роста капитала (акций, долей} нерезидентов ( + 8,4%) опережает темп роста совокупного капитала действующих банков в России (+4,1%). У 29 банков уставный капитал на 100% сформирован за счет средств нерезидентов, у 9 кредитных организаций доля нерезидентов составляет более 50%. Объем задолженности российских предприятий перед иностранными кредиторами на 01.07.2003г. составлял 40,6 млрд долл. США. Только за I полугодие 2003 г. он увеличился на 7 млрд долл. Иностранная задолженность банковской системы выросла на 3,4 млрд долл. (до 18,6 млрд долл.).

2. Повышение конкурентоспособности отечественного сектора банковских услуг за счет снижения экономических и административных издержек бизнеса. С учетом предстоящего вступления России в ВТО существенное значение приобретает целенаправленная работа по снижению себестоимости и повышению качества банковских услуг для юридических и физических лиц. Она уже ведется, но предстоит сделать еще очень многое, инициативу, конечно, должны проявлять саморегулируемые организации.

3. Преобладающая роль банков с участием капитала государства, субъектов и муниципальных образований Российской Федерации. Роль банков, контролируемых государством, в банковском секторе остается значительной в основном за счет Сбербанка, который занимает лидирующие позиции на многих сегментах рынка банковских услуг. По данным В. Мехрякова, вице-президента Урал Внешторгбанка, 5 банков аккумулируют 44% активов, на долю госбанков приходится треть активов банковского сектора[].

Реализуется распоряжение Правительства РФ о выходе государства из капиталов кредитных организаций. Вместе с тем в 2002 г. значительно увеличил свой уставный капитал (с 51 млн. руб. до 951 млн.) Росэксимбанк, банк со 100%-ным госучастием. ОАО «Россельхоз-банк» в соответствии с распоряжением правительства от 09.06.2003 г. №761-р получил согласие МАП на увеличение уставного капитала с 3,799 млрд руб. до 4,649 млрд. Единственным владельцем этого банка является Российский фонд федерального имущества.

Аналитики российского финансового рынка не отрицают большое значение Сберегательного Банка РФ для стабильности отечественной банковской системы, для решения значимых социально-экономических проблем. Сбербанк России — это лидер банковской системы России, основа ее стабильности и надежности. Присутствие Банка во всех секторах рынка банковских услуг делают его альтернативой любому другому банку России и обеспечивает функционирование банковской системы страны в любых условиях. Так, например, в настоящее время доля Алтайского Сберегательного Банка РФ на рынке кредитования края составляет около 60 %.

2.2 Сберегательного банк РФ. Кредитная политика банка

Сберегательный Банк Российской Федерации — старейший банк страны и единственный банк, сохранивший свою структуру после распада СССР. Сбербанк России — это банк общенационального масштаба, лицо банковской системы России на международном рынке. Банк обеспечивает формирование экономической политики и оказывает влияние на макроэкономические процессы в стране, осуществляет реализацию экономически эффективных государственных программ развития. Значительная филиальная сеть Банка и использование передовых технологий призваны обеспечить доступность Банка в любой точке страны. Сбербанк России — это универсальный коммерческий банк. Банк стремится удовлетворять потребности всех клиентов в широком спектре качественных банковских услуг. Банк призван эффективно размещать привлеченные средства населения и юридических лиц в интересах вкладчиков, клиентов и акционеров. Сбербанк России — это социально значимый банк. Являясь единственным банковским учреждением, предоставляющим услуги на всей территории России, Банк активно участвует в реализации социальных программ, оказывает поддержку развитию национальной науки и культуры.

Стратегическая цель Банка — выйти на качественно новый уровень обслуживания клиентов, сохранить позиции современного первоклассного конкурентоспособного крупнейшего банка Восточной Европы. Это предполагает создание системы, устойчивой к возможным экономическим потрясениям в России и за рубежом, путем оптимального распределения пропорций между тремя основными направлениями деятельности — работой с физическими лицами, юридическими лицами и государством.

Главной задачей Банка в области кредитования является увеличение качественного и высокодоходного кредитного портфеля на основе минимизации и диверсификации кредитных рисков. Банк продолжает кредитование всех основных групп клиентов: населения, корпоративных клиентов, федеральных структур и органов исполнительной власти субъектов Российской Федерации, кредитно-финансовых организаций.

За счет повышения гибкости условий кредитования, расширения продуктового ряда, учета индивидуальных потребностей клиента повышается конкурентоспособность кредитных продуктов Банка и обеспечивается доступность кредитов для максимального числа платежеспособных заемщиков при эффективной рекламной поддержке. При предоставлении кредита особое внимание уделяется консультированию и оказанию дополнительных услуг клиентам.

Рост потребностей реального сектора экономики и оздоровление инвестиционного климата в стране позволяет расширить спектр и объемы операций на рынке кредитования корпоративных клиентов. Приоритет кредитной политики Банка на этом сегменте рынка – развитие взаимоотношений с крупными предприятиями реального сектора экономики и федерально-значимыми структурами; предприятиями топливно-энергетического комплекса; экспортерами и импортерами; предприятиями военно-технической сферы; предприятиями, осуществляющими реализацию строительных проектов; торговыми и торгово-посредническими предприятиями; предприятиями сферы услуг; предприятиями наиболее инвестиционно привлекательных сфер промышленности, транспорта и связи, а также эффективно работающими средними и малыми предприятиями, в том числе в агропромышленном комплексе, имеющими стабильные обороты по счетам в Банке.

Кредитование корпоративных клиентов осуществляется по следующим направлениям: краткосрочное коммерческое кредитование, инвестиционное кредитование и проектное финансирование, овердрафтное вексельное кредитование.

Краткосрочное кредитование корпоративных клиентов в рублях и иностранной валюте на срок до одного года ориентировано для приобретения: товаров и услуг, поставляемых (предоставляемых) заемщику по определенным контрактам; оборотных средств в целом (вследствие общего разрыва в платежном обороте); для выплаты заработной платы работникам организации-заемщика; для вложений в ценные бумаги; размещения средств в жилищное и коммерческое строительство.

Сбербанк России расширяет контакты с западными банками и национальными страховыми агентствами соответствующих стран по вопросам финансирования закупок импортного оборудования российскими предприятиями. Сбербанк рассматривает кредитные линии в качестве дополнительной услуги клиентам банка, предоставляющей возможность снижать свои затраты, связанные с покупкой импортного оборудования. Поэтому банк рассматривает целесообразность заключения целого ряда соглашений по кредитным линиям.

Инвестиционное кредитование становится важным инструментом завоевания наиболее привлекательного сегмента рынка — крупных, и кредитоспособных клиентов страны. Инвестиционное кредитование заключается в среднесрочном кредитовании инвестиционных программ российских предприятий по перевооружению и модернизации действующих производств, направленных на улучшение качества выпускаемой продукции и повышение ее конкурентоспособности на российском и мировом рынках, а также предприятий добывающей промышленности, в том числе осваивающих новые месторождения. Увеличение объемов долгосрочных кредитных продуктов связано с необходимостью строгого соблюдения установленных Банком России нормативов ликвидности и потребностей реального сектора экономики.

С конца 1996 г. Сбербанк развивает проектное финансирование. В настоящее время ведется работа с относительно небольшими (до 10 млн. долл.) проектами со сроками возврата кредитов до 3,5 лет, что, прежде всего, объясняется существующей структурой фондирования. Банком осуществляется и синдицированное кредитование, т.к. в настоящее время возникает необходимость по совместной реализации банками крупных проектов. Как правило, это проекты, реализуемые крупными предприятиями, или проекты «с нуля». Участие в них банков возможно как с точки зрения увеличения размеров кредита, так и с точки зрения распределения рисков по проекту.

Овердрафтное кредитование осуществляется банком для оплаты расчетных документов клиента (платежных поручений, аккредитивов, акцептованных клиентом платежных требований, чеков на получение наличных средств) при отсутствии или недостаточности средств на его счете. Оно предоставляется юридическим лицам, находящимся на расчетно-кассовом обслуживании в банке, имеющим постоянные обороты по счетам, безупречную кредитную историю, а также устойчивое финансовое положение. Не требуется предоставления бизнес-планов и технико-экономического обоснования, а также обязательного оформления обеспечения. Овердрафтный кредит предоставляется в пределах установленного банком лимита, размер которого определяется в процентах от величины среднемесячных кредитовых оборотов по клиентским счетам, и на срок не более 30 календарных дней.

Разновидностью овердрафтного кредитования является экспортный овердрафт, представляющий собой кредитование в рублях расчетных счетов экспортно-ориентированных предприятий на период с даты списания валютной выручки с транзитного счета клиента для последующей продажи валюты на бирже до даты поступления на его расчетный счет денежных средств, полученных от продажи валютной выручки на срок не более 180 дней.

Алтайский банк Сберегательный Банк РФ представляет на территории Алтайского края и Республики Алтай интересы Сбербанка России, выполняет важную роль в развитии финансовой системы и экономики региона, пользуется стабильным доверием населения и руководителей предприятий различных направлений бизнеса.

Алтайсбербанк имеет разветвленную филиальную сеть, представленную 754-мя учреждениями, в числе которых 25 отделений, 620 операционных касс вне кассового узла, 57 дополнительных офисов (универсальных) и 52 дополнительных офиса по обслуживанию частных клиентов. Такая сеть учреждений является конкурентным преимуществом Алтайсбербанка, т.к. позволяет обслуживать клиентов в каждом уголке края – от крупных городов до небольших отдаленных сельских районов. При этом банк постоянно расширяет перечень операций своих учреждений, делая их более универсальными, что позволяет полнее удовлетворять любые потребности клиентов в банковских продуктах.

В банке создана надежная материально-техническая база, построены и модернизированы по современным требованиям здания учреждений банка, автоматизированы все основные банковские операции. Алтайсбербанк располагает 114,5 тыс.кв.м производственных площадей, из них 88,7 тыс.кв.м собственных площадей и 25,8 тыс.кв.м арендованных. В настоящее время в банке автоматизированы все отделения и дополнительные офисы, что позволяет обрабатывать 100% операций юридических лиц и более 80% операций физических лиц в автоматизированном режиме.

Персонал банка – более пяти тысяч высококвалифицированных сотрудников, из которых 2,3 тысячи занимаются непосредственно обслуживанием клиентов банка, а это более 26 тыс. счетов юридических лиц и более 5 млн. счетов физических лиц; 3,85 тысяч кредитуемых корпоративных клиентов и 207,8 тысяч частных клиентов; более 246 тысяч пользователей банковских карт различных систем.

В целях сохранения достигнутых рыночных позиций и поддержания доверия клиентов банк обеспечивает последовательное динамичное развитие по всем бизнес-направлениям.

В 2005 г. активы банка выросли на 7,2 млрд.руб. до уровня 39,2 млрд.руб., размер капитала возрос на 38% и составил более 3,56 млрд.руб., ресурсная база достигла уровня 27,2 млрд.руб., кредитный портфель возрос на 33% до 25 млрд.руб.

На сегодняшний день Алтайский банк Сбербанка России предлагает клиентам около 750-ти услуг, более 150-ти из них оказываются бесплатно. Порядка 290 услуг предусмотрено для физических лиц и около 460 - для юридических лиц.

В приложение 2 представлена количественная структура услуг Банка по основным бизнес-направлениям.

3. Анализ кредитования юридических лиц Сбербанком РФ

В теоретической части работы рассмотрены основы кредитной деятельности банков, раскрыто понятие «кредит», приведена его классификация. Теперь рассмотрим конкретную деятельность по кредитованию юридических лиц кредитными организациями РФ и отдельно Сберегательным банком РФ по Алтайскому краю в динамике за 1998 по 2005 гг., а также проанализируем состав активов банка и целевую направленность выданных в 2005 г. кредитов.

3.1 Динамика процесса кредитования юридических лиц за 1998 – 2005 гг.

Процессы, происходившие в период после августа 1998 года в реальном секторе, отразились и на динамике показателей банковского сектора.

Рассмотрим темпы прироста показателей банковского сектора в реальном исчислении за период 1998- 2005 гг.

В этот период отмечались следующие изменения. После кризиса 1998г. прирост кредитования юридических лиц был отрицательным: объем выданных кредитов упал на 40 %. В 1999 г. прирост выданных кредитов был сравнительно небольшим и составил всего 5 %. Причем динамика ссуд в иностранной валюте в течение 1998 –1999 гг. повторяла динамику стоимостного объема экспорта, но со сдвигом «вниз» – падение ссуд в инвалюте во второй половине 1998 и первой половине 1999 года больше, чем сокращение экспорта, а рост во второй половине 1999 и первой половине 2000 года меньше, чем увеличение экспорта. Относительно вялая реакция банковских кредитов на увеличение экспорта отчасти может объясняться небольшим спросом на кредиты со стороны импортеров - объемы импорта пока далеки от докризисного уровня, отчасти - низким спросом на кредиты со стороны экспортеров в условиях увеличивающихся доходов. Из пяти крупнейших банков-кредиторов предприятий в иностранной валюте пережил кризис только Сбербанк (остальные – Инкомбанк, СБС-Агро, ОНЭКСИМ Банк и Российский кредит – в той или иной форме прекратили активные операции). Оставшиеся банки лишились основного источника ресурсов для этого вида кредитов, поскольку кредитование в иностранной валюте в докризисный период в значительной степени строилось на привлечении средств нерезидентов и, прежде всего, синдицированных кредитов иностранных банков. Кризис отрезал большинству банков доступ на международные рынки капиталов. Мобилизовать ресурсы внутри страны оказалось для банков делом если и не непосильным, то очень непростым

Резкий скачок в выдаче кредитов происходит в 2000 г. (прирост 45 %). Однако анализ изменений в структуре активов банков, кредитующих реальный сектор, позволяет сделать вывод, что рост рублевых кредитов, наблюдавшийся в 2000 году, лишь отчасти можно приписать увеличению ресурсов банковской системы. В значительной степени он происходил за счет перераспределения средств внутри кредитного портфеля банков и активов, размещаемых ранее в банковском секторе, и был обеспечен возвращением в Россию части средств, размещенных ранее за пределами страны.

Таким образом, элиминирование влияния девальвации рубля на динамику ссуд в инвалюте, а также использование в качестве индикатора процессов, происходящих в экспорто ориентированной части экономики, показателя стоимостного объема экспорта, а в секторе, ориентированном на внутренний спрос, – показателя объема промышленного производства, позволяет выяснить, что динамика кредитов реальному сектору демонстрирует высокую степень чувствительности к процессам, происходившим в экономике после августа 1998 года.

Темп прироста кредитов юридическим лицам в реальном исчислении на конец 2001 года был ниже – 35 %, на конец 2002 – 20 %. Однако сложившаяся уже в 2003 году динамика основных показателей банковской деятельности была во многом обусловлена благоприятной макроэкономической конъюнктурой. В этих условиях кредитным организациям удалось существенно увеличить масштабы финансового посредничества. По состоянию на 1.01.2004 отношение активов банковского сектора к ВВП составило 42,2 % против 38,3 % на 1.01.2003, капитала— 6,1 % против 5,4 %. кредитов отечественным нефинансовым предприятиям и организациям — 17,1 % против 14,7 %, средств, привлеченных от предприятий, организаций и физических лиц, — 21,8 % против 19,6 %. За 2003 год активы банковского сектора увеличились на 35,1 %, в реальном исчислении их прирост составил 28,1 % (в 2001—2002 годах прирост не превышал 18 % в год). При этом наиболее динамично развивались активные операции банков в рублях: удельный вес рублевой составляющей в активах банковского сектора увеличился с 63,8 до 70,1 %. Российский банковский сектор продолжал развиваться более быстрыми темпами, чем экономика в целом. В 2004 – 2005 гг. отмечалось увеличение выдачи кредитов (прирост на 42 % и 38 % соответственно), что свидетельствует о нормализации экономической обстановки. В приложении 3 представлены сведения о предоставленных кредитах за 1998 – 2005 гг. по данным Государственного комитета статистики.

В этих условиях Сберегательный банк РФ не только подтвердил репутацию самого надежного банка страны, пройдя кризис с минимальным уровнем потерь, но и обеспечил доступ к банковским услугам значительному количеству новых клиентов. Сбербанк России к 2000 году значительно укрепил свои позиции на приоритетных сегментах рынка. Существенно укрепились позиции Банка в обслуживании корпоративных клиентов: доля Банка на рынке составляла около 25 %, более 1 миллиона юридических лиц – клиенты Сбербанка России. Банк продолжал активно работать на рынке внутренних и внешних государственных обязательств, корпоративных ценных бумаг.

Наращивая присутствие на приоритетных сегментах финансового рынка, Банк стремился обеспечить адекватное увеличение собственного капитала, диверсифицировать ресурсную базу, улучшить структуру активов, повысить рентабельность работы. Размер капитала на начало 2000 года составил 29,6 млрд. рублей. Прирост капитала, в основном, обеспечивался чистой прибылью Банка, которая только в 1999 году составила 8,4 млрд. руб. Определенная Концепцией банка политика приоритетного направления инвестиций в реальный сектор экономики реализовалась в значительном росте кредитного портфеля Банка, который на начало 2000 года составил 46 % от размещенных средств, превысив объем вложений Банка в государственные ценные бумаги. Кредитный портфель Банка превышает 30 % общего объема кредитов юридическим лицам. Значительно сократились объемы межбанковских кредитов, которые на текущий момент представляют собой, в основном, инструмент управления краткосрочной ликвидностью. Последовательно наращивается участие Банка в сфере инвестиционного кредитования и проектного финансирования. Объем инвестиционных долгосрочных кредитов на начало 2000 года превысил 10,5 млрд. рублей и 320 млн. долларов.

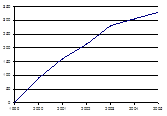

Если провести анализ темпов прироста выданных кредитов юридическим лицам Сберегательным банком РФ по Алтайскому краю за период 2000 - 2005 гг. (рис. 2) можно сделать вывод, что, как и в целом по России, в этот период в Алтайском крае наблюдается ежегодный рост объемов выданных кредитов юридическим лицам. За 2000 год всего выдано кредитов на 4 126,7 млн. руб., из них выдано кредитов юридическим лицам - 3 062,9 млн. рублей. При этом структура кредитного портфеля Алтайсбербанка такова: более всего - 35,4 % кредитов получил промышленный сектор экономики (Алтайкокс, Алтайхимпром), торговля - 23,6 %. Военно-промышленный сектор экономики, а также предприятия тяжелого машиностроения получили 128 млн. рублей. В составе кредитных вложений в 2000 г. наибольший удельный вес занимали краткосрочные кредиты - 80,1 %, за первое полугодие 2001 года их объем вырос на 36,9 %. Долгосрочные ссуды выросли на 34 %, их доля не изменялась и составляла 16 % в общей сумме ссудной задолженности клиентов банков на конец 2000 г. С начала 2001 года наблюдались структурные сдвиги в составе кредитного портфеля: снизился удельный вес стандартных ссуд с 92,5 % до 92,2 %, сомнительных - с 3,6 % до 1,2 %, выросла доля нестандартных ссуд с 1,4 % до 2,7 %, безнадежных - с 2,6 % до 3,9 %. Однако темпы прироста кредитования юридических лиц Сбербанком РФ по Алтайскому краю в целом, превышают общероссийские: за 2000 г. прирост объемов кредитования составлял 89 %, за 2001 год - 72 %, за 2002 г. – 52 %.

В 2003 г. экономисты России отмечают стабильную ситуацию на валютном и финансовом рынках, сильный платежный баланс и расширение внутреннего спроса. В этом году темп прироста объемов кредитования юридических лиц в Алтайском крае на 15 % был выше аналогичного показателя 2002г.; количество выданных кредитов увеличилось в Алтайском филиале Сберегательного банка РФ почти в 1,7 раза.

В 2004 – 2005 гг. объемы предоставленных кредитов юридическим лицам продолжали расти: прирост 2004 г. – 25 %, 2005 – 24 %.Данная тенденция свидетельствует о постоянном росте доверия к Сберегательному банку РФ. Кроме того, на сегодняшний день, как отмечают в Алтайском Союзе предпринимателей, лишь Алтайский банк Сбербанка РФ стал активнее работать с юридическими лицами, давать кредиты на большие суммы, увеличивать сроки возврата.

Рисунок 2 - Прирост объемов кредитования юридических лиц Сберегательным банком РФ по Алтайскому краю

Сравним структуру активов Сберегательного банка РФ на 1 января 2003 и 1 января 2004 гг. По данным диаграммам можно сделать вывод, что развитие кредитных операции Банка с реальным сектором экономики явилось основным фактором роста активов банковского сектора в 2003 году. Кредиты, предоставленные Банком отечественным нефинансовым предприятиям и организациям, за 2003 год увеличились на 42,4% (что на 7,2 процентного пункта превышает темп прироста за 2002 год) и составили 2266,9 млрд. рублей на 1.01.2004. Удельный вес этих кредитов в активах действующих кредитных организаций возрос с 38,4% на 1.01.2003 до 40,5% на 1.01.2004. Операции по кредитованию нефинансового сектора в 2003 году расширили 74,3% действующих кредитных организаций. Около 2/3 общего объема кредитов нефинансовому сектору экономики предоставлено в рублях. В структуре кредитов российским нефинансовым предприятиям и организациям опережающими темпами (на 70%) росли кредиты сроком погашения свыше 1 года, на них приходится 38% данных кредитов (32% на начало года).

3.2 Анализ сведений о кредитовании юридических лиц в 2005г. на примере Алтайского края

Кредитование – одна из основных операций Алтайсбербанка, которой уделяется первостепенное внимание. В 2005 г. банк выдал кредитов на сумму более 26 млрд. руб., в т.ч. юридическим лицам – более 23 млрд. руб. В результате кредитный портфель банка возрос до 25 млрд. руб., в т.ч. корпоративным клиентам до 16,5 млрд. руб.

Рассмотрим целевую направленность кредитования юридических лиц Сберегательным банком РФ по Алтайскому краю (приложение 3).

Юридическим лицам банк предлагает различные виды кредитных отношений - стандартные кредиты, кредитные линии, в т.ч. с применением векселей Сбербанка, овердрафтные кредиты, банковские гарантии. Кроме того, банк поддерживает инвестиционные проекты в различных отраслях экономики и принимает участие в реализации строительных проектов, что обеспечивает введение в эксплуатацию тысячи квадратных метров жилых, торговых, производственных и складских площадей.

Все привлекаемые в регионе средства, а также ресурсы, покупаемые в Сбербанке РФ, банк направляет в реальный сектор экономики. Наибольшее внимание уделяется кредитованию промышленности (ссудная задолженность промышленных предприятий составляет 5,9 млрд. руб. или 35,8 % всех кредитов юридических лиц) и сельского хозяйства (2,2 млрд. руб. или 13,5 % кредитов юридическим лицам). Банк кредитует как крупные предприятия алтайской промышленности, так и частных предпринимателей, сельхозпроизводителей, малый бизнес.

Значительная доля (41 %) кредитных вложений юридическим лицам приходится на предприятия оптовой и розничной торговли и общественного питания. На протяжении ряда лет данная тенденция сохраняется, что связано со спецификой региона. Активно пользуются кредитными ресурсами банка обрабатывающие производства (29,7 %), сохраняются объемы кредитных вложений в развитие ОАО Алтай-кокс” - доля кредитов в черную металлургию составляет более 9 %.

На обслуживании в Алтайсбербанке находится 10 предприятий из списка приоритетных клиентов Сбербанка России и клиентов, вошедших в 200 крупнейших предприятий России. Из них, в текущем году услугами кредитования пользовались - РАО «ЕЭС России» ОАО « Энергетики и электрификации Алтайского края «Алтайэнерго», ОАО «НК «Роснефть «Алтайнефтепродукт», ОАО «Сибирьтелеком» региональный филиал, ОАО «Алтай-Кокс». Крупными клиентами банка, на долю которых приходится до 30 % остатков ссудной задолженности в портфеле корпоративных клиентов, являются такие предприятия как: ОАО «Алейскзернопродукт», ОАО ПО АМЗ, ОАО Алтайвагон, ООО Бийскэнерго, ООО Алтайхолод, ЗАО Инвестиционная компания «Юкас-холдинг», ООО НПК ЭТТ Алтай, ЗАО ОРК «Хелми», ОАО «Славгородский молочный комбинат» и другие.

При определении корпоративной клиентуры банк проводит последовательную работу по взаимодействию с различными комитетами и управлениями органов власти, Комитетом по финансам, налоговой и кредитной политике, Главным управлением экономики и инвестиций, Главным управлением сельского хозяйства и продовольствия. Банк постоянно участвует в выставках «Алтай-Нива» и «Алтай Агротех», ежегодно проводимых на краевом уровне.

На территории края более 180 предприятий осуществляет свою финансовую-хозяйственную деятельность с участием экспортных операций. Свыше 20 предприятий имеют экспортной выручки более 400 млн.руб., и относятся к категории наиболее крупных для банка – ОАО «Алтай-Кокс», ОАО «Кучуксульфат», ООО «МОПСТ», ООО «Агроводпром», ООО «Савой» и другие.

Наряду с этим более 100 клиентов ввозят на территорию края импортные товары и продукцию, наиболее крупные осуществляют расчеты с зарубежными партнерами в объемах превышающих 320 млн.руб., такие как ООО «ТЕЙСИ», ООО «Торговый дом Каполиграф», ОАО «Бийская табачная фабрика», ООО «Фобос» и другие.

Наибольшая доля в выданных кредитах - 46 % - у овердрафтных кредитов. Это можно объяснить следующим. Цели оведрафтного кредитования состоят в том, что кредит, предоставляется для оплаты расчетных документов клиента при отсутствии или недостаточности средств на его Счете. Базовые ставки кредитования при овердрафтном кредитовании – 10 % годовых. Расчет лимита овердрафта в рублях и иностранной валюте осуществляется в процентах от величины среднемесячных кредитовых оборотов по счетам Клиента в Банке

Данного вида кредитования:

Ø не требует предоставление бизнес-плана и технико-экономического обоснования,

Ø не требует обязательного оформления обеспечения,

Ø не допускает пролонгация сроков действия соглашений.

Отличительной особенностью данного кредита является то, что по нему нет просроченной задолженности.

Алтайский банк Сбербанка России с 1997 года активно развивает направление долгосрочного кредитования инвестиционных и строительных проектов юридических лиц. За это время многие клиенты Алтайского банка использовали этот вид кредита для осуществления своих проектов по расширению и модернизации производства, строительству недвижимости. Банк финансирует проекты практически во всех отраслях экономики, начиная от сельского хозяйства и заканчивая энергетикой. Данный вид кредита позволяет предприятию осуществлять капитальные вложения без ущерба для своего оборотного капитала, проводить грамотную кредитную политику, используя заемные средства банка на срок окупаемости проекта.

Сравнивая итоги 2004 и 2005 гг. по данному виду кредита можно сделать следующие выводы. По итогам работы 2004 года остаток задолженности по предоставленным инвестиционным и строительным кредитам составил более 1,5 млрд. руб. В том числе, в 2004 году банком предоставлено средств на финансирование инвестиционных проектов – 740 млн. руб., на финансирование строительных проектов – 370 млн. руб. Погашено ранее предоставленных инвестиционных кредитов в сумме 240 млн. руб., кредитов на финансирование строительных проектов в сумме 110 млн. руб.

В 2005 г. 1 % выданных кредитов был предоставлен на цели финансирования строительных проектов и 2,5 % - на цели финансирования инвестиционных проектов. По состоянию на 01.01.05 Алтайским банком финансируется 77 инвестиционных и 34 строительных проекта. Успешно завершены 29 инвестиционных и 7 строительных проектов. Между банком и застройщиками заключены договора о сотрудничестве с целью реализации квартир в 7 строящихся домах с участием средств банка. В рамках данных договоров банк предоставляет ипотечные кредиты физическим лицам для приобретения жилья.

Преимущества рассматриваемых кредитных продуктов:выгодные условия кредитования, длительные сроки, возможность предоставления крупных кредитов, организация поэтапного финансирования, с учетом особенностей конкретного проекта и гибкий подход к формированию структуры обеспечения.

Кредит предоставляется юридическим лицам как в рублях, так и в иностранной валюте.

Лимит кредитования определяется исходя из показателей эффективности конкретного инвестиционного проекта, финансового состояния заемщика и не может превышать 70% от общей стоимости проекта. Не менее 30% стоимости проекта должно быть профинансировано за счет незаемных средств инициатора/оператора проекта. Денежные средства могут быть предоставлены предприятию в виде стандартного кредита; невозобновляемой кредитной линии; рамочной кредитной линии. При этом устанавливается индивидуальный график погашения основного долга.

По строительным проектам задолженность составляет 666999 тыс.руб. (4,5 %), просроченной задолженности нет. По инвестиционным проектам задолженность составляет 1493691 тыс.руб. (10 %), доля просроченной задолженности по инвестиционным проектам из общей суммы задолженности Банку составляет 0,07 %.

3,8 % было выдано с применением векселей Сберегательного банка РФ. Особенности данного вида кредитования состоят в том, что кредит выдается для приобретения векселя с целью его последующего использования в качестве расчетно-платежного средства сроком платежа:

Ø «по предъявлении, но не ранее определенной даты»

Ø «на определенный день»

Срок погашения кредита с применением векселей устанавливаются по соглашению сторон:

Ø до наступления срока платежа по векселю (В этом случае на срок действия кредитного договора устанавливается базовая процентная ставка – до 7 % годовых)

Ø с даты наступления срока платежа по векселю(В этом случае более длительное использование вексельных кредитов позволяет кредитоваться под более низкую процентную ставку).

0,05 % выдано предприятиям золото-добывающей отрасли. Получает дальнейшее развитие предварительное кредитование добычи драгоценных металлов под будущую поставку заемщиками драгоценных металлов, используемых в качестве дополнительной гарантии возврата средств наряду со стандартными формами обеспечения. При этом совершенствуется практика предоставления дополнительных услуг заемщикам в виде покупки драгоценных металлов у недропользователей как для последующей реализации, так и для формирования инвестиционного портфеля Банка в драгоценных металлах. Остаток задолженности по данным кредитам составляет 15млн. руб. (0,1 %), просроченной задолженности нет.

0,2 % выдано на финансирование импортных операций. Активное развитие кредитования экспортно-импортных операций обеспечивает достижение необходимых объемов краткосрочного кредитования в иностранной валюте. Предэкспортное кредитование получает широкое распространение. оно ориентировано, прежде всего, на средних и крупных корпоративных клиентов и их российских смежников. Развитие данного вида операций осуществляется с учетом ситуации на валютно-финансовых и сырьевых рынках. Это существенно расширяет возможности Банка по применению некредитных инструментов, таких как форфейтинг, документарные операции и гарантии. Приоритетное направление осуществления гарантийных операций Банка - оказание услуг участникам внешнеторговых операций (экспортерам и импортерам), предприятиям, стабильно работающим на внутреннем рынке страны. Наиболее перспективным в условиях стабилизации экономики России и повышения ее международного рейтинга является предоставление платежных гарантий, гарантий исполнения контрактных обязательств, тендерных и таможенных гарантий. Остаток задолженности по данному виду кредита составляет 119 млн. руб. (0,8 %), просроченной задолженности нет.

1 % кредитов выдан предприятиям оборонно-промышленного комплекса. Источником погашения данного кредита является выручка по экспортным контрактам в области ОПК и/или договорам комиссии, заключенным в рамках реализации экспортного контракта в области ОПК. Задолженности по данному виду кредита составляет 146 млн. руб., просроченной задолженности нет.

4. Проблемы кредитования юридических лиц

Процесс кредитования связан с действиями многочисленных факторов риска, способных повлечь за собой непогашения ссуды в установленный срок.

Основной прирост ссудной задолженности приходится на инвестиционные долгосрочные кредиты, выдаваемые под залог весьма крупных, зачастую контрольных пакетов акций предприятий-заемщиков. В случае если эти промышленные предприятия при очередном витке кризисных процессов не будут в состоянии рассчитаться с банком по ранее полученным кредитам, он может превратиться в крупнейшую интегрированную бизнес-группу, эффективно управлять которой будет практически невозможно. В условиях нестабильной экономики переходного периода кредитный риск с увеличением сроков кредитования возрастает. Как показывает опыт Сбербанка, максимальное количество случаев реализации кредитного риска относится к долгосрочным кредитам. В связи с этим тенденция к увеличению сроков кредитования, повышает реальный риск невозврата кредитов, отодвигая при этом момент его фактической реализации. Поэтому прежде, чем предоставить кредит, банк изучает кредитоспособность клиента, определяет способность заемщика своевременно и в полном объеме погасить задолженность, размер кредита, который может быть представлен, а также степень риска, который банк готов взять на себя. Все это обусловливает необходимость оценки банком не только платежеспособности клиента на определенную дату, но и прогноза его финансовой устойчивости на перспективу. Объективная оценка финансовой устойчивости заемщика и учет возможных рисков по кредитным операциям позволяет банку эффективно управлять кредитными ресурсами и получать прибыль. Банки могут значительно минимизировать риск кредитования с помощью различных способов обеспечения возврата банковских ссуд. Речь идет о таких способах обеспечения, как: залог, поручительство, банковская гарантия, неустойка, страхование, задаток и аванс, удержание имущества должника и других, получивших широкое распространение в практике зарубежных и наиболее надежных российских банков.

Существует реальное ограничение по объемам долгосрочного кредитования реального сектора экономики, связанное с так называемыми ножницами сроков имеющихся пассивов и потребных активов. Превышение этого ограничения может привести к кризису ликвидности банка и потере им финансовой устойчивости.

Несмотря на высокие темпы динамики основных показателей Сбербанка в рублевой зоне, их динамика в долларах США весьма нестабильна. Длительный период она имела отрицательный тренд, проявлявшийся более ярко в периоды финансово-экономических кризисов. Даже в рублевой зоне можно ожидать падения темпов прироста показателей вплоть до их абсолютного снижения.

Структура доходов Сбербанка весьма нестабильна и подвержена существенному влиянию внешних факторов. Негативное влияние инфляции на деятельность Сбербанка выразилось, например, в том, что, несмотря на рост показателя номинальной чистой прибыли в рублевой зоне, объем реальной чистой прибыли в долларовом эквиваленте до последнего времени постоянно снижался . При изменении курсового соотношения, приводящем к укреплению рубля, также возможна неустойчивость финансовых и нормативных показателей. Поэтому и в дальнейшем требуется значительное увеличение доли доходов банка, получаемых от операций кредитования.

Статистические данные подтверждают, что Сбербанк последовательно проводит линию на кредитование промышленности России, активно участвуя в инвестировании регионов. Однако даже крупнейший банк страны не в состоянии в одиночку решить проблему насыщения регионов денежными средствами. При этом с целью снижения кредитных рисков банк вынужден «стягивать деньги» регионов в центр и размещать их преимущественно в Московском регионе, где он является доминирующей банковской структурой.

Основным условием развития финансовых услуг является стабилизация экономической ситуации в стране. В последние годы мы наблюдаем устойчивое улучшение макроэкономического климата, который характеризуется общим ростом экономики, и в том числе производственного сектора, снижением темпов инфляции, ростом розничного товарооборота, реальных доходов населения и т.д. Происходят глубокие изменения в области законодательства, фискальной, бюджетной политики, структурных реформ. При этом очень важно, что эти изменения происходят в стабильной политической и социальной обстановке. Таким образом, можно отметить, что последние 4-5 лет предоставляли крайне благоприятные возможности для развития рынка финансовых услуг. На этом фоне происходят серьезные качественные изменения в кредитовании юридических лиц, а между тем кредитование, проектное финансирование и вложения в долговые ценные бумаги юридических лиц - главное направление размещения ресурсов, содействующее развитию национальной экономики, поддержке отечественного производителя товаров и услуг.

Сбербанк России — это лидер банковской системы России, основа ее стабильности и надежности. Присутствие Банка во всех секторах рынка банковских услуг делают его альтернативой любому другому банку России и обеспечивает функционирование банковской системы страны в любых условиях.

Резюмируя деятельность Сбербанка России в 1998 г., можно констатировать, что он внес существенный вклад в преодоление финансового кризиса и последующую социально-экономическую стабилизацию, и тем самым – в подготовку условий экономического роста 1999-2000 гг. Положительная динамика производства в 1999 и 2000 гг. наблюдалась почти во всех отраслях промышленности и в строительстве, существенно увеличился внешнеторговый оборот, особенно экспорт. Активизировалась также инвестиционная деятельность. В послекризисный период Сбербанк России существенно расширил кредитование реального сектора экономики. Доля отраслей реальной экономики в кредитном портфеле Сбербанка повысилась в 1,7 раза, с 55 до 90%. Сумма кредитов выданных предприятиям этого сектора, увеличилась в 6,7 раза, с 38 до 255 млрд. руб. Объем инвестиционных кредитов, выданных Сбербанком достиг к началу 35 млрд. руб. Наиболее крупные инвестиционные кредиты были предоставлены предприятиям газовой, нефтедобывающей и нефтеперерабатывающей промышленности, химии и нефтехимии, черной и цветной металлургии, судостроительной, авиационной, телекоммуникаций и пищевой промышленности, а также экспортным проектам оборонной промышленности. Подобная динамика объема и структуры кредитного портфеля убедительное свидетельство весомого вклада Сбербанка в подъем российской экономики.

Кредитование юридических лиц – одна из основных операций и филиала Сбербанка РФ в Алтайском крае. В нашем крае ей уделяется первостепенное внимание. Алтайский банк СБ РФ располагает широчайшим спектром услуг для корпоративных клиентов и заинтересован в укреплении и расширении сотрудничества с клиентами. Весь комплекс услуг предлагается банком на основе гибкой тарифной политики и призван способствовать эффективному и безопасному развитию бизнеса клиентов. В 2005 году Алтайсбербанк продолжал целенаправленную работу по организации комплексного обслуживания юридических лиц на условиях надежности и взаимовыгодности. По состоянию на 1.01.06 г. в банке обслуживалось 26,45 тыс. счетов предприятий и организаций (с остатками на них 3,45 млрд.руб.), что составляет более 32 % от числа зарегистрированных в регионе юридических лиц. Особое внимание банк уделяет крупным корпоративным клиентам категории VIP, получающим широкий комплекс услуг - на 1.01.06 г. в банке обслуживалось 522 VIP-клиентов. Количество услуг, предоставляемых данной категории достигло 2,93 тысяч или в среднем 5,6 услуги на одного клиента. В 2005 г. банк выдал кредитов на сумму более 26 млрд. руб., в т.ч. юридическим лицам – более 23 млрд. руб. В результате кредитный портфель банка возрос до 25 млрд. руб., в т.ч. корпоративным клиентам – до 16,5 млрд. руб.

Все привлекаемые в регионе средства, а также ресурсы, покупаемые в Сбербанке РФ, банк направляет в реальный сектор экономики. Наибольшее внимание уделяется кредитованию промышленности (ссудная задолженность промышленных предприятий составляет 5,9 млрд. руб. или 35,8 % всех кредитов юридических лиц) и сельского хозяйства (2,2 млрд. руб. или 13,5 % кредитов юридическим лицам). Банк кредитует как крупные предприятия алтайской промышленности, так и частных предпринимателей, сельхозпроизводителей, малый бизнес.

Процесс кредитования связан с действиями многочисленных факторов риска, способных повлечь за собой непогашения ссуды в установленный срок. Основной прирост ссудной задолженности приходится на инвестиционные долгосрочные кредиты, выдаваемые под залог весьма крупных, зачастую контрольных пакетов акций предприятий-заемщиков. Поэтому прежде, чем предоставить кредит, банк изучает кредитоспособность клиента, определяет способность заемщика своевременно и в полном объеме погасить задолженность, размер кредита, который может быть представлен, а также степень риска, который банк готов взять на себя.

Успешная деятельность Сбербанка получила адекватную оценку ведущих специалистов банковского дела, как отечественных, так и зарубежных. Международное рейтинговое агентство Fitch IBCA повысило долгосрочный и краткосрочный рейтинги кредитоспособности Сбербанка России. Повышен и его статус во Всемирном институте сберегательных касс.

Список использованных источников

1. Остапкович Г.В., Глисин Ф.Ф., Китрар Л.А. Деловая активность в банковской системе: состояние и перспективы // Банковское дело. – 2003. – № 8. – С.2 –10

2. Бондарева Ю., Шовиков С., Хаиров Р. Конкуренция на рынке банковских услуг. Мнение аналитиков МАП РФ // Банковское дело. –– 2004.–– № 1.–– С. 9 –– 10

3. Тавасиев А.М., Филиппов А. О видах кредитной деятельности банка // Банковское дело. 2004.–– № 2.–– С. 16 –– 20

4. Экономическая теория: Учеб. для студ. высш. учеб. заведений / Под ред. В.Д.Камаева. –– 7-е изд., перераб. и доп. –– М.: Гуманит. изд. центр ВЛАДОС, 2002. –– 640 с.

5. Центральный банк Российской Федерации. Годовой отчет.-2003.

6. Челноков В.А. Деньги, кредит, банки 2005г.

7. Финансы России, 2004

8. Банки и банковское дело 2003

9. Егорова Н.Е., Смулов А.М. Предприятия и банки : Взаимодействия 2002

10. Коркин В.Н. Ссудный рынок России 2001

11. Стрельцова Н.Т. Кредит в российской экономике 2001

12. Банки и небанковские кредитные организации и их операции 2004

13. Полищук А.И. Кредитная система: Опыт, новые явления, прогнозы и перспективы 2005

14. 20. http // www.macekon.rbk.ru.

15. 21. http // www.КМВ.ru.

16. 22. http // www.CBR.ru.

Приложение 1

Кредитные организации Российской Федерации

(на начало года)

| 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | |

| Число кредитных организаций, зарегистрированных на территории Российской Федерации | 2555 | 2483 | 2378 | 2126 | 2003 | 1828 | 1668 | 1518 |

|

в том числе имеющих право на осуществление |

1697 | 1476 | 1349 | 1311 | 1319 | 1329 | 1329 | 1299 |

| Число филиалов действующих кредитных организаций на территории Российской Федерации | 6353 | 4453 | 3923 | 3793 | 3433 | 3326 | 3219 | 3238 |

| из них: | ||||||||

| Сбербанка России | 1928 | 1852 | 1689 | 1529 | 1233 | 1162 | 1045 | 1011 |

|

банков со 100%-ным иностранным участием |

- | 4 | 4 | 7 | 9 | 12 | 15 | 16 |

| Зарегистрированный уставный капитал действующих кредитных организаций, млрд. руб. | 33,2 | 52,5 | 111,1 | 207,4 | 261,0 | 300,4 | 362,0 | 380,5 |

| Число кредитных организаций, имеющих лицензии (разрешения), предоставляющие право : | ||||||||

| на привлечение вкладов населения | 1589 | 1372 | 1264 | 1239 | 1223 | 1202 | 1190 | 1165 |

|

на осуществление операций в иностранной |

687 | 634 | 669 | 764 | 810 | 839 | 845 | 839 |

| на генеральные лицензии | 262 | 263 | 242 | 244 | 262 | 293 | 310 | 311 |

|

на проведение операций с драгоценными |

111 | 136 | 152 | 163 | 171 | 175 | 181 | 182 |

| Число кредитных организаций с иностранным участием в уставном капитале, имеющих право на осуществление банковских операций | 145 | 142 | 133 | 130 | 125 | 126 | 128 | 131 |

| в том числе: | ||||||||

| со 100%-ным иностранным участием | 16 | 18 | 20 | 22 | 23 | 27 | 32 | 33 |

| с иностранным участием от 50 до 100% | 10 | 12 | 12 | 11 | 12 | 10 | 9 | 9 |

| Остатки средств на корреспондентских счетах кредитных организаций в Банке России, млрд. руб. | 21,4 | 32,2 | 69,6 | 129,8 | 143,1 | 169,7 | 304,8 | 506,4 |

| Сумма средств предприятий и организаций на счетах кредитных организаций, млрд. руб. | 107,1 | 1913,7 | 297,3 | 458,5 | 582,7 | 735,0 | 978,5 | 1273,1 |

| Сумма бюджетных средств на счетах кредитных организаций, млрд. руб. | 13,7 | 22,8 | 28,4 | 55,2 | 67,0 | 69,4 | 78,6 | 157,9 |

Приложение 2.

Структура услуг, предоставляемых Алтайским банком Сбербанка России

(без учета услуг по обслуживанию банковских карт)

1. УСЛУГИ БАНКА, ПРЕДОСТАВЛЯЕМЫЕ ФИЗИЧЕСКИМ ЛИЦАМ

1.1. Операции по счетам по вкладам в валюте рф и иностранной валюте и текущим счетам в валюте РФ

1.2. Операции по текущим счетам в валюте рф

1.3. Денежные переводы

1.4. Расчетно-кассовое обслуживание

1.5. Исполнение функций агента валютного контроля

1.6. Операции с ценными бумагами, депозитарные услуги

1.7. Операции с драгоценными металлами

1.8. Операции по обезличенным металлическим счетам

1.9. Операции по кредитованию

1.10. Прочие услуги банка

1.11. Услуги инкассации

2. УСЛУГИ БАНКА, ПРЕДОСТАВЛЯЕМЫЕ ЮРИДИЧЕСКИМ ЛИЦАМ

2.1. Обслуживание корреспондентских счетов кредитных организаций

2.1.1. Обслуживание корреспондентских счетов кредитных организаций в валюте РФ

2.1.1.1. Безналичные операции по счету

2.1.1.2. Запросы по счету

2.1.2. Обслуживание корреспондентских счетов кредитных организаций в иностранной валюте

2.1.2.1. Безналичные операции по счету

2.1.2.2. Запросы по счету

2.1.3. Операции по обезличенным металлическим счетам <Лоро>

2.1.3.1. Прием от Респондента физического металла для последующего зачисления на Счет

2.1.3.2. Выдача Респонденту со Счета физического металла

2.1.4. Дополнительные услуги Респондентам

2.1.4.1. В валюте РФ

2.1.4.2. В иностранной валюте

2.1.5. Обслуживание корреспондентских счетов кредитных организаций-ссоциированных членов международных платежных систем (в валюте РФ и в иностранной валюте)

2.2. Услуги для кредитных организаций - резидентов и нерезидентов, не имеющих счетов в сбербанке России

2.3. Расчетно-кассовое обслуживание юридических лиц (кроме кредитных организаций) по счетам в валюте РФ

2.3.1. Обслуживание счета

2.3.2. Безналичные операции по счету

2.3.3. Кассовое обслуживание

2.3.4. Прием и перечисление платежей

2.3.5. Операции с расчетными чеками Сбербанка России

2.4. Расчетно-кассовое обслуживание юридических лиц (кроме кредитных организаций) по счетам в иностранной валюте

2.4.1. Обслуживание счета

2.4.2. Безналичные операции по счету

2.4.3. Кассовое обслуживание

2.5. Обслуживание счетов в валюте рф и иностранной валюте

2.5.1. Исполнение функций агента валютного контроля

2.5.2. Расчетно-кассовое обслуживание с использованием системы "клиент-сбербанк"

2.5.3. Предоставление информации об операциях, совершенных по счетам клиента, с использованием системы <клиент-сбербанк>

2.5.4. Предоставление информации об операциях, совершенных по счетам третьих лиц, с использованием системы <клиент-сбербанк>

2.5.5. Прочие услуги по расчетно-кассовому обслуживанию

2.6. Услуги инкассации

2.6.1. Услуги, оказываемые кредитным организациям

2.6.2. Услуги, оказываемые юридическим лицам (кроме кредитных организаций)

2.7. Документарные операции

2.7.1. Документарное инкассо

2.7.2. Чистое инкассо векселей по импорту товаров

2.7.3. Гарантийные операции, прочие услуги

2.7.3.1. Гарантийные операции

2.7.3.2. Прочие услуги

2.7.4. Документарные аккредитивы

2.7.4.1. Для расчетов на территории РФ

2.7.4.2. Для международных расчетов

2.7.5. Брокерское и расчетное обслуживание операций со срочными биржевыми инструментами

2.8. Операции с ценными бумагами, депозитарные и агентские услуги

2.8.1. Операции по брокерскому обслуживанию клиентов по ценным бумагам, исполняемые Казначейством Сбербанка России

2.8.2. Операции по брокерскому обслуживанию клиентов по ценным бумагам, осуществляемые с использованием фронт-офисной системы Казначейства Сбербанка России АС <Фокус>

2.8.3. Дополнительные услуги, предоставляемые в рамках осуществления операций по брокерскому обслуживанию клиентов по ценным бумагам с использованием фронт-офисной системы Казначейства Сбербанка России АС <Фокус>

2.8.4. Операции по брокерскому обслуживанию клиентов по ценным бумагам, исполняемые территориальными банками Сбербанка России на торгах региональных биржевых площадок

2.8.5. Дополнительные услуги, предоставляемые в рамках исполнения территориальными банками Сбербанка России операций по брокерскому обслуживанию клиентов по ценным бумагам на торгах региональных биржевых площадок

2.8.6. Операции с неэмиссионными ценными бумагами

2.8.6.1. Вексель Сбербанка России

2.8.6.2. Депозитный сертификат Сбербанка России

2.8.7. Операции с эмиссионными ценными бумагами на внебиржевом рынке

2.8.7.1. Облигации государственных и муниципальных займов

2.8.7.2. Акции Сбербанка России

2.8.8. Прием на хранение ценных бумаг

2.8.9. Депозитарные услуги

2.8.10. Перечисление денежных средств на счет

2.8.11. Доверительное управление ценными бумагами и средствами инвестирования в ценные бумаги

2.8.12. Выполнение агентских, трансфер-агентских услуг

2.8.12.1. Агентские услуги

2.8.12.2. Трансфер-агентские услуги

2.9. Операции по кредитованию