Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Прибыль организации сферы услуг: комплексный анализ и пути ее увеличения

Курсовая работа: Прибыль организации сферы услуг: комплексный анализ и пути ее увеличения

Учреждение образования

«Белорусский торгово-экономический университет

потребительской кооперации»

КУРСОВАЯ РАБОТА

по курсу «Организация и экономика платных услуг»

на тему

«Прибыль организации сферы услуг: комплексный анализ и пути ее увеличения»

2009

Содержание

Введение

1. Теоретические аспекты комплексного анализа прибыли организации сферы услуг

1.1 Прибыль организации сферы услуг как экономическая категория, источники формирования и направления распределения, система показателей

1.2 Методические подходы к комплексному анализу прибыли организации сферы услуг

2. Комплексный анализ прибыли КТСУП «Отель» г. Гомель

2.1 Краткая социально-экономическая характеристика района и основных показателей финансово-хозяйственной деятельности КТСУП «Отель» г. Гомель

2.2 Анализ источников формирования и направлений распределения прибыли. Оценка степени выполнения плана и динамики отдельных категорий прибыли

2.3 Факторный анализ прибыли организации сферы услуг, Влияние прибыли на изменение рентабельности финансово-хозяйственной деятельности КТСУП «Отель» г. Гомель

3. Пути увеличения прибыли и рентабельности КТСУП «Отель» г. Гомель в условиях конкуренции

Заключение

Список использованных источников

Приложения

Введение

Процесс оказания услуг основывается на взаимодействии трех основных элементов: основного капитала, оборотного капитала и рабочей силы. Использование средств для оказания услуг работниками нематериальной сферы обеспечивает выпуск товаров (продукции, работ, услуг). Сопоставление конечного результата хозяйственной деятельности организации сферы услуг с затратами живого и овеществленного труда на его достижение отражает эффективность организации сферы услуг.

Обобщающими показателями экономической эффективности организации являются прибыль и рентабельность. Прибыль в рыночных условиях — главная цель предпринимательства и критерий эффективности организации.

На рынке услуг организации выступают как относительно обособленные производители услуг. Установив цену на услуги, они реализуют их потребителю, получая при этом денежную выручку, что не означает получение прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию товаров (работ, услуг), которые принимают форму себестоимости продукции (товаров, работ, услуг). Когда выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Руководство организации всегда ставит своей целью прибыль, но не всегда ее получает. Если выручка равна себестоимости, то удалось лишь возместить затраты на производство и реализацию продукции (товаров, работ, услуг). При реализации без убытков, отсутствует и прибыль как источник производственного, научно-технического и социального развития. При затратах, превышающих выручку, организация получает убытки - отрицательный финансовый результат, что ставит её в достаточно сложное финансовое положение, не исключающее и банкротство.

Рентабельность характеризует результативность использования средств производства услуг и трудовых ресурсов. Она определяется как отношение полученной организацией прибыли к сумме основных и оборотных фондов. Управление рентабельностью (планирование, обоснование и анализ-контроль) находятся в центре экономической деятельности организаций, работающих на рынок сферы услуг.

Целью данной работы является раскрытие основных финансово-экономических показателей деятельности организации, а именно прибыли и рентабельности, их видов, приведение формул расчетов прибыли и рентабельности, путей повышения прибыли, описание процесса формирования прибыли и ее распределение организацией.

Методики, содержащиеся в работе, могут быть использованы при проведении анализа хозяйственной деятельности в организациях, фирмах и компаниях других отраслей экономики.

Работа состоит из введения, трех глав, заключения, трех рисунков, пятнадцати таблиц, 69-ти страниц, 21-го приложения, 15-ти литературных источников.

В работе применяются следующие экономико-математические методы исследования и анализа: сводки и группировки; индексный метод; метод сравнения; метод абсолютных, относительных и средних величин; приёмы процентных чисел и цепных подстановок.

1. Теоретические аспекты комплексного анализа прибыли организации сферы услуг

1.1 Прибыль организации сферы услуг как экономическая категория, источники формирования и направления распределения, система показателей

Конечным результатом деятельности любой коммерческой организации является прибыль. Прибыль представляет собой выраженный в денежной форме чистый доход, представляющий собой разницу между совокупным доходом и совокупными затратами. Организация получает прибыль, если выручка от продаж превышает себестоимость реализованной продукции (работ, услуг). В общем виде показатель прибыли можно рассчитать по формуле 1.

П = Д - И, (1)

где: П – прибыль;

Д – доходы;

И - издержки производства.

Доходы - важнейший экономический показатель работ, организаций (фирм), отражающий их финансовые поступления от всех видов деятельности, конечным результатом которой выступает произведенная и реализованная продукция (оказанные услуги, выполненные работы), оплаченные заказчиком.

Доходы подразделяются на:

Общий доход – ТR (total revenue) - это денежная сумма, получаемая от продажи определенного количества товара (услуг) (выручки). Общий доход рассчитывается по формуле 2:

ТR = Q • P, (2)

где: ТR – общий доход;

Q – количество услуг;

P – цена услуги.

Средний доход — АR (аverage revenue) - равен общему доходу, деленному на количество единиц предоставляемых услуг. Средний доход рассчитывается по формуле 3:

TR

![]() AR =,

(3)

AR =,

(3)

Q

где: AR – средний доход;

Предельный доход - МR (marginal revenue) – это приращение общего дохода за счет бесконечного малого увеличения количества произведенной и проданной продукции (товаров, работ, услуг) (приращение общего дохода при увеличении продаж на единицу предоставленных услуг). Предельный доход рассчитывается по формуле 4:

ΔTR

![]() MR = ,

(4)

MR = ,

(4)

ΔQ

где: MR – предельный доход;

ΔTR – изменение общего дохода;

ΔQ – изменение количества реализованной продукции (работ, услуг).

Предельный доход позволяет оценить возможность окупаемости каждой дополнительной единицы реализованной услуги. И в сочетании с показателем предельных издержек служит стоимостным ориентиром возможностей расширения организации.

Прибыль – это превышение доходами расходов. Обратное положение называется убытком.

Под расходами организации признается уменьшение экономических выгод в результате выбытия денежных средств, иного имущества и (или) возникновения обязательств, приводящее к уменьшению капитала.

Все денежные затраты организации группируются по трем признакам:

- расходы, связанные с извлечением прибыли;

- расходы, не связанные с извлечением прибыли;

- принудительные расходы.

Расходы, связанные с извлечением прибыли, включают в себя:

- затраты на производство и реализацию продукции (работ, услуг);

- инвестиции.

Затраты на производство и реализацию продукции (работ, услуг) это расходы, связанные с созданием товара (продукции, работ, услуг), в результате продажи которого организация получит финансовый результат в виде прибыли или убытка.

Инвестиции — это капитальные вложения в целях расширения объемов собственного производства, а также извлечение доходов на финансовых и фондовых рынках.

Расходы, не связанные с извлечением прибыли, — расходы на потребление, социальную поддержку работников, благотворительность и другие гуманитарные цели. Такие расходы поддерживают общественную репутацию организации, способствуют созданию благоприятного социального климата в коллективе и в конечном итоге способствуют повышению производительности и качества труда.

Принудительные расходы — это налоги и налоговые платежи, отчисления на социальное страхование, расходы по обязательному личному и имущественному страхованию, созданию обязательных резервов, экономические санкции.

1) По учетному принципу расходы классифицируются на:

- расходы по обычным видам деятельности;

- операционные;

- внереализационные;

- чрезвычайные.

Расходы по обычным видам деятельности — это расходы, связанные с изготовлением и продажей продукции, приобретением и продажей товаров, а также расходы, осуществление которых связано с выполнением работ, оказанием услуг. Сюда же относятся управленческие и коммерческие расходы.

К операционным относятся расходы:

- связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации;

- связанные с предоставлением за плату прав на патенты на изобретения, промышленные образцы и другие виды интеллектуальной собственности;

- на участие в уставных капиталах других организаций;

- связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

- на проценты, уплачиваемые организацией за предоставление ему в пользование денежных средств (кредитов, займов);

- на оплату услуг, оказываемых кредитными организациями;

- прочие операционные расходы.

К внереализационным расходам относятся:

- штрафы, пени, неустойки за нарушение условий договоров;

- возмещение причиненных организацией убытков;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

- курсовые разницы;

- сумма уценки активов (за исключением внеоборотных активов);

- прочие внереализационные расходы.

В составе чрезвычайных расходов отражаются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.).

На основе этой классификации составляется Отчет о прибылях и убытках.

Затраты по основной деятельности группируются по элементам:

- материальные затраты;

- затраты на оплату труда;

- отчисления на социальные нужды (социальный налог);

- амортизация;

- прочие затраты.

На основании этой классификации составляется смета затрат на производство и реализацию продукции.

Затраты на производство и реализацию продукции включают в себя:

- материальные затраты, т.е. стоимость потребленных в процессе производства товарной продукции, работ, услуг материальных ресурсов;

- затраты на оплату труда и отчисления на социальное страхование;

- расходы, связанные с управлением производственным процессом;

- стоимость использованных в процессе производства внеоборотных активов (основных фондов, нематериальных активов), возмещаемая в форме амортизации.

2) По отношению к объему производства затраты подразделяются на постоянные и переменные.

Постоянными (FС — от англ. Fixed Costs) называются затраты, не зависящие от объема производства. Они возможны даже тогда, когда организация простаивает или только что организовалась. К таким затратам относятся, например, арендная плата по взятым в аренду основным фондам, амортизация собственных основных фондов, зарплата администрации и обслуживающего персонала, коммунальные услуги, почтово-телеграфные услуги, налоги и другие. Такие затраты еще называют «затраты на период», имея в виду, что они зависят не от того, сколько продукции выпущено, а только от того, что закончился некий период времени, за который начисляются платежи.

Переменные затраты (VС - от англ. Veriable Costs) зависят от выпуска продукции (товаров, работ, услуг): увеличиваются с ростом выпуска продукции (товаров, работ, услуг), уменьшаются со снижением выпуска продукции (товаров, работ, услуг). Это затраты на сырье, материалы, комплектующие изделия и полуфабрикаты, топливо и энергию на технологические цели, зарплату основных рабочих, на ремонт и обслуживание оборудования. Такие затраты также называют «затраты на продукт», имея в виду, что они непосредственно связаны с производством новых продуктов (работ, услуг).

Поскольку управление затратами является одной из главных задач внутрифирменного управления, для этой цели высшим критерием классификации является классификация по месту возникновения затрат в зависимости от организационного деления организации. Это деление предусматривает назначение ответственных руководителей подразделений. Классификация мест возникновения затрат должна быть настолько широкой, чтобы по каждому подразделению можно было определить только один базовый показатель, который бы учитывал загрузку данного структурного подразделения и одновременно отражал зависимость затрат от выработки.

Классификация по объектам затрат проводится в зависимости от производимых организацией товаров, услуг, работ, на которые падают эти затраты. Основу классификации составляет картотека продукции организации, объект затрат каждое изделие, вид услуг или работ, предназначенных для реализации. При серийном, непрерывном производстве, а также при изготовлении продукции по отдельным заказам в качестве объекта затрат выступает заказ. На основе этой классификации составляется калькуляция полной себестоимости продукции.

3) По способу отнесения на себестоимость объектов затраты делят на прямые и косвенные.

К прямым относятся расходы, которые можно прямо отнести на себестоимость единицы изделия (например, материалы, из которых изготавливаются конкретные изделия). К косвенным относятся расходы, которые невозможно в момент их возникновения соотнести с конкретными видами изделий. Такие расходы предварительно накапливаются на отдельных счетах, затем, в конце отчетного периода, они распределяются между видами продукции пропорционально выбранной базе (например, основной заработной плате рабочих или прямым материальным затратам).

В целях обложения налогом на прибыль в Налоговом кодексе также предусмотрена классификация расходов на прямые и косвенные. К прямым относятся материальные расходы, расходы на оплату труда и амортизация. Остальные расходы классифицируются как косвенные. Прямые расходы формируют производственную себестоимость готовой продукции и распределяются между готовой продукцией и незавершенным производством, а косвенные включаются в себестоимость реализованной продукций в конце отчетного (налогового) периода. Но в Налоговом кодексе не предусмотрен учет себестоимости единицы изделий (продукции, работ, услуг), предусмотрен лишь «котловой» метод формирования совокупных затрат предприятия за налоговый (отчетный) период. Поэтому пользоваться классификаторами, данными в Налоговом кодексе, для целей планирования и управления предприятием нельзя. Их следует учитывать только для исчисления налоговой базы по налогу на прибыль.

Классификация затрат позволяет применять административные и экономические методы управления расходами. Административными методами можно предотвратить необоснованные, несанкционированные расходы, хищения, злоупотребления. К экономическим методам управления затратами относятся планирование и бюджетирование.

Под доходами организации подразумевается увеличение экономических выгод в результате поступления денежных средств, иного имущества и (или) погашения обязательств, приводящее к увеличению капитала.

Доходы, так же как и расходы, подразделяются на:

- доходы от обычных видов деятельности;

- операционные;

- внереализационные;

- чрезвычайные.

Доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

К операционным доходам относятся:

- плата за временное пользование (временное владение и пользование) активами предприятия;

- плата за права на патенты на изобретения, промышленные образцы и другие виды интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Внереализационные доходы — это:

- штрафы, пени, неустойки за нарушение условий договоров;

- активы, полученные безвозмездно, в том числе по договору дарения;

- поступления в возмещение причиненных организации убытков;

- прибыль прошлых лет, выявленная в отчетном году;

- суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

- курсовые разницы;

- сумма дооценки активов (за исключением внеоборотных активов);

- прочие внереализационные доходы.

Чрезвычайными доходами считаются поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т.п.

В зависимости от направлений деятельности организации, основной (обычной), инвестиционной и финансовой, доходы бывают следующие.

1) Доход от основной деятельности — это выручка от реализации продукции (выполненных работ, оказанных услуг).

2) Доход от инвестиционной деятельности — финансовый результат от продажи внеоборотных активов, реализации ценных бумаг.

3) Доход от финансовой деятельности включает в себя результат от размещения среди инвесторов облигаций и акций организации.

Выручка от реализации продукций (товаров, работ, услуг) служит основным источником финансовых потоков в организации.

Выручка от реализации и методы определения момента реализации имеют существенное значение для расчета финансовых показателей.

На практике применяются два метода определения момента реализации: по отгрузке — метод начислений и по оплате — кассовый метод.

Все организации, кроме малых, должны применять метод начислений и учитывать выручку от реализации продукции по факту отгрузки продукции, товаров, выполнения работ, оказания услуг. Выручкой считается и поэтапная оплата выполненных работ с длительным производственным циклом по мере готовности этапов в отраслях строительства, научно-исследовательские и опытно-конструкторские работы. На выручку от реализации влияют такие факторы, как цена реализуемых товаров (работ, услуг) и объем продаж в натуральном выражении. Выручка от реализации определяется по формуле 5:

n

В = ∑ Ni • Цi, (5)

i=1

где: Ni – количество произведенной и реализованной потребителям i-й

продукции (работ, услуг) в натуральном выражении;

Цi – цена реализованной i-й продукции (работ, услуг), руб.;

n – число позиций реализуемой продукции (работ, услуг), шт.

Прибыль как важнейшая категория рыночных отношений выполняет следующие функции:

1) как показатель, характеризующий финансовые результаты хозяйственной деятельности. Значение прибыли состоит в том, что она отражает конечный финансовый результат деятельности организации за определенный период;

2) стимулирующую функцию, проявляющуюся в процессе ее распределения и использования. Содержание этой функции состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов организации;

3) как основной источник формирования доходной части бюджетов разных уровней. Налог на прибыль является важнейшим источником пополнения средств бюджета.

На уровне хозяйствующего субъекта возникает целая система прибылей: валовая (балансовая) прибыль, прибыль от реализации основных фондов и иного имущества организации, прибыль по внереализационным операциям, чистая прибыль. Кроме того, различают прибыль, облагаемую налогом, и прибыль, не облагаемую налогом.

Валовая (балансовая) прибыль представляет собой сумму прибыли от реализации продукции (работ, услуг), основных фондов, иного имущества организации и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям и рассчитывается по формуле 6:

Пв = Прп + Прф + Пвн, (6)

где: Пв - валовая прибыль;

Прп - прибыль от реализации продукции (товаров, работ, услуг);

Прф - прибыль от реализации основных фондов, иного имущества организации;

Пвн - прибыль от внереализационных операций.

Прибыль от реализации продукции (работ, услуг) определяется как разница между выручкой от реализации продукции (без налога на добавленную стоимость и акцизов) и затратами на производство и реализацию, включаемыми в себестоимость продукции (работ, услуг), и рассчитывается по формуле 7:

Прп = Вд – НДС - А - И, (7)

где: Вд - выручка (валовой доход) от реализации продукции (работ, услуг);

НДС - налог на добавленную стоимость;

А – акцизы;

И - затраты на производство и реализацию продукции (работ, услуг).

При определении прибыли от реализации основных фондов и иного имущества организации для целей налогообложения учитывается разница (превышение) между продажной ценой и первоначальной (или остаточной) стоимостью этих фондов и имущества (увеличенной на индекс инфляции). При этом остаточная стоимость имущества исчисляется применительно к основным фондам, нематериальным активам и быстроизнашивающимся предметам. Прибыль от реализации основных фондов и иного имущества организации рассчитывается по формуле 8:

Пр.ф.и. == Вр.ф.и. - Сф.и. • Jйнф., (8)

где: Вр.ф.и.,- выручка от реализации основных фондов и имущества;

Сф.и Jинф. - стоимость основных фондов, скорректированная на индекс инфляции.

В состав доходов (расходов) от внереализационных операций включаются: доходы, получаемые от долевого участия в деятельности других организаций, от сдачи имущества в аренду, доходы (дивиденды, проценты) по акциям, облигациям и иным ценным бумагам, принадлежащим организации, а также другие доходы (расходы) от операций, непосредственно не связанных с производством продукций (работ, услуг) и ее реализацией, включая суммы, полученные и уплаченные в виде санкций и возмещения убытков.

Прибыль от внереализационных операций рассчитывается по формуле 9:

Пвн = Дв - Рв, (9)

где: Дв - доходы от внереализационных операций;

Рв - расходы на внереализационные операции.

Чистая прибыль образуется после уплаты из валовой прибыли налогов и других обязательных платежей. Чистая прибыль остается в полном распоряжении организации.

Конечным финансовым результатом хозяйственной деятельности организации является балансовая прибыль. Балансовая прибыль - это сумма прибылей (убытков) организации как от реализации продукции, так и доходов (убытков), не связанных с ее производством и реализацией. Под реализацией продукции (товаров, работ, услуг) понимается не только продажа произведенных товаров, имеющих натурально-вещественную форму, но и выполнение работ, оказание услуг. Балансовая прибыль как конечный финансовый результат выявляется на основании бухгалтерского учета всех хозяйственных операций предприятия и оценки статей баланса. Использование термина "балансовая прибыль" связано с тем, что конечный финансовый результат работы организации отражается в его балансе, составляемом по итогам квартала, года.

Балансовая прибыль включает три укрупненных элемента: прибыль (убыток) от реализации продукции, выполнения работ, оказания услуг; прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества предприятия; финансовые результаты от внереализационных операций.

Прибыль от реализации продукции (работ, услуг) характеризует чистый доход, созданный на предприятии. Остальные элементы балансовой прибыли отражают в основном перераспределение ранее созданных доходов.

Прибыль (убыток) от реализации продукции (работ, услуг) - это финансовый результат, полученный от основной деятельности организации, которая может осуществляться в любых видах, зафиксированных в его уставе и не запрещенных законом. Рассчитывается как разница между выручкой от реализации продукции (работ, услуг) в действующих ценах и затратами на ее производство и реализацию.

Прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества организации - это финансовый результат, не связанный с основными видами деятельности организации. Он отражает прибыли (убытки) по прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе организации.

Финансовые результаты от внереализационных операций - это прибыль (убыток) по операциям различного характера, не относящимся к основной деятельности организации и не связанным с реализацией продукции, основных средств, иного имущества организации, выполнением работ, оказанием услуг. Финансовый результат определяется как доходы (убытки) за минусом расходов по внереализационным операциям.

Схема формирования и распределения прибыли показана на рисунке 1

Рисунок 1. - Формирование и распределение прибыли предприятия

При рассмотрении прибыли как конечного финансового результата хозяйственной деятельности следует иметь в виду, что не вся получаемая прибыль остается организации, так как подвергается обложению налогом. Для исчисления облагаемой налогом прибыли валовая прибыль увеличивается на сумму превышения расходов по оплате труда работников предприятия, занятых в основной деятельности, в составе себестоимости продукции (работ, услуг) по сравнению с их нормативной величиной.

Облагаемая прибыль уменьшается также на сумму рентных платежей (вносимых в установленном порядке из прибыли); сумму дивидендов, полученных по акциям, облигациям и иным ценным бумагам, принадлежащим организации; сумму дохода, полученного от долевого участия в совместных организациях; сумму затрат, осуществляемых организацией за счет прибыли, на оказание помощи сельскохозяйственным организациям в строительстве объектов на селе и приобретение оборудования для них.

Оставшаяся часть представляет собой остаточную прибыль (или чистую прибыль), которая полностью поступает в распоряжение организации.

На предприятии распределению подлежит чистая прибыль, т.е. прибыль, оставшаяся в распоряжении организации после уплаты налогов и других обязательных платежей. Из нее взыскиваются санкции, уплачиваемые в бюджет и некоторые внебюджетные фонды.

Распределение чистой прибыли отражает процесс формирования фондов и резервов организации для финансирования потребностей производства и развития социальной сферы. В современных условиях хозяйствования государство не устанавливает каких-либо нормативов распределения прибыли, но через порядок предоставления налоговых льгот стимулирует направление прибыли на капитальные вложения производственного и непроизводственного характера, на благотворительные цели, финансирование природоохранных мероприятий, расходов по содержанию объектов и учреждений социальной сферы и др. Законодательно ограничивается размер резервного фонда предприятий, регулируется порядок формирования резерва по сомнительным долгам.

Распределение чистой прибыли - одно из направлений внутрифирменного планирования, значение которого в условиях рыночной экономики возрастает. Порядок распределения и использования прибыли в организации фиксируется в уставе организации и определяется положением, которое разрабатывается соответствующими подразделениями экономических служб и утверждается руководящим органом организации. В соответствии с уставом организации могут составлять сметы расходов, финансируемых из прибыли, либо образовывать фонды специального назначения: фонды накопления (фонд развития производства или фонд производственного и научно-технического развития, фонд социального развития) и фонды потребления (фонд материального поощрения).

Смета расходов, финансируемых из прибыли, включает расходы на развитие производства, социальные нужды трудового коллектива, на материальное поощрение работников и благотворительные цели.

К расходам, связанным с развитием производства, относятся расходы на научно-исследовательские, проектные, конструкторские и технологические работы, финансирование разработки и освоения новых видов продукции и технологических процессов, затраты по совершенствованию технологии и организации производства, модернизации оборудования, затраты, связанные с техническим перевооружением и реконструкцией действующего производства, расширением предприятий. В эту же группу расходов включаются расходы по погашению долгосрочных ссуд банков и процентов по ним. Здесь же планируются затраты на проведение природоохранных мероприятий и др. Взносы предприятий из прибыли в качестве вкладов учредителей в создание уставного капитала других организаций, средства, перечисляемые союзам, ассоциациям, концернам, в состав которых входит организация, также считаются использованием прибыли на развитие.

Распределение прибыли на социальные нужды включает расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, финансирование строительства объектов непроизводственного назначения, организации и развития подсобного сельского хозяйства, проведения оздоровительных, культурно-массовых мероприятий и т.п.

К затратам на материальное поощрение относятся единовременные поощрения за выполнение особо важных производственных заданий, выплата премий за создание, освоение и внедрение новой техники, расходы на оказание материальной помощи рабочим и служащим, единовременные пособия ветеранам труда, уходящим на пенсию, надбавки к пенсиям, компенсация работникам удорожания стоимости питания в столовых, буфетах предприятия в связи с повышением цен и др.

Вся прибыль, остающаяся в распоряжении организации, подразделяется на две части. Первая увеличивает имущество организации и участвует в процессе накопления. Вторая характеризует долю прибыли, используемой на потребление. При этом не обязательно всю прибыль, направляемую на накопление, использовать полностью. Остаток прибыли, не использованной на увеличение имущества, имеет важное резервное значение и может быть в последующие годы направлен для покрытия возможных убытков, финансирования различных затрат.

Нераспределенная прибыль в широком смысле как прибыль, использованная на накопление, и нераспределенная прибыль прошлых лет, свидетельствуют о финансовой устойчивости предприятия, о наличии источника для последующего развития.

К факторам роста прибыли относятся:

- объем продаж;

- рост цен;

- снижение себестоимости;

- обновление ассортимента и номенклатуры выпускаемой продукции (работ, услуг).

В период высоких темпов инфляции рост прибыли обеспечивался за счет ценового фактора. Замедление инфляционных процессов, насыщение рынка товарами (услугами), развитие конкуренции ограничили возможности производителей повышать цены и получать прибыль посредством этого фактора. Увеличение объема продаж также не может происходить бесконечно. Жесткая конкурентная борьба, невысокий уровень платежеспособного покупательского спроса накладывают ограничения на рост объема продаж. На очередь приходит метод снижения затрат.

В практике предпринимательской деятельности применяются различные способы снижения себестоимости. Безусловно, используются такие приемы, как экономия топливно-сырьевых ресурсов, материальных и трудовых затрат, снижение доли амортизационных отчислений в себестоимости, сокращение административных расходов и т.п. Однако следует иметь в виду, что уменьшение себестоимости имеет свой предел, после которого оно невозможно без снижения качества продукции (работ, услуг). То же относится и к административным и коммерческим расходам, которые невозможно свести к нулю, поскольку без них организация нормально функционировать не сможет и продукция реализовываться не будет.

В современном рыночном хозяйстве большое внимание уделяется новым методам управления затратами, например управленческому учету. С его помощью осуществляется контроль над издержками организации. Особенно эффективен учет по центрам ответственности. Эта форма управления затратами позволяет рационализировать структуру расходов, оперативно реагировать на отклонения от нормальной запланированной величины издержек и передать часть функций по принятию решений на уровень линейных управляющих. Они несут ответственность за утвержденную величину расходов и должны обеспечить выполнение запланированных показателей.

К числу факторов роста прибыли относится обновление ассортимента и номенклатуры выпускаемой продукции (работ, услуг).

В рыночной экономике прибыль — движущая сила обновления как производственных фондов, так и выпускаемой продукций (работ, услуг). Характерно проявление этой силы в концепции жизненного цикла продукции (работ, услуг). Это же положение относится и к технологиям, видам и сферам деятельности. Общеизвестно, что любая продукция (работа, услуга) проходит стадии жизненного цикла от ее проектирования, освоения, запуска в производство, серийного выпуска, в результате которого происходит насыщение рынка этим продуктом (работой, услугой). По истечении времени продукция (работа, услуга) морально устаревает либо не выдерживает конкурентной борьбы, и под давлением снижающейся рентабельности выпуск ее сокращается или прекращается.

При усилении конкурентной борьбы организация не в состоянии далее поддерживать уровень продаж за счет снижения цены, поскольку работа становится неэффективной, убыточной. Для поддержания эффективности организации нужно снижать издержки пропорционально снижению цены или же переходить к выпуску другой продукции (работ, услуг), спрос на которые еще не исчерпан. Учитывая жизненный цикл продукции (работ, услуг), организации должны приступать к освоению нового вида продукции (работ, услуг) на этапе роста прибыли. Такая стратегия позволит постоянно сохранять достигнутый уровень рентабельности и даже, при благоприятной конъюнктуре, повысить его.

Повышение качества продукции (работ, услуг) дизайна, технические усовершенствования и другие приемы поддержания спроса на продукцию (работы, услуги) требуют дополнительных затрат и потому также должны применяться задолго до того, как уровень рентабельности начнет снижаться, или по крайней мере сразу же, как только такая тенденция наметится. Более того, на гребне спроса улучшение предлагаемого товара (услуги) может повлечь за собой и повышение цены на нее и прибыли.

По отношению к технологиям, видам и сферам деятельности обновление приводит к диверсификации производства, снижению производственных издержек, внедрению новых ресурсосберегающих технологий на более высоком научно-техническом уровне.

Для оценки эффективности работы организации недостаточно использовать только показатель прибыли. Например, две организации получают одинаковую прибыль, но имеют различную стоимость производственных фондов, т. е. сумму основного капитала и оборотных средств. Более эффективно работает та организация, у которой стоимость производственных фондов меньше. Таким образом, для оценки эффективности работы организации необходимо сопоставить прибыль и производственные фонды, с помощью которых она создана. Это и есть рентабельность.

Рентабельность — доходность, прибыльность организации; показатель экономической эффективности производства организации, который отражает конечные результаты хозяйственной деятельности.

Показатели прибыли характеризуют абсолютный финансовый эффект хозяйственной деятельности организации. А рентабельность или прибыльность определяет относительный размер прибыли, используемый для объективной оценки конечных результатов деятельности организации.

Повышению рентабельности организации способствует увеличение прибыли на основе роста производства и реализации продукции (работ, услуг), снижения ее себестоимости, лучшего использования оборудования, экономного расходования сырья и материалов, предупреждения неоправданных расходов, сокращения потерь и простоев, повышения производительности труда.

В мировой практике в условиях рыночной экономики показателем, близким по содержанию к рентабельности организации является норма прибыли — отношение полученной прибыли ко всему авансированному капиталу.

Различают следующие виды рентабельности:

1) общая рентабельность рассчитывается по формуле 10:

Пб

![]() R =, (10)

R =, (10)

Ф

где: R – общая рентабельность

Пб – балансовая прибыль (убыток);

Ф – среднегодовая стоимость основных производственных средств,

нематериальных активов и материальных оборотных средств.

Показатель рентабельности организации характеризует размер прибыли на один рубль стоимости производственных фондов (основных и оборотных средств).

Уровень рентабельности организации является обобщающим показателем, так как он характеризует эффективность всей деятельности организации, включая виды деятельности, непосредственно не связанные с производством продукции (работ, услуг). Например, доходы от сдачи имущества в аренду, доходы, выплаченные по акциям, облигациям и другим ценным бумагам.

Если исчисленное значение R больше единицы, организация считается рентабельной, если меньше — убыточной, если равно единице — безубыточной.

2) рентабельность реализованной продукции (работ, услуг) детализирует общий показатель рентабельности и рассчитывается по формуле 11:

Пр

![]() R =,

(11)

R =,

(11)

Z

где: R – рентабельность реализованной продукции (работ, услуг);

Пр – прибыль от реализации продукции (работ, услуг);

Z – затраты на производство продукции (полная ее себестоимость).

3) рентабельность активов. Этот коэффициент показывает, какую прибыль получает организация с каждого рубля, вложенного в активы, и рассчитывается по формуле 12:

Рентабельность чистая прибыль (ф. №2)

![]() активов =

100 (12)

активов =

100 (12)

(имущества) средняя стоимость активов

(расчет по данным баланса)

Причинами ухудшения рентабельности активов могут быть как снижение рентабельности продаж, так и замедление их оборачиваемости.

Если на ухудшение показателя в большей степени влияет падение объема продаж, необходимо сосредоточить свои усилия на маркетинге, ассортиментной политике и системе ценообразования.

Ускорение оборачиваемости можно добиться путем уменьшения оборотных средств, либо постоянных активов. Для этого нужно рассмотреть возможность:

- продажи или списания неиспользуемого или неэффективно используемого оборудования, уменьшения непроизводственных активов;

- снижения запасов сырья и материалов, незавершенного производства, готовой продукции;

- уменьшения дебиторской задолженности.

Рентабельность активов может быть интерпретирована как доход, который генерируется собственным и заемным капиталом, т.е. средствами, инвестированными в бизнес. Для проведения подобного анализа удобно представлять баланс в несколько модифицированном виде. В левой части подобного баланса находятся «чистые активы», т.е. долгосрочные (внеоборотные) активы за вычетом амортизации и чистый оборотный капитал. Величина последнего определяется как разность между оборотными активами и текущими обязательствами за вычетом краткосрочных займов.

4) Рентабельность собственного капитала показывает эффективность использования средств, принадлежащих собственникам организации. Служит основным критерием при оценке уровня котировки акций на бирже и рассчитывается по формуле 13:

Рентабельность чистая прибыль (ф. №2)

![]() собственного =

100 (13)

собственного =

100 (13)

капитала источники собственных средств

(итог раздела III пассива баланса)

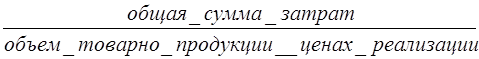

5) Рентабельность продаж (оборота) показывает, какую прибыль имеет организация с каждого рубля реализованной продукции (работ, услуг), рассчитывается по формуле 14:

Рентабельность прибыль от реализации

![]() продаж =

100 (14)

продаж =

100 (14)

(оборота) объем продаж

На величину рентабельности продаж оказывают влияние различные факторы. Основными факторами ее снижения являются:

- рост затрат на производство и реализацию продукции (работ, услуг);

- падение объемов реализации.

В первом случае тщательному анализу необходимо подвергнуть структуру затрат в себестоимости, чтобы выявить причину ее роста. В себестоимости продукции нужно выделить наиболее весомые и растущие статьи, после чего проанализировать возможность и необходимость их сокращения без ущерба для производства. Общая последовательность управленческих решений может быть представлена в виде следующих шагов:

- выделить наиболее весомые статьи себестоимости и исследовать возможности их снижения;

- произвести разделение затрат на постоянные и переменные и рассчитать точку безубыточности;

- проанализировать прибыльность отдельных видов продукции на основе коэффициента маржинальной прибыли, изучить необходимость и возможность изменения номенклатуры выпускаемой продукции (работ, услуг).

Во втором случае следует сосредоточить на маркетинговых факторах, а также качественных характеристиках продукции (работ, услуг). В целом, показатель рентабельности продаж затрагивает практически все аспекты деятельности организации производство, маркетинг и сбыт.

6) рентабельность инвестиций – способ оценки «мастерства» управления инвестициями, рассчитывается по формуле 15:

Рентабельность прибыль до налогообложения

![]() инвестиций =

100 (15)

инвестиций =

100 (15)

Валюта краткосрочные

баланса - обязательства

Любые расчеты нормы прибыли несут в себе те или иные допущения и условности. В идеале следует анализировать все доступные показатели нормы прибыли. Большинство их имеет сходную направленность изменений, которая обусловлена движением прибыли – наиболее подвижного компонента в формулах расчета рентабельности.

1.2 Методические подходы к комплексному анализу прибыли организации сферы услуг

В процессе анализа изучаются факторы изменения налогооблагаемой прибыли, суммы выплаченных дивидендов, процентов, налогов из прибыли, размера чистой прибыли, отчисления в организации.

Для анализа используют Закон о налогах и сборах, Налоговый кодекс Республики Беларусь, Устав предприятия, а также данные отчета о прибылях и убытках, приложения к балансу, отчета об изменении капитала, расчетов налога на прибыль, на доходы и т.д.

В процессе анализа необходимо изучить состав прибыли, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы. Для этого выручку корректируют на средневзвешенный индекс роста цен на продукцию организации в среднем по отрасли, а затраты по реализованной продукции уменьшают на их прирост в результате повышения цен на потребленные ресурсы за анализируемый период.

Следует проанализировать также выполнение плана и динамику прибыли от реализации отдельных видов продукции (работ, услуг), величина которой зависит от объема продаж продукции, себестоимости и среднереализационных цен. Затем необходимо детально изучить причины изменения объема продаж, цены и себестоимости по каждому виду продукции (работ, услуг).

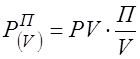

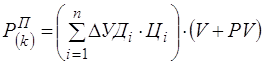

Основную часть прибыли организации получают от реализации продукции (работ, услуг). Прибыль от реализации продукции (работ, услуг) (П) в целом по организации зависти от объема реализации продукции (VРП), ее структуры (Ygi); себестоимости (Сi) и уровня среднереализационных цен (Цi) и определяется по формуле 16:

П= Σ[VРП х Ygi х (Цi – Сi)] (16)

Объем реализации продукции может оказывать положительное и отрицательное влияние на сумму прибыли. Увеличение объема продаж рентабельной продукции приводит к пропорциональному увеличению прибыли. Если же продукция является убыточной, то при увеличении объема реализации происходит уменьшение суммы прибыли.

Структура продукции (работ, услуг) может также по-разному влиять на сумму прибыли. Если увеличится доля более рентабельных видов продукции в общем объеме ее реализации, то сумма прибыли возрастает, и наоборот, при увеличении удельного веса низкорентабельной или убыточной продукции общая сумма прибыли уменьшится.

Себестоимость продукции (работ, услуг) и прибыль находятся в обратно пропорциональной зависимости: снижение себестоимости приводит к соответствующему росту суммы прибыли и наоборот.

Изменение уровня среднереализационных цен и величина прибыли находятся в прямо пропорциональной зависимости: при увеличении уровня цен сумма прибыли возрастает и наоборот.

Расчет влияния этих факторов на сумму прибыли можно определить способом цепной подстановки.

Сначала определяют сумму прибыли при фактическом объеме продаж и базовой величине остальных факторов. Для этого следует рассчитать индекс объема реализации продукции (Ivpn), а затем базовую сумму прибыли скорректировать на его уровень.

Индекс объема продаж рассчитывается путем сопоставления фактического объема реализации с базовыми в натуральном (если продукция однородная), условно-натуральном или стоимостном выражении (если продукция неоднородная по своему составу), для чего желательно использовать базовый (плановый) уровень себестоимости отдельных изделий, так как себестоимость меньше подвержена влиянию структурного фактора, чем выручка. Индекс объема продаж рассчитывается по формуле 17:

Ivpn = Σ VРП1/ VРП0 (17)

Затем следует определить сумму прибыли при фактическом объеме и структуре реализованной продукции, но при базовом уровне себестоимости и базовом уровне цен. Для этого необходимо из условной выручки вычесть условную сумму затрат:

Σ(VРПi1 х Цi0) - Σ(VРПi1 х Сi0) (18)

Необходимо также подсчитать, сколько прибыли организация могла бы получить при фактическом объеме реализации, структуре и ценах, но при базовом уровне себестоимости продукции, Для этого из фактической суммы выручки следует вычесть условную сумму затрат:

Σ(VРПi1 х Цi1) – Σ(VРПi1 х Сi0) (19)

Из приведенных расчетов можно сделать выводы о том, как темпы роста (снижения) цен на продукцию повлияли на темпы роста (снижения) цен на потребленные ресурсы.

Размер прибыли в значительной степени зависит от финансовых результатов деятельности, не связанных с реализацией продукции. Это доходы от инвестиционной и финансовой деятельности, а также прочие операционные доходы и расходы.

К инвестиционным доходам относятся проценты к получению по облигациям, депозитам, по государственным ценным бумагам, доходы от участия в других организациях, от реализации основных средств и иных активов и т.п.

Финансовые расходы включают выплату процентов по облигациям, акциям, за предоставление организации в пользование денежных средств (кредитов, займов).

Прочие операционные доходы и расходы - это:

· безвозмездно полученные (переданные активы):

· прибыль (убытки) прошлых лет, выявленная(ые) в отчетном году;

· курсовые разницы по операциям в иностранной валюте;

· полученные и выплаченные пени;

· штрафы и неустойки;

· убытки от списания безнадежной дебиторской задолженности, по которой истекли сроки исковой давности;

· убытки от уценки и недостачи материальных ценностей и т.д.

В процессе анализа изучаются состав, динамика, выполнение плана и факторы изменения суммы полученных убытков и прибыли по каждому конкретному случаю.

Величина прибыли (убытка) от реализации основных средств и прочих нематериальных активов зависит от количества проданного имущества, его балансовой стоимости и цены реализации. Убытки от выплаты штрафов возникают в связи с нарушением отдельными службами договоров с другими организациями и учреждениями.

Для налоговых органов и организаций большой интерес представляет налогооблагаемая прибыль, так как от этого зависит сумма налога на прибыль и, соответственно сумма чистого дохода.

Для определения налогооблагаемой прибыли необходимо из прибыли отчетного периода до налогообложения вычесть:

· изменение величины прибыли в результате корректировки ее для нужд налогообложения;

· доход предприятия от ценных бумаг, долевого участия в совместных предприятиях и других финансовых операций, облагаемый налогом по специальным ставкам, который удерживается у источника его выплаты;

· прибыль, по которой предприятие имеет налоговые льготы в соответствии с действующим налоговым законодательством.

Анализ налогов, уплачиваемых в бюджет из прибыли, целесообразно начинать с изучения их состава и структуры.

Сумма налога на прибыль (Нп) может изменяться за счет величины налогооблагаемой прибыли (Пн) и ставки налога на прибыль (Сн) и определяется по формуле 20:

Нп = Пн х Сн/100 (20)

Изменение суммы налога за счет изменения величины налогооблагаемой прибыли определяется по формуле 21:

ΔНп = ΔПн х Сн0/100, (21)

а изменение суммы налога за счет изменения ставки налога на прибыль определяется по формуле 22:

ΔНп = Пнi х ΔСн/100 (22)

Если известно, за счет каких факторов изменилась налогооблагаемая прибыль, то их влияние на сумму налога можно определить путем умножения ее прироста за счет i-го фактора на базовый уровень ставки налога на прибыль по формуле 23:

ΔНп(xi) = ΔПн(xi) х Сн0/100, (23)

где ΔНп(xi) – сумма налога на прибыль за счет i-го фактора, млн.руб.;

ΔПн(xi) – прирост прибыли за счет i-го фактора, млн.руб.;

Сн0 – базовый уровень ставки налога на прибыль (24%).

Чистая прибыль является одним из важнейших показателей, характеризующих конечные результаты хозяйственной деятельности организации. Чистая прибыль представляет собой разность между суммой прибыли до налогообложения и суммой внесенных в бюджет налогов из прибыли, экономических санкций и других обязательных платежей предприятия, покрываемых за счет прибыли. Величина прибыли зависит от факторов изменения прибыли до налогообложения и факторов, определяющих удельный вес чистой прибыли в общей ее сумме, а именно доли налогов, экономических санкций и т.п.

Для определения изменения суммы чистой прибыли за счет прибыли от реализации продукции необходимо изменение общей суммы прибыли за счет каждого фактора умножить на базовый удельный вес чистой прибыли в общей ее сумме:

ΔЧП = ΔПxi х Yчп, (24)

где ΔЧП – изменение суммы чистой прибыли, млн.руб.;

ΔПxi – изменение суммы прибыли i-го фактора, млн.руб.;

Yчп – базовый удельный вес чистой прибыли в общей сумме, %.

Изменение чистой прибыли за счет прочих операционных доходов и расходов рассчитывается путем умножения прироста удельного веса i-го фактора (налогов, санкций, отчислений) в общей сумме прибыли до налогообложения (Пi) на фактическую ее величину в отчетном периоде (-ΔYxi) по формуле 25:

ΔЧП = Пi х (-ΔYxi). (25)

Чистая прибыль используется в соответствии с уставом организации. За счет ее осуществляется инвестирование производственного развития, выплачиваются дивиденды акционерам предприятия, создаются резервные и страховые фонды и т.д. При распределении чистой прибыли необходимо добиваться оптимизации пропорций между капитализируемой и потребляемой ее суммой с целью обеспечения необходимого объема инвестиций для производственного развития и необходимой нормы доходности на инвестированный капитал собственникам предприятия.

Факторы, влияющие на пропорции распределения прибыли, делятся на внешние и внутренние.

К числу внешних факторов относятся:

· ставки налогов на прибыль, процентные отчисления в резервные фонды и др.;

· система налоговых льгот при реинвестировании прибыли;

· рыночная норма прибыли на инвестируемый капитал, рост которой сопровождается тенденцией повышения доли капитализированной части прибыли и, наоборот, ее снижение обусловливает увеличение доли потребляемой прибыли;

· стоимость внешних источников формирования инвестиционных ресурсов.

К числу внутренних факторов, оказывающих влияние на пропорции в распределении прибыли, можно отнести:

· уровень рентабельности организации, при низком значении которого и, соответственно, небольшой сумме распределяемой прибыли большая ее часть идет на создание обязательных фондов и резервов, на выплату дивидендов по привилегированным акциям и т.д.;

· наличие у предприятия высокодоходных инвестиционных проектов, способных обеспечить высокие доходы в перспективе;

· необходимость завершения начатых инвестиционных проектов;

· уровень коэффициента финансового левериджа (соотношение заемного и собственного капитала), который является одним из индикаторов финансового риска и факторов, способствующих увеличению собственного капитала при низкой цене заемных ресурсов. В зависимости от сложившегося соотношения между доходностью и ценой заемных ресурсов организация может регулировать его уровень, увеличивая или уменьшая долю капитализируемой прибыли;

· наличие амортизационного фонда, выручки от реализации основных средств и финансовых активов;

· текущая платежеспособность предприятия, при низком уровне которой предприятие должно сокращать потребляемую часть прибыли.

В процессе анализа изучаются данные от использования чистой прибыли в динамике и устанавливаются факторы, определяющие распределения прибыли.

Дальнейший анализ должен показать, на сколько и за счет каких факторов изменилась величина основных направлений использования прибыли. Основными факторами, определяющими размер капитализированной (нераспределенной) и потребляемой прибыли могут быть:

· изменение суммы чистой прибыли (ЧП);

· изменение доли соответствующего направления использования чистой прибыли (Дотч).

Зная факторы изменения чистой прибыли, можно определить их влияние на размер потребляемой и капитализированной прибыли. Для этого прирост чистой прибыли за счет каждого фактора нужно умножить на фактическую долю соответствующего направления использования прибыли. Результаты расчетов отражают вклад каждого фактора в формирование суммы капитализируемой и потребленной прибыли, что имеет важное значение для акционеров, наемного персонала и менеджеров организации.

По результатам анализа должны быть сделаны соответствующие выводы и выработана более эффективная политика управления процессом формирования и использования прибыли.

Рентабельность – это степень доходности, выгодности, прибыльности. Она измеряется с помощью целой системы относительных показателей, характеризующих эффективность работы организации в целом, доходность различных направлений деятельности (производственной, коммерческой, инвестиционной и т.д.), выгодность производства отдельных видов продукции (работ, услуг). Показатели рентабельности более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина отношение эффекта с вложенным капиталом или потребленными ресурсами. Их используют и как инструмент в инвестиционной политике и ценообразовании.

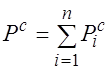

Показатели рентабельности можно объединить в несколько групп:

· показатели, базирующиеся на затратном подходе (рентабельность продукции, рентабельность операционной деятельности, рентабельность инвестиционной деятельности и отдельных инвестиционных проектов, рентабельность обычной деятельности);

· показатели, характеризующие прибыльность продаж (валовая рентабельность продаж и чистая рентабельность продаж);

· показатели, в основе которых лежит ресурсный подход (рентабельность совокупных активов и общая рентабельность, рентабельность операционного характера, рентабельность основного капитала, рентабельность основного капитала, рентабельность оборотного капитала, рентабельность собственного капитала и др.).

Рентабельность продукции (Rп) – исчисляется путем соотношения прибыли от реализации (Пр) к сумме затрат по реализованной продукции (Зр) по формуле 26:

Rп = Пр/Зр (26)

Она показывает, сколько предприятие имеет прибыли с каждого рубля, затраченного на производство и реализацию продукции, и может рассчитываться в целом по организации, отдельным его подразделениям и видам продукции.

Рентабельность операционной деятельности (Rод) рассчитывается в целом по организации как отношение прибыли от операционной деятельности (Под) до выплаты процентов и налогов к общей сумме затрат по операционной деятельности (Зод) по формуле 27:

Rод = Под/Зод. (27)

Данный показатель характеризует окупаемость затрат в операционной деятельности. Он полнее отражает результаты работы организации, поскольку при его расчете учитываются не только реализационные, но и внереализационные результаты, относящиеся к основной деятельности.

Аналогичным способом определяется и доходность инвестиционных проектов (Rи): полученная или ожидаемая сумма прибыли от инвестиционной деятельности (Пид) относится к сумме инвестиционных затрат (Из):

Rи = Пид/Из (28)

Рентабельность продаж (оборота) (Rоб) рассчитывается путем деления прибыли от реализации продукции, работ, услуг до выплаты процентов и налогов (Пр) на сумму полученной выручки (Вр) по формуле 29:

Rоб = Пр/Вр (29)

Данный показатель характеризует эффективность производственной и коммерческой деятельности (сколько прибыли имеет организация с рубля продаж). Рассчитывается в целом по организации и отдельным видам продукции.

Рентабельность (доходность) операционного капитала (Rок) исчисляется отношением брутто-прибыли от операционной деятельности до выплаты процентов и налогов (Под) к среднегодовой стоимости операционного капитала (Ок) по формуле 30:

Rок = Под/Ок (30)

Рентабельность совокупных активов определяется отношением суммы брутто-прибыли от обычной деятельности до выплаты процентов и налогов к среднегодовой сумме совокупного капитала. Характеризует доходность всего совокупного капитала, вложенного в активы предприятия.

В процессе анализа изучается динамика показателей рентабельности, выполнение плана по их уровню.

Уровень рентабельности продукции (коэффициент окупаемости затрат) (R), рассчитанный в целом по организации, зависит от изменения структуры реализованной продукции, ее себестоимости и средних цен реализации и определяется по формуле 31:

R = П/З, (31)

где П – прибыль от реализации продукции, млн.руб.;

З – полная себестоимость реализованной продукции, млн.руб.

Затем необходимо провести факторный анализ рентабельности по каждому виду продукции.

Уровень рентабельности отдельных видов продукции зависит от изменения среднереализационных цен (Цi) и себестоимости единицы продукции (Сi) и определяется по формуле 32:

Ri = Пi/Зi = Vрпi х (Пi Сi)/ Vрпi х Сi = (Пi – Сi)/ Сi = Цi/ Сi – 1. (32)

Расчеты проводятся по каждому виду продукции. Расчет показывает, какие виды продукции более доходные, как изменился уровень рентабельности за исследуемый период и какие факторы на это повлияли.

Необходимо также более детально изучить причины изменения среднего уровня цен, за счет каких факторов изменилась себестоимость единицы продукции и аналогичным образом определить их влияние на уровень рентабельности. Такие расчеты выполняют по каждому виду продукции, что позволяет более точно оценить работу организации и полнее выявить внутрихозяйственные резервы роста рентабельности.

Примерно так же проводится факторный анализ рентабельности продаж (оборота) по формуле 33:

Rоб = Пр/В, (33)

где Пр – прибыль от реализации;

В - выручка.

Уровень рентабельности продаж отдельных видов продукции зависит от среднего уровня цены и себестоимости изделия.

Аналогично проводится факторный анализ рентабельности совокупного капитала. Сумма брутто-прибыли зависит от объема реализованной продукции (Vрп), ее структуры (Уд), себестоимости (Сi), среднего уровня цен (Цi) и прочих финансовых результатов, не связанных с реализацией продукции, услуг (Пфр).

Среднегодовая сумма основного и оборотного капитала (КL) зависит от объема продаж и коэффициента оборачиваемости капитала (Коб), который определяется отношением выручки к среднегодовой сумме основного и оборотного капитала. Чем быстрее оборачивается капитал в организации, тем меньше его требуется для обеспечения запланированного объема продаж. И наоборот, замедление оборачиваемости капитала требует дополнительного привлечения средств для обеспечения того же объема производства и реализации продукции.

Взаимосвязь названных факторов с уровнем рентабельности капитала можно представить в виде:

R = Пб/ КL, (34)

где Пб – сумма брутто-прибыли от обычной деятельности и выплаты процентов и налогов, млн.руб.

Далее производится расчет влияния факторов на изменение уровня рентабельности капитала.

При углубленном анализе необходимо изучить факторов второго уровня, от которых зависит изменение среднереализационных цен, себестоимости продукции и внереализационных результатов.

Рентабельность операционного капитала, уровень которого определяется отношением прибыли от операционной деятельности к среднегодовой его величине, зависит от тех же факторов, что и рентабельность совокупного капитала, за исключением финансовых результатов от инвестиционной деятельности.

Для анализа рентабельности операционного капитала можно использовать формулу 35:

P/F + E = Р/N/F/N + Е/N = 1- S/N/F/N + Е/N =

= 1 – (Ц/N +M/N + A/N)/F/N + E/N, (35)

где Р – прибыль от основной деятельности;

F – средняя стоимость основных фондов;

Е – средние остатки материальных оборотных средств;

N – выручка от реализации прдукции;

Р/N – рентабельность продаж;

F/N + E/N – капиталоемкость продукции (показатель, обратный коэффициенту оборачиваемости);

S/N – затраты на рубль продукции;

Ц/N, M/N, A/N – зарплатоемкость, материалоемкость и фондоемкость продукции.

Заменяя базовый уровень каждого фактора на фактический, можно определить, насколько изменился уровень рентабельности производственного капитала за счет зарплатоемкости, материалоемкости, фондоемкости, капиталоемкости продукции, то есть за счет факторов, характеризующих уровень интенсификации производства.

Основными источниками резервов повышения уровня рентабельности продукции являются увеличение суммы прибыли от реализации продукции (ΔПр) и снижения себестоимости товарной продукции (ΔС). Для подсчета резервов можно использовать формулу 36:

ΔR = Rв + Rф = Пв/Зв Пф/Зф = Пф +ΔП/Σ(Vрпв х Сiв) Пф/Зф, (36)

где ΔR – резерв роста рентабельности;

Rв – рентабельность возможная;

Rф – рентабельность фактическая;

Пв и Пф – возможная и фактическая сумма прибыли;

ΔП – резерв роста прибыли от реализации продукции;

Vрпв – возможный объем реализации продукции с учетом выявления резервов его роста;

Сiв – возможный уровень себестоимости i-х видов продукции с учетом выявленных резервов снижения;

Зв и Зф – возможная и фактическая сумма затрат по реализованной продукции.

В заключение анализа должны быть разработаны конкретные мероприятия по освоению выявленных резервов и система осуществления мониторинга.

2. Комплексный анализ прибыли КТСУП «Отель» г. Гомель

2.1 Краткая социально-экономическая характеристика района и основных показателей финансово-хозяйственной деятельности КТСУП «Отель» г. Гомель

Коммунальное торгово-сервисное унитарное предприятие “Отель” - юридический адрес и местонахождение: Республика Беларусь, г. Гомель, ул. Крестьянская,16.

КТСУП «Отель» создано в связи с переименованием из коммунального унитарного предприятия «Гостиничное хозяйство» и выходом из структуры коммунального унитарного предприятия «Гомельское управление жилищно-коммунального хозяйства» решением Гомельского городского исполнительного комитета №1032 пар.5 от 16.10.02г. и зарегистрировано Гомельским областным исполнительным комитетом решением №418 от 14.07.00г. в Едином государственном реестре юридических лиц и индивидуальных предпринимателей за № 400071380.

КТСУП «Отель» является самостоятельным хозяйствующим субъектом с правами юридического лица, входящим в состав коммунальной собственности г. Гомеля.

Гостиница «Сож» введена в эксплуатацию в 1960 г, с 1972 года действует гостиница «Гомель», июля 2008 года гостиница «Гомель» продана ОАО «Белеврогрупп». В 1992 году реконструирована часть здания гостиницы «Сож» и введен в эксплуатацию новый корпус. С 2001 г. открыт ресторан «Сож» после капитального ремонта.

Целью деятельности КТСУП «Отель» является осуществление хозяйственной деятельности, направленная на получение прибыли и удовлетворения социальных и экономических интересов членов трудового коллектива и собственника имущества.

Основными направлениями деятельности организации являются предоставление гостиничных услуг жителям и гостям нашего города, осуществление розничной и оптовой торговли, торгово-производственная деятельность.

Предметом деятельности организации также являются:

· Оказание гостиничных услуг населению;

· Оказание услуг населению в области розничной торговли и общественного питания;

· Организация производства собственной продукции;

· Оказание различного вида услуг.

Основными поставщиками материалов, энергоносителей и услуг, необходимых для обеспечения реализации гостиничных услуг являются предприятия г. Гомеля. В течение ряда лет поставщиками материалов, энергоносителей и услуг являются РУП «Водоканал», ЗАО «Снежинка», филиал Гомельские тепловые сети РУП «Гомельэнерго», Гомельское межрайонное отделение Энергонадзора, РУП «Гомельоблтелеком», ЗАО «Гомельлифт»,ОАО ГТТЦ «Горизонт» и др.

Организация оказывает гостиничные услуги жителям и гостям нашего города. К услугам населения предоставляются номера высшей, первой и третьей категории. Основным конкурентом гостиниц предприятия является гостиница «Турист». Тарифы на услуги в гостинице «Турист» выше аналогичных в наших гостиницах.

В сфере оказания гостиничных услуг КТСУП “Отель” ориентировано на клиентов с различной покупательской способностью, т.е., на широкие слои населения.

Гомель довольно насыщен услугами, предоставляемыми предприятием населению, розничными торговыми организациями, существует довольно серьезная конкуренция.

Основными конкурентами являются:

- гостиница «Турист»;

- гостиница «Октябрьская»;

- все продовольственные и др. предприятия розничной торговли расположенные вблизи КТСУП «Отель».

Однако КТСУП «Отель» имеет ряд конкурентных преимуществ перед всеми другими предприятиями – расположением предприятия в центре города, организацией качественного обслуживания, оказанием дополнительных услуг проживающим и покупателям.

Основной целью стратегии маркетинга в организации в отношении потребителя выступает привлечение новых сегментов за счет расширения ассортимента товаров и услуг, нацеленного на разные уровни доходов населения, расширения видов деятельности.

Так, наряду с предоставлением гостиничных услуг в новых, комфортабельных номерах гостиницы «Сож» будет расширен ассортимент дополнительных услуг, оказываемых населению. Гостиница будет оснащена бильярдными столами, на этаже будет работать бар. Планируется оборудовать в гостинице мини-сауну, бассейн, конференц-зал.

Весь прирост товарооборота и прибыли будет составлять прямой эффект от реализации стратегии маркетинга.

В состав коммунального торгово-сервисного унитарного предприятия «Отель» входят следующие структурные подразделения:

Головное предприятие:

– это гостиница «Сож» на 198 места. Четырех этажное здание с подвалом расположено в центре города на пересечении улиц Советская и Крестьянская, имеет все виды внутреннего благоустройства. Общая площадь здания составляет – 7378 м. кв. Год постройки – 1960, 1992. При гостинице имеется автостоянка обслуживающая гостей города. Численность работающих составляет 76 человек.

- гостиница «Гомель» (до июля 2008 года) на 390 места размещения, восьми этажное здание (шесть этажей которого занимает гостиница) расположено по адресу Привокзальная площадь, 1.Год - постройки 1971. В гостинице работало 87 человек.

- участок хозрасчетных услуг и работ, расположен адресу улица Федюнинского, 21, работающих - 10 человек. Участок представляет собой комплекс зданий и сооружений огражденные железобетонным забором в состав которого входят:

- трех этажное здание административного корпуса общей площадью – 1729,46 м.кв.

- цех ремонта автомобилей с подсобными помещениями площадью – 815,73 м.кв.

- складские помещения – 652,7 м.кв.

- отдельно расположена асфальтированная автостоянка с контрольно- пропускным пунктом площадью – 8104,1 м.кв.

Большую часть помещений и сооружений участка арендует УСП «Агенство развития и содействия инвестициям администрации СЭЗ «Гомель – Ратон», где указанное предприятие предоставляет услуги по таможенному оформлению грузов предприятий-резидентов свободной экономической зоны.

Основные показатели хозяйственной деятельности предприятия на основании баланса и приложений к нему (Приложение 1) представлены в таблице 2.1.1.

Таблица 2.1.1. - Основные показатели хозяйственной деятельности КТСУП «Отель» в 2006-2008 гг.

| Показатели | Значения | Абсолютное отклонение (+,-) | Темп роста (снижения) % | ||||||

| 2006 | 2007 | 2008 |

2007 2006 |

2008 2006 |

2008 2007 |

2007 2006 |

2008 2006 |

2008 2007 |

|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Выручка, млн. руб. | 3756 | 4011 | 4144 | +255 | +388 | +133 | 106,8 | 110,3 | 103,3 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Налоги и сборы из выручки, млн. руб. | 662 | 706 | 703 | +44 | +41 | -3 | 106,6 | 106,2 | 99,6 |

| Выручка без налогов, млн. руб. | 3094 | 3305 | 3441 | +211 | +347 | +136 | 106,8 | 111,2 | 104,1 |

| Себестоимость продукции, млн. руб. | 2817 | 2922 | 3066 | +105 | +249 | +144 | 103,7 | 108,8 | 104,9 |

| Прибыль (убыток) от реализации, млн.руб. | +277 | +383 | +375 | +106 | +98 | -8 | 138,3 | 135,4 | 97,9 |

| Прибыль (убыток) от внереализационных доходов и расходов), млн. руб. | -109 | +66 | -82 | +175 | +27 | -148 | -60,6 | 75,2 | -124,2 |

| Прибыль (убыток) за отчетный период, млн. руб. | +168 | +449 | +293 | +281 | +125 | -156 | 267,3 | 174,4 | 65,3 |

| Налоги и сборы, производимые из прибыли, млн. руб. | 251 | 391 | 81 | +140 | -170 | -310 | 155,8 | 32,3 | 20,7 |

| Чистая прибыль (убыток), млн. руб. | -83 | +58 | +55 | +141 | +138 | -3 | -69,9 | -66,3 | 94,8 |

| Среднесписочная численность, чел. | 254 | 228 | 187 | -26 | -67 | -41 | 89,8 | 73,6 | 82,0 |

| Чистая прибыль (убыток) на 1 работника в действующих ценах | -0,33 | +0,25 | +0,29 | +0,58 | +0,62 | +0,04 | -75,8 | -87,9 | 116,0 |

| Фонд заработной платы работников списочного состава, млн. руб. | 1107,4 | 1177 | 1326,5 | +69,6 | ++219,1 | +149,5 | 106,3 | 119,8 | 112,7 |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Среднемесячная заработная плата, тыс. руб | 363,3 | 430,2 | 591,1 | +66,9 | +227,8 | +160,9 | 118,4 | 162,7 | 137,4 |

| Выручка на 1 работника, млн. руб. | 14,79 | 17,59 | 22,16 | +2,8 | +7,37 | +4,57 | 118,9 | 149,8 | 126,0 |

Как свидетельствуют данные таблицы, выручка предприятия в 2008 году равна 4144 млн. руб., что на 133 млн. руб. больше, чем в 2007г.

Затраты в сфере обслуживания занимают существенную часть. Так, в 2007 году затраты на производство и реализацию продукции равны 2922 млн. руб., что составляет 72,8 % от общей сумме выручки. В 2008 году данный показатель значительно вырос и уже равен 3066 млн. руб. и соответственно 74 % от выручки.

Чистая прибыль предприятия в 2008 году составила 55 млн. руб., что на 3 млн. руб. меньше чем в 2007 году (58 млн. руб.).

Данные таблицы 2.1.1. свидетельствуют, что среднесписочная численность работников на протяжении анализируемого периода уменьшилась (в большей мере за счет отчуждения гостиницы «Гомель») с 228 человек в 2007 году до 187 человек в 2008 году.

Размер чистой прибыли на 1 работника в 2008 году составила: +0,29 млн. руб., в 2007 году этот показатель был равным +0,25 млн.руб.

Рост фонда заработной платы и среднемесячной заработной платы происходил за счет увеличения тарифной ставки 1-го разряда, исходя из финансового состояния предприятия.

Что касается выручки на 1 работника, то если в 2007 году этот показатель составлял 17,59 млн. руб. на одного работника, то в 2008 году он уже был равен 22,16 млн. руб.

Таким образом, проанализировав основные финансово-экономические показатели хозяйственной деятельности КТСУП «Отель», можно сделать вывод, что в 2008 году организация сработала практически с таким же результатом, что и в 2007 году.

2.2 Анализ источников формирования и направлений распределения прибыли. Оценка степени выполнения плана и динамики отдельных категорий прибыли.

Произведем анализ структуры прибыли КТСУП «Отель» на основании таблицы 2.2.1. и покажем его с помощью графика на рисунке 2.

Таблица 2.2.1. – Анализ структуры прибыли КТСУП «Отель» и направления ее использования в 2007-2008 г.г.

| № п/п | Наименование показателей | 2008 год | 2007 год | ||

| абсолютное значение, млн.руб. | удельный вес, % | абсолютное значение, млн.руб. | удельный вес, % | ||

| 1. | Прибыль (убыток) (Ф.2 стр.200) | 293 | 100 | 449 | 100 |

| 1.1. | Прибыль (убыток) от реализации товаров, продукции, работ, услуг (Ф.2 стр.070) | 375 | 128 | 383 | 85,3 |

| 1.2. | Прибыль (убыток) от операционных доходов и расходов (Ф.2 стр.120) | - | 0 | - | 0 |

| 1.3. | Прибыль (убыток) от внереализационных доходов и расходов (Ф.2 стр.160) | -82 | -28 | 66 | 14,7 |

| 2. | Налог на прибыль (Ф.2, стр.250) | 68 | 23,2 | 138 | 30,7 |

| 3. | Прочие налоги, сборы из прибыли (Ф.2, стр.260) | 167 | 57 | 240 | 53,5 |

| 4. | Прочие расходы и платежи из прибыли (Ф.2,стр.270) | 3 | 1 | 13 | 2,9 |

| 5. | Чистая прибыль (убыток) (Ф.2, стр.300) | 55 | 18,8 | 58 | 12,9 |

| 6. | Отчисление в резервный фонд (Ф.3, стр.020 и графа 4) | - | 0 | - | 0 |

Как видно из таблицы 2.2.1. в структуре прибыли наибольший удельный вес занимает прибыль от реализации товаров (работ, услуг) (в 2007 году – 85,3%, в 2008 году – 128%). Прибыль (убыток) от операционных доходов и расходов за анализируемый период отсутствует. Прибыль от внереализационных доходов и расходов в 2007 году составляла 66 млн.руб., а в 2008 году имелся убыток по этой статье в размере -82 млн.руб. Налог на прибыль в 2007 году составил 138 млн.руб., а в 2008 году лишь 68 млн.руб. (это объясняется тем, что до мая 2008 года имелся отдельный баланс по гостиницам и ресторану, поскольку ресторан был убыточным подразделением, после объединения балансов выявилась переплата налога на прибыль по организации в целом). Прочие налоги и сборы из прибыли соответственно составили 240 млн.руб. в 2007 году и 167 млн.руб. в 2008 году, прочие расходы и платежи из прибыли соответственно 13 млн.руб. и 3 млн.руб. Чистая прибыль в 2007 году составляла 58 млн.руб., а в 2008 году составила 55 млн.руб. Отчисления в резервный фонд не производилось ни в 2007 году, ни в 2008 году.

На примере таблицы 2.2.2. и на основании бизнес-плана развития КТСУП «Отель» на 2008 год и отчета о прибылях и убытках произведем анализ выполнения плана по прибыли за 2008 год.

Таблица 2.2.2. – Анализ степени выполнения плана по прибыли и отдельных ее категорий 2008 г.г. по КТСУП «Отель»

| № п/п | Наименование показателей | План на 2008 год | Факт 2008 года | Абсолютное отклонение, (+,-) | Выполнение плана, (%) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. | Выручка от реализации продукции | 5288 | 4144 | -1144 | 78,4 |

| 2. | Налоги, сборы, платежи, включаемые в выручку от реализации | 1386 | 703 | -683 | 50,7 |

| 3. | Выручка от реализации (за минусом НДС, акцизов и иных обязательных платежей) | 3902 | 3441 | -461 | 88,2 |

| 4. | Прибыль (убыток) от реализации) | 590 | 375 | -215 | 63,6 |

| 5. | Прибыль (убыток) от операционных доходов и расходов | 0 | 0 | 0 | 0 |

| 6. | Прибыль (убыток) от внереализационных доходов и расходов | 0 | -82 | -82 | 0 |

| 7. | Налог на прибыль | 390 | 68 | -322 | 17,4 |

| 8. | Прочие налоги, сборы из прибыли | 0 | 167 | 167 | 0 |

| 9. | Прочие расходы и платежи из прибыли | 0 | 3 | 3 | 0 |

| 10. | Прибыль (убыток) к распределению | 200 | 55 | -145 | 27,5 |

Как видно из таблицы 2.2.2. при плане 200 млн. руб. чистая прибыль за 2008 год составила лишь 55 млн. руб., т.е. недовыполнение плана составило 145 млн. руб. или план выполнен лишь на 27,5%. Это связано в первую очередь с тем, что план по выручке недовыполнен на 1 144 млн. руб., что явилось следствием продажи в середине года основного источника доходов – гостиницы «Гомель».

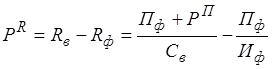

2.3 Факторный анализ прибыли организации сферы услуг. Влияние прибыли на изменение рентабельности финансово-хозяйственной деятельности КТСУП «Отель» г. Гомель

Очень незначительное число организаций может сегодня заявить о своей экономической стабильности и финансовой устойчивости. Статистические данные более трети всех действующих организаций относят к разряду убыточных, и доля их неуклонно увеличивается. Это явление обусловлено рядом как объективных, так и субъективных причин. Многие организации переживают тяжелую, но не безнадежную стадию кризиса. Необходимо очень серьезно анализировать причины, устанавливать факторы, приводящие организацию к кризису, создавать новые условия для ее деятельности. Создание таких условий невозможно без эффективного управления основными показателями деятельности организации, одним из которых является прибыль.