Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Производные финансовые инструменты: понятие, классификация

Курсовая работа: Производные финансовые инструменты: понятие, классификация

Федеральное агентство по образованию

Байкальский государственный университет экономики и права

Факультет ускоренной подготовки

Кафедра банковского дела и ценных бумаг

Специальность 06.04 "Финансы и кредит"

КУРСОВАЯ РАБОТА

по дисциплине "Рынок ценных бумаг"

Производные финансовые инструменты: понятие, классификация

Исполнитель:

студент гр. УФ-2-07

Рупасов Юрий Геннадьевич

Руководитель:

Иркутск, 2009 г.

Содержание

Введение

1. Понятие и назначение производных финансовых инструментов

1.1 Понятие деривативов

2. Классификацияя производных финансовых инструментов

2.1 Фьючерсные контракты

2.2 Опционные контракты

2.3 Форвардные контракты

2.4 Процентный своп

2.5 Депозитарные расписки

3. Производные ценные бумаги: их роль и значение для России

3.1 Русские деривативы - история появления

3.2 Состояние и перспективы рынка деривативов в России

Заключение

Список использованной литературы

Введение

"Отношение к деривативам сродни отношению к ведущим игрокам Национальной футбольной лиги. На них слишком надеются и слишком часто обвиняют в неудачах."

Джерри Корриган, бывший президент Федерального резервного банка Нью-Йорка.

В последнее время производные финансовые инструменты не сходят с первых полос международных финансовых изданий из-за их прямого отношения к скандальным убыткам и краху ряда разных по величине организаций. Но, несмотря на это, торговля ими ведется на протяжении столетий, а глобальный дневной оборот по операциям с этими производными инструментами достигает миллиардов американских долларов.

Деривативы представляют собой финансовые инструменты, в основе которых лежат другие, более простые финансовые инструменты. То есть, стоимость финансового производного инструмента является зависимой (производной) величиной от стоимости лежащего в основе инструмента. Как правило, лежащим в основе инструментом выступает финансовый инструмент, обращающийся на наличном рынке, таких как облигация или акция.

Например, - опцион дает его обладателю право купить или продать акции, лежащие в основе данного опциона. Поскольку фондовый опцион просто не может существовать без лежащих в его основе акций, он является производным от самих акций. А так как акции являются финансовым инструментом, то опцион представляет собой финансовый производный инструмент.

Производные финансовые инструменты связывают с двумя традиционными социальными благами. Первое, финансовые производные инструменты полезны с точки зрения управления риском. Второе, заключение сделок с финансовыми деривативами приводит к установлению цен, которые может наблюдать и оценивать все общество, а это дает информацию лицам, ведущим наблюдение за рынком, в отношении реальной стоимости определенных активов, а также направления будущего развития экономики. Поэтому, рынки операций с финансовыми деривативами представляют собой не только место для рискованной спекулятивной игры, но и способны приносить реальную пользу обществу, путем страхования и управления рисками.

Рынки финансовых деривативов играют важнейшую роль в предоставлении обществу экономической информации. Существование финансовых деривативов повышает интерес игроков к ведению операций, а также активность по заключению сделок с производными инструментами и инструментами наличного рынка. В результате большего внимания общественности цены тех и других приобретают тенденцию приближаться к своей реальной стоимости. Таким образом, заключение сделок с производными финансовыми инструментами помогает участникам экономических отношений получить точную информацию о ценах. А если стороны заключают сделки, основываясь на точных ценах, экономические ресурсы могут быть распределены более эффективно. Кроме того, даже те, кто только осуществляет наблюдение за состоянием рынка, получают информацию, полезную им при заключении собственных сделок.

Цель данной курсовой работы является раскрытие темы: производные финансовые инструменты: понятия, классификация, - в ней будут рассмотрены основные виды производных финансовых инструментов: фьючерсы, опционы, форварды, свопы и депозитарные расписки, а также история возникновения и перспективы развития российских деривативов.

1. Понятие и назначение производных финансовых инструментов

1.1 Понятие деривативов

Производный финансовый инструмент (дериватив) - это финансовый контракт между двумя или более сторонами, который основывается на будущей стоимости базового актива. Эти инструменты называются производными, поскольку их цена зависит от стоимости или значения базисной переменной элемента (переменной), лежащей в основе контракта. Изначально деривативы были связаны с товарами: рис, луковицы тюльпанов, пшеница.

Товарно-сырьевая продукция остается базовым активом и в настоящее время, но помимо этого базовым активом могут быть любые финансовые индикаторы или финансовые инструменты. В мире существует множество деривативов основанных на разных финансовых активах: долговые инструменты, процентные ставки, фондовые индексы, инструменты денежного рынка, валюты, и даже на других деривативных контрактах.

В наше время широко распространены четыре основных вида производных финансовых инструмента, которые будут более подробно рассмотрены в работе, это:

форвардные контракты;

фьючерсные контракты (фьючерсы);

опционные контракты (опционы);

свопы.

Форвардный контракт - это сделка, в которой покупатель и продавец договариваются о поставке актива (обычно это какой-нибудь товар) определенного качества и в определенном количестве в указанную в договоре дату. Причем цена либо оговаривается заранее, либо в момент поставки актива. Пример форвардного контракта: покупатель желает приобрести иностранный автомобиль у дилера, для этого он задает точные характеристики своего будущего авто: цвет, отделку салона, мощность двигателя, вносит депозит и самое главное - оговаривается цена, за которую дилер поставит этот автомобиль покупателю только через три месяца. Что произойдет за эти три месяца - никто из сторон форварда не знает, будет ли снижение цены на иномарки или наоборот произойдет повышение из-за пересмотра правительством таможенных ставок, уже не имеет значения - цена автомобиля зафиксирована в форвардном контракте между покупателем и дилером. То есть покупатель приобрел право купить автомобиль через три месяца и обязался совершить эту сделку. Итак - назначением форварда является защита сторон от нежелательного изменения цены базового актива (в данном случае автомобиля).

Опционный контракт - дает право, но не обязывает купить (продать) определенный базовый инструмент или актив по определенной цене, в определенную будущую дату или до её наступления. За получение такого права покупатель уплачивает его продавцу - премию. Пример, для покупки автомобиля своей мечты стоимостью 600000 рублей покупателю не хватает некоторой суммы и ко всему прочему все деньги за него нужно внести в день покупки. Тогда покупатель предлагает дилеру небольшую сумму в 15000 рублей только за то чтобы дилер придержал этот автомобиль для него в течении недели и не изменил за него цену, пока покупатель оформляет на недостающую сумму для покупки - кредит. Причем сумма в 15000 рублей перейдет к дилеру не зависимо от того купит эту машину покупатель или нет. Таким образом, между дилером и покупателем заключен опционный контракт. Покупатель получил право купить авто через неделю, без обязательства сделать это. Возможно, в течение недели найдется другой дилер, который продаст аналогичный автомобиль за 500000 рублей, тогда покупатель просто не станет исполнять свой опцион, и стоимость авто составит 500000 + 15000 = 615000 рублей. Также как и при форвардном контракте, покупатель защитил себя от нежелательного изменения цены или другими словами захеджировал риск.

Фьючерсный контракт (фьючерс) - это твердое соглашение между продавцом и покупателем о купле-продаже определенного актива на фиксированную будущую дату. Цена контракта, меняющаяся в зависимости от внешних факторов - фиксируется в момент совершения сделки. Фьючерсы, как правило, торгуются на торговых площадках (биржах) со стандартными условиями качества, количества, даты поставки. После того как произошла сделка с фьючерсом между покупателем и продавцом, цена этой сделки становится всем доступной (известной), что является основным отличием фьючерсных контрактов от форвардных, где цены носят конфиденциальный характер. Назначением фьючерсных контрактов может быть получение спекулятивной прибыли и/или защита от нежелательных колебаний цен на базовый актив.

Своп - это одновременная покупка и продажа одного и того же базового актива или обязательства на эквивалентную сумму, при которой обмен финансовыми условиями обеспечит обеим сторонам сделки определенный выигрыш.

Деривативы имеют очень большое значение для управления рисками, поскольку позволяют разделять их и ограничивать. Производные финансовые инструменты используются для перенесения элементов риска и таким образом, могут служить определенной формой страховки.

Возможность перенесения рисков влечет для сторон контракта необходимость идентификации всех связанных с ним рисков, прежде чем контракт будет подписан.

Деривативы в первую очередь зависят от того, что происходит с базовым активом, так как являются его производными. Так, если расчетная цена дериватива основывается на наличной цене товара, которая изменяется ежедневно, то риски, связанные с этим деривативом, будут изменяться ежедневно.

Следует отметить что производные финансовые инструменты имеют много разновидностей, например опционы могут быть опцион колл (call) илм пут (put), свопы - процентными, валютными, свопами активов, товарными, которые будут рассмотрены в следующей главе.

2. Классификацияя производных финансовых инструментов

2.1 Фьючерсные контракты

Самыми популярными и старейшими из всех производных финансовых инструментов являются фьючерсные контракты. Зачатки фьючерсной торговли зародились в Японии и связаны они были с рынком риса. Землевладельцы, которые получали натуральную ренту в виде части урожая риса, не могли заранее знать каков будет урожай риса, и коме того им постоянно требовались наличные деньги. Поэтому они стали доставлять рис для хранения на городские склады - и продавать складские расписки (рисовые купоны), которые давали их владельцу право на получение определенного количества риса оговоренного качества в некую будущую дату по оговоренной цене. В результате землевладельцы имели стабильный доход, а торговцы возможность извлекать прибыль от перепродажи купонов.

В настоящее время базовым активом для фьючерса могут быть разные виды активов: сельскохозяйственные товары (хлопок, кукуруза, мясо), акции (ОАО Газпром, Yahoo и др.), фондовые индексы (РТС, ММВБ, S&P, FTSE), облигации, иностранная валюта (доллар, йена, фунт) банковские депозиты, нефть, золото и другие активы. Фьючерс - это стандартизованные, биржевые инструменты, торговля которыми ведется только на специально организованных рынках (биржах) путем установления свободной, конкурентной цены на публичных торгах.

Фьючерсы могут быть расчетными или поставочными контрактами. Исполнение расчетного фьючерса предполагает расчеты между участниками только в денежной форме без физической поставки базового актива (например фьючерс на индекс РТС). Поставочный фьючерс характеризуется тем, что на дату исполнения покупатель обязуется приобрести, а продавец продать установленное в спецификации количество базового актива (Фьючерс на нефть марки Urals). Поставка осуществляется по расчетной цене, зафиксированной на последнюю дату торгов.

Торговля фьючерсами на бирже выглядит следующим образом. Прежде чем быть допущенным к торгам, участники должны перечислить на свой счет в клиринговой палате биржи денежные средства, из которых формируется депозитная и вариационная маржа, и после этого могут приступить к участию в торгах.

В качестве обеспечения обязательств торговцы фьючерсами обязаны держать на своем расчетном счете в клиринговой палате биржи некоторую сумму денег - депозитную маржу. Клиринговая палата выполняет роль гаранта выполнения фьючерсных контрактов. А также является агентом по передаче контрактов, которые предполагают физическую передачу. Она обеспечивает своевременную поставку продавцом товара и своевременную оплату его - покупателем. Однако подавляющее большинство фьючерсных контрактов ликвидируются до даты исполнения путем купли или продажи другого контракта (инвесторы или спекулянты закрывают свои исходные позиции путем проведения противоположных сделок). Стандартизированные фьючерсные контракты имеют ряд черт, которые устанавливаются биржей. Эти стандартизированные элементы валютных фьючерсов включают:

единицу или объем контракта;

метод котировки цены;

минимальное изменение цены;

пределы цены;

сроки исполнения;

заранее определенную дату окончания торговли;

расчетную дату;

обеспечение или требования маржи.

При изменении цены фьючерса в ходе торговой сессии рассчитывается вариационная маржа по каждой открытой позиции. Так, в случае, если цена фьючерса изменяется в пользу участника, на его счет начисляется вариационная маржа, и наоборот, вариационная маржа списывается со счета, если рынок движется против открытой позиции участника торгов.

Покупка фьючерса на валюту обеспечивает покупателю "длинную позицию" (позицию по срочным сделкам при игре на повышение). Продажа фьючерса обеспечивает продавцу "короткую позицию" (позицию по срочным сделкам при игре на понижение). Например, российский экспортер заключает контракт о продаже 1 млн. куб. м. газа немецкому покупателю с оплатой в долларах США. Для хеджирования риска связанного с вероятным уменьшением стоимости доллара российский экспортер вправе продать через брокера на ММВБ несколько фьючерсных контрактов на доллар США и позднее купить фьючерсный контракт на доллары с аналогичной расчетной датой. В результате ликвидируется ранее открытая, "короткая" валютная позиция.

Итак, все фьючерсные контракты можно проклассифицировать в зависимости от базового актива на товарные и финансовые фьючерсы. А в зависимости от условий поставки на расчетные или поставочные.

2.2 Опционные контракты

Опционы на товары и акции используются игроками на протяжении уже нескольких столетий. Во времена "тюльпаномании" в 30-х годах семнадцатого века торговцы предоставляли производителям тюльпанов право продавать выращенные луковицы по фиксированной минимальной цене. За это право производитель платил определенную сумму. Торговцы также выплачивали вознаграждение производителям тюльпанов за право купить урожай луковиц по фиксированной максимальной цене.

К 20-м годам девятнадцатого века на Лондонской фондовой бирже появились опционы на акции, а в 60-х годах в США уже существовал внебиржевой рынок опционов на товары и акции. Первоначально биржевой и внебиржевой торговле опционами сопутствовали многочисленные проблемы - отказы от исполнения контрактных обязательств, недостаточность регулирования и т.п.

Появление биржевой торговли опционами на товары произошел только в 1970-х годах, на столетие позже, чем торговля товарными фьючерсами, а с 1990-х годов наблюдался значительный рост опционной торговли.

Итак, опционный контракт дает право, но не обязывает купить (опцион "колл") или продать (опцион "пут") определенный базовый инструмент по определенной цене - цене исполнения (страйк) - в определенную будущую дату, или до её наступления.

Как и другие деривативы, опционы используются участниками рынка в целях:

хеджирования и защиты от неблагоприятных изменений цен на базовый инструмент;

спекуляции на росте (снижении) рыночной цены базового актива;

осуществления арбитражных операций на разных рынках и с различными инструментами.

В настоящее время существуют биржевые и внебиржевые опционы на широкий спектр товарно-сырьевые продукты и финансовые инструменты. Известны четыре вида опционов:

Процентные (опционы на процентные фьючерсы; опционы на соглашения о будущей процентной ставке - гарантии процентной ставки; опционы на процентные свопы - свопционы);

Валютные (опционы на наличную валюту; опционы на валютные фьючерсы);

Фондовые (опционы на акции; опционы на индексные фьючерсы);

Товарные (опционы на физические товары и на товарные фьючерсы).

Два основных вида опционов - это "колл" и "пут", и тот и другой могут продаваться и покупаться. То есть купить право купить базовый актив - купить опцион "колл" или продать право купить базовый актив - продать "колл". Аналогично можно купить право продать базовый актив - купить "пут" или продать право продать базовый актив - продать "пут".

На одной стороне сделки находится покупатель опциона (держатель), а на другой - продавец. Держатель опциона решает купить или продать в соответствии со своим правом (исполнить опцион), а продавец в этом случае должен произвести поставку, т.е. продать или купить в соответствии с контрактом. Чтобы получить право купить или продать базовый инструмент в день истечения опциона (день экспирации) или ранее - покупатель опциона должен заплатить продавцу определенную плату - премию. Она состоит из двух компонентов: внутренней стоимости и временной стоимости. Внутренняя стоимость - это разность между текущим курсом базисного актива и ценой исполнения опциона. Временная стоимость - это разность между суммой премии и внутренней стоимостью. Чем больше срок действия опционного контракта, тем больше временная стоимость, так как риск продавца больше, и, естественно, больше сумма его премии.

Если держатель не исполняет опцион, то он просто "выходит" из сделки с продавцом, теряя уплаченную премию.

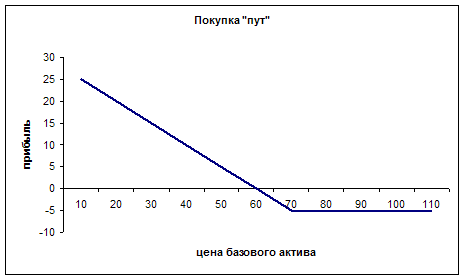

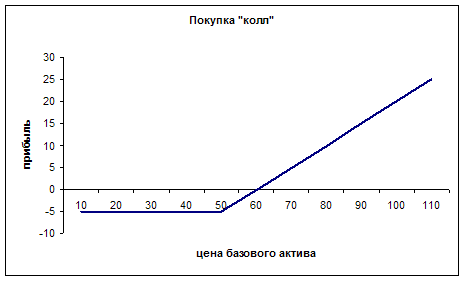

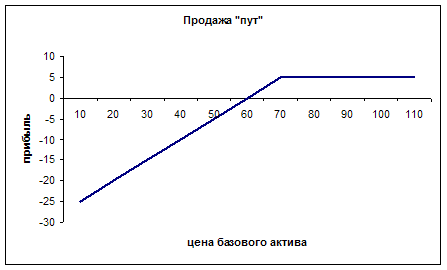

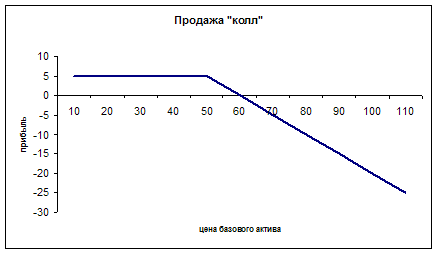

Продавцами опционов обычно выступают маркет-мейкеры (брокеры, дилеры), которые рассчитывают на свое знание рынка деривативов, что позволит свести к минимуму опционные риски, так как продавцы опционов на самом деле несут почти неограниченные риски, что наглядно представлено ниже на рисунках 2.1 - 2.4.

Рисунок 2.1 Покупка опциона "пут".

Рисунок 2.2 Покупка опциона "пут".

Из рисунков 2.1 и 2.2 хорошо видно, что при страйке 60 усл. единиц убыток покупателя этих опционов в случае развития неблагоприятной ситуации на рынке может составить только 5 усл. единиц, а прибыль почти ничем не ограничена. Но если взглянуть ниже на рисунок 2.3 и 2.4, то нетрудно понять что убыток продавца этих опционов будет ничем не ограничен, а максимальное вознаграждение составит только 5 усл. единиц, (размер премии).

Рисунок 2.3 Продажа опциона "пут".

Рисунок 2.4 Продажа опциона "колл".

Установление цены на тот или иной вид опциона зависит от многих факторов, вот основные из них: время до истечения опциона, цена базового актива, волатильность базового актива ("изменчивость" цены на последний), и еще нескольких переменных параметров, которые получили название "Греки" из-за соответствующих им обозначений греческими буквами (дельта, гамма, вега, тета и др.). Для дальнейшей классификации обратим внимание, что если при образовании цены на опцион "колл" цена базисного актива - больше страйка, то говорят, что опцион "в деньгах", если меньше, то "вне денег", и если равна страйку - то "на деньгах". Для опциона "пут" слова больше и меньше в предыдущем определении нужно просто поменять местами.

Может сложиться ситуация когда продавец опциона не владеет базовым инструментом, который он продает - такой опцион называется непокрытым ("голым"), а в противоположном случае - опцион с покрытием.

К одной из разновидностей опциона "колл" можно отнести - варрант. Ценную бумагу, дающую ее владельцу право на покупку пропорционального количества акций лежащих в его основе на определенную будущую дату по определенной цене, обычно более высокой по сравнению с текущей рыночной ценой. Варранты имеют много общего с опционами "колл", однако их отличительной чертой является более длительный временной интервал, иногда годы. Кроме того, варранты выпускаются компаниями, тогда как торгуемые на бирже опционы "колл" компаниями не эмитируются.

Ещё опционы можно проклассифицировать в зависимости от названия того места, где появились такие опционы:

Американский, его отличие в том что он дает право купить/продать базовый актив в день экспирации или до его наступления;

Европейский, такой опцион дает держателю право купить/продать базовый инструмент только в день экспирации (большинство внебиржевых опционов имеют европейский стиль исполнения);

Экзотический, опцион имеющий более сложную структуру, чем стандартные "колл" или "пут", и включает в себя специальные элементы или ограничения (например, азиатский опцион, или опцион на погоду).

Подводя итог главы об опционах, классифицируем опционы следующим образом:

по виду торговли - биржевые и внебиржевые;

по типу опциона - "колл" или "пут";

по базисному активу - валюта, акции, фьючерсы (последние являются как бы деривативом на дериватив);

по типу расчетов - с уплатой премии или без неё;

по типу покрытия - с покрытием или без него;

по типу цены базисного актива - вне денег, на деньгах, и при деньгах;

по виду опциона - европейский, американский, экзотический.

2.3 Форвардные контракты

Форвардный контракт - обязательный для исполнения срочный контракт, в соответствии с которым покупатель и продавец соглашаются на поставку товара оговоренного качества и количества или валюты на определенную дату в будущем. Цена товара, валютный курс и другие условия фиксируются в момент заключения сделки.

В отличие от фьючерсных контрактов форвардные сделки не стандартизованы. Они похожи на фьючерсные контракты, но в отличие от фьючерсного контракта, форвардные не обладают стандартизованными параметрами объема, качества товара и даты поставки. Форвардный контракт заключается, как правило, в целях осуществления реальной продажи или покупки соответствующего актива или страхования поставщика или покупателя от возможного неблагоприятного изменения цены. Форвардный контракт подразумевает обязательность исполнения контрагентами своих обязательств, однако стороны не застрахованы от его неисполнения в случае банкротства или недобросовестности одного из участников сделки. Поэтому форвардные контракты чаще заключаются, как правило, между хорошо знающими друг друга сторонами или же до заключения контракта будущие партнеры досконально проверяют платежеспособность и репутацию друг друга. Форвардный контракт может заключаться с целью игры на разнице курсовой стоимости активов.

Лицо, открывающее длинную позицию, рассчитывает на рост цены базисного актива, а лицо, открывающее короткую позицию, - на понижении цены базиса. Например, инвестор, получив акции по форвардному контракту с дисконтом, может продать их на спотовом рынке по более высокой цене спот. Вторичный рынок форвардных контрактов на большинство активов развит слабо, так как по своим характеристикам форвардный контракт - это контракт сугубо индивидуальный. Исключение составляет форвардный валютный рынок.

Форвардный контракт практически аналогичен фьючерсному контракту, хотя между ними имеются два существенных отличия. Во-первых, форвардный контракт заключаются между двумя сторонами таким образом, чтобы они могли отразить индивидуализированные условия. Фьючерсными контрактами торгуют на бирже. Именно биржа устанавливает все условия контракта, за исключением цены, включая объем контракта, дату поставки, сорт товара и т.д. Во-вторых, форвардный контракт каждый день не переоценивается в соответствии с текущими рыночными ценами, как это происходит в случае с фьючерсными контрактами. В результате прибыль и убытки по форвардному контракту выявляются лишь в момент реализации контракта, в то время как владельцы фьючерсных контрактов должны учитывать рост и снижение стоимости своих контрактов, так как они переоцениваются по текущим рыночным ценам на бирже. Преимуществом форварда перед фьючерсом является то, что он может быть подобран под конкретные обстоятельства и потребности сторон.

Существует несколько разновидностей краткосрочного форвардного контракта, таких как - операции "репо" и "обратного репо". "Репо" - это соглашение между сторонами сделки, где одна сторона продает другой ценные бумаги с обязательством выкупить их у нее через некоторое время по более высокой цене. В результате операции одна сторона фактически получает кредит под обеспечение ценных бумаг. Процентом за кредит служит разница в ценах, по которой она продает и выкупает бумаги. Доход второй стороны формируется за счет разницы между ценами, по которым она вначале покупает, а потом продает бумаги. Сделки репо представляют собой краткосрочные операции, от однодневных (overnight) до нескольких недель. С помощью репо дилер может финансировать свою позицию для приобретения ценных бумаг. Существует понятие "обратное репо". Это соглашение о покупке бумаг с обязательством продажи их в последующем по более низкой цене. В данной сделке лицо, покупающее бумаги по более высокой цене, фактически получает их в ссуду под обеспечение денег. Второе лицо, предоставляющее кредит в форме ценных бумаг, получает доход (процент за кредит) в сумме разницы цен продажи и выкупа бумаг.

Итак, форвардные контакты основаны на соглашении между двумя сторонами о поставке какого-либо актива (товара, ценных бумаг, валюты) в определенное время и по согласованной цене, являются внебиржевыми инструментами, и поэтому могут переуступаться третьей стороне. Этот контракт не предусматривает начального перевода денег, тем самым, отличаясь от спот-сделок, которые осуществляются на бирже немедленно. Форвардные контракты решают две главные задачи: защищают и покупателя и продавца от возможных колебаний цены товара и дает надежду производителю товара, что его товар не останется невостребованным, а покупатель уверен, что товар будет доставлен ему вовремя.

2.4 Процентный своп

Процентный своп - соглашение сторон о взаимном обмене процентными платежами, исчисленными в одной валюте с предлагаемой суммы по заранее оговоренным процентным ставкам в течение определенного периода времени.

Поскольку своп всегда является обменом, имеют место два противоположных денежных потока.

Процентные свопы используются для следующих целей:

Возможность привлечения средств по фиксированной ставке, когда доступ на рынки облигаций невозможен;

Привлечение средств по ставке ниже той, которая в настоящий момент сложилась на рынке облигаций или кредитном рынке;

Переструктурирование портфеля обязательств без дополнительного привлечения новых средств или изменения структуры баланса;

Переструктурирование портфеля активов без дополнительных вложений;

Страхование активов банка с помощью свопов;

Страхование обязательств банка с помощью свопа.

Процентный своп - состоит в обмене долгового обязательства с фиксированной процентной ставкой на обязательство с плавающей ставкой. Участвующие в свопе лица обмениваются только процентными платежами, но не номиналами. Платежи осуществляются в единой валюте, причем стороны, по условиям свопа, обязуются обмениваться платежами в течение нескольких лет (от двух до пятнадцати). Одна сторона уплачивает суммы, которые рассчитываются на базе твердой процентной ставки от номинала, зафиксированного в контракте, а другая сторона - суммы согласно плавающему проценту от данного номинала. В качестве плавающей ставки в свопах наиболее часто используют ставку LIBOR (London Interbank Offer Rate). Лицо, которое осуществляет фиксированные выплаты по свопу, обычно называют покупателем свопа. Лицо, осуществляющее плавающие платежи - продавцом свопа. С помощью свопа участвующие стороны получают возможность обменять свои твердо процентные обязательства на обязательства с плавающей процентной ставкой и наоборот. Необходимость такого обмена может возникнуть, например, если сторона, выпустившая твердопроцентное обязательство, ожидает падения в будущем процентных ставок. Тогда с помощью обмена фиксированного процента на плавающий она может снять с себя часть финансового бремени по обслуживанию долга. Компания же, выпустившая обязательства под плавающий процент и ожидающая в будущем роста процентных ставок, сможет избежать увеличения своих выплат по обслуживанию долга за счет обмена плавающего процента на фиксированный.

Помимо процентных свопов, существует еще много других разновидностей свопов, таких как:

Валютный своп - представляет собой обмен номинала и фиксированных процентов в одной валюте на номинал и фиксированный процент в другой валюте;

Своп активов - заключается в обмене активами с целью создания синтетического актива, который бы принес более высокую доходность;

Товарный своп - представляет собой обмен потоками платежей, когда одна из сторон соглашается купить или продать данный товар за фиксированную цену в определенные даты, а другая сторона готова соответственно продать или купить этот товар по текущей рыночной цене в те же самые даты. Целью товарного свопа является распределение ценового риска между клиентом и финансовым посредником.

2.5 Депозитарные расписки

В настоящее время инвестиции в российскую экономику западными инвесторами заметно снизились, преследуя краткосрочные цели и занимаясь перепродажей ценных бумаг или предоставлением услуг по ответственному хранению этих ценных бумаг. Очень мало вкладывается средств - в реальный бизнес, связанный с производством или предоставлением услуг что, несомненно, препятствует развитию российского бизнеса. Принимая во внимание, что многие российские предприятия, желающие получить дополнительный капитал при помощи выпуска акций, испытывают проблемы при их размещении среди российских инвесторов, а также то, что иностранные инвесторы, присутствующие на российском рынке, предпочитают заниматься краткосрочными финансовыми спекуляциями, инвестиционная деятельность некоторых российских компаний сегодня обретает новое качество. Они предпринимают попытки самостоятельно проникнуть на мировой рынок капиталов напрямую, минуя действующие на территории России западные инвестиционные компании. Одним из способов достижения данной цели является выпуск производных ценных бумаг на акции, так называемых депозитарных расписок.

Депозитарная расписка - это свободно обращающаяся на фондовом рынке производная ценная бумага на акции иностранной компании, депонированные в крупном депозитарном банке, который выпустил расписки в форме сертификатов или в бездокументарной форме.

В мировой практике различают два вида депозитарных расписок:

АДР - американские депозитарные расписки, которые допущены к обращению на американском фондовом рынке;

ГДР - глобальные депозитарные расписки, операции с которыми могут проводиться и в других странах.

Депозитарные расписки возникли в США в 1927 году. Их появление было вызвано запретом английского законодательства на вывоз английских акций за границу и желанием американцев несмотря ни на что спекулировать британскими акциями. Рынок депозитарных расписок начал активно развиваться в 1970-1980 годы вслед за интеграцией мирового капитала. В 1990-е годы рынок пережил настоящий бум, который был отчасти спровоцирован падением процентных ставок и изысканием возможностей американских инвесторов зарабатывать деньги на рынках развивающихся стран.

В настоящее время на мировых фондовых рынках обращаются более 1000 депозитарных расписок на акции различных эмитентов, подавляющая часть из которых представлена компаниями из развивающихся стран, а также российскими эмитентами.

Начиная разработку программы выпуска АДР (ГДР.), компании преследуют достижение следующих целей:

привлечение дополнительного капитала для реализации инвестиционных проектов;

создание имиджа у иностранных и отечественных инвесторов, так как депозитарные расписки на акции компаний выпускает всемирно известный и надежный банк;

рост курсовой стоимости акций на внутреннем рынке: вследствие возрастания спроса на эти акции;

расширение круга инвесторов, привлечение зарубежных портфельных инвесторов.

Выпуск депозитарных расписок также привлекателен и для инвесторов, выгоды которых очевидны. Они могут более глубоко диверсифицировать свой портфель ценных бумаг, путем проникновения через депозитарные расписки к акциям зарубежных компаний. А также имеют возможность получить высокий доход на росте курсовой стоимости акций компаний из развивающихся стран и снизить риски инвестирования в связи с несинхронным развитием фондовых рынков в разных странах.

Депозитарные расписки могут быть спонсируемые и неспонсируемые.

Неспонсируемые АДР выпускаются по инициативе крупного акционера или группы акционеров, владеющих значительным числом акций компании. Преимуществом неспонсируемых АДР является относительная простота их выпуска. Требования Комиссии по биржам и ценным бумагам США к акциям, против которых выпускаются неспонсируемые АДР, заключаются лишь в предоставлении ей пакета документов, подтверждающих полное соответствие деятельности компании эмитента и ее акций законодательству, действующему в стране эмитента. Недостатком таких расписок является то, что торговать ими можно только на внебиржевом рынке. (Неспонсируемые АДР не допускаются к торговле на биржах и в системе NASDAQ).

Спонсируемые АДР (или ГДР.) выпускаются по инициативе эмитента. Для спонсируемых АДР существуют три уровня программ. Основное их различие состоит в том, позволяют ли они привлекать дополнительный капитал путем эмиссии акций, или нет. Первые два уровня допускают выпуск расписок лишь против уже находящихся во вторичном обращении акций. Третий уровень позволяет выпускать расписки на акции, которые только проходят первичное размещение. Самым привлекательным вариантом для эмитентов является выпуск расписок третьего уровня, что означает хороший шанс для получения прямых инвестиций в твердой валюте.

Также АДР третьего уровня можно подразделить на расписки распространяемые по публичной подписке и ограниченные АДР, которые разрешено размещать лишь среди ограниченного круга инвесторов. Для осуществления выпуска АДР третьего уровня которые будут размещаться путем публичной ферты - необходимо представить контролирующему органу (в США это Комиссия по биржам и ценным бумагам) финансовую отчетность, соответствующую принятым в США стандартам бухгалтерского учета. Поэтому АДР третьего уровня имеют одинаковые права, что и любые американские акции которые публично котируются в системе NASDAQ, Нью-Йоркской и Американской фондовых биржах.

Использование расписок, с одной стороны, позволяет российским предприятиям ("Вымпелком", "МТС", "Вимм-Биль-Данн", "Мечел" и др.) получить доступ к зарубежным инвестициям, с другой стороны, это ведет к тому, что рынок российских акций все в большей степени становится зависимым от поведения иностранных инвесторов.

3. Производные ценные бумаги: их роль и значение для России

3.1 Русские деривативы - история появления

С развитием в России в начале 1990-х годов рыночных отношений довольно быстро возникли и форвардные сделки - сделки на товар, который передается продавцом в собственность покупателя на заранее оговоренных сторонами условиях расчетов и поставки в установленном договором срок в будущем.

Одними из первых форвардных сделок стали сделки на зерно, заключенные в июне-июле 1991 года на МТБ (Московская товарная биржа) под будущий урожай. В июле 1991 года на Росагробирже прошла сделка по покупке контракта на зерносмеси на общую сумму 650 000 рублей. Однако в то время форвардные сделки развивались в России очень сложно, так как не было гарантий их выполнения. Так, например распоряжением ростовских властей в 1991 году был установлен запрет на вывоз зерна за пределы области. В результате был сорван ряд контрактов, заключенных на МТБ в июне того же года.

В условиях постоянного противостояния разных регионов страны заключение форвардных сделок было невыгодно. Тем не менее, число и объёмы все же росли.23 июня 1992 года на международной продовольственной бирже было заключено два рекордных по объёму форвардных контракта на поставку зерна: 100 тыс. тонн продовольственной и 240 тыс. тонн фуражной пшеницы на сумму свыше 3 млрд. рублей. Это были первые в отечественной биржевой практике действительно крупные форвардные контракты по классическому биржевому товару.27 апреля 1992 года биржа "Российский газ" объявила о том, что она начинает торговлю форвардными контрактами.

Первое упоминание в прессе о намерениях создать в России рынок фьючерсных контрактов (форвардов со стандартными параметрами) относится к середине 1992 года.15 июня было официально объявлено о межбиржевом сотрудничестве четырех бирж (Российской товарно-сырьевой - РТСБ, московской товарной - МТБ, Московской биржи цветных металлов - МБЦМ и Биржи металлов - БМ) по созданию "контрактного" (имелось ввиду фьючерсного рынка). Был создан Координационный комитет.д.ля формирования фьючерсного рынка предполагались следующие базовые товары: сахар-песок, пшеница второго класса, бензин А-76 и алюминий в чушках.

О начале торговли фьючерсными контрактами объявили и другие биржи. Так, Сочинская международная товарно-фондовая биржа провела открытые торги по продаже фьючерсов на поставку краснодарского чая. Объем партии - 864 кг., сроки поставки 3 и 6 месяцев. Общая цена двух заключенных контрактов составила 210 000 рублей.

И все-таки днем рождения рынка стандартных контрактов в России считается 21 октября 1992 года. В этот день МТБ провела первые торги валютными фьючерсами. Для начала на МТБ "запустили" пробный контракт на 10 долларов США (с поставкой через два месяца). интерес к торгам и их итоги превысили все ожидания. За 30 минут торговой сессии было заключено 60 сделок, по которым было продано 235 контрактов. В течение первого месяца торги проходили один раз в неделю. Всего за октябрь было заключено на МТБ 694 контракта (чуть менее 7 тыс. долларов).

Фьючерсная торговля стала набирать обороты весьма высокими темпами. С середины ноября торговые сессии на МТБ стали проходить 2 раза в неделю. кроме того, биржа ввела новый контракт на 1000 долларов США. В первый месяц торгов было реализовано всего 42 новых контракта, однако уже через пол года обороты достигли почти 2 тыс. контрактов в месяц (2 млн. долларов). С 1 марта 1993 года МТБ ввела контракт на немецкую марку, а с 15 июня - на индекс доллара США. Позже в 1995 году, размер долларового контракта был увеличен да 5 тыс. долл. США, но такой объём контракта оказался слишком большим для российского рынка.

За 1993 год оборот МТБ на срочном рынке составил 117 млн. долларов. В результате столь бурного развития срочного рынка его доля в общем объёме операций МТБ возросла с 60,4% в 1993 году до 98,5% в 1994 году.

Кроме МТБ, крупнейшими биржевыми площадками по торговле фьючерсами были РТСБ, Московская центральная фондовая биржа - МЦФБ и Московская финансово-фьючерсная биржа - МФФБ, начавшая торги в сентябре 1995 года. МТБ и МЦФБ добились наибольших успехов в области валютных фьючерсов, в то время как РТСБ в области торговли фьючерсами на ГКО. торговали валютными срочными инструментами и Московская торговая палата, созданная на базе Биржи вторичных ресурсов, и ряд региональных бирж. помимо контрактов на валюту и государственные ценные бумаги, на российских биржах обращались фьючерсы на приватизационные чеки (ваучеры).

Пик активности фьючерсных бирж пришелся на период с конца 1994 года до банковского кризиса 1995 года. Объем открытых позиций на МТБ, РТСБ, и МЦФБ возрос до 220 млн. долларов, а объем сделок за день по контрактам на доллар США - до 130 млн. долларов. В январе 1995 года дневной оборот валютного фьючерсного рынка только на одной МТБ приблизился к обороту крупнейшей валютной спот-биржи - ММВБ (30-40 млн. долл. в день, объём открытых позиций - 70 млн. долларов).

Сама ММВБ вышла на рынок срочных контрактов лишь в 1996 году, когда активность срочного рынка уже пошла на спад.12 сентября биржа приступила к торгам фьючерсами на доллар США размером в 1000 долларов. и ГКО (10 ГКО) без физической поставки. Позднее были введены контракты на обыкновенные акции РАО "ЕЭС России" и НК "ЛУКОЙЛ", а также на фондовый индекс ММВБ. К августу 1998 года на ММВБ обращались контракты 6 видов. Последним был введен контракт на доллар с фиксированной минимальной и максимальной ценой. "Запущенный" 30 июня 1996 года, он по форме расчетов являлся фьючерсом, а по своей экономической сути был аналогичен опционам.

Помимо валютных фьючерсов и срочных контрактов на другие финансовые инструменты, с первой половины 1990-х годов биржи пытались организовать торговлю и товарными фьючерсами. Однако в условиях сильной инфляции, когда цены повышались, товарный фьючерсный рынок развиваться не мог. Все попытки российских бирж наладить торговлю товарными фьючерсами оказались безуспешными, хотя попыток этих было достаточно много, и они были весьма настойчивыми.

Первой начала торговлю товарными фьючерсами - МТБ. Торги на сахар-песок, введенными на бирже, достигли в апреле 1994 года объёма, эквивалентного 3,6 тыс. тонн. С 25 июля 1994 года МТБ ввела и контракты на пшеницу. И хотя объём проданных фьючерсов на пшеницу в августе 1994 года был эквивалентен в физическом выражении уже 23,3 тыс. тонн, данный вид срочного контракта просуществовал только пол года. Прекратилась и фьючерсная торговля сахаром-песком. Несколько раз МТБ пыталась наладить торговлю фьючерсами на алюминий. Первый контракт объемом в 20 тонн, оказавшийся неудачным, был заменен другим, объемом всего в 150 кг., но торговлю им так и не удалось наладить.

Торги товарными фьючерсами проводили и другие биржи. На МЦБМ была организована торговля трехмесячными фьючерсами на цветные металлы. Фьючерсные торги по пиломатериалам проходили на Россельхозбирже. На РТСБ в 1994-95 годах очень вяло велась фьючерсная торговля скандием.

Таким образом, возникший в 1992 году российский срочный рынок развивался в основном как рынок долларовых фьючерсов. Однако в сентябре 1995 года правительство ввело "валютный коридор". Поскольку его наличие существенно ограничивало размеры возможной прибыли, то валютные фьючерсы перестали быть столь привлекательными для вложения свободных активов. срочный рынок начал сужаться. И все-таки валютный фьючерс, среди прочих контрактов, оставался наиболее предпочтительным деривативом. Так, несмотря на действующий "валютный коридор", фьючерс на доллар был основным инструментом срочного рынка на ММВБ, занимая в 1997 году 77% рынка (22% составляли деривативы на ГКО, 1% - на прочие контракты), а в кризисном 1998 году - почти 99%.

К сожалению, рынок стандартных контрактов в России оказался очень уязвимым по отношению к различным финансовым кризисам, сотрясавшим страну. "Черный вторник" 11 октября 1994 года, банковский кризис в августе 1998 года нанесли чувствительные удары по торговле срочными инструментами.

Отмечу, что в то время спекулятивный характер срочного рынка во многом и определил дальнейшие события, которые привели 5 октября 1994 года к кризису, были временно прекращены фьючерсные торги на МЦФБ, из-за того, что биржевая палата не смогла произвести взаиморасчет между участниками торгов. Ситуация была следующая, учредители МЦФБ зарезервировали за собой 400 акций Палаты, при этом самостоятельно оценив их в 50 млн. рублей за штуку - внесли их в качестве гарантийного обеспечения для открытия позиций на фьючерсном рынке. Когда же фортуна отвернулась от них - то пришлось пожертвовать "залогом", объявленная цена которого была значительно завышена по отношению к рыночной.

Конечно, в настоящее время законодательное регулирование рынка российских деривативов далеко ушло вперед, что не позволит впредь повторить такую грубую ошибку, как самостоятельная оценка залога, принятие участия в торгах самим организатором торгов и другие, но все же в любой торговле деривативов всегда существуют риски, о которых мы еще не знаем и которые могут возникнуть в будущем.

5 октября 1994 года вошел в историю фьючерсного рынка России как "черный вторник", который заморозил рынок фьючерсов на неделю на другой бирже - МТБ. Тогда многие участники проводили арбитражные операции между двумя площадками МЦФБ и МТБ. Не получив своего выигрыша на МЦФБ, игроки оказались в ловушке, когда они не смогли покрыть свой проигрыш на другой площадке - МТБ. На МЦФБ фьючерсная торговля возобновилась только в ноябре 1994 года, однако "самый ценный актив" финансового рынка - доверие инвесторов утрачено.

"Выдержав удар" в 1994 году, крупнейшая отечественная площадка по торговле валютными фьючерсами, обрушилась в начале 1996 года из-за кризиса на рынке межбанковских кредитов который начался в августе 1995 года. Тогда МТБ размещала залоговые средства в банках, которые стали испытывать серьезные трудности со своей ликвидностью, и биржа не смогла рассчитаться по своим долгам.

1 июня 1998 года Российская биржа (бывшая РТСБ) остановила торги по всем контрактам, из-за того, что несколько проигравших торговцев, проводившие операции без реального залога - не смогли выполнить своих обязательств. Существовавшего общего гарантийного и страхового фондов на обеспечение обязательств не хватило. Лимиты на торговлю открывались клиринговой палатой на основании устного распоряжения президента Российской биржи по некие векселя "Росресурсинвеста", находившиеся в его личном сейфе!

15 июня 1998 года торги были возобновлены, но проходили они на минимальных объемах. Биржа продолжала операции с деривативами и после августовского кризиса следующими фьючерсами: на курс доллара США, на акции "ЛУКОЙЛа", "Мосэнерго", "РАО ЕЭС", на индекс IBA, на курс евро по отношению к доллару США, торговля последним началась в январе 1999 года, также торговались контракт на международный индекс S&P 500 (31,5% рынка). При этом торговля велась самими брокерскими конторами, за счет собственных средств (дилерские сделки). Обороты были просто мизерными по сравнению с настоящим временем.

В апреле 1999 года доля международных фьючерсов заметно сократилась до 10%. Летом того же года стали популярными экзотические контракты на выборы в Государственную Думу РФ.

Спустя месяц после начала краха на Российской Бирже последовал августовский кризис 1998 года, окончательно дестабилизировавший деятельность российского фьючерсного рынка, до самого 2000 года, когда наметилось некоторое "оживление" российского рынка деривативов.

Подводя итог данной главы, хочется отметить, что становление российского рынка деривативов проходило не легко, были огромнейшие пробелы в законодательной базе, при проведении расчетов, банальное мошенничество и другое. Но, несмотря на все эти проблемы, рынок деривативов остается в настоящее время самым ликвидным и быстроразвивающимся рынком.

3.2 Состояние и перспективы рынка деривативов в России

Производные финансовые инструменты получили значительное распространение в рыночных экономиках в условиях финансовой глобализации. Рост мировых финансовых рынков привел к их интеграции и расширению финансового инструментария. Если появление финансовых деривативов во многом было связано с периодом применения валютных ограничений в ведущих развитых странах, то их максимальное использование пришлось на период либерализации межгосударственного движения капитала.

За последние десятилетия в США и других развитых наблюдался активный процесс развития финансового сектора экономики, связанный с его либерализацией. В различных инвестиционных и хедж фондах были аккумулированы огромные финансовые ресурсы. Все это плюс прогресс в области информационных ресурсов привело к быстрому развитию срочного рынка на Западе. Наиболее активно торгуемым финансовым инструментом на западном рынке является фьючерсный контракт. Рынки производных инструментов высоко концентрированы в международном масштабе.

В 2008 году по сравнению с предыдущим в России наблюдалось быстрое развитие срочного рынка и рынка производных финансовых инструментов, а именно:

бурный рост оборотов срочного рынка, особенно по валютным инструментам (более чем в 5 раз), товарным инструментам и фьючерсам на акции (более чем в 20 раз);

увеличение числа участников торгов - банков, заключающих сделки с деривативами и срочными инструментами, в том числе по новым видам базовых активов. (Например, если в 2007 г. сделки с процентными деривативами указали всего 11 банков, то в 2008 г. их было уже более 20);

появление новых видов деривативов, в том числе на новые виды базовых активов;

Распределение оборотов срочных инструментов по базовым активам более традиционно для России (приведено в табличной форме ниже по тексту) и отражает ее исторические реалии: по-прежнему абсолютное большинство сделок (почти 90%) приходится на валютные деривативы, следующее место занимают деривативы на акции (8,5%) и процентные инструменты (2,8%).

Далее следуют деривативы на облигации и товары. Особенно примечательно, что на рубеже 2007 - 2008 годах на российском рынке впервые появились кредитные деривативы (несмотря на то, что это один из наиболее распространенных инструментов на западных рынках).

По данным Банка международных расчетов[1] прошедшем 2008 году по сравнению с 2007 годом произошла смена лидера: вместо валютных форвардов это место заняли валютные СВОПы, доля которых увеличилась вдвое: 51% в 2008 году против 25% в 2007 году. Их доля выросла также за счет биржевых валютных фьючерсов. Доля валютных опционов по-прежнему мала, хотя и выросла с 1,3 до 1,9%, что объясняется трудностями в налогообложении операций с этим инструментом. Форвардные валютные инструменты стали заметно короче по срокам, так заметно выросли сделки по инструментам, срок обращения которых составляет менее одного месяца с 25,6% до 34,5%. Основным инструментом в валютных парах является доллар-рубль, 73,8% по отношению к остальным валютным парам, операции с которыми главным образом проводят банки на собственные средства около 85% по отношению с клиентским сделками, которые составляют всего 15%.

Таблица. Обороты по сделкам с деривативами в РФ

| Базовый актив | Внебиржевые инструменты, (доли,%) | Биржевые инструменты | |

| Фьючерсы | Опционы | ||

| Валютные срочные сделки/деривативы FX | 56,2 (9,4) | 0,16 | 0,1 |

| Процентные | 393,1 (66,0) | 26,8 | 44,3 |

| Деривативы на акции | 8,5 (1,4) | 1,1 | 6,6 |

| Товарные деривативы | 9 (1,6) | - | - |

| Кредитные деривативы | 57,9 (9,7) | - | - |

| Драгметаллические | 71,2 (11,9) | - | - |

| Всего: | 596 | 28,1 | 51,0 |

Что касается способа заключения сделок, то следует отметить, что более 2/3 сделок (70,7%) заключается банками напрямую друг с другом в двусторонних сделках, и лишь 29,3% заключается через посредников (биржи и междилерские брокерские фирмы). Среди последних можно выделить ММВБ, GFI, НФБК, ICAP, Chicago MercantileExchange (CME), и другие.

Заметим, что зарождение рынка процентных деривативов в России началось в 2006 году, и сегодня уже становится очевидным, что потенциал роста рынка весьма огромный, потому как очевидно, что во всем мире объемы процентных деривативов существенно превышают объемы валютных деривативов. Такую ситуацию можно объяснить тем, что юридическая и налоговая базы находятся в неразвитом состоянии, но тем не менее наблюдается рост оборотов, среднемесячные объемы операции выросли в несколько раз (с 0,5 млрд. долл. в 2006 г. до 6,1 млрд. долл. в 2008 г).

Разделение процентных деривативов по видам инструментов свидетельствует о росте популярности инструмента рублевых процентных СВОПов (44%) при одновременном снижении доли процентно-валютных СВОПов, являющихся гибридной формой процентных и валютных деривативов (с 47% до почти 22%). На фоне бурного роста процентных СВОПов снизилась доля биржевых процентных фьючерсов (с 27% до 18%). Примечательно, что по сравнению с 2007 годом в 2008 год появился инструмент форвардных кредитов, а также впервые были зафиксированы сделки с процентными опционами.

На двух основных российских торговых площадках постоянно конкурирующих между собой - РТС и ММВБ интерес к деривативам растет не по дням, а по часам. Так объемы торгов фьючерсными и опционными контрактами составили 460036 млн. долларов на РТС доли, которых 84 и 16% соответственно. Основными инструментами на российском рынке являются фьючерсы и опционы на индексы, акции, товары (драгоценные металлы, нефть), валюты.

Рост срочного рынка, появление новых инструментов и увеличение количества игроков происходит не благодаря, а вопреки окружающей юридической регулятивной среде, основные инфраструктурные проблемы которой хорошо известны, но пока не решены (например, использование инсайдерской информации). При этом, очевидно, что только максимально развитый срочный рынок может адекватно обслуживать потребности российской экономики и банковского сектора в снижении общего уровня финансовых рисков.

Существенным прогрессом в начале 2007 года стало принятие Госдумой Закона о новой редакции ст.1062 Гражданского кодекса РФ, вводящей судебную защиту беспоставочных срочных сделок (деривативов) - этот шаг был положительно оценен как внутри страны, так и мировым финансовым сообществом. Основными препятствиями, мешающими развитию рынка деривативов в России в начале 2008 года, банками респондентами названы следующие:

законодательные и юридические проблемы;

налоговые проблемы;

проблемы учета (отсутствие единой методики и рекомендаций Банка России особенно для более сложных процентных деривативов);

отсутствие поддержки со стороны правительства.

В 2008 г. в сфере решения этих проблем наметились существенные прорывы. Среди них можно выделить меры, принимаемые как профессиональным сообществом, так и государственными органами, в частности: Под эгидой трех профессиональных ассоциаций - НВА, АРБ и НАУФОР - продолжается разработка типового рамочного Соглашения о срочных сделках (деривативах). Предполагается, что в 2009 году после одобрения основными регуляторами - ФСФР и Банком России - данный договор будет рекомендован рынку как российский аналог соглашения ISDA, существенно адаптированный под российское право.

Правительство РФ в лице ФСФР разработало и вносит в Госдуму РФ ряд законопроектов, призванных устранить некоторые препятствия развитию срочного рынка, в частности изменения в Законы о несостоятельности (банкротстве) организаций, в том числе кредитных, а также изменения в Налоговый кодекс РФ с целью усовершенствования налогообложения срочных сделок.

Как правило, для достижения зрелости срочного рынка в РФ потребуется некоторое время, за которое предстоит развить образовательный маркетинг - один из основных элементов, стимулирующих развитие рынка. Инвесторы должны узнавать об особенностях появляющихся новых инструментах, уметь оценивать их преимущества и использовать деривативы в своих портфелях. Следовательно, чем лучше и грамотней инвесторы будут разбираться в том, как использовать деривативы для контроля и управления рисками, тем более энергичным (развитым) станет рынок, за значит, столица России имеет все шансы стать финансовым центром. Предпосылки этого уже имеются - это выход на российский рынок глобальных банков, причем некоторые из них уже работают на FORTS, такие как Societe Generale, UBS, Deutsche Bank, Merrill Lynch Securities и другие.

Заключение

Современной тенденцией развития мирового финансового рынка является процесс глобализации финансовой системы, который не обходит мимо и российский рынок. Тенденция характеризуется следующими процессами:

Наблюдается интеграция национальных финансовых рынков, инвесторов и заемщиков в один глобальный финансовый рынок, постепенно увеличивается объем финансовой системы и интенсивность операций на рынках.

В силу экономических и технологических изменений капитал может беспрепятственно переводиться с одного рынка на другой в кратчайшие сроки. Происходит увеличение потока капиталов, как между развитыми странами, так и между развитыми и развивающимися странами. Увеличивается взаимозависимость рынков, и кризис на отдельно взятом рынке имеет негативные последствия для всей финансовой системы.

Темп роста активов крупных финансовых институтов в предкризисный период превосходил темп роста средних и мелких институтов. Кроме этого, процессы слияния и поглощения приводят к возникновению новых глобальных банковских и финансовых конгломератов. В результате идет процесс концентрации капитала в крупных финансовых институтах, и, как следствие, состояние финансовых рынков все сильнее зависит от действий отдельных участников.

Стираются различия в деятельности различных финансовых институтов, что приводит к усилению конкуренции между ними, в результате все более усложняются стратегии поведения участников финансовой системы.

В результате финансовый рынок стал более изменчив и подвержен влиянию существенно большего числа факторов, чем раньше. Все это привело к увеличению частоты неожиданных изменений на рынках и делает, как никогда раньше, актуальным вопрос контроля и управления риском.

Выделяют четыре основных риска, которым подвергается любая компания в своей деятельности, это рыночный риск, кредитный риск, риск ликвидности и операционный риск.

Как правило, наибольшее беспокойство участников вызывают существование рыночного и кредитного риска. В результате осознания участниками необходимости выработки единого унифицированного подхода к оценке риска, прежде всего для корректной оценки риска портфеля контрагентов, на сегодняшний день можно говорить о существовании метода оценки рыночного и кредитного риска, принятого в качестве стандарта при оценке риска. Данный метод основан на вычислении величины Value at Risk () портфеля, получил в последнее десятилетие широкое международное признание как среди участников финансового рынка, так и среди регулирующих органов. В то же время при оценке риска портфеля таким компонентам риска, как риск ликвидности до сих пор не уделялось достаточного внимания, хотя в силу усилившейся взаимозависимости рынков в случае резких изменений на рынке риск ликвидности вносит существенный вклад в общий риск портфеля.

Рынок производных инструментов выполняет несколько важных функций в экономике:

деривативы являются инструментом распределения риска среди агентов экономики;

используются при решении задачи размещения активов, для увеличения доходности финансовых операций, для создания инструментов с функцией выплат, недоступных только при работе на наличном рынке;

рынки деривативов используются для получения информации о параметрах наличного рынка, недоступных для прямого наблюдения.

Как следствие существующих тенденций развития финансовой системы рынок производных финансовых инструментов является наиболее динамично развивающимся сектором финансовой системы. С каждым годом все большее число компаний используют в своей деятельности производные инструменты, а торговые площадки стараются удовлетворять потребности игроков в разнообразии инструментов. Так, 27 февраля 2009 года на срочном рынке FORTS начались торги маржируемыми опционами на фьючерсы, которые являются принципиально новым видом инструментов на российском срочном рынке и открывающие широкие перспективы для участников торгов. Благодаря единой системе переоценки участники торгов смогут более эффективно управлять портфелями, состоящими из фьючерсов и опционов, что должно привести к качественному развитию опционного рынка.

Из всего широкого спектра производных финансовых инструментов наиболее распространены опционы, форварды, фьючерсы и свопы. Торги ими происходят на организованном (биржевом) и неорганизованном (внебиржевом) рынках. При этом на неорганизованном рынке наиболее популярны свопы на процентные ставки, а на организованном - фьючерсы и опционы.

Оценка роли деривативов в происходящих в настоящее время процессах финансовой глобализации далеко не однозначна. С одной стороны, они позволяют перераспределять риск и способствуют интеграции разных сегментов финансовых рынков, снижая издержки финансового посредничества. Например, рынок кредитных деривативов тесно связал мировые рынки кредитов и акций. С другой - финансовые производные инструменты несут и значительные угрозы.

Срочный рынок является наиболее интересным, слабо регулируемым (ввиду своей динамичности) и быстроразвивающимся сектором финансового рынка. Инструменты, используемые на срочном рынке, кроме участия в операциях, преумножающих капитал, призваны увеличивать скорость оборота финансовых вложений, страховать ответственность и риски участников. Таких целей очень трудно достичь при больших сроках банковских расчетов, жестком контроле со стороны государства над операциями участников, высоком налоговом бремени, значительных трудностях привлечения к ответственности участников рынка использующих конфиденциальную информацию.

И все таки, в первую очередь деривативы - это инструменты для управления и хеджирования рисков, они особенно эффективны в условиях высокой волатильности рынков вообще и фондового рынка в частности. Большинство преимуществ их массового использования и позитивного влияния на экономику вытекают из этой функции производных инструментов.

Список использованной литературы

1. Гражданский кодекс Российской Федерации.

2. Селивановский А.П., Азимова Л.Н. Вопросы формирования законодательства о производных финансовых инструментах // Рынок ценных бумаг. 2003. № 19. С.48-56.

3. Соловьев П.С. Биржевой рынок производных финансовых инструментов в России и его ликвидность // Рынок ценных бумаг. 2004. № 20. С.56-59.

4. Деривативы / Курс для начинающих / Альпина паблишер. М., 2002 г.173 с.

5. Рудько-Силиванов В.В. Коммерческие банки на рынке производных финансовых инструментов // Деньги и кредит. 2004. № 7. С.8-10.

6. Русский фьючерс: экскурс в историю // Валютный спекулянт. 2001. №1 С.38-40.

7. Futures&Options // Журнал // №1-4.

8. Опционы на фьючерсы: национальные особенности // Рынок ценных бумаг. 2004. 10. С.18-22.

9. Доклад о глобальной финансовой стабильности // Бюллетень о состоянии рынков // Международный Валютный Фонд // Январь 2009 г.

10. Фьючерсы на облигации федеральных займов - новый тип инструментов российского срочного рынка // Рынок ценных бумаг. 2008. № 9. С.6-9.

11. Жуковская М.В. Рынок производных ценных бумаг // Электронная версия // С.39

12. Лебедев А.Е. Производные ценные бумаги: их роль в финансовой глобализации и значение для России.

13. Эксперт на рынке деривативов www.derex.ru

14. Официальный сайт московской межбанковской валютной биржи www.micex.ru

15. Официальный сайт российской торговой системы www.rts.ru.

[1] Банк международных расчетов (БМР), г. Базель, www.bis.org

© 2010 Интернет База Рефератов