Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Анализ показателей финансово-хозяйственной деятельности страховых организаций (на примере ОАО "Страховое общество "Талисман")

Дипломная работа: Анализ показателей финансово-хозяйственной деятельности страховых организаций (на примере ОАО "Страховое общество "Талисман")

Содержание

Введение

1 Экономическая сущность страхования

1.1 Сущность страхования и его роль в экономике

1.2 Сущность анализа финансово-хозяйственной деятельности страховых организаций

1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций

2 Анализ показателей финансово-хозяйственной деятельности предприятия ОАО «Страховое общество «Талисман»

2.1 Краткая характеристика предприятия

2.2 Факторный анализ финансового результата деятельности страховой организации

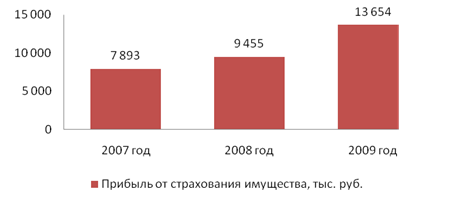

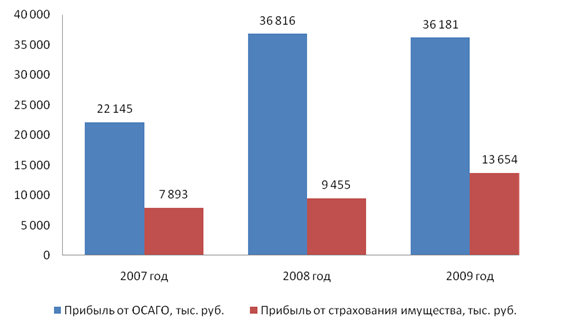

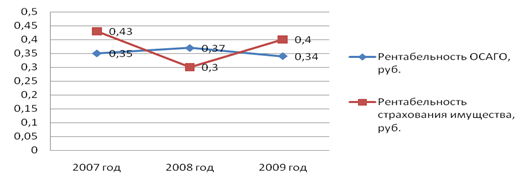

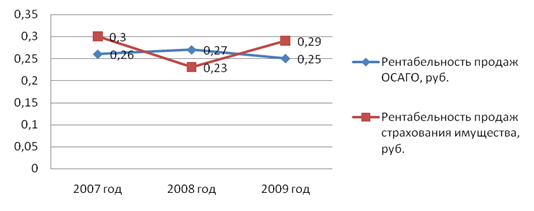

2.3 Анализ формирования показателя рентабельности и прибыли от видов деятельности

3 Основные направления совершенствования страховой деятельности

3.1 Пути улучшения финансовых результатов страховой деятельности

3.2 Пути совершенствования страховой деятельности

Заключение

Список использованных источников и литературы

Введение

В 2009 год российские компании и предприятия вошли не в лучшей социально-экономической обстановке. Падение уровня мирового производства и потребления, обвал фондовых рынков и банкротство крупнейших корпораций это далеко не все последствия разразившегося в 2008 году мирового финансового кризиса.

В условиях кризиса возрастает как никогда необходимость в решительных и неотлагательных мероприятиях по обеспечению защиты имущественных интересов от различных рисков. Такую защиту призвано обеспечивать страхование.

В настоящее время страхование принадлежит к числу наиболее динамично развивающихся финансовых институтов экономики.

Перспективы развития отечественного страхования и его возрастающее влияние на экономику очевидны: в настоящее время это один из стратегических факторов эффективного функционирования и успешного развития финансово-хозяйственных отношений в нашей стране. Деятельность каждого хозяйствующего субъекта в условиях рынка подвержена множеству разнообразных рисков, требующих страховой защиты, для организации и проведения которой необходимо знание основ страховой деятельности.

Страхование необходимый элемент производственных отношений. Оно связано с возмещением материальных потерь в процессе общественного производства. Рисковый характер общественного производства, порождает отношения между людьми по предупреждению, преодолению, локализации и по безусловному возмещению нанесенного ущерба.

Многовековой опыт и история страхования убедительно доказали, что оно является мощным фактором положительного воздействия на экономику. Однако на пути развития страхования в России имеются разнообразные проблемы, которые могут быть решены лишь при наличии соответствующих условий. Одной из таких проблем является то, что, к сожалению, у большинства населения нашей страны до сих пор сохранилось стереотипное представление о роли, месте и принципах страхования, сложившееся до его демонополизации. Многие считают, что государство все еще несет ответственность за деятельность страховых компаний, регулирует ее, определяет правила и условия страхования. В результате многие настоящие или потенциальные потребители страховых услуг часто оказываются недостаточно подготовленными к тому какой страховой компании отдать предпочтение. Поэтому в данных условиях наиболее актуальны анализ финансового состояния страховых организаций, оценка их надежности и платежеспособности. Результаты этих мероприятий представляют интерес не только для внутренних пользователей для принятия управленческих решений, но и для внешних, взаимодействующих с конкретной страховой компанией.

Анализ финансово-хозяйственной деятельности страховой организации помогает выработать стратегию и тактику развития предприятия, обосновать намеченные планы и управленческие решения, осуществить контроль за выполнением этих решений, выявить резервы повышения эффективности производства, оценить результаты деятельности предприятия, его подразделений и работников.

Вышеизложенное отражает актуальность выбранной темы.

Обоснованию методологии оценки результатов финансово-хозяйственной деятельности страховых организаций значительное внимание уделили известные зарубежные и отечественные экономисты, к которым относятся Александрова Т. Г. «Страхование», Ковалев В. В. Крылов Э. И. «Методология анализа показателей финансовой деятельности страховых организаций», Орланук-Малицкая Л. А., Щиборщ К. В. «Анализ хозяйственной деятельности страховых организаций».

Объектом исследования выступает финансово-хозяйственная деятельность ОАО «Страховое общество «Талисман».

Предметом исследования данной дипломной работы являются показатели финансово-хозяйственной деятельности страховых организаций.

Целью данной дипломной работы является оценка факторов, влияющих на изменение показателей финансово-хозяйственной деятельности страховых организаций.

Для достижения поставленной цели определены следующие задачи:

- раскрыть основные теоретические аспекты особенностей проведения анализа финансово-хозяйственной деятельности страховых организаций;

- обосновать методологию оценки финансовых результатов деятельности страховых компаний;

- провести оценку факторов влияющих на формирование и использование прибыли двух видов страхования;

- обосновать основные пути совершенствования страховой деятельности и раскрыть основные пути улучшения ее эффективности.

При выполнении исследовательской работы были применены общеизвестные методы анализа, такие как научная абстракция, обобщение, сравнение, способы цепных подстановок, абсолютных и относительных разниц и другие.

Основными теоретическими, информационными источниками обеспечения явились труды известных экономистов теоретиков и практиков, как: Савицкая Г. В. «Анализ хозяйственной деятельности предприятия», Щербаков В. А., Костяева Е. В. «Страхование», Куликов С. В. «Финансовый анализ страховых организаций», Ковалев В. В. «Финансы» и другие, а также отчетные данные по финансовым результатам за 2007-2009 года.

Практическая значимость работы заключается в том, что результаты исследования могут быть применены в ходе разработки и составления планов деятельности предприятия на будущие периоды, а также в ходе преподавания экономических дисциплин в среднеспециальных и высших учебных заведениях.

Дипломная работа состоит из введения, трех глав, заключения и списка использованных источников, приложений.

В первой главе рассматриваются основные теоретические аспекты страховой деятельности, методология проведения анализа показателей финансово-хозяйственной деятельности страховых организаций.

Во второй главе анализируются финансовые результаты деятельности предприятия ОАО «Страховое общество «Талисман», а также проводится анализ формирование прибыли от двух видов деятельности.

В третьей главе рассмотрены основные пути совершенствования страховой деятельности в целом, а также пути улучшения результатов деятельности страховых организаций.

1 Экономическая сущность страхования

1.1 Страхование и его роль в экономике

В современных условиях финансово-экономического кризиса важную роль в развитии экономики играет одна из наиболее динамично развивающихся сфер бизнеса – страхование. Оно удовлетворяет объективную потребность общества в надежной и эффективной страховой защите. В связи с этим рассмотрим более подробно данный вид деятельности и его роль в экономике.

Согласно Федеральному закону «Об организации страхового дела в Российской Федерации» страхование – это отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков. [1, с. 236]

В настоящее время страхование один из стратегических факторов эффективного функционирования и успешного развития финансово-хозяйственных отношений в стране. Деятельность каждого хозяйствующего субъекта в условиях рынка подвержена множеству разнообразных рисков, требующих страховой защиты, для организации и проведения которой экономистам, финансистам, бухгалтерам и другим специалистам необходимо знание сущности и основ страховой деятельности. [3, с. 417]

Согласно ст. 2 ФЗ «Об организации страхового дела в РФ» страховая деятельность – сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров, страховых актуариев по оказанию услуг, связанных со страхованием, с перестрахованием. [25]

Страхование играет ведущую роль в компенсации ущербов, и потребность в нем возрастает вместе с развитием экономики и цивилизации общественных отношений. Страхование гарантирует от случайных рисков имущественные интересы граждан и предприятий, обеспечивает непрерывность общественного воспроизводства. На уровне индивидуального воспроизводства через страхование финансовые последствия определенных рисков перекладывают на страховые компании, что проявляется в основной – рисковой функции страхования.

Профессиональная деятельность страховых компаний позволяет им проводить широкую систему мер предупредительного характера, контролировать и регулировать уровень риска в важнейших сферах хозяйственной и частной жизни, что реализуется в рамках предупредительной (превентивной) функции страхования.

На макроэкономическом уровне страхование обеспечивает восстановление разрушенного сектора общественного производства и, в целом, непрерывность всего воспроизводственного процесса.

Развитая система страхования освобождает государство от дополнительных финансовых расходов, вызванных произошедшими неблагоприятными событиями, необходимость компенсации которых в ином случае легла бы на государство.

Страхование выполняет инновационную функцию, способствуя развитию технического прогресса и внедрению новых технологий путем компенсации связанных с этим рисков.

Концентрируя огромные финансовые ресурсы, страхование является одним из наиболее значительных источников инвестиционных вложений, что способствует, в свою очередь, развитию производства и экономики.

Функция социальной защиты населения реализуется путем создания и функционирования специальных страховых фондов, формируемых на уровне государства. [3, с. 114]

Страховому делу как экономической категории присуща специфическая терминология, используемая для определения ключевых понятий и обозначений. Рассмотрим основные из них, опираясь на ФЗ «Об организации страхового делав Российской Федерации».

Согласно ст.6 этого закона, страховщик - это юридические лица, созданные в соответствии с законодательством Российской Федерации для осуществления страхования, перестрахования, взаимного страхования и получившие лицензии в установленном настоящим Законом порядке.

Страхователь, согласно п. 1 ст. 5 Закона, юридические лица и дееспособные физические лица, заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона.

Объектами страхования, согласно п. 4 Закона, считаются не противоречащие законодательству РФ имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя; с владением, пользованием и распоряжением имуществом; с возмещением страхователем причиненного им вреда личности или имуществу физических лиц, а также вреда, причиненного имуществу юридического лица.[25]

Страховая стоимость – действительная стоимость застрахованного имущества. Если страховая сумма равна страховой стоимости, то имущество застраховано полностью, если меньше – то часть ответственности остается на собственном риске страхователя.[4, с. 302]

Страховая сумма – денежная сумма, на которую страхователь страхует объект страхования, т.е. сумма, адекватная страховому интересу и страховому риску.

Страховая выплата – денежная сумма, установленная федеральным законом и (или) договором страхования и выплачиваемая страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая.

Страховой тариф – ставка страхового взноса (платежа) с единицы страховой суммы или с объекта страхования. По обязательным видам страхования тариф устанавливается законодательно, по добровольным – страховщиком.

В ст. 927 ГК РФ и ст. 3 ФЗ «Об организации страхового дела в Российской Федерации» закреплены две организационно-правовые формы страхования обязательное и добровольное.

Обязательное страхование отражает общественную (общегосударственную) потребность в страховании. Это может быть потребность в оказании полной и своевременной материальной помощи пострадавшим в дорожно-транспортных происшествиях, пострадавшим при ликвидации последствий аварии на ядерном объекте, при стихийном бедствии и т.п. Для этих целей государство в законодательном порядке устанавливает обязательность страхования (например, ответственности предприятий источников повышенной опасности за вред, причиненный третьим лицам, а также окружающей природной среде). Результатом этого становится принятие соответствующего закона об обязательном страховании. Таким образом, обязательное страхование – это страхование в силу закона.

Главная особенность обязательного страхования состоит в том, что оно не требует предварительного соглашения между страховщиком и страхователем. Здесь принцип обязательства в равной степени распространяется на обоих (за исключением личного страхования граждан).

Добровольное страхование осуществляется на основе договора между страховщиком и страхователем в рамках Закона «Об организации страхового дела в Российской Федерации», законодательных и подзаконных актов, а также нормативных правовых документов, разрабатываемых Правительством РФ и федеральным органом исполнительной власти по надзору за страховой деятельностью. В отличие от обязательной формы при добровольной форме страхование производится только на основе соглашения страхователя и страховщика.

Правила добровольного страхования, определяющие общие условия и порядок его проведения, устанавливаются страховщиком самостоятельно в соответствии с положениями Закона «Об организации страхового дела в Российской Федерации». Конкретно они определяются при заключении договора страхования и являются неотъемлемой его частью. Поэтому, прежде чем подписать договор, страхователь должен самым тщательным образом изучить условия страхования. Факт заключения договора страхования подтверждается выдачей страховщиком страхователю страхового полиса. [17]

Согласно Федеральному Закону «Об организации страхового дела в Российской Федерации», страховым риском является предполагаемое событие, на случай наступления которого и производится страхование. Событие, рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности наступления. [25]

Современные социально-экономические условия требуют создания целостной научной системы, обеспечивающей дальнейшее развитие страхования с учетом требований международных стандартов регулирования страхового рынка. Страховая наука призвана охватить широкий круг вопросов, без решения которых невозможно говорить о стабильном социально-экономическом развитии России.

Одной из основных задач современного развития рынка страховых услуг является формирование адекватной международным требованиям нормативной правовой базы российского рынка страхования. Поэтапная интеграция национальной системы страхования международный страховой рынок требует формирования законодательной базы рынка страховых услуг и создания эффективного механизма регулирования страхования. Усиление научной обоснованности законодательства предполагает корректировку имеющихся законодательных документов, отвечающую требованиям общего страхового законодательства, ГК РФ и иных законов, регулирующих страховую деятельность. [14, с. 204]

Экономические преобразования, происходящие в России, открывают широкие возможности для научного исследования страхования внешнеэкономической деятельности предприятий всех форм собственности. Особенность страхования внешнеэкономической деятельности состоит в том, что оно затрагивает сферу международных финансовых отношений, включая международный менеджмент, и предоставляет гарантии восстановления нарушенных имущественных интересов всех его участников. Развитие страхования внешнеэкономической деятельности и обеспечение научно-обоснованного подхода к данной проблеме с учетом международной практики страховых отношений будет способствовать созданию эффективной системы страховой защиты имущественных интересов участников внешнеэкономической деятельности. [4, с. 96]

Таким образом, страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом современного общества. Оно представляет гарантии восстановления нарушенных имущественных интересов в случае природных и техногенных катастроф, иных непредвиденных явлений. Страхование позволяет не только возмещать понесенные убытки, но и является одним из наиболее стабильных источников финансовых ресурсов для инвестиции.

1.2 Сущность анализа финансово-хозяйственной деятельности страховых организаций

Страховое дело во многом отличается от других видов предпринимательской деятельности. Прежде всего это высокая ответственность, которая лежит на страховщике. Между тем страховая деятельность направлена на защиту имущественных интересов физических и юридических лиц при наступлении определенных событий за счет денежных фондов, формируемых из уплачиваемых страхователями страховых взносов. Таким образом, финансовый крах страховщика затрагивает интересы значительного числа лиц. [27, с. 45]

Финансовый анализ страховых организаций – совокупность аналитических процедур, предназначенных для оценки надежности страховщика, а также принятия управленческих решений в оптимизации его деятельности или сотрудничества с ним.

Надежность страховщиков – первая по важности причина негативного отношения к ним населения. Однако обеспечить надежную работу страховых организаций не возможно без анализа финансово-хозяйственного состояния, определения динамики его изменений, выявления воздействующих факторов, таких как:

- достаточность страховых резервов по отношению к принятым обязательствам по договорам страхования; в противном случае возможны убытки и потеря платежеспособности;

- ликвидность собственных средств (добавочного капитала), размещенных преимущественно в объектах недвижимости, и достаточный уставный капитал, как условие соблюдение требований к платежеспособности;

- эффективность инвестиционной политики, исключающая вывод из прибыльного оборота или потерю части средств страховых резервов и собственного капитала и образование дебиторской задолженности;

- сбалансированность страхового портфеля, сочетающего повышенные риски с современными страховыми продуктами.

Надежность страховщика, прежде всего, подразумевает финансовую устойчивость страховой организации.

Финансовая устойчивость страховой организации – это характеристика стабильности финансового состояния страховщика. Стабильность финансового состояния страховой организации – это, прежде всего, платежеспособность конкретного страховщика, которая складывается из множества факторов и показателей. Факторы – это причины, результатов деятельности страховщика, где под показателями понимаются критерии, позволяющие судить об этих результатах.[37, с. 114]

В содержательном плане анализ страховой организации представляет собой целенаправленную деятельность аналитика, состоящую в идентификации показателей финансово-хозяйственной деятельности страховщика, реальному положению дел. Финансово-хозяйственная деятельность страховщика характеризуется в терминах стоимостных оценок, в основе которых лежит денежная доминанта. Это условие позволяет считать анализ финансово-хозяйственной деятельности страховщика финансовым анализом страховых организаций.

Особое внимание, уделяемое финансово-хозяйственной деятельности страховой организации, обусловлено ее социальной миссией и регулирующей ролью в рыночной экономике. Информация о реальном положении дел страховщика нужна различным пользователям, как внутренним – для принятия управленческих решений, так и внешним – для принятия решения о взаимодействии с конкретной страховой организацией.[5]

Методика проведения анализа финансово-хозяйственной деятельности предприятия включает в себя определение цели, задач, принципов, объекта, предмета, показателей и методов исследования. В общем смысле методика анализа страховой деятельности представляет собой совокупность показателей и методов их оценки. К задачам финансового анализа деятельности страховщика относятся:

- идентификация финансового состояния страховщика;

- выявление рентабельности и оценка показателей финансовой устойчивости;

- изучение эффективности использования экономического потенциала и влияния страховых, инвестиционных операций на финансовый результат;

- установление положения страховщика на страховом рынке и количественное измерение его финансовой конкурентоспособности;

- оценка степени выполнения плановых финансовых мероприятий и анализ их отклонений;

- оценка мер, разработанных для ликвидации выявленных недостатков, повышения отдачи финансовых ресурсов и т.д.

Анализ финансово-хозяйственной деятельности предприятия проводится различными методами, позволяющими структурировать и идентифицировать взаимосвязи между основными показателями деятельности предприятия. Рассмотрим основные из них.

Метод сравнения заключения в проведении процедур установления сходства и различия явлений объективной действительности. Процедура сравнения в анализе финансово-хозяйственной деятельности включает в себя выбор объектов, вида, шкал сравнения, количества и вида сравниваемых признаков, определение критериев их существенности и несущественности.

Построение аналитических таблиц используется на всех этапах проведения анализа финансово-хозяйственной деятельности. Основное предназначение этих таблиц – систематизация исходных данных, проведение аналитических расчетов и оформление результатов анализа. Аналитическая таблица – это форма наиболее рационального, наглядного систематизированного представления исходных данных, основных алгоритмов их обработки и полученных результатов. Аналитические таблица дополняются текстовыми выводами, изложение которых, как правило, необходимо строить по принципу от общего к частному, т.е. переходить от анализа общего итога к промежуточным итогам и отдельным показателям.

Методы чтения и анализа бухгалтерской отчетности весьма разнообразны и жестко не формализуемы. Тем не менее можно выделить некоторые обязательные требования, позволяющие осознанно пользоваться информационным материалом, содержащимся в отчетности. Это знание принципов бухгалтерского учета, формирования основных статей отчетности, построения системы показателей и ее состава; понимание принципов и логики проведения вертикального и горизонтального анализа; знание нормативных документов в сфере учета и отчетности и др.[22, с. 109]

В существующих формах отчетности страховых организаций практически невозможно определить источники финансирования конкретных видов активов. И структура отчетности страховщика резко отличатся от общепринятой структуры бухгалтерской (финансовой) отчетности предприятий. Следовательно, приоритет в анализе отдается не анализу бухгалтерской (финансовой) отчетности, а аналитическим процедурам, позволяющим наглядно оценить финансово-хозяйственную деятельность страховщика и сделать обоснованные выводы о состоянии объекта анализа, которым является сама страховая организация.

Факторный анализ – это процесс выявления причинно-следственных связей, идентификации и оценки значимости участвующих в них факторов. В зависимости от характера связей речь может идти о жестко детерминированных или стохастических моделях факторного анализа. В первом случае имеет место функциональная связь – каждому значению факторного (независимого) признака соответствует единственное неслучайное значение результативного (зависимого), во втором случае – стохастическая (вероятностная) связь: каждому значению факторного признака соответствует множество значений результативного. К приемам детерминированного факторного анализа, позволяющим оценить влияние того или иного фактора в жестко детерминированных моделях, относятся прием выявления изолированного влияния факторов, дифференциальный метод, прием цепных подстановок, прием арифметических разниц, логарифмический метод, интегральный метод.

Широко распространены в анализе и методы экономической статистики: метод средних и относительных величин, метод группировки, элементарные методы обработки рядов динамики, индексный метод. При проведении анализа следует обратить особое внимание на метод средних величин, так как используется он в том случае, когда необходимо обобщение, замена множества индивидуальных значений анализируемого признака некой средней величиной, характеризующей всю совокупность явлений.[17, с. 284]

Анализ финансово-хозяйственной деятельности страховых организаций должен строиться по следующим принципам:

- оперативность незамедлительное использование полученных аналитических данных и выводов для улучшения финансовой деятельности;

- конкретность всестороннее изучение отчетных данных о финансовой и хозяйственной деятельности компании;

- систематичность: финансовый анализ должен проводиться не от случая к случаю, а постоянно, т.е. систематически по определенному плану и формам;

- объективность, что обеспечивается подбором необходимого аналитического материала, его сопоставимостью, критическим и беспристрастным его изучением.

Большинство методик финансового анализа разработано для предприятий промышленного производства, применение которых к финансовому анализу страховых организаций затруднительно, в виду специфики деятельности последних.[22]

Специфика страховой деятельности во многом опровергает общепринятые постулаты финансового менеджмента предприятий и накладывает особый отпечаток на методику финансового анализа страховых организаций. Специфику страховой деятельности можно свести к трем составляющим:

- отсутствие в страховой организации промышленного цикла, как такового;

- инверсия эксплуатационного цикла страховщика, где в начале производится оплата страховой услуги, а затем ее оказание и не всем страхователям;

- особенности формирования финансового потенциала, где привлеченная часть капитала в виде страховых премий (страховых резервов) значительно преобладает над собственным капиталом страховщика.

Кроме того термины и показатели, используемые в страховом деле уникальны, что также выделяет финансовый анализ страховой организации в особую предметную область финансового анализа.

На основании изученного можно сделать вывод, что страховое дело представляет собой сферу деятельности страховой организации по проведению страховых, инвестиционных и финансовых операций со спецификой, присущей страхованию как системе экономических отношений, связанных с защитой интересов граждан, предприятий, государства при наступлении определенных событий (страховых случаев). Таким образом, функционирование страховой организации предполагает три вида рисков, оказывающих влияние на ее финансовое положение: страховой, инвестиционный и финансовый. Следовательно можно выделить три сферы анализа деятельности страховщика, подчиненной одной цели – оценке финансового состояния страховой организации, т.е. реальным условиям размещения и использования средств (активов), состояния источников их формирования (пассивов). Финансовое состояние хозяйствующего субъекта – это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), наличие, размещение и использование финансовых ресурсов и капитала, выполнение обязательств перед государством и другими хозяйствующими субъектами. Финансовое состояние является результатом финансовой политики страховщика и определяется всей совокупностью финансово-хозяйствующих факторов страховой организации.[15, с. 186]

Анализ финансово-хозяйственной деятельности страховой организации осуществляется с использованием нескольких групп показателей, включающих как общие показатели оценки финансового состояния, так и специфические, характеризующие отдельные стороны деятельности страховых организаций.

В следующем подразделе более подробно рассмотрим основные показатели финансово-хозяйственной деятельности страховых организаций.[22]

1.3 Методология анализа показателей финансово-хозяйственной деятельности страховых организаций

Основными финансовыми показателями деятельности страховой организации служат:

- финансовый результат (прибыль или убыток);

- валовой доход (поступления доходов от страховой и нестраховой деятельности);

- расходы (или себестоимость);

- рентабельность (доходность).

Следует отметить, что финансовый результат страховой организации – это экономический итог финансово-хозяйственной деятельности страховщика за отчетный период в форме прибыли или убытка, отражающий успех или, соответственно, неудачу бизнеса, как в количественном, так и в качественном выражении.[22, с.102]

Конечный финансовый результат деятельности страховщиков слагается из доходов от проведения страховых, инвестиционных и финансовых операций, уменьшенных на сумму расходов по всем названным операциям. Финансовый результат (прибыль или убыток) является обобщающим качественным показателем деятельности страховой организации.

В условиях рынка страховщики осуществляют не только страховые операции, но и ряд других операций, свойственных любому хозяйствующему субъекту. К таким операциям относятся инвестиционные операции, связанные с инвестиционной деятельностью страховых организаций и финансовые операции, обусловленные хозяйственной деятельностью страховых организаций, как субъекта финансово-хозяйственных отношений. Таким образом, финансовый результат деятельности страховой организации представляет собой совокупный итог страховых, инвестиционных, финансовых и других операций.

Положительный финансовый результат способствует повышению потенциала страховой организации, ее финансовой устойчивости, повышению платежеспособности, поскольку часть полученной прибыли может быть направлена на увеличение размера собственного капитала. [16, с. 400]

Положительный финансовый результат – прибыль, которая облагается налогом в порядке, предписанном нормативными документами (налогооблагаемая прибыль).

Налогооблагаемая прибыль рассчитывается путем поэтапного вычитания расходов из доходов деятельности.

Представим алгоритм расчета налогооблагаемой прибыли следующей схемой (рисунок 1.1).

Задача анализа финансовых результатов деятельности страховой организации заключается в выявлении не только конечного финансового результата, но и факторов, его обусловивших, а также в определении резервов увеличения доходов от основной (страховой) и инвестиционной деятельности.

Анализ показателей финансово-хозяйственной деятельности страховщика целесообразно начинать с рассмотрения формы №2-страховщик «Отчет о прибылях и убытках страховой организации», где количественно определены основные факторы конечных финансовых результатов деятельности страховщика.[19, с. 304]

Выручка страховщика |

Прочие поступления от страховой деятельности | Доходы от иной деятельности | ||||||||||||

| Доходы страховщика | ||||||||||||||

|

||||||||||||||

| Расходы, включаемые в себестоимость страховых услуг | ||||||||||||||

| Отчисления в резервы для финансирования превентивных мероприятий | Возмещение выплат по договорам перестрахования | Комиссионное вознаграждение по договорам перестрахования | Расходы на ведение дела | Расходы на аренду основных фондов | Другие расходы связанные со страховой деятельностью | |||||||||

|

||||||||||||||

| Финансовый результат страховщика |

|

|||||||||||||

|

||||||||||||||

| Отчисления в резервные фонды | Доходы от долевого участия | Доходы от ценных бумаг | Льготы по налогу на прибыль |

|

||||||||||

|

||||||||||||||

| Налогооблагаемая база для уплаты налога на прибыль |

|

|||||||||||||

Рисунок 1.1 – Схема расчета налогооблагаемой прибыли

Разделы I и II, а также строки 070,170, 180-190 формы №2-страховщик содержат по сути факторное разложение маржинального дохода по страховым и инвестиционным операциям. Первичное факторное разложение исходит из двух каналов формирования дохода:

- дохода от страховых операций (полученные страховые премии минус сопряженные затраты);

- дохода от инвестиционных операций (размещение средств страховых резервов минус сопряженные затраты).

При этом страховщик разграничивает доход от инвестирования средств страховых резервов по договорам страхования жизни и средств по договорам страхования иным, чем страхование жизни. В свою очередь, нетто-премия определяется как разница брутто-премии и переменных затрат по данному направлению деятельности (объем страховых премий, отданных в перестрахование; оплаченные убытки; расходы по ведению страховых операций). Чистый доход по инвестициям рассчитывается как разница валового дохода по инвестициям и величины затрат, сопряженных с инвестиционной деятельностью. [27]

Следует отметить, что если результат от операций по страхованию жизни с экономической точки зрения представляет собой маржинальный доход по страхованию жизни, то результат от операций страхования иного, чем страхование жизни является нетто-комиссией страховщика по прочим видам страхования. Для получения величины маржинального дохода по видам страхования иным, чем страхование жизни, следует к величине нетто-комиссии добавить величину чистого инвестиционного дохода.

К побочным (нерегулярным) каналам доходов и расходов относятся:

- операционные доходы и расходы, кроме сопряженных с инвестициями;

- внереализационные доходы и расходы;

- чрезвычайные доходы и расходы.

Факторный анализ финансовых результатов следует проводить на основе принципа «затраты генераторы затрат (показатели объема – валового дохода)» по отдельным направлениям деятельности страховой организации. При этом взаимосвязь затрат и валового дохода (генератора затрат) количественно устанавливается через показатель маржинального дохода (разницы валового дохода и затрат) по направлениям деятельности страховщика.

Общая формула факторного разложения конечных финансовых результатов деятельности страховой организации (1) может быть выражена как общий маржинальный доход, т.е. как совокупность маржинальных доходов по страховым, инвестиционным и финансовым операциям:

![]() – совокупный маржинальный доход по

страховым, инвестиционным и финансовым операциям, который в свою очередь можно

разложить следующим образом (2):

– совокупный маржинальный доход по

страховым, инвестиционным и финансовым операциям, который в свою очередь можно

разложить следующим образом (2):

![]() ,

,

где

![]() – технический результат (выручка

страховщика) по страховым операциям;

– технический результат (выручка

страховщика) по страховым операциям;

где маржинальный доход по страхованию жизни;

![]() – страховые премии (взносы) по

видам страхования – нетто-перестрахование;

– страховые премии (взносы) по

видам страхования – нетто-перестрахование;

ДИЖ доходы по инвестициям по страхованию жизни;

![]() - оплаченные убытки (страховые

выплаты) – нетто-перестрахование;

- оплаченные убытки (страховые

выплаты) – нетто-перестрахование;

![]() – изменение резервов по

страхованию жизни - нетто-перестрахование;

– изменение резервов по

страхованию жизни - нетто-перестрахование;

![]() – расходы по ведению страховых

операций по видам страхования – нетто-перестрахование;

– расходы по ведению страховых

операций по видам страхования – нетто-перестрахование;

РИЖ расходы по инвестициям по страхованию жизни;

![]() – изменение резервов;

– изменение резервов;

![]() – состоявшиеся убытки

нетто-перестрахование;

– состоявшиеся убытки

нетто-перестрахование;

![]() – сальдо по инвестиционным

операциям выражено формулой (5):

– сальдо по инвестиционным

операциям выражено формулой (5):

![]() ,

,

где ДИ – доходы по инвестициям;

РИ расходы по инвестициям от операций страхования иным, чем страхование жизни.

![]() – сальдо по финансовым операциям

выражено формулой (6):

– сальдо по финансовым операциям

выражено формулой (6):

![]() ,

,

где ОД – операционные доходы, кроме связанных с инвестициями;

ОР операционные расходы, кроме связанных с инвестициями;

УР управленческие расходы.

Для характеристики финансовой деятельности страховщика кроме прибыли могут использоваться и другие абсолютные и относительные показатели. В число наиболее распространенных абсолютных показателей входят следующие индикаторы.[22, с. 110]

Суммарная страховая сумма характеризует принятую страховщиком ответственность по рискам. Рассчитывается как совокупная сумма по всем договорам либо как средняя величина.

Объем страховых премий отражает размер текущих финансовых средств страховщика, а также уровень принятых обязательств. Анализируется в динамике, по отдельным видам страхования и в целом, в среднем по одному договору.

Суммарные выплаты отражают объем выполненных обязательств, анализируются в динамике, по отдельным видам страхования и в целом, по отдельным подразделениям.

Объемы доходов и расходов характеризуют финансовые результаты страховщика в динамике и по факторам.

Среди относительных показателей, характеризующую финансовую деятельность страховой компании и наиболее часто используемых, можно отметить следующие.

Уровень выплат по видам страхования рассчитывается сопоставлением фактических выплат к собранным страховым премиям.

Уровень расходов оценивается отношением расходов страховой компании к объему собранных страховых платежей.

В мировой практике анализа хозяйственной деятельности страховых компаний используются различные методики рейтинговой оценки страховых компаний. В их основе лежат относительные показатели, характеризующие прибыльность и ликвидность, в частности отношения:

- текущих активов к текущим пассивам;

- денежных средств к текущим пассивам. Этот показатель не является столь важным для страховых компаний, но его снижение может служить сигналом для продажи или увеличения инвестиций;

- страховых премий по рискам, переданным в перестрахование, к общей сумме страховых премий;

- доли перестраховщиков в погашении ущербов к общей сумме осуществленных выплат по страховым событиям;

- инвестиционного дохода к величине чистых активов;

- активов к величине собственного капитала. Показывает степень участия собственных средств в инвестировании страховых компаний;

- обязательств к собственному капиталу. Показывает степень зависимости страховщика от заемных средств;

- собственного капитала к сумме полученных премий. Показывает уровень собственной ответственности страховщика по принимаемым рискам.

Этими показателями не исчерпывается арсенал инструментов, используемых при оценке результатов финансово-хозяйственной деятельности страховых организаций. [20, с. 501]

При подведении итогов хозяйственной деятельности страховой организации финансовый результат определяется за один год, при оценке эквивалентности страховщика и страхователя – за тот период, который принят за основу при расчете тарифа. Финансовый результат (прибыль или убыток) страховой организации выявляется путем сопоставления доходов и расходов страховщика.

Теоретически понятие дохода рассматривается со следующих позиций. В широком смысле доходом страховщика называется совокупная сумма денежных поступлений на его счета в результате осуществления им страховой и иной, не запрещенной законодательством деятельности. Механизм получения, состав и структура дохода страховых организаций отражают отраслевую специфику и стратегию каждого отдельного предприятия.

Более узкое понимание дохода характерно для учетной политики. В соответствии с Положением по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников.

При определении состава доходов от обычных видов деятельности, операционных, внереализационных, а также чрезвычайных доходов страховые организации руководствуются Планом счетов бухгалтерского учета финансово-хозяйственной деятельности страховых организаций и Инструкцией по его применению, утвержденных приказом Минфина России от 4 сентября 2001 г., и Методическими рекомендациями о порядке формирования показателей бухгалтерской отчетности страховых организаций, утвержденными приказом Минфина России от 12 января 2001 г.

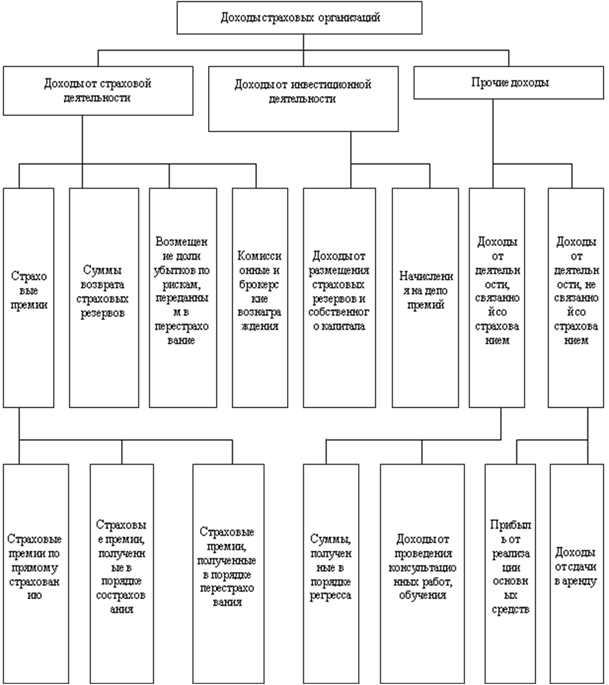

По признаку «источник поступлений» все доходы страховщика делятся на три группы:

- доходы от страховой деятельности;

- доходы от инвестиционной деятельности;

- доходы от финансовой и иной деятельности.

Доходы от страховой деятельности формируются за счет следующих поступлений:

- страховые премии (взносы) по договорам страхования, сострахования и перестрахования. При этом страховые премии (взносы) по договорам сострахования включаются в состав доходов страховщика (состраховщика) только в размере его доли страховой премии, установленной в договоре сострахования;

- суммы уменьшения (возврата) страховых резервов, образованных в предыдущие отчетные периоды с учетом изменения доли перестраховщиков в страховых резервах;

- вознаграждения по договорам перестрахования, сострахования;

- суммы возмещения перестраховщиками доли страховых выплат по рискам, переданным в перестрахование;

- суммы процентов на депо премий по рискам, принятым в перестрахования;

- доходы от реализации с действующим законодательством права требования страхователя (выгодоприобретателя) к лицам, ответственным за причиненный ущерб;

- суммы санкций за неисполнение договоров страхования, признанные должником добровольно либо по решению суда;

- вознаграждения за оказание услуг страхового агента, брокера;

- вознаграждения, полученные страховщиком за оказание услуг сюрвейера (осмотр принимаемого в страхование имущества и выдачу заключений об оценке страхового риска) и аварийного комиссара (определение причин, характера и размера убытков при страховом событии);

- сумма возврата части страховых премий (взносов) по договорам перестрахования в случае их досрочного прекращения;

- другие доходы, полученные при осуществлении страховой деятельности.

Из страховых взносов, полученных по договорам страхования и перестрахования, формируются страховые резервы, предназначенные для предстоящих выплат по этим договорам. Часть страховых резервов, не использованная для выполнения обязательств по договорам страхования, учитывается в доходе страховщика.

Наряду с предоставлением страховой защиты страховая организация может выполнять посреднические функции и получать за это вознаграждение. Так, при передаче риска в перестрахование первичный страховщик получает комиссионное вознаграждение за предоставление рафинированного риска перестраховщику. Существует возможность получения комиссионного или брокерского вознаграждения страховой организацией, передающей риск на страхование другой страховой компании. [20]

К доходам от инвестиционной деятельности относятся:

- доходы от размещения средств страховых резервов и собственных средств;

- прочие доходы.

Инвестиционный доход является важным источником дохода для страховых фирм. В странах с развитым фондовым рынком инвестиционный доход позволяет перекрывать отрицательные результаты по страховым операциям в рисковых видах страхования.

Надо отметить, что инвестиционная деятельность страховой организации носит подчиненный характер по отношению к страховым операциям. Они должны обеспечивать страховщику получение дохода, к числу основных направлений использования которого относятся:

- выполнение обязательств по предоставлению инвестиционного дохода выгодоприобретателям по долгосрочным договорам страхования жизни, в том числе для выплаты бонусов по полисам с участием в прибыли;

- покрытие недостающих страховых резервов для возмещения убытков;

- использование части инвестиционного дохода по собственному усмотрению страховщика, например на развитие.

Доходы от финансовой и иной деятельности.

Доходами, отличными от доходов по основной деятельности страховой организации, считается выручка, связанная с прочими поступлениями. В зависимости от характера операций доходы от прочей деятельности подразделяются на три основные группы:

- операционные доходы, не являющиеся результатом основной деятельности, но связанные с ведением финансово-хозяйственной деятельности

- в состав внереализационных доходов организации в соответствии с пунктом 8 ПБУ 9/99 включаются: штрафы, пени, неустойки за нарушение условий договоров, активы, полученные безвозмездно, в том числе по договору дарения, поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году, суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности, курсовые разницы, сумма дооценки активов, прочие внереализационные доходы.

- чрезвычайные доходы – поступления, возникшие в результате непредвиденных обстоятельств, в частности: стоимость материальных ценностей, оприходованных после списания непригодного к восстановлению имущества организации, поврежденного в результате чрезвычайных обстоятельств; страховое возмещение убытков, понесенных организацией в результате чрезвычайных обстоятельств;

Представим классификацию доходов в виде структуры (рисунок 1.2).

Рисунок 1.2 – Классификация доходов страховой организации

Далее рассмотрим расходы страховой организации.

Расходы страховой организации есть затраты, которые несет страховая организация при осуществлении своей уставной деятельности. Все расходы страховщика могут быть классифицированы по разным признакам и существуют различные трактовки понятия себестоимости страховых операций.

Себестоимость страховых операций в широком смысле означает совокупность всех затрат страховщика на оказание страховой услуги, как непосредственных – страховых выплат и расходов на ведение дела, так и различных отчислений, предусмотренных действующим законодательством.

Состав и структуру расходов страховщика определяют два экономических процесса: погашение обязательств перед страхователями и финансирование деятельности страховой организации. В связи с этим в страховом деле принята следующая классификация расходов:

- расходы на выплату страхового возмещения и страховых сумм;

- отчисления и резервы взносов;

- отчисления на предупредительные мероприятия;

- расходы на ведение дела предназначенные для финансирования деятельности страховой организации. Состав расходов на ведение дела в российских страховых организациях регламентируется Налоговым кодексом РФ.

Таким образом, к расходам страховой организации относятся расходы, понесенные при осуществлении страховой деятельности:

- суммы отчислений в страховые резервы (с учетом изменения доли перестраховщиков в страховых резервах), формируемые в соответствии с законодательством о страховании в порядке, установленном федеральным органом исполнительной власти по надзору за страховой деятельностью;

- страховые выплаты по договорам страхования, сострахования и перестрахования: выплаты рент, аннуитетов, пенсий и прочие выплаты, предусмотренные условиями договора страхования;

- возврат части страховых премий (взносов), а также выкупных сумм по договорам страхования, сострахования и перестрахования в случаях, предусмотренных законодательством и (или) условиями договора;

- вознаграждения за оказание услуг страхового агента и (или) страхового брокера;

- расходы по оплате организациям или отдельным физическим лицам оказанных ими услуг, связанных со страховой деятельностью, в том числе:

1) услуг актуариев;

2) услуг специалистов (в том числе экспертов, сюрвейеров, аварийных комиссаров, юристов), привлекаемых для оценки страхового риска, определения страховой стоимости имущества и размера страховой выплаты, оценки последствий страховых случаев, урегулирования страховых выплат;

3) услуг по изготовлению страховых свидетельств (полисов), бланков строгой отчетности, квитанций и иных подобных документов;

4) услуг организаций за выполнение ими письменных поручений работников по перечислению страховых взносов из заработной платы путем безналичных расчетов;

- другие расходы, непосредственно связанные со страховой деятельностью.

Ведение страхового бизнеса сопровождается соответствующими административными расходами. У страховщика они называются расходами на ведение дела. Эта группа расходов составляет значительную долю в общей сумме расходов страховой организации. Источником финансирования расходов на ведение дела (РВД) является нагрузка в структуре страхового тарифа. В составе расходов на ведение дела выделяются затраты, имеющие место на любом другом предприятии, и расходы, отражающие специфику страховой деятельности. К этой группе расходов относятся прежде всего расходы на ведение дела, необходимые для осуществления страховых операций:

- комиссионные и брокерские вознаграждения;

- затраты на оплату труда работников страховой организации, занятых оформлением документации по договорам страхования, и связанные с ними отчисления на социальные нужды;

- амортизационные отчисления и затраты на ремонт основных средств, используемых при осуществлении операций по договорам страхования;

- оплата услуг экспертов, сюрвейеров, медицинских учреждений;

- оплата услуг по предоставлению статистических данных.

Расходы на ведение дел страховой компании, не имеющие непосредственного отношения к. страховой деятельности, включаются в состав операционных расходов. К таким расходам относятся:

- административно-управленческие расходы;

- представительские расходы;

- затраты по добровольному страхованию своих работников и имущества;

- расходы по содержанию общехозяйственного персонала;

- амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения;

- арендная плата за помещения общехозяйственного назначения;

- расходы по оплате информационных, аудиторских, консультационных и иных услуг.

По времени возникновения расходы на ведение дела подразделяются на:

- расходы, предшествующие заключению договора страхования (сбор статистической информации, затраты на изготовление бланков);

- расходы, возникающие на стадии заключения договора страхования (аквизационные расходы);

- расходы, проводимые в течении срока действия договора (расходы по передаче риска в перестрахование);

- расходы, возникающие при наступлении страхового случая (расходы по расследованию и урегулированию страхового случая).

В составе расходов выделяются постоянные. Которые относятся ко всему портфелю заключенных договоров страхования, и на переменные, которые могут быть отнесены на отдельный вид или договор страхования.

В мировой практике расходы на ведение дела подразделяются на:

- аквизационные расходы, которые производятся с целью заключения новых договоров страхования;

- инкассовые расходы на оплату труда работников страховой организации за сбор страховых платежей и обслуживание страхователей;

- ликвидационные производятся после наступления страхового случая и включают в себя оплату услуг специалистов (сюрвейеров, аварийных комиссаров, юристов и т.п.) по оценке ущерба и определению величины страховой выплаты; расходы, связанные с урегулированием ущерба; транспортные и судебные расходы и т.д.;

- управленческие расходы, связанные собственно с управлением страховой организацией, они включают в себя оплату труда административно-управленческого персонала, отчисления в государственные внебюджетные социальные фонды, административно-хозяйственные расходы, оплату консультационных и аудиторских услуг, расходы на рекламу и т.д.

На основании перечисленных признаков представим классификацию расходов страховщика в таблице 1.1

Таблица 1.1 – Классификация расходов страховой организации

| Виды расходов на ведение дела | Виды расходов | ||

| по отношению к основной деятельности | по целевому назначению | по времени осуществления | |

| Административно-хозяйственные | Непосредственно не связанные со страхованием | Опосредующие ведение договора | В процессе ведения договора |

| Комиссионные вознаграждения | Связанные с проведением страховых операций | Подготовка и заключение договора | В процессе ведения договора |

| Расходы на рекламу | Непосредственно не связанные со страхованием | Подготовка и заключение договора | До заключения договора |

| Отчисления в страховые резервы | Связанные с проведением страховых операций | Исполнение договора | В процессе ведения договора |

| Расходы по перестрахованию | Связанные с проведением страховых операций | Исполнение договора | В процессе ведения договора |

| Расходы по инвестициям | Непосредственно не связанные со страхованием | Исполнение договора | В процессе ведения договора |

| Страховые выплаты | Связанные с проведением страховых операций | Исполнение договора | При наступлении страхового случая |

До определения финансовых результатов проводятся специальные расчеты сумм отчислений в страховые резервы, а также сумм возврата страховых резервов, отчисленных в предыдущие периоды. Страховая организация не должна стремиться к получению сверхприбыли от страховых операций, поскольку этим нарушается принцип эквивалентности взаимоотношений страховщика и страхователя. Более того, в страховом деле сам термин «прибыль» достаточно условен, так как страховые организации не создают национальный доход, а лишь участвуют в его перераспределении. Основным источником получения прибыли страховщика является средства страховых резервов, которые в силу своей экономической природы дают наибольшую и значимую прибыль при инвестировании. [22]

Расходы страховщика в целом составляют себестоимость страховой услуги. Величина себестоимости имеет существенное значение при определении финансового результата по страховым операциям и выявлении налогооблагаемой базы.

Далее рассмотрим показатель рентабельности страховых операций. Показатель уровня доходности, который определяется как отношение годовой суммы прибыли к годовой сумме платежей по какому-либо виду страхования или страховым операциям в целом. Рентабельность показывает, какую прибыль получает страховщик с каждого рубля страховых платежей и увязывает размер прибыли как источника финансовых ресурсов с объемом выполненной работы по формированию страхового фонда. [4]

Для обеспечения платежеспособности страховой организации большое значение имеет вопрос о границах рентабельности страховых операций, в том числе необходимой рентабельности по инвестиционным и финансовым операциям. Низшей границей является так называемый порог рентабельности, когда прибыль в целом по организации равна нулю. В финансовом менеджменте считается, что при отсутствии «вливаний» средств корпорация может стать банкротом, если рентабельность ее операций ниже «порога рентабельности». Отсюда следует вывод: страховая организация может позволить себе в конкурентной борьбе снизить страховую премию настолько (перейти порог рентабельности по страховым операциям), насколько ей позволяет сделать это реальная прибыль по прочим видам деятельности.

Чем больше убыток по страховым операциям, тем выше должна быть прибыль по прочим операциям страховщика. Иначе говоря, минимально допустимая рентабельность по нестраховым видам деятельности определяется финансовым результатом страховых операций, а общий результат деятельности должен быть безубыточным, т.е. должна быть прибыль. [24]

Таким образом, анализ финансово-хозяйственной деятельности страховой организации строится на сопоставлении показателей, наиболее важными из которых являются финансовый результат, доходы и расходы организации, рентабельность. Финансовый результат в страховании традиционно определяется на основе сопоставления доходов и расходов за определенный период. Такой способ применяется при расчете финансовых результатов, учитываемых для целей налогообложения прибыли страховщиков.

Таким образом, можно сделать вывод о том, что для организации и проведения страховой защиты необходимо знание сущности страхования, основ страховой деятельности, а также знание методики проведения анализа финансово-хозяйственной деятельности страховых организаций.

2 Анализ показателей финансово-хозяйственной деятельности предприятия ОАО «Страховое общество «Талисман»

2.1 Краткая характеристика предприятия ОАО «Страховое общество «Талисман»

Открытое акционерное общество «Страховое общество «Талисман» основано в 1990 году. Вид основной деятельности: страхование.

Юридический адрес организации: Республика Татарстан, г. Казань, ул. Николая Ершова, д. 18.

Хронология наиболее важных событий создания и развития Открытого акционерного общества «Страхового общества «Талисман»:

- 13 декабря 1990 г. на собрании инициативной группы принято решение об организации Акционерного страхового общества «Талисман»;

- 26 декабря 1990 г. Решением № 1046 Исполкома Вахитовского райсовета народных депутатов г. Казани зарегистрировано Акционерное страховое общество «Талисман»;

- на 1 мая 1991 г уставной фонд – 417 000 руб., численность – 158 человек, убыток 129 000 руб.;

- на 1 января 1992 года уставной фонд - 2 000 000 руб., численность - 165 человек, прибыль - 432 000 руб., поступило страховых платежей - 12 367 000 руб., выплачено страхового возмещения - 4 609 000 руб.;

- в период с 1999 года по 2003 год Общество активно развивает региональную сеть, открывая филиалы в крупнейших городах Российской Федерации и Республики Татарстан: 12 апреля 1999 года – в г. Набережные Челны, 16 апреля 1999 года – в г. Нижний Новгород, 17 января 2001 года – в г. Саратов, 22 марта 2001 года – в столице страны г. Москва, 21 августа 2003 года – в г. Альметьевск;

- на 1 января 2004 года уставной капитал страхового общества увеличен до 115 млн. руб.;

- также 2004 год для компании ознаменован такими важнейшими событиями как открытие филиалов в г. Санкт-Петербург и г. Зеленодольск, а также в 2004 году ОАО «СО «Талисман» стало членом Российского сельскохозяйственного страхового пула;

- в 2005 году произошли такие значимые события как: Страховое общество «Талисман» вступило в Российский антитеррористический пул, стало победителем конкурсов «Лучшие товары Республики Татарстан» и «Сто лучших товаров России»; региональная сеть Общества пополнилась филиалами в г. Тольятти – 16 января 2005 года, в г. Чебоксары – 20 февраля 2005 года, в г. Йошкар-Ола – 21 февраля 2005 года;

- в 2006 году ОАО «СО «Талисман» стало победителем конкурсов «Лучшие товары Республики Татарстан», «Сто лучших товаров России», а также ОАО «СО «Талисман» удостоено звания «Региональная страховая компания 2005 года» и Знака качества страховых услуг Всероссийской премии в области страхования «Золотая саламандра»; также были открыты филиалы в Апастовском районе РТ, в г. Уфа, в Алькеевском районе РТ, в Сабинском районе РТ, в г. Буинск, в г. Чистополь;

- на 1 января 2007 года уставной капитал общества увеличен до 515 млн. руб. В 2007 году был открыт филиал в г. Нефтекамск;

- ОАО «СО «Талисман» признано «Лидером российской экономики за 2006 год»

ОАО «Страховое общество «Талисман» является членом Российского союза автостраховщиков, Союза страховщиков Татарстана. Имеет в своем составе 18 филиалов в 9 субъектах РФ (Москва, Санкт-Петербург, Нижний Новгород, Уфа, Тольятти, Йошкар-Ола, Чебоксары, Саратов, Набережные Челны, Альметьевск, Нефтекамск, Чистополь, Бугульма, Буинск, Зеленодольск, Апастово, Базарные Матаки, Шемордан). Филиалы, находящиеся в Республике Татарстан охватывают своей деятельностью близлежащие районы, обеспечивая максимальное присутствие компании в регионе.

По объему сборов страховых премий в Татарстане компания входит в 1-ю десятку среди 129 страховщиков, работающих в республике; по России – в число 150 первых компаний из 786.

ОАО «Страховое общество «Талисман» обладает лицензией на 16 видов страхования из 23 по классификации ст. 32.9 Закона «Об организации страхового дела в РФ», а также лицензией на перестрахование:

- страхование от несчастных случаев и болезней;

- медицинское страхование;

- страхование средств наземного транспорта (за исключением средств железнодорожного транспорта);

- страхование средств воздушного транспорта;

- страхование средств водного транспорта;

- страхование грузов;

- сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных);

- страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования;

- страхование имущества граждан, за исключением ТС;

- страхование гражданской ответственности владельцев автотранспортных средств;

- страхование гражданской ответственности владельцев средств воздушного транспорта;

- страхование гражданской ответственности организаций, эксплуатирующих опасные объекты;

- страхование гражданской ответственности за причинение вреда вследствие недостатков товаров, работ, услуг;

- страхование гражданской ответственности за причинение вреда третьим лицам;

- страхование предпринимательских рисков;

- страхование финансовых рисков.

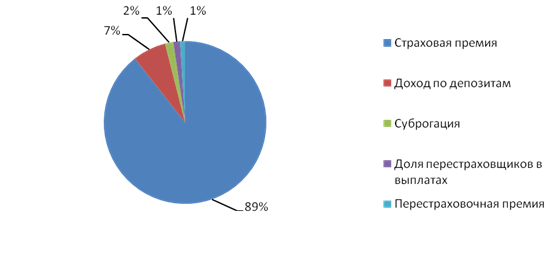

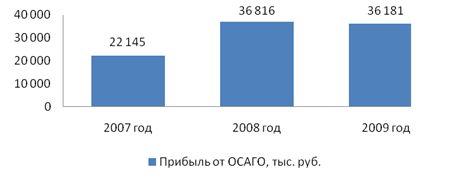

В структуре доходов компании в 2009 году (рисунок 2.1), помимо доходов по основной деятельности заметную долю, а именно 7%, занимают доходы от размещения депозитов. Доходы от данной деятельности по сравнению с 2008 годом возросли более чем в 3 раза.

Рисунок 2.1 – Структура доходов за 2009 год

В 2009 году заключено 84 058 договоров страхования, из них договоры с физическими лицами составляют 89%, с юридическими – 11 %.

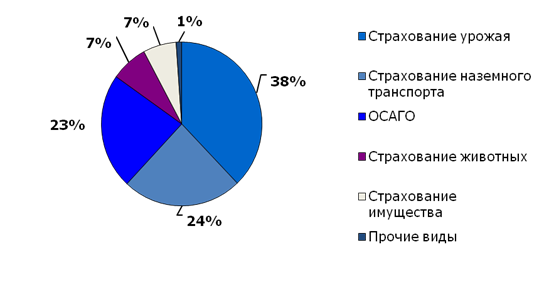

В структуре портфеля (рисунок 2.2) преобладают следующие виды страхования: страхование урожаев – 38%, наземный транспорт – 24%, ОСАГО – 23%, страхование животных и имущества по 7 %.

Рисунок 2.2 – Структура страхового портфеля

Разнообразие предлагаемых программ по личному страхованию, а также по имущественным видам страхования, делает эти продукты привлекательными и доступными для широкого круга потенциальных страхователей. В то же время, благодаря безупречной репутации фирмы, а также системе скидок и льгот, за более чем восемнадцать лет работы Открытое акционерное общество «Страховое общество «Талисман» успело приобрести большое число постоянных клиентов, в том числе крупнейшие промышленные и финансовые организации.

ОАО «Страховое общество «Талисман» является универсальной страховой компанией. Обладая значительными финансовыми ресурсами и штатом высококвалифицированных специалистов, компания имеет государственные лицензии на проведение 16 видов имущественного и личного страхования, что позволяет ей полностью удовлетворять потребности клиентов в любых страховых услугах.

2.2 Факторный анализ финансового результата деятельности страховой организации

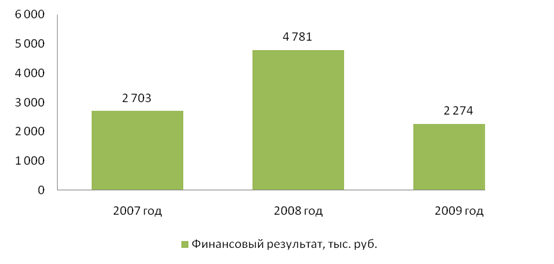

На основании теоретического материала, изученного в первой главе данной работы, рассмотрим анализ формирования финансового результата, а также проведем факторный анализ финансового результата деятельности Открытого акционерного общества «Страховое общество «Талисман» за анализируемый период 2007-2009 гг.

Учитывая то, что финансовый результат представляет совокупность маржинальных доходов по страховым, инвестиционным и финансовым операциям, проведем факторный анализ каждой из составляющих финансового результата.

Рассмотрим анализ маржинального дохода по страховым операциям предприятия.

Для анализа маржинального дохода по страховым операциям используются данные форм 2-страховщик «Отчет о прибылях и убытках», приведенных в приложениях А-В за период 2007-2009 гг.

Для этого составим аналитическую таблицу 2.1.

Таблица 2.1 – Анализ формирования маржинального дохода по страховым операциям

| Наименование показателя | 2007 год, тыс. руб. | 2008 год, тыс. руб. | 2009 год, тыс. руб. | Изменение в 2008 году по сравнению с 2007 годом: | Изменение в 2009 году по сравнению с 2008 годом | ||

| абсолют-ное значение, тыс. руб. | относи-тельное значение % | абсолют-ное значение, тыс. руб. | относи-тельное значение % | ||||

| Страховые премии – нетто перестрахование | 374 902 | 587 539 | 598 256 | 212 637 | 56,71 | 10 717 | 1,82 |

| Изменение резервов | -120 421 | -166 242 | 173 945 | -45 821 | 38,05 | 340 187 | 204,63 |

| в том числе: | |||||||

| изменение резерва незаработанной премии-нетто перестрахование | -94 735 | -82 977 | 56 926 | 11 758 | -12,41 | 139 903 | 168,60 |

| изменение других страховых резервов | -25 686 | -83 265 | 117 019 | -57 579 | 224,16 | 200 284 | 240,54 |

| Состоявшиеся убытки – нетто перестрахование | 172 249 | 317 845 | 751 081 | 145 596 | 84,53 | 433 236 | 136,30 |

| Расходы на ведение страховых операций – нетто перестрахование | 65 736 | 78 024 | 36 457 | 12 288 | 18,69 | -41 567 | -53,27 |

| Результат от операций страхования | 16 496 | 25428 | -15 337 | 8 932 | 54,14 | -40 765 | 160,31 |

Следует заметить, исходя из данных формы №2-страховщик «Отчет о прибылях и убытках», что предприятие в анализируемый период не вело деятельность по страхованию жизни, следовательно данные таблицы 2.1 приведены только по страхованию иному, чем страхование жизни. Соответственно формула для расчета маржинального дохода по страховым операциям будет выглядеть следующим образом:

Для расчета маржинального дохода по страховым операциям на основе данных из таблицы 2.1 представим формулу (9) в четырехфакторном варианте:

![]() =

= ![]() , (10)

, (10)

На основании данных таблицы 2.1 и формулы (10) сделаем расчеты.

Рассчитаем маржинальный доход по страховым операциям в 2007 году:

![]() = 374 902 + (–120 421)

172 249 – 65 736 = 16 496 тыс. руб.

= 374 902 + (–120 421)

172 249 – 65 736 = 16 496 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям в 2008 году:

![]() = 587 539 + (–166 242) – 317 845

78 024 = 25 428 тыс. руб.

= 587 539 + (–166 242) – 317 845

78 024 = 25 428 тыс. руб.

Методом цепных подстановок определим влияние изменения исходных факторов 2007 года на изменение маржинального дохода в 2008 году.

Рассчитаем маржинальный доход по страховым операциям 2007 года при страховых премиях 2008 года:

= 587 539 + + (–120 421) – 172 249 – 65 736 = 229 133 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2007 года при изменениях резервов 2008 года:

=587 539+ (–166 242) 172 249 – 65 736 = 183 312 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2007 года при состоявшихся убытках 2008 года:

= 587 539 + (–166 242) 317 845 – 65 736 = 37 716 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2007 года при расходах на ведение страховых операций 2008 года:

= 587 539 + + (–166 242) – 317 845 – 78 024 = 25 428 тыс. руб.

Рассчитаем общее отклонение маржинального дохода по страховым операциям в 2008 году по сравнению с 2007 годом:

Δ![]() = = 25 428 – 16 496 = 8 932

тыс. руб.

= = 25 428 – 16 496 = 8 932

тыс. руб.

Отклонение показателя маржинального дохода 2008 года от 2007 года произошло за счет влияния следующих факторов:

- за счет увеличения страховых премий:

Δ= 229 133 16 496 = 212 637 тыс. руб.

- за счет изменения резервов:

Δ = 183 312 229 133 = – 45 821 тыс. руб.

- за счет изменения убытков:

Δ = 37 716 183 312= – 145 596 тыс. руб.

- за счет изменения расходов на ведение страховых операций:

Δ = 25 428 37 716 = – 12 288 тыс. руб.

Анализ изменения маржинального дохода по страховым операциям в 2008 году по сравнению в 2007 годом показал, что в целом маржинальный доход за данный период увеличился на сумму 8 932 тыс. руб. и на данное изменение положительно повлиял фактор страховые премии. Их увеличение на 56,71% увеличило маржинальный доход по страховым операциям на сумму 212 637 тыс. руб. В то же время имеются отрицательные моменты, а именно:

- снижение резервов на 38,05% снизило маржинальный доход на 45 821 тыс. руб.;

- увеличение состоявшихся убытков на 84,53% снизило маржинальный доход на 145 596 тыс. руб.;

- увеличение расходов на ведение страховых операций на 18,69% снизило маржинальный доход на сумму 12 288 тыс. руб.

Аналогично проведем изменение маржинального дохода по страховым операциям в 2009 году по сравнению с 2008 годом, используя данные таблицы 2.1 и формулу (10).

Рассчитаем маржинальный доход по страховым операциям в 2008 году:

![]() = 587 539 + (–166 242) – 317 845

78 024 = 25 428 тыс. руб.

= 587 539 + (–166 242) – 317 845

78 024 = 25 428 тыс. руб.

Маржинальный доход по страховым операциям в 2009 году:

![]() = 598 256 + 173 945

751 081 – 36 457 = – 15 337 тыс. руб.

= 598 256 + 173 945

751 081 – 36 457 = – 15 337 тыс. руб.

Методом цепных подстановок определим влияние исходных факторов 2008 года на изменение маржинального дохода в 2009 году.

Рассчитаем маржинальный доход по страховым операциям 2008 года при страховых премиях 2009 года:

= 598 256 + + (–166 242) – 317 845 – 78 024 = 36 145 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2008 года при изменениях резервов 2009 года:

= 598 256 + 173 945 – – 317 845 – 78 024 = 376 332 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2008 года при состоявшихся убытках 2009 года:

= 598 256 + 173 945 – – 751 081 – 78 024= – 56 904 тыс. руб.

Рассчитаем маржинальный доход по страховым операциям 2008 года при расходах на ведение страховых операций 2009 года:

= 598 256 + 173 945 – – 751 081 – 36 457 = – 15 337 тыс. руб.

Рассчитаем общее отклонение маржинального дохода по страховым операциям в 2009 году по сравнению с 2008 годом:

Δ![]() = = – 15 337 – 25 428 =

40 765 тыс. руб.

= = – 15 337 – 25 428 =

40 765 тыс. руб.

Отклонение показателя маржинального дохода 2009 года от 2008 произошло за счет влияния следующих факторов:

- за счет увеличения страховых премий:

Δ= 36 145 25 428 = 10 717 тыс. руб.

- за счет изменения резервов:

Δ = 376 332 36 145 = 340 187 тыс. руб.

- за счет изменения убытков:

Δ = – 56 904 – 376 332 = – 433 236 тыс. руб.

- за счет изменения расходов на ведение страховых операций:

Δ = – 15 337 – ( 56 904) = 41 567 тыс. руб.

Таким образом, анализ изменения маржинального дохода по страховым операциям в 2009 году по сравнению с 2008 годом показал, что маржинальный доход по страховым операциям за данный период уменьшился на 40 765 тыс. руб. Не смотря на положительное влияние следующих факторов:

- увеличение страховых премий на 1,82% привело к увеличению маржинального дохода на 10 717 тыс. руб.;

- увеличение страховых резервов на 204,63% повысило сумму маржинального дохода на 340 187 тыс. руб.;

- уменьшение расходов на ведение страховых операций на 53,27% увеличило маржинальный доход на 41 567 тыс. руб.

на общее уменьшение маржинального дохода в 2009 году в сравнении с 2008 годом повлияло увеличение фактора – Состоявшиеся убытки на 136,30%, что уменьшило маржинальный доход на 433 236 тыс. руб.

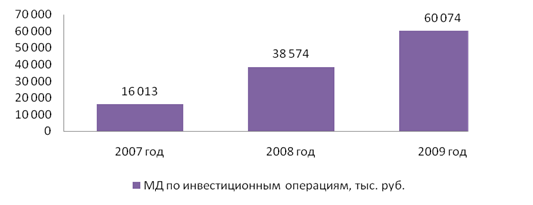

Далее рассмотрим формирование показателя маржинального дохода по инвестиционным операциям.

По данным форм 2-страховщик «Отчет о прибылях и убытках», приведенным в приложениях В-Д, составим аналитическую таблицу 2.2.

Таблица 2.2 - Анализ формирования маржинального дохода по . инвестиционным операциям

| Наименование показателя | 2007 год, тыс. руб. | 2008 год, тыс. руб. | 2009 год, тыс. руб. | Изменение в 2008 году по сравнению с 2007 годом: | Изменение в 2009 году по сравнению с 2008 годом: | ||

| абсолютное значение, тыс. руб. | относительное значение, % | абсолютное значение, тыс. руб. | относительное значение, % | ||||

| Доходы по инвестициям | 190 377 | 429 801 | 307 128 | 239 424 | 125,76 | -122 673 | -28,54 |

| Расходы по инвестициям | 174 364 | 391 227 | 247 054 | 216 863 | 124,37 | -144 173 | -36,85 |

| Результат по инвестиционным операциям | 16 013 | 38 574 | 60 074 | 22 561 | 140,89 | 21 500 | 55,73 |

По данным таблицы 2.2 рассчитаем показатели.

Рассчитаем маржинальный доход по инвестиционным операциям в 2007 году:

![]() = 190 377 – 174 364 =

16 013 тыс. руб.

= 190 377 – 174 364 =

16 013 тыс. руб.

Рассчитаем маржинальный доход по инвестиционным операциям в 2008 году:

![]() = 429 801 – 391 227 = 38 574

тыс. руб.

= 429 801 – 391 227 = 38 574

тыс. руб.

Рассчитаем маржинальный доход по инвестиционным операциям в 2009 году:

![]() = 307 128 – 247 054 = 60 074

тыс. руб.

= 307 128 – 247 054 = 60 074

тыс. руб.

Рассчитаем изменение маржинального дохода по инвестиционным операциям в 2008 году по сравнению с 2007 годом:

Δ![]() = Δ Δ =38 574

16 013 = 22 561 тыс. руб.

= Δ Δ =38 574

16 013 = 22 561 тыс. руб.

Рассчитаем изменение маржинального дохода по инвестиционным операциям в 2009 году по сравнению с 2008 годом:

Δ![]() = Δ Δ = 60 074 – 38

574 = 21 500 тыс. руб.

= Δ Δ = 60 074 – 38

574 = 21 500 тыс. руб.

Проведенный анализ формирования маржинального дохода по инвестиционным операциям показывает, что по сравнению с 2007 годом показатель 2008 года увеличился на 22 561 тыс. руб., а по сравнению с 2008 годом показатель 2009 года – на 21500 тыс. руб.

Для наглядности отразим изменение маржинального дохода по инвестиционным операциям в анализируемом периоде 2007-2009 гг. на рисунке 2.3.

Рисунок 2.3 – Динамика

Δ![]()

Маржинальный доход по инвестиционным операциям, как показывает анализ, имеет тенденцию к увеличению за рассматриваемые периоды.

Далее рассмотрим формирование маржинального дохода по финансовым операциям.

На основании данных форм №2-страховщик «Отчет о прибылях и убытках» за рассматриваемый период 2007-2009 гг. составим аналитическую таблицу 2.3.

Таблица 2.3 – Анализ формирования маржинального дохода по финансовым . операциям

| Наименование показателя | 2007 год, тыс. руб. | 2008 год, тыс. руб. | 2009 год, тыс. руб. | Изменение в 2008 году по сравнению с 2007 годом: | Изменение в 2009 году по сравнению с 2008 годом: | ||

| абсолютное значение, тыс. руб. | относительное значение, % | абсолютное значение, тыс. руб. | относительное значение, % | ||||

| Операционные доходы, кроме доходов связанных с инвестициями | 18 020 | 18 984 | 29 398 | 964 | 5,35 | 10 414 | 54,86 |

| Операционные расходы, кроме расходов связанных с инвестициями | 8 361 | 16 565 | 15 251 | 8 204 | 98,12 | - 1 314 | - 7,93 |

| Управленческие расходы | 39 465 | 61 640 | 56 610 | 22 175 | 56,19 | - 5 030 | - 8,16 |

| Результат от финансовых операций | - 29 806 | - 59 221 | -42 463 | -29 415 | 98,68 | 16 758 | - 28,30 |

На основании данных таблицы 2.3 проведем сравнительный анализ показателей 2007 года и 2008 года.

Рассчитаем маржинальный доход по финансовым операциям в 2007 году:

![]() ОД – ОР – УР = 18 020

8 361 – 39 465 = – 29 806 тыс. руб.

ОД – ОР – УР = 18 020

8 361 – 39 465 = – 29 806 тыс. руб.

Рассчитаем маржинальный доход по финансовым операциям в 2008 году:

![]() ОД – ОР – УР = 18 984 – 16

565 – 61 640 = – 59 221 тыс. руб.

ОД – ОР – УР = 18 984 – 16

565 – 61 640 = – 59 221 тыс. руб.

Методом цепных подстановок определим влияние исходных факторов 2007 года на изменение маржинального дохода в 2008 году.

Определим ![]() 2007 года при операционных доходах

2008 года:

2007 года при операционных доходах

2008 года:

=18 984 8 361 – 39 465= – 28 842 тыс. руб.

Определим маржинальный доход по финансовым операциям 2007 года при операционных расходах 2008 года:

= 18 984 16 565 – 39 465 = – 37 046 тыс. руб.

Определим маржинальный доход по финансовым операциям 2007 года при управленческих расходах 2008 года:

= 18 984 – 16 565 61 640 = – 59 221 тыс. руб.

Рассчитаем общее отклонение маржинального дохода по финансовым операциям в 2008 году по сравнению с 2007 годом:

Δ![]() = = – 59 221 – (– 29 806) =

29 415 тыс. руб.

= = – 59 221 – (– 29 806) =

29 415 тыс. руб.

Отклонение показателя маржинального дохода по финансовым операциям 2008 года от 2007 произошло за счет влияния следующих факторов:

- за счет изменения операционных доходов, кроме доходов связанных с инвестициями:

Δ= – 28 842 – ( 29 806) = 964 тыс. руб.

- за счет изменения операционных расходов, кроме расходов связанных с инвестициями:

Δ![]() = – 37 046 – (– 28 842) = – 8

204 тыс. руб.

= – 37 046 – (– 28 842) = – 8

204 тыс. руб.

- за счет изменения убытков:

Δ = – 59 221 – ( 37 046 ) = – 22 175 тыс. руб.