Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Годовая бухгалтерская отчетность организации, порядок составления и анализ ее основных показателей

Дипломная работа: Годовая бухгалтерская отчетность организации, порядок составления и анализ ее основных показателей

ДИПЛОМНАЯ РАБОТА

на тему:

"Годовая бухгалтерская отчетность организации, порядок составления и анализ ее основных показателей"

МОСКВА 2000 г.

СОДЕРЖАНИЕ:

1. Введение............................................................................................. 3

Глава 1 «Содержание и составление бухгалтерской отчетности»..... 11

1.1. Основные требования, предъявляемые к составлению отчетности. 11

1.2. Характеристики основных форм отчетности.............................. 16

1.3. Учетные процедуры для составления бухгалтерской отчетности. 20

1.4. Новые бухгалтерские стандарты автоматизации учета............. 34

1.5. Круг пользователей бухгалтерской отчетности......................... 38

Список использованной литературы:................................................. 41

Основные нормативные документы.................................................... 41

Список литературы........................................................................... 42

Актуальность, цели и задачи настоящего дипломного исследования будут обусловлены следующими теоретическими и практическими положениями.

Отчетность - совокупность сведений о результатах и условиях работы предприятия за истекшее время, представленных органам управления. Она содержит сведения о реализованной продукции, затратах на производство продукции, состоянии хозяйственных средств и источниках их образования, финансовых результатах работы предприятия.

Основная задача отчетности - изыскание резервов дальнейшего роста и совершенствования деятельности предприятия , стабильности на рынке. По данным отчетности руководитель предприятия отчитывается перед трудовым коллективом, учредителями, государством.

Отчетность представляет собой систему показателей, отражающих результаты хозяйственной деятельности организации за отчетный период. Отчетность включает таблицы, которые составляют по данным бухгалтерского, статистического и оперативного учета, и является завершающим этапом учетной работы.

Данные отчетности используются внешними пользователями для оценки эффективности деятельности предприятия, а также для экономического анализа в самой организации. Вместе с тем отчетность необходима для оперативного руководства хозяйственной деятельностью и служит исходной базой для последующего планирования. Отчетность должна быть достоверной, своевременной. В ней должна обеспечиваться сопоставимость отчетных показателей с данными за прошлые периоды.

Организации составляют отчеты по формам и инструкциям, утвержденным Минфином и Госкомстатом РФ. Единая система показателей отчетности предприятий позволяет составлять отчетные сводки по отдельным отраслям, экономическим районам, республикам и по всему народному хозяйству в целом.

Отчетность организаций классифицируют по видам, периодичности составления, степени обобщения отчетных данных.

По видам отчетность подразделяется на бухгалтерскую, статистическую и оперативную. Бухгалтерская отчетность содержит сведения об имуществе, обязательствах и финансовых результатах по стоимостным показателям и составляется на основании данных бухгалтерского учета. Статистическая отчетность содержит сведения по отдельным показателям хозяйственной деятельности предприятий как в натуральном, так и стоимостном выражении, и составляется по данным статистики, бухгалтерского и оперативного учета.

Оперативная отчетность содержит сведения по основным показателям за короткие промежутки времени - сутки, пятидневку, неделю, декаду, половину месяца и составляется на основе данных оперативного учета. Сведения, содержащиеся в оперативной отчетности используются для оперативного контроля и управления процессами снабжения, производства и реализации продукции.

По периодичности составления различают внутригодовую и годовую отчетность. Внутригодовая отчетность включает отчеты за день, пятидневку, декаду, половину месяца, месяц, квартал и полугодие - ее обычно называют текущей статистической отчетностью, а внутригодовую бухгалтерскую - периодической бухгалтерской отчетностью. Годовая отчетность - это отчеты за год.

По степени обобщения отчетных данных различают отчеты первичные, составляемые организациями, и сводные (консолидированные), которые составляют вышестоящие или материнские организации на основании первичных отчетов.

Годовая бухгалтерская отчетность предприятия до представления в соответствующие органы рассматривается и утверждается в порядке, устанавливаемом учредительными документами. Утверждены Минфином РФ следующие формы годового отчета:

N1 "Баланс предприятия";

N2 "Отчет о финансовых результатах и их использовании";

N5 "Приложение к балансу предприятия", состоящего из 8 разделов:

1. "Движение фондов",

2. "Движение заемных средств",

3. "Дебиторская и кредиторская задолженность",

4. "Состав нематериальных активов на конец года",

5. "Наличие и движение основных средств",

6. "Финансовые вложения",

7. "Социальные показатели",

8. "Движение валютных средств."

Основные понятия, связанные с оформлением и формированием отчетности, определены в Положении по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/96) (утв. приказом Минфина России от 8 февраля 1996 г. No 10), в соответствии с которым бухгалтерская отчетность - система показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период.

При этом отчетность должна содержать достоверные и полные данные. Отчетность составляется на основе данных синтетического и аналитического учета в составе, определенном Федеральным законом от 21 ноября 1996 г. No 129- ФЗ "О бухгалтерском учете" (с изменениями от 23 июля 1998 г.).

Более полно состав, содержание и методические основы формирования бухгалтерской отчетности организаций охарактеризованы в Положении по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/96) (утв. приказом Минфина России от 8 февраля 1996 г. No 10).

В настоящей дипломной работе мы рассмотрим составные части бухгалтерского отчета.

Бухгалтерский баланс представляет данные о хозяйственных средствах (актив) и их источниках (пассив) на отчетную дату, при этом активы и пассивы должны показываться с подразделением в зависимости от срока обращения (погашения) на долгосрочные (свыше одного года) и краткосрочные (до одного года включительно). Данные бухгалтерского баланса на начало отчетного периода должны быть сопоставимы с данными бухгалтерского баланса за период, предшествующий отчетному, с учетом произведенной реорганизации, а также изменений, связанных с применением Положения по бухгалтерскому учету "Учетная политика предприятия" (ПБУ 1/94). Бухгалтерский баланс должен включать числовые показатели в нетто-оценке, т.е. за минусом регулирующих величин, которые должны раскрываться в пояснительной записке.

Отчет о финансовых результатах содержит показатели характеризующие размеры выручки от реализации товаров, продукции, работ, услуг (нетто-выручка), себестоимости реализации товаров, продукции, работ, услуг, коммерческих и управленческих расходов, операционных и внереализационных доходов и расходов,, прибыли (убытка) и т.п. в соответствии с утвержденной формой отчета. В бухгалтерской отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету.

Статьи бухгалтерской отчетности, составляемой за отчетный год, должны подтверждаться результатами инвентаризации имущества и финансовых обязательств. Пояснения к бухгалтерскому балансу и отчету о финансовых результатах должны раскрывать следующие дополнительные данные:

о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов нематериальных активов;

о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов основных средств;

о наличии на начало и конец отчетного периода и движении в течение отчетного периода арендованных основных средств;

о наличии на начало и конец отчетного периода и движении в течение отчетного периода отдельных видов финансовых вложений;

о наличии на начало и конец отчетного периода отдельных видов дебиторской задолженности; об изменениях в капитале (уставном, резервном, добавочном и др.) организации;

о количестве акций, выпущенных акционерным обществом и полностью оплаченных; количестве акций, выпущенных, но не оплаченных или оплаченных частично; номинальной стоимости акций, находящихся в собственности акционерного общества, его дочерних и зависимых обществ; о составе резервов предстоящих расходов и платежей, оценочных резервов, наличии их на начало и конец отчетного периода, движении средств каждого резерва в течение отчетного периода;

о наличии на начало и конец отчетного периода отдельных видов кредиторской задолженности; об объемах реализации продукции, товаров, работ, услуг по видам деятельности и географическим рынкам сбыта; о составе затрат на производство (издержках обращения);

о составе прочих внереализационных доходов и расходов; о любых выданных и полученных обеспечениях обязательств и платежей организации.

Другим немаловажным элементом бухгалтерского отчета является пояснительная записка, которая должна содержать существенную информацию об организации, ее финансовом положении, сопоставимости данных за отчетный и предшествующий ему годы, методах оценки и существенных статьях бухгалтерской отчетности. В пояснительной записке должно сообщаться о фактах неприменения правил бухгалтерского учета в случаях, когда они не позволяют достоверно отразить имущественное состояние и финансовые результаты деятельности организации, с соответствующим обоснованием. В противном случае неприменение правил бухгалтерского учета рассматривается как уклонение от их выполнения и признается нарушением законодательства Российской Федерации о бухгалтерском учете. В пояснительной записке к бухгалтерской отчетности организация объявляет изменения в своей учетной политике на следующий отчетный год в соответствии с требованиями Поло-жения по бухгалтерскому учету "Учетная политика предприятия" (ПБУ 1/94).

В случаях, предусмотренных законодательством Российской Федерации, бухгалтерская отчетность подлежит обязательному аудиту. Итоговая часть аудиторского заключения, выданного по результатам обязательного аудита бухгалтерской отчетности, является неотъемлемой частью этой отчетности. Бухгалтерская отчетность, составленная по типовым формам, установленным Министерством финансов Российской Федерации, представляется государственной налоговой инспекции и органу государственной статистики. Другим органам исполнительной власти, банкам и иным пользователям бухгалтерская отчетность представляется в соответствии с законодательством Российской Федерации. Бухгалтерская отчетность является открытой для ознакомления пользователей - учредителей (участников), инвесторов, банков, кредиторов, покупателей, поставщиков и др.

Организация должна обеспечить возможность для заинтересованных пользователей ознакомиться с бухгалтерской отчетностью. В случаях, предусмотренных законодательством Российской Федерации, организация публикует бухгалтерскую отчетность, включая итоговую часть аудиторского заключения, не позднее 1 июля года, следующего за отчетным. Сроки хранения бухгалтерской отчетности устанавливаются в соответствии с правилами организации государственного архивного дела, но не менее пяти лет.

Обращаем внимание, что ответственность за организацию хранения бухгалтерской отчетности несет руководитель организации. Если при составлении типовых форм бухгалтерской отчетности организацией выявляется недостаточность данных для формирования полного представления об имущественном и финансовом положении организации, а также финансовых результатах ее деятельности, то в бухгалтерскую отчетность организации в соответствии с положениями приказа Минфина России от 12 ноября 1996 г. No 97 "О годовой бухгалтерской отчетности организаций" (с изменениями от 3 февраля, 21 ноября 1997 г.) включаются соответствующие дополнительные показатели. При этом организация имеет право представлять формы бухгалтерской отчетности на бланках, изготовленных самостоятельно. В этом случае должны соблюдаться требования, предусмотренные Положением по бухгалтерскому учету "Бухгалтерская отчетность организации" (ПБУ 4/96), утвержденным приказом Министерства финансов Российской Федерации от 8 февраля 1996 г. No 10.

В представляемых формах бухгалтерской отчетности организации могут не приводиться статьи ввиду отсутствия у организации соответствующих активов, пассивов, хозяйственных операций, для раскрытия информации могут включаться дополнительные показатели. При этом должны быть сохранены коды строк по показателям, предусмотренным в типовых формах и сохраняемым организацией при заполнении, а также итоговые показатели и коды строк разделов и групп статей бухгалтерского баланса.

И еще один практический момент, на который следует обратить внимание. В формах бухгалтерской отчетности не должно быть никаких подчисток и помарок. В случаях исправления ошибок делаются соответствующие оговорки, которые подтверждают лица, подписавшие бухгалтерский баланс и иные формы, с указанием даты исправления. Исправление отчетных данных как текущего, так и прошлого годов (после их утверждения) производится в бухгалтерской отчетности, составленной за отчетный период, в котором были обнаружены искажения ее данных, причем исправления вносятся в данные за отчетный период (квартал, с начала года). Если не установлен период совершения искажения, исправление отчетных данных производится в аналогичном порядке.

Указанный порядок исправления отчетных данных применяется при выявлении искажений отчетных данных в ходе проверок и инвентаризаций, проводимых самой организацией и контролирующими органами. В случаях установления в ходе проверки годового бухгалтерского отчета занижения доходов или финансовых результатов в результате отнесения на издержки производства не связанных с ним затрат исправление в бухгалтерский учет и отчетность за прошлый год не вносится, а отражается в текущем году как прибыль прошлых лет, выявленная в отчетном периоде, в корреспонденции со счетами, по которым допущены искажения. Исправления неправильного исчисления затрат на производство, допущенного в результате того, что распределение отклонений фактической себестоимости сырья и материалов от их учетной себестоимости было искажено, а также допущено излишнее отражение затрат, относящихся к прошлому отчетному году, производятся записями по дебету счетов учета ценностей в корреспонденции со счетом "Прибыли и убытки". В тех случаях, когда в затраты на производство продукции включены расходы, подлежащие отнесению в соответствии с действующим законодательством на прибыль, остающуюся в распоряжении организации, либо другие источники или излишне начислены амортизационные отчисления, исправления осуществляются путем уменьшения соответствующего источника на сумму указанных расходов (отчислений) в корреспонденции с кредитом счета "Прибыли и убытки".

Основные документы, определяющие особенности составления бухгалтерской отчетности Федеральный закон от 21 ноября 1996 г. No 129-ФЗ "О бухгалтерском учете" (с изменениями от 23 июля 1998 г.).

Положение о бухгалтерском учете и отчетности в Российской Федерации (утв. приказом Минфина России от 26 декабря 1994 г. No 170).

Методические указания по инвентаризации имущества и финансовых обязательств (утв. приказом Минфина России от 13 июня 1995 г. No 49).

Рекомендации по составлению пояснительной записки к годовому бухгалтерскому отчету организации (приложение No 3 к приказу Минфина России от 19 октября 1995 г. No 115 "О годовой бухгалтерской отчетности организаций за 1995 год" (с изменениями от 27 марта 1996 г.).

Порядок публикации годовой бухгалтерской отчетности открытыми акционерными обществами (утв. приказом Минфина России от 28 ноября 1996 г. No 101).

Порядок публикации годовой бухгалтерской отчетности открытыми акционерными обществами (утв. приказом Минфина России от 8 февраля 1996 г. No 10).

Положение по бухгалтерскому учету "Учетная политика предприятия" (ПБУ 1/94) (утв. приказом Минфина России от 28 июля 1994 г. No 100).

Приказ Минфина России от 12 ноября 1996 г. No 97 "О годовой бухгалтерской отчетности организаций" (с изменениями от 3 февраля, 21 ноября 1997 г.).

Приказ Минфина России от 3 февраля 1997 г. No 8 "О квартальной бухгалтерской отчетности организаций".

Приказ Минфина России от 27 марта 1996 г. No 31 "О типовых формах квартальной бухгалтерской отчетности организаций и указаниях по их заполнению в 1996 году".

Глава 1.

«Содержание и составление бухгалтерской отчетности»

1.1. Основные требования, предъявляемые к составлению отчетности.

Бухгалтерская отчетность предприятия служит основным источником информации о его деятельности. Изучение отчетности раскрывает причины достигнутых успехов, а также недостатков в работе предприятия, помогает наметить пути совершенствования его деятельности. Внешние пользователи бухгалтерской информации по данным отчетности имеют возможность:

• принять решение о целесообразности и условиях ведения дел с тем или иным партнером;

• избежать выдачи кредитов ненадежным клиентам;

• оценить целесообразность приобретения активов того или иного предприятия;

• правильно построить отношения с имеющимися заказчиками;

• оценить финансовое положение потенциальных партнеров;

• принять в расчет возможные риски предпринимательства.

При составлении годового отчета предприятия руководствуются следующими принципами ведения бухгалтерского учета:

• соблюдение в течение отчетного года принятой учетной политики исходя из порядка, установленного законодательством.

• Изменение в учетной политике по сравнению с предыдущим годом должно быть объяснено объяснительной запиской к годовому отчету;

• полнота отражения за отчетный год всех хозяйственных операций в отчетном году;

• правильность отнесения доходов и расходов к отчетному периоду;

в разграничение в отчете текущих затрат на производство и капитальных вложений;

• тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета.

В бухгалтерских отчетах не допускается никаких подчисток и помарок. В случае исправления ошибок делаются соответствующие оговорки, которые заверяются лицами, подписавшими отчет, с указанием даты исправления.

Надежность выводов, полученных внешними пользователями на основе публичной бухгалтерской отчетности, предопределяется требованиями, предъявляемыми к качеству содержащихся в ней данных деловым миром. Во избежание неправильного информирования публикуемые в отчетах сведения предварительно проходят проверку на соответствие действующим требованиям национальных стандартов. Эта работа выполняется бухгалтерами-аудиторами, имеющими лицензии, на проведение бухгалтерских проверок. В аудиторском заключении дается общая оценка публикуемых отчетных данных и финансового положения предприятия, степени близости предприятия к банкротству.

В Международных стандартах по бухгалтерскому учету говорится, что финансовые отчеты должны быть доступны для понимания. Качественными признаками отчетной информации, которые отделяют «хорошую» информацию от «плохой», являются уместность и достоверность. Отчетная информация считается уместной, если она способна повлиять на стоимостную оценку или на решение, принимаемое в настоящее время. На уместность информации, представленной в бухгалтерской отчетности, оказывают влияние следующие основные факторы: своевременность, значимость и ценность для прогнозирования.

Для пользователей более ценной является своевременная информация, которую они имеют в нужный момент. Запоздалая информация имеет небольшое практическое значение.

Значимость данных отчетов имеет существенное влияние на оценки или решения. Значимость того или иного элемента информации определяется не только его величиной, но и той мыслью, которую этот элемент может играть. Элемент информации является значимым, если его исключение оказывает влияние на решение, принимаемое пользователем на основании отчетов.

Достоверность является другим важнейшим признаком качества учетной информации, гарантирующим ее пользователям. только объективное описание деятельности предприятия, но и отсутствие существенных ошибок и отклонений. Она означает, что сведения, приводимые в отчетности, должны быть обоснованы и подтверждены результатами инвентаризации и заключением независимой аудиторской организации. На достоверность оказывают влияние следующие факторы:

• правдивость представляемых данных. Для обеспечения достоверности требуется, чтобы информация отражала именно те явления, для которых она предназначена;

• преобладание содержания над формой. Иногда операции, представленные в бухгалтерских отчетах, допускают различное толкование. Предприятиям в своих отчетах следует особо выделять экономическое содержание операций;

• нейтральность. Информация должна быть объективной по отношению к различным пользователям;

• осмотрительность. В момент подготовки отчетов точно определить последствия невозможно, поэтому составителям отчетов при оценке последствий необходимо проявлять осмотрительность;

• сопоставимость. Позволяет пользователям проводить анализ хозяйственной деятельности предприятия. Кроме требования достоверности, отчетность должна отвечать следующим основным требованиям.

• Своевременность — предполагает представление отчетности в соответствующие инстанции в установленный срок. Все организации (за исключением бюджетных) обязаны представлять квартальную бухгалтерскую отчетность в течение 30 дней по окончании истекшего квартала, годовую — в течение 90 дней по окончании отчетного года.

• Полнота — отчетность должна включать показатели финансово-хозяйственной деятельности как самой организации, так и филиалов, представительств и иных структурных подразделений.

• Доступность — отчетность должна быть доступна всем заинтересованным юридическим и физическим лицам.

• Тождественность данных синтетического и аналитического учета — подтверждается первичной документацией, на основе которой составляется бухгалтерская отчетность.

• Сопоставимость отчетных и плановых показателей, отражаемых в отчетности. В целях обеспечения сопоставимости данных изменения учетной политики должны вводиться с начала финансового года. При отсутствии сопоставимости данные за период, предшествовавший отчетному, подлежат корректировке.

Таким образом, требования, предъявляемые к составлению бухгалтерской отчетности, в целом соответствуют требованиям, предъявляемым к формированию текущего бухгалтерского учета.

Таким образом бухгалтерская отчетность организации является завершающим этапом учетного процесса. В ней отражаются нарастающим итогом имущественное и финансовое положение организации, результаты хозяйственной деятельности за отчетный период (месяц, квартал, год).

Типовые формы бухгалтерской отчетности и инструкции о порядке заполнения этих форм разрабатываются и утверждаются Минфином РФ.

Министерства и ведомства РФ, республик, входящих в состав РФ, дополнительно к типовым формам могут устанавливать специализированные формы бухгалтерской отчетности для организаций системы по согласованию соответственно с министерствами финансов РФ и республик, входящих в состав РФ.

Организация составляет бухгалтерскую отчетность, отражающую состав имущества и источники его формирования, включая имущество производств, хозяйств, иных структурных подразделений, а также филиалов и представительств, выделенных на отдельный баланс и не являющихся юридическими лицами.

В случае наличия у организации дочерних и зависимых обществ помимо собственного бухгалтерского отчета составляется также сводная бухгалтерская отчетность, включающая показатели отчетов таких обществ, находящихся на территории РФ и за ее пределами, в порядке, устанавливаемом Минфином РФ.

Централизованная бухгалтерия, обслуживающая организации, составляет бухгалтерскую отчетность, в которой отражаются состав имущества этих организаций и источники его формирования.

Министерства, ведомства и другие федеральные органы исполнительной власти составляют сводную бухгалтерскую отчетность по организациям, по которым на них возложены координация и регулирование деятельности.

Объединения юридических лиц, созданные на добровольных началах организациями (союзы, ассоциации), составляют сводную бухгалтерскую отчетность в порядке, установленном в учредительных документах этих объединений.

Отчетным годом для всех организаций считается период с 1 января по 31 декабря включительно.

Первым отчетным годом для создаваемых организаций считается период с даты их государственной регистрации по 31 декабря включительно. Вновь созданным организациям после 1 октября разрешается считать первым отчетным годом период с даты их государственной регистрации по 31 декабря следующего года включительно.

Информация, содержащаяся в бухгалтерской отчетности, основывается на данных синтетического и аналитического учета.

Данные вступительного баланса должны соответствовать данным утвержденного заключительного баланса за период, предшествующий отчетному. В случае изменения вступительного баланса на 1 января отчетного года причины следует объяснить.

Изменения в бухгалтерской отчетности, относящиеся как к текущему, так и к прошлому году (после ее утверждения), производятся в отчетности, составляемой за отчетный период, в котором были обнаружены искажения ее данных.

Исправления ошибок в бухгалтерской отчетности подтверждаются подписью лиц, ее подписавших, с указанием даты исправления.

Для того чтобы бухгалтерская отчетность соответствовала перечисленным требованиям, при составлении бухгалтерских отчетов и балансов должно быть обеспечено соблюдение следующих условий: полное отражение за отчетный период всех хозяйственных операций и результатов инвентаризации всех производственных ресурсов, готовой продукции и расчетов; полное совпадение данных синтетического и аналитического учета, а также соответствие показателей отчетов и балансов данным синтетического и аналитического учета; осуществление записей хозяйственных операций в бухгалтерском учете только на основании надлежаще оформленных оправдательных документов или приравненных к ним технических носителей информации; правильная оценка статей баланса.

1.2. Характеристики основных форм отчетности.

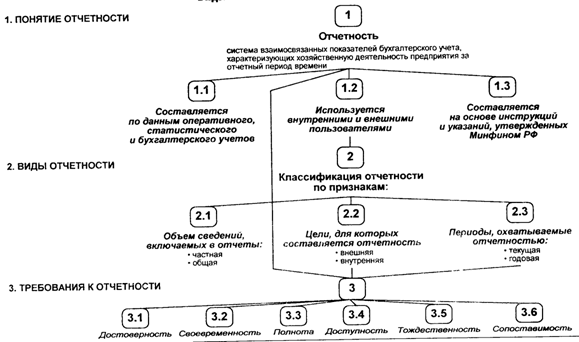

Отчетность — система взаимосвязанных показателей бухгалтерского учета, характеризующих хозяйственную деятельность предприятия за отчетный период времени.

Отчетность составляется на основании данных всех видов текущего учета — бухгалтерского, статистического и оперативного и потому обеспечивает возможность всестороннего отражения хозяйственной деятельности предприятия. Она является завершающим этапом учетной работы. Данные отчетности используются внешними пользователями для оценки эффективности работы предприятия, а также для проведения экономического анализа на самом предприятии. Кроме того, отчетность необходима для руководства хозяйственной деятельностью и служит исходной базой для последующего планирования.

Отчетность может содержать как количественные, так и качественные характеристики, стоимостные и натуральные показатели. При этом отчетные данные, сгруппированные в учетных регистрах, не могут содержать таких оборотов, которых не было

Схема 1. Виды и назначение отчетности

в текущих отчетных записях. Между бухгалтерским учетом и отчетностью необходима такая связь, при которой получаемые в учете итоговые данные входят в соответствующие отчетные формы в виде синтезированных показателей.

Предприятия составляют отчеты по формам и инструкциям, утвержденным Минфином и Госкомстатом РФ по единой форме. Единая система показателей отчетности предприятий позволяет составлять отчетные сводки по отдельным отраслям, экономическим районам и в целом по народному хозяйству. Состав, содержание. требования и методологию составления бухгалтерской отчетности предприятия регламентирует ПБУ 4/99 «Бухгалтерская отчетность организации».

Отчеты предприятий подразделяются по трем основным признакам: по объему сведений, включаемых в отчеты; целям, для которых составляются отчеты; периодам, охватываемым отчетностью.

По объему содержащихся в отчетах сведений различают частную и общую отчетность.

Частная отчетность включает информацию о работе предприятия на одном участке его деятельности.

Общая характеризует хозяйственную деятельность предприятия в целом.

По назначению отчетность подразделяется на внешнюю и внутреннюю.

Внешняя отчетность служит средством информирования внешних пользователей — заинтересованных юридических и физических лиц о характере деятельности, доходности и имущественном положении предприятия. В соответствии с международной практикой она обязательно подлежит опубликованию, по этому ее называют «публичной».

Внутренняя вызывается потребностью самого предприятия. В зависимости от периода отчетность подразделяется на текущую и годовую.

Периодическая (текущая) отчетность составляется на внутригодовую дату. Периодические отчеты составляются регулярно через определенные промежутки времени. Эту отчетность подразделяют на ежедневную, еженедельную, месячную, квартальную, полугодовую и за 9 месяцев.

Годовой отчет составляется по окончании года. Он представляется собственникам, налоговой инспекции, органам государственного управления. Срок представления годового отчета — до 1 апреля следующего за отчетным года, квартального — не позднее 30 дней по окончании отчетного периода.

Квартальная бухгалтерская отчетность состоит из баланса организации (ф. № 1) и отчета о финансовых результатах и их использовании (ф. № 2).

Начиная с отчета за 9 месяцев 1995 г. отчет ф. № 2 дополнен разделом 3 "Движение денежных средств", в котором показываются остатки денежных средств на начало года, поступление (от реализации товаров, работ, услуг, прочего имущества, от внереализационных операций, безвозмездно, из банка), выбытие (на приобретение товаров, оплату работ, услуг, оплату труда, выплату дивидендов, процентов, финансовые вложения, сдано в банк) и остаток денежных средств на конец отчетного периода.

Особое внимание уделяется в отчете наличному обороту, для которого введена дополнительная графа. Справочно требуется приведение данных о поступлении наличных с применением контрольно-кассовых аппаратов и бланков строгой отчетности.

Сведения в отчете представляются в валюте РФ. В случае наличия (движения) денежных средств в иностранной валюте сначала составляется расчет в иностранной валюте по каждому виду, а затем производится перерасчет по курсу Центрального банка РФ на дату составления бухгалтерской отчетности. В настоящее время ф. № 2 отчета включает разделы:

1. Финансовые результаты.

2. Использование прибыли.

3. Движение денежных средств. Годовая бухгалтерская отчетность включает: а) типовые формы: бухгалтерский баланс (ф. № 1);

отчет о финансовых результатах и их использовании (ф. № 2); справка к отчету о финансовых результатах и их использовании (ф. № 2);

приложение к бухгалтерскому балансу (ф. 5); б) специализированные формы, устанавливаемые министерствами и ведомствами Российской Федерации, для организаций системы по согласованию соответственно с министерствами финансов Российской Федерации и республик;

в) пояснительную записку к годовому отчету (за исключением субъектов малого предпринимательства);

г) аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если в соответствии с законодательством она подлежит аудиту.

Содержание типовых форм бухгалтерской отчетности и порядок их заполнения изложены в Приложениях 1 и 2 приказа Минфина РФ от 19 октября 1995 г. №115, а рекомендации по составлению пояснительной записки к годовому отчету - в Приложении 3 того же приказа (4).

В соответствии с данными рекомендациями в поснительной записке приводятся краткая характеристика деятельности организации, основные ее показатели, факторы, повлиявшие на хозяйственные и финансовые результаты, а также решения по итогам рассмотрения годового бухгалтерского отчета и распределения прибыли, оставшейся в распоряжении организации.

При изменении вступительного баланса на начало года в пояснительной записке объясняются причины изменений.

В пояснительной записке должны быть раскрыты избранные при формировании учетной политики способы ведения бухгалтерского учета, а также изменения в учетной политике и их последствия в стоимостном выражении.

Головная организация, имеющая дочерние и зависимые общества, в пояснительной записке приводит сведения об их наличии, месте нахождения, наименовании и виде деятельности.

В основных показателях деятельности организации могут быть приведены характеристика отдельных видов имущества, динамика и причины их изменений, влияние этих изменений на финансовые показатели.

При оценке финансового состояния организации на краткосрочную перспективу приводятся показатели оценки структуры баланса и платежеспособности (текущей платежеспособности, восстановления и утраты платежеспособности, обеспеченности собственными оборотными средствами), а на длительную перспективу - характеристика структуры источников средств, степень зависимости организации от внешних инвесторов и кредиторов и т.п.

Целесообразно в пояснительной записке привести также показатели деловой активности организации (широта рынков сбыта продукции, репутация организации, показатели эффективности использования ресурсов, степень выполнения плановых заданий и др.), ближайшую и отдаленную перспективу.

Малые предприятия вправе представлять бухгалтерскую отчетность по упрощенной процедуре и формам отчетности.

В состав годового бухгалтерского отчета малого предприятия разрешается включать только ф. 1 "Бухгалтерский баланс" и ф. № 2 "Отчет о финансовых результатах и их использовании". Пояснительная записка в составе годового бухгалтерского отчета не представляется.

1.3. Учетные процедуры для составления бухгалтерской отчетности.

Типовые формы бухгалтерской отчетности, правила составления, сроки представления, порядок рассмотрения и утверждения бухгалтерских отчетов регламентированы Положением ( 1 ) и инструкциями и указаниями Минфина РФ о составлении годовой и квартальной отчетности (3 и 4).

Составлению отчетности должна предшествовать значительная подготовительная работа, осуществляемая по заранее составленному специальному графику. Важным этапом подготовительной работы составления отчетности является закрытие в конце отчетного периода всех операционных счетов: калькуляционных, собирательно-распределительных, сопоставляющих, финансово-результативных. До начала этой работы должны быть осуществлены все бухгалтерские записи на синтетических и аналитических счетах (включая результаты инвентаризации), проверена правильность этих записей.

Приступая к закрытию счетов, следует иметь в виду, что современные предприятия являются сложными объектами учета и калькулирования себестоимости продукции. Их продукция используется по различным направлениям. Взаимные услуги оказывают друг другу и основному производству вспомогательные производства. При взаимном использовании продукции и услуг невозможно во всех случаях отнести на все объекты калькуляции (фактические затраты. Какую-то часть затрат по некоторым объектам калькуляции предприятия вынуждены отражать в плановой оценке. В этих условиях важное значение имеет обоснование последовательности закрытия счетов.

Обобщение накопленного опыта в этом деле позволило выработать следующие рекомендации: закрытие счетов начинают со счетов отраслей и производства, имеющих максимальное количество потребителей и минимальные встречные затраты и заканчивают счетами с минимальным количеством потребителей и максимальным количеством встречных затрат. В соответствии с данным подходом закрытие счетов осуществляют в следующей последовательности: исчисляют себестоимость услуг вспомога-тельныхпроизводствизакрываютсчет23"Вспомогательныепроизводства", распределяют расходы будущих периодов, общепроизводственные и общехозяйственные расходы и закрывают счета 31 "Расходы будущих периодов", 25 "Общепроизводственные расходы", 26 "Общехозяйственные расходы"; калькулируют себестоимость продукции основных отраслей производства и списывают затраты со счета 20 "Основное производство"; осуществляют списание затрат со счета 29 "Обслуживание производства и хозяйства". В порядке последующей очередности производят записи на счетах по учету капитальных вложений, определяют финансовый результат от деятельности предприятия и закрывают счет 46 "Реализация продукции (работ, услуг)", распределяют прибыль и закрывают счет 80 "Прибыли и убытки".

Организация представляет в обязательном порядке годовую бухгалтерскую отчетность:

учредителям, участникам юридического лица в соответствии с учредительными документами;

государственной налоговой инспекции (в одном экземпляре). Представление бухгалтерской отчетности в другие адреса и с иной периодичностью производится в случаях, предусмотренных налоговым и иным законодательством РФ или учредительными документами.

В соответствии с постановлением Правительства РФ (6, п. 3) организации, расположенные на территории РФ, независимо от их организационно-правовой формы обязаны представлять квартальную и годовую бухгалтерскую отчетность начиная с 1 января 1996 г. территориальным органам государственной статистики по месту регистрации организации в сроки, установленные Минфином РФ.

Организация представляет годовую бухгалтерскую отчетность не позднее 1 апреля следующего за отчетным года, а квартальную бухгалтерскую отчетность – не позднее 30 дней по окончании отчетного периода, если иное не предусмотрено законодательством РФ. В пределах указанных сроков конкретную дату представления бухгалтерской отчетности устанавливают участники (учредители) организации.

Бюджетная организация представляет месячную, квартальную и годовую бухгалтерскую отчетность об исполнении смет расходов вышестоящему органу в установленные им сроки, а организация, состоящая на федеральном бюджете, представляет месячную отчетность также территориальному органу федерального казначейства.

Датой представления бухгалтерской отчетности для организации считается день фактической передачи ее по принадлежности или дата ее отправления, обозначенная на штемпеле почтовой организации. Если дата представления отчетности приходится на нерабочий (выходной) день, сроком представления отчетности считается первый следующий за ним рабочий день.

Бухгалтерскую отчетность подписывают руководитель и главный бухгалтер (бухгалтер) организации. В организации, где бухгалтерский учет ведется на договорных началах специализированной организацией или специалистом, бухгалтерскую отчетность подписывают руководитель этой организации и специалист, ведущий бухгалтерский учет,

Годовая бухгалтерская отчетность организации до представления в адреса, предусмотренные Положением (1), рассматривается и утверждается в порядке, устанавливаемом учредительными документами.

Годовая бухгалтерская отчетность организации является открытой для заинтересованных пользователей: банков, инвесторов, кредиторов, покупателей, поставщиков и др., которые могут знакомиться с годовой бухгалтерской отчетностью и получать ее копии с возмещением расходов на копирование.

В случаях, предусмотренных законодательством РФ, организация публикует годовую бухгалтерскую отчетность не позднее 1 июня следующего за отчетным годом и квартальную - не позднее 60 дней по окончании отчетного периода.

В состав публикуемой бухгалтерской отчетности включается аудиторское заключение, подтверждающее ее достоверность.

Министерства, ведомства и другие федеральные органы исполнительной власти РФ представляют сводную квартальную бухгалтерскую отчетность по организациям, в отношении которых на них возложены координация и регулирование их деятельности, не позднее 45 дней по истечении отчетного периода, в годовую - не позднее 25 апртля следующего за отчетным года Министерству экономики РФ, Министерству финансов РФ и Госкомстату РФ.

Правила оценки статей баланса установлены Положением о бухгалтерском учете и инструкциями по составлению бухгалтерской отчетности.

В соответствии с Положением о бухгалтерском учете и отчетности основные средства, нематериальные активы и МБП отражают в балансе по первоначальной и остаточной стоимости с указанием износа отдельной статьей; сырье, основные и вспомогательные материалы, покупные полуфабрикаты и комплектующие изделия, топливо, тара, запасные части и другие материальные ресурсы - по фактической себестоимости; готовую и отгруженную продукцию в зависимости от порядка списания общехозяйственных расходов и использования счета 37 "Выпуск продукции, работ, услуг" - по полной или неполной фактической производственной себестоимости и по полной или неполной нормативной (плановой ) себестоимости продукции.

Товары в организациях торговли, снабжения и сбыта отражают в отчетности по продажной или покупной стоимости. Разницу между этими ценами отражают в отчетности отдельной статьей.

Незавершенное производство в массовом и серийном производстве может отражаться в балансе по нормативной (плановой) производственной себестоимости или по прямым статьям расходов, а также по стоимости сырья, материалов и полуфабрикатов. При единичном производстве продукции незавершенное производство отражают по фактическим производственным затратам.

Материальные ценности, на которые цена в течение года снизилась, либо которые морально устарели и частично потеряли свое первоначальное качество, отражают в бухгалтерском балансе на конец отчетного года по цене возможной реализации, когда они ниже первоначальной стоимости приобретения, с отнесением разницы в ценах на результаты хозяйственной деятельности.

Остатки средств организации по валютным счетам, другие денежные средства (включая денежные документы), ценные бумаги, дебиторскую и кредиторскую задолженность в иностранных валютах отражают в отчетности в валюте, действующей на территории РФ, в суммах, определяемых путем пересчета иностранных валют по курсу Центрального банка РФ, действующему на последнее число отчетного периода.

Расчеты с дебиторами и кредиторами каждая сторона отражает в своей отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными. При разногласиях заинтересованная сторона обязана в установленные сроки передать необходимые материалы на рассмотрение органам, уполномоченным разрешать соответствующие споры.

Дебиторскую задолженность, по которой истек срок исковой давности, другие долги, нереальные для взыскания, списывают по решению руководителя предприятия за счет резерва сомнительных долгов либо на финансовые результаты хозяйственной деятельности или на уменьшение финансирования (фондов) у бюджетных организаций.

Списание долга в убыток вследствие неплатежеспособности не является аннулированием задолженности. Она отражается за балансом в течение 5 лет с момента списания для наблюдения за возможностью ее взыскания с должника в случае изменения его имущественного положения.

Суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности, списывают на финансовые результаты хозяйственной деятельности или на увеличение финансирования (фондов) бюджетных организаций.

Отражаемые в отчетности суммы по расчетам с финансовыми, налоговыми органами, учреждениями банков должны быть согласованы с ними и тождественны. Оставление на балансе неотрегулированных сумм по этим расчетам не допускается.

Штрафы, пени и неустойки, признанные должником или по которым получены решения суда, арбитража об их взыскании, относят на финансовые результаты организации или на финансирование (фондов) бюджетной организации и до их получения или уплаты отражают в отчетности получателя и плательщика соответственно по статьям дебиторов или кредиторов,

В случае реализации и прочего выбытия имущества организации (основных средств, производственных запасов, ценных бумаг и др.) убыток или доход по этим операциям относят на финансовые результаты организации.

При безвозмездной передаче основных средств и иного имущества выявленный финансовый результат относят на собственные источники средств организации.

Невозмещенные потери от стихийных бедствий списывают по решению руководителя организации за счет средств резервного капитала, или на финансовые результаты отчетного года организации (если у организации не образуется резервный капитал либо средств капитала недостаточно), или на уменьшение [финансирования (фондов) у бюджетной организации.

Консолидация в бухгалтерской отчетности организации показателей ее дочерних и зависимых обществ.

В соответствии с Положением (1) в случае наличия у организации дочерних и зависимых обществ помимо собственного бухгалтерского отчета составляется также сводная бухгалтерская отчетность, включающая показатели отчетов таких обществ, находящихся на территории РФ и за ее пределами.

Организация, имеющая дочерние и зависимые общества, должна составлять сводную годовую бухгалтерскую отчетность не позднее 25 апреля следующего за отчетным года и представлять его в порядке и сроки, установленные законодательством РФ.

Унитарному предприятию, имеющему дочерние предприятия, сроки составления и представления сводного годового бухгалтерского отчета устанавливают государственный орган или орган местного управления, уполномоченный на его создание, в пределах сроков, установленных Положением (1) для министерств, ведомств и других федеральных органов исполнительной власти (45 дней по квартальной отчетности и 25 апреля следующего за отчетным года).

Сводная бухгалтерская отчетность составляется в объеме форм, установленном Министерством финансов РФ для юридических лиц в соответствии с Положением (1),

При составлении сводной годовой бухгалтерской отчетности основное общество, имеющее вклады в дочерние и зависимые общества, руководствуется следующим:

показатели активов и пассивов балансов дочерних обществ необходимо складывать. В случае когда участие основного общества в уставном капитале дочернего общества менее 50%, показатели активов и пассивов баланса такого дочернего общества складываются исходя из доли участия в уставном капитале;

показатели баланса, отражающие взаимные расчеты и обязательства основного и дочернего общества, в сводную отчетность не включаются;

прибыль дочерних обществ необходимо суммировать; показатели отчета о прибылях и убытках, отражающие взаимные объемы реализации между основным и дочерним обществом, и затраты, приходящиеся на них, а также прочие взаимные доходы и расходы, в сводную отчетность не включаются;

дивиденды, выплачиваемые дочерним обществом основному обществу, в сводной отчетности не отражаются. В отчетности показывают только дивиденды, выплачиваемые (начисленные) основным обществом;

инвестиции основного общества в дочернее общество и, соответственно, уставный капитал дочернего общества в части, внесенной основным обществом, в сводную отчетность не включаются;

показатели бухгалтерской отчетности дочернего общества включаются в сводную отчетность основного общества за отчетный период начиная с даты регистрации дочернего общества.

Основное общество, имеющее вложения в зависимое хозяйственное общество, не включает в сводную бухгалтерскую отчетность показатели бухгалтерской отчетности зависимых обществ. В составе пояснительной записки к сводной бухгалтерской отчетности основное общество в разделе, посвященном финансовым вложениям, делает расшифровку своих вложений относительно каждого зависимого общества. В расшифровке приводятся данные о наименовании зависимого общества, его юридическом адресе, величине уставного капитала, доли в общей сумме вклада, а также изложены намерения о дальнейшем участии.

Одним из существенных изменений в методике 1999 г. ведения учета и составления годовой отчетности являются, на наш взгляд, корректировки в организации учета использования по- лученной в текущем году балансовой прибыли. Эти корректировки - продолжение серии изменений в законодательстве, призванных обеспечить нормальное развитие частного предпринимательства в стране. Речь идет о необходимости приведения бухгалтерского учета в соответствие с нормами законодательных актов, принятых в последние годы. В частности, в соответствии с Законом РФ от 26.12.95 г. No 208-ФЗ "Об акционерных обществах" (с изменениями от 13.06.96 г.) к исключительной компетенции общего собрания акционеров относится решение вопроса об утверждении годовых отчетов, бухгалтерских балансов, счета прибылей и убытков общества, распределении прибылей и убытков (статья 48, пункт 1, подпункт 11). Предполагается, что решение акционеры принимают на годовом собрании после обсуждения вопросов об обоснованности расходов, правильности и полноте реализации выработанной стратегии общества и т.д. В связи с тем что годовые собрания проходят после составления годового финансового отчета, распределение полученной прибыли или списание убытков отчетного года после принятия решения на собрании может быть произведено бухгалтерией только в новом году.

Следовательно, до принятия соответствующих решений исполнительный орган не должен самостоятельно, без согласования с собственником, направлять куда-либо полученную прибыль (в том числе покрывать убытки). Значит, нет оснований отражать в бухгалтерском учете использование прибыли отчетного года. Ныне действующие нормативные акты определяют методику бухгалтерского учета, в соответствии с которой все расходы, производимые организацией делятся на три группы:

1. Включаемые в себестоимость и учитываемые при расчете налогооблагаемой прибыли.

2. Включаемые в себестоимость, но не уменьшающие налогооблагаемой прибыли.

3. Расходы, которые могут быть списаны только за счет собственных средств организации (т. е. за счет прибыли после налогообложения).

Опыт показывает, что отдельные расходы, относящиеся к третьей группе (выдача материальной помощи, оплата проезда сотрудников, перечисления на благотворительные цели и др.), осуществляются предприятием в текущей деятельности, однако такие расходы должны быть согласованы с собственниками (учредителями или акционерами). Так как все созданное в организации (в частности, прибыль) принадлежит ее собственникам (учредителям или акционерам), именно они должны решать, какая часть прибыли может быть израсходована на нужды самой организации. Словом, состав и размеры таких расходов должны быть одобрены учредителями организации (акционерами).

Закон "Об акционерных обществах" определяет обязанность создания резервного фонда (см. ст. 35), а также фонда акционирования работников АО, который используется исключительно на приобретение акций общества, продаваемых акционерами для размещения впоследствии среди своих работников. Как видим, Законом не предусмотрена возможность расходования прибыли на мероприятия, определяемые исполнительным органом (дирекцией) организации. Руководство организации ведет хозяйственную деятельность, которая анализируется, с одной стороны, государственными органами с точки зрения соблюдения налогового законодательства, а с другой - собственниками с точки зрения рационального использования вверенных им средств. Для государственных органов важно знать, правильно ли рассчитана налогооблагаемая база по любому налогу (на прибыль, на имущество, на добавленную стоимость) и сумма налогов, подлежащих уплате в бюджет. Для собственников важно правильно определить не только себестоимость выпускаемой продукции, выполняемых работ, услуг, но и направления использования средств, остающихся после уплаты налогов: на расширение производства, на увеличение товарооборота, причины убытков и т.п. Деловых партнеров (кредиторов, поставщиков) при заключении контрактов интересует фактическое финансовое состояние организации: наличие неиспользованной прибыли, свободных денежных средств, ликвидность активов и т.д., а также оценка деятельности организации специалистом - независимым экспертом.

В качестве такого эксперта выступает аудитор (аудиторская фирма), который подтверждает достоверность финансовой отчетности не столько для государственных органов, сколько для собственников и партнеров. Не случайно приказом Минфина России от 21.11.97 г. No 81н "О формировании годовой бухгалтерской отчетности" (далее - приказ No 81н) инструкция о годовой бухгалтерской отчетности дополнена пунктом 4.40, в котором при составлении аудиторского заключения рекомендуется использовать Правила (стандарты) аудиторской деятельности, одобренные Комиссией по аудиторской деятельности при Президенте РФ.

Получив обоснованное аудиторское заключение собственник сможет более точно и компетентно оценить действия исполнительного органа. Министерство финансов РФ внесло изменения в состав и порядок отражения в учете сумм использованной прибыли. Приказом No 81н изменено содержание пунктов 2.28 и 3.11 инструкции о порядке заполнения форм годовой бухгалтерской отчетности, утвержденной приказом Минфина России от 12.11.96 г. No 97 (далее - инструкция по составлению годового отчета).

В результате этих изменений сумма нераспределенной прибыли отчетного года (строка 480 баланса) определяется как разница между суммой полученной прибыли или убытка (сальдо по счету 80) и суммой прибыли, направленной на уплату налогов и других платежей в бюджет (сальдо по счету 81). Таким образом, изменена трактовка статьи отчета о прибылях и убытках "отвлеченные средства". Из этой статьи исключены суммы образованных фондов потребления, накопления, резервного фонда, отчисления на благотворительные средства и др. Следствием изменений должна быть корректировка бухгалтерских записей по операциям на счете 81 "Использование прибыли". По состоянию на 31.12.97 г. на этом счете должны остаться только суммы начисленного налога на прибыль или других платежей в бюджет. Корректировка предполагает анализ всех хозяйственных операций, которые отражены на субсчете 81-2 "Использование прибыли на другие цели". Если на этот субсчет в течение года были списаны суммы, которые следовало списывать на себестоимость продукции (работ, услуг) или издержки обращения, то их следует списать по назначению. Если бухгалтер, допустим, превышение суточных или командировочных расходов ошибочно списал на счет 81, то теперь эта ошибка должна быть исправлена. Указанные суммы списываются на издержки и затем восстанавливаются при расчете налогооблагаемой прибыли организации. Если на субсчет 81-2 были списаны суммы по операциям, осуществляемым за счет прибыли после налогообложения, то их надо перевести на прибыль прошлых лет, фонды потребления или накопления (счет 88).

Для исправления указанных ошибок можно:

1) сторнировать все суммы, которые были списаны в дебет субсчета 81-2, и затем сделать записи по дебету соответствующего субсчета, открытого к счету 88;

2) списать по окончании года такие расходы со счета 81 в дебет субсчетов, открытых к счету 88. В результате на момент реформации баланса на счете 81 останутся суммы начисленного налога на прибыль или других налогов, а также пени и штрафы в бюджет согласно пунктам 2.28 и 3.11 инструкции по составлению годового отчета. В соответствии с новой редакцией пункта 2.28 сумму начисленных налогов и других платежей в бюджет следует списывать в дебет счета прибылей и убытков: Д-т сч. 80, К-т сч. 81. Затем остаток нераспределенной в 1997 г. прибыли нужно перенести на счет 88, субсчет "Нераспределенная прибыль отчетного года": Д-т сч. 80, К-т сч. 88, субсчет "Нераспределенная прибыль отчетного года". Если в результате финансово-хозяйственной деятельности организация имеет убыток, то при реформации баланса он будет списан на счет 88, субсчет "Непокрытый убыток отчетного года": Д-т сч. 88, субсчет "Непокрытый убыток отчетного года", К-т сч. 80.

Таким образом, изменилось содержание некоторых строк формы No 2 "Отчет о прибылях и убытках" (см. изменения в пункте 3.11 инструкции): по строке 150 будет отражена сумма начисленного налога на прибыль за 1997 г., по строке 160 другие платежи в бюджет, по строке 170 будет рассчитана сумма нераспределенной прибыли отчетного года. Она же должна быть показана по строке 480 пассива баланса. Убыток по итогам года будет отражен по строке 320 актива баланса. Все расходы, которые были произведены за счет прибыли, остающейся в распоряжении организации, как было показано в отчете за 9 месяцев 1997 г., в этой форме показаны не будут, а в балансе они уменьшат сумму нераспределенной прибыли прошлых лет или других аналогичных фондов.

Пример 1. ОАО "Сигма" в 1999 г. были получены результаты, представленные в таблице.

Составление годового отчета

Форма No 2 "Отчет о прибылях и убытках" млн руб.

| Показатели | Код стр. | За отчетный период | За аналогичный период прошлого : года |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 288 | 179 |

| Себестоимость реализации товаров, продукции, работ, услуг | 020 | 157,5 | 167 |

| Коммерческие расходы | 030 | 12 | |

| Управленческие расходы | 040 | - | - |

| Прибыль (убыток) от реализации - строки (010 -020 - 030 - 040) | 050 | 118,5 | 12 |

| Проценты к получению | 060 | ||

| Проценты к уплате | 070 | ||

| Доходы от участия в других организациях | 080 | - | |

| Прочие операционные доходы | 090 | 38 | 25 |

| Прочие операционные расходы ; | 100 | 39,8 | 36 |

| Прибыль (убыток) от финансово-хозяйственной деятельности - строки (050 + 060 - 070 + 080 + 090 - 100) | 110 | 116,7 | 1 |

| Прочие внереализационные доходы | 120 | 2,8 | 5,4 |

| Прочие внереализационные расходы | 130 | 17,6 | 2,3 |

| Прибыль (убыток) отчетного периода - строки (110 + 120 - 130) | 140 | 101,9 | 4,1 |

| Налог на прибыль | 150 | 20,9 | 1,3 |

| Отвлеченные средства | 160 | 1,8 | 5,9 |

| Нераспределенная прибыль (убыток) отчетного периода -строки (140 - 150 - 160) | 170 | 79,2 | -4,6 |

В отчетном году за счет прибыли, остающейся после налогообложения, были списаны перечисленные на благотворительные цели суммы в размере 35 000 тыс. руб.,

Составление годового отчета

выдана материальная помощь 15 000 тыс. руб. Эти суммы были оформлены бухгалтерскими проводками:

Д-т сч. 81, К-т сч. 51 - 35 000 тыс. руб. перечислено на благотворительные цели;

Д-т сч. 81, К-т сч. 70 - 15 000 тыс. руб. начислена материальная помощь.

31декабря 1999 г. в соответствии с изменениями, внесенными в инструкцию по составлению годового отчета, бухгалтер выполнил корректирующие проводки:

Д-т сч. 81, К-т сч. 70 - 15 000; Д-т сч. 81, К-т сч. 51 - 35 000. Затем даны исправительные проводки:

Д-т сч. 88, субсчет "Фонд потребления", К-т сч. 70 15 000 тыс. руб.

Д-т сч. 88, субсчет "Фонд потребления", К-т сч. 51 35 000 тыс. руб.

После этого была выполнена реформация баланса:

Д-т сч. 80, К-т сч. 81 - 22 700 тыс. руб. - на сумму налога на прибыль (20900 тыс. руб.) и сумму пеней в бюджет (1800 тыс. руб.).

Д-т сч. 80, К-т сч. 88, субсчет "Нераспределенная прибыль отчетного года" - 79200 тыс. руб. - сумма нераспределенной прибыли отчетного года.

Пример 2. ЗАО "Омега" по результатам 1999 г. получило убыток - 48 млн руб., сумма начисленных пеней за несвоевременную уплату налогов (Д-т сч. 81-2, К-т сч. 68) составила 15 млн руб.

31 декабря 1999 г. были реформированы бухгалтерские счета по учету и использованию прибыли:

Д-т сч. 80, К-т сч. 81-2 - 15 млн руб.

Д-т сч. 88, субсчет "Непокрытый убыток отчетного года", К-т сч. 80 -63 млн руб.

В такой ситуации (при наличии убытка) можно рекомендовать организациям к субсчету "Непокрытый убыток отчетного года" открывать два аналитических счета: первый "непокрытый убыток от финансово-хозяйственной деятельности", второй - "убыток, покрываемый за счет прибыли после налогообложения". Это предложение учитывает порядок создания резервного фонда, прежние возможности льготирования прибыли в пределах суммы образуемого фонда и позволяет разграничить виды полученных убытков. Коль скоро акционерные общества могли льготировать суммы образованного до 1997 г. резервного фонда при расчете налога на прибыль, то он остается источником покрытия только убытка от финансово-хозяйственной деятельности, а остальные виды убытков могут быть списаны за счет нераспределенной прибыли прошлых лет или других фондов.

6. Решение о покрытии убытков принимает собственник. Поэтому убытки, полученные по итогам 1999 г. могут быть погашены только в 2000 г. Исключением может быть случай, когда решение о покрытии убытков было уже принято в 1999 г. На покрытие убытка в соответствии с изменениями в пункте 2.21 инструкции по составлению годового отчета могут быть

Составление годового отчета Стр. 6 из 7

израсходованы средства нераспределенной прибыли прошлых лет, резервного фонда, свободные средства фондов накопления, добавочный капитал (за исключением сумм прироста стоимости имущества по переоценке).

7. В инструкцию по составлению годового отчета введен пункт 3.13, поясняющий, что в графе 4 "Отчета о прибылях и убытках" такие реорганизованные предприятия записывают соответствующие показатели годовой отчетности за предыдущий год с учетом произведенной реорганизации. Реорганизация юридического лица может проводиться как слияние, присоединение, разделение, выделение, преобразование. Права и обязанности реорганизуемых юридических лиц передаются на основании передаточного акта или разделительного баланса, в которых, по нашему мнению, должны быть зафиксированы результаты хозяйственной деятельности до реорганизации и их распределение между вновь образуемыми юридическими лицами. Тогда при составлении годового отчета реорганизованное юридическое лицо сможет правильно заполнить и графу 4. Например, если произошло присоединение одного юридического лица к другому, то в графе 4 вновь созданного предприятия будут показаны результаты, полученные путем арифметического сложения финансовых результатов обоих юридических лиц за прошлый период.

Если же юридическое лицо разделилось либо из него выделилось новое предприятие, заполнение графы 4 будет для них затруднено, поскольку процедуры разделения и их документальное оформление недостаточно разработаны. Следуя логике нововведения, еще при составлении разделительного баланса следует для каждого юридического лица определить ту часть финансовой информации, которую год спустя надо будет записать в графу 4.

8. Новые дополнения расширили текст пояснительной записки. Согласно дополнениям к пункту 4.31 организация, применяющая при налогообложении метод определения выручки от реализации продукции (работ, услуг) по мере ее оплаты, приводит отдельно данные о причитающихся налоговых платежах в бюджет, исчисленные на основании налоговых расчетов, и данные о налоговых платежах, рассчитанных в бухгалтерском учете исходя из допущения временной определенности фактов хозяйственной деятельности, т.е. ведя учет реализации на момент, определяющий факт отгрузки продукции (работы, услуги) и переход прав собственности от продавца к покупателю.

Таким образом, при составлении пояснительной записки придется сделать справки по расчету налогов на основе данных бухгалтерского учета и сопоставить их с данными "налогового учета". Итоги расчетов можно обобщить в таблице, 'включив в нее налоги, которые отвечают правилу существенности.

1.4. Новые бухгалтерские стандарты автоматизации учета.

Для того, чтобы эффективно провести автоматизацию, следует, в первую очередь, хорошо представлять себе что же такое автоматизированный бухучет. На первый взгляд все просто и даже такая постановка вопроса кажется несколько надуманной, потому что автоматизированный бухучет - это просто когда бухучет ведется на компьютере. Вот такое заблуждение и служит причиной большого количества неудачных попыток автоматизации. Следует осознать, что внедрение бухгалтерской программы эффективно только тогда, когда следствием внедрения является повышение эффективности и улучшение качества ведения бухучета на предприятии. Это может выражаться в:

· Упорядочении бухучета. Если при бумажной бухгалтерии для получения какой-либо информации, например специфической выборки оборотов по субсчету счета 60, требовалось несколько часов работы, то на компьютере - нажал клавишу и выборка распечаталась.

· Увеличении количества информации, получаемой из бухучета. Раньше можно было увидеть аналитику по 41 счету только в каком-нибудь одном разрезе, сейчас, на компьютере - в нескольких.

· Снижение числа бухгалтерских ошибок. Это очень важный фактор, если учитывать величину штрафов и пеней за сокрытие налогооблагаемых величин, причиной которого, как правило являются именно бухгалтерские ошибки, а не некий злой умысел.

· Повышение оперативности бухучета. Если раньше, при бумажном бухучете, бухгалтера не поспевали за первичкой и делали проводки с опозданием, а квартальный и годовой отчет сдавался в последний момент, то сейчас это прекратилось.

· Повышении экономичности бухгалтерского учета. Наша практика показывает, что во многих случаях изменив применяющиеся на предприятии план и типовую корреспонденцию счетов, формы первичных документов и другие "подвластные" бухгалтерии параметры можно без использования различных рискованных схем уменьшить налогооблагаемые величины или, по крайней мере, передвинуть сроки и снизить частоту налоговых платежей.

· Другие факторы, зависящие от специфики каждого конкретного предприятия.

Если таких улучшений не произошло, то автоматизация бессмысленна - она не принесла конечного результата, сам же по себе переход с заполнения бумажных журналов-ордеров на нажимание компьютерных клавиш улучшением не является, это просто замена. Такая ситуация называется "псевдоавтоматизацией". К сожалению, псевдоавтоматизация встречается часто, происходит это потому, что люди думают "Автоматизировать - значит просто перевести на компьютер и все тут.", а процесс внедрения программы в их понимании состоит в том, чтобы как-то начать заводить операции в компьютер. Последствия псевдоавтоматизации удручающи. Бухгалтерия, которая раньше была перегружена текущей работой, сейчас, "при компьютерах", тоже ничего не успевает, иногда работы становится еще больше - надо же вначале сделать все или отдельные разделы бухучета на бумаге, а потом, непонятно для чего, завести в компьютер. Руководство тоже не понимает для чего потрачены немалые деньги на компьютеры, программы и внедрение, когда в бухгалтерии как был "завал", так и остался.

Таким образом, можно сказать, что автоматизация бухучета - это процесс, при котором в результате перевода бухгалтерии на компьютер повышается эффективность и улучшается качество ведения бухучета на предприятии. Значит перед тем как принимать решение об автоматизации бухучета следует выделить, что и как эта автоматизация должна в бухгалтерии улучшить, это и будет целью автоматизации.

Распространенным стереотипом является то, что автоматизация бухучета приводит к сокращению бухгалтерского персонала, что приводит к страху перед автоматизацией, а иногда и к ее саботажу. Несмотря на то, что, на первый взгляд, все логично - часть работы берет на себя компьютер, который и вытесняет бухгалтеров-людей, стереотип является ошибочным. На нашей практике еще ни разу автоматизация не повлекла за собой сокращение штатов. Дело в том, что количество необходимых в бухгалтерии бухгалтеров зависит только от количества обрабатываемых бухгалтерией первичных документов (накладных, кассовых ордеров, платежек и пр.), а количество первичных документов не зависит от того, автоматизирован бухучет или нет, оно зависит от объема хозопераций в организации. Таким образом автоматизация бухучета не уменьшает числа необходимых в бухгалтерии бухгалтеров.

Подготовка к автоматизации.

Еще одним распространенным заблуждением является то, что автоматизация бухучета начинается с покупки программы и затем происходит "введение данных в программу". Для того, чтобы перевод бухгалтерии на компьютер был эффективен и дал результат, о котором говорилось в предыдущем разделе, начинать необходимо с подготовки, которую условно можно разбить на пять этапов.

Этап I. Оптимизация бухучета.

Как уже отмечалось, автоматизация имеет смысл лишь тогда, когда она что-то улучшает в бухгалтерии, поэтому начинать надо с выявления того, как и что можно улучшить.

Дело в том, что все хорошие современные пограммы по автоматизации бухучета - очень гибкие системы, они позволяют настраивать на нужды конкретного предприятия буквально все, начиная от плана счетов и кончая формами отчетности в налоговую инспекцию. Проводится анализ имеющейся на предприятии системы бухучета, а именно:

1. Применяемый план счетов и использование конкретных счетов.

2. Применяемая аналитики по различным счетам.

3. Использующиеся типовые проводки для отражения типовых хозопераций.

4. Формы и содержание первичной документации.

5. Формы учетных регистров.

Анализ производится на предмет того, что можно изменить для улучшения бухгалтерского учета (см. предыдущий раздел). Вот конкретный пример. Если организация оказывает услуги и реализацию учитывает по оплате, то при получении на расчетный счет реализации можно сразу же автоматически начислять не только НДС, но и налоги на пользователей автодорог и содержание ЖКХ. В результате в любой момент можно будет посмотреть кредетовый остаток по счету 67 "Расчеты по налогу на пользователей автодорог" и увидеть какая сумма уже "набежала" для уплаты по следующему сроку платежа. Информативность бухучета улучшилась. Ясно, что для проведения такой оптимизации требуется высококвалифицированный и опытный специалист по бухгалтерскому учету и налогообложению, каким является, например, аудитор или опытный главбух. Многие фирмы, внедряющие программы, как раз грешат тем, что их сотрудники прекрасно разбираются в самих программах, а вот в бухучете-то не очень, и автоматизируют они бухгалтерию в том виде, в котором она есть, не используя возможности для улучшения и даже оставляя старые ошибки.

Этап II. Выбор масштабов автоматизации

Под выбором масштабов автоматизации понимается то, в каком объеме будет автоматизироваться бухгалтерия и в каком порядке будут переведены на компьютер разделы бухучета. Эта проблема тем более актуальна чем крупнее автоматизируемая организация. Когда речь идет о небольшой фирме, где бухучет ведет один-два бухгалтера, то проблема не стоит вообще, бухучет надо автоматизировать полностью и сразу весь, потому, что объем работ по автоматизации в малых организациях невелик. Но когда мы имеем дело с крупным предприятием, любого профиля деятельности и формы собственности, таким как большая торговая фирма, автотранспортное предприятие, фабрика, строительная организация и пр., где бухучет ведется четырьмя и более бухгалтерами, и по каждому разделу бухучета (учет реализации, расчетов с поставщиками, производства и пр.) имеется с одной стороны большой документооборот и с другой стороны много специфики и нюансов, становится понятно, что, если начинать автоматизировать все сразу, то процесс "завязнет" и результатов не будет. Поэтому для крупной организации, с учетом ее особенностей следует решить:

1. Какие разделы автоматизировать, а какие - нет. Например, если в отделе сбыта есть своя программа, при помощи которой отслеживаются расчеты с заказчиками, то делать то же самое в рамках бухучета, наверное, не надо, бухгалтерия может ограничиться просто отражением проводок по счетам реализации, товаров отгруженных, авансов и пр. Часто встречающийся фактор, также, состоит в том, что на всех бухгалтеров не хватает компьютеров, а средств на их покупку нет, значит какие-то разделы неизбежно будут вестись на бумаге.

2. В каком порядке автоматизировать разделы. Практика показывает, что при большом объеме работ по автоматизации лучше переводить на компьютер отдельный раздел, осваиваться с ним, получать результат, затем переходить к другому разделу и так далее, а не стараться сделать все сразу. Очень важно спланировать порядок автоматизации разделов, чтобы не получалось так, что какой-то раздел автоматизируется, а потом его опять приходится донастраивать, чтобы он совмещался с другими, на что уйдет дополнительное время и затраты. Очевидно, что почти в большинстве случаев начинать надо с ведения главной книги, журнала хозопераций, расчета налогов и составления отчетности - то есть работы главного бухгалтера.

При выборе масштабов автоматизации есть еще один аспект. Он состоит в том, что информация, получаемая из бухучета требуется и в других структурных подразделениях предприятия, например в отделе сбыта - информация о состоянии расчетов с покупателями и отгрузке продукции, в отделе снабжения - информация об остатках на складах и их номенклатуре (аналитике), прогрессивно мыслящее руководство хочет знать о состоянии дебиторской и кредиторской задолженности (также в аналитике по должникам и кредиторам), объемах реализации и ее структуре, о структуре затрат и о многом другом. Хорошо автоматизированный бухучет в состоянии дать всю эту информацию с учетом всех специфических требований, значит нужно определить весь объем информации, требуемый для внутреннего пользования в организации и произвести настройку программы так, чтобы эта информация выдавалась, для этого производится совещание с заинтересованными службами предприятия и руководством и определяется что конкретно и в каком виде им требуется. Если, например, отдел сбыта ведет свой учет, а руководству не до анализов реализации и затрат, то информация для них не нужна.

Когда бухучет ведется коллективом бухгалтеров, то, очевидно, что программа по автоматизации бухучета будет работать в сети, где несколько бухгалтеров работают каждый не своем компьютере. Поэтому важно заранее распределить, какой бухгалтер что будет вести, т.е. провести четкое распределение функций, чтобы впоследствии, при настройке программы каждый на своем рабочем месте имел то, с чем ему предстоит работать.

1.5. Круг пользователей бухгалтерской отчетности.

Предприятия (за исключением предприятий с иностранными инвестициями) представляют в обязательном порядке квартальную и годовую отчетность следующим пользователям:

· собственникам (органам, уполномоченным управлять государственным имуществом; участникам, учредителям в соответствии с учредительными документами);

· органу государственной налоговой инспекции;

· другим государственным органам, на которые в соответствии с действующим законодательством возложена проверка отдельных сторон деятельности предприятия и получение соответствующей отчетности;

· органу государственной статистики.

Указанные субъекты хозяйствования представляют квартальную бухгалтерскую отчетность 20-го числа следующего за отчетным месяца, а годовую - 1 марта следующего за отчетным года.

Пользователей бухгалтерской отчетности можно разделить на три группы: администрация организации; сторонние пользователи информации с прямым финансовым интересом; сторонние пользователи информации с непрямым (косвенным) финансовым интересом.

Администрацию организации представляют Совет директоров, высший управленческий персонал, менеджеры, руководители и специалисты подразделений.

Представители администрации - одни из основных пользователей бухгалтерской информации. Ее состав для каждого представителя определяется в зависимости от функций, выполняемых представителем, и уровня должности, занимаемой им. Собственников, совладельцев и первых руководителей предприятия, например, больше всего интересует прибыльность и ликвидность предприятия (соотношение платежных средств и обязательств); для менеджеров наиболее важной является информация о сумме и норме прибыли, достаточности денежных средств, себестоимости и рентабельности отдельных изделий и т.п.

Сторонние пользователи бухгалтерской отчетности с прямым финансовым интересом - сегодняшние или потенциальные инвесторы, банки, поставщики основных средств и производственных запасов и другие кредиторы. Они пользуются в основном информацией, содержащейся в бухгалтерской отчетности, и на основе ее данных делают выводы о финансовых перспективах предприятия в будущем, ликвидности и платежеспособности организации.

Сторонние пользователи информации о бухгалтерской отчетности с непрямым (косвенным) финансовым интересом - налоговые органы, казначейство, контрольно-ревизионное управление (КРУ) Минфина РФ, аудиторские фирмы, Госкомстат, Пенсионный фонд, Фонд социального страхования и Государственный фонд занятости РФ, органы, уполномоченные управлять государственным и муниципальным имуществом, органы планирования экономики и другие пользователи (фондовые биржи, работники профессиональных союзов, научные консультанты, покупатели и др.).

Налоговые органы и казначейство в отличие от других сторонних пользователей информации имеют право пользоваться не только отчетной, но и всей другой учетной информацией предприятия, необходимой для проверки правильности уплаты (федеральных, республиканских и местных налогов на прибыль (доходы), налогов на добавленную стоимость (НДС) и на заработную плату, акцизов. Вся учетная информация представляется ревизорам КРУ Минфина РФ и вышестоящих органов управления, а также аудиторам, осуществляющим по договору аудиторскую проверку.

Представителям Пенсионного фонда, Фонда социального страхования и Государственного фонда занятострт представляется учетная информация, необходимая для проверки правильности отчислений в указанные фонды.