Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Организация бухгалтерского учета и аудит расчетов с подотчетными лицами

Дипломная работа: Организация бухгалтерского учета и аудит расчетов с подотчетными лицами

Введение

В процессе финансово-хозяйственной деятельности у организаций часто возникает необходимость приобретения материальных ценностей, а также различных работ, услуг не только по безналичному расчету, но и за наличные деньги. В таких случаях обычно работнику выдаются наличные денежные средства под отчет для выполнения определенных действий по поручению организации. Подотчетными суммами называются денежные суммы, выдаваемые работникам организации на расходы по командировкам, хозяйственные и представительские расходы. Расчеты с подотчетными лицами производятся практически в каждой организации, весьма разнообразны: приобретением запасных частей, материалов, топлива, канцелярских товаров за наличный расчет; оплатой мелкого ремонта оргтехники транспортных средств;

расходами на командировки по территории Российской Федерации и за границу; представительскими расходами. Все эти хозяйственные операции сопровождаются выдачей денежных средств из кассы. При этом в бухгалтерском учете операции по расчетам с подотчетными лицами отражаются достаточно просто. Тем не менее, практика аудиторских проверок показывает, что из всех проверяемых объектов наибольшее количество ошибок и нарушений допускается при расчетах с подотчетными лицами вследствие небрежного ведения бухгалтерского учета и отсутствия контроля за расчетами с работниками. Нередко ошибки допускают сами руководители организаций.

В данной работе мы рассматриваем актуальную в настоящее время тему бухгалтерского учета и аудита расчетов с подотчетными лицами.

Целью написания данной работы является изучение учета и методики организации аудита расчётов с подотчётными лицами для дальнейшей разработки практических рекомендаций по совершенствованию рассматриваемого процесса на материалах ОАО «Мелиорация».

Для достижения данной цели необходимо решить следующие задачи:

закрепить теоретические знания, полученных в процессе обучения;

изучить организацию, содержания и назначения учетной работы на предприятии, фактическое применение нормативных документов;

приобрести опыт и навыки самостоятельной работы;

показать построение системы учета и документооборота расчетов с подотчетными лицами на исследуемом предприятии;

получить навыки работы с первичной документацией;

разработать методики планирования и проведения аудита расчетов с подотчетными лицами на исследуемом объекте и выявление наиболее важных направлений проведения аудиторской проверки;

освоить навыки самостоятельного критического суждения о состоянии учета и результатах аудиторской проверки, и разработка направлений их развития и совершенствования.

Объектом исследования выступает Открытое Акционерное Общество «Мелиорация».

Предметом исследования является организация бухгалтерского учёта и аудит расчётов с подотчетными лицами.

Данная работа в дальнейшем может использоваться как практическое пособие для бухгалтеров с целью установления правильности и достоверности отражения расчетов с подотчетными лицами в учете, а также выражение мнение о достоверности бухгалтерской отчетности по вопросам учета расчетов с подотчетными лицами. По результатам проведенной аудиторской проверки предприятию будут предложены рекомендации по исправлению ошибок в выявленных нарушениях системы внутреннего контроля и учета.

Практическая значимость дипломной работы состоит в разработке и предложении формы учета расчетов с подотчетными лицами, которая будет способствовать контролю за соблюдением учета данных расходов на ОАО «Мелиорация».

При выполнении работы использовались следующие экономические методы: анализа, синтеза, выборочного, сплошного, факторного анализа, экономического анализа.

В период прохождения преддипломной практики собран практический материал для выполнения дипломной работы. Тема дипломной работы определена с учетом ее актуальности и возможности выполнения по материалам базы практики.

Теоретической и методологической основой исследования работы послужили труды отечественных экономистов в области бухгалтерского учета и аудита, таких как Подольский В.И., Кондраков Н.П., Кислов Д.В., и др., источники энциклопедического характера, материалы периодической печати.

Нормативная база законодательные акты Российской Федерации, письма и разъяснения Правительства РФ.

Информационная база первичная документация ОАО «Мелиорация»

Работа состоит из трех глав. В первой главе раскрываются основные теоретические и методические аспекты организации бухгалтерского учета и аудита расчетов с подотчетными лицами. Рассматривается нормативное регулирования учета и аудита расчетов с подотчетными лицами. Во второй главе проводится анализ предприятия, раскрываются его особенности, рассматривается процесс организации документооборота операций с подотчетными лицами, отражение в учете и отчетности расчетов с подотчетными лицами. В третей главе проводится аудиторская проверка расчетов с подотчетными лицами. Представлены выводы и рекомендации по результатам проведения аудиторской проверки расчетов с подотчетными лицами на предприятии.

Глава 1. Основные теоретические аспекты организации бухгалтерского учета и аудита расчетов с подотчетными лицами

1.1 Нормативное регулирование учета и аудита расчетов с подотчетными лицами

В процессе финансово-хозяйственной деятельности предприятия часто приходится сталкиваться с ситуациями, когда оплатить получение материальных ценностей или различного рода работ, услуг по безналичному расчету не представляется возможным. В этом случае работникам предприятия могут выдаваться наличные денежные средства для выполнения определенных действий по поручению организации. Подотчетными лицами являются работники организации, получившие под отчет наличные суммы денежных средств на предстоящие операционные, административно-хозяйственные и командировочные расходы.

Хотя в бухгалтерском учете эти операции отражаются достаточно просто, однако постоянно меняющаяся законодательная база предъявляет довольно жесткие требования, касающиеся порядка оформления и методов ведения первичных учетных регистров, способов группировки и отражения в бухгалтерском и налоговом учете операций с подотчетными суммами, а также правильности начисления всех налогов по этим операциям.

Основным документом, регулирующим организацию учета на предприятиях является Федеральный закон «О бухгалтерском учете» № 129-ФЗ от 21 ноября 1996 г. (с изменениями от 10 января 2003 года). Данный закон устанавливает единые правовые и методологические основы организации и внедрения бухгалтерского учета для предприятий, находящихся на территории РФ, а также для филиалов и представительств иностранных организаций, если иное не предусмотрено международными договорами.

Также к основополагающим документам, регулирующим учет расчетов с подотчетными лицами следует отнести ГК РФ, НК РФ и Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, которые утверждены Приказом Минфина России от 27 июля 1998 г. № 34н (с изменениями от 30 декабря 1999 г. № 107н и от 24 марта 2000 г. № 31н).

В соответствии с Порядком ведения кассовых операций в Российской Федерации выдача наличных денег под отчет производится из касс организации. При временном отсутствии у организаций кассы разрешается выдавать по согласованию с банком кассирам организаций или лицам, их заменяющим, чеки на получение наличных денег непосредственно из кассы банка. Выдача наличных денег под отчет производится при условии полного отчета по ранее выданным данному подотчетному лицу суммам.

Лица, получившие наличные деньги под отчет, обязаны представлять в бухгалтерию организации авансовый отчет об израсходованных суммах с приложением оправдательных документов, вернуть неизрасходованные суммы или получить из кассы перерасходованные суммы. С 1 января 2002 г. введена в действие форма авансового отчета № АО-1, утвержденная постановлением Госкомстата РФ от 1 августа 2001г. № 55. Неизрасходованные наличные деньги, выданные под отчет, должны быть возвращены в кассу организации не позднее 3 дней по истечении срока, на который они были выданы, или со дня возвращения подотчетного лица из командировки. Согласно Инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31 октября 2000 г. N 94н, для обобщения информации о расчетах с работниками по суммам, выданным им под отчет на административно-хозяйственные и операционные расходы, используется активно-пассивный счет 71 "Расчеты с подотчетными лицами", дебетовое сальдо которого отражает сумму задолженности подотчетных лиц предприятию или сумму возмещенного перерасхода и вновь выданных под отчет средств, кредитовое - сумму не возмещенного работнику перерасхода.

К документам, регулирующими учет на предприятиях относят следующие ПБУ:

ПБУ 1/98 «Учетная политика организаций», которое устанавливает основы формирования (выбора и обоснования) и раскрытия (придания гласности), а также случаи, в которых может производиться изменение учетной политики;

ПБУ 5/01 «Учет материально-производственных запасов», которое устанавливает правила формирования в бухгалтерском учете информации о материально-производственных запасах организации. В этом положении раскрывается перечень активов, принимаемых в качестве МПЗ, а также оценка и отпуск МПЗ;

ПБУ 9/99 «Доходы организации» и 10/99 «Расходы организации» дается понятие доходов и расходов организации, а также порядок признания доходов и расходов в бухгалтерском учете.

Расчеты с подотчетными лицами оказывают влияние на налогообложение предприятия в разрезе налога на прибыль организаций, налога на добавленную стоимость, налога на доходы физических лиц и единого социального налога, т.е. они находят свое отражение в следующих главах Налогового Кодекса РФ. Глава 21 «Налог на добавленную стоимость», регламентирует правила списания НДС при осуществлении расходов за счет подотчетных средств. Глава 23 «Налог на доходы физических лиц» и глава 24 «Единый социальный налог» регламентируют порядок обложения НДФЛ и ЕСН сумм, полученных работником под отчет. Глава 25 «Налог на прибыль организаций» оговаривает порядок учета расходов, произведенных за счет средств, выданных под отчет, при расчете налогооблагаемой прибыли. Аудиторская деятельность представляет собой предпринимательскую деятельность аудиторов (аудиторских фирм) по независимой проверке бухгалтерского учета и финансовой отчетности организаций и индивидуальных предпринимателей на договорной и платной основе.

Основной целью аудиторской деятельности является выражение мнения о достоверности бухгалтерской отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству РФ. Следовательно, назначение аудита это проверка финансовых отчетов с целью:

подтверждения достоверных отчетов или консультации их недостоверности;

проверки полноты, достоверности и точности отражения в учете и отчетности затрат, доходов и финансовых результатов деятельности предприятия за проверяемый период;

контроль за соблюдением законодательных и нормативных документов, регулирующих правила ведения учета и составления отчетности, методологической оценки активов, обязательств и собственного капитала;

выявление резервов лучшего использования собственных основных и оборотных средств, финансовых резервов и заемных источников.

Задача аудитора состоит:

в оценке уровня бухгалтерского учета, квалификации учетных кадров, качество обработки информации (особенно первичной документации), правильность и законность совершения бухгалтерских записей;

в оказании помощи предприятиям путем рекомендаций по устранению недостатков, особенно тех нарушений, которые непосредственно повлияли на финансовые результаты, сказались на достоверности показателей отчетности;

в необходимости оценки не только прошлых фактов и существующих в данный момент положений, но и ориентировании руководства проверяемой организации на те будущие события, которые способны повлиять на хозяйственную деятельность и конечный результат.

Регулирование аудиторской деятельности в РФ осуществляется на трех уровнях.

Первый уровень представлен федеральными законами, Кодексами и Указами, принятые Федеральным собранием, Правительством, Государственной Думой или Президентом РФ. Основными документами первого уровня регулирования являются:

1.Федеральный закон «Об аудиторской деятельности» от 7 августа 2001 г. №119-ФЗ, принятый Государственной Думой 13 июля 2001 г. В этом законе сформулированы основные понятия, связанные с аудитом, его задачи, место в системе финансового контроля, принципы аудиторской деятельности.

2.Гражданский кодекс Российской Федерации часть первая, определяющая понятия сделок, доверенности, срока исковой давности, права собственности, а также исполнения, обеспечения и прекращения обязательств. Часть вторая ГК РФ определяет порядок купли-продажи и расчетов, также определяет условия и сроки хранения товаров.

К документам второго уровня относятся распоряжения Президента, постановления Правительства РФ, приказы и разъяснения Минфина РФ и Департамента по организации аудиторской деятельности, такие как:

Постановление Правительства РФ от 06.02.2002 г. № 80 «О вопросах государственного регулирования аудиторской деятельности в Российской деятельности»;

Постановление Правительства РФ от 29.03.2002 г. № 190 «О лицензировании аудиторской деятельности»;

Постановление Правительства РФ от 12.06.2002 г. № 409 «О мерах по обеспечению проведения обязательного аудита»;

Приказ Минфина РФ от 27.10.99 г. 69н «Порядок представления отчета аудиторскими организациями и аудиторами, имеющими лицензии на осуществление аудиторской деятельности» и др.

Третий уровень системы нормативного регулирования аудиторской деятельности представлен Федеральными стандартами (правилами) аудиторской деятельности. Основное назначение стандартов: установление норм аудита, однозначно интерпретируемых всеми субъектами финансово-хозяйственной деятельности и прежде всего арбитражным судом. В соответствии с Постановлением Правительства РФ № 80 от 6 февраля 2002 года «О вопросах государственного регулирования аудиторской деятельности в Российской деятельности» аудиторские организации и индивидуальные аудиторы до утверждения федеральных правил аудиторской деятельности должны руководствоваться правилами (стандартами) аудиторской деятельности, одобренные Комиссией по аудиторской деятельности при Президенте РФ.

Постановлениями Правительства РФ № 696 от 23.09.2002 г., 405 от 04.08.2003 г. и № 532 от 07.10.2004 г. утверждены новые 16 федеральных стандартов аудиторской деятельности. Новые стандарты носят теперь не рекомендательный, как это было ранее, а обязательный характер. В таблице 1 (приложение 1) приведен перечень новых федеральных стандартов и их краткая характеристика. Первые шесть стандартов утверждены 23.09.2002г., стандарты с седьмого по одиннадцатый включительно – 04.08.2003г., а последние пять стандартов утверждены 07.10.2004 г.

Разработанные проекты правил (стандартов) в значительной мере соответствуют международным стандартам аудита, разработку которых осуществляет Международный комитет по аудиторской практике (IAPC). Им изданы более 45 документов, входящих в систему Международных стандартов проведения аудита – правил (стандартов) (МСА) и положений о международной аудиторской практике (ПМАП). Международные стандарты не превалируют над национальными и в разных странах их применяют по-разному. В России, также как в Австралии, Индии и Бразилии, МСА используются в качестве базы для создания собственных национальных стандартов аудита. В некоторых странах (Кипр, Нигерия, Малайзия, Шри-Ланка) МСА принимаются в качестве национальных стандартов аудита. А в наиболее развитых странах, имеющих собственные национальные системы стандартов, таких как США, Великобритания, Франция и Канада, МСА принимаются аудиторами к сведению. Сопоставление 16 новых федеральных стандартов аудиторской деятельности и международных стандартов аудита приводится в приложении 2.

1.2 Организация учета расчетов с подотчетными лицами

Под подотчетными лицами в бухгалтерском учете понимают работников организации, которым выданы из кассы наличные деньги с условием представления отчета об их использовании.

В соответствии с порядком ведения кассовых операций в РФ выдача наличных денег под отчет производится из касс предприятий. При отсутствии у организации своей кассы им разрешается выдавать кассирам организаций или лицам, их заменяющим, чеки на получение наличных денег непосредственно из кассы учреждения банка [26].

Список подотчетных лиц, а также порядок выдачи в организации наличных денег под отчет устанавливает руководитель.

Работник, получивший подотчетную сумму, должен за нее отчитаться, представив в бухгалтерию авансовый отчет установленной Госкомстатом РФ формы. Авансовый отчет должен быть подписан подотчетным лицом, бухгалтером (главным бухгалтером) и утвержден руководителем организации. К авансовому отчету должны быть приложены первичные документы, подтверждающие факт израсходования полученных денежных сумм (кассовые и товарные чеки, квитанции к приходным ордерам, проездные билеты, оплаченные счета гостиниц, оплаченные багажные квитанции и прочие оплаченные документы строгой отчетности). Первичные документы должны быть установленной формы, иметь все обязательные реквизиты. Квитанции, счета на оплату должны быть выписаны на подотчетное лицо [32]. С работниками, которые включены в список постоянных получателей денег на хозяйственно-операционные расходы, должен быть заключен договор о материальной ответственности.

Чаще всего под отчет наличные деньги выдаются:

в качестве аванса на командировочные расходы;

на оплату представительских расходов;

на хозяйственные нужды.

Выдавая деньги под отчет, соблюдайте требования, установленные Порядком ведения кассовых операций. Так, пункт 11 Порядка запрещает:

выдавать подотчетные суммы работнику, не отчитавшемуся по ранее полученным деньгам;

передавать подотчетные суммы от одного работника другому.

К расходам на хозяйственные нужды относят затраты по приобретению в розничной торговой сети канцелярских или хозяйственных принадлежностей, материалов, бензина на АЭС, оплате мелкого ремонта и т.п. Подотчетные лица могут приобретать товарно-материальные ценности на рынках, у населения, а также у других юридических лиц. При осуществлении расчетов с юридическими лицами установлен предельный размер расчета наличными деньгами [30]. Предельный размер расчетов наличными деньгами относится к расчетам в рамках одного договора, заключенного между юридическими лицами. Расчеты наличными деньгами, осуществляемые между юридическими лицами по одному или нескольким денежным документам по одному договору, не могут превышать предельный размер расчетов наличными деньгами.

С 21 ноября 2001 г. предельный размер расчетов наличными деньгами в Российской Федерации между юридическими лицами по одной сделке установлен в размере 100 тыс, рублей. Если работник нарушит установленный лимит расчетов, то организация может быть оштрафована. Сумма штрафа - от 40000 до 50 000 рублей. За это же нарушение на руководителя вашей организации может быть наложен штраф от 4 000 до 5 000 рублей (ст.15.1 КоАП РФ).

Подотчетное лицо, приобретающее товарно-материальные ценности, действует от имени предприятия, и, соответственно, подсчет производится также в пределах установленных размеров.

При приобретении товарно-материальных ценностей подотчетным лицом к авансовому отчету кроме документов, подтверждающих приобретение и потраченные на них суммы, должны быть приложены документы, подтверждающие их оприходование на склад (это может быть приходный ордер, приходная накладная). Если материалы были сразу израсходованы, отнесены на общехозяйственные расходы (например, канцтовары в небольшом количестве), то к авансовому отчету должны прилагаться требования с распиской получателей либо другие документы, подтверждающие расход.

Командировочные расходы возникают вследствие оплаты расходов работнику предприятия, направленного в командировку. Командировка - это поездка работника в другую местность для выполнения служебного поручения вне места его постоянной работы по распоряжению работодателя. При этом служебные поездки работников, постоянная работа которых протекает в пути или имеет разъездной характер, командировками не признаются. В бухгалтерском учете командировочные расходы включаются в издержки производства и обращения в фактически произведенном размере.

В командировку может быть направлен только штатный работник организации, с которым заключен трудовой договор. Поездка в другую местность работника, с которым заключен гражданско-правовой договор (например, договор подряда или поручения), командировкой не считается.

В соответствии с действующим законодательством командированному работнику оплачиваются: расходы по найму жилого помещения; расходы по проезду к месту командировки и обратно; суточные; другие расходы (например, оплата услуг связи или почты). На оплату таких расходов работнику перед его отъездом в командировку выдается аванс, На командировочные расходы выдача наличных денег в под отчет производится в пределах сумм, устанавливаемых организацией самостоятельно [33].

Работнику, командированному за пределы России, кроме возмещаемых компенсаций по командировкам в пределах Российской Федерации, оплачиваются дополнительные расходы, связанные с необходимостью пересечения границы и использования иностранной валюты. Помимо расходов по проезду, найму жилого помещения, оплате суточных возмещаются следующие документально подтвержденные расходы:

по получению виз и загранпаспорта;

по прописке загранпаспорта при необходимости;

по покупке иностранной валюты страны пребывания или обмену чека на валюту;

оплата за провоз багажа.

Работники, получившие денежные суммы под отчет на хозрасходы, обязаны отчитаться об их израсходовании в течение трех дней по окончании срока, на который они были выданы. Работники, получившие деньги под отчет для целей командирования обязаны отчитаться об их израсходовании в течение трех дней по возвращении из командировки и внести в кассу неизрасходованный остаток [34].

Представительские расходы - это затраты организации по приему и обслуживанию представителей других организаций, участвующих в переговорах для установления и поддержания сотрудничества, а также участников, прибывших на заседания совета (правления) организации.

Полный перечень представительских расходов приведен в статье 264 ПК РФ. Согласно данной статье, к представительским расходам относятся затраты: по проведению официального приема (завтрака, обеда, ужина или другого аналогичного мероприятия) представителей других организаций; по транспортному обеспечению представителей других организаций, связанному с их доставкой до места проведения встречи и обратно; по буфетному обслуживанию лиц, участвующих во встрече во время переговоров; по оплате услуг переводчиков, не состоящих в штате организации. Этот перечень является исчерпывающим. Поэтому затраты на организацию развлечений и отдыха, оплату виз, а также на оплату проживания участников переговоров представительскими расходами не являются.

Синтетический учет расчетов с подотчетными лицами ведется на счете 71 «Расчеты с подотчетными лицами». Это активно-пассивный счет, сальдо которого отражает сумму задолженности подотчетных лиц предприятию или сумму возмещенного перерасхода и вновь выданные под отчет средства на основании расходных кассовых ордеров, по кредиту - суммы, использованные согласно авансовым отчетам и сданные в кассу по приходным кассовым ордерам [22].

Аналитический учет по счету 71 «Расчеты с подотчетными лицами» ведется по каждой сумме, выданной под отчет.

Выдачу денежных авансов подотчетным лицам в учете отражают по дебету счета 71 и кредиту счета 50 «Касса», Расходы, оплаченные из подотчетных сумм, списывают с кредита счета 71 в дебет счетов 10 «Материалы», 26 «Общехозяйственные расходы» и другие в зависимости от характера расходов. Возвращенные в кассу остатки неиспользованных сумм списывают с подотчетных лиц в дебет счета 50 «Касса».

Регистром для учета операций по движению подотчетных сумм и расчетов с подотчетными лицами служит журнал-ордер 7 - комбинированный регистр, сочетающий аналитический и синтетический учет с линейной формой записи. Следовательно, каждой выданной под отчет сумме отводится в журнале ордере одна строка и по мере представления авансового отчета, сдачи в кассу неиспользованных сумм или получения денег в погашение перерасхода записи сумм по этим операциям будут произведены на этой же строке. В то же время журнал-ордер № 7 сохраняет шахматную форму записи, заложенную в основу журнально-ордерной формы учета, в части расшифровки оборота по кредиту счета 71. На оборотной стороне этого журнала-ордера проводятся сгруппированные сведения о суммах затрат предприятия на служебные командировки за отчетный месяц с начала года, что необходимо для составления отчетности и контроля за целевым использованием средств.

Основанием для заполнения журнала-ордера № 7 являются расходные кассовые ордера на суммы, выданные под отчет, авансовые отчеты - на израсходованные суммы, новые приходные или расходные кассовые ордера - на расхождения в суммах, полученных и израсходованных.

Подотчетные суммы, не возвращенные работниками в кассу в установленные сроки, отражаются по кредиту счета 71 «Расчеты с подотчетными лицами» и дебету счета 94 «Недостачи и потери от порчи ценностей». В дальнейшем, эти суммы списываются со счета 94 «Недостачи и потери от порчи ценностей» в дебет счета 70 «Расчеты с персоналом по оплате труда», если они могут быть удержаны из оплаты труда работника, или 73 «Расчеты с персоналом по прочим операциям», когда они не могут быть удержаны из оплаты труда работника [27]. Пока не сданная в срок сумма числится за работником, она расценивается как предоставленный ему заем. В этом случае вы будете обязаны исчислить материальную выгоду, полученную работником от использования заемных средств.

Если долг будет списан за счет средств организации, эту сумму придется включить в совокупный доход работника (ст.209 НК РФ).

Если же сумма списанного долга уменьшит налогооблагаемую прибыль организации (например, если долг будет признан нереальным для взыскания), то на эту сумму придется еще начислить и единый социальный налог.

Если срок возврата денег, выданных на хозяйственные нужды, установлен не был, оснований для включения подотчетных сумм в совокупный доход работника не имеется.

При командировке работников за границу им выдается аванс в валюте страны командирования исходя из установленных законодательством норм суточных. Полученную в банке валюту оприходуют по счету 50 «Касса» с кредита счета 52 «Валютный счет». Выданную под отчет валюту списывают со счета 50 в дебет счета 71 и отражают в учете в валюте платежа и ее рубленом эквиваленте по курсу Центрального банка РФ на момент выдачи. По возвращении из командировки и сдачи авансового отчета с приложением оправдательных документов задолженность подотчетных лиц списывают с кредита счета 71 в дебет счета 26 «Общехозяйственные расходы» и других счетов в зависимости от вида расходов по курсу на день представления отчета. При изменении за период командировки курсов валют курсовую разницу списывают на счет 91 «Прочие доходы и расходы»:

положительную - дебет счета 71, кредит счета 91-1,

отрицательную - дебет счета 91-2, кредит счета 71 [23].

Таким образом, организация аналитического и синтетического учета по расчетам с подотчетными лицами заключается в том, что в бухгалтерском учете для отражения расчетов с сотрудниками организации по подотчетным суммам предназначен специальный активно-пассивный счет 71 «Расчеты с подотчетными лицами». На данном счете собирается вся информация о расчетах с работниками предприятий по суммам, выданным им под отчет на хозяйственно-операционные и командировочные расходы. Аналитический учет по данному счету ведется по каждой сумме, выданной подотчет. Регистром для учета операций по движению подотчетных сумм служит журнал-ордер 7, который сочетает в себе аналитический и синтетический учет расчетов с подотчетными лицами.

1.3 Методика проведения аудиторской проверки расчетов с подотчетными лицами

Целью аудиторской проверки расчетов с подотчетными лицами является формирования мнения о достоверности бухгалтерской отчетности в части показателей, отражающих обязательства по внутренним расчетным операциям, и о соответствии применяемой методики учета и налогообложения действующим нормативным документам.

Задачи аудита расчетов с подотчетными лицами:

подтверждение первоначальной оценки систем внутреннего контроля и бухгалтерского учета расчетов с подотчетными лицами;

проверка организации аналитического учета расчетов с подотчетными лицами;

подтверждение достоверности оформления и отражения на счетах бухгалтерского учета расчетов с подотчетными лицами.

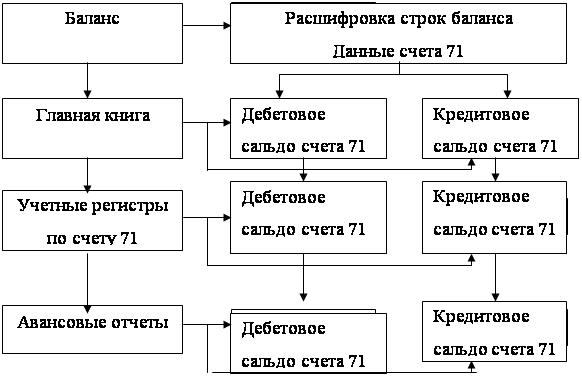

Аудит расчетов с подотчетными лицами, как правило, осуществляется сплошным методом. Проверку достоверности обязательств по расчетам с подотчетными лицами проводят по схеме, представленной на рисунке 1.

Рис. 1. Проверка достоверности обязательств по расчетам с подотчетными лицами

Состав первичных документов по расчетам с подотчетными лицами, с одной стороны, достаточно узок - это авансовые отчеты, заявление на выдачу денег из кассы. С другой стороны, состав документов, сопутствующих расчетов с подотчетными лицами, чрезвычайно широк и разнообразен, так как расчеты с подотчетными лицами связаны со многими другими разделами учета, например, операциями по движению материальных ценностей и т.д. и, следовательно, при проверке необходимо сопоставлять авансовые отчеты с документами по другим разделам учета.

Основными документами, которые необходимо подвергнуть изучению при проверке расчетов с подотчетными лицами, являются:

авансовые отчеты;

приказы о направлении сотрудников в командировки;

командировочные удостоверения;

копии загранпаспортов с отметками о пересечении границы;

список лиц, которым разрешено получение наличных денег из кассы;

сметы представительских расходов;

приказы об утверждении смет представительских расходов;

оправдательные первичные документы.

Многочисленные и разнообразные операции по расчетам с подотчетными лицами находят отражение в следующих регистрах синтетического учета и отчетности:

баланс предприятия (ф.№1) (стр. баланса 236 - прочая дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев и стр. 628 - прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты);

отчет о движении денежных средств (ф.№ 4);

главная книга;

журнал-ордер объединяющий в себе аналитический и синтетический учет расчетов с подотчетными лицами (для журнально - ордерной формы счетоводства), иные регистры аналитического и синтетического учета расчетов с подотчетными лицами в зависимости от принятой на предприятии формы счетоводства.

При проведении аудита осуществляются следующие процедуры:

оценивается система внутреннего контроля и бухгалтерского учета расчетов с подотчетными лицами;

подтверждается достоверность выдачи и возврата подотчетных сумм;

устанавливается законность и полнота возврата подотчетных сумм;

проверяется организация аналитического учета расчетов с подотчетными лицами и взаимосвязь аналитического и синтетического учета;

проверяется соблюдение организацией налогового законодательства по операциям, связанным с расчетами с подотчетными лицами.

Результаты оценки систем бухгалтерского учета и внутреннего контроля расчетов с подотчетными лицами основываются на содержании вопросов и документах, которые подвергаются исследованию.

Аудит расчетов с подотчетными лицами включает следующие направления.

1) проверка наличия распорядительных документов, отражающих информацию о расчетах с подотчетными лицами в организации.

Аудитору следует запросить приказ об учетной политике организации, приказы (распоряжения) руководителя организации о назначении лиц, уполномоченных получать наличные деньги под отчет, о сроках отчетности, о командировочных расходах.

2) провёрка документального оформления авансовых отчетов. В ходе работы аудитор проверяет:

оформление авансовых отчетов;

оформление командировочных расходов (в том числе за рубеж);

порядок передачи подотчетных сумм другому лицу;

своевременность возврата подотчетных сумм и сдачи авансовых отчетов в бухгалтерию;

существо отраженных в учете операций с подотчетными лицами.

Документальная проверка авансовых отчетов предусматривает проверку по форме и по существу отраженных операций.

При проверке авансовых отчетов по форме следует протестировать следующее:

соответствие типовой форме «Авансовый отчет»;

наличие номера и даты составления;

указание подотчетного лица;

указание суммы полученного аванса, израсходованной суммы, суммы остатка и перерасхода;

указание назначения аванса;

наличие подписей;

заполнение обратной стороны авансового отчета.

Методика документальной проверки авансовых отчетов по существу заключается в проверке законности отраженных в учете операций с подотчетными лицами. При этом необходимо проконтролировать соблюдение сроков предоставления авансовых отчетов в бухгалтерию и их оформление. Сроки отчетности подотчетных лиц аудитор проверяет путем сверки дат в расходных кассовых ордерах на выдачу денег под отчет и в авансовых отчетах. При этом необходимо руководствоваться Порядком ведения кассовых операций в Российской Федерации. Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному ему авансу. Срок отчетности не может превышать трех рабочих дней по истечении срока, на который выданы деньги, или со дня возвращения из командировки. При этом аудитор должен убедиться в наличии приказа руководителя организации об установлении подотчетных лиц, которым могут выдаваться деньги под отчет, и о сроках отчетности. Параллельно проверяется наличие значительной дебиторской задолженности подотчетных лиц и сроки ее отражения в бухгалтерском учете, а также причины непогашения дебиторской задолженности. Если у подотчетного лица на руках осталась сумма неиспользованных средств, выдача другой подотчетной суммы не допускается. Подотчетное лицо обязано вернуть в кассу организации сумму неиспользованного аванса. Передача выданных под отчет наличных денег одним лицом другому запрещается. На данное положение бухгалтеру необходимо обратить особое внимание.

Вместе с тем осуществляется сверка документов, прилагаемых к авансовому отчету, с данными, отраженными в авансовом отчете.

3) детальная проверка отдельных расчетных операций с подотчетными лицами. Аудитор должен обратить внимание на учет поступления материально - производственных запасов через подотчетных лиц, командировочных расходов, расходов на приобретение горюче-смазочных материалов, представительских расходов.

При поступлении материально-производственных запасов через подотчетных лиц к авансовому отчету должны быть приложены платежный и расчетный документы (товарный чек, накладная, кассовый чек, квитанция к приходному кассовому ордеру). В товарных чеках и накладных должны быть приведены наименования приобретенных материально-производственных запасов. Аудитор отмечает производственный характер произведенных расходов.

В процессе документальной проверки авансовых отчетов детальному аудиту подлежат командировочные расходы. При проверке командировочных расходов необходимо проконтролировать наличие документов, подтверждающих командировочные расходы: приказа (распоряжения) о направлении работника в командировку по форме № Т-9 и командировочного удостоверения по форме № Т-10. Данные документы должны составляться по установленным Постановлением Госкомстата от 05.01.04 г. № 1 унифицированным формам. Аудитор должен обратить внимание на наличие подписей и печатей в командировочном удостоверении. Важным внутренним первичным документом является служебное задание для направления в командировку и отчет о его выполнении по форме №Т 10а. Этот документ применяется для оформления и учета служебного задания для направления в командировку, а также для отчета о его выполнении. Служебное задание подписывается руководителем структурного подразделения, в котором работает командируемый работник, и утверждается руководителем организации или уполномоченным им лицом, а затем передается в кадровую службу для издания приказа (распоряжения) о направлении в командировку по форме Т-9. Лицом, прибывшим из командировки, составляется краткий отчет о выполненной работе, который согласовывается с руководителем структурного подразделения и представляется в бухгалтерию вместе с командировочным удостоверением (форма Т- 10) и авансовым отчетом.

Особую важность имеет форма № Т-10а «Служебное задание для направления в командировку и отчет о его выполнении» с точки зрения определения источника финансирования расходов на командировку и признания данных расходов как для целей бухгалтерского учета, так и для целей налогообложения. Проверяется наличие оправдательных документов, подтверждающих командировочные расходы (счет, счет-фактура гостиницы, кассовый чек, квитанция к приходному кассовому ордеру об оплате услуг гостиницы; железнодорожные, автобусные или авиабилеты, талоны об оплате постельных принадлежностей, талоны об оплате стоянки автомобилей, талоны об оплате права въезда на территорию города и др.). Отдельной проверке подвергаются операции по приобретению горюче - смазочных материалов через подотчетных лиц. По данным кассовых чеков об оплате бензина, дизельного топлива и смазочных масел устанавливается производственный характер расходов на обслуживание автотранспорта, принадлежащего организации. Прямое отнесение стоимости приобретенных горюче-смазочных материалов на счета расходов в учете должно подтверждаться актами о расходе и путевыми листами автотранспорта.

При заправке автомобиля топливом за наличный расчет рекомендуется выдавать водителю под отчет один или два раза в месяц некоторую сумму на закупку ГСМ. Список лиц, имеющих право на получение денег на приобретение ГСМ, максимальная сумма, которая может быть выдана под отчет, и сроки составления авансовых отчетов должны быть установлены приказом по предприятию. Размеры этой суммы определяются предприятием самостоятельно на основании практического опыта и плана использования автомобиля.

При приобретении ГСМ за наличный расчет перед каждым получением наличных денег из кассы водитель должен представить отчет о ранее приобретенном топливе. При приобретении горюче-смазочных материалов за наличный расчет у бухгалтеров организаций нередко возникает вопрос о применении вычетов по НДС.

В соответствии с п. 2 ст. 1 71 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории Российский Федерации. Указанные вычеты в соответствии с п. 1 ст.172 НК РФ производятся на основании счетов-фактур, выставленных продавцами, и документов, подтверждающих фактическую уплату сумм налога. При этом согласно п. 4 ст. 168 НК РФ в расчетных документах, первичных учетных документах и в счетах-фактурах соответствующая сумма НДС должна быть выделена отдельной строкой.

Согласно п. 7 ст, 168 НК РФ при реализации товаров за наличный расчет организациями розничной торговли требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ установленной формы.

В письме Минфина РФ от 21 августа 2001 г. № 04-03-11/113 сказано, что п. 7 ст. 168 ПК РФ организациям не запрещено в случаях применения контрольно-кассовой техники при реализации товаров, в том числе ГСМ, за наличный расчет оформлять счета-фактуры. Таким образом, для вычета сумм НДС, уплаченных при приобретении горюче-смазочных материалов за наличный расчет, покупателю необходимо получить от АЭС не только кассовые чеки, но и счета-фактуры.

Как правило, АЭС отказываются выдавать своим покупателям счета фактуры, и возникает вопрос отнесения сумму уплаченного НДС. Согласно ПБУ 5/01 ГСМ принимаются к бухгалтерскому учету по фактической себестоимости, при этом к фактическим затратам на приобретение относятся и суммы невозмещаемых налогов, уплачиваемых в связи с приобретением этих ГСМ. Таким образом, в случае отсутствия счетов-фактур по ГСМ суммы НДС по этим товарам следует учитывать в их стоимости.

Очень часто на практике на небольших предприятиях сотрудники, эксплуатирующие автотранспортные средства, не требуют или забывают потребовать на заправке чеки АЗС, а на предприятии впоследствии произведенные расходы им возмещают. Как правило, подобная хозяйственная операция сопровождается составлением внутреннего акта.

Составление внутренних актов для списания в том случае, когда водитель не получил при заправке автомобиля документ, подтверждающий расходы, для включения этих расходов в себестоимость продукции (работ, услуг), не допускается.

Если такие расходы все-таки произведены, необходимо:

произвести их за счет чистой прибыли предприятия;

удержать с получивших деньги сотрудников налог на доходы;

начислить Единый социальный налог.

Обращается внимание на правомерность и оформление представительских расходов. Представительские расходы могут быть признаны оправданными, если имеются в наличии: приказ руководителя о представительских расходах, отчет о представительских расходах, перечень участников мероприятия, программа мероприятия, авансовый отчет с прилагаемыми документами (товарным чеком, кассовым чеком, закупочным актом и др.). Представительские расходы должны быть обоснованы сметой затрат с учетом нормативного значения, принимаемого для целей бухгалтерского и налогового учета. При этом к представительским расходам можно отнести следующие затраты: по проведению официального приема (завтрака, обеда, ужина или другого аналогичного мероприятия) представителей других организаций; по транспортному обеспечению представителей других организаций, связанному с их доставкой до места проведения встречи и обратно; по буфетному обслуживанию лиц, участвующих во встрече во время переговоров; по оплате услуг переводчиков, не состоящих в штате организации.

4) проверка расчетов наличными денежными средствами. При проверке авансовых отчетов обращается внимание на соблюдение установленного предельного размера расчетов наличными денежными средствами, осуществляемых от имени организации, т.е. юридического лица. Аудитору следует контролировать не только лимит суммы платежа при совершении расчетов с поставщиками или другими кредиторами, но также и платежные условия договоров. Сумму платежа, кроме того, подтверждают кассовые чеки и квитанции к приходным кассовым ордерам, прилагаемые к авансовым отчетам подотчетных лиц.

5) проверка организации синтетического и аналитического учета расчетов с подотчетными лицами. Учёт по расчётам с подотчётными лицами ведётся на счёте 71 “Расчёты с подотчётными лицами”. Это – активно – пассивный счёт, сальдо которого отражает сумму задолженности подотчётных лиц предприятию или сумму не возмещённого перерасхода. По дебету счёта записываются суммы возмещённого перерасхода и вновь выданные под отчёт, на основании расходных кассовых ордеров, по кредиту суммы, использованные согласно авансовым отчётам и сданные по приходным кассовым ордерам (неиспользованные).

В промежуточных и заключительных балансах годового отчета главный счет 71 «Расчёты с подотчётными лицами» находит свое отражение во II разделе актива (дебиторская задолженность) и V разделе пассива (кредиторской задолженности) баланса по счетам соответственно «Прочие дебиторы» и «Прочие кредиторы».

Проверка аналитического учета расчетов с подотчетными лицами осуществляется по подотчетным лицам. При этом сверяются записи в ведомости аналитического учета по счету 71 «Расчеты с подотчетными лицами» в разрезе подотчетных лиц и в оборотной ведомости или журнале-ордере.

Устанавливается наличие суммы сальдо по счету 71 «Расчеты с подотчетными лицами» по данным Главной книги. Сальдо по счету 71 «Расчеты с подотчетными лицами» на начало и конец месяца и обороты по счету в аналитическом и синтетическом учете сверяются с данными, указанными в Главной книге.

Глава 2. Отражение в учете расчетов с подотчетными лицами на предприятии ОАО «Мелиорация» и проведение аудиторской проверки

2.1 Организационно-экономическая характеристика предприятия ОАО «Мелиорация»

Данная дипломная работа написана с применением практических показателей предприятия Открытого Акционерного Общества ОАО «Мелиорация», на основании бухгалтерской отчетности за 2005-2007гг.

Открытое Акционерное общество «Мелиорация» является правопреемником имущественных и неимущественных прав и обязанностей Акционерного общества открытого типа «Липецкгидробур», реорганизованного в форме присоединения к Акционерному обществу открытого типа «Мелиорация», и государственного предприятия «Липецкводмелиорация».

Местонахождение и почтовый адрес ОАО «Мелиорация»: 398024, Россия, г. Липецк, ул. Доватора, 12.

Основным видом деятельности предприятия является:

строительство фундаментов и бурение водяных скважин;

производство металлических цистерн, резервуаров и прочих емкостей;

производство крепежных изделий и пружин;

производство общестроительных работ по прокладке местных трубопроводов, линий связи, включая вспомогательные работы;

проектирование, связанное со строительством инженерных сооружений, включая гидротехнические сооружения;

геодезическая и картографическая деятельность.

Акционерами Общества являются, в основном, физические лица. Доля государства в Уставном капитале ОАО «Мелиорация» составляет 7,3 % или 1181 акция, но в мае 2006 года данный пакет акций был продан Фондом по управлению государственным имуществом физическому лицу. Всего акций – 16183, номинальная стоимость одной акции – 5 рублей. Уставный капитал Общества равен 80915 рублей. Все акции общества являются обыкновенными. «Золотой» акции и привилегированных акций нет.

Структурных подразделений и дочерних предприятий ОАО «Мелиорация» не имеет.

ОАО «Мелиорация» ведет строительство и обустройство скважин, строительство газопроводов, организация является так же генеральным подрядчиком по строительству газопроводов и водопроводов, имеет строительную лабораторию, проектную группу, изолирует трубы для строительства газопроводов, изготавливает башни Рожновского и другие механомонтажные заготовки. На все виды деятельности есть лицензии.

Таблица 2 Наличие основных средств в ОАО «Мелиорация»

| Наименование |

Балансовая стоимость |

амортизация | Остаточная стоимость | % износа | ||

|

тыс. руб. |

Уд.вес % |

тыс. руб. |

Уд,вес % | |||

| Здания | 9452 | 56,5 | 4451 | 5001 | 75,2 | 47 |

| Машины и оборудование | 3944 | 23,6 | 3309 | 635 | 9,55 | 83,2 |

| Транспортные средства | 3139 | 18,8 | 2208 | 931 | 14 | 70,0 |

| Прочие | 188 | 1,1 | 105 | 83 | 1,25 | 57,3 |

| Итого: | 16723 | 100 | 10073 | 6650 | 100 | 60,0 |

В структуре основных фондов наибольший удельный вес занимают здания 75,2 %. Из таблицы 2 видно, что основные фонды практически изношены полностью. Процент износа по всем ОФ составляет 60,0 %. Наиболее сильно изношены машины и оборудование, транспортные средства, износ по этим группам составляет более 83,2%.

Основным источником для обновления ОФ является амортизация и прибыль, по результатам хозяйственной деятельности за 2007 год чистая прибыль составила 1282 тыс. руб. начислено амортизации 601 тыс.руб.

В 2007 году приобретено ОФ на сумму 463 тыс.руб., т.е. амортизационные отчисления использованы на 77% остаток средств амортизации составил всего лишь 138 тыс. руб.

Имеются производственные помещения используемые не в полном объеме. Часть неиспользуемых помещений по ул. Доватора, 12 сдавалось в аренду. Со всеми арендаторами заключены договора. Всего за год сумма арендной платы составила 116,9 тыс. руб.

За 2007 год по сравнению с 2006, 2005 годами, объем выполненных работ и оказанных услуг без НДС составил:

Таблица 3 Объем оказываемых услуг по ОАО «Мелиорация» (тыс. руб.)

| Показатели | Годы | Отклонение, % | |||

| 2007 | 2006 | 2005 | 2007г. от 2006г | 2006г. от 2005г | |

| Строительство скважин и водопроводов | 15390,6 | 19386,8 | 18083,4 | 79,4 | 107 |

| Строительство газопроводов | 11206,8 | 13931,0 | 9401,6 | 80,4 | 148 |

| Ремонт водопроводов | 5629,8 | 4056,0 | 2507,4 | 138 | 162 |

| Услуги генподряда | 347,3 | 448,0 | 78 | ||

| Строительная лаборатория | 139,4 | 160,5 | 87 | ||

| Проектные работы | 1702,3 | 1247,5 | 729,0 | 136 | 171 |

| Снабженческо-сбытовая деятельность | 1075,1 | 3890 | 4530,8 | 27,6 | 86 |

| Аренда | 116,9 | 308 | 749,2 | 37,9 | 41 |

| Прочие | 6,1 | 1752,6 | 98,0 | 18 | |

| Итого | 35127,6 | 45058,6 | 36707,9 | 78 | 123 |

| В том числе объем выполненных работ и оказанных услуг собственными силами | 33830,4 | 30739,0 | - | 110,0 | - |

Из таблицы 3 видно, что общий объем выполненных работ и оказанных услуг в 2007 году по сравнению с 2006 г. снизился на 22 % или на 9931 тыс.руб. Однако в 2005 г было выполненных работ и оказанных услуг на 8351 тыс. руб. больше, чем в 2006 г.

Основными причинами снижения объемов явилось прежде всего то, что в 2007 году организация практически не использовала услуги субподрядных организаций. В 2006 году для субподрядных организаций ОАО «Мелиорация» изолировала трубы, изготавливала механно-монтажные заготовки.

В текущем году объем работ выполненных собственными силами вырос по сравнению с 2006 годом на 10 % или 3091,4 тыс. рублей. Рост объема производства произошел в основном из за роста производительности труда. Так производительность труда по сравнению с 2006 годом выросла на 104 % остальное увеличение объемов было достигнуто за счет увеличения стоимости материальных затрат в объеме работ.

Среднесписочная численность работников за 2007 год составила 101 человек, что выше, чем в 2006 году на 5 человек (в 2005 году численность была 93 человека).

Фонд оплаты труда и средняя заработная плата так же выросли по сравнению с 2006 годом, так средняя заработанная плата в целом по организации в 2007 году составила 9930 руб., что выше уровня 2006 года на 27%.

Увеличение роста заработной платы объясняется прежде всего тем, что в общем объеме работ возрос удельный вес строительства скважин и водопроводов (где большой объем земляных работ). На рост заработной платы повлияло так же и увеличение инфляции.

Финансовое положение организации с точки зрения краткосрочной перспективы оценивается такими критериями, как ликвидность и платежеспособность. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, т.е. способность предприятия своевременно и полностью рассчитаться по всем своим обязательствам таблица 4. Основными признаками платежеспособности является наличие на расчетном счете средств, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Общий коэффициент покрытия или текущей ликвидности. Он позволяет оценить как организация справляется со своими текущими обязательствами.

Таблица 4 Коэффициент текущей ликвидности в ОАО «Мелиорация»

| год | Сумма оборотных активов (стр. 290 баланса) тыс. руб | Величина краткосрочных обязательств (стр. 690 баланса) тыс. руб | Коэффициент текущей ликвидности |

| 2006 | 13959 | 5819 | 2,4 |

| 2007 | 16095 | 6433 | 2,5 |

Этот показатель должен быть больше 1, чем выше этот коэффициент, тем лучше. Оптимальным является значение 1,5-2. В ОАО «Мелиорация» за 2007 год,как видно из таблицы 4 коэффициент равен 2, 5 т.е. даже больше оптимального значения, а это означает, что без привлечения дополнительных средств организация имеет возможность полностью погасить свои долги, для этого не нужно даже реализовывать материалы, достаточно денежных средств на расчетном счете.

Таблица 5 Коэффициент абсолютной ликвидности в ОАО «Мелиорация»

| год |

Денежные средства (стр. 260 баланса) тыс. руб |

Величина краткосрочных обязательств (стр. 690 баланса) тыс. руб |

Коэффициент абсолютной ликвидности |

| 2006 | 1035 | 5819 | 0,18 |

| 2007 | 9296 | 6433 | 1,45 |

Коэффициент абсолютной ликвидности как видно из таблицы 5, за отчетный период равен 1,45 а это означает, что все свои обязательства организация может погасить своевременно, т.к. у нее есть деньги на расчетном счете.

Соотношение собственных и заемных средств позволяет дать общую оценку финансовой устойчивости организации (таблица 6). Этот показатель отражает, сколько собственных средств приходится на каждый рубль задолженности. Значение данного коэффициента должно быть не менее 0,7

За отчетный период, на каждый рубль задолженности в ОАО «Мелиорация» приходится 2,53 рубля собственных средств. Данный показатель еще раз подчеркивает финансовую устойчивость организации.

Таблица 6 Соотношение собственных и заемных средств в ОАО «Мелиорация»

| год |

Нераспределенная прибыль (стр. 490 баланса) тыс. руб. |

Величина краткосрочных обязательств (стр. 690 баланса) тыс. руб. | Соотношение собственных и заемных средств |

| 2006 | 15163 | 5819 | 2,6 |

| 2007 | 16295 | 6433 | 2,53 |

Коэффициент автономности (финансовой независимости) этот показатель определяет долю активов организации, которые покрываются за счет собственного капитала таблица 7. Чем выше данный коэффициент тем более устойчиво финансовое положение организации (минимальное значение 0,4)

В ОАО «Мелиорация», за отчетный период ,71 % активов покрываются за счет собственного капитала.

Высокий коэффициент финансовой независимости так же характеризует положительно финансовое положение организации.

Коэффициент маневренности собственного капитала отражает часть собственного капитала, используемую для финансирования текущей деятельности.

(СК - ВНА) / СК = (490-190) / 490 (1)

где, ВНА – сумма внеоборотных активов оптимальное значение данного показателя 0,5

(16295 - 6663) / 16295 = 0,59

Таблица 7 Коэффициент автономности в ОАО «Мелиорация»

| год |

Нераспределенная прибыль (стр. 490 баланса) тыс. руб |

Баланс актив (стр. 300 баланса) тыс. руб |

Коэффициент автономности |

| 2006 | 15163 | 20880 | 0,72 |

| 2007 | 16295 | 22756 | 0,71 |

В ОАО «Мелиорация» за 2007г. 59 % собственного капитала используется для финансирования текущей деятельности. Коэффициент маневренности в организации равен оптимальному значению.

В ОАО «Мелиорация» бухгалтерский и налоговый учет ведется согласно принятой учетной политике. В учетной политике оговорено, что амортизация по вновь вводимым основным фондам начисляется одинаково в бухгалтерском и налоговом учете (т.е. в зависимости от срока полезного использования, линейным методом).

По основным фондом введенным до 2002г. – начисление амортизации в бухгалтерском и налоговом учете отличны. В результате чего в налоговом учете начислено амортизации на 50,5 тыс. руб. больше, образовалось отложенное налоговое обязательство:

(50,5 х 0,24) =12,1 тыс.руб.

Постоянное налоговое обязательство составляет 543990 рублей (543990х24%=130557) данное обязательство образовалось из-за того, что часть затрат в основном по заработной плате в бухгалтерском учете относится на затраты, а в налоговом учете при налогообложении прибыли не учитывается сюда входят: премии к Юбилейным датам, оказание материальной помощи, награждение ценными подарками, отпуска за стаж работы, единовременные премии и поощрения не зависимые от производственных показателей.

Из-за того, что начисление амортизации в бухгалтерском и налоговом учете по основным средствам, введенным до 2002 года различен, образовался отложенный налоговый актив в сумме 114929 рублей (114929х0,24)=27582 руб.

Материальные запасы увеличиваются по цене приобретения, на производство списываются по средней себестоимости.

В организации на конец 2007 года существенно снизилась дебиторская задолженность (с 7820 тыс. руб. в 2005 г до 560 тыс.руб.) на 7260 тыс. руб. Такое снижение дебиторской задолженности объясняется тем, что у заказчика ОГУ УКС ТЭК и ЖКХ администрации Липецкой области на конец года появились средства для оплаты и практически вся задолженность была погашена, кроме того был получен аванс по строительству в с. Богородицкое, Добринского района в сумме 4,2 млн. руб, аванс был получен так же в оплату водонапорной башни по договору с ООО «Авангард» в тоже время кредиторская задолженность краткосрочная и оплата по ней произойдет в первом квартале 2008 года. Всего кредиторская задолженность составляет 6433 тыс. руб. из них сумма полученных авансов составляет 4285 тыс. руб. Работа по полученным авансам будут выполнены в январе 2008 года. Задолженность по налогам только текущая (это в основном НДС, который начислен за декабрь 2007 года), долг по заработной плате в сумме 722 тыс. рублей – это так же заработная плата за декабрь.

Изменений в уставном и добавочном капитале в 2007 году не производилось.

ОАО «Мелиорация по уплате налогов образовавшихся до 2001 года находится на реструктуризации. Срок погашения налога на имущество, НДС, жилфонд, прибыль, заканчивается в 2008 году, в пенсионный фонд – задолженность погашена полностью в 2007 году. Списаны пени, начисленные до 2002 года в сумме 1096,3 тыс.руб. С 2009 года согласно решения о регистрации ОАО «Мелиорация» должно будет уплачивать пени по реструктуризированной задолженности по налогам. Общая сумма пени, которую необходимо уплатить в течении 4 лет то есть с 2009 года по 2012 год составляет – 1192,6 тыс. руб. В том числе: пени по прибыли 248,2 тыс. руб.; пени по налогу на имущество – 97,6 тыс. руб.; пени по налогу на содержание жилфонда – 71,4 тыс. руб.; пени по налогу на добавленную стоимость – 775,4 тыс.руб. В течении всего 2007 года ОАО «Мелиорация» производило текущие платежи налогов и уплату налогов и % по реструктуризации своевременно. Заработная плата так же выплачивалась своевременно.

Резервы на ремонт, на выплату отпусков, выслугу лет и по сомнительным долгам в ОАО «Мелиорация» не начислялись.

При расчете налога на прибыль доходы в ОАО «Мелиорация» определялись по моменту после отгрузки товаров, выполнения работ и оказания услуг.

По итогам работы таблицы 8 за 2007 год выручка от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) уменьшилась с 44 750 тыс. руб. до 35 011 тыс.руб., хотя по итогам работы за 2006 г по сравнению с 2005 г, выручка от продажи товаров увеличилась на 15 %, а именно с 38890 тыс. руб. до 44750 тыс. руб.

Себестоимость проданных товаров, работ, услуг уменьшилась на с 44 649 тыс. руб. до 33 714 тыс. руб., что пропорционально уменьшению размера выручки, однако в 2006 г. по сравнению с 2005 г. было увеличение на 13 % с 39487 т.р. до 44649 тыс.руб.

В целом по предприятию размер валовой прибыли увеличился с -101 тыс.руб. до 1297 тыс.руб.

Прибыли от продаж было получено в 2007 году – 1297 тыс. руб. в 2006 году - 101 тыс. руб., а в 2005 г. был убыток в размере 597 тыс. руб.

По строке «Прочие операционные доходы» отчета о прибылях и убытках (форма №2) были отражены доходы от реализации основных средств.

Прибыль до налогообложения возросла с 384 тыс.руб. до 1703 тыс. руб., что привело к увеличению налога на прибыль в 2007 году на 93% по сравнению с 2006 годам, а именно с 223 тыс. руб. до 431 тыс. руб.

Таблица 8 Основные экономические показатели работы ОАО «Мелиорация» за 2005-2007 годы

| Показатели | Годы | Отклонения (+; -) | Темп роста, % | |||||

|

2005г. тыс. руб |

2006г. тыс. руб | 2007г. тыс. руб | 2007 от 2006 тыс. руб | 2006 от 2005 тыс. руб | 2007 от 2006 | 2006 от 2005 | ||

| Выручка от реализации продукции | 38890 | 44750 | 35011 | -9739 | + 5860 | 79 | 115 | |

| Себестоимость проданных товаров | 39487 | 44649 | 33714 | -10935 | +5162 | 75 | 113 | |

| Валовая прибыль | -597 | 101 | 1297 | +1196 | +698 | 1284 | -17 | |

| Прибыль, убыток от продажи | -597 | 101 | 1297 | +1196 | +698 | 1284 | -17 | |

| Прочие операционные доходы | 1119 | 2957 | 1819 | -1138 | +1823 | 61 | 263 | |

| Прочие операционные расходы | 588 | 2674 | 1413 | -1261 | 2086 | 53 | 455 | |

| Прибыль (убыток) до налогообложения | -127 | 384 | 1703 | +1319 | +511 | 443 | -302 | |

| Текущий налог на прибыль | 162 | 223 | 431 | +208 | +61 | 193 | 138 | |

| Чистая прибыль (убыток) отчетного периода | -289 | 120 | 1282 | +1162 | +409 | 1068 | -41 | |

Прочие операционные расходы в 2007 году снизились по сравнению с 2006 годом с 2674 тыс.руб. до 1413 тыс. руб.

Состав прочих операционных расходов:

налог на имущество -153,9 тыс. руб.

% по реструктуризации - 17,9 тыс. руб.

остаточная себестоимость ОФ - 263,1 тыс. руб.

услуги банка - 38,3 тыс.руб.

пени уплаченные по реструктуризации - 157,2 тыс. руб.

компенсация погибшим - 94,3 тыс. руб.

не принятые к оплате больничные листы – 16,8 тыс. руб.

спецодежда сверх норматива - 2,7 тыс. руб.

благотворительная помощь - 12,0 тыс. руб.

премии - 300,8 тыс. руб.

путевки - 165,0 тыс. руб.

госпошлина за регистрацию права собственности – 30,0 тыс. руб.

праздничные вечера, цветы, подарки - 65,3 тыс. руб.

детские подарки - 12,0 тыс. руб.

другие - 83,7 тыс. руб.

ИТОГО: 1413,0 тыс.руб.

Затраты на 1 рубль СМР составили 0,96 руб., в то время как в 2006 году на 1 рубль СМР затраты составили 0,997 руб.

В таблицы 9 в объеме СМР наиболее высокий % занимают материалы и ГСМ 44,3 %; себестоимость работ, заработанная плата с начислениями 40,2%. Снижение стоимости материальных затрат позволить в значительной мере увеличить прибыль в Обществе.

Таблица 9 Затраты на основное производство по ОАО «Мелиорация» за 2007 г.

| Наименование |

Сумма затрат тыс. руб. |

Отклонение % |

| 1 | 2 | 3 |

| Материалы | 12640 | 37,8 |

| ГСМ | 2210 | 6,5 |

| Заработная плата | 11088 | 32,0 |

| Начисления | 2783 | 8,2 |

| Расходы на оплату услуг строительных организаций | 727 | 2,1 |

| Амортизация | 601 | 1,7 |

| Налог, аренда земли, страхование транспорта | 1729 | 5,1 |

| Субподрядные работы | 1297 | 3,8 |

| Стоимость проданных материалов | 962 | 2,8 |

| Итого: | 33714 | 100 |

В течении 2007 года на расчетные счета Общества поступало за выполненные работы, оказанные услуги, продажу материалов и имущества – 53662 тыс. руб. Данные средства были израсходованы на оплату материалов и ГСМ – 22669 тыс. руб.; на оплату труда – 11076 тыс. руб.; на оплату налогов, аренду земли 9112 тыс. руб.; во внебюджетные фонды перечислено – 2618 тыс. руб.; на оплату услуг субподрядных организаций, сторонних организаций оказывающих услуги (тепло, вода, электроэнергия, ремонт автомашин, запчасти, страхование, ремонт зданий) израсходовано – 13494 тыс. руб.

Согласно приказу об учетной политики (приложение 3) от 11 января 2007г, на предприятии ведется 71 счет «Расчеты с подотчетными лицами».

Подотчетными лицами являются работники предприятия, получившие авансом наличные суммы денежных средств на предстоящие административно-хозяйственные и командировочные расходы.

2.2 Организация документооборота операций с подотчетными лицами на предприятии

Каждый хозяйственный факт, совершающийся на предприятии, обязательно должен находить свое отражение в бухгалтерском учете, а это возможно, если он будет документироваться. Процесс отражения совершаемы экономическим субъектом операций в первичных документах принято называть документированием хозяйственных операций. Документы, документация необходимы для осуществления оперативного управления хозяйственной деятельностью и осуществления контрольных функций.

Бухгалтерский учёт на ОАО «Мелиорация» ведётся при использовании журнально-ордерной формы учёта с применением электронных вычислительных машин. Автоматизированная форма бухгалтерского учёта расчетов с подотчетными лицами ориентирована на ввод и обработку информации, представленной в первичных документах с использованием средств вычислительной техники. На основе первичных документов формируется база данных в компьютере. Первичные документы на ОАО «Мелиорация» оформляются непосредственно в момент совершения хозяйственного факта путем его первоначальной регистрации, удостоверяющей содержание хозяйственного факта и то, что он имел место в действительности. К первичным документам по операциям с подотчетными лицами относятся авансовые отчеты, кассовые ордера, приказы о направлении сотрудников в командировки, командировочные удостоверения и другие первичные учетные документы, которые являются унифицированными. К бухгалтерскому учету у подотчетных лиц принимаются первичные учетные документы в том случае если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации Основными этапами документооборота по расчетам с подотчетными лицами на ОАО «Мелиорация» являются:

составление и оформление документов;

прием документов бухгалтерией;

обработка и использование документов для дальнейших учетных записей;

передача документов в архив.

Все необходимые документы в организации составляют ответственные лица в сроки установленные графиком документооборота. График документооборота на ОАО «Мелиорация» оформлен в виде перечня по созданию, проверке и обработке документов, выполняемых каждым структурным подразделением, а также всеми исполнителями с

указанием их взаимосвязи и сроки выполнения этих работ. Работники ОАО «Мелиорация», имеющие отношение к учёту создают и представляют документы, относящиеся к сфере их деятельности, по графику документооборота, для этого каждому исполнителю вручается выписка из графика. В выписке перечисляются документы, относящиеся к сфере деятельности исполнителя и сроки, в которые представляются указанные документы. Контроль за соблюдением исполнителями графика документооборота осуществляет главный бухгалтер. После использования документов в оперативной работе их сдают в бухгалтерию. При приёмке документов бухгалтер проверяет правильность их оформления, их соответствие установленным требованиям. Принятые документы бухгалтер сначала проверяет по существу, т.е. устанавливает законность совершенных операций, их соответствие нормативным актам и действующим инструкциям, затем проверяет их по форме. После этого производится арифметическая проверка авансовых отчетов и других документов по учету расчетов с подотчетными лицами, которая выявляет правильность вычислений и итоговых подсчетов. После проверки бухгалтер обрабатывает документы, т. е. определяет корреспондирующие счета по каждому документу.

Первичные учетные документы, содержащие достоверные данные, служат основанием для записи в учетные регистры. Учетные регистры по своей сути являются сводными, накопительными документами, в которых формируется и обобщается информация из разных первичных документов, Они предназначены для равномёрного (ежедневного) накопления и обобщения в целом за отчетный период учетной информации и, следовательно, сокращения затрат времени на составление бухгалтерской (финансовой) отчетности. Такими документами по учету расчетов с подотчетными лицами являются журнал регистрации авансовых отчетов, главная книга, журнал-ордер № 7, объединяющий в себе аналитический и синтетический учет расчетов с подотчетными лицами.

Одним из важнейших условий оформления документации по расчетам с подотчетными лицами на ОАО «Мелиорация» является наличие в документах всех сведений, необходимых для оперативной работы, учета и контроля. В связи с этим документы на хозяйственные факты имеют обязательные реквизиты (показатели), которые необходимы для исчерпывающей характеристики хозяйственного факта, изложенного в документе, и придания ему юридической силы. Так, например, выдача наличных денег под отчет работнику из кассы организации производится по расходным кассовым ордерам (приложение 4) типовой межведомственной формы КО-2 имеющими определенную нумерацию, подписанными руководителем и главным бухгалтером (или лицами на это уполномоченными).

Предоставленный подотчетным лицом авансовый отчет с приложением кассового чека (приложение 5), подтверждающий факт оплаты товара, принимается к учету в том случае, если он содержит следующие реквизиты:

наименование организации-продавца;

номер кассового аппарата;

номер и дату выдачи чека;

стоимость (цену) продаваемого товара с налогом на добавленную стоимость.

Рассмотрим документирование операций по расчетам с подотчетными лицами при направлении работника в командировку. Направление работников предприятия ОАО «Мелиорация» в командировку производится руководителем предприятия и оформляется выдачей командировочного удостоверения по установленной форме. Командировочное удостоверение не выписываться, если работник должен возвратиться из командировки в место постоянной работы в тот же день, в который он был командирован. Например, Смотрова Анна Дмитриевна, техник дефектоскопист, командирована в город Воронеж для получения удостоверения (приложение 6). Фактическое время пребывания в командировке определяют по отметкам в командировочном удостоверении. В командировочном удостоверении Смотровой А.Д. сделаны отметки о выбытии из г.Липецка 03.09.2007г, прибытие в г.Воронеж 03.09.2007г, выбытие из г. Воронеж 03.09.2007г, прибытие в г.Липецк 03.09.2007г. (приложение 6). Наряду с командировочным удостоверением оформляется приказ, (распоряжение) о направлении работника в командировку. Далее работнику из кассы предприятия по расходному кассовому ордеру на командировочные расходы выдается аванс. В течение трех дней после возвращения работника из командировки он предоставляет в бухгалтерию предприятия авансовый отчет о действительно израсходованных суммах с приложением оправдательных документов. Авансовый отчет Смотровой А.Д. представлен 04.09.2007г. на сумму 214руб., с приложением билетов (приложение 6). В качестве оправдательных документов при этом могут выступать:

командировочное удостоверение, подтверждающее прибытие и выбытие командированного, служащее основание для списания суточных из подотчета;

счета гостиниц, необходимые для обоснования расходов на найм жилья;

проездные документы с приложением квитанций за пользование в поездах постельными принадлежностями, требующиеся для списания из подотчета подотчетных сумм, выданных для оплаты проезда к месту служебной командировки и обратно;

документы на произведенные дополнительные расходы (счета за телефонные разговоры, расчетные документы на приобретенные материальные ценности, потребленные работы, услуги и т.д.).

Кроме авансового отчета, работник предоставляет краткий отчет о проделанной работе. После получения авансового отчета с приложенными к нему оправдательными документами бухгалтер после сверки арифметических подсчетов с указанными в оправдательных документах цифрами с помощью бухгалтерских проводок фиксирует направление списания данных сумм из подотчета. Израсходованные фактически подотчетными лицами средства на командировки, отраженные в оправдательных документах, проводятся по кредиту счета 71 «Расчеты с подотчетными лицами» в корреспонденции с различными счетами в зависимости от характера произведенных расходов.

Таким образом, бухгалтер производит необходимые расчеты, формирует суммарные проводки по включению командировочных расходов в себестоимость продукции (работ, услуг) организации или отнесения их за счет чистой прибыли предприятия, после чего заполняет соответствующие графы лицевой стороны авансового отчета. После проверки бухгалтером авансового отчета и определения суммы к учету руководитель утверждает эту сумму, и она проводится в аналитическом учете счета 71, чем списывается задолженность с конкретного работника. Перерасход или остаток при этом проводятся через кассу с оформлением расходного или приходного ордера. Четко работающий документооборот на предприятии ОАО «Мелиорация» обеспечивает контроль за оформлением документов, устанавливает персональную ответственность исполнителей за составление, передачу и обработку документов, обеспечивает своевременность составления бухгалтерской отчетности.

2.3 Отражение в учете и отчетности расчетов с подотчетными лицами

На предприятии ОАО «Мелиорация» ежедневно совершается большое количество операций по расчетам с подотчетными лицами, которые отражаются на счетах бухгалтерского учета, предусмотренными рабочим планом счетов (приложение 7). Счета в обобщенном виде понимаются как накопитель информации, которая затем обобщается и используется для составления бухгалтерского баланса и других форм отчётности.

Для отражения операций по расчетам с подотчетными лицами к счету 71 «Расчеты с подотчетными лицами» открыты субсчета:

71.01 «Расчеты с подотчетными лицами в рублях»;

71.02 «Расчеты с подотчетными лицами в валюте».

Аналитический учет по счету 71 ведется по каждому работнику, получившему денежные средства под отчет. Приказом руководителя организации на ОАО «Мелиорация» установлены правила составления и предоставления отчетности подотчетными лицами, а список лиц, имеющих право на получение наличных денежных средств под отчет в организации нет. В качестве рекомендации разработаем и представим в приложении 8 Приказ со списком лиц, имеющих право на получение наличных денежных средств под отчет в организации ОАО «Мелиорация». На предприятии для учета расчетов с подотчетными лицами учетными регистрами аналитического и синтетического учета служат журнал-ордер 7 (приложение 9) и анализ счета 71 (приложение 10). Обобщение годовых итогов, отраженных в журналах ордерах и ведомостях, производится в оборотно-сальдовой ведомости, данные которой используются при составлении годовой отчетности. Выдачу наличных денежных средств под отчёт в учёте отражают проводкой:

Дебет 71 - Кредит 50 - на выданную сумму.

Выдача денежных средств производится по расходным кассовым ордерам. Расходный ордер выписывается на предприятии на конкретного подотчетного лица или на основании сводной платежной ведомости. Например расходный кассовый ордер № 20 от 16.февраля 20007г. был выписан по ведомости 11 на сумму 40873руб. (приложение 11). Ведомость №11 (приложение 12) на общую сумму 40873руб. выписана на восемь подотчетных лиц:

Ворошило А.В. -7775руб.;

Зенин А.П. – 229руб.;

Калинин А.В. – 452руб.;

Кудояров Г.В. – 9792руб.;

Минин С.А. – 5334руб.;

Резвых Ю.Н. – 165руб.;

Романовский В.А. – 9792руб.;

Хорьяков В.С. – 5334руб.

В ведомости имеются подписи в получении подотчетных сумм. Данные суммы из кассы для оплаты в срок с 16 февраля 2007г по 20 февраля 2007г (в течении трех рабочих дней). Фактически суммы были выданы 16 февраля 2007г, согласно расходного ордера.

Возмещение перерасхода подотчетному лицу по авансовому отчёту в учёте отражают проводкой:

Дебет 50 - Кредит 71 - на сумму возврата.

Например, Корнев Вадим Анатольевич предоставил авансовый отчет от 11 декабря 2007г. на сумму 16500руб., сумма не израсходованного аванса составила 3500руб. 12 декабря 2007г. Корнев В.А. по приходному кассовому ордеру №39 вернул в кассу неизрасходованную сумму аванса (приложение 13).

Все подотчётные суммы списываются бухгалтерией предприятия на основании авансового отчёта работника с приложением подтверждающих расходы документов. Например, подотчетное лицо Корнев В.А. приобрел гвозди, кирпич, и другие строительные материалы на сумму 53050,53 рублей, составил авансовый отчет (приложение 14), на основании которого в учете предприятия сделана запись:

Дебет 10 - Кредит 71 – 44958,08 руб.

Дебет 19 - Кредит 71 – 8092,45 руб.

В данном случае неизрасходованный остаток денежных средств у подотчетного лица не внесен в кассу, а остался у работника до следующего авансового отчета. По окончанию отчетного периода остаток отражается в оборотно-сальдовой ведомости и далее в отчетности предприятия.

Встречаются в учете предприятия такие ситуации, когда работник не может подтвердить документами факта совершения некоторых расходов. Например, из-за потери проездных документов невозможно доказать расходы на проезд к месту служебной командировки и обратно к месту работы. В этом случае в качестве документального подтверждения выступают: заявление работника с указанием стоимости утраченных билетов, приказ руководителя о возмещении стоимости проезда. Другим подтверждением того, что имели место затраты на проезд, в случае потери билетов, являются документы, косвенно подтверждающие эти затраты (например, командировочное удостоверение с отметками о прибытии и убытии).

На ОАО «Мелиорация» существует особенность учета командировочных расходов по расчетам с подотчетными лицами. Кроме расходов на проезд работника к месту командировки и обратно к месту постоянной работы, на наем жилого помещения, суточных, расходов на оформление и выдачу виз, работникам определенного отдела может еще выплачивается 300 рублей. Удельный вес в расчетах с подотчетными лицами занимают подотчетные суммы, выданные водителям транспортного отдела на расходы, связанные с доставкой мороженного. Поэтому, коллективным договором предприятия установлено выплачивать водителям транспортного отдела, направленным в командировку и не пользующимся гостиницей (частным сектором) 300 рублей за ночь. Данную сумму для целей налогообложения прибыли облагают НДФЛ по ставке 13%.