Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Учет, анализ и аудит финансовых вложений

Дипломная работа: Учет, анализ и аудит финансовых вложений

Введение

В процессе финансово-хозяйственной деятельности предприятия могут осуществлять отвлечение средств в виде финансовых вложений с целью получения дополнительного дохода – дивидендов, процентов и т.п. К финансовым вложениям относятся инвестиции в уставные капиталы других организаций и совместную деятельность, а также займы, предоставленные другим экономическим субъектам и другие.

Для работы бухгалтера необходимы четкие, детализированные, законодательно закреплённые указания по бухгалтерскому учёту финансовых вложений и контролю за совершением таких операций и их законностью.

Под финансовыми вложениями понимаются активы организации, которые используются для получения доходов, повышения стоимости капитала или получения других выгод, в частности для оказания влияния на другие организации.

Классификация, оценка и порядок учета финансовых вложений производятся в соответствии с правилами, установленными Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным Приказом Минфина России от 29 июля 1998 г. №34н (с изменениями и дополнениями); Планом счетов бухгалтерского учета финансово – хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31 октября 2000 г. №94н, а также Положением по бухгалтерскому учету «Учет финансовых вложений» №19/2002.

Целью данной работы является изучение методики совершенствования учета, анализа и аудита финансовых вложений. Цель работы определяет ее задачи:

– изучение анализа имущественного и финансового состояния предприятия;

– изучение анализа финансовых вложений предприятия;

– изучение анализа системы бухгалтерского учета и внутреннего контроля предприятия;

– изучение анализа синтетического и аналитического учета финансовых вложений;

– разработать методику аудита и модель управления финансовыми вложениями;

– разработать мероприятия по совершенствованию синтетического и аналитического учета финансовых вложений.

Ценные бумаги должны учитываться по видам. Обязательно иметь не только договор, но и факт выполнения (выписка из реестра акционеров или акции).

Актуальность выбранной темы состоит в том, что в настоящее время многие организации предпочитают направлять свободные средства во вложения различных видов, при этом может происходить нарушение законодательства. Для поддержания правильности норм учета и законодательства и необходима аудиторская проверка.

Все больше российских предприятий используют в своей деятельности ценные бумаги – в целях получения дохода, привлечения дополнительных, в том числе заемных, средств, осуществления расчетов.

С другой стороны, ценные бумаги – это особая форма существования капитала, отличная от его товарной, производительной, и денежной форм, которая может передаваться вместо него самого. Суть ее состоит в том, что у владельца сам капитал отсутствует, но имеются все права на него, которые и зафиксированы в форме ценной бумаги. То есть, ценные бумаги являются разновидностью т.н. фиктивного капитала, и в условиях быстротечности, высокой степени риска хозяйственных операций, сложности финансового положения большинства субъектов хозяйствования существует объективная необходимость в получении достоверной информации о их наличии у предприятия, их стоимости и движении, законности ведения операций с ними. Ошибки и искажения при учете операций с ценными бумагами в случае их существенности могут значительно повлиять на достоверность бухгалтерской отчетности и нанести значительный материальный ущерб экономическому субъекту.

Финансовый контроль – особая функция финансов, целью которой является вскрытие отклонений от принятых стандартов законности и эффективности управления финансовыми ресурсами, а при наличии таких отклонений – своевременное принятие соответствующих корректирующих и превентивных мер. В настоящее время в нашей стране всё большую популярность получают операции организаций связанные с финансовыми вложениями в акции, уставные капиталы других организаций, предоставление займов другим организациям. На мой взгляд современный Российский рынок ценных бумаг успешно развивается, хотя все еще существует масса недостатков связанных с контролем за действиями участников рынка в целях ограничения монополистической деятельности; защитой интересов инвесторов и в частности необходимость совершенствования процедуры регистрации ценных бумаг и защиты их от подделки нормативным регулированием этой сферы деятельности; установлением четких мер ответственности государственных и коммерческих структур за нарушение процедуры выпуска и обращения ценных бумаг. Несмотря на эти трудности, сегодня практически все субъекты экономических отношений, ведущие бухгалтерский учет непосредственно сталкиваются с учётом операций с ценными бумагами.

Следует отметить, что нормативная база по данному вопросу постоянно претерпевает изменения, вносятся дополнения и исправления, утрачивают силу старые нормативные документы, вступают в силу новые законы, приказы, инструкции методические рекомендации, поэтому в обязанности бухгалтера входит своевременное ознакомление с изменениями и дополнениями в законодательной базе по бухгалтерскому учету и отчетности.

1. Характеристика объекта исследования

1.1 Краткая характеристика предприятия

ОАО «Курганхиммаш» является одной из ведущих компаний в России по производству оборудования для химической и нефтегазовой и др. отраслей промышленности. Место нахождения: г. Курган, ул. Химмашевская, 16. Государственная регистрация №1024500510055 от 13.09.2002.

ОАО «Курганхиммаш» имеет 19 лицензий Гостехнадзора и 1 лицензию Госатомнадзора России. Ведется сертификация продукции в системе ГОСТ Р. Заканчивается работа по внедрению международного стандарта 13О 9001.

На предприятии имеются лаборатории неразрушающих физических методов контроля и механических испытаний сварных швов и металла, испытательная лаборатория химического оборудования, имеющая аттестат аккредитации Госстандарта и зарегистрированная в Государственном Реестре.

Преобладающую роль в общей сумме капитала составляет собственный капитал предприятия, и его доля в общей валюте баланса составляет 65%, это свидетельствует о стабильности финансовой структуре средств и в целом о финансовой независимости предприятия. Уставный капитал предприятия составляет 110667,7 тыс. руб., величина чистых активов предприятия составляет 183968 тыс. руб., это в несколько раз превышает величину уставного капитала, что свидетельствует о стабильном финансовом положение предприятия.

Основные особенности предприятия и отрасли:

– значительные размеры дебиторской и кредиторской задолженности;

– тяжелое финансовое положение, типичное для общего кризиса отрасли;

– широкие возможности налоговой оптимизации за счет формирования себестоимости продукции;

– работа с постоянными поставщиками;

– ориентация на рынок региона.

ОАО «Курганхиммаш» специализируется на выпуске аппаратного оборудования, подведомственного Госгортехнадзору России. Основными видами выпускаемой предприятием продукции являются:

– блочные комплекты оборудования для низкотемпературной сепарации, стерилизации и получения моторных топлив и сжиженной пропанобутановой смеси из газового конденсата;

– комплекты оборудования и блочные минизаводы по переработке нефти;

– газовые и нефтегазовые сепараторы с влагоотделением до 0, 988;

– емкостное оборудование для хранения, раздачи и ведения технологических процессов различных сред давлением до 6,3 МПа и диаметром до 3400 мм, в том числе с перемешивающим устройством и подогревом с температурой эксплуатации от минус 60 до+300 °С, объемом до 200 м\ весом до 50 тонн.

– гуммированные аппараты и емкости для агрессивных сред;

– теплообменное оборудование: теплообменники, испарители, конденсаторы, холодильники; с неподвижными трубными решетками, плавающей головкой, линзовыми компенсаторами, и-образным трубным пучком и диаметром кожуха до 1600 мм, давлением до 6,3 МПа, длинной трубного пучка до 9 м;

– компактные озоносорбционные установки для очистки питьевой воды;

– комплектные озонные заводы для больших населенных пунктов любой производительности;

– установки очистки и осушки сжатого воздуха любой производительности;

– воздухосборники и ресиверы;

– центрифуги маятниковые периодического действия с фильтрующим и отстойным ротором (диаметром от 400 до 1600 мм) для химической, фармацевтической, пищевой и текстильной промышленности;

– газовые баллоны, сварочные электроды марок ОЗС-4-К и УОНИ-13/55 любое нестандартное оборудование по индивидуальным заказам.

Учредителем общества является – Комитет по управлению государственным имуществом Курганской области.

Исполнительным органом общества, осуществляющим руководство его текущей деятельностью, является генеральный директор.

Структура управления предприятием – линейно-функциональная.

Главный бухгалтер подчинен непосредственно генеральному директору. Численность общей бухгалтерии 25 человек, что позволяет обеспечить приемлемую загрузку бухгалтеров работой. Все бухгалтера имеют высшее экономическое образование и опыт работы, в том числе опыт работы в данной отрасли.

Организационная структура ОАО «Курганхиммаш» представлена в приложении А.

На рынках России действуют более 30 фирм-конкурентов, выпускающие продукцию аналогичную продукции «Курганхиммаш»:

– ОАО «Привод (г. Лысьва);

– ОАО «Тяжпромарматура» (г. Алексин);

– ОАО «Нефтеавтоматика» (г. Уфа);

– ОАО «АК «Транснефтепродукт» (Магистральный нефтепродуктопровод).

Основные поставщики ОАО «Курганхиммаш», и их доля в обороте получателя:

– Северсталь, 21,3%;

– Уралхиммаш, 8,4%;

– Спецметаллопракат, 24,7%;

– Благовещенский арматурный завод, 7,9%;

– Первоуральский трубный завод, 14,5%;

– прочие 17,3%.

Покупатели: ООО «НГС», 90,0%;

ООО «ТД «Курганхиммаш», 10,0%.

Однако несмотря на довольно сильную конкуренцию, продукция предприятия занимает на рынке свою нишу, пользуется постоянным спросом определенного круга потребителей и как следствие, активная производственная деятельность предприятия.

Значительная доля основных средств в активах предприятия, имеющие тенденцию к увеличению, также свидетельствуют о расширении деятельности предприятия, увеличении производственного потенциала.

Предприятие не участвует ни в каких судебных разбирательствах, вид деятельности не рискованный и не имеет сезонного характера. Организация независима от привлеченных средств, имеет стабильное финансовое положение, платежеспособна и ликвидна, эффективно использует имеющиеся ресурсы, своевременно рассчитывается со своими кредиторами, осуществляет регулярно инвестиции – все это свидетельствует об эффективности организации и возможности применения допущения непрерывности ее деятельности.

1.2 Анализ имущественного и финансового состояния

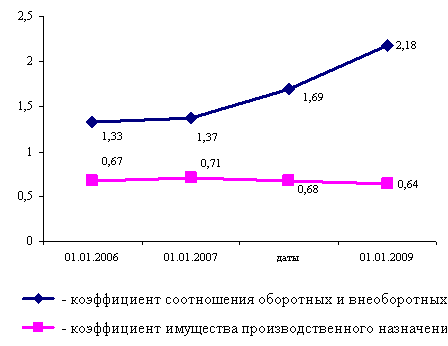

В оценке имущественного положения предприятия используется ряд показателей, рассчитываемых по данным бухгалтерской отчетности. Наиболее информативными являются такие показатели как: коэффициент соотношения оборотных и внеоборотных активов; коэффициент имущества производственного назначения.

Анализ дает возможность установить размер абсолютного и относительного прироста всего имущества предприятия и отдельных его видов. При выявлении причин увеличения стоимости имущества необходимо принимать в расчет влияние инфляции.

Оценка имущественного положения ОАО «Курганхиммаш» представлена в приложении В.

Проводя анализ имущества общества по состоянию за 2006 год, можно сделать следующий вывод, что общая стоимость имущества предприятия за отчетный период увеличился на 21922 тыс. р., это связано с резким увеличением оборотных активов на 16383 тыс. р., доля которых составляет 0,75.

Оборотные средства увеличились за счет увеличения запасов на 25178 тыс. р., доля их за период составила 1,15.

В оборотных средствах уменьшилась краткосрочная дебиторская задолженность на 16037 тыс. р., следовательно доля ее в общей сумме оборотных активов увеличилась на 9,6%. Денежные средства увеличились на 1108 тыс. р., что оказало положительное воздействие на имущественное положение предприятия.

Общая стоимость имущества предприятия за 2007 год увеличилась на 140736 тыс. р., что связано, прежде всего, с увеличением оборотных средств на 122890 тыс. р., доля которых оставляет 0,87.

Значение коэффициента соотношения оборотных и внеоборотных активов равно 1,37 и 1,69, это говорит об увеличении запасов. Значение коэффициента имущества производственного назначения равно 0,71 и 0,68, эти значения выше нормы (0,5) и свидетельствует о том, что производственные возможности предприятия остаются на должном уровне.

Общая стоимость имущества предприятия за 2008 год увеличился на 182405 тыс. р.

Денежные средства увеличились на 359 тыс. р. С финансовой точки зрения структура оборотных средств улучшилась, поскольку высоколиквидные активы увеличились.

Основные средства предприятия увеличились в 2006 году на 10556 тыс. р., в 2007 году на 8537 тыс. р. и в 2008 году на 11455 тыс. р. в связи с приобретением нового оборудования.

Сравнивая имущественное положение предприятия, можно сделать вывод, что имущество предприятия увеличивалось с каждым годом.

Создание и увеличение имущества за счет собственных и заемных средств, характеристика которых дается в пассиве баланса.

Пассивы организации состоят из капитала и резервов, долгосрочных заемных средств, краткосрочных заемных средств и кредиторской задолженности. Обобщенно источники средств можно поделить на собственные и заемные.

В приложении представлены таблицы для анализа источников имущества предприятия. Проанализировав эти таблицы можно сделать следующие выводы.

Рисунок 2 – Динамика коэффициента соотношения оборотных и внеоборотных активов и имущества производственного назначения, %

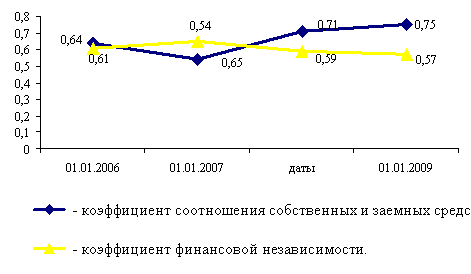

Для характеристики источников имущества используются коэффициенты: коэффициент автономии (финансовой независимости), коэффициент соотношения заемных и собственных средств.

Размер капитала за 2006–2008 годы увеличился с 393466 тыс. р. до 565944 тыс. р.

Среди источников собственного капитала в начале 2006 года преобладает нераспределенная прибыль, она составляет 278966 тыс. р. В структуре краткосрочных обязательств – кредиторская задолженность, которая уменьшилась на 27493 тыс. р., удельный вес в пассивах ее составляет 0,35 и 0,30. В 2006 году уменьшился добавочный капитал на 1 тыс. р.

В результате можно сделать вывод, что наибольшее положительное влияние оказывает такой фактор, как нераспределенная прибыль. Отрицательное влияние оказывают уменьшение добавочного капитала и кредиторской задолженности.

Для более детального анализа рассчитаны коэффициенты. Значения коэффициента финансовой независимости равен 0,61 и 0,65 соответственно, что выше нормы (больше либо равно 0,5), это свидетельствует о надежности и устойчивости организации. Коэффициент соотношения заемных и собственных средств равен 0,64 и 0,54 и показывает, что в течение года произошло уменьшение заемных средств, привлеченных на каждый рубль собственных средств.

В течение 2007 г. стоимость источников имущества увеличилась на 140736 тыс. р., в основном за счет увеличения стоимости краткосрочных обязательств, доля изменения которой равна 0,8. Капитал и резервы увеличились на 38854 тыс. р., в то время как стоимость долгосрочных обязательств уменьшилась на 10539 тыс. р.

Наибольшее влияние оказывают такие факторы, как нераспределенная прибыль и кредиторская задолженность. Отрицательное влияние оказывает уменьшение стоимости кредитов и займов на 13227 тыс. р.

Значение коэффициента финансовой независимости равное 0,65 и 0,59 соответственно уменьшается в течение года, но остается выше нормы (больше либо равно 0,5), это свидетельствует о финансовой независимости организации. Коэффициент соотношения заемных и собственных средств составляет 0,54 и 0,71 и показывает, что в течение года произошло увеличение заемных средств, привлеченных на каждый рубль собственных средств.

В 2008 г. стоимость источников имущества увеличилась на 182406 тыс. р., в основном за счет увеличения стоимости собственного капитала на 91862 тыс. р., что составляет 19,38% прироста, и увеличения стоимости долгосрочных обязательств на 110921 тыс. р., 531% прироста. Стоимость краткосрочных обязательств уменьшилась на 20377 тыс. р. В структуре капитала преобладает нераспределенная прибыль, в структуре краткосрочных обязательств – кредиторская задолженность, она уменьшилась на 105414 тыс. р.

Факторный анализ показал, что наибольшее влияние оказывает нераспределенная прибыль, удельный вес на начало периода ее составил 0,44, а кредиторская задолженность оказывает наибольшее отрицательное влияние, удельный вес на начало периода равен 0,37.

Значения коэффициента финансовой независимости равно 0,59 и 0,57 соответственно, что выше нормы (больше либо равно 0,5), это свидетельствует о надежности и устойчивости организации. Коэффициент соотношения заемных и собственных средств равен 0,71 и 0,75 и показывает, что в течение года произошло уменьшение заемных средств, привлеченных на каждый рубль собственных средств.

На рисунке 3 представлена динамика собственного и заемного капитала за 2006–2008 годы.

Так как предприятие не испытывает недостаток собственных оборотных средств, долгосрочных источников и общей величины основных источников формирования запасов, то финансовое состояние классифицируется как стабильное.

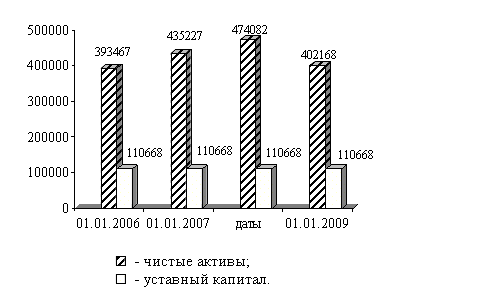

Оценка финансовой устойчивости организации осуществляется по двум направлениям. Первое направление, установленное в нормах финансового права, предусматривает расчет величины чистых активов организации и сравнение ее с величиной уставного капитала и с законодательно установленной нормой уставного капитала для различного типа организаций. Суть сравнения состоит в том, что положительная разница отражает реинвестирование прибыли и свидетельствует о наращивании экономической мощи предприятия – это стратегическая оценка.

Рисунок 4 Динамика коэффициента соотношения собственных и заемных средств, и финансовой независимости

К активам, принимаемым к расчету, относятся денежное и не денежное имущество предприятия (по балансовой стоимости: нематериальные активы, основные средства, незавершенное строительство, долгосрочные финансовые вложения, прочие внеоборотные активы).

К пассивам, принимаемым к расчету, относят обязательства предприятия (целевые финансирования и поступления, заемные средства и кредиторская задолженность, расчеты по дивидендам, резервы предстоящих расходов и платежей, прочие пассивы).

Затем величину чистых активов сравнивают с уставным капиталом, рассчитывая показатель ∆ по формуле (1):

![]() , (1)

, (1)

где ЧА – чистые активы;

УК – уставный капитал.

Если ![]() , финансовое

положение предприятия стабильное;

, финансовое

положение предприятия стабильное;

Если ![]() , необходимо

сравнить чистые активы с законодательно установленной нормой минимального

уставного капитала для различных типов организаций и либо объявить об

уменьшении уставного капитала, либо принять решение о реорганизации. Возможно

принять решение о восстановлении утраченных чистых активов.

, необходимо

сравнить чистые активы с законодательно установленной нормой минимального

уставного капитала для различных типов организаций и либо объявить об

уменьшении уставного капитала, либо принять решение о реорганизации. Возможно

принять решение о восстановлении утраченных чистых активов.

В течение 2006 года стоимость чистых активов увеличилась на 4176 тыс. р., что составляет 10,61% прироста по сравнению с предыдущим годом. Увеличение, в основном, произошло за счет увеличения стоимости запасов на 25178 тыс. р.

Анализ собственного капитала указывает о преобладании в его структуре на начало и конец периода доли уставного капитала – 0,28 и 0,25 соответственно и доли нераспределенной прибыли – 0,71 и 0,73. Фактор изменения нераспределенной прибыли оказал наибольшее положительное влияние на изменение собственного капитала в течении года – 10,23%. Сравнение величины чистых активов с уставным капиталом показывает, что показатель ∆ равен:

![]()

Так как ![]() > 0, следовательно,

предприятие способно погасить свои обязательства за счет собственного имущества,

то есть финансовое положение предприятия стабильное.

> 0, следовательно,

предприятие способно погасить свои обязательства за счет собственного имущества,

то есть финансовое положение предприятия стабильное.

Стоимость чистых активов за 2007 год увеличились на 38856 тыс. р., что составляет 8,93% прироста по сравнению с предыдущим годом. Увеличение, в основном, произошло за счет увеличения стоимости запасов на 59485 тыс. р., и увеличения стоимости дебиторской задолженности на 70492 тыс. р. В структуре чистых активов преобладают основные средства, удельный вес которых равен 0,63 и 0,60 соответственно и кредиторская задолженность, удельный вес ее равен 0,46 и 0,62.

Наибольшее влияние оказывают такие факторы, как запасы, дебиторская задолженность и кредиторская задолженность.

Сравнение величины чистых активов с уставным капиталом на конец 2007 год показывает что показатель ∆ равен:

![]()

Так как ![]() > 0, следовательно,

предприятие способно погасить свои обязательства за счет собственного

имущества, то есть финансовое положение предприятия стабильное.

> 0, следовательно,

предприятие способно погасить свои обязательства за счет собственного

имущества, то есть финансовое положение предприятия стабильное.

В 2008 году стоимость чистых активов увеличилась на 94783 тыс. р., что составляет 19,2% прироста по сравнению с предыдущим годом. Увеличение, в основном, произошло за счет увеличения стоимости запасов на 77053 тыс. р., и увеличения стоимости дебиторской задолженности на 102852 тыс. р. Сравнение величины чистых активов с уставным капиталом на конец 2008 года показывает что показатель ∆ равен:

![]()

Так как ![]() > 0, следовательно,

предприятие способно погасить свои обязательства за счет собственного имущества,

то есть финансовое положение предприятия стабильное.

> 0, следовательно,

предприятие способно погасить свои обязательства за счет собственного имущества,

то есть финансовое положение предприятия стабильное.

Динамика чистых активов и уставного капитала за 2006–2008 г. ОАО «Курганхиммаш» представлена на рисунке 5.

Из диаграммы видно, что чистые активы с 2006 по 2008 год превышают уставный капитал организации, эта положительная разница отражает реинвестирование прибыли и свидетельствует о наращивании экономической мощи ОАО «Курганхиммаш».

Чтобы выяснить, может ли предприятие своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами, необходимо оценить состояние предприятия показателями ликвидности и платежеспособности.

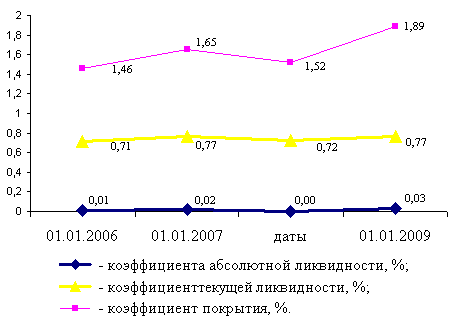

Для оценки ликвидности предприятия используются три относительных показателя (коэффициента), которые различаются набором ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств.

Рисунок 5 – Динамика чистых активов и уставного капитала

Коэффициент абсолютной ликвидности, равный отношению денежных средств и краткосрочных финансовых вложений к краткосрочным обязательствам. Он показывает, какую часть текущих обязательств предприятие может погасить в ближайшее время, используя для этого денежную наличность. Норма больше либо равна 0,2. В период 2006–2008 годы величины этого коэффициента низкие (0,02; 0,00; 0,03). А это значит, что предприятие может погасить небольшую часть краткосрочной задолженности денежными средствами и краткосрочными финансовыми вложениями.

Коэффициент текущей ликвидности равен отношению денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности к краткосрочным обязательствам. Он отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Характеризует ожидаемую платежеспособность предприятия на период равный продолжительности одного оборота дебиторской задолженности. Значение коэффициентов текущей ликвидности (на конец каждого года 0,77; 0,71; 0,76) ниже нормы 1,0, т.е. платежные возможности предприятия недостаточны, даже при условии своевременного проведения расчетов с дебиторами или денежные средства и предстоящие поступления от текущей деятельности не полностью покрывают текущие долги.

Коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам. Он показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной продаже готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств, т.е. показывает ожидаемую платежеспособность предприятия на период равный средней продолжительности одного оборота всех оборотных средств. Этот коэффициент ниже нормы 2,0. Для повышения уровня коэффициента покрытия необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности.

Динамику коэффициента абсолютной ликвидности, текущей ликвидности и коэффициента покрытия можно видеть на рисунке 6.

Общая платежеспособность предприятия определяется, как способность покрыть все обязательства предприятия (долгосрочные + краткосрочные) всеми своими активами. Естественным является нормальное ограничение когда коэффициент к больше 2. Основным фактором, обусловливающим общую платежеспособность, является наличие у предприятия реального собственного капитала. За рассматриваемый период величина этого коэффициента выше нормы. А это значит у предприятия достаточно активов для покрытия своих обязательств.

Рисунок 6 Динамика коэффициентов ликвидности

Таким образом, на ОАО «Курганхиммаш» прослеживается явная недостаточность платежных средств для покрытия своих заемных обязательств, к тому же денежные средства и предстоящие поступления от текущей деятельности не покрывают текущие долги. Для повышения уровня ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов, так же необходимо пополнять реальный собственный капитал предприятия и обоснованно сдерживать рост внеоборотных активов и долгосрочной дебиторской задолженности и равномерно и своевременно погашать дебиторскую задолженность.

1.3 Анализ финансовых вложений предприятия

![]() Финансовые

вложения в соответствии с ПБУ 19/02 можно

сгруппировать следующим образом:

Финансовые

вложения в соответствии с ПБУ 19/02 можно

сгруппировать следующим образом:

– долговые и долевые ценные бумаги, в том числе государственные и муниципальные ценные бумаги;

– вклады в уставные капиталы других организаций;

– предоставленные другим организациям займы;

– депозитные вклады в кредитных организациях;

– дебиторская задолженность, приобретенная на основании уступки права требования;

– вклады организации – товарища по договору простого товарищества;

– прочие.

Финансовые вложения выполняют различные функции в деятельности организации, среди которых можно отметить следующие:

– получение дополнительного дохода и стабилизация доходов, получаемых организацией от основной деятельности;

– обеспечение ликвидности организации;

– использование ликвидных финансовых вложений в качестве обеспечения при получении кредита.

![]() Для оценки

динамики и структуры финансовых вложений используются данные форм №1

«Бухгалтерского баланса» и №5 «Приложение к бухгалтерскому балансу», для оценки

доходности финансовых вложений дополнительно надо использовать данные формы №2

«Отчет о прибылях и убытках», Справки и расшифровки к ней. Так, динамику и

структуру финансовых вложений можно оценить по следующим составляющим,

перечисленным в Приложение к бухгалтерскому балансу:

Для оценки

динамики и структуры финансовых вложений используются данные форм №1

«Бухгалтерского баланса» и №5 «Приложение к бухгалтерскому балансу», для оценки

доходности финансовых вложений дополнительно надо использовать данные формы №2

«Отчет о прибылях и убытках», Справки и расшифровки к ней. Так, динамику и

структуру финансовых вложений можно оценить по следующим составляющим,

перечисленным в Приложение к бухгалтерскому балансу:

– вклады в уставные капиталы других организаций;

– долговые ценные бумаги;

– предоставленные другим организациям займы;

– прочие вложения.

Доходность финансовых вложений по данным отчетности можно определить по участию в уставном капитале, по предоставленным займам:

Участие в уставном капитале других организаций рассчитывается по формуле (2):

![]() , (2)

, (2)

где R – доходность (рентабельность) участия в уставном капитале других организаций;

Д – доходы от участия в других организациях;

ФВ – среднегодовая величина финансовых вложений в виде вкладов в уставные капиталы других организаций.

Предоставленные займы и приобретенные долговые ценные бумаги рассчитываются по формуле (3):

![]() , (3)

, (3)

где R – доходность (рентабельность) предоставленных займов и приобретенных долговых ценных бумаг;

П – полученные проценты;

ФВ – среднегодовая величина предоставленных займов, размещенных депозитов и приобретенных долговых ценных бумаг.

Для более точных расчетов необходимо использовать дополнительную информацию о финансовых вложениях и применять следующие формулы годовой доходности финансовых вложений.

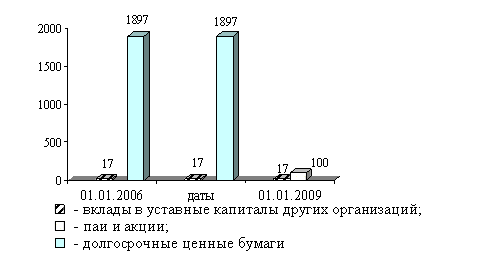

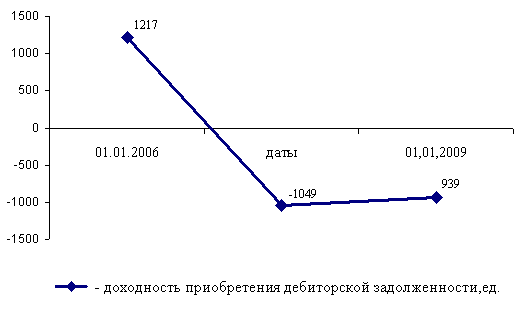

Доходность приобретения дебиторской задолженности (на основании уступки права требования) рассчитываются по формуле (4):

(4)

(4)

где R – доходность приобретения дебиторской задолженности;

ДЗк – средства, полученные в счет погашения дебиторской задолженности;

ДЗн – средства, затраченные на приобретение дебиторской задолженности;

д – длительность операции, дни.

Доходность участия в простом товариществе рассчитывается по формуле (5):

![]() (5)

(5)

где Rт – доходность участия в простом товариществе;

Дт – доходы от участия в простом товариществе за вычетом соответствующих расходов;

Вт – вклад по договору простого товарищества;

д – длительность операции, дни.

При оценке выгодности финансовых вложений необходимо сравнивать полученные показатели доходности с рыночными процентными ставками, темпом инфляции, индексом фондового рынка и рентабельностью основной деятельности анализируемой организации. При этом следует иметь в виду, что функции, выполняемые финансовыми вложениями состоят не только в получении дополнительных доходов.

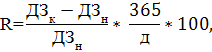

Результат анализа финансовых вложений, который возможно осуществить по данным финансовой отчетности изучаемой организации, приведен в таблицах 1, 2, 3,4 и на рис. 7,8.

За весь период 2006–2008 гг. доходы от участия в других организациях составляют 0, а среднегодовая величина финансовых вложений в виде вкладов в уставные капиталы других организаций равна 17 тыс. р. Значит доходность (рентабельность) участия в уставном капитале других организаций составляет 0% за весь период.

Таблица 1 – Анализ динамики и структуры финансовых вложений за 2006 г.

| Показатель | 01.01.2006 | 01.01.2007 | Изменение за год | Влияние факторов, % | ||||

| Сумма, тыс. р. | Уд.вес, % | Сумма, тыс. р. | Уд.вес, % | Сумма, тыс. р. | Темп прироста, % | Доля в структуре, % | ||

| Вклады в уставные капиталы других организаций | 17000 | 0,89 | 17000 | 0,89 | - | - | - | - |

| Государственные и муниципальные ценные бумаги | - | - | - | - | - | - | - | - |

| Ценные бумаги других организаций | 1897000 | 99,11 | 1897000 | 99,11 | - | - | - | - |

| Предоставленные займы | - | - | - | - | - | - | - | - |

| Депозитные вклады | - | - | - | - | - | - | - | - |

|

Итого В том числе: – долгосрочные финансовые вложения – краткосрочные финансовые вложения |

1914000 17000 1897000 |

100 0,89 99,11 |

1914000 17000 1897000 |

100 0,89 99,11 |

- - - |

- - - |

- - - |

- - - |

Таблица 3 – Анализ динамики и структуры финансовых вложений за 2007 год

| Показатель | 01.01.2007 | 01.01.2008 | Изменение за год | Влияние факторов, % | ||||

| Сумма, тыс. р. | Уд. вес, % | Сумма, тыс. р. | Уд. вес, % | Сумма, тыс. р. | Темп прироста, % | Доля в структуре, % | ||

| Вклады в уставные капиталы других организаций | 17000 | 0,89 | 17000 | 0,89 | - | - | - | - |

| Государственные и муниципальные ценные бумаги | - | - | - | - | - | - | - | - |

| Ценные бумаги других организаций | 1897000 | 99,11 | 1897000 | 99,11 | - | - | - | - |

| Предоставленные займы | - | - | - | - | - | - | - | - |

| Депозитные вклады | - | - | - | - | - | - | - | - |

|

Итого В том числе: – долгосрочные финн. вложения – краткосрочные фин. вложения |

1914000 17000 1897000 |

100 0,89 99,11 |

1914000 17000 1897000 |

100 0,89 99,11 |

- - - |

- - - |

- - - |

- - - |

Таблица 4 – Анализ динамики и структуры финансовых вложений за 2008 год

| Показатель | 01.01.2008 | 01.01.2009 | Изменение за год | Влияние факторов, % | ||||

| Сумма, тыс. р. | Уд. вес, % | Сумма, тыс. р. | Уд. вес, % | Сумма, тыс. р. | Темп прироста, % | Доля в структуре, % | ||

| Вклады в уставные капиталы других организаций | 17000 | 14,53 | 17000 | 14,53 | - | - | - | - |

| Государственные и муниципальные ценные бумаги | - | - | - | - | - | - | - | - |

| Ценные бумаги других организаций | 100000 | 85,47 | 100000 | 85,47 | - | - | - | - |

| Предоставленные займы | - | - | - | - | - | - | - | - |

| Депозитные вклады | - | - | - | - | - | - | - | - |

|

Итого В том числе: – долгосрочные фин. вложения – краткосрочные фин. вложения |

117000 17000 100000 |

100 14,53 85,47 |

117000 17000 100000 |

100 14,53 85,47 |

- - - |

- - - |

- - - |

- - - |

За весь период 2006–2008 гг. полученные проценты составляют 0, среднегодовая величина предоставленных займов, размещенных депозитов и приобретенных долговых ценных бумаг в 2006 и 2007 годах равна 1897 тыс. р., а в 2008 году 100 тыс. р. Тенденция изменения доходности предоставленных займов и приобретенных долговых ценных бумаг не наблюдается. Она остается на прежнем уровне и равна 0%.

ОАО «Курганхиммаш» не вкладывает свои средства в другие организации, поэтому доходов от таких вложений не получает.

Анализируя данные, характеризующие финансовые вложения организации, можно сделать следующие выводы. В структуре финансовых вложений преобладают краткосрочные ценные бумаги (облигации, векселя), обеспечивающие ликвидность организации без потери дохода. В то же время организация владеет долями в уставном капитале других организаций, что свидетельствует о том, что она работает в составе Группы. Доходность финансовых вложений низка, ниже инфляции, и при этом она снижается, что может трактоваться как признак того, что целью осуществления финансовых вложений не было получение текущих доходов: очевидные цели – обеспечение ликвидности с помощью краткосрочных финансовых вложений и приобретение контроля над другими организациями с помощью долгосрочных финансовых вложений.

Необходимо учитывать, что доход от финансовых вложений формируется не только за счет текущих доходов (проценты, доходы участников), но и капитальных доходов (рост стоимости вложений), которые по финансовой отчетности отследить крайне сложно. Имея информацию из формы №4 о продаже финансовых вложений, можно предположить наличие таких доходов и тогда вывод о низкой доходности финансовых вложений необходимо скорректировать с учетом того, что организация за отчетный период получила значительный операционный результат.

Таблица 5 – Анализ рентабельности финансовых вложений

| Показатель | 2006 год | 2007 год | 2008 год |

| Величина финансовых вложений, тыс. руб. | 1914000 | 1914000 | 117000 |

| Доходность от участия в других организациях, % | - | - | - |

| Доходность предоставленных займов и приобретенных долговых ценных бумаг, % | - | - | - |

| Доходность приобретения дебиторской задолженности, ед. | 1217 | -1049,2 | -939,4 |

| Доходность участия в простом товариществе, ед. | - | - | - |

Рисунок 7 – Динамика состава финансовых вложений

Рисунок 8 Доходность финансовых вложений

Таким образом, финансовое состояние ОАО «Курганхиммаш» за период с 2006 г. по 2008 г. может быть охарактеризовано как финансовоустойчивым, рентабельным, ликвидным и платежеспособным.

2. Анализ существующей системы бухгалтерского учета и внутреннего контроля на предприятии

2.1 Анализ системы бухгалтерского учета

Бухгалтерский учет на ОАО «Курганхиммаш» осуществляется в соответствии с Законом РФ №129-ФЗ от 21.11.96 г. «О бухгалтерском учете», а также нормативными актами органов, которым федеральными законами предоставлено право регулирования вопросов бухгалтерского учета.

Бухгалтерский учет в обществе ведет главная бухгалтерия, которая отражает хозяйственные операции по производству продукции, оказания услуг производственного характера и составляет сводный бухгалтерский баланс. Организационную структуру главной бухгалтерии можно рассмотреть в приложении Б.

Функции, права и обязанности, ответственность работников бухгалтерии определены их должностными инструкциями. Непосредственное распределение участка работ бухгалтеров в группе проводит руководитель группы учета (старший бухгалтер).

Ответственность за организацию бухгалтерского учета и соблюдение законодательства при выполнении хозяйственных операций несет генеральный директор.

Ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное предоставление полной и достоверной бухгалтерской отчетности несет главный бухгалтер.

На ОАО «Курганхиммаш» ведение бухгалтерского учета осуществляется централизованной бухгалтерией, во главе которой стоит главный бухгалтер. Бухгалтерия организована по линейно-штатному типу: материальная, расчетная, производственная группы, группа учета готовой продукции и ее реализации и др. Численность персонала бухгалтерии составляет 25 человек, что позволяет обеспечить приемлемую загрузку бухгалтеров работой. Все бухгалтера имеют высшее экономическое образование и опыт работы, в том числе опыт работы в данной отрасли.

Обобщение данных бухгалтерского учета, составление бухгалтерского баланса и отчетности, выведение финансовых результатов, координацию работы бухгалтерии осуществляет непосредственно главный бухгалтер.

В штате у главного бухгалтера находиться два заместителя: заместитель главного бухгалтера по финансовому контролю и налогам, дебиторской и кредиторской задолженности и заместитель главного бухгалтера по учету производств и учету материальных ценностей.

Бухгалтер по оплате труда производит весь цикл работ по учету труда и его оплаты, составляет соответствующую отчетность. Бухгалтер по учету производств учитывает и контролирует наличие и движение всех видов материально-производственных ценностей, участвует в инвентаризации этих ценностей, и составляет отчетность. Бухгалтер по реализации занимается учетом выпуска, наличия, отгрузки и реализации готовой продукции, выполненных работ, оказанных услуг, расчетов с покупателями и заказчиками. Бухгалтер по налоговому учету составляет налоговую отчетность предприятия. Банковскими операциями и учетом денежных средств занимается бухгалтер-кассир.

В связи с таким четким распределением обязанностей среди работников бухгалтерии каждый бухгалтер отвечает за правильность ведения бухгалтерского учета по своему объекту и составления соответствующей отчетности, что позволяет главному бухгалтеру, имеющему многолетний опыт работы, легко контролировать их деятельность и сводить воедино всю информацию, подвергая ее выборочной проверке. Данный факт характеризует систему бухгалтерского учета предприятия как надежную.

На предприятии наблюдается средний, ближе к высокому, уровень применения электронно-вычислительной техники: бухгалтерский учет ведется с применением программы «1С: Бухгалтерия 7.7.». Журнально – ордерная форма учета практически вытеснена автоматизированной, что повышает качество и быстроту обработки информации, снижает трудоемкость и риск ошибок. Регистры ежемесячно распечатываются и подписываются ответственными лицами, а затем пронумеровываются, прошнуровываются и брошюруются, что позволяет хранить документы в полном порядке и при необходимости быстро найти нужный документ.

Разработанный на предприятии график документооборота четко выполняется: сроки движения документов строго соблюдаются, назначены ответственные лица за исполнение, проверку и обработку документов. Также на предприятии никогда не нарушается график составления и предоставления финансовой отчетности. Первичные учетные документы составляются непосредственно в момент совершения операций или сразу же после их окончания. На предприятии имеется список лиц, имеющих право подписи тех или иных документов. Все вышеперечисленное характеризует систему бухгалтерского учета как эффективную и надежную.

Бухгалтерский учет на предприятии хорошо организован, надежен и эффективен, так как соответствует требованиям ФЗ «О бухгалтерском учете», требованиям ПБУ, различным Методическим указаниям, Положениям и т.д.

Инвентаризация имущества и обязательств проводится в соответствии с законодательством. Помимо обязательных инвентаризаций проводятся внезапные инвентаризации кассы и материально – производственных запасов по решению руководителя.

Доступ к бухгалтерской документации ограничен.

Подводя итог по анализу системы бухгалтерского учета на данном предприятии, можно оценить ее как систему высокой надежности и эффективности. То есть система организации бухгалтерского учета предприятия ОАО «Курганхиммаш» обеспечивает:

– формирование достоверной и полной информации о хозяйственных процессах и финансовых результатах деятельности организации, необходимой для оперативного руководства и управления предприятием;

– контроль за наличием и движением имущества, исполнением договорных отношений, использованием материальных, трудовых и финансовых ресурсов в соответствии утвержденными нормами, нормативами и сметами;

– своевременное предупреждение и предотвращение негативных явлений в хозяйственно – финансовой деятельности, выявление внутрихозяйственных резервов.

Учетная политика предприятия была утверждена Приказом об учетной политике ОАО «Курганхиммаш» на 2004 год №538 от 31.12.2003 г.

Учетная политика организации сформирована исходя из допущений (принципов) предусмотренных ПБУ 1/98.

Под основными средствами понимается часть имущества со сроком полезного использования в производстве продукции, при выполнении работ или оказании услуг, либо для управленческих нужд организации, превышающем 12 месяцев.

Начисление амортизации по основным средствам производится линейным способом. Объекты основных средств стоимостью не более 10 тыс. руб., а также приобретенные книги, брошюры и т.п. издания списываются на затраты на производство (расходы на продажу) по мере отпуска их в эксплуатацию.

Оценка материально – производственных запасов при отпуске их в производство и ином выбытии производится по средней себестоимости, исходя из среднемесячной фактической себестоимости (взвешенная оценка), в расчет которой включаются количество и стоимость материалов на начало месяца и все поступления за месяц. Аналогично осуществляется оценка производственных запасов, учитываемых на забалансовых счетах, если иное не предусмотрено заключенными договорами.

Резервы по сомнительным долгам, на гарантийный ремонт и гарантийное обслуживание, на оплату отпусков не создаются.

Сумма налога, предъявленные продавцами товаров (работ, услуг), которые используются при осуществлении как облагаемых налогом, так и освобождаемых от налогообложения операции, принимаются к вычету либо учитываются в стоимости товаров (работ, услуг) в суммах, исчисленных в соответствии с требованиями налогового законодательства. Сумма НДС по товарам (работам, услугам), использованным при производстве экспортируемой продукции, определяется как произведение суммы НДС, право на вычет которого возникло в данном отчетном периоде и доли экспортной выручки в общем объеме выручки, рассчитанной за тот же отчетный период.

При выбытии финансовых вложений, по которым не определяется текущая рыночная стоимость, списание их стоимости производится по первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений.

К финансовым вложениям организации относятся:

- государственные и муниципальные ценные бумаги;

- ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определена (облигации, векселя);

- вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и зависимых хозяйственных обществ);

- предоставленные другим организациям займы, депозитные вклады в кредитных организациях, дебиторская задолженность, приобретенная на основании уступки права требования, и пр;

- вклады организации – товарища по договору простого товарищества.

Все ценные бумаги, хранящиеся в организации, описываются в Книге учета ценных бумаг, обязательными реквизитами которой являются: наименование эмитента; номинальная цена ценной бумаги; покупная стоимость; номер, серия и др.; общее количество; дата покупки; дата продажи. Книга учета ценных бумаг ведется с помощью вычислительной техники, результатная информация формируется ежемесячно, брошюруется, скрепляется печатью и подписями руководителя и главного бухгалтера, страницы номеруются.

Финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем корректировки их оценки на предыдущую отчетную дату. Указанная корректировка производится ежеквартально. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты в составе операционных доходов или расходов). В случае если по объекту финансовых вложений, ранее оцениваемому по текущей рыночной стоимости, на отчетную дату текущая рыночная стоимость не определяется, такой объект финансовых вложений отражается в бухгалтерской отчетности по стоимости его последней оценки.

Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухгалтерском учете и в бухгалтерской отчетности на отчетную дату по первоначальной стоимости. По долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, разница между первоначальной стоимостью и номинальной стоимостью в течение срока их обращения равномерно по мере причитающегося по ним в соответствии с условиями выпуска дохода относится на финансовые результаты (в составе операционных доходов или расходов).

Выбытие финансовых вложений признается в бухгалтерском учете ОАО «Курганхиммаш» на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету. Выбытие финансовых вложений имеет место в случаях погашения, продажи, безвозмездной передачи, передачи в виде вклада в уставный (складочный) капитал других организаций, передачи в счет вклада по договору простого товарищества и пр.

При выбытии актива, принятого к бухгалтерскому учету в качестве финансовых вложений, по которому не определяется текущая рыночная стоимость, его стоимость определяется исходя из первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений.

При выбытии активов, принятых к бухгалтерскому учету в качестве финансовых вложений, по которым определяется текущая рыночная стоимость, их стоимость определяется исходя из последней оценки.

2.2 Оценка системы внутреннего контроля

Система внутреннего контроля на ОАО «Курганхиммаш» хорошо налажена. Имеется отлаженный документооборот, который приводит к своевременному отражению финансово-хозяйственных операций в бухгалтерском учете. Четкое распределение обязанностей позволяет определить результативность каждого сотрудника и контролировать выполнение возложенных на него обязанностей. Уровень квалификации персонала заслуживает доверия. Система компьютерной обработки данных обеспечивает полное и правильное отражение финансово-хозяйственных операций в учете и формирование реальных, неискаженных финансовых результатов.

Оценка системы внутреннего контроля представлена в таблице 6.

Таблица 6 – Оценка системы внутреннего контроля

| Перечень вопросов | Руководитель | |

| Организационная структура объекта | ||

| 1. Разработана и утверждена схема организационной структуры предприятия по отделам с указанием управленческих связи, подчиненности отделов (исполнителей) | Да | |

| 2. Разработана и утверждена схема организационной структуры подразделения, ответственного за ведение бухгалтерского учета с указанием управленческих связей, подчиненности исполнителей | Да | |

3. Имеется разработанный и утвержденный график документооборота в виде перечня работ по созданию, проверке и обработке документов, выполненных подразделениями и отдельными исполнителями, с указанием их взаимосвязи и сроков выполненных работ |

Да | |

| Итого по организационной структуре объекта | 100% | |

| Учет и отчетность | ||

| 4. Изменялся ли состав бухгалтерии в течение года | Нет | |

| 5. На предприятии все хозяйственные операции оформляются при помощи унифицированных форм первичной учетной документации? | Да | |

| 6. Разработаны ли на предприятии формы внутренней отчетности для целей управленческого учета и внутреннего контроля? | Нет | |

| 7. Налажена ли адекватная система компьютерной обработки данных? | Да | |

| 8. Соблюдается ли график предоставления отчетности | Да | |

| Итого по учету и отчетности | 80% | |

| Распределение обязанностей, полномочий, ответственности | ||

| 10. Разделение функций (обязанностей) между работниками, выполняющими операции на определенном участке с возможностью контроля за ведением учета на участке в целом | Да | |

| 11. Имеются должностные инструкции для работников бухгалтерских служб с распределением обязанностей, определением ответственности и установлением пределов полномочий в соответствии с занимаемой должностью | Да | |

12. Установлен круг должностных лиц, имеющих право подписи первичных документов (на отпуск ТМЦ, на расход денежных средств и т.д.) |

Да | |

| 13. Назначены приказом материально-ответственные лица. Заключены с ними договоры о полной материальной ответственности | Да | |

| Итого по распределению обязанностей, полномочий, ответственности | 80% | |

| Обеспечение условий сохранности активов, документов | ||

| 14. Производятся ли на предприятии внезапные проверки активов, учетных данных? | Да | |

| 15. Составляются ли акты сверки дебиторской и кредиторской задолженности с контрагентами? | Да | |

| 16. Производится ли регулярная сверка учетных данных между отделами? | Да | |

| 17. Производилась ли в организации инвентаризация? | Да | |

| 18. Разработан ли в организации комплекс мер по восстановлению утерянной документации? | Да | |

| 19. Осуществляется ли контроль и анализ за финансовым состоянием контрагентов перед заключением договоров? | Да | |

| Итого по обеспечению условий сохранности активов, документов | 100% | |

| Внутренний контроль активов | ||

|

20. Утверждены и действуют внутренние контролирующие органы: – службы внутреннего аудита; – разработано в соответствии с уставом и действует Положение о ревизоре и ревизионной комиссии; – назначена и утверждена руководителем инвентаризация комиссия; – утверждена комиссия по приему (передаче), вводу в эксплуатацию, списанию основных средств |

Нет Да Да Да |

|

| 21. Присутствуют ли в должностных инструкциях положения, не позволяющие совершать функции внутреннего контроля бухгалтерскому персоналу? | Нет | |

| 22. Определен ли на предприятии перечень рабочей документации и круг лиц, ответственных за ее формирование и сроки составления? | Да | |

| 23. Осуществляет ли руководство предприятия проверку системы внутреннего контроля? | Да | |

| Итого по внутреннему контролю активов | 68% | |

| Кадровая политика | ||

| 24. Утвержден ли на предприятии порядок проведения аттестации персонала? | Нет | |

| 25. Разработана ли на предприятии программа подготовки и повышения квалификации кадров? | Да | |

| 26. Имеются ли информационные системы, ознакомлены ли работники с изменениями нормативной базы? | Да | |

| 27. Соблюдается ли распределение обязанностей при отсутствии кого-либо из бухгалтерского персонала из-за болезни, отпуска или недобора кадров? | Да | |

| Итого по кадровой политике | 100% | |

|

ИТОГО: положительных ответов: Заданных вопросов |

24 27 |

|

Отношение положительных ответов к общему числу вопросов составляет руководитель и бухгалтер – 0,89, гл. бухгалтер – 0,96.

Итак, уровень надежности средств внутреннего контроля оценивается как высокий, т. к. более 60%.

Таблица 7 – Результаты оценки СВК

| Раздел | Оценка эффективности системы внутреннего контроля в зависимости от набранных баллов | Обоснование |

| Организационная структура объекта – 100% | Средняя | Четкий документооборот при наличии организационной структуры субъекта приводит к своевременному отражению финансово-хозяйственных операций в бухгалтерском учете |

| Учет и отчетность – 80% | Высокая | Хорошо поставленная система учета повышает эффективность работы бухгалтерии и снижает вероятность ошибок. |

| Разделение обязанностей, ответственности – 80% | Высокая | Четкое распределение обязанностей, (с определением границ ответ ответственности) является основой действенности СВК, позволяет определять результативность работы, каждого сотрудника и контролировать выполнение возложенных на него обязанностей, ограничивает возможность злоупотреблений. |

| Внутренний контроль активов, обеспечение их сохранности – 68% | Средняя | Данные мероприятия обеспечивают действенность и эффективность СВК, являются дополнительным подтверждением достоверности бухгалтерских и финансовых документов |

| Кадровая политика – 100% | Высокая | Уровень квалификации, компетенции заслуживающего доверия персонала с четко определенными обязанностями соответствует требованиям занимаемых должностей |

Структура управления ОАО «Курганхиммаш» является линейно функциональной, четкой, с преобладанием черт, характерных для централизованной организации, то есть организации, в которой руководство высшего звена оставляет за собой большую часть полномочий, необходимых для принятия важнейших управленческих решений. Данная структура предполагает разделение ответственности и полномочий сотрудников, препятствует попыткам некоторых работникам злоупотреблять своими полномочиями, так как существует контроль свыше.

Структура управления, организационная структура и структура бухгалтерии разработаны и утверждены руководством предприятия.

Согласно перечисленным выше разработанным структурам на предприятии существует распределение обязанностей и полномочий между соответствующими сотрудниками, которые несут ответственность в пределах своей компетенции. Данные обязанности, полномочия и ответственность закреплены в должностных инструкциях для работников предприятия «Курганхиммаш».

На предприятии имеется приказ руководителя с указанием материально ответственных лиц, с которыми заключены договоры о полной материальной ответственности, а также установлен круг должностных лиц, имеющих право подписи первичных документов (на отпуск товарно-материальных ценностей и т.д.).

Все вышеперечисленное характеризует контрольную среду как достаточно эффективную. Однако бывают случаи не соответствия распределения ответственности и полномочий между работниками по уставу и фактически.

Надлежащее функционирование системы внутреннего контроля зависит от сотрудников, которым поручена соответствующая деятельность. Оценку кадровой политики на предприятия можно определить как среднюю, так как например: на предприятии не утвержден порядок проведения аттестации кадров, не проводится в полной мере политики по стабилизации кадров, не происходит ознакомления работников с изменениями нормативной базы, касающейся деятельности предприятия.

Положительными же моментами являются: распределение обязанностей при отсутствии какого-либо сотрудника из – за болезни, отпуска; наличие в организационной структуре кадровой службы; благоприятная социальная сфера на предприятии в целом.

Надежность средств контроля на предприятии заключается в своевременном проведении инвентаризаций имущества и обязательств (обязательные и внезапные инвентаризации); назначена и действует руководителем инвентаризационная комиссия; доступ к активам и документации производится только с разрешения соответствующего руководства.

В целом по предприятию можно сделать вывод о хорошо организованной системе внутреннего контроля, которая обеспечивает:

– соблюдение требований законодательных и нормативных актов при осуществлении хозяйственных и финансовых операций;

– исполнительскую дисциплину на всех уровнях управленческой структуры;

– своевременность, правильность и полноту оформления бухгалтерских документов;

– сохранность имущества предприятия.

Получен результат 16 баллов из 20 возможных (80%) это говорит о том, что на предприятии существует высокий уровень системы СВК.

При этом относительно слабыми местами СВК являются обеспечение целостности активов и организационная структура. Сильные стороны – кадровая политика, организация учета и отчетности, распределение обязанностей.

Из выше сказанного следует, что риск системы СВК составит 20% – низкий риск (т.е. существует маленькая вероятность того, что аудитору нельзя не надеяться на систему СВК на предприятии).

Системы внутреннего контроля и бухгалтерского учета финансовых вложений представлена в таблице 7.

Таблица 8 – Тесты проверки состояния систем внутреннего контроля и бухгалтерского учета финансовых вложений ОАО «Курганхиммаш»

| Содержание вопроса | Содержание ответа | Баллы |

Выводы аудитора |

| Средства контроля | |||

| Определен ли круг лиц, ответственных за сохранность ценных бумаг и нераспространение информации о них? | Нет | 0 | Слабый внутренний контроль |

| Созданы ли условия, обеспечивающие сохранность финансовых вложений и информации о них? | Да | 5 | Контроль удовл. |

| Проводятся ли инвентаризации финансовых вложений? | Нет | 0 | Слабый внутренний контроль |

| Проводятся ли проверки полноты и своевременности оприходования в учете финансовых вложений? | Нет | 0 | Контроль удовлетворительный |

| Итого по средствам контроля | 30% | ||

| Система учета | |||

| Произведена ли классификация финансовых вложений на соответствующие группы? | Да | 5 | Контроль удовлетворительный |

| Разработаны ли схемы отражения на счетах финансовых вложений? | Да | 5 | Контроль удовлетворительный |

| Определены ли состав и порядок формирования первоначальной стоимости финансовых вложений по их видам? | Нет | 0 | Слабый внутренний контроль |

| Организован ли эффективный аналитический учет финансовых вложений? | Нет | 0 | Слабый внутренний контроль |

| Формируются ли резервы под обесценение ценных бумаг? | Нет | 0 | Слабый внутренний контроль |

| Сверяются данные аналитического и синтетического учета финансовых вложений? | Нет | 0 | Слабый внутренний контроль |

| Есть ли на предприятии повышение квалификации бухгалтеров в области учета финансовых вложений? | Нет | 0 | Слабый внутренний контроль |

| Итого по системе учета | 40% | ||

| Итого: | 70% | ||

Система внутреннего контроля оценивается по сумме баллов. Оценка высокая: 30–50 баллов, средняя: 10–30 баллов, низкая: 0–10 баллов.

Эффективность и надежность СВК финансовых вложений оценена как средняя, так как сумма баллов по результатам тестирования составила 15 баллов.

Схема оценки системы внутреннего контроля представлена в приложении.

Оценивая систему внутреннего контроля, аудитор должен также выяснить, каким образом организовано хранение ценных бумаг, находящихся в собственности организации.

Ценные бумаги, принадлежащие организации, могут храниться как в ее офисах, так и за их пределами: в депозитариях, у финансовых агентов организации и т.п.

Если ценные бумаги хранятся в организации, аудиторам необходимо выяснить следующее:

- место хранения ценных бумаг (сейф, хранилище и т.п.);

- перечень лиц, имеющих доступ к ценным бумагам организации;

- порядок выдачи и принятия ценных бумаг;

- утвержденный порядок проведения инвентаризаций и акты

проведенных инвентаризаций;

- другие существенные вопросы, связанные с порядком хранения и движения ценных бумаг.

Оценив систему внутреннего контроля, аудитору необходимо спланировать характер, масштабы и сроки проведения аудиторских процедур в отношении финансовых вложений организации. Как правило, в отношении финансовых вложений проводятся детальные тесты операций и сальдо счетов.

Если аудит организации проводится аудитором впервые, возникает необходимость получения доказательств того, что:

- начальные сальдо по финансовым вложениям не содержат искажений, которые могут существенно повлиять на финансовую отчетность текущего периода;

- остатки по счетам учета финансовых вложений на начало текущего периода правильно перенесены из предыдущего периода;

- учетная политика в отношении финансовых вложений применялась последовательно от периода к периоду.

2.3 Анализ синтетического и аналитического учета финансовых вложений

Счет 58 «Финансовые вложения» предназначен для обобщения информации о наличии и движении инвестиций организации в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставленные другим организациям займы.

К счету 58 «Финансовые вложения» могут быть открыты субсчета:

58–1 «Паи и акции»,

58–2 «Долговые ценные бумаги»,

58–3 «Предоставленные займы»,

58–4 «Вклады по договору простого товарищества» и др.

При необходимости организация может открыть на счете 58 для учета иных видов финансовых вложений другие субсчета.

Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости, которой признается сумма фактических затрат организации на их приобретение. Единицей бухгалтерского учета финансовых вложений принимается каждая единица финансовых вложений.

В случае несущественности (менее 5%) величины затрат (кроме сумм, уплачиваемых в соответствии с договором продавцу), на приобретение таких финансовых вложений, как ценные бумаги, по сравнению с суммой, уплачиваемой в соответствии с договором продавцу, такие затраты организация признает операционными расходами организации в том отчетном периоде, в котором были приняты к бухгалтерскому учету указанные ценные бумаги.

Финансовые вложения, по которым можно определить в установленном порядке текущую рыночную стоимость, отражаются в бухгалтерской отчетности на конец отчетного года по текущей рыночной стоимости путем ежеквартальной корректировки их оценки на предыдущую отчетную дату. Разница между оценкой финансовых вложений по текущей рыночной стоимости на отчетную дату и предыдущей оценкой финансовых вложений относится на финансовые результаты организации в составе операционных доходов или расходов.

Финансовые вложения для целей бухгалтерского учета и отчетности можно классифицировать по срочности вложений и по видам.

Выбытие финансовых вложений признается в бухгалтерском учете ОАО «Курганхиммаш» на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету. Выбытие финансовых вложений имеет место в случаях погашения, продажи, безвозмездной передачи, передачи в виде вклада в уставный (складочный) капитал других организаций, передачи в счет вклада по договору простого товарищества и пр.

При выбытии актива, принятого к бухгалтерскому учету в качестве финансовых вложений, по которому не определяется текущая рыночная стоимость, его стоимость определяется исходя из первоначальной стоимости каждой единицы бухгалтерского учета финансовых вложений.

При выбытии активов, принятых к бухгалтерскому учету в качестве финансовых вложений, по которым определяется текущая рыночная стоимость, их стоимость определяется исходя из последней оценки.

При размещении векселей для получения займа денежными средствами сумма причитающихся векселедержателю процентов или дисконта включается в состав операционных расходов в тех периодах, к которым относятся данные начисления.

Срок использования финансовых вложений определяет сама организация, если это не вытекает из соответствующих документов (учредительных договоров, сроков функционирования определенных ценных бумаг и т.п.). Как правило, срочность инвестиций как объекта финансовых вложений определяется целями, для которых они осуществляются. Деление вложений по срочности необходимо организации для правильной их оценки и определения балансовой стоимости вложений.

По видам финансовые вложения подразделяются на:

– взносы в уставные капиталы других организаций (доли, паи) и приобретения

– акций акционерных обществ (пакеты ценных бумаг);

– инвестиции в долговые ценные бумаги;

– займы, предоставленные другим юридическим и физическим лицам;

– вклады в общее имущество по договору простого товарищества;

– иные вложения (доходные краткосрочные ценные бумаги, купленные права требования и т.п.).

Особого внимания аудитора заслуживают сделки купли-продажи ценных бумаг. Если покупная стоимость приобретенных организацией облигаций и иных аналогичных ценных бумаг ниже их номинальной стоимости, го при каждом начислении причитающегося по ним дохода производится начисление части разницы между покупной и поминальной стоимостью. При этом делаются записи по дебету счетов 76 «Расчеты с разными дебиторами и кредиторами» на сумму причитающегося к получению по ценным бумагам дохода и 58 па часть разницы между покупной и номинальной стоимостью и кредиту счета 91 «Прочие доходы и расходы» па общую сумму, отнесенную на счета 76 и 58.

В обоих указанных случаях:

– часть разницы между покупной и номинальной стоимостью, списываемая или доначисляемая при каждом начислении причитающегося организации дохода по ценным бумагам, определяется исходя из общей суммы разницы и установленной периодичности выплаты доходов по ценным бумагам;

– при погашении (выкупе) бумаг оценка, в которой они учитываются на счете 58, должна соответствовать номинальной стоимости.

В итоге к моменту погашения или выкупа ценных бумаг их балансовая оценка доводится до номинальной стоимости, указанной на лицевой стороне бланка акций, облигаций и т.п.

Довольно распространенной ошибкой в учете является неотражение в составе доходов от финансовых вложений сумм, направленных на развитие, т.е. увеличение стоимости компании в случае, когда общим собранием акционеров принято решение о капитализации дивидендов. Часто их учитывают как добавочный капитал, хотя они таковыми не являются, поскольку организация в данном случае получает дополнительные акции, т.е. имеет своего рода отложенный доход. Стоимость этих акций следует отражать бухгалтерской записью по дебету счета 58 и кредиту счета 76.

Соответствие показателей бухгалтерской отчетности данным аналитического и синтетического учета проверяется путем сопоставления статей баланса «Долгосрочные финансовые вложения» и «Краткосрочные финансовые вложения» с величиной сальдо по счетам 58 и 59 «Резервы под обесценение финансовых вложений» главной книги. При этом по долгосрочным вложениям:

– на основе данных аналитического учета определяют сумму дебетового сальдо счета 58 на конец отчетного периода по ценным бумагам и займам, признанным долгосрочными;

– вычитают кредитовое сальдо счета 59 на конец отчетного периода но данным аналитического учета операций с ценным бумагами, признанными долгосрочными;

– прибавляют дебетовое сальдо счета 55–3 «Депозитные счета» по данным аналитического учета депозитных вкладов на срок более года.

Аналогичный расчет делается и при проверке соответствия показателей бухгалтерского баланса по статье «Краткосрочные финансовые вложения».

Система состоит из Журнала и Книги (Ведомости) учета ценных бумаг.

Журнал ежедневного учета ценных бумаг представляет собой ведомость ежедневного учета. Все операции, в результате которых происходит движение ценных бумаг компании или клиентов, отражаются на корреспондирующих счетах по принципу двойной записи и отражают все движения ценных бумаг, произошедшие в течение данного операционного дня. Все операции заносятся в журнал на день их совершения, т.е. не позднее конца рабочего дня, когда операция была совершена.

Книга (Ведомость) учета ценных бумаг составляется на конец операционного дня на основе информации Журнала ежедневного учета ценных бумаг. Книга организована по порядку номеров счетов и отражает остатки по всем счетам системы учета движения ценных бумаг. Книга также служит инструментом для выявления ошибок и расхождений, допущенных во внутреннем учете.

При необходимости компания может объединить Журнал ежедневного учета и Книгу учета ценных бумаг в одну учетную ведомость при условии сохранения минимального необходимого предусмотренного настоящими Стандартами состава информации, отражаемой в этих журналах.

Журнал ежедневного учета ценных бумаг ведется отдельно по каждой ценной бумаге. В Журнале отражаются только счета, задействованные в течение дня.

Журнал ежедневного учета ценных бумаг содержит следующую информацию:

– номер счета;

– наименование счета;

– описание операции;

– номер контракта;

– начальное сальдо;

– дебет;

– кредит;

– конечное сальдо.

В данное поле вносится полное или сокращенное название операции по данному счету, например:

покупка, продажа – запись производится по счетам клиентов, контрагентов и счетам ценных бумаг компании;

поставка – запись производится по счетам клиентов и контрагентов при получении выписки из реестра о перерегистрации ценных бумаг или при поставке сертификатов ценных бумаг;

получение – запись производится по счетам клиентов и контрагентов при получении выписки из реестра о перерегистрации ценных бумаг или при получении сертификатов ценных бумаг.

– номер договора.

Указывается при необходимости для счетов клиентов и контрагентов.

– запись по дебету счета,

– запись по кредиту счета

Отражает количество ценных бумаг, зачисляемых или списываемых с данного счета.

Кроме вышеперечисленных данных в Журнал может быть включена дополнительная информация, необходимая компании.

Книга учета ценных бумаг составляется на основе информации из Журнала учета ценных бумаг и организована в форме баланса. Книга отражает остатки по всем счетам Системы учета ценных бумаг.

Книга учета ценных бумаг организована по порядку номеров счетов Системы учета ценных бумаг. Для каждого типа ценных бумаг ведется отдельная Книга.

В Книге учета ценных бумаг содержится следующая информация:

– номер счета;

– название счета;

– дата последней операции

Отражает дату последней операции с ценными бумагами по данному счету:

– сальдо по дебету;

– сальдо по кредиту.

Отражает суммарный оборот по дебету или кредиту данного счета соответственно.

Кроме этого, при необходимости в Книгу может быть включена дополнительная информация.

Для контроля за правильностью учета в организации целесообразно ежеквартально проводить сверку наличия ценных бумаг с записями Книги учета ценных бумаг.

Сверка проводится следующим образом:

– в отношении ценных бумаг, выпущенных в обращение в бумажной форме и зарегистрированных на имя клиента и находящихся у брокерской или дилера на хранении или зарегистрированных на имя брокерской или дилера как номинального держателя, проверяется наличие и количество ценных бумаг;

– в отношении ценных бумаг в бездокументарной форме, зарегистрированных на имя брокерской или инвестиционной компаний как номинального держателя и находящихся в реестре, производится сверка данные реестра с записями Книги учета ценных бумаг компании на основе подтверждения от регистратора в письменной форме о количестве и держателе ценных бумаг;

– в отношении ценных бумаг, находящихся на хранении в депозитарии, производится сверка данных депозитария о количестве и владельце ценных бумаг с записями компании. Периодичность предоставления депозитарием выписок по счету депо может быть установлена договором о депозитарном обслуживании;

– проверяется количество ценных бумаг, в отношении которых перерегистрация права собственности еще не завершена или ценных бумаг, находящихся под залогом;

– производится запись в книгах обо всех выявленных расхождениях и ошибках. Запись также должна включать наименование ценной бумаги, дату проведения проверки и подпись лица, внесшего исправление.

Сверка проводится либо один раз в квартал для всех ценных бумаг одновременно в установленный компанией день (периодический метод), либо в рамках временного цикла (метод циклического подсчета), когда для каждой позиции ценных бумаг (группы позиций) устанавливается день сверки. При использовании метода циклического подсчета, также как и при использовании периодического метода, все позиции ценных бумаг должны быть сверены в течение квартала.

В целях обеспечения достоверности информации, сверка производится под наблюдением уполномоченного лица, в чьи обязанности не входит ведение учета операций с ценными бумагами или работа с документами на перерегистрацию права собственности на ценные бумаги.

3. Разработка мероприятий по совершенствованию учета, анализа и аудита финансовых вложений

3.1 Разработка методики аудита финансовых вложений

Для проведения аудита финансовых вложений необходимо определить существенность и аудиторский риск.

Производится на основании 5 основных показателей баланса и отчета и прибылях и убытках.

Расчеты приемлемого уровня существенности представлены в таблице 9.

Таблица 9 – Определение уровня существенности

| Наименование показателя | Значение показателя бухгалтерской отчетности за 2007 год, тыс. р. | Доля, % | Значение, применяемое для нахождения уровня существенности, тыс. р. |

| Балансовая прибыль | 449436 | 2 | 8989 |

| Внеоборотные активы | 312247 | 2 | 6245 |

| Оборотные активы | 679675 | 2 | 13594 |

| Финансовые вложения | 117000 | 2 | 2340 |

| Уставный капитал | 110668 | 2 | 2214 |

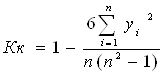

Средняя арифметическая значений существенности

![]() ,

,

Проведем проверку отклонений наибольшего и наименьшего показателей от среднего.

Наибольшего – (13594 – 6677) / 6677 * 100% = 104%,

Наименьшего = (6677 – 2214) / 6677 * 100% = 67%.

Принимаем решение не брать эти показатели в расчет (исключить).

Тогда новая средняя

![]() ,

,

Округляем это значение до 5900 тыс. р.

Удельный вес статьи «Финансовые вложения» составляет 0,012%

Значение уровня существенности при аудите финансовых вложений составляет 5900*0,012% = 71 тыс. р.

Риск аудитора (аудиторский риск) означает вероятность того, что бухгалтерская отчетность экономического субъекта может содержать не выявленные существенные ошибки и (или) искажения после подтверждения ее достоверности, или признать, что она содержит существенные искажения, когда на самом деле таких искажений в бухгалтерской отчетности нет.

Ранее было определено, что неотъемлемый риск является высоким исходя из специфики отрасли (по субъективной оценке неотъемлемый риск 55%), а риск средств внутреннего контроля по итогам тестирования признан низким (20%).

Аудиторский риск – 4%, это обусловлено тем, что аудиторская кампания (в том числе и аудитор имеет опыт работы в данной сфере, а также им проводилась аналогичная аудиторская проверка на других предприятиях.

Неотъемлемый риск оценивается как высокий (дифференцируется от 50 до 100%). По данному предприятию закладывается неотъемлемый риск в размере 55%.

Риск средств контроля 20%. Показатель определен исходя из того, что уровень системы внутреннего контроля оценен как высокий (80%), следовательно, уровень риска можно заложить равным 20%.

Аудиторский риск рассчитывается по формуле (6):

Ар=Вр*Кр*Нр, (6)

где Вр – неотъемлемый риск,

Кр – риск средств контроля,

Нр – риск необнаружения.

Тогда определяем изменяемый аудитором за счет объема процедур риск необнаружения.

Нр=Ар/(Вр*Кр),

Нр =0,04/(0,2*0,55)=36%

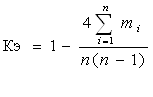

Для определении степени уровня риска необнаружения, рассмотрим таблицу 10.

Таблица 10 – Зависимости между компонентами аудиторского риска

| Аудиторская оценка риска средств контроля | ||||

| Высокая | Средняя | Низкая | ||

| Аудиторская оценка неотъемлемого риска | Высокая | Самая низкая | Более низкая | Средняя |