Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Учет и анализ в строительных организациях АПК (на примере ООО "Сельстрой" Орловского района Ростовской области)

Дипломная работа: Учет и анализ в строительных организациях АПК (на примере ООО "Сельстрой" Орловского района Ростовской области)

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ЮРИДИЧЕСКИЙ СТАТУС, ИМУЩЕСТВЕННОЕ СОСТОЯНИЕ

И РЕЗУЛЬТАТЫ ПРОИЗВОДСТВЕННО-ФИНАНСОВОЙ

ДЕЯТЕЛЬНОСТИ ООО "СЕЛЬСТРОЙ".

1.1. Юридический статус ООО "Сельстрой"

1.2. Имущественное состояние ООО "Сельстрой"

1.3. Динамика выручки и прибыли предприятия

2. ЗАКОНОДАТЕЛЬНО-НОРМАТИВНЫЕ, ТЕОРЕТИЧЕСКИЕ И

МЕТОДИЧЕСКИЕ ОСНОВЫ УЧЕТА ДОХОДОВ И

РАСХОДОВ В СТРОИТЕЛЬНЫХ ОРГАНИЗАЦИЯХ

2.1. Законодательно-нормативные и теоретические положения

по бухгалтерскому учету доходов в строительстве

2.2. Нормативные, теоретические и методические основы учета

затрат в строительных организациях

2.3. Особенности налогового учета доходов и расходов

строительных организаций

3. ОПЫТ БУХГАЛТЕРИИ ООО "СЕЛЬСТРОЙ" В

ОРГАНИЗАЦИИ УЧЕТА ДОХОДОВ И РАСХОДОВ

ПРЕДПРИЯТИЯ

3.1. Основы организации бухгалтерского учета доходов и

расходов в ООО "Сельстрой"

3.2. Организация журнально-ордерной формы счетоводства

в бухгалтерии ООО "Сельстрой"

3.3. Учет доходов, получаемых от выполнения работ и

оказания услуг

3.4. Учет источников финансирования капитального строительства

4. ОБОСНОВАНИЕ ПРЕДЛОЖЕНИЙ ДЛЯ БУХГАЛТЕРИИ

ООО "СЕЛЬСТРОЙ" ПО СОВЕРШЕНСТВОВАНИЮ УЧЕТА

ДОХОДОВ И РАСХОДОВ

4.1. Улучшение бухгалтерского оформления хозяйственных

договоров

4.2. Введение регистров налогового учета, отражающих затраты

на выполнение строительных работ

4.3. Группировка доходов и расходов предприятия в соответствии

с требованиями декларации по налогу на прибыль

4.4. Автоматизация учетно-расчетных операций, ведения книги

покупок и продаж

4.5. Предполагаемый эффект от применения разработанных

предложений

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЕ

ВВЕДЕНИЕ

Учет и анализ доходов и расходов - важнейшее направление в деятельности любого предприятия. При этом в строительных организациях здесь имеется немало особенностей, связанных с одновременным ведением работ на многих объектах, в течение длительного времени, при немалой сезонности их выполнения и неритмичности финансирования. В связи с этим и была выбрана тема данной работы.

Цель работы состояла в углубленном изучении нормативно-правовых положение (ПБУ), регулирующих учет доходов и расходов в строительных организациях, в сопоставлении этих норм с реальной практикой работы одного из предприятий сельского строительства (включая ремонт и строительство автодорог), в выявлении резервов и возможностей улучшения учетного процесса в обследованной организации. В качестве такой организации было обследовано и выступило в качестве объекта изучения ООО "Сельстрой" Орловского района Ростовской области.

Для достижения указанной цели в ходе выполнения работы были решены следующие основные задачи:

· выполнен анализ юридического статуса, имущественного состояния и результатов производственно-финансовой деятельности обследованного предприятия;

· обобщены законодательные, теоретические и методические подходы к организации бухгалтерского учета и анализа в строительных организациях;

· изучены практические аспекты применения норм и требований к организации учета доходов и расходов и анализа в конкретном строительном предприятии - ООО "Сельстрой". При этом были выявлены некоторые недостатки в организации указанной деятельности, возможности ее улучшения;

· обоснованы предложения, направленные на устранение выявленных недостатков, совершенствование учета и анализа доходов и расходов применительно к условиям обследованного предприятия. Определен предполагаемый минимальный эффект от применения предложенных мер.

При выполнении работы использовались методы экономических исследований, рекомендуемые в учебной литературе по учету и анализу хозяйственной деятельности предприятий, в частности строительных. Это методы анализа и синтеза сравнений, цепных подстановок, финансовых коэффициентов, статистический.

В качестве источников информации при подготовке работы были использованы законодательно-правовые и нормативно-инструктивные издания по бухгалтерскому и налоговому учету, учебная, научная и специальная литература по теме работы. Большое место среди изученных источников информации занимает бухгалтерская отчетность ООО "Сельстрой", а также многочисленные документы первичного (аналитического) и синтетического учета этого предприятия. Использование этих материалов было облегчено в связи с тем, что автор работы является сотрудником бухгалтерии указанного предприятия.

Выводы, вытекающие из работы, были доложены другим сотрудникам бухгалтерии - коллегам автора и в целом получили одобрение. Ряд сделанных коллегами замечаний был учтен при окончательной доработке текста.

1. ЮРИДИЧЕСКИЙ СТАТУС, ИМУЩЕСТВЕННОЕ

СОСТОЯНИЕ И

РЕЗУЛЬТАТЫ ПРОИЗВОДСТВЕННО-

ФИНАНСОВОЙ ДЕЯТЕЛЬНОСТИ ООО "СЕЛЬСТРОЙ"

1.1. Юридический статус ООО "Сельстрой"

Общество с ограниченной ответственностью (ООО) "Сельстрой" размещается в пос. Орловский Ростовской области. Адрес ООО - ул. Строительная, № 1. Предприятие было создано на основе добровольного согласия членов трудового коллектива и пенсионеров бывшей межколхозной строительной организации. Основной целью общества является получение прибыли.

Согласно уставу основными видами деятельности предприятия являются:

· реконструкция, модернизация, капитальный ремонт и строительство жилых домов и объектов социально-культурного, сельскохозяйственного, производственного и коммунального назначения, а также строительство и ремонт автодорог и пешеходных дорожек;

· производство товаров народного потребления (оконных рам, дверей, ворот и т.п.);

· производство, переработка, заготовка и реализация сельскохозяйственной продукции, получаемой при оплате работ общества натуральной продукцией (бартерные сделки).

ООО "Сельстрой" является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. Может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Устав общества является его учредительным документом. Внесение изменений и дополнений в Устав общества или утверждение Устава общества в новой редакции осуществляется по решению общего собрания учредителей /4/.

Имущество ООО состоит из основных фондов и оборотных средств, а также иных ценностей, стоимость которых отражается на самостоятельном балансе общества.

Для обеспечения деятельности общества был образован Уставный капитал, составляющий 22600 тыс.руб., сформированный за счет доходов, полученных в период аренды, и имущества, приобретенного в результате выкупа имущества учредителями /12/.

Общество имеет право увеличить Уставный капитал путем увеличения его номинальной стоимости. Решение об увеличении Уставного капитала общества путем увеличения его номинальной стоимости и о внесении соответствующих изменений в Устав общества принимается общим собранием учредителей.

Уставный капитал общества определяет минимальный размер имущества общества, гарантирующего интересы его кредиторов. Уставный капитал общества может быть уменьшен путем уменьшения номинальной стоимости или сокращения общего количества долей учредителей.

Общество не вправе уменьшать Уставный капитал, если в результате этого его размер станет меньше минимального Уставного капитала общества, определяемого в соответствии с Федеральным законом "Об обществах с ограниченной ответственностью" на дату регистрации соответствующих изменений в Уставе общества.

Резервный фонд в обществе не создавался.

Дивиденды выплачиваются из чистой прибыли общества за текущий год. Решение о выплате дивидендов, размере дивиденда и форме его выплаты пропорционально вкладу учредителей в уставный капитал принимается общим собранием. В последние годы подобных выплат не начислялось

Общество обязано проводить ежегодно общее собрание учредителей.

На годовом собрании решается вопрос об избрании директора, утверждении аудитора общества, рассматриваются представляемый советом директоров общества годовой отчет общества и иные документы. Проводимые помимо годового общие собрания учредителей являются внеочередными.

Высшим органом управления общества является общее собрание учредителей, число которых не должно быть больше 50. Общее руководство деятельностью общества осуществляет директор. Он избирается годовым собранием учредителей сроком на один год. По решению общего собрания учредителей полномочия директора общества могут быть прекращены досрочно. Директор избирается учредителями общества из их числа большинством голосов.

Для осуществления контроля за финансово-хозяйственной деятельностью общества общим собранием учредителей избирается ревизионная комиссия в количестве трех человек сроком на один год.

Аудитор общества осуществляет проверку финансово-хозяйственной деятельности общества в соответствии с правовыми актами Российской Федерации на основании заключаемого с ним договора.

Учетная политика обследованного предприятия разработана в соответствии с Федеральным законом "О бухгалтерском учете" № 129-ФЗ. Бухгалтерский учет осуществляется под руководством главного бухгалтера. Требования главного бухгалтера при осуществлении избранной учетной политики являются обязательными для всех работников организации /16/. Бухгалтерский учет имущества и хозяйственных операций ведется в соответствии с ПБУ и отчетностью в Российской Федерации и Планом счетов бухгалтерского учета по журнально-ордерной системе, с ведением Главной книги. Для целей налогообложения выручка от реализации продукции определяется по мере ее отгрузки.

1.2. Имущественное состояние ООО "Сельстрой"

Финансовое состояние предприятия и его устойчивость в значительной степени зависят от того, каким имуществом оно располагает /34/.

Имущество предприятия включает в себя внеоборотные и оборотные активы. Под внеоборотными активами понимают основные средства и нематериальные активы. Основные средства - это здания, сооружения, рабочие и силовые машины и оборудование, вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь.

Для бухгалтерского учета основных средств предназначен счет 01 "Основные средства". Он обобщает информацию о наличии и движении принадлежащих предприятию на праве собственности основных средств, находящихся в эксплуатации, запасе, на консервации, доверительном управлении или сданных в аренду.

Нематериальные активы приобретаются на длительный период (более 1 года) и способствуют получению дохода. К нематериальным активам относятся: патенты, авторские права, товарные знаки, лицензии. У ООО "Сельстрой" нематериальные активы в балансе не выделены, что вряд ли оправдано.

В бухгалтерском учете нематериальные активы учитываются на счете 04 "Нематериальные активы" в первоначальной оценке.

Непрерывный кругооборот капитала зависит от оборотных средств предприятия: запасов, дебиторской задолженности, денежных средств, краткосрочных финансовых вложений. Но краткосрочных финансовых вложений у ООО "Сельстрой" нет.

Искусство управления оборотными активами состоит в том, чтобы держать на счетах минимально необходимую сумму денежных средств, которые нужны для текущей оперативной деятельности. Сумма денежных средств, которая необходима хорошо управляемому предприятию, - это страховой запас, предназначенный для покрытия кратковременной несбалансированности денежных потоков. Она должна быть такой, чтобы ее хватило для производства всех первоочередных платежей /21/.

Увеличение или уменьшение остатков денежной наличности на счетах в банке обусловливается уровнем несбалансированности денежных потоков.

Актив баланса позволяет дать общую оценку имущества, находящегося в распоряжении предприятия, а также выделить в составе имущества оборотные (мобильные) и внеоборотные (иммобилизованные) средства.

Структура и динамика имущества ООО "Сельстрой" показаны в таблице 1, построенной на основе извлечения показателей из бухгалтерского баланса, форма № 1.

Таблица 1 -

Движение имущества ООО "Сельстрой"

в 2003-2005 гг., тыс.руб.

| Показатели | На конец 2003 г. | На конец 2005 г. | Изменения | |

| тыс.руб. | % | |||

| Стоимость имущества в целом | 102979 | 111374 | 8395 | 108,2 |

| Из нее стоимость: | ||||

| внеоборотных активов | 73583 | 75410 | 1827 | 102,5 |

| основных средств | 71582 | 73401 | 1819 | 102,5 |

| оборотных средств | 29396 | 35964 | 6568 | 122,3 |

| в том числе: | ||||

| запасов | 14071 | 16044 | 1973 | 144,0 |

| дебиторской задолженности | 13437 | 17191 | 3754 | 127,9 |

| денежных средств и краткосрочных финансовых вложений | 247 | 268 | 21 | 108,5 |

| НДС по приобретенным ценностям | 1477 | 2194 | 717 | 148,5 |

Источник: форма № 1 бухгалтерской отчетности

Из таблицы 1 видно, что за рассматриваемый трехлетний период общая стоимость имущества (активов) в ООО "Сельстрой" увеличилась на 8395 тыс.руб., или на 8,2 %. На первый взгляд, это значительное увеличение. Однако если учесть, что в рассматриваемые годы деньги обесценивались вследствие продолжавшейся в стране инфляции (за три года ее темпы составили более 25 %), станет ясным, что реальная рыночная стоимость имущества в ООО "Сельстрой" уменьшилась существенно.

Правда, увеличение стоимости имущества произошло не только за счет внеоборотных активов (на 2,5 %), но и оборотных активов - дебиторской задолженности покупателей и заказчиков (без малого на 28 %), а также запасов (14 %). Увеличение по указанным статьям можно считать во многом положительным явлением. Из имущества предприятия медленнее всего росли те его виды (основные средства), которые плохо использовались, зачастую были излишними и сдавались в аренду на не очень выгодных условиях. Положительно заметное увеличение дебиторской задолженности: с 13,4 до 17,2 млн. руб., так как эта статья оборотных активов относится к относительно ликвидному имуществу. Производственные запасы возросли на 14 %, что улучшает условия деятельности строительной организации. Однако при этом важно выявить, за счет каких источников возросли запасы - за счет своих или заемных. Ответ на этот вопрос дает таблица 2.

Таблица 2 - Источники формирования имущества ООО "Сельстрой"

в 2003-2005 гг., тыс.руб.

| Источники | На конец 2003 г. | На конец 2005 г. | Изменения | |

| тыс.руб. | % | |||

| Собственный капитал | 78912 | 87660 | 8748 | 111,1 |

| Долгосрочные обязательства | - | - | - | - |

| Краткосрочные обязательства | 24059 | 23708 | -351 | 98,5 |

| Итого пассивов | 102971 | 111374 | 8403 | 108,2 |

| Удельный вес собственных источников, % | 76,6 | 78,7 | - | 102,7 |

Источник: форма № 1 бухгалтерской отчетности

Таблица 2, как и таблица 1, составлена на основе бухгалтерских балансов (форма № 1) ООО "Сельстрой" за 2003, 2004 и 2005 гг. Из таблицы 2 вытекает, что пополнение производственных запасов предприятие смогло осуществить только благодаря увеличению собственных средств, так как сумма краткосрочных обязательств в целом уменьшилась. Правда, это не относится к задолженности перед поставщиками. Она возросла за три года с 11 млн.руб. до 13,2 млн., что видно в том числе по значительному увеличению величины НДС по приобретенным ценностям (строка 220 формы № 1). Это было показано в последней строке табл.1.

Указанное положение таит в себе немало неприятностей для предприятия, так как оно легко может стать неплатежеспособным с угрозой несостоятельности и банкротства. Такая ситуация во многом может быть объяснена большим ростом дебиторской задолженности (табл.1). Не получая всех денег от покупателей, предприятие вынуждено приобретать стройматериалы и другие ресурсы в долг.

1.3. Динамика выручки и прибыли предприятия

Характеризуя производственную деятельность любого предприятия, необходимо изучить результаты его финансово-хозяйственной деятельности. Поскольку обследуемое предприятие занимается выполнением строительно-монтажных и ремонтных работ, то основными показателями, характеризующими его деятельность, являются себестоимость строительных работ, выручка от реализации работ и услуг и получаемая прибыль. Соответствующие показатели, извлеченные из отчетов о прибылях и убытках за 2003-2005 гг. приведены в таблице 3. Отдельные показатели рассчитаны дополнительно.

Таблица 3 -

Динамика выручки, затрат и прибыли

ООО "Сельстрой" в 2003-2005 гг., тыс.руб.

| Показатели | Годы |

2005 г. |

||

| 2003 | 2004 | 2005 | ||

| Выручка от реализации (без НДС) | 64143 | 75147 | 81486 | 127,0 |

| Себестоимость реализованной продукции, работ, услуг | 59670 | 69356 | 71490 | 119,8 |

| Прибыль от реализации | 4479 | 5791 | 9996 | 223,2 |

| Рентабельность затрат, % | 7,5 | 8,3 | 14,0 | 187,7 |

| Рентабельность активов, % | 3,0 | 4,0 | 4,0 | 133,3 |

| Рентабельность собственного капитала, % | 3,9 | 5,1 | 5,0 | 128,2 |

Источник: форма № 2 "Отчет о прибылях и убытках" и расчеты автора

Рентабельность затрат определяется делением суммы прибыли от продаж (валовой прибыли) на сумму себестоимости проданной продукции, выполненных работ, оказанных услуг (с последующим умножением частного от деления указанных показателей на 100 %). То есть показатель строки 050 формы № 2 делят на показатель строки 020 и умножают на 100 %. Из табл.3 видно, что в 2005 г. рентабельность затрат в ООО "Сельстрой" возросла до 14 % против 7,5 % в 2003 г.

Рентабельность активов вычисляют делением чистой (нераспределенной прибыли), показанной в строке 190 формы № 2, на среднегодовую стоимость активов, показанную в строке 300 формы № 1 (с последующим умножением на 100 %). Как видно из табл.3, этот показатель также улучшился, хотя его еще нельзя признать достаточно высоким: предприятие довело чистую прибыль до 4 коп. на 1 руб. имеющегося у него имущества. При такое рентабельности активы окупятся за 25 лет.

То же относится к показателю рентабельности собственного капитала. Его вычисляют делением чистой прибыли (строка 190 формы № 2) на среднегодовое значение строки 490 формы № 1.

О финансовом состоянии предприятия, вызванным указанными обстоятельствами, свидетельствуют также значения основных коэффициентов, характеризующих финансовую устойчивость предприятия. К таким коэффициентом относят: 1) коэффициент автономии; 2) коэффициент соотношения собственных и заемных средств; 3) коэффициент обеспеченности собственными оборотными средствами; 4) коэффициент маневренности; 5) коэффициент финансирования.

Коэффициент автономии (Ка) рассчитывается как отношение величины капитала к валюте баланса (строка 490 формы 1 баланса : строка 700).

Нормальное ограничение этого коэффициента оценивается при значении Ка > 0,5. Данный коэффициент показывает долю собственных средств в общем объеме ресурсов предприятия.

Коэффициент соотношения заемных и собственных средств рассчитывается как отношение заемных и собственных средств, т.е. как (стр.510+610) : стр.490. Нормальное ограничение этого коэффициента менее 1. Оно показывает, какая часть деятельности финансируется за счет заемных источников средств.

Коэффициент обеспеченности собственными оборотными средствами рассчитывается как отношение величины собственных оборотных средств к величине запасов и затрат (стр.490-стр.190) : стр.210. Нормальное ограничение коэффициента: он должен быть больше 0,1. Коэффициент показывает наличие собственных оборотных средств, необходимых для финансовой устойчивости предприятия.

Коэффициент маневренности рассчитывается как отношение собственных оборотных средств к величине капитала. Нормальное ограничение коэффициента 0,5. Данный коэффициент показывает, какая часть собственных средств вложена в наиболее мобильные активы.

Коэффициент финансирования рассчитывается как отношение собственных источников к заемным и является обратным к коэффициенту соотношения заемных и собственных средств. Нормальное ограничение коэффициента - больше 1. Коэффициент показывает, какая часть деятельности предприятия финансируется за счет собственных средств предприятия (строку 490 делят на строку 690).

Исходя из приведенного порядка расчета указанных коэффициентов, составлена таблица 4.

Таблица 4 -

Коэффициенты, характеризующие финансовую

устойчивость ООО "Сельстрой" в 2005 г.

| Наименование показателей | Нормальное ограничение | 2005 г. | Изменения за отчетный период, % | |

| начало | конец | |||

| 1. Коэффициент автономии | ³ 0,5 | 0,7 | 0,8 | 114,3 |

| 2. Коэффициент соотношения заемных и собственных средств | < 1 | 0,02 | 0,03 | 150,0 |

| 3. Коэффициент обеспеченности собственными оборотными средствами | > 0,1 | 0,46 | 0,76 | 165,2 |

| 4. Коэффициент маневренности | > 0,5 | 0,08 | 0,14 | 174,7 |

| 5. Коэффициент финансирования | > 1 | 3,5 | 3,7 | 105,7 |

Из таблицы 4 видно, что финансовое положение ООО "Сельстрой" было устойчивым в начале 2005 г., а к концу года ситуация существенно улучшилась. Это видно из изменения коэффициентов, показанных в строках 1, 3, 4 и 5. Правда, показатель в строке 2 ухудшился, но не столь значительно.

Такое благоприятное финансовое положение объясняется тем, что в последние годы предприятие ООО "Сельстрой" расширило виды деятельности. Оно стало заниматься выпуском и установкой окон и дверей из современных материалов, изготавливает тротуарную плитку и укладывает ее как в райцентре, так и в ряде других населенных пунктов, в том числе за пределами района. Тем не менее резервы для улучшения финансовой деятельности предприятия не исчерпаны. Определенную положительную роль в этом деле может сыграть совершенствование учета и анализа доходов и расходов.

2. ЗАКОНОДАТЕЛЬНО-НОРМАТИВНЫЕ,

ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСНОВЫ

УЧЕТА ДОХОДОВ И РАСХОДОВ В СТРОИТЕЛЬНЫХ

ОРГАНИЗАЦИЯХ

2.1. Законодательно-нормативные

и теоретические положения

по бухгалтерскому учету доходов в строительстве

Нормативные положения в рассматриваемой сфере вытекают из ПБУ - положений по бухгалтерскому учету, утвержденных Министерством финансов РФ, в том числе и для освоения в России международных стандартов учета хозяйственных операций.

В соответствии с положениями о бухгалтерском учете 9/99 "Доходы организации" /4/, впервые утвержденными 6 мая 1999 года (с последующими изменениями и дополнениями), для целей бухгалтерского учета доходами предприятия признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) или погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

К доходам организации для целей бухгалтерского учета относятся: доходы от обычных видов деятельности, операционные доходы, внереализационные доходы.

Доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями. К прочим поступлениям относятся также чрезвычайные доходы.

Операционными доходами являются /4/: поступления, связанные с предоставлением за плату во временное пользование (временное владение и пользование) активов организации; поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам); прибыль, полученная организацией в результате совместной деятельности; поступления от продажи основных средств и иных активов, отличных от денежных средств, продукции, товаров; проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Внереализационными доходами являются /22/: штрафы, пени, неустойки за нарушение условий хозяйственных договоров; активы, полученные безвозмездно, в том числе по договору дарения; поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы и другое.

Выручка признается в бухгалтерском учете при наличии следующих условий: а) организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденного иным соответствующим способом; б) сумма выручки может быть определена; в) имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации; г) право собственности на продукцию перешло от организации к покупателю или работа принята заказчиком; д) расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

В главе 25 Налогового кодекса РФ "Налог на прибыль организаций" определен большой ряд правил, которые требуют организовать на предприятии наряду с бухгалтерским налоговый учет доходов. Однако сопоставления требований бухгалтерского и налогового учета доходов показывают, что многие предприятия для целей налогообложения вполне могут приспособить регистры бухгалтерского учета, внося при необходимости в их показатели некоторые корректировки. Применительно к особенностям деятельности обследованного предприятия - ООО "Сельстрой" - таких корректировок требуется немного. Все они могут оформляться бухгалтерскими справками. Их оказывается достаточным для достоверного учета доходов как в целях бухгалтерской отчетности, так и для составления налоговых деклараций.

2.2.

Нормативные, теоретические и методические основы

учета затрат в строительных организациях

Расходы организации регламентируются как для целей бухгалтерского учета, так и для целей налогового учета. В соответствии с ПБУ 10/99 "Расходы организации" /2/ для целей бухгалтерского учета расходы в зависимости от их характера, условий осуществления и направлений деятельности организации подразделяются на следующие виды: расходы по обычным видам деятельности; операционные расходы; внереализационные расходы.

Себестоимость строительных работ, выполненных строительной организацией собственными силами, складывается из затрат, связанных с использованием в процессе производства материалов, топлива, энергии, основных фондов, трудовых ресурсов, а также других затрат.

В себестоимость строительных работ включаются /6/:

1) затраты, непосредственно связанные с производством строительных работ, обусловленные технологией и организацией их производства: стоимость использованных в производстве материалов, строительных конструкций и деталей, топлива, энергии, пара, воды; расходы на оплату труда рабочих; расходы по содержанию и эксплуатации строительных машин и механизмов;

2) затраты, связанные с использованием природного сырья, в части затрат на рекультивацию земель, плату за древесину, отпускаемую на корню, а также платы за воду, забираемую из водохозяйственных систем в пределах, установленных лимитом;

3) затраты некапитального характера, связанные с совершенствованием технологии и организации производства, а также с улучшением качества строительных работ, повышением долговечности объектов строительства и других эксплуатационных свойств, осуществляемые в ходе производственного процесса;

4) затраты на обслуживание производственного процесса: по обеспечению производства материалами, деталями и конструкциями, топливом, энергией, инструментом, приспособлениями и другими средствами и предметами труда; по поддержанию основных производственных фондов в рабочем состоянии;

5) расходы по организации, подготовке производства и сдаче работ: по обеспечению санитарно-гигиенических и бытовых условий; на охрану труда и технику безопасности; на организацию работ на строительных площадках; содержание пожарной и сторожевой охраны и др.;

6) затраты, связанные с управлением производством: содержание работников аппарата управления строительной организации и ее структурных подразделений, материально-техническое обслуживание их деятельности; расходы на содержание и эксплуатацию легкового автотранспорта, числящегося на балансе или используемого по найму, а также компенсации работникам аппарата управления, чья деятельность связана с разъездами, затрат по использованию для этого личного транспорта; расходы на командировки, связанные с производственной деятельностью; оплата консультационных, информационных и аудиторских услуг; оплата услуг банка и др.;

7) затраты, связанные с подготовкой и переподготовкой кадров;

8) отчисление на пенсионное обеспечение от расходов на оплату труда работников, занятых в производстве строительных работ;

9) отчисления на обязательное страхование работников от несчастных случаев;

10) платежи по процентам за кредиты банков, связанных с производством строительных работ;

11) налоги, сборы, платежи и другие обязательные отчисления, которые в соответствии с установленным законодательством порядком подлежат отнесению на себестоимость;

12) другие виды затрат, включаемые в себестоимость работ в соответствии с установленным законодательством порядке.

В состав себестоимости строительных работ включаются также потери от брака и переделок некачественно выполненных строительных работ, потери от недостач материальных ценностей в производстве и на складах при отсутствии виновных лиц /6/.

Затраты на производство строительных работ могут группироваться строительной организацией по элементам и статьям расходов. Группировка затрат по элементам (материальные затраты, затраты на оплату труда, отчисления на социальные нужды, амортизация основных средств, прочие затраты) производится строительной организацией расчетным путем, исходя из состава затрат, включаемый в тот или иной элемент.

Строительным организациям тогдашним Министерством строительства РФ еще в 1994 году в качестве типовой разработана группировка затрат на производство строительных работ /6/ по следующим статьям расходов:

· Материалы,

· Расходы на оплату труда рабочих,

· Расходы на содержание и эксплуатацию строительных машин и механизмов,

· Накладные расходы.

Эта группировка затрат применяется и в настоящее время.

Строительная организация может исходя из принятых объектов учета самостоятельно расширять номенклатуру статей затрат на производство строительных работ.

В статью "Материалы" включаются затраты на используемые непосредственно при выполнении строительных работ материалы, строительные конструкции, детали, топливо, электроэнергию, пар, воду и другие виды материальных ресурсов. Указанные затраты определяются исходя из стоимости приобретения этих ресурсов, расходов на доставку их до приобъектного склада и заготовительно-складских расходов. В составе заготовительно-складских расходов отражаются расходы, связанные с содержанием складов, включая содержание работников складского хозяйства, расходы на содержание ведомственной и вневедомственной охраны, осуществляющей охрану материальных ценностей, расходы, связанные с потерями от недостач материалов в пути и на складах в пределах установленных норм естественной убыли и сверх норм, когда виновные не установлены.

Из затрат на материалы, отражаемых в себестоимости строительных работ, исключается стоимость возвратных отходов.

Учет себестоимости строительно-монтажных работ и работ, связанных с ними, в строительных организациях ведется в журнале-ордере № 10-с /31/. Учет затрат на производство строительно-монтажных работ ведется по каждому объекту строительства. Регистром оперативного учета выполненных объемов строительных работ на объекте в натуральном и стоимостном выражении является журнал учета выполненных работ.

Данные журнала используются в процессе строительства для составления отчетности об использовании основных материалов, контроля за объемами работ, выполненными строительными машинами и автотранспортом, а также отраженными в документах по начислению заработной платы рабочим. Журнал является регистром, на основании которого ежемесячно составляется справка о стоимости выполненных работ (форма № 3).

Фактическая себестоимость работ складывается из прямых затрат и накладных расходов /20/.

После отражения в журнале-ордере № 10-с (на счете 20) данных о выполненных и сданных строительно-монтажных работах по фактическим затратам и сметной стоимости и определения финансового результата от сдачи работ выявляется незавершенное производство строительно-монтажных работ по несданным объектам по фактическим затратам и сметной стоимости на конец отчетного периода. Указанные данные определяются отдельно по работам, выполняемым собственными силами, и работам, принятым от субподрядных организаций.

2.3. Особенности налогового учета доходов и расходов

строительных организаций

Главная особенность учета доходов в целях налогообложения состоит в обязательном составлении и выставлении заказчикам счетов-фактур. Ни одна операция по получению доходов не должна отличаться от указанного документа. Это предусмотрено статьей 169 Налогового кодекса РФ.

В счете-фактуре должны быть указаны: порядковый номер и дата выписки счета-фактуры; наименование, адрес и идентификационные номера налогоплательщика и покупателя; наименование и адрес грузоотправителя и грузополучателя; номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров; наименование поставляемых (отгруженных) товаров (описание выполненных работ, указанных услуг) и единица измерения; количество (объем) поставляемых (отгруженных) по счету-фактуре (работ, услуг) исходя из принятых по нему единиц измерения; цена (тариф) за единицу измерения по договору (контракту) без учета налогов; стоимость товаров (работ, услуг) за все количество поставляемых по счету-фактуре товаров (выполненных работ, оказанных услуг) без налога; сумма акциза по подакцизным товарам; налоговая ставка; сумма налога, предъявляемая покупателю товаров (работ, услуг); стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг) с учетом суммы налога.

Счет-фактура подписывается руководителем и главным бухгалтером организации, либо иными должностными лицами, уполномоченными на то в соответствии с приказом по организации, заверяется печатью организации.

Порядок ведения журнала учета полученных и выставленных счетов-фактур, книги продаж и книги покупок устанавливается Правительством РФ /19/.

Постановлением Правительства предусмотрено наличие на каждом предприятии двух видов журналов учета счетов-фактур: журнал учета выдаваемых покупателям счетов-фактур и журнал полученных от поставщиков счетов-фактур. Все счета-фактуры, хранящиеся в журнале учета счетов-фактур, должна быть пронумерованы с начала года.

Регистрация выписанных счетов-фактур покупателям регистрируются в книге продаж, а полученных от поставщиков - в книге покупок.

К книгам обеих форм предъявляются общие требования: они должны быть прошнурованы, их страницы пронумерованы и скреплены печатью; книги подлежат хранению в течение пяти лет /27/.

В книге покупок регистрируются оплаченные счета-фактуры за приобретенные основные средства и нематериальные активы, поступившие производственные запасы, товары и оказанные услуги, потребленные на производственные цели.

Принятие к зачету НДС по приобретенным товарам и материальным ресурсам осуществляется при соблюдении трех обстоятельств - наличие счета-фактуры, оплата и оприходование товаров.

В книге продаж должны быть зарегистрированы все авансовые поступления, бартерные сделки, составленные предприятием счета-фактуры при безвозмездной передаче товаров (работ, услуг), передача имущества в качестве вкладов в уставный капитал или вклада в совместную деятельность.

В дальнейшем, по мере отпуска товаров (выполнения работ, оказания услуг) суммы авансов отражаются повторно в книге продаж сторнировочной записью и при этом регистрируют новый счет-фактуру на всю поставку. В ней же подлежат регистрации итоговые данные за день контрольно-кассовой машины при реализации предприятием товаров, работ, услуг населению за наличный расчет, а также бланки строгой отчетности взамен счетов-фактур на предприятиях, где услуги населению оказываются без применения контрольно-кассовой машины.

Итоговые суммы книги продаж за отчетный период будут определять конечную сумму НДС, подлежащую к начислению /34/.

Положениями Главы 25 Налогового кодекса "Налог на прибыль организаций" /1/ расходы, признаваемые предприятием для целей налогообложения, регламентируются. В соответствии со ст.259 НК РФ расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Расходы подразделяются на следующие виды: расходы, связанные с производством и реализацией; внереализационные расходы.

Расходы, связанные с производством и реализацией, включают в себя /28/: расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и реализацией товаров; расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном состоянии и другие.

Все расходы, связанные с производством и реализацией, подразделяются на материальные расходы; расходы на оплату труда; сумму начисленной амортизации; прочие расходы.

К материальным расходам относятся затраты: на приобретение сырья и материалов, используемых в производстве товаров (выполнении работ, оказании услуг); на приобретение инструментов, инвентаря, спецодежды и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию; на приобретение топлива, воды и энергии всех видов, расходуемых на технологические цели, выработку всех видов энергии; на приобретение работ и услуг производственного характера, выполняемых сторонними организациями; связанные с содержанием и эксплуатацией основных средств и иного имущества природоохранного характера.

При определении размера материальных расходов при списании сырья и материалов, используемых при производстве товаров (выполнении работ, оказании услуг) в соответствии с принятой предприятием учетной политикой для целей налогообложения применяется один из следующих методов оценки указанного сырья и материалов /1/: метод оценки по стоимости единицы запасов; метод оценки по средней стоимости; метод ФИФО (по стоимости первых по времени приобретения); метод ЛИФО (по стоимости последних по времени приобретения).

К расходам на оплату труда относятся: суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам; начисления стимулирующего характера; другие виды расходов, произведенных в пользу работников, предусмотренных трудовым договором и коллективным договором.

Амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у предприятия на праве собственности, используется им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10000 рублей /29/.

К прочим расходам, связанным с производством и реализацией, относятся: суммы налогов и сборов; расходы на обеспечение нормальных условий труда и мер по технике безопасности; арендные платежи за арендуемое имущество; расходы на содержание служебного транспорта; расходы на компенсацию за использование для служебных поездок личных легковых автомобилей в пределах норм, установленных Правительством Российской Федерации; расходы на командировки, которые включают в себя: проезд работника к месту командировки и обратно к месту постоянной работы, наем жилого помещения, суточные; расходы на аудиторские услуги; расходы на юридические и информационные услуги; расходы на управление организацией; представительские расходы; расходы на подготовку и переподготовку кадров; расходы на канцелярские товары; расходы на почтовые, телефонные, телеграфные и другие подобные услуги; расходы на оплату услуг связи и др.

3. ОПЫТ БУХГАЛТЕРИИ ООО "СЕЛЬСТРОЙ"

В ОРГАНИЗАЦИИ УЧЕТА ДОХОДОВ И РАСХОДОВ

ПРЕДПРИЯТИЯ

3.1. Основы организации бухгалтерского учета доходов и расходов в

ООО "Сельстрой"

Бухгалтерский учет на предприятии ведет бухгалтерия, состоящая из трех человек.

Бухгалтер расчетного стола осуществляет работу по ведению счетов: 70 "Расчеты по оплате труда"; 76 субсчет "Расчеты по депонированным суммам"; 76 субсчет "Расчеты по исполнительным листам"; 69 "Расчеты по социальному страхованию и обеспечению"; 68 субсчет "Налог на доходы физических лиц".

Бухгалтер материального стола ведет расчеты по счетам: 01 "Основные средства", 02 "Износ основных средств", 10 "Материалы" по соответствующим субсчетам, 60 "Расчеты с поставщиками и подрядчиками", 62 "Расчеты с покупателями и заказчиками".

Главный бухгалтер предприятия осуществляет операции по определению себестоимости строительных работ. Он ведет расчеты с подотчетными лицами, определяет финансовые результаты от основной деятельности и прочих доходов, ведет Главную книгу, осуществляет расчеты с бюджетом, начисляет налоги и сборы.

Для отражения затрат бухгалтерией используются следующие счета:

· 20 "Основное производство";

· 23 "Вспомогательное производство";

· 26 "Общехозяйственные расходы";

· 16 "Транспортно-заготовительные расходы".

Учет затрат на производство строительно-монтажных и ремонтных работ ведется в целом по предприятию.

Регистрами оперативного учета выполненных объемов строительных работ на объекте в натуральном и стоимостном выражении является журнал учета выполненных работ. Он является регистром, на основании которого ежемесячно составляется справка о стоимости выполненных работ.

Учет затрат на производство строительно-монтажных работ бухгалтерией ведется в журнале-ордере № 10-с. В нем отражается сметная стоимость работ, принятых по договорной цене от субподрядных организаций. При этом выполняются соответствующие бухгалтерские записи.

Закупленные предприятием материальные ценности отраженной в учете по цене фактической стоимости, обозначенной в счете-фактуре поставщика, включая транспортные расходы, надбавки и скидки, указанные в документах поставщика.

Материалы принимаются на склад кладовщиком и оформляются приходным ордером. Если перевозка материала осуществляется автотранспортом, то в качестве документа применяется товарно-транспортная накладная.

Отпуск материалов со склада осуществляется на основании накладных. Накладные составляются в двух экземплярах, один из которых остается у кладовщика, а второй передается прорабу. Ее образец показан в таблице 5.

Таблица 5 -

Образец накладной на отпуск материалов со склада

ООО "Сельстрой"

| 13 декабря 2005 года | ||||

| Кому отпущено: | участок № 1 | |||

| Через кого: | Самбурского Н.Н. | |||

| Наименование объекта: | крытый ток СПК "Россия" | |||

| № п/п | Наименование материалов |

Единица |

Количество | |

| 1. | Шиферные листы | шт. | 14 | |

| 2. | Ручка оконная | шт. | 4 | |

| 3. | Шпингалет оконный | шт. | 6 | |

| 4. | Шурупы | кг | 1,5 | |

Проводки, отражающие формирование затрат в ООО "Сельстрой", показаны в таблице 6.

Если материал отпускается сторонним организациям, то оформляются накладные на отпуск материалов на сторону. Такие накладные выписываются в двух экземплярах. Первый экземпляр остается на складе и является основанием для синтетического и аналитического учета материалов, второй передается получателю материалов. Если материалы отпускаются с последующей оплатой, то первый экземпляр служит также для выписки бухгалтерией расчетно-платежных документов.

Таблица 6 -

Бухгалтерские проводки, применяемые для отражения

затрат в ООО "Сельстрой"

| № п/п | Содержание операций | Дебет | Кредит | Сумма за 2005 год, руб. |

| 1. | Начислен износ основных средств | 20, 23, 26 | 02 | 24626 |

| 2. | Стоимость материалов, списанных на производство | 20,23 | 10 | 6147144 |

| 3. | Отражены суммы отклонений в стоимости материалов, подлежащих списанию на основное производство | 20 | 16 | 11440 |

| 4. | Затраты вспомогательного производства включены в себестоимость строительных работ основного производства | 20 | 23 | 944164 |

| 5. | Общехозяйственные расходы списаны на себестоимость работ основного производства | 20 | 26 | 816494 |

| 6. | Начислена зарплата | 20, 23, 26 | 70 | 4198640 |

| 7. | Начислен ЕСН | 20, 23, 26 | 69 | 1175619 |

| 8. | Отражены расходы на основное производство, произведенные подотчетным лицом | 20 | 71 | 3448 |

| 9. | Оприходованы материалы собственного производства | 10 | 20 | 1948142 |

| 10. | Отражена реализация выполненных работ | 90 | 20 | 33694104 |

| 11. | Отражена выявленная недостача материальных ценностей в основном производстве | 94 | 20 | 498 |

| 12. | Оплата услуг банка | 26 | 51 | 41240 |

| 13. | Отражены представительские расходы | 26 | 60, 71, 76 | 4148 |

Учет движения и остатков материалов на складе осуществляют в книге учета материалов. Записи в книге делает кладовщик на основании первичных документов (приходных ордеров, накладных). В итоге составляется отчетная ведомость по форме таблицы 7.

Таблица 7 - Отражение движения материалов в ООО "Сельстрой"

| № п/п | Наименование | Остаток на начало месяца | Поступило | Участок 1 | Участок 2 | Участок 3 | Подсобное производство | Итого расход | Остаток на конец месяца |

| 1. | Гвозди, кг | 126,5 | 25,8 | 10,5 | 12,6 | 18,3 | 25,2 | 66,6 | 85,7 |

| 2. | Известь, кг | 3025 | - | - | 15 | 186 | - | 201 | 2824 |

| 3. |

Панели, м2 |

56 | 198 | 200 | 54 | - | - | 254 | - |

| 4. | Обои, рул. | 23 | 29 | - | - | 42 | - | 42 | 10 |

| 5. | Краска, кг | 2513 | 174 | 198 | 298 | 23 | 63 | 582 | 2105 |

Учет материалов в ООО "Сельстрой" ведется по средневзвешенной стоимости. Данный метод предполагает вычисление средневзвешенного значения цены.

Например, в декабре 2005 года было приобретено: кирпича - 2 тыс.шт. по цене 1450 руб. и 8 тыс.шт. по цене 1600 рублей за 1 тысячу. При этом средняя цена составила: (1450·2) + (1600·8) : 10 = 1570 рублей.

Списание ГСМ производится на основании путевых листов грузового и легкового автотранспорта. Списание производится проводкой: Дт 23, 20, 26 Кт 10.3. Списание запчастей производится на основании акта установки запасных частей на автомашину. В акте указываются наименование запасных частей и номер машины, на которую они установлены. Установка запасных частей отражается проводкой

Дебет счета 23, 26, 20 Кредит счета 10.5.

Учет запасных частей ведется в книге учета запчастей.

Бухгалтерские записи, отражающие хозяйственные операции, связанные с движением материальных ценностей, оформляются в виде проводок, показанных в таблице 8.

Таблица 8 - Основные хозяйственные операции, применяемые при учете движения материальных ценностей в ООО "Сельстрой"

| № | Содержание операции |

Корреспонденция |

Сумма за декабрь 2005 г., |

|

| дебет | кредит | |||

| 1 | Оприходованы материальные ценности | 10.3; 10.5; 10.8; 10.9 | 60; 71; 76 | 1773360 |

| 2 | Отражена сумма НДС по поступившим ценностям | 19 | 60; 71; 76 | 318430 |

| 3 | Оприходованы материалы, произведенные вспомогательным производством | 10.8 | 23 | 212321 |

| 4 | Списаны материалы в производство | 20, 23 | 10.8 | 1589976 |

| 5 | Выявлена недостача материалов на складе | 94 | 10.8 | 2118 |

| 6 | Списано топливо и ГСМ согласно путевым листам | 23; 26; 20 | 10.3 | 68315 |

| 7 | Установлены запчасти на автомашину | 23; 26; 20 | 10.5 | 49318 |

Указанные записи отражаются в ведомостях, одна из форм которых показана в таблице 9.

3.2.

Организация журнально-ордерной формы счетоводства

в бухгалтерии ООО "Сельстрой"

Сущность применяемой ООО "Сельстрой" журнально-ордерной формы состоит в обобщении однородных операций в накопительных регистрах - журналах-ордерах или предварительно - во вспомогательных ведомостях и разработочных таблицах. Итоги переносятся из вспомогательных регистров в журналы-ордера, которые являются основными регистрами /33/.

Учет в большинстве журналов-ордеров ведется по кредиту нескольких бухгалтерских счетов, но с подразделением кредитовых оборотов по каждому из них.

В каждом регистре указывается месяц отражения хозяйственных операций, наименование счета, по которому ведется сбор информации, а также начальное сальдо на начало месяца, переносимое из соответствующего регистра за прошлый месяц.

Ежедневно, по мере совершения хозяйственных операций, на основании первичных документов производятся записи о них в соответствующих ведомостях, других вспомогательных регистрах и журналах-ордерах. Перечень и содержание журналов-ордеров, применяемых в ООО "Сельстрой", приведены в таблице 10.

Таблица 10 -

Перечень и содержание журналов-ордеров,

применяемых бухгалтерией ООО "Сельстрой"

|

№ |

Кредит |

Основное содержание учетных операций |

| 1 | 50 | Кассовые операции |

| 2 | 51 | Операции на расчетном счете |

| 4 | 66, 67 | Кредиты, займы |

| 6 | 60 | Учет расчетов за полученные ТМЦ, выполненные работы и услуги |

| 7 | 71 | Учет расчетов с подотчетными лицами |

| 8 | 58, 68, 73, 75, 76 | Учет обязательств к получению и оплате |

| 9 | 79 | Взаимные расчеты между организацией и ее структурными подразделениями |

| 10 | 10, 23, 26, 70, 71, 69, 02, 90 и т.д. | Учет затрат по производству строительных работ |

| 11 | 43, 90, 62 | Учет движения продукции, являющейся целью создания организации |

| 12 | 80, 82, 83, 84 | Учет капиталов, а также нераспределенной прибыли |

| 13 | 01, 91 | Учет имущества долгосрочного использования и результатов от их выбытия |

| 14 | 14 | Учет изменения стоимости материальных ценностей в результате их дооценки и уценки |

| 15 | 99 | Учет финансовых результатов в течение года |

| 16 | 07, 08 | Учет затрат по созданию объектов длительного использования |

К отраслевым регистрам, применяемым в ООО "Сельстрой" можно отнести:

· ведомость № 5-с - для учета расчетов с заказчиками и генподрядчиками;

· форму № 6-с - для учета неотфактурованных поставок материалов и оборудования;

· форму № 6а-с - для учета материалов и оборудования, числящихся в пути;

· форму № 10-с - для учета движения материалов и оборудования;

· разработочную таблицу РТ-2 - для учета распределяемой зарплаты;

· разработочную таблицу РТ-7 - для расчета износа основных средств.

Таким образом, в ООО "Сельстрой" применяется 16-ордерная форма счетоводства с использованием 14 журналов-ордеров и 6 специализированных форм и ведомостей.

Ежемесячно журналы-ордера закрываются, итоги из них переносятся в Главную книгу. По ее данным составляется на определенную отчетную дату бухгалтерский баланс.

3.3. Учет доходов, получаемых от выполнения работ и оказания

услуг

В ООО "Сельстрой" большой удельный вес в расчетных операциях по получению доходов составляют расчеты за выполненные строительно-монтажные работы по возводимым или реконструируемым объектам, строительству и ремонту дорог, пешеходных дорожек и т.п. объектов. При этом данное строительное предприятие признает реализацией работ в целом законченный и сданный заказчику строительный объект.

В начале производства ремонтно-строительных работ с заказчиком составляется подрядный договор на весь комплекс работ по сооружаемому объекту или на весь комплекс в целом. Право собственности на объект переходит к заказчику после выполнения всех работ по договору и подписания акта ввода в действие или акта о выполнении всех объемов работ. Все платежи заказчика в течение действия данного типа договора рассматриваются как промежуточные, то есть авансовые. Их поступления на расчетный счет подрядной организации оформляются записью

Дебет счета 51 Кредит счета 62, субсчет "Авансы полученные", Дебет счета 62 субсчет "Авансы полученные" Кредит счета 68 "Расчеты по НДС" - начисление НДС с авансовых платежей заказчика.

Затраты по производству строительных работ накапливаются в учете на счете 20 "Основное производство" с начала строительства до его завершения в оценке по фактической себестоимости.

По кредиту счета 90 "Продажи" собирается общая договорная стоимость строительной продукции, которая рассчитывается на исследуемом предприятии на основе стоимости, определяемой в соответствии с проектом (твердая цена) при учете оговорок в договоре на строительство, касающихся порядка их изменения. По дебету счета 90 отражается фактическая себестоимость продаваемой продукции, относящиеся к ней НДС и прибыль.

Если предприятие выполняет работы долгосрочного характера, со сроком более одного года, то ООО "Сельстрой" заключает с заказчиком договор подряда, согласно которому переход права собственности наступает при выполнении всех работ по вводимому в эксплуатацию объекту или комплексу работ.

Отсутствие момента перехода права собственности к заказчику обусловливает специфику методики отражения в бухгалтерском учете хозяйственных операций.

Отражение сданных этапов работ без перехода права собственности к заказчику и выявление финансовых результатов в ООО "Сельстрой" производится при помощи следующих бухгалтерских записей:

· на договорную стоимость принятых и оформленных работ - Дебет счета 46 Кредит счета 90;

· на фактические затраты по возведению объекта, относящиеся к данному этапу, - Дебет счета 90 Кредит счета 20;

· на сумму выявленной прибыли по оформленным справками этапам работ - Дебет счета 90 Кредит счета 99;

· на сумму налога, соответствующую его начислению по договорной стоимости работ, - Дебет счета 90 Кредит счета 68 "НДС".

В конце отчетного периода сальдо по счету 46 "Выполненные этапы по незавершенным работам" присоединяется к незавершенному производству, учтенному на счете 20.

По окончании работ по объекту производится закрытие счета 46 и определяются финансовые результаты по завершающим этапам работ.

Комплекс проводок по соответствующим хозяйственным операциям выглядит следующим образом: Дт 62 Кт 46 - списывается договорная стоимость ранее выполненных работ; Дт 62 Кт 90 - списывается договорная стоимость выполненных и оформленных в отчетном периоде заключительных работ по договору в целом; Дт 90 Кт 20 - списывается себестоимость работ на завершающих этапах выполнения договора; Дт 90 Кт 68 "НДС" - начислен НДС на работу, не отраженную на счете 46; Дт 90 Кт 99 - определен финансовый результат от реализации выполненных работ.

Пример бухгалтерских проводок по договору подряда на ряд объектов:

ООО "Сельстрой" заключило договор с СПК "Россия" на выполнение строительных работ по некоторым объектам. Моментом перехода права на строительную продукцию является сдача выполненных работ. Одним из строительных объектов первостепенной важности является крытый ток. Дополнительное соглашение выделило в договорной стоимости объекта два этапа работ.

Договорная стоимость первого этапа - 214200 рублей, второго - 320400 рублей. Согласно договору СПК "Россия" обязался ежеквартально перечислять аванс в размере 90 % сметной стоимости планируемых к выполнению строительных работ.

Работы начались в феврале 2005 года. В первом квартале по данному объекту получен аванс 192780 руб. (214200·90 %). Сделаны следующие проводки:

Дт 51 Кт 62 субсчет 4 "Авансы полученные" - 192780 руб.

Дт 62 субсчет 4 Кт 68 "НДС" в сумме полученных авансов - 29407 руб.

Дт 68 Кт 51 - НДС с аванса перечислен в бюджет - 29407 руб.

В мае 2005 года первый этап подрядных работ был завершен, по нему был составлен акт о выполненных работах, определена себестоимость в сумме 180200 рублей. При этом были выполнены проводки (в рублях):

Дт 46 КТ 90 - 214200 руб. - на общую сумму оплаченных заказчиком законченных этапов работ;

Дт 90 Кт 68 - 32675 руб. - НДС на общую стоимость законченных этапов работ, оплаченных заказчиком;

Дт 68 Кт 62 - 29407 руб. - возврат из бюджета суммы НДС с аванса;

Дт 90 Кт 20 - 180200 руб. - себестоимость завершенных этапов работ;

Дт 90 Кт 99 - прибыль по завершенному этапу (214200 - 32675 - 180200).

Во втором квартале аванс от СПК "Росия" составил 288360 руб. (320400·90 %). Были выполнены следующие записи:

Дт 51 Кт 62 "Авансы полученные" - 288360 руб.

Дт 62 Кт 68 НДС в сумме аванса - 43987 руб.

Дт 68 Кт-51 НДС с аванса перечислен в бюджет - 43987 руб.

В этом же квартале крытый ток был сдан заказчику, подписан акт ввода. Себестоимость второго этапа составила 244604 руб. Переход собственности от подрядчика к заказчику был отражен в учете с помощью проводок:

Дт 62 Кт 46 - на стоимость полностью законченных работ, оплаченных заказчиком

Дт 62 Кт 90 - 502560

Дт 90 Кт 68 - НДС на общую стоимость работ второго этапа - 48875 руб.

Дт 90 Кт 20 - себестоимость второго этапа - 244604 руб.

Дт 90 Кт 99 - прибыль от второго этапа работ - 26921 руб. (320400-48875-244604).

ООО "Сельстрой" имеет подсобное производство. Изготовленная им продукция (оконные рамы, двери, тротуарная плитка, половая доска) используется для собственных нужд предприятия при выполнении ремонтно-строительных и строительных работ и реализуется на сторону.

Учет наличия и движения готовой продукции осуществляется на активном счете 43 "Готовая продукция". Учет готовой продукции ведется по фактической производственной себестоимости.

Оприходование готовой продукции по учетным ценам оформляется бухгалтерской проводкой Дт 43 Кт 23. Если готовая продукция используется на самом предприятии, то ее приходуют, отражая эту операцию проводкой Дт 10 Кт 23. Отгруженную покупателям готовую продукцию списывают проводкой Дт 90 Кт 43.

При предоплате сумма поступивших платежей отражается до момента отгрузки продукции как кредиторская задолженность (доходы будущих периодов - строка 640 формы № 1). При этом оформляется запись: Дт 51 Кт 62 субсчет "Авансы полученные". С суммы выручки предприятие исчисляет НДС.

В таблице 11 приведены основные бухгалтерские записи, применяемые в ООО "Сельстрой" для отражения операций по получению доходов.

В конце месяца движение по счетам 46 "Выполненные этапы по незавершенным работам", 43 "Готовая продукция", 62 "Расчеты с заказчиками" отражаются в журнале-ордере № 11-с. Аналитический учет расчетов с заказчиками ведется в книге учета расчетов с заказчиками. Дебетовое сальдо на конец месяца показывает задолженность заказчиков перед предприятием за выполненные работы.

3.4. Учет источников финансирования капитального

строительства

Финансирование работ по капитальному строительству происходит за счет следующих источников: собственных средств; источников, приравниваемых к собственным; заемных средств.

ООО "Сельстрой" в своей финансово-хозяйственной деятельности в ряде случаев использует третий источник финансирования капитального строительства - заемные средства. Пока предприятию доверяют. Этим и объясняется некоторое увеличение удельного веса и абсолютной суммы заемных средств (строка 610 формы № 1).

Таблица 11 - Основные проводки, применяемые в ООО "Сельстрой" при учете доходов, получаемых от заказчиков

| № | Содержание операции |

Корреспонденция |

Суммы за декабрь 2005 года | |

| дебет | кредит | |||

| 1. | Списывается себестоимость выполнения строительно-монтажных работ | 90 | 20 | 9141776 |

| 2. | Начислен НДС на выполненные работы | 90 | 68 | 1844680 |

| 3. | Предъявлены счета заказчикам за выполненные работы | 62 | 90 | 11068078 |

| 4. | Оплачены выполненные строительно-монтажные работы | 51 | 62 | 6768206 |

| 5. | Оприходована готовая продукция подсобных производств | 43 | 23 | 361664 |

| 6. | Переведена в состав материалов готовая продукция, предназначенная для выполнения строительно-монтажных работ | 10 | 23 | 20453 |

| 7. | Отгружена продукция покупателям | 62 | 90 | 14268 |

| 8. | Начислен НДС по реализованной продукции | 90 | 68 | 2568 |

| 9. | Списана себестоимость отгруженной продукции | 90 | 43 | 4770 |

| 10. | Списан финансовый результат по реализации продукции |

90 90 пункт 9 |

90 субсчет 9 99 |

1925660 |

К заемным средствам относятся временно привлекаемые средства юридических и физических лиц в форме займов и кредитов банков. Возврат привлеченных средств производится за счет собственных и приравненных к ним средств организации в установленные договором сроки.

Финансирование объекта капитального строительства может производиться несколькими участниками - инвесторами в порядке долевого участия. Но все же главный вид используемых предприятием заемных средств - кредиты банков.

Предприятие использует краткосрочные кредиты и займы, хотя не отказалось бы и от долгосрочных кредитов, но их пока не предоставляли. Возврат кредитов по вновь начинаемым стройкам начинается после ввода их в действие в сроки, установленные в договорах. Процентные ставки за пользование кредитами начисляются с даты их предоставления в соответствии с заключенными кредитными договорами.

Аналитический учет банковских кредитов ведется в ООО "Сельстрой" по видам кредитов банкам и отдельно по кредитам, не погашенным в срок. Расчетно-кредитные операции по получению и погашению кредитов учитываются на пассивных счетах 66 "Краткосрочные кредиты и займы" (или 67 "Долгосрочные кредиты и займы", если бы их удалось получить). Сальдо показывает сумму непогашенной задолженности на начало отчетного периода, а оборот по кредиту - суммы, полученные в кредит. Начисление процентов происходит по кредиту счетов 66, 67. Учет кредитов и займов ведется в журнале-ордере № 4.

Основанием для его заполнения служат данные банковских выписок; дата выписки и за какое время она представлена. По выпискам проводятся обороты по дебету данных счетов.

При долевом финансировании строительства ООО "Сельстрой" выступает как головной застройщик. По соглашению всех участников капитального строительство оно аккумулирует денежные средства от других участников с целью финансирования строительства объекта.

Денежные средства, поступающие от участников в порядке долевого участия на счета ООО "Сельстрой", бухгалтерия учитывает по дебету счета 51 "Расчетный счет" и кредиту счета 86 "Целевое финансирование".

Корреспонденция счетов при отражении операций по финансированию капитального строительства показана в таблице 12.

Таблица 12 -

Основные бухгалтерские проводки, применяемые

в ООО "Сельстрой" при учете источников финансирования капитального

строительства

| № | Содержание операции |

Корреспонденция |

Суммы, руб. | |

| дебет | кредит | |||

| 1. | Получен кредит банка | 51 | 66 (67) | 150000 |

| 2. | Отражены проценты по кредитам банка до ввода объекта в эксплуатацию | 08 | 66 (67) | 2750 |

| 3. | Оплачены счета подрядчиков и поставщиков, связанные со строительством | 60 | 66 (67) | 13560 |

| 4. | Погашены кредиты банка с учетом процентов | 66 (67) | 51 | 175600 |

| 5. | Отражены начисленные проценты по займам | 84 | 66 | 1700 |

| 6. | Отражено погашение процентов по займам | 66 | 51 | 1700 |

| 7. | Получены денежные средства от дольщиков | 51 | 86 | 356000 |

| 8. | Произведены затраты по строительству | 08 | 60 | 420000 |

| 9. | Ввод в эксплуатацию основных средств | 01 | 08 | 64000 |

| 10. | Списывается стоимость основных средств, передаваемых участникам финансирования | 86 | 08 | 340000 |

| 11. | Выявлена экономия по сравнению с плановыми затратами (отражается как прибыль) | 86 | 99 | 16000 |

| 12. | Перечисление денежных средств участникам в связи с экономией | 86 | 51 | 16000 |

4. ОБОСНОВАНИЕ ПРЕДЛОЖЕНИЙ

ДЛЯ БУХГАЛТЕРИИ ООО "СЕЛЬСТРОЙ"

ПО СОВЕРШЕНСТВОВАНИЮ УЧЕТА

ДОХОДОВ И РАСХОДОВ

4.1. Улучшение бухгалтерского оформления хозяйственных

договоров

В предыдущих разделах работы приводились данные о значительной дебиторской задолженности заказчиков перед ООО "Сельстрой". При этом ее размеры на конец 2005 г. заметно возросли (форма № 1, строка 240). Это требует более тщательного составления хозяйственных договоров с контрагентами, включения в договора положений, ужесточающих санкции за их ненадлежащее исполнение.

Объектом бухгалтерского учета по договору на строительство у подрядчика являются затраты по объекту строительства, производимые при выполнении отдельных видов работ на объектах, возводимых по одному проекту или договору на строительство. Подрядчик может вести бухгалтерский учет затрат по нескольким договорам, заключенным с одним застройщиком или несколькими застройщиками, если они относятся к одному проекту.

Расчеты с заказчиками могут осуществляться в виде авансовых платежей за выполненные подрядчиком работы или после завершения всех работ на объекте строительства. Для отражения авансовых платежей от заказчиков бухгалтерии предприятия рекомендуется ввести дополнительный субсчет "Авансы полученные" к счету 62. Такие расчеты были бы предпочтительнее для подрядчика. Они способствовали бы уменьшению дебиторской задолженности. Кроме того, это позволяло бы предприятию использовать в денежном обороте больше средств.

Вторая особенность, связанная с учетом договоров, - определение даты реализации договора по моменту поступления денежных средств на расчетный счет (кассовый метод), а не по моменту представления счетов-фактур заказчику, что практикуется в настоящее время. Это облегчило бы условия расчетов с бюджетом по НДС. Правда, с 2006 г. очередные поправки Налогового кодекса эту возможность устранили.

Тем не менее при заключении договора "по моменту перехода прав по мере готовности объекта" предприятию ООО "Сельстрой" рекомендуется включать условие перехода собственности на строительную продукцию после оплаты всех работ по договору или вводимому в действие объекту. В данном случае необходимо пользоваться счетом 45 "Товары отгруженные", так как до момента оплаты всех работ по объекту или договору они остаются собственностью подрядчика. Стоимость незавершенного производства с момента подписания акта выполненных работ необходимо списывать проводкой: Дт 45 Кт 20.

Кроме договоров на выполнение строительно-монтажных и ремонтных работ, ООО "Сельстрой" заключает и выполняет договора на реализацию излишней строительной продукции, материалов, а иногда и основных средств. Ошибочно эти операции отражаются в учете с помощью счета 90 "Продажи". Это приводит к искажению выручки от реализации выполненных строительных работ и соответственно к неправильному определению финансового результата от сданных заказчикам ремонтных и строительных работ. В свою очередь, это ведет к искажению данных в налоговой декларации по налогу на прибыль.

При реализации материалов следует использовать счет 91 "Прочие доходы и расходы" и ввести дополнительные субсчета:

91-2 " Продажа строительных материалов";

91-3 "Реализация строительной продукции".

Данная реализация должна отражаться следующим образом:

Дебет 62 "Расчеты с покупателями" Кредит 91-2 "Продажа строительных материалов"; Дебет 62 "Расчеты с заказчиками" Кредит 91-3 "Реализация строительной продукции".

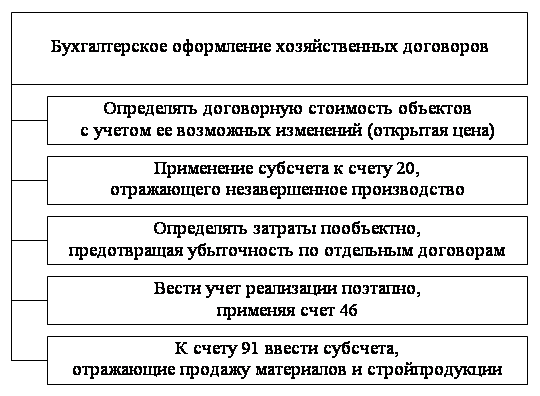

В целом рекомендации по улучшению бухгалтерской экспертизы и оформления хозяйственных договоров в ООО "Сельстрой" можно представить для краткости и наглядности в виде схемы (рисунок 1).

Рисунок 1 - Состав рекомендуемых мер по улучшению

бухгалтерского оформления хозяйственных договоров

ООО "Сельстрой" заказчиками

4.2.

Введение регистров налогового учета, отражающих затраты

на выполнение строительных работ

В главе 25 "Налог на прибыль организаций" Налогового кодекса РФ на законодательном уровне дано определение налогового учета как системы обобщения информации для определения налоговой базы по данному налогу на основе первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом.

Порядок ведения налогового учета устанавливается налогоплательщиком самостоятельно в учетной политике для целей налогообложения, утверждаемой соответствующим приказом руководителя.

Данные налогового учета - это показатели, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения. Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения.

В изученные годы обследованное предприятие для определения налогооблагаемой базы при расчете налога на прибыль не использовало регистры налогового учета. Это в существенной мере затрудняло группировку расходов и доходов в целях налогообложения и ставило предприятие перед угрозой штрафов со стороны налоговых органов. В связи с этим далее приводятся некоторые регистры налогового учета, предлагаемые предприятию.

1. Регистр учета материальных расходов. Он должен включать дату расхода (при возможности определения даты расхода материальных ценностей необходимо указывать последний рабочий день месяца), наименование расхода (в соответствии с Налоговым кодексом), сумму расходов. Образец указанного регистра налогового учета представлен в таблице 13.

Таблица 13 -

Регистр учета материальных расходов,

предлагаемый бухгалтерии ООО "Сельстрой"

| Налогоплательщик: | ООО "Сельстрой" | |||

| Период | с 01.01.2006 г. по 31.03.2006 г. | |||

|

Дата |

Наименование расхода | Обоснование |

Сумма, |

|

| 31.01.2006 | Строительные материалы | пп.1 ст.254 НК | 78320 | |

| 31.01.2006 | Тепло- и энергоресурсы | пп.5 ст.254 НК | 10146 | |

| 31.01.2006 | Хозинвентарь | пп.3 ст.254 НК | 870 | |

| 31.01.2006 | Содержание основных средств | пп.7 ст.254 НК | 1800 | |

| Итого | 94136 | |||

| Возвратные отходы | 7360 | |||

| Всего по расходу | 83776 | |||

Данный регистр должен быть составлен на основании материальных отчетов, журналов-ордеров № 6, актов выполненных работ по ремонту основных средств (форма № 2).

2. Регистр учета расходов на оплату труда. Он составляется на основании книги по оплате труда и трудовых договоров. Форма данного регистра приведена в таблице 14.

Таблица 14 - Регистр учета материальных расходов, предлагаемый

бухгалтерии ООО "Сельстрой"

|

Дата |

Фамилия, и.о. |

Вид |

Обоснование |

Сумма, |

| 31.01.2006 | Михайлова Н.П. | Прочие | пп.1 ст.255 НК РФ | 3000 |

| 31.01.2006 | Сердюкова Н.М. | АУП | пп.1 ст.255 НК | 2820 |

| 31.01.2006 | Болдырев С.П. | АУП | пп.13 ст.255 НК | 1648 |

| Итого | 7468 |

3. Регистр начисления налогов. Он должен формироваться для обобщения информации о налогах и сборах, включаемых на основании ст.264 НК РФ в состав прочих расходов. Форма этого регистра показана в таблице 15.

Таблица 15 - Регистр учета начисления налогов в ООО "Сельстрой"

(по конкретному работнику)

|

Дата |

Вид налога | База для расчета, руб. |

Ставка |

Сумма |

| 31.01.2006 | ЕСН в части федерального бюджета | 7468 | 28 | 2091 |

| 31.01.2006 | ЕСН в части ТФОМС | 7468 | 3,4 | 253 |

| 31.01.2006 | ЕСН в части ФСС | 7468 | 4 | 298 |

| 31.01.2006 | ЕСН в части ФФОМС | 7468 | 0,2 | 14 |

| 31.01.2006 | Взносы в фонд страхования от травматизма | 7468 | 1,2 | 89 |

| Итого | 2745 |

Подобные регистры налогового учета можно составить и вести по другим затратам, включаемым в стоимость выполняемых строительных и других работ предприятия.

4.3.

Группировка доходов и расходов предприятия в соответствии

с требованиями декларации по налогу на прибыль

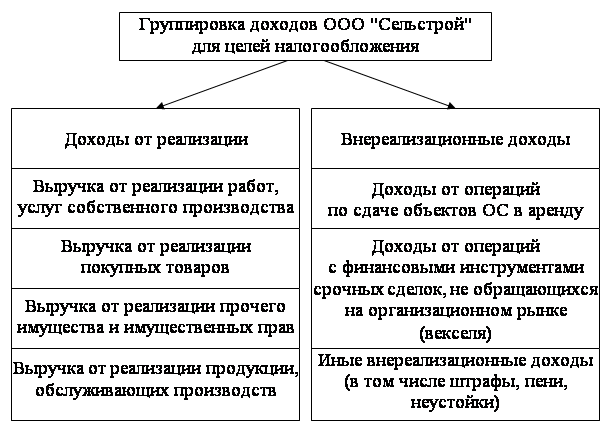

Декларация по налогу на прибыль организаций, форма которой составлена в соответствии с Налоговым кодексом, требует от бухгалтерии предприятия более тщательного ведения раздельного учета каждой составляющей доходов и расходов. Вытекающую из требований НК РФ классификацию доходов можно представить в виде схемы на рисунке 2.

Аналогичная схема классификации должна быть введена в учете расходов.

Рисунок 2 - Классификация доходов,

предлагаемая ООО "Сельстрой" в целях налогового учета

Предложенные схемы классификации доходов и расходов позволят бухгалтерии ООО "Сельстрой" относительно быстро и без ошибок заполнять приложения и основные листы декларации по налогу на прибыль. Отсутствие же подобного раздельного учета неминуемо будет приводить к затруднениям при заполнении этого громоздкого документа, а в ряде случаев - к ошибкам, чреватым штрафными санкциями со стороны налоговых органов.

Введя раздельный учет доходов и расходов в соответствии с требованиями Налогового кодекса, бухгалтерия предприятия одновременно улучшит управленческий учет, сделает его более приспособленным для анализа деятельности предприятия, поиска и реализации мер по повышению ее эффективности. Представляется перспективным разделение предприятия на два самостоятельных хозяйствующих субъекта, численность персонала которых будет меньше 100 человек. Это позволит перейти на упрощенную систему бухгалтерского учета и налогообложения. При ее применении упрощаются требования к налоговому учету. Главное же - налогообложение субъектов малого предпринимательства менее обременительное, так как разница между доходами и расходами этих организаций (т.е. их прибыль) облагает налогом по ставке 15 %, а не 24 %, как должны платить предприятия на общем режиме налогообложения. Именно по такой высокой ставке ООО "Сельстрой" платило налог на прибыль в 2003-2005 гг. В 2005 г. сумма налога на прибыль составила здесь 1466 тыс.руб., в 2004 г. - 1382 тыс.руб., а за 2 года - 2848 тыс. руб. При переходе на УСН эта сумма составила бы 1780 тыс.руб., т.е. она была бы на 1,1 млн.руб. меньше. А ведь кроме налога на прибыль предприятие могло бы сэкономить на уплате НДС и налога на имущество, а также на уплате ЕСН (кроме взносов на обязательное пенсионное страхование). Это довело бы сумму экономии на налогах более чем до 10 млн.руб., т.к. только НДС предприятие платит более этой величины.

4.4. Автоматизация учетно-расчетных операция, ведения книги

покупок и продаж

Постановлением Правительства РФ утверждены правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и продаж при расчетах по налогу на добавленную стоимость. Указанное постановление обязывает плательщиков НДС при совершении операций по реализации работ, услуг и товаров составлять счета-фактуры и вести журналы учета счетов-фактур, книгу продаж и книгу покупок по установленным формам. В ООО "Сельстрой" ведутся указанные регистры. Однако заполнение их производят вручную.

С целью упрощения учета, затрат времени на заполнения регистров предлагается автоматизировать учетно-расчетные операции.

На мой взгляд, необходимо применять для ведения бухгалтерского учета программу 1С: Бухгалтерия 7.7, изученную в ходе обучения в АЧГАА. Данная программа содержит документы: "Счет-фактура выданный", "Запись книги продаж", "Счет-фактура полученный" и "Запись книги покупок". Для подготовки счетов-фактур, выставляемых покупателю по мере выполнения работ, предназначен документ "Счет-фактура выданный".

Счет-фактуру можно вводить на основании следующих документов: выполнение этапа работ, оказание услуг, отпуск материалов на сторону. При оформлении документа предусмотрена возможность формирования проводок по учету НДС. Документом "Счет-фактура выданный" налоги могут быть начислены по кредиту соответствующего субсчета счета 68 "Налоги и сборы".

Для формирования книги продаж служит отчет "Книга продаж". Он формируется на основании введенных ранее документов "Счет-фактура выданный". Каждый документ является основанием для заполнения очередной строки в книге продаж. Счет-фактура выданный образует строку в книге продаж, если это счет-фактура на отгрузку и, в качестве счета начисления НДС выбран счет 68 или счет-фактура на аванс.

Так как ООО "Сельстрой" для целей налогообложения выбрало учетную политику "по отгрузке", то при вводе счета-фактуры автоматически будет заполняться книга продаж.

Для регистрации счетов-фактур, получаемых для поставщиков, в типовой конфигурации используется документ "Счет-фактура полученный". Данный документ следует использовать, когда счет-фактура поставщика или заменяющий его документ поступает на предприятие раньше или позже самих ценностей. Данный прием позволяет в нужных случаях разделить оборот материально-производственных запасов и налоговый учет, обеспечив правильность последнего.

Счета-фактуры, полученные покупателем от поставщика, являются основанием для регистрации в книге покупок. Регистрация происходит в хронологическом порядке по мере оплаты оприходованных товаров.