Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Методика аудиторской проверки

Курсовая работа: Методика аудиторской проверки

Введение

1. Организация бухгалтерского учета расчетов с дебиторами и кредиторами

1.1 Организация бухгалтерского учета

1.2 Нормативное регулирование

1.3 Документация, применяемая в учете расчетов с дебиторами и кредиторами

2. Методика аудиторской проверки учета расчетов с дебиторами и кредиторами

2.1 Обзор и анализ существующих подходов к разработке аудиторской проверки

2.2 Структура и содержание аудиторской проверки

2.3 Аудиторская выборка, аудиторский риск

3. Аудиторская проверка учета расчетов с дебиторами и кредиторами в ООО «Автотех»

3.1 Характеристика ООО «Автотех»

3.2 Аудиторские процедуры, выполняемые в ходе аудиторской проверки учета расчетов с дебиторами и кредиторами

3.3 Обобщение результатов аудиторской проверки учета расчетов с дебиторами и кредиторами в ООО «Автотех»

Заключение

Список литературы

Приложения

Введение

В настоящее время в условиях развития рыночных отношений у предприятий значительно возросло количество контрагентов - дебиторов и кредиторов,

Для того чтобы правильно выстроить взаимоотношения с клиентами, необходимо постоянно контролировать текущее состояние взаиморасчетов и отслеживать тенденции их изменения в средне- и долгосрочной перспективе. При этом контроль должен быть дифференцирован по отношению к различным группам клиентов, каналам сбыта, регионам и формам договорных отношений.

Дебиторская и кредиторская задолженность естественное явление для существующей в России системы расчетов между предприятиями. Дебиторская задолженность включает задолженность подотчетных лиц, поставщиков по истечении срока оплаты, налоговых органов при переплате налогов и других обязательных платежей, вносимых в виде аванса. Она включает также дебиторов по претензиям и спорным долгам. Кредиторская задолженности - это долги самого предприятия перед поставщиками, заказчиками, налоговыми органами и так далее. Политика управления дебиторской и кредиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации. Дебиторская задолженность всегда отвлекает средства из оборота, препятствует их эффективному использованию, следствием чего является напряженное финансовое состояние предприятия. Дебиторская задолженность характеризует отвлечение средств из оборота данного предприятия и использование их дебиторами. Тем самым она отрицательно влияет на финансовое состояние предприятия, поэтому необходимо сокращать сроки ее взыскания.

Актуальность проблемы учета расчетов с дебиторами и кредиторами в настоящее время определила выбор темы курсовой работы Методика аудиторской проверки расчетов с дебиторами и кредиторами на примере ООО "Автотех".

Цель курсовой работы - изучение теории и практики бухгалтерского учета и аудита, выявление проблемных вопросов и определение путей их решения.

Объектом исследования является транспортное предприятие ООО "Автотех".

Предмет исследования - состояние бухгалтерского учёта расчетов с дебиторами и кредиторами, его организация и документальное оформление на данном предприятии, аудит данного раздела учёта.

При написании работы использовались труды следующих авторов: Астахов В.П., Богатая И.Н., Хахонова Н.Н., Бакаев А.С., Безруких П.С., Врублевский Н.Д., Козлова Е.П., Кондраков Н.П., Николаева Г.А., Блицау Л.П., В.И. Подольский.

1. Организация бухгалтерского учета расчетов с дебиторами и кредиторами

1.1 Организация бухгалтерского учета

В общей сумме кредиторской задолженности, как правило, большое место занимают долговые обязательства перед поставщиками за полученные товарно-материальные ценности и услуги.

К поставщикам и подрядчикам относятся организации, поставляющие сырье и другие товарно-материальные ценности, а также выполняющие разные работы (капитальный, текущий ремонт основных средств и других) и оказывающие различные виды услуг.

Расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими товарно-материальных ценностей, выполнения работ, оказания услуг либо одновременно с ним с согласия организации.

Рассмотрим организацию бухгалтерского учета с дебиторами и кредиторами по отдельным участкам, а именно: учета расчетов с поставщиками и подрядчиками; учет расчетов с покупателями и заказчиками; учет расчетов с персоналом предприятия; учет расчетов с бюджетными и внебюджетными фондами; учет расчетов с разными дебиторами и кредиторами.

Обобщенная информация по состоянию расчетов по приобретению оборотных средств и вложений во внеоборотные активы у покупателей и инвесторов (застройщиков) формируется на пассивном счете 60. По его кредиту отражают возникновение обязательств по оплате принимаемых на бухгалтерский учет товарно-материальных ценностей, выполненных подрядчиком капитальных работ, потребленных плательщиком услуг и др. Одновременно дебетуют счета учета МПЗ (либо счет 15 «Заготовление и приобретение материальных ценностей»), вложений во внеоборотные активы, соответствующих затрат или расходов на продажу, а также счет 19 «Налог на добавленную стоимость по приобретенным ценностям» (если они в соответствии с НК РФ подлежат возмещению из бюджета).

Ниже приведены наиболее распространенные операции, вызывающие возникновение и возрастание обязательств (табл.1.1)

Таблица 1.1

Отражения в бухгалтерском учете возникновения обязательств

| № п/п | Содержание операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | Отражение задолженности за поступившие МПЗ, товары, оборудование к установке, объекты, принимаемые в качестве основных средств | 10 «Материалы» (15), 41, 07 «Оборудование к установке», 08 «Вложения во внеоборотные активы» | 60 |

| 2 | Принятие на учет стоимости неотфактурированной поставки по МПЗ или МПЗ, оставшихся на конец месяца в пути | 10(15) | 60 |

| 3 | Фиксирование НДС к зачету | 19 | 60 |

| 4 | Принятие к оплате расчетных документов поставщиков за коммунальные услуги, оказанные основным вспомогательным цехам, подсобному хозяйству, управлению структурными подразделениями и предприятием в целом, а также организации торговли |

20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы»29 «Обслуживающиепроизводства и хозяйства», 44 «Расходы на продажу» |

60 |

| Описание потерь в пределах норм | 94 «Недостачи и потери от порчи ценностей» | 60 | |

Предъявление претензии поставщикам или транспортной организации с целью возмещения ущерба от недостачи МПЗ по их вине

Оплата расчетных документов поставщиков (подрядчиков) и другие способы погашения обязательств перед ними должны находить отражение в бухгалтерском учете (табл. 1.2).

Аналитический учет по счету 60 ведут по каждому поставщику и подрядчику в разрезе расчетных документов. Бухгалтерская служба должна организовать учет таким образом, чтобы обеспечить «встречу» документов, поступивших от материально-ответственных лиц, оприходовавших МПЗ, и приложенных к выписке кредитной организации по счетам 51 и 52.

Таблица 1.2

Схема записей на счетах бухгалтерского учета погашения задолженности перед поставщиками и подрядчиками

| № п/п | Содержание операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| 1 | 2 | 3 | 4 |

|

1 Оплата: - наличными; -векселями третьих лиц, ранее полученными по индосаменту; |

60 60 |

50 «Касса» 50-1 «Денежные документы» |

|

| 2 |

Погашение обязательств - отечественной валютой; - ранее выданными векселями; - иностранной валютой; — векселями в валюте; |

60 60 |

51 «Расчетные счета» 51 |

| 3 |

Отражение возникших курсовых разниц: - положительных (курс рубля возрос); - отрицательных |

60 91 «Прочие доходы и расходы» |

91 60 |

| 4 | Погашение долга по договору мены (бартера) | 60 | 62 |

| 5 | Зачет ранее выданных поставщику (подрядчику) авансов | 60 | 60-1 «Расчеты по авансам выданным» |

| 6 | Осуществление оплаты за счет ссуд банков или займов | 60 | 66 (67) |

Если в учетных регистрах по счету 60 будет содержаться аналитическая позиция по дебету при отсутствии записи по кредиту, то это означает наличие МПЗ, находящихся в пути или на складе поставщика и еще не вывезенных.

Подобные «светлые пятна» в учетных регистрах — сигнал для менеджера взять под контроль соблюдение сроков доставки грузов и вывоза ценностей с таможенных терминалов или складов поставщика.

Возможен и другой вариант: есть запись в аналитическом учете по кредиту счета 60 и нет по дебету. Следовательно, имеется неоплаченная задолженность поставщику. Это тоже сигнал — разобраться причинах неисполнения обязательств.

2) Рассмотрим методику аналитического и синтетического учета операций, осуществляемых между частниками договора поставки (купли-продажи) или договора подряда. Поставщик отгружает МПЗ покупателю, подрядчик выполняет капитальные работы для заказчиков. В Бухгалтерском балансе пассивные позиции: обязательствам перед поставщиками и подрядчиками противостоит сумма в активе по статье «Покупатели и заказчики». Наличие такой информации позволяет сделать экспресс-анализ: если актив по названной позиции (непросроченный в оплате) превышает кредиторскую задолженность поставщикам, то такое положение следует оценивать положительно [18.].

К счету 62, как правило, открывают следующие субсчета:

• 1 «Расчеты в порядке инкассо»;

• 2 «Расчеты плановыми платежами»;

• 3 «Векселя полученные»;

• 4 «Расчеты по авансам полученным».

На субсчете 62-1 отражают расчеты по сданным в кредитную организацию документам за отгруженную продукцию (товары), выполненные работы и оказанные услуги. При этом поставщики и подрядчики чаще всего оформляют платежные требования, которые передаются в обслуживающий банк. Последний обязан востребовать платеж с покупателя или заказчика.

Субсчет 62-2 предназначен для учета расчетов при наличии длительных и постоянных договорных связей между партнерами, когда платеж по отдельному документу не означает завершения сделки. Он применяется при расчетах за хлебобулочные и молочные изделия и т.п [19.].

Субсчет 62-3 используют для учета задолженности по расчетам с покупателями (заказчиками), обеспеченной полученными векселями.

Субсчет 62-4 (пассивный) необходим в тех случаях, когда поставщик (подрядчик) зачисляет на банковские счета денежные суммы, поступившие в порядке предварительной оплаты предстоящей отгрузки (отпуска) товарно-материальных ценностей или выполнения капитальных работ. Использование субсчета 62-4 предполагает ведение у покупателей (заказчиков) активного субсчета 60-1.

Общие правила синтетического учета расчетов с покупателями и заказчиками заключаются в следующем:

1) счет 62 дебетуется с одновременным кредитованием счетов 90 и 91 на суммы отгруженной продукции, товаров, других активов, выполненных работ и оказанных услуг на дату признания доходов (принцип начисления);

2) счет 62 следует кредитовать в корреспонденции со счетами, предназначенными для учета денежных средств, расчетов или дебиторской задолженности (при расчетах не денежными средствами);

3) суммовые разницы (в учете используют у. е.), возникающие определении доходов от обычных видов деятельности, (предусмотренных уставом организации): положительные (курс рубля увеличивают долг покупателя и сумму продаж:

Дебет 62 Кредит 90;

отрицательные суммовые разницы требуют сторнировочной записи;

4) положительные курсовые разницы (в расчетных документах используется иностранная валюта) увеличивают доходы:

Дебет 62 Кредит 91;

отрицательные расходы:

Дебет 91 Кредит 62;

5) дебиторская задолженность, нереальная для взыскания, списывается за счет резерва (Дебет 63 «Резервы по сомнительным долгам»), а при его недостаточности или отсутствии за счет финансовых результатов (Дебет91). И в первом и во втором случаях кредитуют счет 62. Списание долгов на убыток вследствие неплатежеспособности дебитора представляет собой неокончательное аннулирование долга. Последний должен учитываться за балансом (Дебет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов») без кредитования какого-либо другого забалансового счета: при записях хозяйственных событий на забалансовых счетах принцип двойной записи не применяется) в течение пяти лет. Такой порядок установлен с целью контроля за изменением имущественного положения должника. В случае выхода дебитора из кризисной ситуации и погашения им долга оформляют следующую бухгалтерскую запись:

Дебет 50 (51, 52) Кредит 91.

Кредитуют также забалансовый счет 007 без дебетования какого-либо другого счета; на суммы возврата бракованной продукции (излишне поставленных товаров) корректируется методом «спорно» выручка организации и НДС, подлежащий уплате в бюджет;

6) возврат покупателям (заказчикам) излишне полученных с них сумм по причине брака продукции или поставки товаров сверх заказов отражают по дебету счетов 50, 51, 52 или 55 «Специальные счета в банках» с кредитованием счета 62;

7) отражение разницы между номиналом векселя и величиной долга покупателя фиксируют корреспонденцией:

Дебет 62 Кредит 91.

Отгруженная продукция (товары), выполненные работы и оказанные услуги должны своевременно оплачиваться. Контроль за соблюдением сроков и полноты платежей покупателями один приоритетных участков деятельности финансовой службы (бухгалтерии) организации (табл. 1.3)

Таблица 1.3

Учет оплаты покупателями отгруженной продукции и других способов погашения ими долга

|

№ п/п |

Содержание операции | Корреспондирующие счета | |

| Дебет | Кредит | ||

| Поступление наличными и по перечислению, а также по полученным от покупателя векселям, в том числе авансов и предоплаты | 50,51,52 | 62 | |

| Уменьшение задолженности в счет договора мены | 60 | 62 | |

| Зачет в погашение долгов перед поставщиками передачей векселей (индоссирование) | 60 | 62 | |

| Произведен зачет взаимных обязательств | 76 | 62 | |

| 5 |

Отражение курсовых разниц: - положительных; - отрицательных |

62 91 |

91 62 |

| Содержание операции | Корреспондирующие счета | ||

| Дебет | Кредит | ||

| 6 |

Списание дебиторской задолженности, нереальной для взыскания: - за счет резервов; - за счет финансовых результатов; - отражение за балансом |

63 91 007 |

62 62 |

Таким образом, погашение долга покупателями (заказчиками) отражают по кредиту счета 62.

Как правило, по этому счету образуется дебетовое сальдо. Однако это не исключает формирования по данному счету в целом кредитового сальдо, имея в виду наличие кредитового остатка на конкретную дату по субсчетам 62-3 и 62-4.

В ходе осуществления своей деятельности у предприятия с работниками возникают взаимоотношения, что влечет за собой расчеты предприятия с работниками за выполнение ими производственных заданий[19.].

Рассмотрим организацию бухгалтерского учета с персоналом предприятия.

1.) Бухгалтерский учет расчетов с работниками по заработной плате осуществляется на счете 70 «Расчеты с персоналом по оплате труда».

Этот счет по отношению к балансу является пассивным и размещается в 5 разделе «Краткосрочные обязательства» по статье «Кредиторская задолженность перед персоналом организации» где должны быть учтены начисленные, но невыплаченные суммы оплаты труда работникам. Счет 70 «Расчеты с персоналом по оплате труда» субсчетов не имеет. Синтетический учет ведется в Главной книге в обобщенном виде и в денежном выражении, а аналитический учет ведется на карточках или в расчетно-платежных ведомостях (графы «Сальдо на начало» и «Сальдо на конец периода») за организацией и за работником.

2) Учет расчетов с подотчетными лицами. Подотчетными суммами называют денежные авансы, выдаваемые организации из кассы на мелкие хозяйственные расходы и на расходы по командировкам.

Командировкой считается поездка работника предприятия, которая осуществляется в интересах предприятия по распоряжению руководителя. Срок командировки, так же определяется руководителем.

Подотчетные суммы учитываются на активном счете 71 «Расчеты с подотчетными лицами». Выдачу денежных средств подотчетным лицам отражают по дебиту счета 71 и кредиту счета 50 «Касса».

Расходы, оплаченные из подотчетных сумм, списываются с кредита счета 71 в дебит счетов 10 «Материалы», 26 «Общехозяйственные расходы», и др. в зависимости от характера расходов. Возращенные в кассу остатки неиспользованных сумм списываются с подотчетных лиц в дебет счета 50 «Касса». Аналитический учет расходов с подотчетными лицами ведут по каждой авансовой выдаче. [18.].

Не возращенные подотчетными лицами суммы авансов списывают со счета 94 «Недостачи и потери от порчи ценностей». Со счета 94 «Недостачи и потери от порчи ценностей». Со счета 94 суммы авансов списывают в дебет счета 70 «Расчеты с персоналом по оплате труда» или 73 «Расчеты с персоналом по прочим операциям» (если они не могут быть удержаны из суммы оплаты труда работников.)

3) Бухгалтерский учет с работниками в организациях, так же осуществляется и на главном счете 73 «Расчеты с персоналом по прочим операциям».

Этот счет по отношению к балансу является активным. По дебету счета учитывается остаток и увеличение дебиторской задолженности или уменьшение кредиторской задолженности или уменьшение дебиторской задолженности.

В балансе счет 73 находит свое отражение во 2 разделе актива (дебиторская задолженность) и в 5 разделе пассива (кредиторская задолженность) баланса по статьям соответственно «Прочие дебиторы» и «Прочие кредиторы».

Синтетический учет по счету 73 ведется в Главной книге в обобщенном виде и в денежном измерении.

50, 51, 70.

На субсчете 73-1 оформляются следующие основные проводки:

Дебет 73 Кредит 50 - сумма займа, выданного наличными деньгами через кассу организации;

Дебет 73 Кредит 51 - на сумму займа, перечисленного с расчетного счета организации на вклад работнику в кредитном учреждении или перечисленного работнику почтовым переводом;

Дебет 50 Кредит 73 - на сумму задолженности по вкладам, погашенную работником посредством зачисления ее на расчетный счет организации в банке;

Дебет 70 Кредит 73 - на сумму задолженности по займу, удержанную с сумм начисленной оплаты труда работника.

Аналитические счета по субсчету 73-1 «Расчеты по предоставленным займам» открывается отдельно на каждого работника.

1.2 Нормативное регулирование

Осуществлять предпринимательскую деятельность, не вступая в договорные взаимоотношения по поставке товаров, выполнению работ и оказанию услуг, а также по финансовым расчетам по этим операциям, не представляется возможным. Контрагентами в соответствии с ГК РФ выступают поставщики, подрядчики, покупатели и заказчики. [1.].

К поставщикам относят организации, поставляющие материально-производственные ресурсы, включая товары, а к подрядчикам - организации, осуществляющие строительно-монтажные, ремонтные и иные работы. Другой стороной договора выступают покупатели материалов (товаров) и заказчики на строительство (приобретение объектов основных средств, выполнение проектных геологоразведочных работ, проведение научных исследований и т.д.). В процессе инвестирования Финансовых ресурсов во внеоборотных активы возможно совмещение. Функций заказчика и подрядчика в одном юридическом лице.

В бухгалтерском учете РФ, как и в мировой практике, под обязательствами понимают кредиторскую задолженность юридического лица, игнорируя то обстоятельство, что данная организация может иметь и дебиторскую задолженность, которую она обязана погасить в сроки, установленные договором или законом. Так что, строго говоря, дебиторская задолженность - это тоже обязательство. Однако будем пользоваться устоявшимся правилом: кредиторская задолженность - это обязательство, дебиторская - долги. [5.].

Общие основания прекращения обязательств с точки зрения государственного законодательства следующие:

- надлежащее исполнение (ст. 408 ГК РФ);

- зачет (ст. 410 ГК РФ);

- новация (ст. 414 ГК РФ);

- прощение долга (ст. 415 ГК РФ);

- ликвидация организации, являющейся должником или кредитором в обязательстве, коме случаев, когда правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо (ст. 419 ГК РФ). В ст. 410 ГК РФ предусмотрено, что обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил или он не указан либо определен моментом востребования. Для зачета достаточно заявления одной стороны. Взаимозачет возможен лишь при соблюдении трех условий, предусмотренных ст. 410 ГК РФ: наличие встречных задолженностей, признаваемых сторонами; однородность встречных требований, которыми считается их сопоставимость, приведенная к единому эквиваленту. При этом денежные обязательства признаются однородными независимо от оснований их возникновения; срок обязательства наступил или он не указан либо определен моментом востребования.

Такая же запись производится по балансу должника в случае прекращения обязательств по оплате приобретенных товаров (работ, услуг) вследствие ликвидации юридического лица-кредитора.

При документальном оформлении и учете операций, рассматриваемых в данной главе, кроме общих нормативных документов, перечисленных выше, следует руководствоваться:

- гл. 25 НК РФ; [2.].

- Положением о безналичных расчетах в Российской Федерации, утвержденным приказом Банка России от 3 октября 2002 г. 2-П (далее - Положение о безналичных расчетах).

Нормативными документами по порядку заполнения отдельных полей расчетных документов.

Нормативно-правовое регулирование бухгалтерского учёта и налогообложения расчётов с поставщиками и подрядчиками имеет четырёхуровневую систему. В ФЗ «О бухгалтерском учёте» 129-ФЗ от 21.11.96г. определены все основные моменты, регулирующие ведение бухгалтерского учета, рабочий план счетов бухгалтерского учета, формы первичных документов (по которым не предусмотрены типовые формы), порядок проведения инвентаризации, методы оценки, правила документооборота, технология обработки учётной информации, порядок контроля за хозяйственными операциями. [3.].

1.3 Документация, применяемая в учете расчетов с дебиторами и кредиторами

Основанием для принятия на учет кредиторской задолженности перед поставщиками являются расчетные документы (счета, счета фактуры) и документы, свидетельствующие о факте свершения сделки (товарно-транспортные накладные, приходные ордера, приемные акты, акты о выполнении работ и услуг).

Доставка материальных ценностей осуществляется только двумя способами. В первом случае для доставки материальных ценностей предприятие назначает своего поверенного (экспедитора). Ему выдают под отчет наличные деньги с правами получения ценностей и немедленной оплаты за них (например, покупка материалов и запасных частей), либо доверенность (ф. М-2).

Расчеты с покупателями и поставщиками производятся платежными поручениями, платежными требованиями-поручениями, в порядке уступки права требования, векселями. При расчетах с поставщиками и подрядчиками наличными денежными средствами оформляются авансовые отчеты на основании выданных контрагентами квитанции к ПКО и кассового чека [18, с. 231]. Взаимозачетная операция является односторонней сделкой и может быть совершена одной из сторон с уведомлением другой стороны при отсутствии разногласий по проведению взаимозачета. Сторона, принявшая решение о проведении взаимозачетной операции, оформляет заявление о проведении зачета. Сделка по проведению взаимозачета вступает в силу с момента получения этого заявления другой стороной. Подтверждением получения заявления другой стороной необходимо считать квитанцию, уведомление о получении и так далее.

Расчеты с покупателями производятся как в наличной форме (через кассу организации - расчеты за отгружаемую продукцию), так и в безналичной форме: как оплата по выставленному счету через банк (авансовые платежи), или оплата за ранее отгруженную продукцию (в случае отсрочки платежа).

В ходе осуществления своей деятельности у предприятия возникают взаимоотношения с персоналом, выполняющим производственное задание, что влечет за собой расчеты с работниками предприятия, с органами социального страхования и обеспечения и другими организациями и лицами.

Бухгалтерский учет расчетов с работниками по заработной плате осуществляется на счете 70 «Расчеты с персоналом по оплате труда».

Первичные документы являются основным источником сбора при проверке расчетов: с персоналом по оплате труда: приказы о приеме на работу и переводе на другую работу, о предоставлении отпуска, о прекращении трудового договора; контракты, трудовые договоры; штатное расписание; личные карточки форма Т-2); табель учета использования рабочего времени (форма Т-13); листок нетрудоспособности; расчетно-платежная ведомость (форма Т-49); расчетная ведомость (форма Т-51); платежная ведомость (форма Т-53); лицевой счет (форма Т-54); исполнительные листы; налоговые карточки по учету доходов и подоходного налога.

По социальному страхованию и обеспечению: расчетная ведомость по средствам Фонда социального страхования РФ (ф-4 ФСС РФ); журнал поступления путевок от ФСС РФ; расчетная ведомость по страховым взносам в Пенсионный фонд РФ; расчетная ведомость по взносам в Федеральный и Территориальные фонды: расчетная ведомость по страховым взносам в Государственный фонд занятости населения (ф. ФЗ-1); обязательные сведения (информация) работодателя в Комитет по занятости населения.

С подотчетными лицами: авансовый отчет; командировочное удостоверение; журнал учета работников, выбывающих в командировки; журнал учета работников, прибывающих в командировке; инвентаризационная опись по счету 71 «Расчеты с подотчетными лицами»; с персоналом по прочим операциям: поручения-обязательства за товары, проданные в кредит; договоры займа; приказы (распоряжения) суда; исполнительные листы; платежные поручения; приходные кассовые ордера.

2. Методика аудиторской проверки учета расчетов с дебиторами и кредиторами

2.1 Обзор и анализ существующих подходов к разработке аудиторской проверки

Целью аудиторской проверки учета расчетов с дебиторами и кредиторами является экспертиза достоверности данных первичных документов, полноты и точности отражения в учете операций по расчетам с дебиторами и кредиторами.

Объектами проверки являются расчеты с поставщиками и подрядчиками, покупателями и заказчиками, разными дебиторами и кредиторами, учет расчетов с персоналом предприятия; учет расчетов с бюджетными и внебюджетными фондами; учет расчетов с разными дебиторами и кредиторами.

Методика аудита операций с дебиторами и кредиторами определяется организацией бухгалтерского учета, содержанием счетов и допущенных ошибок.

Источники информации. При проверке расчетных операций проводится экспертиза достоверности данных первичных документов, полноты и точности отражения в учете расчетных и кредитных операций [1.].

Аудит расчетов состоит в проверке состояния расчетов с поставщиками и подрядчиками - счет 60; расчетов с покупателями и заказчиками - счет 62; расчетов по имущественному и личному страхованию - счет 65; расчетов по претензиям - счет 76; расчетов по авансам полученным - счет 62; расчетов по авансам выданным - счет 60; расчетов с подотчетными лицами - счет 71; расчетов по возмещению материального ущерба - счет 73-2; расчетов с прочими дебиторами и кредиторами - счет 76; расчетов по оплате труда — счет 70; расчетов по социальному страхованию и обеспечению - счет 69; расчетов по внебюджетным платежам, расчетов с бюджетом - счет 68.

При аудите расчетов с поставщиками аудитору необходимо проверить:

• наличие договоров поставки продукции;

• реальность задолженности поставщиков;

• актами инвентаризации (сверки) расчетов;

• правильность ведения аналитического учета по счету 60;

• правильность составления бухгалтерских проводок по счету 60;

• обоснованность учета и принятия к зачету сумм НДС по приобретенным товарно-материальным ценностям, работам и услугам;

• соответствие записей аналитического учета по счету 60 с записями в журнале-ордере № 6, регистрах компьютерного учета, главной книге и балансе.

При аудите расчетов с покупателями и заказчиками необходимо проверить:

• наличие договоров поставки продукции;

• достоверность задолженности покупателей;

• акты инвентаризации (сверки) расчетов;

• аналитический учет по счету 62;

• правильность составления бухгалтерских проводок по счету 62;

• соответствие записей аналитического учета по счету 62 с записями в журнале-ордере № 11, главной книге и балансе;

• точность исчисления налогов с сумм реализации [ 19.].

Особое место в аудите расчетов занимает аудит расчетов с подотчетными лицами.

Подотчетными суммами называются денежные авансы, выдаваемые работникам предприятия из кассы на мелкие административно-хозяйственные и операционные расходы, которые не могут быть про-12 месяцев, и стр. 628 — прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты);

• отчет о движении денежных средств (форма № 4);

• главная книга;

• журнал-ордер № 7, объединяющий в себе аналитический и синтетический учет расчетов с подотчетными лицами (для журнально-ордерной формы счетоводства), иные регистры аналитического и синтетического учета расчетов с подотчетными лицами в зависимости от принятой на предприятии формы счетоводства.

Начисление суммы оплаты труда работникам, занятым заготовкой материалов, отражают по дебету счета 15 и кредиту счета 70.

Начисление суммы оплаты труда работникам, занятым приобретением материалов, отражают по дебету счета 10 и кредиту счета 70.

Списание дебиторской задолженности с истекшим сроком исковой давности производится записью: дебет счета 91; кредит счета 76, 62.

Погашение кредиторской задолженности отражается по. дебету счета 76 и кредиту счетов 50, 51, 52, 55. Суммы штрафных санкций за нарушениедоговорных обязательств, пеня отражаются в учете по дебету счета 91, кредиту счетов 50, 51, 52.

При аудите расчетов по возмещению материального ущерба проверяются:

• причины возникновения материального ущерба (недостачи, растраты, хищения);

• полнота отнесения на виновных лиц сумм по недостачам и растратам, соблюдение сроков и порядка рассмотрения случаев недостач, хищений и растрат;

• правильность ведения аналитического учета по счету 73;

• правильность составления бухгалтерских проводок по счету 73-3;

• соответствие записей аналитического учета по счету 73 записям в журнал е-ордере № 8, главной книге и балансе.

Аудит расчетов с бюджетом и внебюджетными фондами. Вопросы правильности начисления налогов и уплаты платежей в бюджет являются наиболее трудоемкими и сложными в связи с большим количеством видов налогов и других выплат в бюджет, нестабильностью и несовершенством налогового законодательства.

Целью аудиторской проверки расчетов с бюджетом и внебюджетными фондами является установление полноты и правильности расчетов по налоговым и другим платежам в анализируемом периоде.

При аудите расчетов с бюджетом и внебюджетными фондами:

• правильность определения объекта налогообложения;

• правильность применения ставок налогов;

• законность и обоснованность применения льгот по оплате налогов;

• •. полноту и своевременность перечисления взносов;

• правильность отражения в бухгалтерском учете операций по начислению платежей и их перечислению;

• соответствие записей аналитического и синтетического учета по счету 68 записям в главной книге и балансе;

• правильность и своевременность составления форм налогового учета и отчетности по бюджетным и внебюджетным платежам.

2.2 Структура и содержание аудиторской проверки

Первым (начальным) этапом аудиторской проверки является этап планирования. Международный и отечественный опыт доказывает, что аудиторская проверка не может быть проведена качественно, если она не спланирована должным образом.

В соответствии с правилом [15, разд.3] работа с экономическим субъектом, обратившимся в аудиторскую организацию, должна начинаться с предварительного планирования.

Именно стадия предварительного планирования предшествует написанию письма-обязательства и заключению договора на проведения аудиторской проверки, моменту, когда стороны выразят обоюдное согласие на проведение аудита и примут на себя связанные с этим обязательства. На этой стадии приходит знакомство потенциальных партнеров: аудиторской организации и ее потенциального клиента и обмен информацией, которая позволила каждой из сторон (в первую очередь аудиторской организации) принять решение о принципиальной возможности и целесообразности дальнейшего сотрудничества в области аудита.

Основными условиями проведения аудита и связанные с ними права и обязанности сторон согласовываются в договоре на проведение аудиторской проверки. Заключению договора предшествует направление аудиторской организацией исполнительному органу экономического субъекта письма-обязательства аудиторской организации о согласовании на проведение аудита, целью которого является исключение возможного понимания сторонами условия предстоящего договора на проведение аудиторской проверки.

В правиле (стандарте) определен перечень информации, которая в обязательном порядке должна найти свое отражение в письме-обязательстве [16]:

-условия аудиторской проверки;

-обязательства аудиторской организации;

-обязательства экономического субъекта.

В письме обязательстве должны быть приведены ссылки на нормативные акты, на основании которых проводится аудит. В первую очередь к таким законодательным и нормативным актам относятся:

-Федеральный закон «О бухгалтерском учете» [3];

- Федеральный закон об аудиторской деятельности» [4];

-Правила (стандарты) аудиторской деятельности;

- Российские положения по бухгалтерскому учету (далее ПБУ).

Каждый экономический субъект, которого планирует проверять аудитор, обязан вести бухгалтерский учет. Бухгалтерский учет представляет собой систему сбора, регистрации и обобщения информации, в стоимостном (денежном) выражении об имуществе, обязательствах организации и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

Аудитор в ходе планирования и проведения аудиторской проверки обязан достичь понимания системы бухгалтерского учета: внимательно изучить организацию и документооборот клиента, описать эту систему и проанализировать ее сильные и слабые стороны.

Правило (стандарт) [4] предписывается на стадии предварительного планирования изучить не только систему бухгалтерского учета экономического субъекта, но и систему внутреннего контроля. Понятие «система внутреннего контроля экономического субъекта» часто вызывает замешательство у многих российских аудиторов, не говоря уже о представителях экономических субъектов.[36, c.120]

Под такой системой внутреннего контроля понимается совокупность организационных мер, методик и процедур, применяемых руководством экономического субъекта для упорядоченного и эффективного ведения хозяйства деятельности. Система внутреннего контроля должна включать в частности, процедуры, применение которых обеспечивает надзор и проверку за следующими аспектами финансово-хозяйственной деятельности:

-соблюдение требований законодательства, применяемого при осуществлении финансово-хозяйственных операций;

-использование приказов, распоряжений и других руководящих указаний на всех уровнях иерархии управления;

-точностью и полнотой оформления документацией бухгалтерского учета;

-предотвращение ошибок и искажений информации;

-своевременность и правильностью подготовки бухгалтерской отчетности;

-обеспечение сохранности активов экономического субъекта.

Система внутреннего контроля (далее - СВК) включает в себя контрольную среду, систему бухгалтерского учета (далее - СБУ) и средства контроля. Для оценки СВК составляются тесты. Процентное отношение положительных ответов к общему количеству тестов, участвующих в опросе, является базой для оценки СВК (табл. 2.1.).

Таблица 2.1.

Оценка системы внутреннего контроля

| Отношение положительных ответов к общему числу тестов | Оценка СВК |

| Более 60% | Высокая |

| 40-60% | Средняя |

| Менее 40% | Низкая |

Оценка уровня существенности является важнейшим этапом аудиторской проверки, результаты реализации которого во многом определяют тип аудиторского заключения, установление уровня существенности выполняется на стадии планирования. Единые требования, касающиеся концепции существенности ее взаимосвязи с аудиторским риском, установлены федеральным правилом (стандартом) №4 «Существенность в аудите», которое разработано с учетом международных стандартов аудита. Информация считается существенной, если «ее пропуск или искажение может повлиять на экономические решения пользователей, принятые на основе финансовой (бухгалтерской) отчетности». При этом «аудитор оценивает то, что является существенным по своему профессиональному суждению». Между существенностью и аудиторским риском существует обратная зависимость, чем выше уровень существенности, тем ниже уровень аудиторского риска, и наоборот.

Максимально допустимые искажения не должны менять тенденцию в изменении соответствующих показателей; изменения в таких статьях, как балансовая прибыль, себестоимость, реализация, валюта баланса и собственных средства, не должны превышать (в общем объеме) 5% от соответствующих показателей Отчета о прибылях и убытках и Баланса. Такой уровень существенности вытекает из пункта 1 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Минфина России от 22.07.03г. №67н, согласно которому существенной может быть признана сумма в отчетности, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее 5%.

Для оценки СВК на рассматриваемом предприятии был составлен контрольный тест (Приложение 2). По результатам тестирования из 55 вопросов – 45 (81,8%) положительных и 10 (18,2%) отрицательных ответов. Исходя из данных теста был сделан вывод, что надежность СВК на рассматриваемом предприятии можно определить как высокую. Бухгалтерский учет и контроль за его ведением организованы таким образом, что существенные ошибки выявляются еще на стадии первичной обработки документов. Существует и исполняется график инвентаризации обязательств, проводятся сверки расчетов. [18] Ошибки, минующие СВК, являются несущественными, исправляются обычно в следующем отчетном периоде и не приводят к серьезным искажениям отчетности.

2.3 Аудиторская выборка, аудиторский риск (стандарты, этапы)

Общие принципы оценки аудиторского риска регламентируются федеральным правилом (стандартом) аудиторской деятельности №8 «Оценка аудиторских рисков и внутренний контроль, осуществляемый аудируемым лицом». В пункте 2 стандарта указывается, что «аудитору следует использовать своё профессиональное суждение, чтобы оценить аудиторский риск и разработать аудиторские процедуры, необходимые для снижения данного риска до приемлемо низкого уровня». На практике свести аудиторский риск к нулю нереально. Однако аудитор должен стремиться к его минимизации, планировать и проводить аудит таким образом, чтобы риск неправильного суждения был достаточно мал. Оценка совокупного риска аудиторской проверки проводится на основе следующих трёх составляющих: предварительный аудиторский риск; риск по областям потенциального риска; риск принятия клиента. Предварительный аудиторский риск определяется на этапе предварительного планирования на основе информации о бизнесе клиента и учитывается при решении вопросов возможности проведения аудиторской проверки, а также при формулировке основных условий договора. На этапе непосредственного планирования аудиторской проверки аудитор обращается к информации, полученной ранее. Оценка предварительного аудиторского риска производится путём анализа наличия факта рисковых условий деятельности предприятия, к числу которых, в частности, относятся: зависимость предприятий по отношению к другим лицам; использование значительных сумм привлечённых источников финансирования; условия в отрасли деятельности предприятия; структура предприятия. Положительные ответы более чем на половину вопросов по областям риска, согласно перечню, свидетельствует о высоком риске аудитора. При оценке второй составляющей совокупного аудиторского риска предполагается, что к областям потенциального риска аудитора относятся: статьи, изменение доли которых в структуре валюты баланса в отчётном периоде составило 10%; статьи баланса, темп роста которых превышает темп роста валюты баланса в 1,5 раза; новые статьи отчётности. Выявить области потенциального риска аудитора позволяет применение таких аналитических процедур, как расчет удельного веса отдельных статьей баланса в общем итоге и сравнение показателей проверяемой бухгалтерской отчетности с аналогичными данными предыдущих периодов с выделением позиций, имеющих большие отклонения. Оценка результатов выглядит следующим образом: совокупная сумма статей по активу (пассиву), требующих дополнительного изучения, составляет не более 5% от валюты баланса – риск аудитора «низкий». Совокупная сумма статей по активу (пассиву), требующих дополнительного изучения, составляет 5-20% от валюты баланса – риск аудитора «средний». Совокупная сумма статей по активу (пассиву), требующих дополнительного изучения, составляет более 20% от валюты баланса – риск аудитора «высокий».

На величину риска принятия клиента оказывает влияние оценка финансового состояния предприятия. Расчет наиболее важных показателей, характеризующих финансовое состояние, проводится аудитором на этапе предварительного планирования в процессе оценки потенциального клиента. [37, c. 10]

Совокупный риск является риском аудитора, на основании которого составляется план и программа проверки, определяется объем выборочной проверки.

Аудиторский риск включает в себя три составные части:

· неотъемлемый риск;

· риск средств контроля;

· риск необнаружения.

Неотъемлемый риск и риск средств контроля присущи экономическому субъекту и не зависят от аудитора. Аудитор может провести только оценку уровня указанных рисов и не может на них повлиять. Оценка уровней неотъемлемого риска и риска средств контроля проводится на основе полученных данных в результате изучения и оценки систем бухгалтерского учета и внутреннего контроля клиента. Наиболее эффективными методами получения необходимой информации являются ознакомление с внутренними документами экономического субъекта, проведение устных опросов персонала, направление письменных запросов, наблюдение, использование специальных вопросников, тестов, анкет.

В зависимости от влияния различных групп факторов величины неотъемлемого риска и риска средств контроля в рамках одной и той же аудиторской проверки могут изменяться от счета к счету, что обусловливает целесообразность их оценки для каждого участка учета в отдельности.

Величина аудиторского риска будет зависеть от показателей качественных характеристик раздела аудита, к которым относятся следующие:

- раздел аудита является значимым в деятельности предприятия – в процессе производственно-хозяйственной деятельности предприятие производит значительное количество операций, относящихся к данному разделу.

- изменения в нормативных документах по бухгалтерскому учету – в проверяемом периоде изменился порядок отражения в бухгалтерском учете операций и (или) формирования показателей бухгалтерской отчетности, относящихся к данному разделу аудита.

- изменения в налоговом законодательстве – в проверяемом периоде изменился порядок налогообложения элементов, входящих в данный раздел аудита.

- смена порядка учета и отчетности – предприятием в течение проверяемого периода был изменен порядок учета элементов, входящих в данных раздел аудита.

- смена бухгалтера – в проверяемом периоде произошла смена ответственного исполнителя на данном участке бухгалтерского учета.

- нетипичные операции – в процессе изучения договоров, на основании которых ведется хозяйственная деятельность предприятия.

При оценке внутрихозяйственного риска принимались во внимание: специфические особенности деятельности предприятия; опыт и квалификация бухгалтерского персонала; сложность учитываемых хозяйственных операций, для правильного оформления которых требуется высокая квалификация; наличие хозяйственных операций, порядок правильного оформления которых неоднозначно трактуется действующим законодательством; наличие редких, необычных, нестандартных хозяйственных операций. На основании этих данных уровень внутрихозяйственный риск был оценен на уровне 75%.

Тестирование средств контроля убедило в том, что СБУ и СВК надежны и способны предотвращать появление существенных искажений бухгалтерской отчетности и помогают их выявлять, средства контроля работают с одинаковой эффективностью на протяжении всего проверяемого периода. Риск средств контроля составляет 25%.

Проверка должна планироваться с учетом минимизации риска необнаружения. Это тот тип риска, на значение который аудитор может и должен влиять. Оценив уровни внутрихозяйственного риска и риска средств контроля, мы можем допустить риск необнаружения как низкий на уровне 10%

3.Аудиторская проверка учета расчетов с дебиторами и кредиторами в ООО «Автотех»

3.1 Характеристика ООО «Автотех»

Общество с ограниченной ответственностью «Автотех» учреждено в соответствии с действующим законодательством Российской Федерации, и приобретает права юридического лица с момента его регистрации с 15 октября 2003 г.

Основным видом деятельности ООО «Автотех» являются услуги компании в области внутригородских и междугородних перевозок. Основное направление деятельности - организация и выполнение грузовых автоперевозок в городском и междугороднем сообщении по территории России и связанных с этим услуг.

Общество имеет расчетный счет в банке, круглую печать со своим наименованием, товарный знак (знак обслуживания), штампы, бланки и другие реквизиты.

Имущество образуется за счет вкладов в уставной капитал, а так же за счет источников, предусмотренных действующим законодательством.

ООО «Автотех» осуществляет учет результатов работ, ведет оперативный, бухгалтерский и статистический учет по нормам, действующим в Российской Федерации.

Исполнительным органом является директор, избранный общим собранием, он же осуществляет организацию документооборота. Директор является высшим звеном. У него в подчинении находится весь персонал организации. Ему принадлежит право окончательного принятия решений по всем вопросам.

Транспортная компания «Автотех» осуществляет автоперевозки и любые транспортные услуги по Москве и России.

Компания осуществляет автоперевозки автомобильным транспортом по следующим направлениям:

· доставка груза по Москве и Московской области

· доставка груза по России

· доставка груза по схеме „от двери до двери“

· разработка внутрироссийских индивидуальных логистических схем грузоперевозок

· доставка груза в строго оговоренные сроки

· организация мультимодальных и интермодальных перевозок грузов

· индивидуальные схемы страхования грузов

· доставка документов при помощи собственной курьерской службы

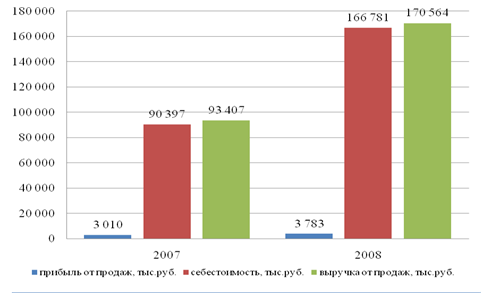

Данные таблицы 3.1., характеризуют основные показатели деятельности ООО «Автотех» за 2007-2008 гг.

|

Таблица 3.1. Основные показатели деятельности ООО «Автотех» за 2007-2008 г.г. |

|||

| Показатели | 2007 | 2008 | отклонения |

| (+ ; -) | |||

| 1 | 2 | 3=(2-1)/1*100% | |

| 1. Выручка от продажи, тыс. руб. | 93 407 | 170 564 | 82,60 |

| 2. Прибыль от продажи, тыс. руб. | 3 010 | 3 783 | 25,68 |

| 3. Среднесписочная численность работников, чел. | 34 | 39 | 14,70 |

| 4. Фонд заработной платы, тыс. руб. | 4 401 | 5 575 | 26,68 |

| 5. Средняя заработная плата за год, руб. | 10 787 | 11 913 | 10,44 |

| 6. Рентабельность продаж в % | 0,032 | 0,022 | -31,17 |

Данные таблицы 3.1, показывают динамику основных показателей за 2007-2008 гг. За 2007-2008 гг., выручка от продаж (транспортных услуг) выросла на 82,6%, а прибыль от продаж на 25,68%, что является отрицательным фактом, о чем свидетельствует и снижение рентабельности от продаж с 0,0,32 до 0,022. Показатели, характеризующие использование трудовых ресурсов на предприятии в 2007 году численный состав работников составил 34 человек на конец года он составил 39 человек, в 2008 году средняя заработная плата на одного работника выросла на 10,44%.

Рис 3.1. Показатели, характеризующие деятельность предприятия за 2007-2008 гг.

На рис.1. наглядно представлены основные показатели, характеризующие деятельность ООО «Автотех»: выручка от грузовых перевозок, себестоимость и прибыль. В 2008 году данные показатели выросли, в значительной мере выросла выручка от грузовых перевозок и затраты на них. Прибыль в 2007 году составила 3010 тыс.руб., а в 2008 году она увеличилась до 3783 тыс.руб.

Несмотря на стремительное увеличение выручки от реализации товаров почти в два раза, прибыль увеличилась менее значительно в связи с увеличением всех видов расходов, что привело к снижению рентабельности продаж.

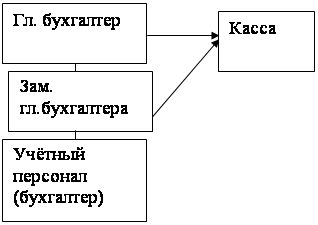

Для ведения бухгалтерского учёта в соответствии с Федеральным законом Российской федерации «О бухгалтерском учёте» выделено специальное подразделение- бухгалтерия, состоящее из главного бухгалтера, его заместителя и обычного бухгалтера. Схема организации бухгалтерского учёта приведена ниже.

Рис 3.2. Схема организации бухгалтерского учета в ООО « Автотех»

Вести бухгалтерский учет по основным средствам, кассе, расчетному счету, авансовым отчетам входит в обязанности одного человека (бухгалтера). Заместитель главного бухгалтера отвечает за операции по приходу / расходу товара и материалов, проведение инвентаризаций по складу, составление актов сверки с контрагентами. Главный бухгалтер составляет бухгалтерскую отчетность и осуществляет контроль за работой бухгалтерии.

Учетная политика предприятия содержит рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета расчетов за товары и услуги в соответствии с требованиями своевременности и полноты учета и отчетности; правила документооборота и технология обработки учетной информации по расчетам за товары и услуги. В учётной политике предприятия оговорено, что бухгалтерский учёт ведётся с применением единой журнально-ордерной формы с применением компьютерной программы «1С:Бухгалтерия».

3.2 Составление общего плана и программы аудита

План и программа проведения аудита расчётов с поставщиками и подрядчиками строятся с учётом результатов проверки системы внутреннего контроля данного раздела.

Сумма принятого единого показателя существенности равномерно распределяется между активом и пассивом бухгалтерского баланса, а затем между значимыми статьями актива и пассива баланса в соответствии с их удельным весом в общем итоге, который был рассчитан на этапе предварительного планирования.

Таблица 3.2 .

Расчет уровня существенности согласно дедуктивному подходу.

|

Наименование базового показателя |

Значение базового показателя бухгалтерской отчетности |

Доля (%) |

Значение, применяемое для нахождения уровня существенности |

| Балансовая прибыль предприятия (чистая прибыль) | 1757 | 5 | 87,85 |

| Объем реализации без НДС | 170564 | 2 | 3411,28 |

| Валюта баланса | 43409 | 2 | 868,18 |

| Собственный капитал | 2571 | 10 | 257,10 |

| Общие затраты предприятия | 15971 | 2 | 319,42 |

Среднее значение будет равно 988,77.

Показатели по 1 и 2 пунктам таблицы отличаются от среднего уровня больше чем на 50%, поэтому при расчете среднего их можно отбросить. Новое среднее значение составит 481,57. Для удобства расчетов округлим до 500 (отклонение при округлении 3,7%).

На основании составляющих можно определить уровень аудиторского риска по формуле:

АР = ВХР * РСК * РНО , (1)

где ВХР - внутрихозяйственный риск

РСК – риск средств контроля

РНО – риск необнаружения

АР – аудиторский риск

АР = 0,75 * 0,25 * 0,1 ≈ 2%

Величина аудиторского риска составляет 2%.

Расчет значения риска необнаружения и соответствующего количества подлежащих получению аудиторских доказательств. В данном случае модель риска применяется в виде формулы 2:

РНО = АР / (ВХР * РСК) , (2)

где РНО – риск необнаружения

АР – аудиторский риск

ВХР – внутрихозяйственный риск

РСК – риск средств контроля

Предположим, что аудиторский риск мы установили на уровне 3%, тогда:

РНО = 0,3 / (0,75 * 0,25) = 16%

Таким образом, риск необнаружения составляет 16%. Требуемое количество аудиторских доказательств обратно пропорционально уровню риска необнаружения.

Принимая во внимание уровень аудиторского риска и уровень существенности, аудитор определяет объем выборки, при этом учитываются следующие соотношения: чем ниже уровень существенности, тем больше необходимый размер выборки; чем меньше риск, который аудитор согласен принять, тем больше размер выборки.

Использование аналитических процедур на этапе планирования аудита позволяет выявить наиболее значимые области аудита, установить уровень аудиторского риска, рассчитать приемлемый уровень существенности, сформировать аудиторскую выборку. Весь объем полученной информации принимается во внимание при составлении плана и программы аудита, в ходе работы и при подведении ее итогов.

Вопросы проведения аудиторских процедур, приведённых в программе аудита, по проверке организации первичного, бухгалтерского учёта рассмотрены далее. План и программу аудита см. в приложениях 3 и 4.

Получение аудиторских доказательств, реализация аудиторских процедур основаны на систематизации и использовании методов (приемов) аудита. Выделение методов фактического, документального контроля, прочих приемов проведения аудиторских проверок обусловлено структурой системы управления, наличием материальных и информационных потоков, правилами финансово-хозяйственной деятельности и обращения информации в бухгалтерском учете и управлении в целом.

Методы фактического контроля:

· инвентаризация активов и обязательств либо наблюдение за ее проведением;

· наблюдение за совершением операций финансово-хозяйственной деятельности и др.

С применением приемов фактического контроля аудитор имеет возможность выборочно провести контрольные измерения активов, получить некоторые подтверждения реальности дебиторской и кредиторской задолженности.

К основным методам документального контроля относятся синтаксические, арифметические и семантические. Синтаксический или формальный контроль документов предназначен для выявления правильности форм документов, корректности написания реквизитов. Названный прием направлен на установление в документах неоговоренных исправлений, подчисток, дописок, подлинности подписей должностных и материально-ответственных лиц и т.п. Арифметический контроль (пересчет) заключается в проверке правильности подсчета итогов в первичных документах, регистрах аналитического, синтетического и сводного учета, отчетности и других документах. Семантическая проверка документов по существу связана с выявлением содержания хозяйственных операций, их законности или соответствия требованиям нормативных актов, целесообразности – направленности на достижение целей организации, обеспечение эффективности событий финансово-хозяйственной деятельности, правильности отражения данных в регистрах бухгалтерского учета.

Методы содержательного контроля:

· нормативная проверка (установление соблюдения нормативных актов, определяющих правила совершения, налогообложения и бухгалтерского учета хозяйственных операций);

· встречная проверка (выявление соответствия между взаимосвязанными операциями);

· анализ хозяйственных операций.

Методы аудита ориентированы на достижение его целей, подтверждение критериев достоверности бухгалтерской отчетности, которые, в свою очередь, позволяют свидетельствовать о наличии либо отсутствии типичных ошибок в совершении и бухгалтерском учете хозяйственных операций.

Методы нормативной проверки способствуют проверке соблюдения требований нормативных актов при осуществлении хозяйственных операций и их отражении в бухгалтерском учете. Для проверки достоверности бухгалтерской отчетности требуются не только нормативные методы проверки, но и другие способы документального и фактического контроля. Для целей анализа целесообразности и эффективности хозяйственных операций предназначаются преимущественно аналитические процедуры. Прочие приемы аудита, наряду с методом нормативной проверки и аналитическими процедурами, результативны при обследовании хозяйствующего субъекта, оценке различных аспектов деятельности.

3.3 Обобщение результатов проверки учета расчетов с дебиторами и кредиторами в ООО «Автотех»

По результатам проверки учета расчетов с дебиторами и кредиторами следует составить аудиторское свидетельство, в котором излагаются результаты проверки соблюдения экономическим субъектом ООО «Автотех» правил ведения операций, полноты и точности отражения их в бухгалтерском учете.

В соответствии с масштабом проверяемых операций выделим следующие разделы:- результаты проверки расчетных взаимоотношений экономического субъекта с поставщиками, подрядчиками, дебиторами и кредиторами,- результаты проверки расчетов с покупателями и заказчиками;- результаты проверки расчетов с подотчетными лицами;- результаты расчетов с бюджетом и внебюджетными фондами.

I. Проверка расчетов начинается с проверки договоров, проверяется наличие договоров на поставку и реализацию продукции, правильности их оформления. При проверке договоров с поставщиками, подрядчиками и покупателями использовался сплошной способ по причине их немногочисленности.

II. За 2008 год в учёте было зарегистрировано:

6200 расходных накладных;

850 актов выполненных работ;

18 накладных на поступление ОС;

541 накладных на поступление материалов;

1200 авансовых отчетов.

III. Учитывая результаты проведенных ранее процедур, производится детальная проверка оборотов и сальдо по счетам учета расчетов. Наиболее эффективным способом проведения данной процедуры является инвентаризация расчетов с поставщиками, покупателями и другими дебиторами и кредиторами, при этом следует учесть, что сами предприятия инвентаризацию расчетов, как правило, проводят некачественно или не проводят вовсе.

IV. Была проведена проверка правильности ведения аналитического учета по счету 62 «Расчеты с покупателями и заказчиками».

В ходе проверки было установлено: несмотря на то, что счет расчетов по претензиям на предприятии не используется, опрос работников бухгалтерии показал, что за отчетный период было два случая несоответствия количества продукции указанного в товарно-транспортной накладной и по складской накладной (оформляется при приемке товара на склад предприятия).

V. Проверка соответствия данных аналитического учета оборотам и остаткам по счетам синтетического учета. В ходе проведения этой процедуры проверяется полнота и достоверность отражения на счетах синтетического учета расчетов.

VI. Аудит расчетов осуществляется сплошным методом. Поступление наличных средств в кассу предприятия оформляется ПКО, денежные средства отражаются либо как авансы от покупателей, либо как оплата товара (в зависимости от того отгружены ТМЦ или нет). Проверка показала, что первичные документы на предприятии оформляются в соответствии с законодательством РФ, отражаются на счетах учета раздельно по каждому контрагенту. При проведении аудита авансовых отчетов проверяются сами отчеты и журнал регистрации авансовых отчетов (журнал-ордер 7 при журнально-ордерной системе учёта).

VII. На предприятии существует приказ об учётной политики для целей налогообложения. НДС при расчётах с покупателями учитывается «по отгрузки».

На исследуемом книги покупок и продаж ведутся в установленном порядке.

Таким образом, проверка договоров проводилась сплошным методом. По проведении проверки было сделано заключение, что в договорах присутствуют все необходимые реквизиты, ошибок по данному разделу не обнаружено.

Аудит организации первичного учета расчетов проводился выборочным методом. Проверка отобранной совокупности показала, что требования полноты и точности отражения хозяйственных операций соблюдаются в полном объеме. Требование своевременности соблюдается, за исключением некоторых случаев, когда операции отражаются с небольшими отклонениями. Например, когда товар поступает в контейнерах по железной дороге, датой оприходования является дата приема груза в железнодорожной квитанции. Первичная учетная документация соответствует требованиям законодательства (является законной), в середине проверяемого периода предприятие перешло к использованию унифицированных форм расходных накладных (ТОРГ-12) и счетов-фактур.

Пример формальной проверки первичных документов представлен в таблице 3.3.

Таблица 3.3. Формальная проверка первичных учётных документов (фрагмент)

Таблица 3.3.

Формальная проверка первичных учётных документов (фрагмент)

| Дата проверки | Объект проверки (расчёты с поставщиками, покупателями) | Проверяемый первичный учётный документ | Дата составления | № документа | Содержание хозяйственной операции | Заключение аудитора |

| С поставщиками | приходная накладная, с/ф | 24.05.08 | 125 | поступление товаров | нет оригинала с/ф | |

| С поставщиками | приходная накладная, с/ф | 28.03.08 | 358 | поступление товаров | отсутствие обязательного реквизита (ИНН) | |

| С поставщиками | акт выпол-ненных работ | 21.06.08 | 412 | оказание услуг | отсутствует печать контрагента | |

| … | … | … | … | … | … | …. |

Составленные в учете проводки являются корректными и соответствуют рекомендуемым в плане счетов. Документы подшиваются и хранятся в офисе предприятия – требование законодательства по хранению первичной учетной документации выполняется в полном объеме.

Аудит состояния задолженности проведен сплошным методом. По результатам инвентаризации задолженности были подтверждены все числящиеся суммы. Однако в течение проверяемого периода по некоторым контрагентам числилась нереальная задолженность. Рекомендуется усовершенствовать СВК по данному разделу учета с целью недопущения подобных ситуаций в дальнейшей работе. На предприятии не числится задолженность сроком свыше трех лет, и списание таковой на предприятии не проводилось. Инвентаризация расчетов проводится регулярно, результаты инвентаризации оформляются актами.

На предприятии ведутся книги покупок и продаж в установленном порядке. На основании итоговых сумм по книгам покупок и продаж формируются записи по счету 68.2 «Расчеты с бюджетом по НДС».

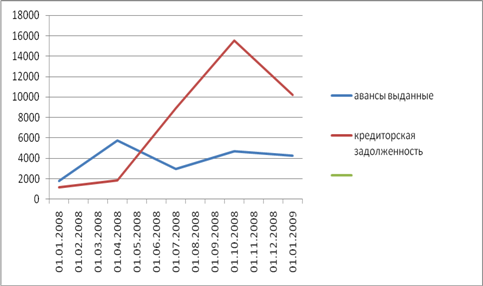

Исследуя структуру формы 1 (баланса) за 2008 год – видно, что доля авансов выданных поставщикам к валюте баланса составляет:

| 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.08 |

|

1783 (11,7%) |

5739 (26,7%) |

2953 (9,4%) |

4694 (10%) |

4232 (9,8%) |

При этом доля кредиторской задолженности поставщиков и подрядчиков к валюте баланса в этом же периоде составляет:

| 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.08 |

|

1187 (7,8%) |

1851 (8,6%) |

8931 (28,4%) |

15560 (33,4%) |

10254 (23,6%) |

Сравнительный анализ авансов выданных и кредиторской задолженности поставщиков.

Как видно из графика в работе предприятия большое влияние на размер авансов и задолженности оказывает сезонность. В I и II квартале авансы больше задолженности, но к середине III квартала и во всем IV квартале задолженность поставщиков превышает авансы.

Рис. 3.3. - «Авансы выданные и кредиторская задолженность поставщиков»

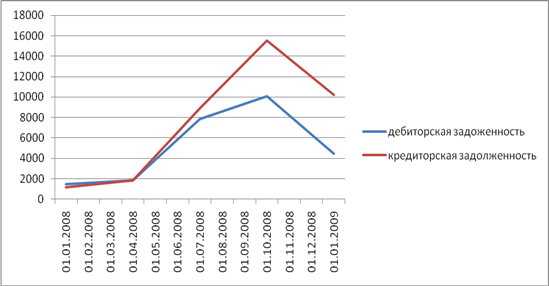

В расчетах с покупателями и заказчиками в настоящее время большое внимание уделяется анализу дебиторской задолженности, изучается не только оформление первичных учетных документов, договоров и т.д., но еще состав и структура дебиторской задолженности, а также произошедшие изменения.

Проанализируем задолженность покупателей и ее процент в общей дебиторской задолженности за 2008 год:

| 01.01.08 | 01.04.08 | 01.07.08 | 01.10.08 | 01.01.08 | |

| Деб. зад. |

1470 (45,1%) |

1836 (24,4%) |

7856 (65,1%) |

10089 (63%) |

4422 (42,9%) |

Наличие дебиторской задолженности свидетельствует о том, что часть денежных средств оказывается связанной (исключается из оборота). Поэтому предприятием обычно определяется, какой процент дебиторской задолженности допускается. В ООО «Автотех» величина дебиторской задолженности за товар не должна превышать 20% месячного оборота. За это отвечают менеджеры предприятия.

Сравнительный анализ дебиторской и кредиторской задолженностей.

Рис. 3.4. «Дебиторская и кредиторская задолженности»

Как видно из графика, размеры дебиторской и кредиторской задолженности практически идентичны.

Проведенный аудит дает достаточные основания для того, чтобы высказать мнение о достоверности отчетности проверяемого предприятия. По нашему мнению отчетность, за исключением определенных выше обстоятельств, подготовлена таким образом, чтобы обеспечить во всех существенных аспектах отражение активов и пассивов ООО «Автотех» по состоянию на 1 января 2009г. Результаты проведенного аудита соответствуют результатам аудиторского заключения за 2008г.

Заключение

Курсовая работа на тему «Методика аудиторской проверки расчетов с дебиторами и кредиторами на примере ООО «Автотех». На данном предприятии применяется компьютеризированный учет в бухгалтерской программе 1С Предприятие 7.7.

Данный участок учёта был выбран в связи с тем, что полнота, своевременность и достоверность отражения расчетов является одним из оценочных показателей, определяющих качество работы предприятия. По ходу работы произведено изучение порядка ведения расчетов с поставщиками, подрядчиками и покупателями на конкретном предприятии, рассмотрение различных аспектов, касающихся данного раздела учета. В динамике показаны величины дебиторской и кредиторской задолженности. Дебиторская задолженность в 2008 году по сравнению с 2007 годом выросла более чем в 3 раза.

В учетной политике предприятия отражены не все аспекты по ведению учета. Рекомендуется доработать учетную политику с целью составления плана документации, документально оформленных графиков документооборота, должностных инструкций и используемого плана счетов с типовыми корреспонденциями счетов.

На предприятии объем реализации вырос почти в два раза, однако прибыль практически не изменилась. Это связано с увеличившимися расходами на рекламу, снижением цен для вытеснения конкурентов, предоставлением льготных условий покупателям с целью удержания старых и привлечения новых, а также растущими затратами на финансово-хозяйственную деятельность.

Проверка проводилась в соответствии с разработанным планом и программой. По каждому пункту программы аудита отбиралась проверяемая совокупность и проводились различные контрольные процедуры, опросы сотрудников и др.

В учетной политике предприятия отражены не все аспекты по ведению учета. Рекомендуется доработать учетную политику с целью составления плана документации, документально оформленных графиков документооборота, должностных инструкций и используемого плана счетов с типовыми корреспонденциями счетов.

При написании работы использовались законодательно-нормативные документы (рассмотренные в четырёхуровневой системе) и труды многих авторов. Значимых отклонений порядка ведения бухгалтерского учёта и подготовки отчетности от требований соответствующих нормативных актов нет. Тест СВК был построен по нескольким из изученных методик (Скобары В.В., Кочинева Ю.Ю., Подольского В.И. и другие); расчёт уровня существенности, аудиторского риска и выборки по методике Данилевского Ю.А. и другие; план и программа и соответственно дальнейшее проведение проверки построены на основе методики, предложенной Подольским В.И. и другие с последующей доработкой. Полученная при расчётах существенность позволяет сделать вывод о достоверности отчетности во всех существенных отношениях, так как отмеченные в ходе аудита и предполагаемые искажения много меньше уровня существенности, качественные отклонения порядка ведения учета и подготовки отчетности от требований соответствующих нормативных актов являются не существенными.

Средний размер аудиторского риска и выборки говорят о том, что месячные обороты на предприятии уже приближаются к той границе, когда существующий штат сотрудников бухгалтерии начнет допускать ошибки. При дальнейшем увеличении оборота рекомендуется повысить число сотрудников бухгалтерии и более четко разделить их обязанности и ответственность, повысить эффективность СВК.

Для ускорения проведения сверок расчетов предлагается делать их в электронном виде. Связь по электронной почте существенно уменьшает сроки проведения сверок. Для ускорения оборачиваемости и уменьшения дебиторской задолженности предлагается проводить проверку числящейся задолженности не только на конец каждого месяца. Это должно ускорить оборачиваемость примерно в полтора раза.

Анализируя работу состава бухгалтерии и состояния бухгалтерского учета следует отметить, что бухгалтерия со своей работой справляется, все отчеты в ИМНС сдаются в срок и в полном объеме. Отчетность подготовлена таким образом, чтобы обеспечить во всех существенных аспектах отражение активов и пассивов ООО «Автотех» и финансовых результатов его деятельности; составлена в соответствии с действующим законодательством.

Список литературы

1. Гражданский кодекс РФ, чч. 1 и 2.

2. Налоговый кодекс РФ, чч. 1 и 2.

3. Закон РФ «О бухгалтерском учёте» №129-ФЗ от 21 ноября 1996г.

4. Закон РФ «Об аудиторской деятельности» №119-ФЗ от 07 августа 2001г.

5. Федеральный закон «О внесении изменений и дополнений в часть II Налогового кодекса РФ и некоторые другие акты законодательства РФ о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства РФ о налогах и сборах» (Федеральный закон от 06.08.2001 № 110-ФЗ).

6. Федеральный закон «Об акционерных обществах» (№208-ФЗ от 26 декабря 1995г., в ред. от 7 августа 2001г.).

7. Постановление «Об утверждении правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость» №914 от 2 декабря 2000г.

8. Постановление «О мерах по обеспечению правопорядка при осуществлении платежей по обязательствам за поставку товаров (выполнение работ или оказание услуг)» №817 от 18 августа 1995г.

9. Положение по ведению бухгалтерского учёта и бухгалтерской отчётности в Российской Федерации (Приказ Министерства финансов РФ №34н от 29 июля 1998г.).

10. Федеральные правила (стандарты) аудиторской деятельности утвержденные Постановлением правительства РФ от 23 сентября 2002г. № 696, в ред. Постановлений Правительства РФ от 04.07.03 №405, от 07.10.04 №532, от 16.04.05 №228.

11. Положение о безналичных расчетах в РФ (ЦБ РФ от 12.04.2001 №2-П).

12. Приказ «Об утверждении формы «Расшифровка дебиторской и кредиторской задолженности организаций» №19н от 10 марта 1999г.

13. План счетов бухгалтерского учёта финансово-хозяйственной деятельности предприятия (Приказ Министерства финансов РФ №94н от 31 октября 2000г.).

14. Российские правила (стандарты) аудиторской деятельности. Комиссия по аудиторской деятельности при Президенте РФ.

15. Астахов В.П. Бухгалтерский (финансовый) учет: Учебное пособбие. Издание 6-е, перераб. и доп. Москва: ИКЦ «МарТ»; Ростов н/Д: Издательский центр «МарТ», 2007. – 960с.

16. Аудит. Практикум: Учеб. пособие для вузов/ В.И. Подольский, Л.Г. Макарова, А.А. Савин, Л.В. Сотникова и др.; Под. ред. Проф. В.И. Подольского - М.: «ЮНИТИ-ДАНА», Аудит, 2007

17. Аудит: Учебник для вузов/ В.И. Подольский, А.А. Савин, Л.В. Сотникова и др.; Под. ред. Проф. В.И. Подольского.-3-е изд., перераб. и доп.-М.: «ЮНИТИ-ДАНА», Аудит, 2006

18. Бухгалтерский учет: Учебник/А.С.Бакаев, П.С. Безруких, Н.Д.Врублевский и др.; Под ред. П.С. Безруких. 4-е изд., перераб. и доп. – М.: Бухгалтерский учет, 2006. – 719с.

19. Бухгалтерский финансовый учет : учеб. для студентов, обучающихся по специальностям: «Финансы и кредит», «Бухгалтерский учет, анализ и аудит» / П. И. Камышанов, А.П. Камышанов. — 4-е изд., испр. — Москва: Омега-Л, 2007. — 591 с.

20. Данилевский Ю.А., Шапигузов С.М., Ремизов Н.А., Старовойтова Е.В. Аудит: Учебное пособие .-2-е изд., перераб. и доп.-М.: «ИД ФБК-ПРЕСС», 2007

21. Шеремет А.Д., Суйц В.П. Аудит: Учебник.-4-е изд., перераб. и доп.-М.: «ИНФРА-М», 2004

© 2010 Интернет База Рефератов