Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Организация учета и контроля денежных средств, расчетных операций в ЗАО "Канаш" Калининградской области

Курсовая работа: Организация учета и контроля денежных средств, расчетных операций в ЗАО "Канаш" Калининградской области

САНКТ-ПЕТЕРБУРСКИЙ ГОСУДАРСТВЕННЫЙ АГРАРНЫЙ УНИВЕРСИТЕТ КАЛИНИНГРАДСКИЙ ФИЛИАЛ

Факультет: экономический

Кафедра: анализ, бухучет и аудит

Выпускная квалификационная работа

ОРГАНИЗАЦИЯ УЧЕТА И КОНТРОЛЯ ДЕНЕЖНЫХ СРЕДСТВ, РАСЧЕТНЫХ ОПЕРАЦИЙ В ЗАО "КАНАШ" КАЛИНИНГРАДСКОЙ ОБЛАСТИ

Выпускница: Синицина Елена Юльевна

Руководитель: ст. преподаватель Альтов А.В.

Консультанты по безопасности жизнедеятельности

Бакунович Г.В.

по экологии Абдаллах Н.А.

Полесск 2007 г.

Задание по подготовке студентке СИНИЦИНОЙ Елене Юльевне

1. Тема работы: ОРГАНИЗАЦИЯ УЧЕТА И КОНТРОЛЯ ДЕНЕЖНЫХ СРЕДСТВ, РАСЧЕТНЫХ ОПЕРАЦИЙ В ЗАО "КАНАШ" КАЛИНИНГРАДСКОЙ ОБЛАСТИ

Утверждена приказом по вузу от _______ № ________

2. Срок сдачи законченной работы ______________

в т. ч.: по разделам ____________________________________________

3. Исходные данные к работе: годовые бухгалтерские отчеты за 2004 - 2006 гг., статистическая отчетность за 2004 – 2006 гг., аналитические и синтетические счета.

4. Перечень вопросов, подлежащих разработке:

> Теоретические основы финансов и управления ими в масштабах предприятия

> Организационно-экономическая характеристика предприятия

> Анализ финансового состояния предприятия

> Пути улучшения финансового состояния предприятия

> Безопасность жизнедеятельности и экологии

5. Перечень основных таблиц (рисунков) и приложений: устав, приказ по учетной политике, бухгалтерский баланс, отчет о движении денежных средств и другие документы отчетов.

6. Консультанты по разделам работы: Бакунович Г.В., Абдаллах Н.А.

7. Дата выдачи задания "_____" _________________________ 2007 г.

8. Задание приняла к исполнению ______________________________

Содержание

Введение

1. Теоретическая и методическая база исследования

2. Организационно экономическая характеристика ЗАО "Канаш"

2.1 Общие сведения о предприятии

2.2 Состав и структура земельных угодий в ЗАО "Канаш"

2.3 Размеры производства и специализация

2.4 Организационная структура и управление ЗАО "Канаш"

2.5 Трудовые ресурсы в ЗАО "Канаш"

2.6 Основные средства и эффективность из использования

2.7 Основные экономические результаты хозяйственной деятельности

3. Организация учёта денежных средств и расчётных операций

3.1 Учёт денежных средств в кассе ЗАО "Канаш"

3.2 Оформление кассовых документов

3.3 Инвентаризация денежных средств в кассе ЗАО "Канаш"

3.4 Учёт движения денежных средств на р/с в банках

3.5 Учёт денежных средств на валютных счетах в банках

3.6 Учёт денежных средств на специальных счетах в банках и переводов в пути

3.7 Характеристика формы бухгалтерского учёта

4. Анализ движения денежных средств ЗАО "Канаш"

4.1 Значение анализа движения денежных средств

4.2 Анализ отчёта о движении денежных средств ЗАО "Канаш"

4.3 Рекомендации по улучшению учёта и контроля денежных средств

5. Безопасность и экология

5.1 Анализ условий и охраны труда в ЗАО "Канаш"

5.2 Чрезвычайные ситуации в ЗАО "Канаш"

5.3 Общие экологические проблемы

5.4 Вещества и факторы, загрязняющие окружающую среду

5.5 Мероприятия, предотвращающие загрязнение окружающей среды в ЗАО "Канаш"

Заключение

Список использованных источников

Приложения

Введение

Актуальность данной темы заключается в том, что за последние годы в бухгалтерском учете произошли существенные изменения, связанные с продолжением его реформирования с учетом принятых законодательных и нормативных документов.

Проблема учета операций по кассе не до конца разработана, включая документальное оформление операций использования денег и денежного оборота.

Постоянный рост учетной информации, не в ущерб ее качеству, вызывает объективную необходимость дальнейшего совершенствования форм и методов бухгалтерского учета, сокращения времени регистрации и обработки первичных учетных данных путем применения вычислительной техники.

Важную роль денежных средств в обеспечении финансово – хозяйственной деятельности обусловливает необходимость организации непрерывного и своевременного учета денежных средств и операции по их движению; контроля наличия, сохранности и целевого использования денежных средств и денежных документов. Для этого все предприятия вне зависимости от формы собственности обязаны хранить свои денежные средства в учреждениях банков. Для текущих расчетов каждая организация может постоянно иметь наличные средства на своей территории. В связи с этим руководитель предприятия организует кассу.

Каждое предприятие хранит остаток денежных средств в кассе, но не более лимита, установленного банком. Документальное оформление и учет операций по кассе, осуществляется в соответствии с законодательством.

Цель написания работы заключается в изучении организации учета и контроля денежных средств, а также расчётных операций в ЗАО "Канаш", проанализировать ведение учета и документального оформления денежных средств в кассе ЗАО "Канаш", и разработать рекомендации по совершенствованию ведения учёта на данном предприятии.

Задачи:

1. Изучить нормативные документы и учебную литературу по данной теме;

2. Изучить унифицированные формы документов и документальное оформление учета денежных средств в кассе;

3. Проанализировать организацию ведения учета денежных средств в кассе ЗАО "Канаш";

4. Определить направления и пути совершенствования учета на предприятие ЗАО "Канаш".

1. Теоретическая и методологическая база исследования

Реформы, которые охватили в последнее время все сферы, вплотную подошли к системе бухгалтерского учёта и отчётности в РФ. Подлежит пересмотру организация бухгалтерского учёта, методика отражения хозяйственных операций, объём и содержание финансовой отчётности.

Роль бухгалтерского учёта в рыночной экономике резко возросла. Общепризнанна целесообразность и необходимость удовлетворения потребностей в информации многочисленных пользователей, обеспечить которую может только бухгалтерский учёт.

Эта система, отражая весь процесс производства и движения средств предприятия, даёт возможность проследить за изменениями, которые претерпевает имущество хозяйствующего субъекта.

Имущество предприятий разнородно по своей экономической сущности и роли в процессе воспроизводства, поэтому к учёту, анализу и управлению средств каждого вида следует подходить индивидуально.

В процессе деятельности предприятий возникают ситуации, которые постоянно требуют наличных денежных средств для проведения немедленных расчётов с клиентами, для оплаты некоторых расходов, для выплаты заработной платы персоналу и т.д.

Организации учёта и хранения денежных средств в настоящее время уделяется большое внимание со стороны государственных органов в связи с необходимостью регулирования наличной денежной массы в экономике с целью предотвращения её неоправданного роста, что может вызвать очередной всплеск инфляции.

Наличность является абсолютно ликвидным активом, играет важную роль в процессе оперативного управления предприятием, определяет его быструю платёжеспособность и больше всего подвержена хищениям, что определяет цели и задачи их учёта.

Основными задачами учёта денежных средств, считают М.З. Пизенгольц и А.П. Варава [9] являются:

1. обеспечение их сохранности и правильного использования;

2. строгое соблюдение установленных правил ведения кассовых и банковских операций;

3. правильное оформление движения денежных средств в документах и регистрах бухучёта.

А.А. Данилан [10] в свою очередь к задачам учёта денежных средств относит:

1. контроль за наличием и движением денежных средств по месту хранения;

2. контроль за использованием денежных средств по назначению;

3. своевременное получение сведений о наличии денежных средств;

4. контроль за соблюдением сметной и финансовой дисциплины

В связи с тем, что в настоящее время бухгалтерские службы предприятий выполняют большой объём финансовых аналитических операций, которые должны ложиться на плечи специализированных подразделений (специалистов), к вышеперечисленным задачам можно было бы добавить выполнение анализа движения потока наличных средств предприятия, использование которого давно принято в между-

народной практике учёта и отчетности.

К денежным средствам сельскохозяйственных предприятий можно отнести наличные денежные средства, находящиеся на хранении в кассе хозяйства, деньги, хранящиеся на счетах в банках (расчётных, текущих, ссудных, депозитных, валютных и прочих специализированных), денежные средства в пути и денежные документы.

Организация приёма, выдачи и хранения наличных денег в кассе, а также оформление кассовых операций регламентированы "Порядком ведения кассовых операций в РФ", утверждённым решением Совета директоров ЦБРФ от 22 июля 1993 г. № 40.

В.Р. Захарьин [11] считает, что абсолютная ликвидность денежных средств делает наличные деньги весьма привлекательным инструментом для проведения расчётов за приобретённые товары, выполненные работы и оказанные услуги, для приобретения материально-производственных запасов, а при определённых условиях- и внеоборотных активов. Вместе с тем при осуществлении таких операций следует учитывать, что расчёты наличными деньгами между организациями существенно ограничены законодательными и нормативными актами.

О. И. Доброта [12] даёт такое определение кассы– специально оборудованное и изолированное помещение, предназначенное для принятия, выдачи и временного хранения денег. Денежные средства, ценности хранятся в сейфе или металлическом шкафу, помещение кассы оборудовано решётками и охранно-пожарной сигнализацией. Руководители предприятий обязаны обеспечить сохранность денежных средств в кассе, а также при доставке и сдаче их в банк. После издания приказа о назначении кассира он должен быть ознакомлен с порядком ведения кассовых операций и подписать заявление о принятии на себя полной материальной ответственности.

Все предприятия, независимо от форм собственности и вида деятельности обязаны хранить свои денежные средства в учреждениях банков. В своих кассах они могут иметь наличные в пределах лимитов, установленных по согласованию с обслуживающим банком.

Л.В. Галяпина [23] полагает, что основными отличиями денежных средств от иных активов предприятия служат их ликвидность, условная физическая форма, нарицательная стоимость и особые правила обращения.

В.А. Пипко [13] считает, что условиях рыночной экономики следует исходить из принципа, что умелое использование денежных средств может приносить предприятию дополнительный доход, и следовательно, необходимо постоянно думать о рациональном вложении временно свободных денежных средств для получения дополнительной прибыли. Поэтому бухгалтерский учет денежных средств имеет важное значение для правильной организации денежного обращения, организации расчетов и кредитовании .

А.Г. Веселовский [14] представляет на рассмотрение "Временное положение по установлению лимита остатка денежных средств в кассе, норм расходования денег из выручки, сроков и порядка сдачи выручки предприятиями и организациями". Положение предусматривает самостоятельное определение хозяйством, путём расчёта, лимита средств, с учётом их производственной необходимости, территориального размещения, и предоставление в соответствующие учреждения банка. Разрешается задерживать наличные деньги из выручки в кассе сверх лимита для оплаты труда, стипендий, помощи по социальному страхованию на 5 рабочих дней до наступления срока выплаты.

Контроль за соблюдением правил ведения кассовых операций осуществляют коммерческие банки, совместно с налоговыми администрациями. Порядком предусмотрено проверка соблюдения кассовой дисциплины на предприятиях не реже одного раза в 2 года по решению руководителя банка. Банки, обслуживающие предприятия независимо от формы собственности имеют право получить от них любые данные об их кассовых оборотах по источникам поступления и целевому использованию. Результаты проверок руководители банков рассматривают в течение 3-5 дней и при выявлении нарушений должны принять необходимые меры.

В сложившейся экономической ситуации в РФ денежная масса вне банков (наличность у предприятий и населения) растёт высокими темпами, поэтому независимо от формы собственности, согласно нашему законодательству, предприятиям учреждениями банков открываются различные счета для проведения расчётных и других операций в безналичной форме.

Правоотношения, возникающие при открытии банком клиентам расчётных, текущих и других счетов в национальной и иностранной валюте регулируются инструкцией №3 "Об открытии банками счетов в национальной и иностранной валюте". Согласно данной инструкции каждое предприятие может иметь только один расчётный счёт в национальной валюте, основанием для открытия счёта является свидетельство о регистрации субъекта предпринимательской деятельности и документ о взятии его на учёт налоговыми органами.

По мнению Н.А.Назарова [17] обращение наличных денег наряду с безналичными имеет много отрицательных сторон, ведь обращение наличных является более дорогим, это связано с большими расходами по их печатанию, хранению и транспортировке. Также наличность, которая накапливается у субъектов хозяйствования не приносит доход. А с точки зрения государственных интересов значительная её масса в обращении затрудняет осуществление контроля за денежным обращением, даёт возможность юридическим и физическим лицам скрывать от налоговых служб реальные доходы и таким образом уклоняться от налогов.

Стабилизация денежного обращения, рыночные преобразования в экономике, введение высокоэффективных банковских технологий в области расчётов должны привести к сокращению наличности в РФ.

А.Н. Хорин [18] считает, что в системном бухгалтерском учёте основной категорией денежного капитала являются денежные средства - средства организации, находящиеся в кассе, на расчётных, валютных и специальных счетах в банках, переводы в пути, а также финансовые вложения организации. Их приумножение, правильное использование, контроль за сохранностью - важнейшая задача бухгалтерии. От успешности её решения во многом зависит платёжеспособность организации, своевременность выплаты заработной платы её персоналу, расчётов с поставщиками и подрядчиками:, платежей в бюджет и др.

Планом счетов бухгалтерского учёта в РФ предусмотрены следующие активные счета для учёта безналичных денежных средств предприятий:

1. 51 "Расчётный счёт" - для проведения расчётов между предприятием и его партнёрами, банком, бюджетом, органами соцстраха и физическими лицами в национальной валюте;

2. 52 "Валютный счёт" - для расчётов в пределах действующего законодательства в безналичной и наличной иностранной валюте, определённых законодательством РФ о валютном регулировании;

3. 55 "Специальные счета в банках" - наличие и движение средств предприятия, находящихся в банке на особых счетах, аккредитивах и т.п.

4. 57 "Прочие денежные средства" - учет наличия и движения средств предприятия в пути и денежных документов.

5. 58 "Финансовые вложения".

Такая дифференциация счетов обусловлена необходимостью учёта денежных средств по видам и целевому назначению, к сожалению в связи с тяжёлым экономическим положением, сложившимся в сельском хозяйстве в последние годы отечественные предприятия испытывают острую нехватку денежных средств, что существенно снижает их деловую активность и поэтому при ведении учёта этих средств у них нет необходимости использовать все вышеперечисленные счета. Чаще других с/х предприятия используют счёт 50, 51, 55.

2. Организационно-экономическая характеристика ЗАО "Канаш"

2.1 Общие сведения о предприятии

В качестве базы исследования выступает сельскохозяйственное предприятие ЗАО "Канаш". Предприятие расположено по следующему юридическому адресу: 238722 Калининградская область, Неманский район, пос. Канаш. ЗАО "Канаш" создано путём реорганизации совхоза Канашский в 1992 году и является его правопреемником. Предприятие зарегистрировано Администрацией г. Немана 6.12.92г. Директором ЗАО "Канаш" является Званцев Александр Иванович. Учредительным документом ЗАО "Канаш" является Устав предприятия. Уставный капитал Общества определяет минимальный размер имущества, гарантирующий интересы его кредиторов и составляет 21406 т. р.

Предприятие осуществляет следующие основные виды деятельности:

- производство качественной экологически чистой продукции сельского хозяйства и её переработки (молока, мяса, продовольственной пшеницы, семян рапса);

- реализация продукции по договорам и через торговую сеть;

- выполнение строительных работ для производственного, жилищно-бытового, культурного и иного назначения;

- внешнеэкономическая деятельность;

- иная деятельность, незапрещённая законодательством РФ.

ЗАО "Канаш" является участником Федеральной целевой программы по техническому перевооружению до 2010 года. Всё это позволяет ежегодно увеличивать объём производства в растениеводческой отрасли на 10 %. Снизить себестоимость товара и повысить качество.

ЗАО "Канаш" является одним из 28 учредителей Кооператива "МТС".

В основном торгово-закупочная деятельность ЗАО "Канаш" осуществляется через Кооператив "МТС", который имеет хорошие связи и долгосрочные договора как с поставщиками материальных ресурсов, так и с покупателями сельскохозяйственной продукции.

Среднегодовая численность работников составляет в 2006 году 270 человек. При необходимости предприятие привлекает специалистов на контрактной основе.

Территория предприятия находится в первом агроклиматическом районе Калининградской области, который характеризуется умеренно-теплым климатом. Климатические условия в целом благоприятны для роста и развития сельскохозяйственных культур.

2.2 Земельные ресурсы

В сельском хозяйстве земля является главным средством производства, функционирующее одновременно как предмет труда и как средство труда. К землям сельскохозяйственного назначения относят территорию, предоставленную сельскохозяйственным товаропроизводителям и предназначенную для ведения сельского хозяйства. Их основу составляют сельскохозяйственные угодья. В них входят также площади, занятые лесами, кустарниками, усадьбами и другими угодьями, без которых ведение сельского хозяйства невозможно. Состав и структуру земельных угодий в ЗАО "Канаш" рассмотрим в таблице 1.

Таблица 1 Состав и структура земельных угодий ЗАО "Канаш"

| Виды угодий | 2004 год | 2005 год | 2006 год | 2006 в % к 2005 г. | |||

| га | % к итогу | га | % к итогу | га | % к итогу | ||

| Общая земельная площадь | 7332 | 100,0 | 7206 | 100,0 | 7206 | 100,0 | 98,3 |

| Из нее с/х угодий, в т.ч.: | 6452 | 88,0 | 6428 | 89,2 | 6428 | 89,2 | 99,6 |

| - пашня | 5294 | 82,0 | 5270 | 82,0 | 5270 | 82,0 | 99,5 |

| - сенокосы | 253 | 3,90 | 253 | 3,9 | 253 | 3,9 | 100,0 |

| - пастбища | 905 | 14,0 | 905 | 14,1 | 905 | 14,1 | 100,0 |

| Площадь леса | 422 | 5,8 | 422 | 5,9 | 422 | 5.9 | 100.0 |

| Пруды и водоемы | 30 | 0,4 | 30 | 0,4 | 30 | 0,4 | 100,0 |

| Приусадебные участки, коллективные сады и огороды работников хозяйства | 428 | 5.8 | 326 | 4,5 | 326 | 4,5 | 76,2 |

Исходя из данных таблицы 1 можно сделать вывод о том, что в структуре земельной площади в ЗАО "Канаш" наибольший удельный вес занимают сельскохозяйственные угодья – 89,2%. Это позволяет успешно развивать отрасль растениеводства. Площадь леса составляет 5,9% общей земельной площади. В целом же за анализируемый период времени изменения произошли в уменьшении площади пашни на 0,5%, сельскохозяйственных угодий – на 0,4%. Общая земельная площадь за исследованный период уменьшилась на 126 га или на 1,7%.

2.3 Размеры производства и специализация

Каждому уровню развития производительных сил, интенсивности сельского хозяйства и его специализации соответствуют свои определенные размеры предприятия. Главными показателями размера сельско- хозяйственного предприятия является объем валовой продукции, производимой за год в стоимостном выражении, стоимость реализованной продукции. Дополнительными являются показатели площади земельных угодий; сумма основных средств производства; численность работников; поголовье животных. В таблице 2 представим показатели размера производства ЗАО "Канаш".

Таблица 2 Показатели размера производства ЗАО "Канаш"

| Показатели | 2004 г. | 2005 г. | 2006 г. | 2006 г. к 2004 г. ,% |

| Стоимость валовой с/х продукции в сопоставимых ценах, тыс. руб. | 1946 | 2077 | 2144 | 110,2 |

| Стоимость товарной продукции в фактических ценах реализации, тыс. руб. | 5087 | 7921 | 14121 | В 2,8 раза |

| Площадь с/х угодий, га | 6452 | 6428 | 6428 | 99,6 |

| в т.ч. пашни | 5294 | 5270 | 5270 | 99,5 |

| Среднегодовая численность работников, занятых в с/х производстве, чел. | 246 | 241 | 247 | 100,4 |

| Стоимость основных средств основной деятельности, тыс. руб. | 56769 | 51527 | 52518 | 92,5 |

| Поголовье скота на конец года, гол.: | ||||

| - КРС | 1407 | 1366 | 1487 | 105,7 |

Рассматривая показатели, приведенные в таблице 2 видно, что в связи с ростом объема произведенной сельскохозяйственной продукции на 10,2% увеличилась стоимость валовой продукции сельского хозяйства. Стоимость реализованной продукции за период с 2004 года по 2006 год возросла в 2,8 раза, на что повлиял рост цен. Увеличилось в хозяйстве поголовье крупного рогатого скота на 5,7%.

Внутрихозяйственная специализация - это общественное разделение труда внутри хозяйственных подразделений, специализирующихся на производстве одного или нескольких видов продукции с учетом имеющихся производственных ресурсов. Специализация обуславливает производ- ственное направление хозяйства, которое определяется главной или основными отраслями. Производственное направление предприятия устанавливают по структуре товарной продукции за последние три года. Данные о составе и структуре товарной продукции в ЗАО "Канаш" отражены в таблице 3.

Таблица 3 Состав и структура товарной продукции в ЗАО "Канаш"

| Виды продукции | 2004 год | 2005 год | 2006 год | В среднем за 3 года | % к итогу |

| Зерно | 1356 | 2698 | 5262 | 3105,33 | 34,3 |

| Рапс | 24 | 118 | 19 | 53,67 | 0,6 |

| Кормовые бобы | - | 467 | 329 | 265,33 | 2,9 |

| Прочая продукция растениеводства | 38 | 74 | 130 | 80,67 | 0,9 |

| Продукция растениеводства собств. пр-ва, реализованная в переработанном виде | 466 | 418 | 1310 | 731,33 | 8,1 |

| Итого продукция растениеводства | 1884 | 3775 | 7050 | 4236,33 | 46,8 |

| Молоко | 1260 | 1984 | 3069 | 2104,33 | 23,3 |

| Мясо КРС | 815 | 1110 | 2385 | 1436,67 | 15,9 |

| Прочая продукция животноводства | 90 | 15 | 129 | 78,00 | 0,9 |

| Продукция животноводства собств. пр-ва, реализованная в переработанном виде | 69 | 250 | 209 | 176,00 | 1,9 |

| Итого продукция животноводства | 2238 | 3359 | 5798 | 3798,33 | 42,0 |

| Работы и услуги | 965 | 787 | 1273 | 1008,33 | 11,2 |

| Всего по предприятию | 5087 | 7921 | 14121 | 9043,00 | 100,0 |

Как видно из таблицы 3 основной отраслью предприятия является зерновая. На ее долю в структуре товарной продукции приходится в среднем за три последних года 34,3%. Также в хозяйстве занимаются производством: мяса КРС, от реализации которого было получено 11,1% всей денежной выручки хозяйства; молока – 23,3% общей выручки. Следовательно, специализацию хозяйства можно охарактеризовать как зерновую с развитым молочно-мясным скотоводством.

2.4. Организационная структура и управление ЗАО "Канаш"

Структура и штатное расписание утверждены предприятием. Средняя численность работников филиала в 2006 году составила 270 человек.

ЗАО "Канаш" самостоятельно в соответствии с действующим законодательством определяет порядок приема и распорядок рабочего дня, формы и системы оплаты труда, устанавливает пределы компетенции и ответственность должностных лиц, размеры оплаты труда.

Общее руководство бухгалтерской службой возложено на главного бухгалтера. Экономическая служба предприятия представлена: главным бухгалтером, бухгалтером-кассиром.

Бухгалтер назначается приказом директора по представлению главного бухгалтера ЗАО "Канаш" и подчиняется непосредственно главному бухгалтеру. Бухгалтер не должен привлекаться к какой-либо другой работе, не предусмотренной должностной инструкцией.

Распределение обязанностей руководителей и специалистов предприятия.

Организационно-производственная структура представлена на схеме 1.

Схема 1

| Функции управления | Перечень должностных лиц, выполняющих функцию |

| 1. Общее (линейное) руководство | Руководитель предприятия |

|

2. Оперативное управление производством |

Руководитель предприятия, гл. специалист, диспетчеры |

| 3. Планирование производством и экономический анализ | Руководители, гл. инженер |

| 4. Технологическое руководство | Гл. агроном, гл. технолог, старший зоотехник |

| 5. Техническая и конструкторская подготовка производства | Инженерная служба, гл. инженер, ст. инженер |

| 6. Энергетическое обслуживание | Гл. энергетик, гл. электрик |

| 7. Ремонтное обслуживание | Зав. ремонтной мастерской |

| 8. Организация труда и зарплаты | Гл. бухгалтер, бухгалтер |

| 9. Финансовая деятельность | Руководитель, гл. бухгалтер, бухгалтер |

| 10. Бухгалтерский учёт | Гл. бухгалтер |

| 11. Материально-техническое обслуживание и сбыт | Гл. инженер, снабженческая служба |

| 12. Контроль качества продукции | Руководитель, гл. агроном |

| 13. Безопасность жизнедеятельности | Инженер ТБ и ОТ |

| 14. Хозяйственное обслуживание | Завхоз |

| 15. Транспортное обслуживание | Зав. гаражом |

| 16. Общее делопроизводство | Канцелярия, бухгалтерия |

| 17. Ветеринарное обслуживание | Гл. зоотехник |

| 18. Организация защиты растений | Агроном |

2.5 Трудовые ресурсы ЗАО "Канаш"

Трудовые ресурсы представляют собой важный фактор, рациональное использование которого обеспечивает повышение уровня производства сельскохозяйственной продукции и его экономической эффективности, который зависит от квалификации работника, от механизации и оборудования производства. Показатели обеспеченности трудовыми ресурсами представлены в таблице 4.

Таблица 4 Состав и структура рабочей силы в ЗАО "Канаш"

| Категории работников | 2004 год | 2005 год | 2006 год | 2006 в % к 2004 г. | |||

| чел. | % к итогу | чел. | % к итогу | чел. | % к итогу | ||

| Всего по с/х предприятию | 275 | 100,0 | 269 | 100,0 | 270 | 100,0 | 98,2 |

| В т. ч.: работники, занятые в с/х производстве | 246 | 89,4 | 241 | 89,6 | 247 | 91,5 | 100,4 |

|

из них: рабочие постоянные |

216 | 78,5 | 214 | 79,6 | 220 | 81,5 | 101,8 |

| в т.ч.: трактористы-машинисты | 45 | 16,4 | 44 | 16,3 | 42 | 15,6 | 93,3 |

| операторы машинного доения | 24 | 8,7 | 24 | 8,9 | 23 | 8,5 | 95,8 |

| скотники КРС | 35 | 12,7 | 37 | 13,8 | 45 | 16,7 | 128,6 |

| Служащие, из них: | 30 | 10,9 | 27 | 10,0 | 27 | 10,0 | 90,0 |

| руководители | 12 | 4,4 | 11 | 4,4 | 11 | 4,1 | 91,7 |

| специалисты | 18 | 6,5 | 16 | 5,9 | 16 | 5,9 | 88,9 |

| Раб., занятые в подсобных пром. предпр. и промыслах | 16 | 5,8 | 14 | 5,2 | 11 | 4,1 | 68,7 |

| Работники ЖКХ и культурно-бытовых учреждений | 6 | 2,2 | 6 | 2,2 | 5 | 1,8 | 83,3 |

| Работники торговли и общепита | 3 | 1,1 | 3 | 1,1 | 3 | 1,1 | 100,0 |

| Работники, занятые прочими видами деятельности | 4 | 1,4 | 5 | 1,8 | 4 | 1,5 | 100,0 |

Анализируя данные таблицы 4, можно сделать вывод, что на предприятии за период с 2004 года по 2006 год общая численность работников практически не изменилась и составила 270 человек. Численность работников, занятых в сельскохозяйственном производстве увеличилось на 0,4%, численность постоянных работников - на 1,8%. Увеличение произошло в группе скотников КРС на 10 человек. Сократилось число трактористов-машинистов, операторов машинного доения, служащих, рабочих занятых в подсобных промышленных предприятиях и промыслах и рабочих ЖКХ.

В структуре рабочей силы основной удельный вес занимают работники, занятые в сельскохозяйственном производстве 91,5% общей численности по предприятию в 2006 году. Из них 81,5% составляют постоянные рабочие, 10,0% - служащие.

2.6 Основные средства и эффективность их использования

Структура основных производственных фондов зависит от специализации и кооперации предприятия, его удаленности от мест реализации продукции, уровня механизации производственных процессов. Рассмотрим в таблице 5 состав и структуру основных средств в ЗАО "Канаш".

Таблица 5 Состав и структура основных средств в ЗАО "Канаш" (на конец года)

| Виды основных средств | 2004 год | 2005 год | 2006 год | |||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | тыс. руб. | % к итогу | |

| Здания | 24019 | 36,2 | 24019 | 37,0 | 24019 | 35,4 |

| Сооружения | 14046 | 21,1 | 14046 | 21,6 | 14046 | 20,7 |

| Машины и оборудование | 9552 | 14,4 | 8521 | 13,2 | 10483 | 15,4 |

| Транспортные средства | 1706 | 2,6 | 1502 | 2,3 | 1466 | 2,2 |

| Производственный и хоз. инвентарь | 119 | 0,2 | 115 | 0,2 | 113 | 0,2 |

| Рабочий скот | 24 | 0,04 | 21 | 0,03 | 16 | 0,02 |

| Продуктивный скот | 1836 | 2,8 | 1896 | 2,9 | 2695 | 4,0 |

| Многолетние насаждения | 95 | 0,1 | 95 | 0,1 | 95 | 0,1 |

| Другие виды основных средств | 15028 | 22,6 | 14753 | 22,7 | 14905 | 22,0 |

| ИТОГО | 66425 | 100,0 | 64968 | 100,0 | 67838 | 100,0 |

| в том числе: производственные | 56286 | 84,7 | 54313 | 83,6 | 57822 | 85,2 |

| непроизводственные | 10139 | 15,3 | 10655 | 16,4 | 10016 | 14,8 |

Как видно из таблицы 5 наибольший удельный вес в структуре основных средств предприятия занимают здания и сооружения: в 2006 году 35,4% и 20,7% соответственно. На долю машин и оборудования приходится 15,4 % всех основных средств.

В таблице 6 рассмотрим показатели экономической эффективности использования основных производственных средств в ЗАО "Канаш".

Таблица 6 Показатели экономической эффективности использования основных производственных средств в ЗАО "Канаш"

| Показатели | Годы | 2006 г. в % к 2004 г. | ||

| 2004 | 2005 | 2006 | ||

| Фондообеспеченность, тыс.руб. | 879,87 | 801,60 | 817,02 | 92,8 |

| Фондовооруженность, тыс.руб. | 230,77 | 213,80 | 212,62 | 92,1 |

| Фондоотдача, руб. | 0,03 | 0,04 | 0,04 | 133,3 |

| Фондоемкость, руб. | 29.17 | 24,81 | 24,49 | 83,9 |

Из таблицы 6 видно, что в 2006 году фондообеспеченность составила 817,02 тыс.руб. на 100 га сельскохозяйственных угодий. По сравнению с 2004 годом она уменьшилась на 7,2 %. Фондовооруженность исчислялась в 212,62 тыс.руб. и к уровню 2006 года составила 92,1%. Увеличился и показатель фондоотдачи в 1,3 раза. Тенденцию к снижению имеет показатель фондоемкости, который в 2006 году составил 24,49 руб.

2.7 Основные экономические результаты хозяйственной деятельности ЗАО "Канаш"

Основными показателями, по которым принято оценивать деятельность сельскохозяйственных предприятий являются стоимость валовой сельскохозяйственной продукции по отношению к площади сельскохозяйственных угодий, производственным средствам основной деятельности, производственным затратам. Также используются показатели выхода сельскохозяйственной продукции, прибыли, уровня рентабельности. Все эти показатели проанализируем в таблице 7.

Таблица 7 Экономическая эффективность сельскохозяйственного производства в ЗАО "Канаш"

| Показатели | 2004 год | 2005 год | 2006 год | 2006 в % к 2004 г. |

| Стоим. валов. пр-ции с/х в сопост. ценах 2004 года в расчете на:- 100 га с/х угодий, тыс. руб. | 30,16 | 23,31 | 33.35 | 110,6 |

| - 100 руб. производственных средств основной деятельности | 3,43 | 4.03 | 4,08 | 118,9 |

| - на одного работника, занятого в с/х производстве, руб. | 7910 | 8618 | 8680 | 109,7 |

| - на 1 чел.-час в с/х отраслях, руб. | 3,56 | 8,24 | 8,38 | В 2,3 р. |

| Произведено на 100 га пашни, ц: -зерна | 824,2 | 1089,4 | 1081,1 | В 1,3 р. |

| Произведено на 100 га с/х угодий, ц:- молока | 274,9 | 228,5 | 229,1 | 83,3 |

| - мяса КРС | 22,5 | 18,1 | 22,3 | 99,1 |

| Получено прибыли (уб.) от реализ. на 100 га с/х угодий, тыс. р. | -32,6 | +8,2 | +28,3 | - |

| Уровень рентабельности (убыточности),% | -29,3 | +7,1 | +14,8 | - |

Анализ таблицы № 7 показал, что производство валовой сельско-хозяйственной продукции в расчете на 100 га с/х угодий увеличилось на 10,6%, на 18,9% увеличилось ее производство на 100 руб. основных средств производства основной деятельности. Годовая производительность труда увеличилась почти на 10%.

В 1,3 раза увеличилось производство зерна в расчете на 100 га пашни. А производство молока, мяса КРС уменьшилось. В 2004 году и в 2006 году была получена прибыль от реализации продукции в расчете на 100 га сельскохозяйственных угодий в размере 8200 руб. и 28300 руб. соответственно. В 2006 году уровень рентабельности сельскохозяйственного производства по предприятию составил 14,8%.

Одной из основных отраслей животноводства является мясное скотоводство. В настоящее время для рассматриваемого хозяйства производство продукции этой отрасли приносит убытки.

3. Организация учета денежных средств и расчетных операций

3.1 Учет денежных средств в кассе ЗАО "Канаш"

Учет денежных средств в кассе ЗАО "Канаш" осуществляет, руководствуясь следующими нормативными актами:

- Порядком ведения кассовых операций в Российской Федерации, утвержденным решением Совета директоров ЦБ РФ от 22.09.1993 г. № 40.

- Положением Банка России от 05.01.1998 № 14-П "О правилах организации наличного денежного обращения на территории Российской Федерации" (с изменениями и дополнениями от 22.01.1999).

- Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденные Приказом Минфина России от 13.06.1995 № 49.

- Письмом Минфина России от 20.04.1995 № 16-00-30-35 "Об утверждении форм документов строгой отчетности".

- Федеральным законом от 22.05.2003 г. № 54-

ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчётов и (или) расчётов с использованием платёжных карт".

- Указанием ЦБ РФ от 14.11.2001 г. № 1050-4 "Об установлении предельного размера расчетов наличными деньгами в РФ между юридическими лицами по одной сделке".

- Постановлением Госкомстата РФ от 25.12.1998 г. № 132 "Об

утверждении унифицированных форм первичной учётной документации по учёту торговых операций".

- Порядком регистрации контрольно-кассовых машин в налоговых органах (Приложение к Приказу ГНС РФ № ВГ-3-14/36 от 22.06.95).

- Письмом Минфина РФ от 30.08.1993 г. № 104 " Типовые

Правила эксплуатации контрольно-кассовых машин при осуществлении денежных расчётов с населением".

- Методическими рекомендациями по вопросам применения контрольно-кассовых машин при осуществлении денежных расчетов с населением (Приложение к письму ГНС РФ НИ-6-07/152 от 05.05.94).

Для ЗАО "Канаш" банком установлен лимит остатка наличности в кассе в размере 1000 руб.

Прием наличных денег, поступающих с расчетного счета в банке от покупателей, заказчиков и т.д. в кассу предприятия, производится по приходным кассовым ордерам (форма № КО-1) (Приложение 1), которые выписывает работник бухгалтерии, подписывает главный бухгалтер предприятия. О приеме денег лицу, внесшему деньги, выдается квитанция к приходному кассовому ордеру за подписями главного бухгалтера или лица, на это уполномоченного, и кассира, заверенная печатью (штампом) кассира или оттиском кассового аппарата. Квитанция вручается работнику или прикладывается к выписке банка. До передачи в кассу приходный ордер регистрируется в журнале регистрации приходных и расходных документов (форма № КО-3) (Приложение 3).

Выдача наличных денег из касс предприятий производится по расходным кассовым ордерам (форма № КО-2) (Приложение 2) или надлежаще оформленным другим документам (платежным (расчетно-платежным) ведомостям, заявлениям на выдачу денег, счетам и др.) с наложением на эти документы штампа с реквизитами расходного кассового ордера. Документы на выдачу денег подписываются руководителем и главным бухгалтером предприятия.

Денежные средства при наличии в расходном кассовом ордере одной подписи выдавать запрещено. Расходный кассовый ордер также регистрируется в журнале регистрации приходных и расходных документов.

На предприятии имеется список лиц, которым разрешено выдавать деньги на хозяйственные нужды, утвержденный приказом по предприятию.

Срок, на который они выдаются, установлен - 1 месяц.

В организации ведется кассовая книга (Приложение 4). Отчеты кассира бухгалтером проверяются.

Все кассовые операции оформляются типовыми межведомственными формами первичной учетной документации (кассовыми ордерами), которые утверждаются Госкомстатом РФ по согласованию с ЦБ и МФ РФ.

3.2 Оформление кассовых документов в ЗАО "Канаш"

Кассовые ордера — это документы, удостоверяющие законность поступления денег в кассу предприятия и их расходования по целевому назначению. Кассовые ордера выписываются только чернилами в бухгалтерии и передаются кассиру на исполнение. В ордерах указывается основание для их составления, и перечисляются прилагаемые к ним документы. В ордерах не допускается никаких исправлений и подчисток. Поступление денег в кассу оформляется приход кассовым ордером, в котором указывается сумма, от кого (за что) они поступили и другие необходимые данные. Как упоминалось, расходование денег из кассы предприятия оформляется расходным кассовым ордером. При приеме или выдаче денег кассовым ордером подписываются кассиром, а документы, приложенные к ним, погашаются штампами "Оплачено" или "Получено". Приходные и отдельно расходные кассовые ордера нумеруются в хронологической последовательности, с начала и до конца года. На основании этих ордеров и приложенных к ним документов кассир производит записи в кассовой книге.

Приходный кассовый ордер (ПКО; ф. № КО- 1) подписывается гл. бухгалтером. ПКО и квитанцию к нему заполняет бухгалтер в одном экземпляре. В первой строке пишется наименование организации далее по порядку в установленных местах: порядковый номер ордера (нумерация ПКО производятся по порядку, начиная с первого января до конца года), дата поступления денежных средств. В графе "Корреспондирующий счет, субсчет" указывается кредитуемый в операции счет, т.е. фиксируется бухгалтерская проводка. При необходимости проставляется шифр аналитического учета и шифр целевого назначения поступивших средств. Далее заносится сумма числом. Ниже в строке "Принято от" указывается ФИО физического лица (наличии - и наименование юридического лица)

После полного заполнения ПКО и квитанции к нему бухгалтер регистрирует его в "Журнале регистрации приходных, расходных кассовых ордеров и платежных ведомостей" (ф. № КО-З).

В строке "Основание" указывается источник поступления наличных денег, приходуемых в кассу, т.е. отражается содержание финансово-хозяйственной операции. Это может быть: вклад в уставный капитал; выручка от реализации услуг, продукции, товаров; заем от физического лица; остаток неиспользованного подотчета; спонсорский взнос; наличные из банка, оплата за коммунальных услуги; погашение ссуд, недостач, хищений и т. д. Далее указывается сумма прописью.

В строке "Приложение" указываются первичные документы, оформляющие хозяйственную операцию. Это может быть: заказ-наряд; накладная; счёт-фактура; договор на заём; выписка из решения собрания учредителей; бухгалтерская справка с расчетом; письмо клиента; выписка из решения профкома или распоряжение руководителя; банковский чек; личное заявление работника и т.д.

Категорически запрещено выдавать приходные кассовые ордера на руки лицам, вносящим деньги. Приходный кассовый ордер бухгалтер непосредственно передает для исполнения в кассу, где кассир проверяет правильность оформления и полноту заполнения ордера, наличие и подлинность подписи главного бухгалтера. В случае несоблюдения одного из этих требований кассир возвращает документы в бухгалтерию для надлежащего оформления. Затем принимает деньги, подписывает приходный кассовый ордер и квитанцию. В подтверждение сдачи денег, кассир отрывает квитанцию от приходного ордера и вручает лицу, внесшему деньги. На квитанции должен стоять штамп кассира "Получено" для физических лиц или печать предприятия для юридических лиц, или оттиск кассового аппарата, если он имеется в организации и подписи кассира и гл. бухгалтера.

Деньги по кассовым ордерам принимают только в день их составления. При поступлении наличных денег в кассу из банка также составляется приходный кассовый ордер. Сдатчиком выступает главный бухгалтер, которому кассир и передает квитанцию. Квитанцию прикладывают к выписке банка.

Выдача наличных денег из кассы оформляется только расходными кассовыми ордерами (ф. № КО-2) с приложением в необходимых случаях надлежащем оформленных других документов (платежных, расчетно-платежных ведомостей, заявлений на выдачу денег, счетов и др.). Расходный кассовый ордер выписывает в одном экземпляре только бухгалтер, которому по должностной инструкции предписано это оформление. В первой строке пишется наименование своей организации, далее по порядку в установленных местах: номер ордера, дата заполнения, корреспондирующий счет, аналитический счет (при необходимости), сумма числом.

В строке "Выдать" пишется Ф.И.О. плательщика.

В строке "Основание" указывается целевое назначение выдачи: выручка для сдачи в банк: в подотчет на хозяйственных расходы согласно служебной записки: " командировочные расходы; за год"; услуги по счету; заработная плата по ведомости, трудовое соглашению, договору подряду, далее сумма прописью.

В строке "Приложение" указывается докумёнт, на основании которого выполняется данная операция: Квитанция банка; служебная записка; приказ; расчетная ведомость. Соглашению договор-подряд. Возможно будет приложена доверенность, квитанция из банка, личное заявление работника; письмо от организации; договор и др. Передача денег из кассы инкассаторам для последующего зачисления на расчётный счёт оформляется копией препроводительной ведомости к сумке с рублёвой наличностью, прикладываемой к Расходному Кассовому Ордеру.

Если на документах, прилагаемых к Расходному Кассовому Ордеру, имеется разрешительная надпись руководителя предприятия, то его подпись на расходном ордере (на выдачу депонированной зарплаты) не обязательна Выдача Расходного Кассового Ордера на руки лицам, получающим деньги, не допускаются.

При выдаче денег – отдельному лицу кассир имеет право потребовать предъявления паспорта или удостоверения личности, записывает в Расходный Кассовый Ордер наименование и номер документа, кем и когда он выдан и получает расписку получателя. Предъявление документов, удостоверяющих личность, обязательно и при получении денег по одному платежному документу, выписанному на нескольких лиц, если кассир сомневается личности работника. Лицам, не состоящим в списках предприятия, деньги из кассы выдают только по расходным кассовым ордерам. Деньги из кассы могут быть выданы только лицу, указанному в расходном кассовом ордере. Если деньги получают по доверенности, то в ордере бухгалтер указывает по порядку ФИО получателя и ФИО лица, которому доверено получение денег. Если же деньги выдают по доверенности, но по общей ведомости, то перед распиской в получении денег кассир делает надпись: "По доверенности". Оформленная доверенность прикладывается к расходному ордеру или к платежной ведомости. В платежной ведомости против каждой, не вы данной, суммы кассир от руки вписывает слово: "Депонировано" и не выданные суммы, заносит в Реестр депонированных сумм, а в установленном месте на титульной стороне ведомости делает отметку о суммах вы плаченных и депонированных.

Какие - либо исправления, хотя они и оговорены, в кассовых ордерах не допускаются. Если в кассовом ордере обнаружена ошибка, то его оформляют заново. На исполненный расходный кассовый ордер ставится штамп "Оплачено", он подписывается кассиром и регистрируется в кассовой.

При получении или выдаче денег по каждому кассовому документу кассир делает записи в кассовую книгу (форма 1 КО-4). Каждая организация ведет только одну кассовую книгу. Эта книга должна быть прошнурована и опечатана печатью организации, страницы в ней должны быть пронумерованы. Записи в кассовой книге обычно производятся кассиром в двух экземплярах через копировальную бумагу сразу после получения или выдачи денег по каждому ордеру или документу. Ежедневно в конце дня кассир подсчитывает итоги операций за день по графам приход", выводит остаток (сальдо) по кассе, и переносит его на следующий лист на первую разницу по графе "приход". Внизу каждого листа кассир указывает количество приложенных приходных и расходных кассовых ордеров и расписывается.

После этого одна половина листа кассовой книги отрывается и с приложенными документами как "отчет кассира" передается под расписку главному бухгалтеру. Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера.

Приходные и расходные кассовые документы, журнал регистрации приходных и расходных кассовых ордеров и кассовая книга могут вестись ручным или автоматизированным способами.

По окончании месяца путем сопоставления итогов оборотов по дебету и кредиту счета 50 "Касса" выводится сальдо наличных денег на конец месяца, которое сверяется с остатком в кассовой книге.

3.3 Инвентаризация денежных средств в кассе ЗАО "Канаш"

Инвентаризация денежных средств и денежных документов проводится в сроки, определенные руководством организации, но не реже установленного нормативными документами (не реже одного раза в месяц).

Руководителем назначается инвентаризационная комиссия, в состав которой входят не менее трех человек. Из них назначается председатель инвентаризационной комиссии. Председателю комиссии за два часа до начала инвентаризации распоряжение, которое подписывается руководителем и главным бухгалтером.

Кассир составляет отчет, представитель комиссии проверяет его и определяет остаток на конец. Свою работу комиссия оформляет актом инвентаризации (Приложение 5). В акте указывается фактическое наличие денежных средств (сколько должно быть по данным бухгалтерского учета). В случае выявления недостачи или излишков, кассир должен дать письменное объяснение.

По окончанию работы руководитель утверждает акт инвентаризации, а бухгалтер поставляет в нем проводку.

Излишки денег, выявленные инвентаризацией, приходуют в кассу и зачисляют в доход организации:

Дебет сч. 50 "Касса"

Кредит сч. 91 "Прочие доходы и расходы".

Недостача денег в кассе взыскивается с материально ответственного лица (кассира) и отражается записями:

Дебет сч. 94 "Недостачи и потери от порчи ценностей"

Кредит сч. 50 "Касса" (50.1, 50.2, 50.З) — в сумме недостачи согласно акту инвентаризации;

Дебет сч. 73 "Расчеты с персоналом по прочим операциям"

Кредит сч 94 "Недостачи и потери от порчи ценностей" — в сумме, предъявленной к возмещению кассиру, согласно приказу руководителя организации.

При внесение в кассу недостачи составляется запись:

Дебет сч. 50 " Касса "

Кредит сч. 73 " Расчеты с персоналом по прочим операциям "

Если во взыскании с виновных лиц отказано судом или они не найдены, убытки списываются в прочие расходы:

Дебет сч. 91 "Прочие доходы и расходы"

Кредит сч. 94 "Недостачи и потери от порчи ценностей".

3.4 Учет движения денежных средств на расчетных счетах в банках

Все свободные денежные средства организации хранят в обслуживающих учреждениях банков на специально открываемых расчетных счетах. Каждому расчетному счету банк присваивает номер, который должен быть указан на всех документах при списании или поступлении денег на счет. В данном случае ЗАО "Канаш" имеет р/с в Советском ОСБ № 7382, где № р/с 40702810520180100372, к/с 30101810100000000634, БИК 042748634. В настоящее время номер счета клиента двадцатизначный и знаки в номере лицевого счета располагаются с первого разряда, слева:

- первый знак (одна цифра) означает номер раздела плана счетов;

- следующие два знака (две цифры) означают номер счета первого порядка;

- четвертый и пятый знаки (две цифры) означают номер счета второго порядка;

- следующие три знака (три цифры) означают код валюты или драгоценного металла;

- девятый знак (одна цифра) является защитным ключом;

- следующие четыре знака (четыре цифры) означают номер филиала (отделения, структурного подразделения);

§ последние семь знаков (семь цифр) означают порядковый номер лицевого счета клиента (организации, предприятия, фирмы и т. д.).

Расчетный счет представляет собой бессрочный вклад организации, т.е. остаток денежных средств, оставшийся на конец года, переходит на следующий год.

Хранение денежных средств на счетах в банках имеет большое значение, так как:

- надежно обеспечивается их сохранность от расхищений;

- контролируется использование по целевому назначению;

- облегчаются и ускоряются расчеты между юридическими лицами путем применения безналичных форм расчетов.

Определенную выгоду имеют организации: банк зачисляет на их расчетные счета вкладной процент в определенном размере от среднегодового остатка денежных средств на счете.

В соответствии с Указом Президента Российской Федерации от 21.03.95 № 291 организация вправе иметь неограниченное количество расчетных, текущих и иных счетов.

Банк открывает расчетные (текущие) счета налогоплательщикам только при предъявлении ими документа, подтверждающего постановку на учет в налоговом органе и в органах фондов социального страхования и обеспечения (либо при предъявлении документа, удостоверяющего об уведомлении налогового органа о намерении налогоплательщика открыть в банке соответствующий счет).

В случае выявления органами ГНС РФ фактов открытия банками расчетных (текущих, валютных, ссудных, депозитных и др.) счетов без уведомления налогового органа на руководителей организаций, а также на физических лиц-предпринимателей налагается административный штраф в размере стократной минимальной месячной оплаты труда, установленной законодательством РФ.

Для открытия расчетного счета организация самостоятельно выбирает наиболее удобный и выгодный для себя банк, куда должны быть представлены следующие документы:

1. Заявление на открытие счета по специальной форме.

2. Карточка с образцами подписей руководителя и главного бухгалтера организации с оттиском печати (в двух экземплярах). Крестьянское (фермерское) хозяйство, арендатор на индивидуальной аренде представляют карточку с одной подписью, заверенную нотариально.

3. Решение городской (районной) администрации о создании организации.

4. Копия утвержденного устава, договора аренды, документа на право пользования землей или других документов, подтверждающих законность функционирования организации.

5. Справки о постановке на учет в:

- налоговой инспекции по месту регистрации;

- фонде социального страхования;

- фонде пенсионного обеспечения;

- фонде обязательного медицинского страхования.

Рассмотрев представленные документы, банк принимает решение об открытии организации расчетного счета и уведомляет об этом своего клиента.

Распорядителями денежных средств, находящихся на расчетных счетах, являются руководитель организации и главный бухгалтер, которые подписывают все документы, на основании которых производится списание денег.

В связи с этим при смене одного из двух распорядителей денежных средств (руководителя организации или главного бухгалтера) в учреждение банка должна быть представлена новая карточка с образцами подписей и оттиском печати организации.

Денежные средства, хранящиеся на расчетных счетах, предназначены как для основной деятельности, так и для вложений во внеоборотные активы.

В силу этого на расчетные счета зачисляются денежные средства, получаемые в результате основной деятельности организации: выручка от продажи готовой продукции и товаров, от предоставления услуг, от выполняемых на сторону работ. Кроме того, на расчетные счета зачисляются выручка от реализации основных средств, арендная плата за сданные в аренду основные средства, а также выручка от реализации прочих активов (материалов, сырья, полуфабрикатов, ценных бумаг, нематериальных активов и т. д.), дивиденды по акциям, облигациям и т. п.

Расходуются денежные средства с расчетных счетов как на основную деятельность (приобретение сырья, материалов, товаров, оплата труда работников и пр.), так и путем вложений во внеоборотные активы (на приобретение основных средств, приобретение нематериальных активов и т. д.), а также на финансовые вложения (приобретение акций, облигаций и других ценных бумаг, предоставление займов и т. д.).

Поступление и списание денежных средств с расчетных счетов могут производиться двумя способами:

наличным;

безналичным.

При взносе наличных денег на расчетный счет, оформляемый объявлением на взнос наличными, учреждение банка выдает квитанцию установленного образца.

Этот документ состоит из трех частей: объявления на взнос наличными, составляемого клиентом и остающегося в банке для бухгалтерского оформления поступивших денежных средств; квитанции, выписываемой банком для выдачи клиенту; ордера, прилагаемого к выписке банка, выдаваемой клиенту.

Выдача денег наличными с расчетного счета производится по чекам, которые сброшюрованы в чековую книжку. Чек для получения денег наличными состоит непосредственно из чека и корешка. Одновременно с заполнением чека заполняется корешок. Чеки защищены водяными знаками, поэтому никакие подчистки, а также оговоренные исправления в них не допускаются.

Чеки бывают именные и предъявительские. В именном чеке после слова "Заплатите" указываются фамилия, имя, отчество получателя, и для получения денег необходимо предъявление паспорта. В предъявительском чеке фамилия, имя, отчество получателя не указываются (в настоящее время они почти не применяются).

На лицевой стороне чека, кроме даты его выписки, указывается сумма цифрами и прописью, ставится оттиск печати чекодателя и подписи руководителя и главного бухгалтера организации.

На обратной стороне чека указывается, на какие цели чекодатель получает деньги (на оплату труда, командировочные расходы и т. д.), что также подтверждается подписями руководителя и главного бухгалтера организации.

Порядок заполнения и пользования денежными чеками следующий:

1. Чек и корешок чека заполняются только чернилами от руки или шариковой ручкой.

2. В реквизите "Сумма цифрами" свободные места впереди и после суммы рублей должны быть обязательно прочеркнуты двумя линиями.

3. После слова "Заплатите" вписываются чернилами:

а) на предъявительском чеке: слово "предъявителю";

б) на именном чеке: фамилия, имя, отчество лица, на имя которого выписан чек.

4. Сумма прописью должна начинаться обязательно с заглавной буквы в самом начале строки. Слово "рублей" должно указываться вслед за суммой прописью без оставления свободного места.

5. Чек подписывается чекодателем обязательно чернилами.

6. Подписание чека до заполнения всех его реквизитов категорически запрещается.

7. Никакие поправки в тексте чека не допускаются.

8. При представлении владельцем счета специальной справки о том, что организации не разрешено иметь печать, чек принимается без скрепления его оттиском печати.

9. Подпись на обратной стороне чека в получении денег отбирается банком только на именном чеке.

10. Корешки оплаченных и испорченных чеков, а также испорченные чеки чекодатель обязан хранить не менее трех лет.

11. Одновременно с составлением чека должны быть заполнены все реквизиты корешка чека.

12. При закрытии счета его владелец обязан представить в банк заявление и приложить к нему чековые книжки с оставшимися неиспользованными чеками и корешками, в которых указываются номера чеков.

Деньги, полученные по чеку с расчетного счета, должны быть оприходованы в кассе путем выписки приходного кассового ордера.

Большинство операций по расчетному счету производится безналичным путем, т.е. осуществляется без участия наличных денег, путем перечисления (перевода) денежных средств со счета плательщика (в сберегательном или ином банке) и зачисления их на счет получателя.

Безналичные расчеты подразделяются на одногородние (местные) и иногородние.

Одногородние (местные) расчеты — это расчеты между организациями, обслуживаемыми одним или разными учреждениями банка, находящимися в одном населенном пункте.

Иногородние расчеты — это расчеты между организациями, обслуживаемыми учреждениями банка, расположенными в разных населенных пунктах.

В отличие от платежей наличными, когда деньги непосредственно передаются плательщиком получателю, безналичные расчеты производятся в строгом соответствии с Положением о безналичных расчетах в Российской Федерации, утвержденным ЦБ РФ от 9.07.92 № 14, с последующими Указаниями ЦБ РФ от 24.12.97 № 95-У, от 26.12.97 № 105-У и др.

При многообразии форм собственности, деятельности организаций в условиях развития рыночных отношений Положение о безналичных расчетах исходит из принципа свободы выбора клиентами банка форм безналичных расчетов, которые указываются ими в договорах.

В настоящее время используются разные формы безналичных расчетов, при которых применяются различные банковские расчетные документы:

- платежные поручения;

- платежные требования;

- платежные требования — поручения;

- аккредитивы;

- расчетные чеки и др.

Положением предусматривается отмена расчетов при помощи платежных требований. Однако, учитывая традиционно сложившиеся отношения между поставщиками и покупателями посредством акцептно-инкассовой формы расчетов, банки не вправе отказывать клиентам в приеме платежных требований. Все расчетные документы принимаются банком к исполнению независимо от их суммы.

Платежные поручения, платежные требования, платежные требования-поручения, заявления на аккредитив, инкассовые поручения (распоряжения), применяемые при безналичных расчетах в Российской Федерации, начиная с 1 января 1998 г. должны оформляться на бланках общероссийского классификатора управленческой документации.

Рассмотрим основные формы безналичных расчетов.

Платежное поручение (форма № 0401060) представляет собой письменное распоряжение владельца счета на списание денег с его счета и зачисление их на счет получателя. Оно применяется в основном по нетоварным операциям, для перечисления в бюджет налогов, удержанных из оплаты труда работников, для оплаты счетов организаций связи за услуги, для расчетов с органами имущественного, социального и медицинского страхования и в других случаях (Приложение 6).

Расчеты с помощью платежных поручений осуществляются по договоренности сторон и по товарным операциям, которые могут быть срочными, досрочными и отсроченными.

Срочный платеж совершается в следующих вариантах:

а) авансовый платеж, т.е. до отгрузки товара или предоставления (оказания) услуг;

б) после отгрузки товара или оказания услуг, т. е. путем прямого акцепта товара или выполненных услуг (работ);

в) частичные платежи при крупных сделках.

Досрочный и отсроченный платежи могут иметь место в рамках договорных отношений без ущерба для финансового положения сторон.

При равномерных и постоянных поставках расчеты между поставщиками и покупателями могут осуществляться в порядке плановых платежей на основании договоров (соглашений) с использованием платежных поручений, а также других расчетных банковских документов.

При этой форме расчеты осуществляются не по каждой отдельной отгрузке, отпуску товаров или оказанию услуг, а путем периодического перечисления денежных средств в сроки и в размерах, заранее согласованных сторонами. Плановые платежи применяются как при одногородних, так и при иногородних расчетах и могут производиться платежными поручениями, платежными требованиями, переводами и /или расчетными чеками. Суммы каждого планового платежа устанавливаются сторонами на предстоящий месяц (квартал) исходя из периодичности платежей и объема закупок (поставок) продукции, товаров или оказания услуг. Перерасчеты производятся в порядке, обусловленном в соглашении (договоре).

Платежные поручения действительны в течение 10 дней со дня выписки, не считая день выписки документа, и принимаются банками к исполнению без ограничения суммы только при наличии средств на счете плательщика.

Платежные поручения выписываются с использованием технических средств для банка и всех сторон, участвующих в расчетах. Первый экземпляр должен быть подписан руководителем и главным бухгалтером организации и иметь оттиск печати. Помарки и подчистки в платежных поручениях не допускаются.

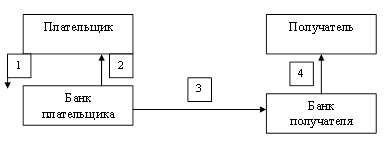

Рассмотрим схему расчетов при помощи платежных поручений.

Схема 2

1. Представление в банк платежного поручения; 2. Возврат банком последнего экземпляра платежного поручения с отметкой о выполнении приказа владельца счета; 3. Пересылка платежного поручения в банк, обслуживающий получателя, для зачисления денег на его счет; 4. Сообщение получателю о зачислении денег на его счет (в выписке банка)

В доперестроечный период наибольший удельный вес в структуре безналичных расчетов занимала акцептно-инкассовая форма (акцептная или инкассовая). При этой форме расчетов банковским расчетным документом является платежное требование (ф. 0401061).

Инкассо — вид банковской операции, заключающейся в получении банком денег по различным документам (векселям, чекам и т. п.) от имени и за счет своих клиентов.

Чтобы воспользоваться акцептно-инкассовой формой расчетов, поставщик составляет документы на отпуск товаров покупателю (счета-фактуры, накладные и пр.) и от транспортной организации (при отправке товаров) должен получить транспортные документы (железнодорожные и другие квитанции). На основании составленных и полученных документов поставщик выписывает платежное требование, которое передает в банк на инкассо.

Акцептно-инкассовая форма расчетов "начинается от поставщика", который отправляет покупателю товары или оказывает услуги. На отправленные товары (оказанные услуги, выполненные работы) составляются необходимые документы, на основании которых выписывается платежное требование.

Полученные платежные требования банк, обслуживающий поставщика, пересылает в банк, обслуживающий плательщика, или оставляет у себя, если счета поставщика и плательщика находятся в одном банке.

На акцепт платежного требования установлено 3 рабочих дня, не считая день поступления документов в банк, но в некоторых случаях по просьбе клиента он может быть продлен до 7 дней. В сроки, установленные для акцепта, платежные требования помещаются в картотеку № 1 (срочная картотека). Если в течение срока, установленного для акцепта, плательщик не заявил о своем отказе от оплаты платежного требования, оно считается акцептованным и подлежит оплате. В настоящее время наибольшее распространение имеет отрицательный акцепт ("молчаливый акцепт"). Сущность отрицательного акцепта состоит в том, что если в установленный срок письменный отказ от оплаты в банк не поступил, то платежное требование считается акцептованным ("молчание — знак согласия") и подлежит оплате.

При наличии денег на расчетном счете плательщика платежное требование оплачивается и с отметкой об оплате пересылается в банк поставщика.

Акцептно-инкассовая форма расчетов применяется только в том случае, если она предусмотрена договором или соглашением, заключенным между поставщиком и покупателем.

В течение срока, установленного для акцепта, плательщик может заявить полный или частичный отказ от акцепта.

Полный отказ от акцепта может быть заявлен:

- при поступлении не заказанных товаров;

- при поступлении ранее оплаченных товаров;

- в случаях, предусмотренных договором.

Частичный отказ от оплаты, т. е. отказ от оплаты части суммы, указанной в платежном требовании, может быть заявлен при:

- поступлении наряду с заказанными не заказанных товаров;

- поступлении ранее частично оплаченных товаров;

- завышении цены или количества, несоблюдении ассортимента и в других случаях, предусмотренных договором.

Акцептно-инкассовая форма расчетов наиболее выгодна покупателю, так как он может пользоваться поступившими товарами до их оплаты, а поставщику она менее выгодна, поскольку, отправляя товары покупателю, он не гарантирован в их своевременной оплате. По этой причине с введением в июле 1992 г. предварительной оплаты и формы расчетного документа платежного требования-поручения использование акцептно-инкассовой формы расчетов ограничено и ее применение должно быть предусмотрено в договоре.

Платежное требование-поручение (ф. № 0401064) представляет собой письменное требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и транспортно-отгрузочных документов стоимость поставленной по договору продукции" выполненных работ или оказанных услуг.

Поставщик, выписав платежное требование-поручение вместе с транспортно-отгрузочными документами (три экземпляра), направляет их в банк покупателя. Банк покупателя, получив документы, передает плательщику платежные требования-поручения, оставляя транспортно-отгрузочные документы в картотеке № 1 плательщика.

Плательщик обязан возвратить в обслуживающий банк платежное требование-поручение в течение трех дней со дня поступления его в банк плательщика.

При согласии полностью или частично произвести оплату руководитель и главный бухгалтер организации-плательщика подписывают и ставят оттиск печати на всех экземплярах платежного требования.

Далее происходит:

1. Заполнение платёжного поручения;

2. 2. Передача плательщику платежного требования-поручения; 3. Возврат банку в течение трех дней платежного требования-поручения с согласием на оплату или в течение этого же срока уведомление о полном (частичном) отказе от оплаты; 4. Пересылки платежного требования-поручения в банк, обслуживающий поставщика, для зачисления денег на его счет.

Последние экземпляры расчетных документов (с отметкой банка) главный бухгалтер организации должен хранить в отдельной папке до получения выписки с расчетного счета в банке.

Ежедневно банк составляет для своих клиентов выписку с расчетного счета, которая представляет собой точную копию записей на счете.

Различные учреждения банков составляют выписки со счетов своих клиентов по различной форме. Однако любая форма выписки должна содержать обязательные реквизиты: дату, номер документа, код совершенной операции с указанием суммы по дебету (списание или выдача денег с расчетного счета) и кредиту (поступление или взнос наличных денег на расчетный счет), а также входящий и исходящий остаток денежных средств на расчетном счете, заверенные подписями исполнителя и контролера банка с оттиском штампа банка.

Получив выписку банка, главный бухгалтер подбирает к ней расчетно-платежные документы, на основании которых деньги были списаны или зачислены на расчетный счет, записав карандашом напротив каждой суммы название организации или содержание операции. Обрабатывая выписку банка с расчетного счета, надо иметь в виду, что записи по дебету означают списание денег, а записи по кредиту — поступление денег на счет. Это объясняется тем, что расчетные счета организаций и других клиентов в учете банка являются пассивными счетами, на которых учитываются привлеченные средства.

После обработки выписки банка главный бухгалтер составляет разработочную ведомость с указанием в ней наименования организаций, от которых получены или которым перечислены денежные средства с расчетного счета.

Бухгалтерский учет денежных средств на расчетном счете осуществляется на главном счете 51 "Расчетные счета", который по отношению к балансу является активным и размещается во II разделе актива баланса по статье "Расчетные счета (51)". По дебету счета учитываются остаток и поступление денежных средств на расчетные счета, а по кредиту — их списание (расходование). Синтетический учет осуществляется в Главной книге, а аналитический учет при мемориально-ордерной форме учета — в контокоррентной книге, а при журнально-ордерной форме—в журнале-ордере № 2 (Приложение 4), форма которого аналогична журналу-ордеру №1.

На лицевой стороне журнала-ордера записи производятся по кредиту счета 51 "Расчетные счета" (при перечислении и выдаче денег с расчетного счета) в корреспонденции с дебетом других счетов.

На обратной стороне журнала-ордера записи производятся по дебету счета 51 "Расчетные счета" (при поступлении денег на расчетный счет) в корреспонденции с кредитом других счетов. Эту часть журнала-ордера принято называть ведомостью. В журнале-ордере 2 записи производятся в течение месяца. Журнал-ордер № 2 с ведомостью открываются отдельно на каждый расчетный счет.

В ведомости указывается сальдо на первое число и производятся записи при поступлении денежных средств на расчетный счет (по дебету счета 51 "Расчетные счета" с кредита различных счетов):

Дебет счета 51 "Расчетные счета"

Кредит счетов 50 "Касса" — при взносе наличных денег на расчетный счет (депонированная заработная плата, выручка от продажи продукции, работ, услуг и пр.);

55 "Специальные счета в банках" — зачисление на расчетные счета неиспользованных остатков денежных средств по аккредитивам и чековым книжкам;

62 "Расчеты с покупателями и заказчиками" — поступление выручки за проданную продукцию от заготовительных организаций и других покупателей и заказчиков;

66 "Расчеты по краткосрочным кредитам и займам" — при зачислении на расчетные счета краткосрочных кредитов и займов, полученных организацией на срок не более 12 мес.;

76-1 "Расчеты по имущественному и личному страхованию" — перечисление страховыми компаниями страховых возмещений за погибшие в результате стихийных бедствий посевы и другое застрахованное имущество;

76-2 "Расчеты по претензиям" — поступление денежных средств на расчетный счет от организаций в порядке удовлетворения претензий и др.

В журнале-ордере производятся записи на выдачу и перечисление денежных средств с расчетного счета (по кредиту счета 51 "Расчетные счета" в дебет других счетов):

Дебет счетов 50 "Касса" — выдача с расчетного счета наличных денег;

55 "Специальные счета в банках" — выставление с расчетного счета аккредитивов, приобретение клиентами чековых книжек;

60 "Расчеты с поставщиками и подрядчиками" — оплата счетов поставщиков за поставленные товарно-материальные ценности, подрядных организаций — за выполненные работы по основной деятельности и вложениям во внеоборотные активы;

66 "Расчеты по краткосрочным кредитам и займам" — при погашении с расчетного счета краткосрочных кредитов и займов, полученных организацией на срок до 12 мес.;

68 "Расчеты по налогам и сборам" — при перечислении с расчетного счета платежей в бюджет (налога с доходов физ-поручЕЭиэ и пбредают иф В обслувивающИй банк.Допускается передача платёжного требования-поручения поставщиком непосредственно покупателю (плательщику). Плательщик (руководитель и главный бухгалтер) заполняют все экземпляры платежного тр

Ежемесячно эти учетные регистры закрываются путем подсчета итогов на поступление и расходование денежных средств по расчетным счетам. В ведомости выводится сальдо на первое число следующего месяца. Для этого к сальдо на начало месяца прибавляют оборот по ведомости и вычитают оборот по журналу.

3.5 Учет денежных средств на валютных счетах в банках

На основании законодательных актов, действующих в РФ, организации независимо от формы собственности и видов деятельности могут вступать в различные внешнеэкономические отношения (экспорт продукции собственного производства, импорт товаров, продажа и покупка валюты и т. д.) с инофирмами при наличии соответствующей лицензии.

Основными нормативными документами являются:

- О валютном регулировании и валютном контроле. Закон РФ от 19.10.92 3615-1;

- О порядке обязательной продажи предприятиями,

- Объединениями, организациями части валютной выручки через уполномоченные банки и проведения операций на внутреннем валютном рынке РФ. Инструкция ЦБ РФ от 29.06.92 № 7;

- Учет имущества и обязательств организаций, стоимость которых выражена в иностранной валюте. Положение по бухгалтерскому учету (ПБУ 3/95), утвержденное Приказом МФ РФ от 13.06.95 № 50 и др.

В эти нормативные документы в дальнейшем были внесены изменения и добавления.

В соответствии с Инструкцией о порядке открытия и ведения валютных счетов государственно-акционерные, коммерческие и другие банки, имеющие лицензию на право совершения валютных операций, открывают организациям балансовые валютные счета.

Для открытия валютного счета в учреждение банка должны быть представлены следующие документы:

- заявление на открытие валютного счета по установленной форме;

- нотариально заверенная копия устава и учредительного договора;

- нотариально заверенная копия решения о создании или регистрации организации;

- две карточки с образцами подписей руководителя и главного бухгалтера, оттиском печати организации, одна из которых заверена нотариально;

- выписка из протокола собрания учредителей об открытии валютных счетов на территории Российской Федерации и (или) за границей;

- справки о постановке на учет организации:

а) в налоговой инспекции по месту регистрации;

б) в Фонде социального страхования;

в) в Пенсионном фонде;

г) в фондах обязательного медицинского страхования.

Рассмотрев представленные документы, учреждение банка оформляет открытие следующих валютных счетов соответствующим распоряжением, один экземпляр которого передается клиенту — владельцу счетов. В распоряжении указываются номера валютных счетов, присвоенные учреждением банка, код которого двадцатизначный, а также требование соблюдения режима пользования валютными счетами.

Независимо от названия валюты банк открывает своему клиенту следующие счета:

- транзитный валютный счет — для учета поступившей валютной выручки до ее обязательной продажи государству (определенной части);

- специальный транзитный валютный счет — для учета валюты, купленной на внутреннем валютном рынке;

- текущий валютный счет — для учета валюты, находящейся в распоряжении организации, включая валютную выручку, оставшуюся после ее обязательной продажи государству.

Валютные счета могут быть открыты не только в банках Российской Федерации, но и за рубежом. Однако при открытии валютных счетов за пределами России необходимо подробно ознакомиться с требованиями иностранных банков, которые могут отличаться от требований отечественных банков.

Расходы, связанные с открытием валютных счетов, следует относить к операционным расходам и учитывать бухгалтерской записью:

Дебет счета 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы"

Кредит счета 51 "Расчетные счета"

На валютных счетах учитывается валюта, под которой следует понимать установленную законом денежную единицу, используемую на территории конкретного государства для всех видов расчетов, платежей, установления цен и т. д.

С начала 70-х годов многие страны постепенно отказались от золотого содержания своих валют и перешли к плавающим валютным курсам, определяемым спросом и предложением данной валюты на рынке.

К валютным ценностям, кроме валюты, относятся кредитные, платежные и другие коммерческие документы (векселя, чеки, банкноты и др.), выраженные в иностранных денежных единицах и применяемые в международных расчетах (иностранная валюта).

В связи с этим под валютными операциями понимают и такие, при которых осуществляется переход права собственности на валютные ценности.

Открываемые банком клиентам валютные счета находятся в полном распоряжении их владельцев и в соответствии с установленным порядком могут быть использованы по их первому требованию. За хранение денежных средств на валютных счетах банки начисляют и выплачивают определенный процент в соответствующей валюте.

Бухгалтерский учет денежных средств в иностранной валюте осуществляется на главном счете 52 "Валютные счета", открываемом по видам валюты соответствующих государств.

Счет 52 "Валютные счета" предназначен для обобщения информации о наличии и движении денежных средств в иностранных валютах на валютных счетах организации, открытых в кредитных учреждениях на территории РФ и за ее пределами. Этот счет по отношению к балансу является активным и размещается во II разделе актива баланса по статье "Валютные счета (52)".

По дебету счета 52 "Валютные счета" отражается наличие и поступление денежных средств на валютные счета организации, а по кредиту - списание денежных средств с валютных счетов организации (в рублевом покрытии).

В Плане счетов бухгалтерского учета к счету 52 "Валютные счета" предусмотрены два субсчета;

52-1 "Валютные счета внутри страны";

52-2 "Валютные счета за рубежом".

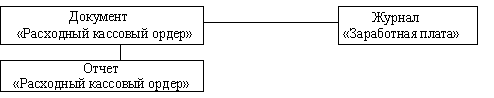

Однако, как было отмечено, банк открывает своему клиенту три валютных счета для учета движения валюты внутри страны. В связи с этим возникают расхождения между Планом счетов бухгалтерского учета и Инструкцией банка по открытию валютных счетов.