Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Анализ деятельности автотранспортного предприятия (на примере ООО «НПАТП»)

Дипломная работа: Анализ деятельности автотранспортного предприятия (на примере ООО «НПАТП»)

Содержание

Введение

1. Теоретические основы анализа деятельности автотранспортного предприятия

1.1 Цель, задачи и источники анализа производства и реализации продукции, работ, услуг

1.2 Методика анализа производства и реализации продукции, работ, услуг

1.3 Сущность, понятие и критерии эффективности производственно-хозяйственной деятельности автотранспортного предприятия

2. Анализ деятельности автотранспортного предприятия на примере ООО "НПАТП"

2.1 Общая характеристика деятельности предприятия

2.2 Анализ финансового состояния ООО "НПАТП"

2.3 Оценка рентабельности ООО "НПАТП"

3. Направления финансового оздоровления предприятия

3.1 Антикризисная политика, пути оптимизации

3.2 Перспективы развития автотранспортного предприятия. Принципы бережливого производства на предприятии

3.3 Финансовое оздоровление автотранспортного предприятия

Заключение

Список использованных источников

Введение

Актуальность темы. Успех или неуспех хозяйствующего субъекта зависит от того, насколько тщательно изучены и определены уровень, характер, структура спроса и тенденции его изменения. Результаты исследования рынка кладутся в основу разработки хозяйственной стратегии и товарного ассортимента. Они определяют темпы обновления продукции (работ, услуг), техническое совершенствование производства, потребности в материальных, трудовых и финансовых ресурсах. Хозяйствующий субъект при планировании объема производства и определении производственной мощности определяет, какую продукцию и в каком объеме будет производить, где, когда и по каким ценам будет продавать. От этого зависят конечные финансовые результаты и финансовая устойчивость.

Сущность производственной деятельности состоит в создании экономических благ, необходимых для удовлетворения разнообразных потребностей общества. В рыночной экономике производство осуществляют те хозяйствующие субъекты, которые желают и способны принять наиболее эффективную организацию и технологию производства, поскольку они обеспечивают им наибольшую прибыль.

Темпы роста объема производства и реализации продукции, повышение качества непосредственно влияют на величину издержек, прибыли и рентабельности. Деятельность хозяйствующих субъектов должна быть направлена на то, чтобы произвести и продать максимальное количество продукции высокого качества при минимальных затратах. Поэтому анализ объема производства и реализации продукции имеет важное значение.

Целью дипломной работы является изучение деятельности автотранспортного предприятия и использование полученных знаний на примере конкретного предприятия.

В рамках достижения поставленной цели необходимо решить следующие задачи:

- рассмотреть теоретические основы изучения анализа деятельности автотранспортного предприятия;

- на примере конкретного предприятия через систему экономических показателей провести анализ деятельности автотранспортного предприятия;

- выработать рекомендации финансового оздоровления предприятия.

Объектом для написания данной выпускной квалификационной работы является ООО "НПАТП". Предметом исследования служит анализ деятельности автотранспортного предприятия.

Теоретической и методической основой послужили научная и учебная литература, статьи из периодической печати об анализе деятельности автотранспортного предприятия , среди которых необходимо выделить таких авторов, как Бердникова Т. Б., Зайцев Н. Л, Когденко В.Г., Пласкова Н.С., Прыкина Л.В., Хачатурян Н. М., Ионова А.Ф., Пласкова Н.С., Стоянова Е.С., Быкова Е.В., Любушин Н.П., Алексеева А.И., Васильева Ю.В., Савицкая Г.В. и другие.

Структура работы. Дипломная работа состоит из введения, трех глав, заключения, списка литературы и приложений.

В первой главе дипломной работы рассматриваются теоретические основы изучения анализа деятельности автотранспортного предприятия.

Во второй главе проводится анализ деятельности автотранспортного предприятия: анализ финансового состояния ООО "НПАТП", оценка рентабельности ООО "НПАТП".

В третьей главе дипломной работы предложены основные направления финансового оздоровления предприятия.

1. Теоретические основы анализа деятельности автотранспортного предприятия

1.1 Цель, задачи и источники анализа производства и реализации продукции, работ, услуг

Цель анализа затрат заключается в выявлении возможностей повышения эффективности использования всех видов ресурсов в процессе производства и сбыта продукции.

В условиях рыночной системы затраты на производство являются одним из основных качественных показателей деятельности хозяйствующих субъектов и их структурных подразделений. От уровня затрат зависят финансовые результаты (прибыль или убыток), темпы расширения производства, финансовое состояние хозяйствующих субъектов.

Показатель затрат на производство выпускаемой продукции позволяет оценивать работу предприятия не только с качественной стороны, но одновременно отражает и количественные результаты его работы, поскольку ощутимое снижение затрат на производство, в первую очередь, достигается путем увеличения выпуска продукции, что непосредственно связано с правильным управлением производственным коллективом и технологическими процессами предприятия.

При реальном функционировании рыночных механизмов неизбежно возникает необходимость создания и совершенствования четкой системы учета и контроля затрат на производство и калькулирования себестоимости продукции в рамках управленческого учета. Кроме того, определение резервов снижения затрат на производство является важнейшим фактором развития экономики хозяйствующего субъекта, основой соизмерения доходов и расходов.

Таким образом исходя из вышесказанного можно сделать вывод, что управление затратами играет важную роль в системе управления предприятием. Практика работы предприятий показывает, что без правильной оценки реальной себестоимости нельзя правильно управлять деятельностью предприятия, а правильная оценка себестоимости возможна лишь при эффективном управлении затратами.

Система хозяйствования, ориентированная на экономическую самостоятельность предприятий, на активное использование рыночных отношений, предъявляет ряд требований к работе предприятий, в частности, делает необходимым расчет альтернативных вариантов управленческих решений, их сравнительную оценку, выбор наиболее рациональных из них и определение последствий их реализации. Наибольшую важность при этом имеют финансово-экономические последствия предлагаемых решений, т.е. их воздействие на конечный финансовый результат - прибыль. Получение прибыли от хозяйственной деятельности неразрывно связано с реализацией продукции. Качество, конкурентоспособность продукции, ее приемлемая цена для потребителя, развитая система сбыта являются залогом успеха любого предприятия. Производство и реализация продукции являются основными показателей деятельности предприятия. В условиях рынка большое значение имеют оперативный учет, анализ и контроль за ходом выполнения плана поставок, отслеживание получения оплаты от реализации продукции и получением финансового результата (прибыли или убытка).

Основной целью предприятия в большинстве случаев является получение максимально возможной прибыли от реализации продукции. В сегодняшних условиях жесткой конкуренции практически на всех рынках вопросы реализации стоят на первом месте, а задачи производства занимают подчиненное положение. Как заметил П. Дракер, известный американский экономист, "результатом бизнеса должен являться удовлетворенный клиент, внутри же предприятия существуют лишь затраты" [7, с. 33].

Основное назначение предприятия состоит в выпуске продукции (работ, услуг), удовлетворяющей определенные общественные потребности.

Успешная деятельность хозяйствующего субъекта зависит от того, насколько тщательно изучены и определены уровень, характер, структура спроса и тенденции его изменения. Результаты исследования рынка кладут в основу разработки хозяйственной стратегии и товарного ассортимента. Они определяют темпы обновления продукции, техническое совершенствование производства, потребности в материальных трудовых и финансовых ресурсах.

Хозяйствующий субъект при планирование объема определяет, какую продукцию производить, где и по каким ценам продавать. От этого зависят конечные финансовые результаты и финансовая устойчивость. Сущность производственной деятельности состоит в создании экономических благ, необходимых для удовлетворения разнообразных потребностей общества. В рыночной экономике производство осуществляют те хозяйствующие субъекты, которые желают и способны принять наиболее эффективную организацию и технологию производства, поскольку они обеспечивают наибольшую прибыль.

Ресурсы поступают в те отрасли и тем организациям, на продукцию которых есть спрос. Субъекты хозяйствования производят товары до тех пор, пока реализация дает прибыль, пока не насыщен спрос на эти товары. Сколько и каких товаров производить, по каким ценам их продавать, куда вкладывать капитал – это определяется механизмом спроса и предложения, нормой прибыли, курсом валют, ссудным процентом. Темпы роста объема производства и реализации продукции, повышения качества непосредственно влияют на величину издержек, прибыли и рентабельности. Деятельность должна быть направлена на то, чтобы произвести и продать максимальное количество продукции высокого качества при минимальных затратах. Поэтому анализ объема производства и реализации продукции имеет важное значение.

Организации самостоятельно планируют свою деятельность на основе договоров, заключенных с потребителями продукции и поставщиками материально-технических ресурсов, и определяют перспективы развития исходя из спроса на производимую продукцию, работы и услуги. В своей деятельности предприятия обязаны учитывать интересы потребителя и его требования к качеству поставляемой продукции и услуг.

Необходимым условием получения прибыли является определенная степень развития производства, обеспечивающая превышение выручки от реализации продукции над затратами (издержками) по ее производству и сбыту. Главная факторная цепочка, формирующая прибыль, может быть представлена схемой:

Затраты —> Объем производства —> Прибыль

Целью анализа выпуска и реализации продукции является нахождение путей увеличения объемов реализации продукции по сравнению с конкурентами, расширение доли рынка при максимальном использовании производственных мощностей и как результат - увеличение прибыли предприятия.

Основной задачей комплексного целевого анализа выпуска и реализации продукции является: анализ конкурентных позиций предприятия и его способности гибкого маневрирования ресурсами при изменении конъюнктуры рынка. Эта общая задача реализуется путем решения следующих частных аналитических задач:

- оценки степени выполнения плана реализации продукции и производственной программы;

- оценки динамики выпуска и реализации продукции;

- оценки выполнения договоров по объему, ритмичности поставки, качеству и комплектности продукции;

- установление причин снижения объектов производства и неритмичности выпуска;

- количественной оценки резервов роста выпуска и реализации продукции.

Объем производства и реализации продукции может выражаться в натуральных, условно-натуральных, трудовых и стоимостных измерителях. Обобщающие показатели объема деятельности предприятия получают с помощью стоимостной оценки, для чего используют сопоставимые или текущие цены [7, с. 95].

Объем реализации продукции определяется или по отгрузке продукции покупателям, или по оплате; может выражаться в сопоставимых, плановых и текущих ценах. В условиях рыночной экономики этот показатель приобретает первостепенное значение. От того, как продается продукция, какой спрос на нее на рынке, зависит и объем ее производства.

Немаловажное значение для оценки выполнения производственной программы имеют и натуральные показатели объемов производства и реализации продукции (штуки, метры, тонны и т.д.). Их используют при анализе объемов производства и реализации продукции по отдельным видам и группам однородной продукции.

Условно-натуральные показатели, как и стоимостные, применяются для обобщенной характеристики объемов производства продукции, например на консервных заводах применяется такой показатель, как тысячи условных банок, на ремонтных предприятиях количество условных ремонтов, в обувной промышленности — условные пары обуви, исчисленные на основе коэффициентов их трудоемкости, и т.д.

Нормативные трудозатраты также используются для обобщенной оценки объемов выпуска продукции — в тех случаях, когда в условиях многопродуктового производства не представляется возможным выразить общий его объем в натуральных или условно-натуральных измерителях.

Анализ (от греческого analisis) – это детальное расчленение, разложение изучаемого объекта на части, элементы, присущие данному объекту, с целью их изучения и выявления тенденций изменения под влиянием различных факторов.

Цели анализа деятельности организации – это оценка прошлой деятельности и положения организации на данный момент, а также стратегия развития будущего его потенциала.

Основные задачи анализа деятельности организации (ФСО):

- Своевременное выявление и устранение недостатков в финансовой деятельности, и поиск резервов улучшения финансового состояния организации и ее платежеспособности;

- Прогнозирование возможных финансовых результатов экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов;

- Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния организации.

Таким образом, анализ финансового состояния представляет собой систему специальных знаний, связанных с исследованием тенденций финансового развития, научным обоснованием планов, управленческих решений, оценкой достигнутых результатов, поиском, изменением и обоснованием величины резервов, повышения эффективности производства и разработкой мероприятии по их использованию. Анализ реализации продукции тесно связан с анализом выполнения договорных обязательств по поставкам продукции. Недовыполнение плана по договорам для предприятия оборачивается уменьшением выручки, прибыли, выплатой штрафных санкций. Кроме того, в условиях конкуренции предприятие может потерять рынки сбыта продукции, что повлечет за собой спад производства.

Недопоставка продукции отрицательно влияет не только на итоги деятельности данного предприятия, но и на работу торговых организаций, предприятий-смежников, транспортных организаций и т.д. При анализе реализации продукции особое внимание следует обращать на выполнение обязательств по госзаказу, кооперированным поставкам и по экспорту продукции. В процессе анализа производства и реализации продукции необходимо оценить также риск невостребованной продукции, который может возникнуть вследствие падения спроса на нее. Он определяется величиной возможного материального и морального ущерба предприятия, вызванного этой причиной. Каждое предприятие должно знать величину потерь, если какая-то часть продукции окажется нереализованной. Чтобы избежать последствий невостребованности продукции, необходимо изучить факторы ее возникновения с целью поиска путей недопущения или минимизации потерь [14, с. 75].

Внутренние причины: неправильно составленный прогноз спроса на продукцию служащими предприятия; неправильная ценовая политика предприятия на рынках сбыта; снижение конкурентоспособности продукции в результате низкого качества сырья, оборудования, отсталой технологии, низкой квалификации персонала; неэффективная организация процесса сбыта и рекламы продукции.

Внешние причины: неплатежеспособность покупателей; повышение процентных ставок по вкладам; демографические, социально-экономические, политические и другие причины.

Риск невостребованной продукции можно подразделить на преодолимый и непреодолимый. Критерием отнесения его к одной из групп является экономическая целесообразность нововведений, направленных на продвижение товаров на рынок. Если дополнительные затраты на дизайн, улучшение качества, упаковку, рекламу, организационную перестройку производства и сбыта превышают сумму их покрытия выручкой, то экономически они нецелесообразны и риск, следовательно, является непреодолимым, и наоборот. Риск невостребованной продукции может быть обнаружен на предпроизводственной, производственной и послепроизводственной стадиях. Если риск обнаружен на предпроизводственной стадии, то экономический ущерб будет меньшим — это только расходы на исследование рынка, разработку изделия и др. Если же риск невостребованной продукции обнаружен на производственной или послепроизводственной стадии, то это может серьезно пошатнуть финансовое состояние предприятия: в сумму ущерба кроме указанных расходов войдут издержки на подготовку, освоение, производство и частично сбыт продукции. В зависимости от стадии обнаружения риска невостребованной продукции управленческие решения могут быть разными: на предпроизводственной стадии можно не приступать к производству данного вида продукции, заменив его другим; на производственной стадии еще можно внести существенные изменения в дизайн, конструкцию, цену изделия и за счет этого продвинуть его на рынок; на послепроизводственной стадии нужно думать, как избежать банкротства, потому что невостребованная продукция — это прямой убыток для предприятия. Каждый товар должен производиться лишь в том случае, когда есть платежеспособный спрос на него, подкрепленный заявками или договорами на его поставку. Чтобы оценить риск невостребованной продукции, нужно проанализировать обеспеченность продукции контрактами или заявками на поставку, динамику остатков готовой продукции по каждому виду, их долю в общем объеме продаж. Важным обобщающим показателем, используемым для характеристики скорости реализации продукции, является продолжительность ее нахождения на стадии реализации. Для расчета данного показателя необходимо средние остатки готовой продукции разделить на однодневный объем продаж. Рост его уровня свидетельствует о трудностях сбыта и повышении риска невостребованной продукции [11, с. 148]. Источниками информации для анализа производства и реализации продукции являются унифицированная статистическая форма отчетности № 1-П, форма № 1-П (квартальная) "Квартальная отчетность промышленного предприятия (объединения) о выпуске отдельных видов продукции в ассортименте", форма № 2 "Отчет о прибылях и убытках", ведомость № 16 "Движение готовых изделий, их отгрузка и реализация", бизнес-план, оперативные планы-графики и т. д. Перечисленные источники информации используются для проведения анализа, значительная роль которого подтверждается практикой хозяйственной деятельности. Оперативный анализ проводится по данным первичного бухгалтерского учета (по счетам 45 и 46). Перспективный анализ выпуска и реализации составляет содержание управленческого анализа и применяется при оценке альтернативных управленческих решений и выборе из них оптимального.

1.2 Методика анализа производства и реализации продукции, работ, услуг

Общая оценка результатов производственно-хозяйственной деятельности предприятия должна дать представление о положительных и негативных итогах его работы за рассматриваемый период.

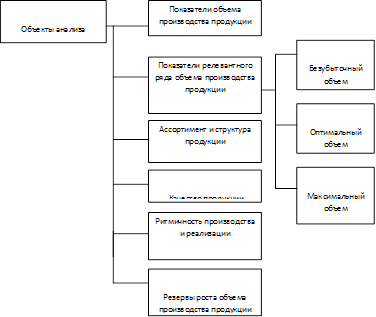

Объекты анализа представлены на рисунке 1.1

Рисунок 1.1 - Объекты анализа объема производства и реализации продукции

Основными показателями объема производства является товарная, валовая и реализованная продукция.

Валовая продукция - это стоимость всей произведенной продукции и выполненных работ, включая незавершенное производство.

Товарная продукция отличается от валовой тем, что в нее не включаются остатки незавершенного производства и внутрихозяйственный оборот. Выражается в оптовых ценах, действующих в отчетном году.

Товарная продукция включает объем продукции, предназначенной к отпуску на сторону и поступлению в народнохозяйственный оборот. Она связана непосредственно с реализацией продукции и размером накоплений и поэтому исчисляется по действующим оптовым или договорным ценам.

Реализованная продукция - это стоимость отгруженной и оплаченной покупателями продукции.

Объем производства и реализации продукции являются взаимозависимыми показателями. В условиях ограниченных производственных возможностей и неограниченного спроса на первое место выдвигается объем производства продукции, и он определяет объем продаж. Но по мере насыщения рынка и усиления конкуренции не производство определяет объем продаж, а, наоборот, возможный объем продаж является основой разработки производственной программы. Предприятие должно производить только те товары и в таком объеме, которые оно может реально реализовать [29, с. 91].

Изучение объемов производства осуществляется в определенном диапазоне деловой активности, т.е. в границах min - max, представляющих релевантный ряд. Анализ может производиться не только в границах абсолютного min - max, но и в пределах неизменных постоянных издержек. Релевантный ряд составляют минимально допустимый, оптимальный и фактический объемы выпуска и реализации продукции.

Минимально допустимый (безубыточный) объем реализации - это такой объем, при котором достигается равенство доходов и издержек при сложившихся условиях производства и ценах на продукцию.

Максимальный объем обеспечивает максимальную загрузку производственных факторов.

Оптимальным считается такой объем реализации, который обеспечивает получение максимальной прибыли при сложившихся условиях производства в определенном ценовом диапазоне. Задача оптимизации больше теоретическая, чем практическая, однако оптимальный объем при планировании выпуска продукции является тем ориентиром, знание которого необходимо.

Выручка от реализации продукции является основным показателем при оценке производственной и хозяйственной деятельности предприятия, так как в этом показателе отражается конечный результат деятельности, он определяет величину прибыли и убытков. Реализация продукции предполагает ее изготовление, отгрузку и оплату потребителями.

Показатель реализации продукции обеспечивает более тесную связь производства со сбытом; способствует повышению качества продукции (выполнению ассортимента); стимулирует ритмичную работу и своевременную отгрузку продукции; способствует установлению рациональной схемы связи с потребителями (приближение потребителей для ускорения оплаты за продукцию, устранение дальних перевозок); повышает ответственность за выполнение договорных обязательств; усиливает внимание хозяйственных руководителей к организации сбыта, финансовой деятельности и документооборота; способствует уменьшению размеров незавершенного производства, изготовлению полуфабрикатов сверх реальных потребностей производства, уменьшению остатков готовой продукции на складах, что ведет к ускорению оборачиваемости оборотных средств, сокращению продолжительности цикла. Все это положительно сказывается на эффективности производства.

Под реализацией продукции, работ, услуг в данном периоде понимается продукция, которая не только отгружена, но и оплачена потребителем в том же периоде. Моментом реализации продукции считается дата поступления средств за нее на расчетный счет предприятия поставщика.

Объем реализованной продукции зависит от следующих факторов:

- объема выпуска товарной продукции;

- уровня цен на отдельные виды продукции в зависимости от качества;

- изменения остатков готовой продукции на складах предприятия (П1 - П2);

- изменения остатков отгруженной, но не оплаченной покупателями продукции (Т1 – Т2).

К последней относятся продукция отгруженная, срок оплаты которой не наступил; продукция отгруженная, не оплаченная в срок покупателями, и продукция на ответственном хранении у покупателя.

Зависимость объема реализации от указанных факторов может быть представлена формулой:

![]() (2)

(2)

где Р - объем реализации товарной продукции за отчетный период;

ТП - товарная продукция за этот период;

П1 - остатки нереализованной готовой продукции на складе на начало конец отчетного периода;

П2 - остатки нереализованной готовой продукции на складе на конец отчетного периода;

Т1 - остатки отгруженных, но не оплаченных товаров на начало отчетного периода;

Т2 - остатки отгруженных, но не оплаченных товаров на конец отчетного периода.

Анализ товарной продукции проводится в двух направлениях:

- оценка выполнения годового плана по выпуску товарной продукции;

- анализ динамики выпуска товарной продукции за ряд лет. Анализ выполнения заданий годового плана по объему производства товарной продукции проводят по данным годовой или квартальной отчетности и годового плана. Выполнение плана оценивают, сопоставляя отчетные данные по объему товарной продукции с плановыми, определяя абсолютное отклонение от плана, процент выполнения годового плана и темпы роста к предыдущему году.

Целесообразно определять следующие показатели динамики объема производства продукции:

- абсолютный прирост объема производства за анализируемый период по сравнению с предыдущим годом, который позволяет дать оценку скорости изменения и определяется по формуле ∆Qт = Qт1 - Qт0 (в данном обозначении т определяет выпуск товарной продукции, но данный способ оценки может быть применён и к другому виду продукции).

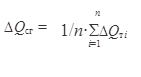

- общий прирост продукции за рассматриваемые годы:

![]()

где n - число лет, за которые рассматривается динамика объема товарной продукции.

- среднегодовой абсолютный прирост продукции, определяемый путем деления общего прироста продукции на число лет:

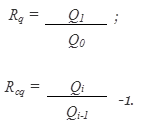

- темп роста (Rq) (динамический индекс) и темп прироста (Rсq) продукции (цепной индекс), которые позволяют измерить интенсивность и направление изменения выпуска продукции за рассматриваемые годы:

Темп роста продукции в некоторых методических разработках по АФХД называют ещё индексом объёма продукции. Данный показатель характеризует динамику развития предприятия. Однако нужно заметить, что, если исследователь будет пользоваться только данными внешней бухгалтерской отчётности, он сможет рассчитать динамику лишь реализованной продукции (по данным формы №2): два индекса – по выручке от реализации и – по себестоимости реализованной продукции;

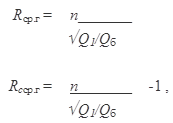

- среднегодовой темп роста Rср.г и среднегодовой темп прироста продукции Rсср.г, определяемые по формуле средней геометрической:

где Qб - выпуск товарной продукции в базовом году (от которого начинается отсчет n лет).

Данный показатель имеет смысл рассчитывать только, если выпуск представлен в натуральных величинах (штуки, метры, тонны и т.д.) или в сопоставимых ценах.

В целях более глубокого анализа следует сопоставить показатели, характеризующие выполнение обязательств по ассортименту продукции.

Ассортимент - перечень наименований изделий с указанием количества по каждому из них. Различают полный, групповой и внутригрупповой ассортимент. Систематизированный перечень наименований изделий с указанием кодов по общероссийскому классификатору промышленной продукции (ОКПП), а также шифров изделий (номенклатурных номеров) - это номенклатура.

Изучение ассортимента продукции проводится в целях уточнения среднего числа видов продукции: расширение ассортимента является для предприятия средством привлечения покупателей с различными вкусами и потребностями и развивается в различных направлениях. Выпуская близкие по своим потребительским качествам товары (товары-заменители), предприятие добивается тем самым их дифференциации в соответствии с различными вкусами потребителей одного типа товара и получает конкурентное преимущество. Некоторые исследователи говорят, что в этом случае наблюдается своеобразный синергетический эффект.

Изучение степени устаревания продуктов данного ассортимента дает возможность обозначить естественную связь с понятием жизненного цикла продукта из сферы маркетинга и служит основой для принятия практических решений об обновлении ассортимента.

Специализация является величиной, которая может быть измерена количественно. Так, предметная специализация может быть охарактеризована соответствующим коэффициентом:

Однако при расчете коэффициента специализации по данным публичной отчетности чаще всего доступной оказывается только информация о товарообороте (объеме продаж предприятия). Тогда данный коэффициент можно рассчитать по формуле: Кc = TRc/TRобщ , где TRc – выручка от реализации продукции, на выпуске которой специализируется предприятие; TRобщ – общий объем реализации продукции. При этом, безусловно, нужно обеспечить сопоставимость цен реализации – привести их к одному моменту времени.

Аналогично получаем выражение для коэффициента технологической специализации:

Очевидно, что величины, стоящие в числителе и в знаменателе формул должны быть взяты за один и тот же достаточно длительный период времени.

Знание величины коэффициента специализации необходимо для того, чтобы исследователь мог определить, какую позицию предприятие занимает на том или ином рынке. Если крупная фирма специализируется на выпуске нескольких видов продукции, то на одном рынке она может занимать доминирующую позицию, а на других являться последователем – одной из многих конкурентных фирм. Как правило, крупные компании, занимая лидирующие позиции в одной или нескольких отраслях, имеют стратегический резерв – выпускают небольшие партии товаров (обычно новые разработки), проводя таким образом разведку на других рынках.

При формировании ассортимента и структуры выпуска продукции, работ, услуг предприятие должно учитывать с одной стороны, спрос на данные виды продукции, а с другой – наиболее эффективное использование трудовых, сырьевых, технических, технологических, финансовых и других ресурсов, имеющихся в его распоряжении. Система формирования ассортимента включает следующие основные моменты:

- определение текущих и перспективных потребностей покупателей;

- оценку уровня конкурентоспособности выпускаемой или планируемой к выпуску продукции;

- изучение жизненного цикла изделий на рынках и принятие своевременных мер по внедрению новых, более совершенных видов продукции и изъятие из программы морально устаревших и экономически неэффективных изделий;

- оценку экономической эффективности и степени риска изменений в ассортименте продукции.

Основными причинами, влияющими на невыполнение плана по ассортименту продукции являются:

Внутренние причины:

- недостатки в организации производства;

- плохое техническое состояние оборудования;

- простои;

- аварии;

- недостаток средств;

- недостатки в системе управления и материального стимулирования.

Внешние причины:

- конъюнктура рынка;

- изменение спроса на отдельные виды продукции;

- состояние материально-технического обеспечения;

- несвоевременный ввод в действие производственных мощностей предприятия по независимым от него причинам.

Оценка выполнения плана по ассортименту продукции обычно производится с помощью одноименного коэффициента, который рассчитывается путем деления общего фактического выпуска продукции, зачтенного в выполнение плана по ассортименту, на общий плановый выпуск продукции (продукция, изготовленная сверх плана или не предусмотренная планом, не засчитывается в выполнение плана по ассортименту). Увеличение объема производства (реализации) по одним видам и сокращение по другим видам продукции приводит к изменению ее структуры, т.е. соотношения отдельных изделий в общем их выпуске. Выполнить план по структуре производства - значит сохранить в фактическом выпуске продукции запланированные соотношения отдельных ее видов.

Изменение структуры производства оказывает большое влияние на все экономические показатели:

- объем выпуска в стоимостной оценке;

- материалоемкость;

- себестоимость товарной продукции;

- прибыль;

- рентабельность.

Анализ выполнения плана выпуска продукции, работ, услуг позволяет установить причины неэффективного использования производственного потенциала.

Перспективный анализ выпуска и реализации составляет содержание управленческого анализа и применяется при оценке альтернативных управленческих решений и выборе из них оптимального.

1.3 Сущность, понятие и критерии эффективности производственно-хозяйственной деятельности автотранспортного предприятия

В сферу производственно – хозяйственной деятельности предприятия включаются процессы производства, воспроизводства и обращения. Процессы производства обеспечивают реализацию задач подготовки и освоения процесса реализации других услуг, техническое обслуживание процесса производства. Работы по обновлению основных производственных фондов, расширению и техническому перевооружению автотранспортных предприятий, подготовке и переподготовке кадров относятся к процессам воспроизводства. Процессы обращения включают материально техническое обслуживание и реализацию услуг.

Предприятие самостоятельно планирует свою производственно – хозяйственную деятельность и определяет перспективы развития исходя из спроса на оказываемую услугу, и необходимости обеспечения производственного и социального развития предприятия, повышения личных доходов его работников. Основу планов составляют договоры, заключаемые с потребителями услуг и поставщиками материально – технических ресурсов. При подготовке планов предприятие согласовывает с администрацией города, района все мероприятия.

Предприятие на основе изучения конъюнктуры рынка, возможностей потенциальных партнеров, информации о движении цен организуют материально – техническое снабжение собственного производства путем приобретения ресурсов, осуществляемого как непосредственно у потребителей услуг, так и у посреднических организаций. Отношения предприятия с другими предприятиями, организациями и гражданами во всех сферах хозяйственной деятельности строятся на основе договоров. При этом предприятия в своей деятельности должны учитывать интересы потребителей, их требования к качеству оказываемой услуги.

Целью деятельности любого автотранспортного предприятия является оказание услуг установленного объема и качества, в определенные сроки. Но, при установлении масштабов производства следует исходить не только из народнохозяйственных и индивидуальных потребностей в данной продукции, но и в необходимости учитывать достижение максимального уровня ее эффективности. Поэтому оценивать качество работы промышленного предприятия следует, прежде всего, посредством определения экономической эффективности производимой продукции.

Высокая эффективность производства является необходимой и решающей предпосылкой систематического расширенного воспроизводства.

Эффективность производства относится к числу ключевых категорий рыночной экономики, которая непосредственно связана с достижением конечной цели развития производства в целом и каждого предприятия в отдельности [5, с. 97].

Можно выделить несколько определений эффективности производственно – хозяйственной деятельности предприятия для того, чтобы более подробно представлять ее суть. Экономическая теория определяет категорию эффективности производственно хозяйственной деятельности как результативность производственного процесса, производственной системы или конкретной формы хозяйствования. В наиболее общем виде экономическая эффективность производства представляет собой количественное соотношение двух величин — результатов хозяйственной деятельности и произведенных затрат (в любой пропорции). Сущность эффективности производственно - хозяйственной деятельности трактуется большинством экономистов как достижение максимальных результатов в интересах общества при минимально возможных затратах. Поэтому определение этого показателя должно базироваться на сопоставлении результата производства с совокупными затратами живого и прошлого труда, обусловившими данный результат.

Эффективность производственно - хозяйственной деятельности – это один из важнейших экономических рычагов не только в системе управления производством в целом, но и в системе внутрихозяйственного планирования, контроля и анализа.

Повышение эффективности производственно - хозяйственной деятельности предприятия — одна из центральных проблем экономики [6, с. 157]. Для успешного решения многообразных экономических и социальных задач нет другого пути, кроме резкого повышения эффективности всего общественного производства.

Среди факторов, влияющих на эффективность производственно – хозяйственной деятельности предприятия можно отметить повышение процесса планирования своей деятельности и усиления контроля над производственным и социальным развитием предприятия. В чем же сущность экономической эффективности и чем обусловливается особая ее значимость для экономики страны? Сущностная характеристика эффективности производства (производительности системы) находит отображение в общей методологии ее определения, формализованная форма которой имеет следующий вид, представленный по формуле:

Эффективность (производительность) = Ре / Рз, (1)

где Ре результаты;

Рз – ресурсы (затраты).

Результативность производства как самый важный компонент для определения его эффективности не стоит истолковывать однозначно. Необходимо различать: конечный результат процесса производства и конечный результат работы предприятия или другой интеграционной структуры как первичного автономного звена экономики.

Первый отражает материализованный результат процесса производства, что измеряется объемом продукции в натуральной и стоимостной формах. Второй – включает не только количество изготовленной продукции, а также ее потребительскую стоимость. Конечным результатом процесса производства (производственно-хозяйственной деятельности предприятия) за определенный период времени является чистая продукция, то есть вновь созданная стоимость, а финансовым результатом коммерческой деятельности - прибыль (прибыльность). Сущность эффективности производственно - хозяйственной деятельности трактуется большинством экономистов как достижение максимальных результатов в интересах общества при минимально возможных затратах [7, с. 121]. Поэтому определение этого показателя должно базироваться на сопоставлении результата производства с совокупными затратами живого и прошлого труда, обусловившими данный результат. Особая значимость проблемы эффективности производства предопределяет необходимость правильно учитывать и анализировать уровень и масштабы эффективности всех средств и элементов производства. Определение эффективности требует применения методов количественного анализа и измерения, что предполагает установление критерия экономической эффективности [4, с. 97]. Экономическая эффективность в конечном итоге выражается в повышении производительности труда. Следовательно, уровень производительности труда является критерием экономической эффективности производства. Чем выше производительность труда и, следовательно, ниже издержки производства, тем выше экономическая эффективность затрат труда. Процесс производства на любом предприятии осуществляется при взаимодействии трех определяющих показателей: персонала (рабочей силы), средств и предметов труда. Используя наличные средства производства, персонал предприятия выпускает социально полезную продукцию или представляет производству бытовые услуги. Это означает, с одной стороны, имеют место затраты живого и овеществленного труда, а с другой – такие или иные результаты производства (деятельности). Последние зависят от масштабов применяемых средств производства, кадрового потенциала и уровня его использования [3, с. 101].

В зарубежной практике как синоним термина "результативность хозяйствования" обычно применяется термин "производительность системы производства и обслуживания", когда под производительностью понимают эффективное использование ресурсов (труда, капитала, земли, материалов, энергии, информации) за производства разнообразных товаров и услуг.

Для более подробного обоснования того, как работает и обслуживается подвижной состав, опишем весь процесс организации вспомогательного производственного процесса. К вспомогательным и обслуживающим процессам относятся работы по уходу и надзору за подвижным составом, по его наладке, ремонту, работы по техническому контролю качества исполнения основных, вспомогательных и обслуживающих процессов, а также непосредственному оказанию услуг. Одни из этих процессов выполняются основными работниками (водителями), другие ведутся специальными рабочими вспомогательными (слесаря, механики) [9, с. 215]. При этом многие из таких процессов организационно обосабливаются, становятся функциями специальных служб, например, ремонтная служба. Роль ремонтных служб в производственном процессе существенно изменяется в связи с научно – техническим прогрессом. Повысились требования к обслуживанию вследствие совершенствования состава основных производственных фондов: внедрения комплексных механизированных и автоматизированных систем. Эффективная работа подвижного состава, т.е. увеличение объема оказания услуг с действующего автобусного парка, бесперебойная и интенсивная работа его работа, максимальный выход реализуемых услуг – все это в значительной мере зависит от работы ремонтных служб автотранспортного предприятия. Поломки и плохое техническое состояние оборудования решающим образом влияют на всю эффективность деятельности предприятия, на основные экономические показатели его работы. Сущность ремонта заключается в сохранении и восстановлении работоспособности подвижного состава путем замены и восстановления изношенных деталей и регулировки механизмов. Основными задачами ремонтного хозяйства являются:

- организация такой системы эксплуатации и ремонта подвижного состава, которая позволила бы поддерживать его в работоспособном состоянии;

- систематическое повышение культуры эксплуатации, ухода и текущего обслуживания с целью продления срока службы деталей, увеличения межремонтного периода функционирования автомобиля, сокращения объема ремонтных работ;

- снижение трудоемкости и стоимости ремонтных работ при повышении их качества;

- совершенствование организации труда работающих, занятых в ремонтном хозяйстве.

Значение ремонтного хозяйства предприятия определяется тем, что его организация оказывает существенное влияние на эффективность работы. Системой планово предупредительного ремонта (ППР) называется совокупность организационных и технических мероприятий по уходу, надзору, обслуживанию и ремонту подвижного состава, проводимых профилактически, по заранее составленному плану с целью предупреждения неожиданной поломи подвижного состава, поддержания его в постоянной эксплуатационной готовности. Профилактический характер системы ППР позволяет подготовиться заранее и обеспечить всем необходимым ремонт каждого автомобиля.

Все работы по обслуживанию и ремонту подвижного состава при системе ППР подразделяются на:

- межремонтное обслуживание;

- периодические профилактические операции;

- плановые ремонты.

Межремонтное обслуживание включает повседневный уход и надзор за подвижным составом. Правильная организация межремонтного обслуживания позволяет значительно удлинить сроки работы автомобиля в исправном состоянии, сохранить высокое качество его работы, ускорить и удешевить плановые ремонты. К уходу и надзору за подвижным составом относятся: соблюдение рабочими правил эксплуатации, ежедневная проверка и уборка автобусов, своевременное регулирование механизмов и устранение мелких неисправностей. Эти работы выполняются самими водителями, обслуживающими закрепленные за ними автобусы, дежурными ремонтной службы (слесарем, электриком). Операции межремонтного обслуживания выполняются не нарушая процесса производства, так как производят их во время перерывов в работе автобуса (обеденные, межсменные перерывы).

Периодические профилактические операции включают: мойку подвижного состава, смену масла. Все эти периодические ремонтные операции осуществляются ремонтной службой по плану графику ППР. Мойка выполняется в нерабочее время, без простоя автобуса. Смена масла производится по специальному графику и обычно совмещается с осмотром и плановыми ремонтами. Осмотры производятся периодически по графику и являются дальнейшим, более глубоким этапом профилактических мероприятий [12, с. 141]. Осмотры проводятся между плановыми ремонтами и сочетаются со сменой износившихся деталей и мелким ремонтом, без которого подвижной состав нельзя эксплуатировать до очередного планового ремонта. Основной осмотр подвижного состава производит ремонтный персонал. Система ППР предусматривает деление ремонтов на текущий и капитальный ремонт автомобилей. Текущим называется минимальный по объему ремонт, при котором заменой или восстановлением быстроизнашивающихся деталей и регулированием механизмов обеспечивается нормальная эксплуатация подвижного состава до очередного планового ремонта. К быстроизнашивающимся деталям относятся все сменные детали, срок службы которых равен или меньше межремонтного периода. Капитальным называется наибольший по объему вид планового ремонта, характеризующийся полной разборкой практически всех деталей подвижного состава, ремонтом базовых деталей, заменой изношенных деталей, восстановлением некоторых деталей, проверкой подвижного состава на дальнейшую работоспособность. Во время капитального ремонта осуществляется, как правило, модернизация подвижного состава. Ремонты, вызываемые авариями подвижного состава и не предусматриваемые годовым планом ремонта, называются внеплановыми [14, с. 128]. При хорошо организованной системе обслуживания ремонта подвижного состава необходимость проведения внеплановых ремонтов, как правило, не возникает.

Системе ППР присущи определенные особенности и в этой связи различают следующие ее разновидности:

- система ППР на основе метода послеосмотровых ремонтов, которая заключается в том, что срок, вид очередного ремонта и содержание ремонтных операций определяются по данным осмотров и наблюдений за работой подвижного состава. Периодичность же осмотров устанавливается по ориентировочным данным о минимальных сроках службы ограниченного числа деталей подвижного состава. Такая система обслуживания подвижного состава имеет некоторые недостатки в связи с отсутствием необходимых исходных данных для длительного планирования и подготовки к ремонту, а следовательно, требует значительных затрат времени на проведение частых осмотров;

- система ППР на основе метода периодических ремонтов, которая характеризуется тем, что сроки и виды очередных ремонтов устанавливают, опираясь на знание сроков службы основных, наиболее характерных деталей, а конкретное содержание ремонтных операций – по данным осмотров, предшествующих ремонту;

- система ППР на основе метода стандартных (принудительных) ремонтов, которая состоит в том, что срок, вид и конкретное содержание очередного ремонта устанавливаются на основе исчерпывающего знания сроков службы всех частей подвижного состава. Такая система обслуживания применяется по отношению к подвижному составу, режим работы которого отличается высокой устойчивостью. Использование на предприятии той или иной разновидности системы ППР определяется степенью изученности сроков службы частей подвижного состава. Следует отметить отсутствие единой точки зрения на эффективность капитального ремонта. Существует мнение, что можно отказаться от капитального ремонта подвижного состава, что позволит избежать огромных затрат, значительно улучшит возрастной состав подвижного состава и тем самым повысит технический уровень производственного процесса [10, с. 99]. Идея отказа от капитального ремонта привлекательна и действительно обеспечивает огромный экономический эффект в целом. Кроме того, без капитального ремонта невозможна эксплуатация большой мощности и высокой точности подвижного состава. Затраты на восстановление его работоспособности всегда значительно меньше стоимости покупки нового автобуса. Таким образом, проведение капитальных ремонтов подвижного состава в настоящее время неизбежно. Основными нормативами системами ППР являются ремонтный цикл, межремонтный и межосмотровый периоды, структура ремонтного цикла, нормативы трудоемкости ремонтных работ. Ремонтным циклом называется период работы подвижного состава между двумя капитальными ремонтами или от ввода его в эксплуатацию до первого капитального ремонта. Ремонтный цикл состоит из межосмотровых и межремонтных периодов. Межремонтным периодом называется период работы оборудования между очередными плановыми ремонтами. Межосмотровым периодом называется промежуток времени работы подвижного состава между двумя очередными осмотрами или между плановым ремонтом и осмотром [16, с. 304]. Продолжительность ремонтных циклов, межремонтных и межосмотровых периодов зависит в основном от марки подвижного состава, условий эксплуатации и учитывается по количеству отработанных часов, дней. Следует обратить внимание, что последовательность фактически выполняемых плановых ремонтов примерно в 65% исследованных случаев соответствуют рекомендуемому системой ППР. Однако принятый в этой системе учет времени работы автомобиля в календарных днях не позволяет точно установить длительность эксплуатации и величину связанного с ней износа механизмов, так как в процессе работы имеют место значительные целосменные и внутрисменные простои подвижного состава. Это связано с тем, что на многих автотранспортных предприятиях не ведется почасовой учет работы подвижного состава, следовательно, при составлении планового графика работы учитывается не фактическое отработанное время, а лишь время, соответствующее установленному режиму работы в бригадах и календарной продолжительности ремонтного периода и цикла. Структура ремонтного цикла – это перечень расположенных в определенном порядке ремонтных и профилактических операций за период между двумя капитальными ремонтами. Составляющими элементами структуры ремонтного цикла являются плановые ремонты – капитальный, текущий, а также профилактические осмотры. Планирование ремонтных работ производится на основе нормативов системы ППР. Годовой план ремонтных работ содержит расчеты: объема ремонтных работ, календарного графика проведения ремонтов, потребности в запасных деталях, себестоимости ремонтных работ, финансирования ремонтов. Годовой план ремонта подвижного состава составляется отделом главного механика предприятия при участии дежурного механика на каждую единицу автобусного парка. Календарные сроки ремонта определяют на основании данных журнала учета работы подвижного состава, исходя из фактически отработанных часов за период от последнего ремонта и результатов ежегодного технического осмотра. В годовой план ремонтов включаются осмотры и плановые ремонты. Вид очередного ремонта устанавливается по структуре ремонтного цикла. Себестоимость ремонтных работ определяется путем составления сметы затрат, которая содержит следующие статьи затрат: основная и дополнительная заработная плата, стоимость ремонтных деталей; основные и вспомогательные материалы для ремонта.

В заключение можно сказать, что для управления производством нужно иметь полную и правдивую информацию о ходе производственного процесса и выполнении планов. Поэтому одной из функций управления производством является учет, обеспечивающий сбор, систематизацию и обобщение информации, необходимой для управления производством и контроля за ходом выполнения планов и производственных процессов. Производственно – хозяйственная деятельность является связующим звеном между процессом производства, воспроизводства и обращения. Большая роль отводится производственно – хозяйственной деятельности в определении и использовании резервов повышения эффективности производства. Здесь идет содействие рационализации, экономному использованию ресурсов, выявлению и внедрению передового опыта, научной организации труда, предупреждению излишних затрат. В результате этого укрепляется экономика предприятия, повышается эффективность его деятельности.

2. Анализ деятельности автотранспортного предприятия на примере ООО "НПАТП"

2.1 Общая характеристика деятельности предприятия

В ходе знакомства с основными организационными документами получены следующие сведения о предприятии.

Организационно – правовая форма предприятия "НПАТП" является общество с ограниченной ответственностью (в тексте именуемая как ООО). Общество с ограниченной ответственностью зарегистрировано администрацией города Нефтекамска, устав № 0017, а так же регистрационной палатой г. Нефтекамска. Место нахождения ООО "НПАТП" Российская Федерация, г. Нефтекамск, Промбаза, ул. Первопроходцев, дом 20. Генеральным директором ООО "НПТАП" является Иванов Юрий Геннадьевич. Но оно имеет свою краткую предысторию.

В связи с началом строительства города Нефтекамска в октябре 1965 года образовано Нефтекамское автотранспортное хозяйство при Альметьев-ском автотресте.

В августе 1967 года Нефтекамское автотранспортное хозяйство переименовано в автотранспортное предприятие Альметьевского транспортного треста.

С апреля 1971 года Нефтекамское автотранспортное предприятие передано из Альметьевского транспортного треста в трест "Таттрансуправ-ление".

С декабря 1974 года Нефтекамское автотранспортное предприятие разделено на два самостоятельных предприятия:

- Нефтекамское пассажирское автотранспортное предприятие;

- Нефтекамское грузовое автотранспортное предприятие.

В 1986 году Нефтекамское пассажирское автотранспортное предприятие переименовано в "Производственное объединение пассажирского автотранспорта". В 1991 году Нефтекамское производственное объединение пассажирского автотранспорта разделено на два самостоятельных предприятия:

- Нефтекамское пассажирское автотранспортное предприятие №1 (НПАТП-1);

- Нефтекамское пассажирское автотранспортное предприятие №2 (НПАТП-2).

После разделения городские маршруты и одну часть зон отдыха стало обслуживать НПАТП-2, а пригородные маршруты и другую часть зон отдыха – НПАТП-1.

С октября 1996 года решением комитета по управлению коммунальным имуществом города Нефтекамска на базе Государственного пассажирского автотранспортного предприятия №2 создано Коммунальное унитарное предприятие №2 (КУ ПАТП-2).

С августа 2002 года на основании распоряжения Министерства земельных и имущественных отношений Республики Татарстан предприятие преобразовано в государственное унитарное предприятие "Нефтекамское пассажирское автотранспортное предприятие №2".

С января 2006г. ГУП "НПАТП-2" было преобразовано в Общество с ограниченной ответственностью "Нефтекамское пассажирское автотранспортное предприятие" и зарегистрировано администрацией города Нефтекамска, устав № 0017, а так же регистрационной палатой г. Нефтекамска. является коммерческой организацией, которая находится в ведомственном подчинении Министерства транспорта и дорожного хозяйства Республики Татарстан.

Полномочия учредителя ООО "НПАТП" и собственника его имущества от имени Республики Татарстан осуществляет Управление земельных и имущественных отношений Министерства земельных и имущественных отношений Республики Татарстан в Нефтекамском районе и городе Нефтекамске.

Предприятие является юридическим лицом, имеет самостоятельный баланс, расчетный и иные счета в учреждениях банков.

В своей деятельности предприятие руководствуется Конституцией Республики Татарстан, законами и иными нормативно-правовыми актами, действующими на территории Республики Татарстан, и Уставом предприятия.

По своим обязательствам ООО "НПАТП" отвечает всем принадлежащим ему имуществом. Предприятие не несет ответственности по обязательствам государства, его органов и дочерних предприятий, а государство, его органы и дочерние предприятия не несут ответственности по обязательствам предприятия, за исключением случаев, предусмотренных законодательством.

ООО "НПАТП" от своего имени приобретает имущественные и неимущественные права и несет обязанности, выступает истцом и ответчиком в суде и арбитражном суде в соответствии с действующим законодательством.

В целях удовлетворения общественных потребностей и получения прибыли предприятие осуществляет следующие основные виды деятельности:

- осуществление регулярных городских пассажирских перевозок;

- транспортная деятельность, транспортно-экспедиционные услуги;

- оказание посреднических услуг;

- строительные, ремонтно-строительные и монтажные работы;

- коммерческая, посредническая, торгово-закупочная деятельность;

- организация платных стоянок, хранения и парковки автотранспортных средств;

- оказание транспортных услуг, техническое обслуживание и ремонт различных марок транспорта;

- реализация нефтепродуктов;

- содержание и эксплуатация автозаправочных станций, заправка автотранспорта;

- общественное питание;

- лизинговые операции;

- медицинские услуги для собственных нужд;

- туристическая и экскурсионная деятельность;

- оказание услуг по хранению и складскому обслуживанию, внедрение новых видов платных услуг населению, предприятиям, организациям;

- производство и размещение рекламной продукции на автотранспорте, реализация автотранспортных средств и номерных запчастей к ним.

Имущество ООО "НПАТП" (республиканской) собственности Республики Татарстан, является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия, принадлежит предприятию на праве хозяйственного ведения и отражается на его самостоятельном балансе. Предприятие в пределах, установленных действующим на территории Республики Татарстан законодательством, Договором о закреплении имущества за ООО "НПАТП" на праве хозяйственного ведения, заключаемым с Министерством земельных и имущественных отношений Республики Татарстан и уставом предприятия, самостоятельно владеет, пользуется и распоряжается имуществом, принадлежащим ему на праве хозяйственного ведения.

ООО "Нефтекамское ПАТП" - одна из крупнейших транспортных компаний, занимающихся автобусными перевозками в Закамском регионе Республики Татарстан.

ООО "НПТАП" владеет собственным парком автобусов отечественного и импортного производства, вместимостью от 12 до 49 мест, который ежегодно обновляется. Автобусы предприятия обслуживают межобластные, междугородные, пригородные, специальные (вахтовые), школьные, а также заказные и туристические маршруты.

ООО "Нефтекамское ПАТП" - транспортная компания, ориентированная на стратегию развития. Главные принципы в работе – надежность и безопасность. В основе этого – многолетний опыт в области пассажирских перевозок, профессиональный водительский и инженерный состав, современная техническая база.

ООО "НПТАП" обслуживает крупные промышленные предприятия, администрации городов и районов Республики Татарстан, туристические фирмы, иностранные делегации, различные массовые мероприятия.

ООО "Нефтекамское ПАТП" является одним из крупных автотранспортных предприятий в Республике Татарстан. Цель руководства Общества - обеспечение финансовой устойчивости и экономической стабильности.

В структуре Общества имеются три автомобильные колонны, специализированные по видам перевозок, ремонтно-технический комплекс, автовокзал в г. Нефтекамске и автостанция в р.п. Камские Поляны, платная стоянка для легкового автотранспорта, автозаправочная станция, столовая.

Согласно Уставу основными видами деятельности ООО "НПАТП" являются:

- осуществление пассажирских перевозок;

- ремонт и техническое обслуживание автотранспортных средств;

- оказание услуг на платной автостоянке

- аренда помещений и автотранспортных средств.

Среднегодовая численность сотрудников составляет – 451чел.

В целом можно сказать, что ООО "Нефтекамское ПАТП" продемонстрировало высокую эффективность в работе, свою устойчивость в новых экономических условиях. Об этом свидетельствуют финансовые и производственные показатели. (таблица 2.1)

В целом за анализируемые годы достигнута положительная динамика основных показателей. Выручка от основных видов деятельности за 2009г составила 229332 тыс.руб. (за 2008г – 165940 тыс.руб), что на 63392 тыс.руб больше к уровню прошлого года (138,2%). Увеличение численности и объема продаж связано с прекращением деятельности в дочерних предприятиях ООО "Транспорт-2", ООО "Транспорт 1-1" и ООО "Транспорт 1-2" с 01.01.2009г. и передачей объемов перевозок в ООО "Нефтекамское ПАТП".

Существенный вклад в экономику Общества приносит выручка от неосновной деятельности - это ремонт и техобслуживание автотранспортных средств, механизирована мойка автомашин, автостоянка, аренда помещений, общепит и прочая реализация товарно–материальных ценностей и коммунальных услуг. Доходы по этим видам деятельности за 2009 год составили 30088,1 тыс.руб, что составляет 13,1% к общей сумме доходов, за 2008 год – 54650,5 тыс. руб.

Таблица 2.1 – Структура продаж ООО "НПАТП"

| Выручка от реализации | 2007г. | 2008г. | 2009г. |

| Автоуслуги | 87280,4 | 111289,0 | 192849,9 |

| Доля в структуре выручки-нетто, % | 63,5 | 67,1 | 84,1 |

| Аренда автотранспорта | 24493,8 | 25820,8 | 7996,6 |

| Доля в структуре выручки-нетто, % | 17,8 | 15,6 | 3,5 |

| Реализация билетов | 3148,7 | 1713,6 | |

| Доля в структуре выручки-нетто, % | 2,3 | 0,7 | |

| Аренда помещений | 4918,6 | 6479,6 | 6796,7 |

| Доля в структуре выручки-нетто, % | 3,6 | 3,9 | 3,0 |

| Общепит | 3003,2 | 4004,6 | 6987,6 |

| Доля в структуре выручки-нетто, % | 2,2 | 2,4 | 3,0 |

| Торговля оптовая | 3726,2 | 3368,1 | 3138,6 |

| Доля в структуре выручки-нетто, % | 2,7 | 2,0 | 1,4 |

| Механическая мойка | 4219,8 | 5005,6 | 2444,0 |

| Доля в структуре выручки-нетто, % | 3,1 | 3,0 | 1,1 |

| Диагностика и ремонт машин | 5499,0 | 6701,8 | 6514,2 |

| Доля в структуре выручки-нетто, % | 4,0 | 4,0 | 2,8 |

| Автостоянка | 1115,0 | 1194,9 | 890,9 |

| Доля в структуре выручки-нетто, % | 0,8 | 0,7 | 0,4 |

| Итого, тыс.руб. | 137404,7 | 165939,5 | 229332,1 |

| Итого по структуре, % | 100 | 100 | 100 |

Производительность труда за 2009 год выросла на 104,4% и составила 518,3 тыс. руб. на одного работающего, в сравнение с 2008 годом 482,2 тыс. руб. Выработка на 1 автобус – 1281,4 тыс.руб. Средняя зарплата за этот же период выросла на 103,6% и составила 13505,6 рубля. Задолженности по заработной плате и налоговым платежам нет. За 2009 год было оплачено налогов 52951,1 тыс.руб., что на 4901,1 тыс. руб. больше к уровню 2008года. Прибыль, после уплаты всех налоговых платежей и обязательств составила 15810 тыс.руб.

Важнейшей задачей " Нефтекамское ПАТП" является сохранение доминирующих позиций на рынке транспортных услуг. Это – ориентация на конечного потребителя – население, предприятия и организации. Принятие обоснованных стратегических решений при помощи подробной информации о сегодняшних и потенциальных потребностях заказчиков. Основным заказчиком является ОАО "Нефтекамскнефтехим" и ОАО "Нефтекамскшина". Задачей ООО "НПАТП" является постоянный мониторинг ситуаций в этих предприятиях. Одной из целей этих является минимизация расходов, в том числе и транспортных, все это непосредственно оказывает влияние на деятельность предприятия, поэтому тарифная политика должна быть гибкой, так как спец.маршруты можно охарактеризовать как самоокупаемый бизнес, что нельзя сказать о пригородных перевозках. Убыток по пригородным перевозкам за 2009год составил 12,1млн.руб.

Несмотря на непростые экономические условия ООО " Нефтекамское ПАТП" продолжало реализовывать инвестиционные программы. Было приобретено в лизинг и за счет собственных средств 15 единиц подвижного состава : Хайгер – 3 ед., НЕФАЗ 5299 - 8 ед., ПАЗ 4234 - 2 ед., ЗИЛ 4501 - 1 ед. и ГАЗ 3302 - 1 ед. Общая сумма договоров составила 40772,4 тыс. рублей. В 2009 году погашено лизинговых платежей на сумму 26843,8 тыс. руб.

Таблица 2.2 - Основными поставщиками ООО "Нефтекамское ПАТП" в анализируемые года являются:

| №№ | Наименование поставщиков | ИНН | Наименование поставки |

| 1 | ОАО "Таиф-НК" | 1651025328 | ГСМ |

| 2 | ООО "Хазарис" | 1650074146 | ГСМ |

| 3 | ООО "Газпром сжиженный газ" | 1660033036 | Сжиженный газ |

| 4 | ЗАО "Татгазинвест" | 1660031631 | газ |

| 5 | ОАО "Татэнергосбыт" Камское отделение | 1657082308 | Электро и теплоэнергия |

| 6 | ИП Гордеева Т.И. | 165100082208 | запчасти и услуги |

| 7 | ООО "Тракбус" | 1650094801 | запчасти |

Таким образом, Автотранспортный комплекс является важнейшим элементом инфраструктуры экономики Республики. От его стабильной, эффективной работы во многом зависит деятельность всех отраслей экономики. С другой стороны – социальная значимость транспортных предприятий, осуществляющих перевозки пассажиров различных категорий.

ООО "НПАТП" основной своей целью считает создание системы современных услуг перевозок, на уровне мировых стандартов, главными качествами которой являются надежность, профессионализм, безопасность.

2.2 Анализ финансового состояния ООО "НПАТП"

Для оценки реализации транспортных услуг необходимо вычислить общие показатели, такие как среднемесячная выручка, доля денежных средств в выручке, среднемесячная численность персонала.

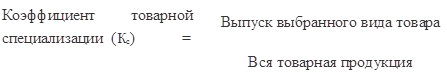

Чтобы вычислить среднемесячную выручку (К1), нам необходимо валовую выручку по оплате разделить на число месяцев периода.

2007 = 27 464/12 = 2 288,66

2008 = 182 639/12 = 15 220

2009 = 228 570/12 = 19 047,5

Т.о. среднемесячная выручка за анализируемые годы с 2007 по 2009гг, выросла на 16 758,8 (2009-2007гг.) (рисунок 2.1)

Рисунок 2.1 Динамика роста среднемесячной выручки

Для вычисления доли денежных средств в выручке (К2), нам необходимо денежные средства в выручке разделить на валовую выручку по оплате (К1)

2007 = 1

2008 = 1

2009 = 1

Т.о. доля денежных средств в выручке по все годам равна 1, т.е. финансовый ресурс организации был стабилен, следовательно, организация имела возможность своевременного исполнения своих обязательств.

Следующим общим показателем является среднесписочная численность персонала (К3), которая составила:

2007 = 911

2008 = 874

2009 = 797

Т.о. масштабы деятельности предприятия в численном выражении персонала показывают, что в кризисные года (2008-2009гг) численность персонала уменьшилась, а производительность росла.

Не менее важными показателями оценки реализации транспортных услуг являются показатели платежеспособности и финансовой устойчивости. Для этого необходимо вычислить общую степень платежеспособности.

Для вычисления общей степени платежеспособности (К4) мы взяли все краткосрочные обязательства (Б.б. Ф.№1, стр. 690), т.е. все кредиты и займы, всю кредиторскую задолженность в т.ч. с поставщиками и подрядчиками, задолженность перед государственными внебюджетными фондами, задолженность по налогам и сборам за рассматриваемый год. Для дальнейшего решения мы разделим краткосрочные обязательства на среднемесячную выручку (К1).

2007 = 55 670/2 288,66 = 24,32

2008 = 74 215/15 220 = 4,88

2009 = 79 587/19 047,5 = 4,18

Т.о. срок возможного погашения всей кредиторской задолженности в 2009г. = 4 дням, в 2008г. = 5 дням, при условии если всю выручку направлять на расчеты с кредиторами. В период с 2007г. по 2008г. этот показатель значительно сократился (на 19,44 = 2007-2008гг.)

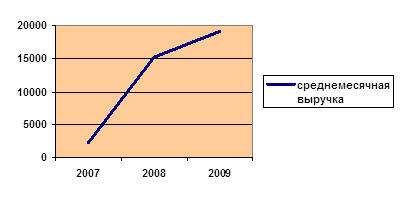

Для того, чтобы вычислить коэффициент задолженности по кредитам (К5), нам необходимо сложить долгосрочные обязательства (Б.б. Ф.№1, стр. 590) и займы и кредиты (Б.б. Ф.№1, стр. 610) за год. Затем мы разделим полученные данные на среднемесячную выручку (К1).

2007 = 29 440/2 288,66 = 12,86

2008 = 35 092/15 220 = 2,3

2009 = 42 663/19 047,5 = 2,24

Следовательно, из полученных данных, мы видим снижение показателя из года в год что характеризуется отрицательно, т.к. уменьшение его уровня характеризует перекос структуры долгов в сторону товарных кредиторов, неплатежей бюджету и по внутренним долгам.

Для того чтобы вычислить коэффициент задолженности другим организациям (К6), нам необходимо сумму кредиторской задолженности поставщиками подрядчикам (Б.б. Ф.№1, стр. 621) прибавить к сумме прочих кредиторов (Б.б. Ф.№1, стр. 625), затем вновь разделить на среднемесячную выручку (К1).

2007 = (24 202 + 814)/2 288,66 = 10,9

2008 = (26 067 + 1 876)/15 220 = 1,83

2009 = (22 418 + 1 287)/19 047,5 = 1,24

Т.о. коэффициент задолженности другим организациям сокращается из года в год, что положительно характеризует данное предприятие, т.к. сокращение данного показателя характеризует уменьшение удельного веса товарных кредитов в общей сумме долгов.

Для вычисления задолженности нашего предприятия фискальной системе (К7) за 2007-2009гг., мы суммируем некоторые показатели краткосрочных обязательств т.е. показатель задолженности перед государственной внебюджетными фондами (Б.б. Ф.№1, стр. 623) и показатели задолженности по налогам и сборам . (Б.б. Ф.№1, стр. 624). Затем делим на среднемесячную выручку (К1).

2007 = (133 + 498)/2 288,66 = 0,27

2008 = (3 442 + 1 361)/15 220 = 0,31

2009 = (3 177 + 2 415)/19 047,5 = 0,29

Из полученных данных мы видим, что коэффициент задолженности фискальной системе увеличивался в период как с 2007г. по 2008г., на 0,04, так и с 2008г. на 2009г. на 0,02. Данное повышение характеризует увеличение удельного веса задолженности бюджету в общей сумме долгов.

Для вычисления коэффициента внутреннего долга (К8) данного предприятия, мы делим кредиторскую задолженность перед персоналом организации (Б.б. Ф.№1, стр. 622) на среднемесячную выручку (К1).

2007 = 583/2 288,66 = 0,25

2008 = 6 377/15 220 = 0,42

2009 = 7 627/19 047,5 = 0,40

Из полученных данных мы видим, что коэффициент внутреннего долга вырос в несколько раз. Так с 2007г. по 2009г. данный показатель вырос в 2 раза. Это указывает на увеличение удельного веса внутреннего долга в общей сумме долгов. Что характеризует наше предприятие не с положительной стороны. Для подробного рассмотрения последних показателей, мы составим диаграмму, в которой будет отражены данные за рассматриваемые года, а так же их числовые данные (рисунок 2.2)

Рисунок 2.2 Динамика показателей платежеспособности и финансовой устойчивости

Для вычисления степени платежеспособности по текущим обязательствам (К9), нам необходимо показатель краткосрочных обязательств (Б.б. Ф.№1, стр. 690) разделить на среднемесячную выручку (К1).

2007 = 55 670/2 288,66 = 24,32

2008 = 74 215/15 220 = 4,87

2009 = 79 587/19 047,5 = 4,18

Следовательно, мы видим, что срок возможного погашения текущей задолженности перед кредиторами по анализируемому предприятию сократился в период с 2007г. по 2009г. в 5 раз и в 2009г. составил 4 дня.

Для вычисления коэффициента покрытия текущих обязательств оборотными активами (К10), нам необходимо разделить все оборотные активы (т.е. запасы, налог на добавленную стоимость, денежные средства и т.д.) (Б.б. Ф.№1, стр. 290) на все краткосрочные обязательства (Б.б. Ф.№1, стр. 690).

2007 =24 875/55 670 = 0,45

2008 = 32 590/74 215 = 0,44

2009 = 32 243/79 587 = 0,40

Т.о. коэффициент покрытия текущих обязательств оборотными активами предприятия показывает, что в 2009г. текущие обязательства покрываются на 40%, 2008 на 44% и 2007 на 45% соответственно.

Для вычисления собственного капитала в обороте (К11), нам необходимо из общей суммы капитала и резервов (в том числе Уставный капитал, нераспределенная прибыль) (Б.б. Ф.№1, стр. 490) вычесть общую сумму внеоборотных активов (Б.б. Ф.№1, стр. 190).

2007 = (-5 289) 25 506 = -30 795

2008 = (-9 585) 32 040 = -41 625

2009 = (-14 308) 26 036 = -40 344

Т.о. мы видим, что оборотные активы сформированы за счет заемных средств в каждом анализируемом году, т.к. собственный капитал в обороте отсутствует (т.е. отрицателен).

Для вычисления доли собственного капитала в оборотных активах (К12), нам необходимо сумму собственного капитала в обороте (К11) разделить на общую сумму оборотных активов (Б.б. Ф.№1, стр. 290)

2007 = ((-5 289) 25 506)/24 875 = 1,23

2008 = ((-9 585) 32 040)/32 590 = -1,28

2009 = ((-14 308) 26 036)/39 243 = -1,03

Т.о. мы видим, что обеспеченность организации собственными оборотными средствами отсутствует т.к. доля собственного капитала в оборотных активах отрицательна за каждый год.

Для нахождения коэффициента финансовой автономии (К13), нам необходимо общую сумму капитала и резервов (в том числе Уставный капитал, нераспределенная прибыль) (Б.б. Ф.№1, стр. 490) разделить на общую сумму актива бухгалтерского баланса ф. 1 (т.е. сумма Внеоборотных активов + сумма оборотных активов стр. 300).

2007 = (-5 289)/50 381 = -0,1

2008 = (-9 585)/64 630 = -0,15

2009 = (-14 309)/65 279 = -0,22

Из полученных данных следует, что на анализируемом предприятии активов сформированных за счет собственных средств не имеется, т.к. обеспеченность собственными оборотными средствами отсутствует.

Одной из основных статей расхода денежных средств организации, являются расходы связанные уплатой налогов и сборов. Таким образом, далее мы рассмотрим показатель исполнения обязательств перед бюджетом и государственными внебюджетными фондами. Для вычисления данных коэффициентов нам необходимо все налоги (взносы) уплаченные разделить на налоги (взносы) начисленные.

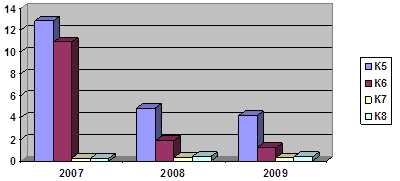

Коэффициент исполнения текущих обязательств перед ФБ (К14):

2007 = --

2008 = 16 724,73/31 152,2 = 0,54

2009 = 41 941,5/28 471,9 = 1,47

Коэффициент исполнения текущих обязательств перед бюджетом субъекта РФ (К15):

2007 = --

2008 = 15 791,5/17 243,5 = 0,92

2009 = 17 829,8/15 653,7 =1,14

Коэффициент исполнения текущих обязательств перед местным бюджетом (К16):

2007 = --

2008 = 2 247,1/2 236,8 = 1,004

2009 = 2 243,8/2 534,2 = 0,88

Коэффициент исполнения текущих обязательств перед государственными внебюджетными фондами (К17):

2007 = --

2008 = 6 678,5/7 227,72 = 0,92

2009 = 4 081,2/3 421,3 = 1,2

При составлении диаграммы (рисунок 2.3), мы можем определить, что в 2009г. выплаты по налогам и сборам стали наиболее стабильными по сравнению с 2008г. Так же мы можем сказать, что в 2008г. наибольшие выплаты составили 1,004, направленные на погашение текущих обязательств перед местным бюджетом. А в 2009г. напротив, такого рода выплаты были уменьшены и составили 0,88, т.к. в 2009г. большая часть налоговых выплат была направлена на погашение текущих обязательств перед Федеральным Бюджетом (т.к. в 2008г. выплаты обязательств перед ФБ были менее активны).

Рисунок 2.3 - Динамика показателей исполнения обязательств перед бюджетом и государственными внебюджетными фондами

Из расчетов мы видим, что для анализа не использовались данные за 2007 год. т.к в 2007г. велась упрощенная система налогообложения.

Таблица 2.3 - Показатели для оценки финансового состояния предприятия

| Показатель | 2007 | 2008 | 2009 |

| 1. Общие показатели | |||

| Среднемесячная выручка (К1) | 2 288,66 | 15 220 | 19 047,5 |

| Доля денежных средств в выручке (К2) | 1 | 1 | 1 |

| Среднесписочная численность персонала (К3) | 911 | 874 | 797 |

| 2. Показатели платежеспособности и финансовой устойчивости | |||

| Степень платежеспособности общая (К4) | 24,32 | 4,88 | 4,18 |

| Коэффициент задолженности по кредитам (К5) | 12,86 | 2,3 | 2,24 |

| Коэффициент задолженности другим организациям (К6) | 10,9 | 1,83 | 1,24 |

| Коэффициент задолженности фискальной системе (К7) | 0,27 | 0,31 | 0,29 |

| Коэффициент внутреннего долга (К8) | 0,25 | 0,42 | 0,40 |

| Степень платежеспособности по текущим обязательствам (К9) | 24,32 | 0,42 | 4,18 |

| Коэффициент покрытия текущих обязательств оборотными активами (К10) | 0,45 | 0,44 | 0,40 |

| Собственный капитал в обороте (К11) | -30 795 | -41 625 | -40 344 |

| Доля собственного капитала в оборотных активах (К12) | -1,23 | -1,28 | -1,03 |

| Коэффициент финансовой автономии (К13) | -0,1 | -0,15 | -0,22 |

| 3. Показатели исполнения обязательств перед бюджетом и государственными внебюджетными фондами | |||

| Коэффициент исполнения текущих обязательств перед ФБ (К14) | 0,54 | 1,47 | |

| Коэффициент исполнения текущих обязательств перед бюджетом субъекта РФ (К15) | 0,92 | 1,14 | |

| Коэффициент исполнения текущих обязательств перед местным бюджетом (К16) | 1,004 | 0,88 | |

| Коэффициент исполнения текущих обязательств перед гос. внебюджетными фондами (К17) | 0,92 | 1,2 | |

2.3 Оценка рентабельности ООО "НПАТП"

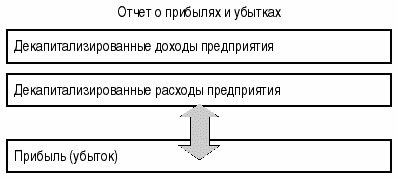

Говоря о рентабельности деятельности организации, мы определяем, сколько прибыли приносит каждый рубль затрат, поэтому критерием окупаемости затрат выступает прибыль организации.

Величина прибыли всегда более или менее очевидна и без труда может быть взята из учетных данных. Гораздо сложнее вопрос о том, что считать затратами, расходами компании, направленными на получение прибыли.

Здесь возможны два подхода:

-оценка рентабельности актива;

-оценка рентабельности текущих затрат.

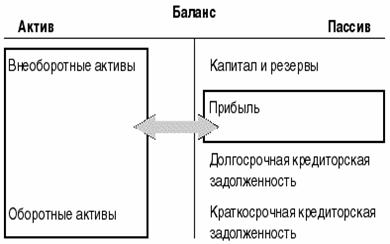

Первый из них считает расходами, направленными на получение прибыли, весь актив баланса. Действительно, чтобы, например, продавать товары, предприятию отнюдь не достаточно расходов на их (товаров) приобретение. Необходимо понести целый комплекс затрат, включающих в себя затраты на торговые площади, торговое оборудование, заработную плату работников и так далее, что и показывает актив баланса. Отсюда, в рамках этого подхода, анализ рентабельности - это сопоставление прибыли с активом. Во втором случае основой для оценки рентабельности служит отчет о прибылях и убытках. Оценка рентабельности актива (рисунок 2.4)