Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Комплексный экономический анализ хозяйственной деятельности предприятия на примере ОАО "Завод ЖБК -1"

Дипломная работа: Комплексный экономический анализ хозяйственной деятельности предприятия на примере ОАО "Завод ЖБК -1"

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

Кафедра бухгалтерского учета, анализ и аудита

ПРОЕКТ

По дисциплине: Комплексный экономический анализ хозяйственной деятельности

На тему: Комплексный экономический анализ хозяйственной деятельности предприятия на примере ОАО “Завод ЖБК -1”

Проверила:

Бендерская О.Б.

Белгород 2007

Содержание

Введение

I.Краткая характеристика предприятия

II.Оценка качества отчетности

III. Анализ финансового состояния и финансовых результатов предприятия

1. Состав, структура и динамика активов и пассивов организации

2.Показатели финансовой независимости, структуры капитала и мобильности предприятия

3. Показатели обеспеченности предприятия собственными оборотными средствами

4. Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования

5. Оценка ликвидности баланса

6. Коэффициенты платежеспособности предприятия

7. Оценка удовлетворительности структуры баланса и прогноз утраты (восстановления) платежеспособности

8. Анализ показателей оборачиваемости капитала предприятия

9. Анализ состава, структуры и динамики финансовых результатов предприятия

10. Оценка показателей рентабельности

11. Исходные данные для факторного анализа показателей рентабельности

12. Факторный анализ показателей рентабельности

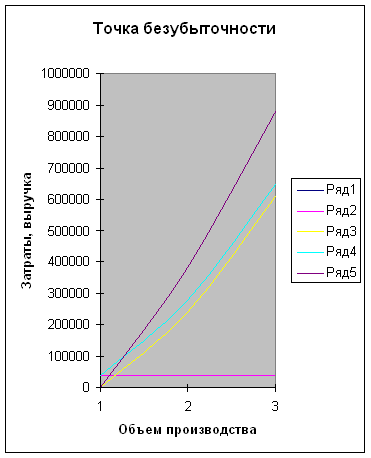

13. Расчет безубыточного объема продаж и запаса финансовой прочности

VI. Управленческий производственный анализ

14. Анализ динамики объемов продаж продукции

15. Анализ использования трудовых ресурсов

16. Анализ состава, структуры и динамики основных фондов

17. Показатели движения и технического состояния основных фондов

18. Анализ эффективности использования основных фондов

19. Анализ использования производственной мощности и оборудования

20. Анализ использования материальных ресурсов

21. Оценка влияния экстенсивности и интенсивности использования производственных ресурсов на отклонение в объеме продукции

22. Оценка производственного потенциала предприятия

23. Анализ состава, структуры и динамики затрат

24. Анализ показателей себестоимости продукции

Заключение

Список литературы

Приложения

Введение

Управление предприятием в рыночной экономике характеризуется особенностями:

1) В общей совокупности ресурсов предприятия доминирующую часть приобретают финансовые ресурсы;

2) Следствием реальной самостоятельности предприятий основной проблемой руководителей становится поиск источников финансирования и оптимизация инвестиционной политики;

3) Устанавливая коммерческие отношения с контрагентами, нужно полагаться исключительно на собственную оценку его финансовой состоятельности.

Все эти особенности предполагают проведение комплексного экономического анализа хозяйственной деятельности предприятия. Комплексный экономический анализ хозяйственной деятельности – это системное, комплексное, планомерное исследование всех процессов хозяйственной деятельности во всех звеньях хозяйственной деятельности предприятия.

Цель данного курсового проекта – комплексный экономический анализ финансово- хозяйственной деятельности предприятия. Для достижения поставленной цели, необходимо решить ряд следующих задач:

· Кратко описать исследуемое предприятие;

· Провести оценку качества бухгалтерской отчетности;

· Проанализировать финансовое состояние и финансовые результаты предприятия;

· Провести управленческий производственный анализ.

Предмет исследования – финансовое состояние предприятия. Объектом исследования является Открытое Акционерное Общество «Завод ЖБК- 1».

I. Краткая характеристика предприятия

Характеристика ОАО завод ЖБК-1

Открытое Акционерное Общество «Белгородский завод железобетонных конструкций 1» создано в порядке приватизации государственных и муниципальных предприятий и в соответствии с Указом Президента РФ «Об организационных мерах по преобразованию государственных предприятий, добровольных объединений государственных предприятий в акционерные общества» от 01.07.1992г. №721.

Открытое акционерное общество «Завод ЖБК-1» создано в 2003 году путем выделения из ОАО «Белгородский завод ЖБК – 1». Уставный капитал Общества составляет 4650600 руб.

Общество имеет собственную производственную базу, расположенную по адресу: г.Белгород, ул. Коммунальная 5.

Основной целью деятельности Общества является наиболее полное и качественное удовлетворение потребностей российских и иностранных юридических лиц, граждан РФ в продукции (работах, услугах) производимой Обществом в соответствии с уставной деятельностью, а так же получении прибыли.

Основными видами деятельности Общества являются:

· Производство и реализация строительных материалов

( железобетонные конструкции, бетоны, растворы, стеновые камни, тротуарная плитка и пр.);

· Оптовая торговля;

· Сдача имущества в аренду.

ОАО «завод ЖБК-1» на рынке стройматериалов более 50 лет. Все это время шло непрерывное развитие и совершенствование производства, внедрение новых передовых технологий, расширение сфер услуг, предоставляемых предприятием.

В результате завод ЖБК-1 способен в настоящее время выполнять весь комплекс проектных, строительных, монтажных работ от начала строительства объекта до сдачи «под ключ».

Общество имеет доли в следующих предприятиях:

- ООО ДОЗ ЖБК – 1 – 100%;

- ООО ЗХМ ЖБК – 1 – 100%;

- ООО СТС ЖБК – 1 – 98%;

- ООО Стройколор ЖБК – 1 – 100%;

- ООО Управляющая компания ЖБК – 1 100%.

Среднесписочная численность работников в 2003 году составила 886 человек, а в 2004 году – 889 человек.

Индекс цен – 1,162.

В условиях реформирования экономики завод взял курс на переориентацию и расширение производства, на выпуск только конкурентоспособной продукции, имеющей спрос на рынке сбыта, в том числе, выпуск конструкций для строительства многоэтажных домов по прогрессивным технологиям и индивидуального жилищного строительства.

В строительном комплексе Белгородской области завод ЖБК-1 занимает ведущее место.

Желая остаться на уровне возрастающих требований заказчиков, постоянно совершенствуется продукция, повышается ее технологичность, потребительские свойства и экологическая безопасность.

Основные виды деятельности:

· Изготовление железобетонных изделий и деталей КПД для объектов социального, культурного, бытового, жилищного и промышленного назначения, арматурных каркасов, товарных бетонов и растворов, керамзитового гравия;

· Изготовление индивидуальных сборных железобетонных изделий;

· Производство мелкоштучных изделий, изготовленных на Производство комплектующих деталей для строительства домов «под ключ»:

Ø сантехническая фасонина из пластмассы;

Ø электротехнические заготовки;

Ø изделия из жести для кровельных работ;

Ø шпатлевки и мастики;

Ø приборы отопления.

· Изготовление малых архитектурных форм из металла, бетона, дерева;

· Благоустройство территории с применением тротуарной плитки;

· Изготовление грузозахватных приспособлений;

· Оптовая и розничная торговля.

В настоящее время коллектив завода достаточно успешно работает в сложных условиях становления рыночной экономики, проявляет творчество в решении технических вопросов, делая упор на передовые технологии и высокую квалификацию работников.

Общество является акционером ОАО Нижнеольшанское, ОАО Северинвестбанк. По итогам 2003 года Северинвестбанком был выплачен доход в сумме 141972 рублей.

Генеральным директором назначаются исполнительные директора, которые следят за деятельностью предприятия по различным направлениям.

Динамика развития ОАО «З ЖБК-1» ЗА 1997 -2003г.

| 1997 | 1998 | 1999 | 2000 | 2001 | 2002 | 2003 | ||

|

Годовой Оборот с НДС |

Мл. Руб. |

4,3 | 18,6 | 71,2 | 88,4 | 120,6 | 144,0 | 304,7 |

|

Производство продукции (ж/б, бетон) |

Тыс.м | 164,0 | 159,0 | 182,9 | 143,1 | 143,3 | 145,0 | 197,0 |

|

Керамзитовый гравий |

Тыс.м

|

77 | 92 | 92 | 61 | 67 | 62 | 93 |

| Столярные изделия | Тыс.м | 29,3 | 37 | 50,9 | 48 | 40 | 41,3 | 51 |

| Ввод жилой площади в эксплуатацию | М. | 1324 | 2445 | 3216 | 9600 | 13134 | 16600 | 18364 |

В структуру предприятия входят несколько цехов и участков.

Основные цеха:

· цех железобетонных изделий;

· бетонно-растворный узел;

· арматурный цех;

· цех мелкоштучных изделий;

· цех кузнечно-прессовых изделий;

Вспомогательные цеха:

· ремонтно-механический цех;

· паросиловое хозяйство;

· крановая бригада;

· электроцех;

· автозаправочная станция.

Инженерно-технические работники объединены в различные службы и отделы, одним из которых является бухгалтерия.

Высшим органом управления Обществом является общее собрание акционеров. В промежутках между общими собраниями высшим органом управления Обществом является совет директоров Общества, в компетенцию которого входит решение вопросов общего руководства деятельностью Общества, за исключением вопросов, отнесенных к исключительной компетенции общего собрания акционеров.

Исполнительным органов Общества является генеральный директор. Генеральный директор назначается общим собранием акционеров. Он осуществляет оперативное руководство текущей деятельностью предприятия.

Все цеха и службы завода оснащены современной компьютерной техникой, которая связана в единую локальную сеть. Специалистами отдела информационных технологий разработан программный комплекс для автоматизации производственных задач. С начала 1998 года завод имеет выход в глобальную сеть INTERNET и представлен там своей страницей.

II. Оценка качества отчетности

Проанализировав бухгалтерскую отчетность ОАО «Завод железобетонных конструкций №1» можно сделать вывод о том, что данные по отчетности за прошлый и отчетный год совпадают. А именно значение актива и пассива баланса на конец 2003 года совпадает с началом 2004 года.

В I разделе бухгалтерского баланса «Внеоборотные активы» у ОАО «ЖБК№1»на 2003 год отсутствуют данные о нематериальных активах, доходных вложениях в материальные ценности и прочих внеоборотных активах. В 2004 году отсутствуют данные о нематериальных активах и прочих внеоборотных активах.

Во II разделе баланса « Оборотные активы» на 1 января 2004 года нет данных о прочих внеоборотных активах и долгосрочной дебиторской задолженности, а на 1 января 2005 года отсутствуют данные только о прочих внеоборотных активах.

В III разделе бухгалтерского баланса « Капитал и резервы» за 2003 и 2004 год имеются в полном объеме данные о собственном капитале и резервах.

В IV разделе « Долгосрочные обязательства» за два анализируемых периода нет только данных о прочих долгосрочных обязательствах.

В V разделе « Краткосрочные обязательства» бухгалтерского баланса отсутствуют данные о задолженности перед участниками(учредителями) по выплате доходов, резервах предстоящих расходов и прочих краткосрочных обязательствах.

Данные в Отчете о прибылях и убытках за отчетный и прошлый годы представлены в полном объеме, отсутствуют данные только о чрезвычайных доходах и расходах.

Информация по Отчету об изменениях капитала за прошлый и отчетный годы представлена не в полном объеме, а именно имеются данные о чистой прибыли и резервах, образованных в соответствии с учредительными документами. Это объясняется тем, что открытое акционерное общество «Завод ЖБК-1» создано в 2003 году путем выделения из ОАО «Белгородский завод ЖБК – 1», т.е. произошло создание нового юридического лица.

В отчете о движении денежных средств представлена вся информация, необходимая для анализа хозяйственной деятельности предприятия.

В отношении формы №5 «Приложения к бухгалтерскому балансу» можно сказать, что имеются данные об основных средствах , амортизации основных средств и доходных вложений в материальные ценности, о финансовых вложениях в уставные капиталы других организаций, о дебиторской и кредиторской задолженности и о расходах по обычным видам деятельности (по элементам затрат).

Пояснительная записка, необходимая для анализа финансово – хозяйственной деятельности предприятия, нам не была предоставлена.

В целом, бухгалтерскую отчетность за два года можно считать достоверной и качественной для проведения анализа. Потому, что все данные на конец прошлого года соответствуют началу отчетного. Отсутствуют данные лишь за 2002 год, т.к. в 2003 году произошла реорганизация юридического лица.

III. Анализ финансового состояния и финансовых результатов предприятия

1. Состав, структура и динамика активов организации

Сравнительный аналитический баланс можно получить из исходного баланса путем агрегирования (уплотнения) отдельных статей и дополнения его показателями структуры, а также расчётами динамики.

Аналитический баланс полезен тем, что сводит воедино и систематизирует расчеты. Этот баланс объединяет показатели как горизонтального, так и вертикального анализа.

Сравнительный аналитический баланс позволяет предварительно оценить финансовое состояние предприятия, то есть провести экспресс – анализ.

Финансовое состояние предприятия и его устойчивость в значительной степени зависит от того, каким имуществом располагает предприятие, в какие активы вложен капитал, и какой доход они ему приносят. Главным признаком активов бухгалтерского баланса является степень ликвидности.

Все активы делятся на:

-внеоборотные;

-оборотные.

Раздел I. Внеоборотные активы. В этом разделе отражаются: нематериальные активы, основные средства (здания, сооружения, машины, оборудование, находящиеся в собственности организации, земельные участки, объекты природопользования и т. д.); незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения (инвестиции в дочерние и зависимые общества, другие организации), отложенные налоговые активы.

Раздел II. Оборотные активы. Этот раздел объединяет запасы, налог на добавленную стоимость по приобретенным ценностям, долгосрочная и краткосрочная дебиторская задолженность, краткосрочные финансовые вложения, денежные средства. Актив строится в порядке возрастающей ликвидности.

Таблица 1

Аналитический баланс предприятия

| Наименование статей |

Коды строк |

Абсолютные значения |

Удельный вес |

Изменения | Темп прироста цепной |

|

||||||||

|

Абсолютных значений |

Удельного веса |

|

||||||||||||

| Нач. пр.г. | Нач. отч.г. | Кон. отч.г. | Нач пр.г | Нач.отч.г. | Кон.отч.г. | Пр.г. | Отч.г | Пр.г. | Отч.г. |

П. г |

Отч.г | |||

| Нематериальные активы | 110 | - | - | - | - | - | - | - | - | - | - | - | ||

| Основные средства | 120 | 117 175 | 134 832 | 149 977 | 30,5 | 27,7 | 20,9 | 17657 | 15145 | -2,8 | -6,8 | 15,1 | 11,2 | |

| Незавершенное строительство | 130 | 26 988 | 17 286 | 8416 | 7,0 | 3,6 | 1,2 | -9702 | -8870 | -3,4 | -2,4 | -35,9 | -51,3 | |

| Доходные вложения в мат. ценности | 135 | - | - | 24 741 | - | - | 3,5 | - | 24741 | - | 3,5 | - | - | |

| Долгосрочные финансовые вложения | 140 | 21 331 | 21 338 | 14 874 | 5,5 | 4,4 | 2,1 | 7 | -6464 | -1,1 | -2,3 | 0,03 | -30,3 | |

|

Отложенные налоговые активы |

145 | - | 3 | 45 | - | 0,0006 | 0,0062 | 3 | 42 | 0,0006 | 0,0056 | - | 1400 | |

| Итого внеоборотныхактив | 190 | 165 494 | 173 459 | 198 053 | 43,0 | 35,7 | 27,6 | 7965 | 24594 | -7,3 | -8,1 | 4,8 | 41,1 | |

| Запасы | 210 | 58 463 | 59 794 | 79 848 | 15,2 | 12,3 | 11,1 | 1331 | 20054 | -2,9 | -1,2 | 2,3 | 33,5 | |

| НДС по приобретенным ценностям | 220 | 6 476 | 5 370 | 9 293 | 1,7 | 1,1 | 1,3 | -1106 | 3923 | -0,6 | 0,2 | -17,1 | 73,1 | |

|

Долгосрочная дебиторская задолженность |

230 | - | - | 1 801 | - | - | 0,25 | - | 1801 | - | 0,25 | - | - | |

|

Краткосрочная дебиторская задолженность |

240 | 150 716 | 225 230 | 345 835 | 39,2 | 46,3 | 48,3 | 74514 | 120605 | 7,1 | 2 | 49,5 | 53,5 | |

| Краткосрочныефинансовые вложения | 250 | 3 459 | 15 157 | 40 593 | 0,9 | 3,1 | 5,7 | 11698 | 25436 | 2,2 | 2,6 | 338,2 | 62,7 | |

| Денежные средства | 260 | 100 | 6979 | 40 903 | 0,03 | 1,4 | 5,7 | 6879 | 33924 | 1,37 | 4,3 | 6879 | 486,1 | |

| Итого оборотных активов | 290 | 219 214 | 325 530 | 518 273 | 57,0 | 64,3 | 72,4 | 106316 | 192743 | 7,3 | 8,1 | 48,5 | 59,2 | |

| Итого активы | 300 | 384 708 | 485 989 | 716 326 | 100 | 100 | 100 | 101281 | 230337 | - | - | 26,3 | 47,3 | |

Вывод:

Проанализировав данные бухгалтерского баланса за два года, можно сделать вывод, что валюта баланса с каждым годом увеличивается, так на конец 2004 года ее стоимость составляет716 326 тыс. руб., тогда как на начало 2004 года она составляла 485 989 тыс. руб.Т.е. валюта баланса увеличилась в отчетном году на 230337тыс. руб., а в прошлом на 101281 тыс.руб. Это свидетельствует о наращивании хозяйственного оборота ОАО «ЖБК №1».

Стоимость активов увеличивается за счет значительного увеличения оборотных активов, если на начало 2003 года стоимость оборотных активов составляла 219 214, а на конец 2003 и на начало 2004 года их стоимость составляла 325 530 тыс. руб., то на конец 2004 года она составила 518 273 тыс. руб. Темп прироста оборотных активов за 2003 год составил 48,5%, а за 2004 год 59,2 %, что свидетельствует о стабильной работе предприятия и росте объемов производства.

Внеоборотные активы увеличились за 2003 год на 7965тыс. руб., а за 2004 год на 24594 тыс. руб., но доля внеоборотных активов в составе всех активов предприятия уменьшилась в 2003 году на 7,3 % и составила 35,7% на конец года по сравнению с 43,0 % на начало года. В 2004 году доля внеоборотных активов в составе совокупных активов так же уменьшилась на 8,1 % и составила на конец года 27,6 %. Темп прироста на конец2003 года составил 4,8 %, а на конец 2004 года – 41,1 %..

Нематериальные активы, основные средства, незавершенное строительство и долгосрочные финансовые вложения составляют внеоборотные активы предприятия, но наибольший удельный вес имеют основные средства

(20,9 %от валюты баланса на конец отчётного года, в то время как внеоборотные активы – всего – 27,6 %). Стоимость основных средств за 2003 год увеличилась на 17657 тыс.руб., а за 2004 год на 15145 тыс.руб. Доля остальных составляющих незначительна. Доля незавершенного строительства в составе активов на начало прошлого года составляла 7%, на начало отчетного – 3,6%, на конец отчетного – 1,2%.

Долгосрочные финансовые вложения в прошлом году увеличились на 7 тыс. руб., а в отчетном уменьшились на 6464 тыс.руб.

Наибольшую долю в составе оборотных активов на начало 2003 составляет краткосрочная дебиторская задолженность – 39,2 % , на начало и конец 2004 года так же набольшую долю в составе оборотных активов занимает краткосрочная дебиторская задолженность – 46,3% и 48,3% соответственно.

Запасы за 2003 год увеличились на 1331 тыс. руб., а за 2004 год на 20054 тыс. руб., что свидетельствует о стабильности производственного потенциала, а краткосрочная дебиторская задолженность постоянно увеличивается. Денежные средства предприятия в каждом отчётном периоде так же увеличиваются, так за 2003 год их стоимость увеличилась на 6879 тыс.руб., а в 2004 году на 33924 тыс.руб., что говорит о достатке денежных средств у организации. Краткосрочные финансовые вложения так же с каждым годом увеличиваются, темп прироста за 2003 г. Составил 338,2%, а за 2004 г. – 62,7%.

Таким образом, в прошлом и отчетном периодах стоимость имущества ОАО «ЖБК №1» увеличилась. Это произошло в основном за счет увеличения стоимости оборотного капитала, а так как основную долю оборотных средств составляет запасы и дебиторская задолженность, то их увеличение говорит об увеличении спроса на продукцию ОАО «ЖБК №1».

Если актив баланса раскрывает предметный состав имущественной массы организации, то пассив имеет иное значение. Он показывает, во-первых, какая величина средств (капитала) вложена в хозяйственную деятельность организации и, во-вторых, кто и в какой форме участвовал в создании её имущественной массы. Пассив баланса – это, в определенном смысле, сумма обязательств организации.

Пассив бухгалтерского баланса состоит из трёх разделов, а именно

- 3 раздел « Капитал и резервы»;

- 4 раздел « Долгосрочные обязательства»;

- 5 раздел «Краткосрочные обязательства».

В 3 разделе приводятся данные о собственных источниках средств в различных группировках: уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль (непокрытый убыток).

В 4 разделе отражаются долгосрочные займы и кредиты, а так же отложенные налоговые обязательства.

В 5 разделе баланса приводятся данные о краткосрочных займах и кредитах, кредиторской задолженности, доходах будущих периодов и резервах предстоящих расходов.

В процессе анализа необходимо изучить состав, структуру и динамику источников формирования средств предприятия. Капитал – это средства, которыми располагает субъект хозяйствования для осуществления своей деятельности с целью получения прибыли.

Формируется капитал предприятия как за счет собственных, так и за счет заемных источников, т.е. капитал разделяется на собственный и заемный.

Собственный капитал предприятия рассчитывается как сумма строк 490 «Капитал и резервы», 640 «Доходы будущих периодов», 650 «Резервы предстоящих расходов и платежей».

Заемный капитал рассчитывается как сумма строк 590 «Долгосрочные заемные средства», 690 «Краткосрочные заемные средства», за вычетом суммы по строкам 640 «Доходы будущих периодов», 650 «Резервы предстоящих расходов и платежей».

Совокупный капитал предприятия равен сумме собственного и заемного капитала или валюте баланса (строка 700).

В России организация считается финансово устойчивой, если доля собственного капитала будет составлять более 50% от совокупного капитала.

Важным является наличие у предприятия постоянного капитала.

Постоянный капитал - это сумма собственного капитала и долгосрочных заемных средств (строка 590).

Постоянный капитал направляется на финансирование активов, которые дадут отдачу в долгосрочной перспективе.

|

Наименование статей |

Коды строк |

Абсолютные значения | Удельный вес | Изменения | Темп прироста цепной | |||||||||

|

Абсолютных значений |

Удельного веса |

|||||||||||||

| Нач пр. г. | Нач отч.г. | Кон отч г | Нач.пр.г | Нач отч.г | Кон.отч.г | Прош.г. | Отч.г. | Пр.г. | Отч.г | |||||

| Пг | Ог | |||||||||||||

| Уставный капитал | 410 | 4651 | 4651 | 4651 | 1,2 | 0,96 | 0,6 | 0 | 0 | -0,2 | -0,4 | - | - |

|

| Соб.акции вык. у акц-в | - | 7 | - | - | 0,001 | - | 7 | -7 | 0,001 | -0,001 | - | - | ||

|

Добавочный капитал |

420 | 156032 | 156030 | 156030 | 40,6 | 32,1 | 21,8 | -2 | 0 | -8,5 | -10,3 | -0,001 | - | |

| Резервный капитал | 430 | - | 233 | 233 | - | 0,05 | 0,03 | 233 | 0 | 0,05 | -0,02 | - | - | |

| Нераспределенная прибыль | 470 | 160 104 | 247 619 | 376353 | 41,6 | 51,0 | 52,5 | 87515 | 128734 | 9,4 | 1,5 | 54 | 519 | |

| Итого капитал и резервы | 490 | 320 787 | 409 180 | 539259 | 83,4 | 84,2 | 75,3 | 88393 | 130079 | 0,8 | -8,9 | 27,6 | 31,8 | |

| Долгосрочные займы и кредиты | 510 | - | 2352 | 1275 | - | 0,5 | 0,18 | 2352 | -1077 | 0,5 | -0,32 | - | -45,8 | |

| Отложенные налоговые обязательства | 515 | - | 1052 | 1670 | - | 0,2 | 0,3 | 1052 | 618 | 0,2 | 0,1 | - | 58,7 | |

| Итого долгосрочные обязательства | 590 | - | 3404 | 2945 | - | 0,7 | 0,4 | 3404 | -459 | 0,7 | -0,3 | - | -13,5 | |

| Краткосрочные займы и кредиты | 610 | 2190 | - | 42000 | 0,6 | - | 6,0 | -2190 | 42000 | -0,6 | 6,0 | - | - |

|

| Кредиторская задолженность | 620 | 61119 | 73156 | 132122 | 15,9 | 15,0 | 18,4 | 12037 | 58966 | -0,9 | 3,4 | 13,2 | 80,6 | |

| Задолженность перед участниками по выплате доходов | 630 | - | - | - | - | - | - | - | - | - | - | - | - | |

| Доходы будущих периодов | 640 | 612 | 249 | - | 0,16 | 0,05 | - | -363 | -249 | -0,11 | -0,05 | -59,3 | - | |

| Резервы предстоящих расходов | 650 | - | - | - | - | - | - | - | - | - | - | - | - |

|

| Прочие краткосрочные обязательства | 660 | - | - | - | - | - | - | - | - | - | - | - | - |

|

| Итого краткосроч.обязат-ва | 690 | 63921 | 73405 | 174122 | 16,6 | 15,1 | 24,3 | 9484 | 100717 | -1,5 | 9,2 | 14,8 | 137,2 | |

|

Итого капитал, в том числе: |

700 | 384 708 | 485 989 | 716 326 | 100 | 100 | 100 | 101281 | 230337 | - | - | 26,3 | 47,3 | |

|

Собств. капитал |

320787 | 409 180 | 539259 | 83,4 | 84,2 | 75,3 | 88393 | 130079 | 0,8 | -8,9 | 27,6 | 31,8 | ||

| Заемный капитал | 63921 | 76809 | 177067 | 16,6 | 15,8 | 24,7 | 12888 | 100258 | -0,8 | 8,9 | 20,2 | 130,5 | ||

Вывод:

По данным таблицы можно сказать, что основная часть пассивов организации принадлежит собственному капиталу, причем его абсолютные показатели увеличиваются в каждом отчётном периоде (на начало 2003 года – 320787 тыс. руб.; на начало 2004 года – 409180 тыс. руб.; на конец 2004 года- 539259 тыс. руб.) за счёт нераспределённой прибыли. Значение нераспределенной прибыли за 2003 г. увеличилось 85515 тыс. руб., а за 2004 г. на 128734 г.

Но, несмотря на это, удельный вес собственного капитала за 2004 г. уменьшился на 8,9%, хотя он увеличился по абсолютным показателям. Это можно объяснить большим увеличением совокупного капитала и влиянием инфляционной составляющей. Темп прироста собственного капитала за прошлый год составил – 27,6%,за отчетный – 31,8%.

В структуре собственного капитала наибольшее значение нераспределенной прибыли и добавочного капитала. Значение нераспределенной прибыли увеличивается за прошлый год на 87515 тыс. руб., а за отчетный на 128734 тыс. руб. Удельный вес за 2003 г. увеличился на 9,4 %, за 2004 г. – на 1,5%. Темп прироста нераспределенной прибыли за прошлый год составил 54%, а за отчетный 51%.

Добавочный капитал имеет стабильное значение и в динамике практически не меняется. То же самое можно сказать и об уставном капитале, т.е. его значение не меняется в течение двух лет.

В структуре заемных средств организации наибольший удельный вес занимает кредиторская задолженность, остальные значения показателей в структуре заемных средств не значительны. Удельный вес кредиторской задолженности на начало 2003 года равен 15%, на начало 2004 г. -15,0%, а на конец 2004 г. – 18,4%. Темп прироста кредиторской задолженности за прошлый год составил 13,2%, а за отчетный – 80,6%.

Долгосрочные обязательства меняются незначительно, темп их прироста на конец отчетного года составил – 13,5%.

Краткосрочные обязательства за 2003 г. увеличились на 9484 тыс.руб., за 2004 г. их значение увеличилось на 230337. Темп прироста за прошлый год составил 26,3%, а за отчетный – 47,3%. Удельный вес краткосрочных обязательств в составе совокупного капитала на начало 2003 г. – 16,6%, на начало 2004 г. – 15,1%, а на конец 2004 г. – 24,3%.

Из расчетов видно, что заёмный капитал предприятия на конец 2004 года составляет 24,7%, т.е. увеличился на 8,9%. Это произошло за счёт увеличения краткосрочных обязательств (на 9,2 %), в то время как долгосрочные обязательства уменьшились на 0,3%и составили на конец отчётного периода0,4 %. Темп прироста заемного капитала за прошлый год – 20,2%, а за отчетный – 130,5%.

Таким образом, собственный капитал ОАО «ЖБК №1» на конец 2004года составил 75,3%, а заёмный капитал на эту же дату – 24,7%. Такое соотношение капиталов предприятия свидетельствуют о стабильности, устойчивости его финансового состояния.

После вступления в силу Федерального Закона от 7 августа 2001 года №120-Ф.З. «О внесении изменений и дополнений в Ф.З. об акционерных обществах» с 1января 2002 года минимальный размер резервного капитала не должен быть менее 5% от уставного капитала. В нашем случае резервный капитал предприятия составляет 5% от уставного.

В целом капитал предприятия увеличился в 2004 году по сравнению с началом 2003 года.

2. Показатели финансовой независимости, структуры капитала и мобильности предприятия

Финансовую независимость предприятия, структуру капитала, а так же мобильность можно оценить с помощью следующих коэффициентов:

1. Коэффициент автономии. Он определяет, какая часть активов организации покрывается за счет собственных средств. Считается нормальным, если собственный капитал составляет больше половины совокупного капитала, т.е. его нормативное значение составляет более 0,5. Чем выше значение коэффициента, тем предприятие более устойчивое, стабильное и не зависит от внешних кредиторов.

2. Коэффициент финансовой зависимости показывает долю заемного капитала в общей сумме имущества предприятия. Данный коэффициент является обратным предыдущему, следовательно, его норматив меньше, чем 0,5.

3. Коэффициент равновесия показывает соотношение собственного и заёмного капитала. Если у предприятия собственные средства превышают заемные, то можно говорить о том, что оно способно управлять своими ресурсами. Он должен быть больше или равен 1.

4. Коэффициент финансового риска является обратным коэффициенту равновесия, поэтому его норматив меньше 1. Он показывает, в какой степени предприятие зависит от внешних источников финансирования, т.е. характеризует величину заёмных средств, приходящихся на каждый рубль собственных средств, вложенных а активы предприятия.

Следующие коэффициенты характеризуют структуру заемного капитала:

1. Коэффициент финансовой устойчивости. Он показывает степень независимости предприятия от краткосрочных заемных источников финансирования.

2. Коэффициент привлечения долгосрочных заемных средств. Он показывает, какая часть внеоборотных активов не принадлежит предприятию, т.е. характеризует зависимость предприятия от внешних инвесторов в части финансирования внеоборотных активов. Желательно, чтобы этот коэффициент был невысоким и в динамике не увеличивался.

Так же очень важными являются коэффициенты, характеризующие имущественное положение предприятия:

1. Коэффициент мобильности. Он показывает долю оборотного, т.е. мобильного капитала, в общей сумме имущества. Чем он больше, чем лучше.

2. Индекс постоянного актива показывает, какая часть собственного капитала вложена во внеоборотные активы.

Таблица 2

Показатели финансовой независимости, структуры капитала и мобильности предприятия

|

№ п/п. |

Наименование показателя |

Порядок расчета |

Нормативное значение |

Фактические значения |

Изменения | |||

| Нач пр.г | Нач отч г | Кон отч г | Пр.г. | Отч.г. | ||||

| 1 | Коэффициент автономии |

|

|

0,83 | 0,84 | 0,75 | 0,01 | -0,09 |

| 2 | Коэффициент финансовой зависимости |

|

|

0,17 | 0,16 | 0,25 | -0,01 | 0,09 |

| Коэффициент равновесия |

|

|

5 | 5,3 | 3,05 | 0,3 | -2,25 | |

| 4 | Коэффициент финансового риска |

|

< 1 | 0,20 | 0,19 | 0,33 | -0,01 | 0,14 |

| 5 | Коэффициент финансовой устойчивости |

|

> 0,5 | 0,83 | 0,85 | 0,76 | 0,02 | -0,09 |

| 6 | Коэффициент долгосрочного привлечения заемных средств |

|

- | 0 | 0,008 | 0,005 | 0,008 | -0,003 |

| 7 | Доля краткосрочных обязательств в заемном капитале |

|

- | 1 | 0,96 | 0,98 | -0,04 | 0,02 |

| 8 | Коэффициент мобильности |

|

|

0,57 | 0,67 | 0,72 | 0,1 | 0,05 |

| 9 | Индекс постоянного актива |

|

< 1 | 0,52 | 0,42 | 0,37 | -0,1 | -0,05 |

Вывод:

По данным таблицы 2 можно сказать, что значение коэффициента автономии на начало 2003 г., а так же на начало и конец 2004 г. соответствует нормативу , но в отчетном году наметилась тенденция к его уменьшению (-0,09). Это говорит о том, что данное предприятие устойчиво, стабильное и не зависит от внешних кредиторов.

Соответственно, значения коэффициента финансовой зависимости за отчётный и прошлый периоды тоже соответствуют нормативу. Норматив этого коэффициента <0,5, его значение на начало прошлого года – 0,17, на начало отчетного – 0,16, а на конец отчетного 0,25. Эти значения говорят о том, что заемный капитал покрывается за счет общей суммы имущества предприятия.

Значения коэффициента

равновесия на начало и конец отчётного периода соответствуют нормативным. А

именно норматив составляет ![]() 1,

значение на начало прошлого года – 5, на начало отчетного -5,3, а на конец

отчетного года – 3,05.Нужно отметить, что значение данного коэффициента за 2004 г. снизилось на 2,25. Все эти значения показывают, что ОАО «ЖБК №1» не зависит от внешних

источников финансирования.

1,

значение на начало прошлого года – 5, на начало отчетного -5,3, а на конец

отчетного года – 3,05.Нужно отметить, что значение данного коэффициента за 2004 г. снизилось на 2,25. Все эти значения показывают, что ОАО «ЖБК №1» не зависит от внешних

источников финансирования.

Полученные значения коэффициента финансового риска соответствуют нормативам. Это значит, что предприятие способно управлять своими ресурсами и в небольшой степени зависит от внешних источников заемных средств. На конец 2004 года на каждый рубль собственных средств приходится 0,33 руб. заемных средств.

Значение коэффициент финансовой устойчивости соответствует нормативному в каждом отчётном периоде. Нормативное значение коэффициента финансовой устойчивости >0,5, фактические значения на начало 2003 г. -0,83, на начало 2004 г. – 0,85, а на конец 2004 г. – 0,76.

Следовательно предприятие в незначительной степени зависит от краткосрочных заёмных источников финансирования.

Значение коэффициента привлечения долгосрочных заёмных средств невысокое (0,008 – на начало отчетного года и 0,005 – на конец отчетного периода) и в динамике снижается, следовательно, предприятие с каждым годом становится всё более независимым от внешних инвесторов в части финансирования внеоборотных активов.

Значение коэффициента мобильности соответствует нормативу, и в динамике увеличивается, а это является положительной тенденцией в развитии предприятия.

Индекс постоянного актива соответствуют нормативу в каждом отчётном периоде. В динамике его значение уменьшается. Он показывает, что во внеоборотные активы вложена значительная часть собственного капитала.

Показатель доли краткосрочных обязательств в заемном капитале имеет значение, приближенное к единице. Это говорит о том, что в заемном капитале наибольшая часть – это краткосрочные обязательства. В динамике этот показатель уменьшается, что характеризует предприятие с положительной стороны.

3. Показатели обеспеченности предприятия собственными оборотными средствами

Собственный капитал предприятие может использовать для приобретения:

- внеоборотных активов;

- оборотных активов.

Собственные оборотные средства – это та часть собственного капитала предприятия, которая является источником покрытия его текущих активов.

Собственные оборотные средства можно рассчитать по формуле:

СОС= СК – ВнА, где

СОС - собственные оборотные средства;

СК - собственный капитал;

ВнА – внеоборотные активы.

СОС = (490 + 640 + 650) 190.

Рассчитав СОС по этой формуле, мы можем оценить наличие или недостаток этих средств. Но их абсолютная величина не позволяет оценить степень удовлетворительности финансового состояния предприятия. Это можно сделать, рассчитав относительные показатели обеспеченности предприятия собственными оборотными средствами.

Коэффициент обеспеченности организации собственными оборотными средствами показывает, каково должно быть наличие этих средств у предприятия. Считается, что, по крайней мере, собственные оборотные средства должны составлять 10 %.

Коэффициент обеспеченности запасов и затрат собственными источниками показывает какую долю собственные оборотные средства занимают в формировании запасов и затрат. Нормативное значение этого показателя составляет приблизительно 0,6-0,8.

Коэффициент маневренности собственного капитала позволяет оценить, какая часть собственного капитала находится в составе собственных оборотных средств. Нормативное значение этого показателя больше 0,5.

Все описанные выше коэффициенты рассчитаны в табл. 3.

Таблица 3

Показатели обеспеченности предприятия собственными оборотными средствами

| №п/п | Наименование показателя |

Порядок расчета |

Нормативное значение |

Фактическое значение | изменения | |||

| Нач пр г. | Нач отч г | Кон отч г | Пр г. | Отч г. | ||||

| 1 | Величина собственных оборотных средств, тыс. руб. | СОС=СК - Внеоб А+ДЗК | - | 155905 | 235970 | 341206 | 80065 | 105236 |

| 2 | Коэффициент обеспеченности собственными источниками оборотных активов |

|

|

0,71 | 0,72 | 0,66 | 0,01 | -0,06 |

| 3 | Коэффициент обеспеченности собственными источниками запасов |

|

0,6 – 0,8 | 2,6 | 3,9 | 4,3 | 1,3 | 1,1 |

| 4 | Коэффициент маневренности |

|

> 0,5 | 0,5 | 0,6 | 0,6 | 0,1 | 0 |

Вывод:

Абсолютная величина собственных оборотных средств ОАО «ЖБК №1» положительна и увеличивается в каждом отчетном периоде. За 2003 г. значение собственных оборотных средств увеличилось на 80065 тыс. руб. , а за 2004 г. – на 105236 тыс.руб. Это характеризует предприятие с положительной стороны.

Значения коэффициента обеспеченности оборотных активов предприятия собственными средствами удовлетворяют нормативы. Значение этого коэффициента в отчетном году незначительно снижается. Таким образом, можно сделать вывод о том, что предприятие имеет достаточную величину собственного капитала для ведения производственно-хозяйственной деятельности, а, следовательно, финансовое состояние предприятия стабильно и устойчиво.

Рассчитанные значения коэффициента обеспеченности собственными источниками запасов гораздо выше нормативных значений. В динамике этот показатель увеличивается. Это говорит о том, что на складах предприятия большие объемы запасов. Значения коэффициента маневренности соответствуют нормативным значениям. Исходя из этого, можно сделать вывод, что значительная часть собственного капитала находится в мобильной форме, позволяющей ОАО «ЖБК№1» свободно маневрировать капиталом. Значения этого коэффициента в динамике практически не изменяется, хотя высокие его значения положительно характеризуют финансовое состояние предприятия.

4. Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования

Для промышленных предприятий и организаций, обладающих значительной долей материальных оборотных средств в своих активах, применяют методику оценки достаточности источников финансирования материальных оборотных средств. То есть соотношение стоимости запасов и величин собственных и заёмных источников их формирования является важнейшим фактором устойчивости финансового состояния предприятия.

Запасы – строка 210 бухгалтерского баланса.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

1.Собственные оборотные средства:

СОС = СК – ВнА = (490 + 640 + 650) – 190

2.Собственные и долгосрочные заемные источники формирования запасов и затрат:

СОС′ = СК – ВнА + ДЗК = 490 + 640 + 650 – 190+ 590

3.Общая величина основных источников формирования запасов и затрат:

Общ.Σист. = СК – ВнА + ДЗК + КрКриЗ = (490 + 640 + 650) 190 + 590 + 610

Для определения типа финансовой устойчивости необходимо сравнить величину запасов и затрат с величиной источников их формирования.

Существует 4 типа финансовой устойчивости:

1.Абсолютная устойчивость:

З ≤ СОС

Данное соотношение показывает, что все запасы полностью покрываются собственными оборотными средствами, т.е. предприятие не зависит от внешних кредиторов.

3. Нормальная устойчивость:

З≤ СОС + ДЗК

Данное соотношение соответствует положению, когда успешно функционирующее предприятие использует для покрытия запасов и затрат «нормальные источники средств», т.е. собственные и привлеченные.

3. Неустойчивое положение:

З ≤ СОС + ДЗК + КрКриЗ

Неустойчивое финансовое положение предприятия сопряжено с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия в результате пополнения источников собственных средств за счет сокращения дебиторской задолженности и ускорения оборачиваемости запасов.

4. Кризисное финансовое состояние:

З ≥ СОС + ДЗК + КрКриЗ

При данном состоянии организация полностью зависит от заемных источников финансирования, т.е. собственного капитала, долго и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств.

Таблица 4

Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования

| Наименование показателя |

Порядок расчета |

Значение | ||

| нач. пр. г | нач. отч.г | кон. отч. г | ||

| Величина запасов, тыс. руб. | Стр.210(Ф№1) | 58463 | 59794 | 79848 |

| Собственные источники формирования запасов, тыс. руб. | СК – ВнеобА+ДЗК | 155905 | 235970 | 341206 |

| Собственные и долгосрочные источники формирования запасов, тыс. руб. | СОС + ДЗК | 155905 | 239374 | 344151 |

| Общая сумма нормальных источников формирования запасов, тыс. руб. | - | 155905 | 239374 | 344151 |

| Тип финансовой устойчивости | - |

Нормальная устойчивость |

Нормальная устойчивость |

Нормальная устойчивость |

Вывод:

Сравнивая рассчитанные выше показатели, можно сказать, что на начало 2003 года состояние ОАО «ЖБК №1» было нормальным. Т.е. пополнение запасов на предприятии происходило только за счёт собственных и долгосрочных заёмных средств. Величина запасов в динамике увеличивается, собственные и долгосрочные источники формирования так же увеличиваются.

К началу 2004 года состояние предприятия осталось неизменным нормально устойчивым. Это означает, что запасы предприятия покрываются «нормальными источниками», т. е. собственным и долгосрочным заёмным капиталом.

К концу 2004 года финансовое состояние ОАО «ЖБК №1» продолжает оставаться нормально устойчивым, т. е. у предприятия нет необходимости привлекать краткосрочные заемные средства для покрытия запасов, так как они полностью покрываются собственным капиталом и долгосрочными заемными средствами. Следовательно ОАО «ЖБК №1» успешно и стабильно функционирует.

5. Оценка ликвидности баланса

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации. То есть е способности своевременно и полностью рассчитываться по всем своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Ликвидность активов – это способность активов превращаться в деньги, и чем быстрее, тем лучше.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания их сроков.

В зависимости от степени ликвидности активы предприятия разделяются на следующие группы:

А1 – наиболее ликвидные активы.

А1 = с.250 + с.260 , где

с. 250 – краткосрочные финансовые вложения;

с.260 – денежные средства.

К А2 относятся быстро реализуемые активы:

А2 =с. 240 +с 270, где

с.240 – краткосрочная дебиторская задолженность;

с.270 – прочие оборотные активы.

А3 – медленно реализуемые активы.

А3 = с.210 + с.220, где

с.210 – запасы;

с.220 – НДС по приобретенным ценностям.

А4 – это труднореализуемые активы.

А4 = с.190 +с. 230

с.190 – внеоборотные активы;

с.230 – долгосрочная дебиторская задолженность.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства.

П1 = с.620, где

с.620 – кредиторская задолженность

П2 – краткосрочные пассивы.

П2 = с.610 +с. 630 + с.660, где

С.610 – краткосрочные кредиты и займы

С.630 – задолженность участникам по выплате доходов

С.660 – прочие краткосрочные пассивы

П3 – долгосрочные пассивы.

П3 = с.590, где

С.590 – долгосрочные обязательства

П4 – постоянные (устойчивые) пассивы.

П4 = с.490 +с. 640 +с. 650, где

С.490 – собственный капитал

С. 640 – доходы будущих периодов

С.650 – резервы предстоящих расходов

Таблица 5

Оценка ликвидности баланса

| Наименование группы активов, порядок расчета | Значение, т.р. | Наименование группы пассивов, порядок расчета | Значение, т.р. | Знак | Величина платежного избытка (недостатка), т.р. |

|

||||||||

| Нач пр.г. | Нач отч.г. | Кон отч.г. | Нач пр.г. | Нач отч.г. | Кон отч.г. | Нач. пр. г. | Нач отч.г. | Кон отч.г. | Нач пр.г. | Н г | Кг | |||

|

А1=стр 250+ стр260 Наиб. ликвидные активы |

3559 | 22136 | 81496 |

П1= стр620 Наиболее срочные обязательства |

61119 | 73156 | 132122 | А1<П1 | А1<П1 | А1<П1 | -57560 | -51020 | -50626 | |

|

А2= стр240+ стр270 Быстрореализ. активы |

150716 | 225230 | 345835 |

П2= стр610+стр630+ стр660 Краткосрочные пассивы |

2190 | - | 42000 | А2>П2 | А2>П2 | А2 >П2 | 148526 | 225230 | 303835 | |

|

А3= стр210+стр 220 Медленнореализуе мые активы |

64939 | 65164 | 89141 |

П3= стр590 Долгосрочные пассивы |

- | 3404 | 2945 | А3>П3 | А3>П3 | А3>П3 | 64939 | 61760 | 86196 | |

|

А4= стр190+стр 230 Труднореализуемые активы |

165494 | 173459 | 199854 |

П4= стр490+стр 640+ стр650 Постоянные пассивы |

321399 | 409429 | 539259 | А4<П4 | А4<П4 | А4<П4 | -155905 | -235970 | -339405 | |

Вывод:

Баланс считается абсолютно ликвидным, если одновременно имеются следующие соотношения:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤ П4.

Как видно из таблицы 5,

ликвидность бухгалтерского баланса на начало прошлого года ОАО «ЖБК №1» не

является абсолютной. Потому, что на начало 2003 г. не выполняется самое первое соотношение, т.е. наиболее ликвидные активы ( А1) должны быть ![]() наиболее срочных

обязательств (П1). Но по произведенным расчетам видно, что наиболее ликвидные

активы значительно меньше наиболее срочных обязательств. Такая же ситуация продолжается

в течение следующего года. А именно, на конец отчетного года баланс считать

абсолютно ликвидным нельзя.

наиболее срочных

обязательств (П1). Но по произведенным расчетам видно, что наиболее ликвидные

активы значительно меньше наиболее срочных обязательств. Такая же ситуация продолжается

в течение следующего года. А именно, на конец отчетного года баланс считать

абсолютно ликвидным нельзя.

Минимальным условие финансовой устойчивости является выполнение четвёртого неравенства, что свидетельствует о наличии у предприятия собственных внеоборотных средств, и в нашем случае это условие выполняется.

По первой группе активов и пассивов за прошлый и отчетный годы наблюдается платежный недостаток, по остальным группам активов и пассивов и в 2003 году и в 2004 году присутствует платежный избыток. Т.е выполняются последние три неравенства.

Поэтому сравнивая полученные неравенства с оптимальным вариантом, можно сделать вывод о том, что бухгалтерский баланс ОАО «ЖБК №1» за два года является ликвидным, но не абсолютно. Так как все неравенства выполняются, кроме одного и соблюдается минимальное условие финансовой устойчивости. Это значит, что данная организация при необходимости своевременно и полностью способна рассчитаться по своим долгам.

6. Коэффициенты платежеспособности предприятия

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Таким образом, основными признаками платежеспособности являются:

а) наличие в достаточном объеме средств на расчетном счете;

б) отсутствие просроченной кредиторской задолженности.

Для оценки платежеспособности рассчитывают следующие коэффициенты:

1) коэффициент абсолютной ликвидности;

2) коэффициент промежуточной ликвидности;

3) коэффициент текущей ликвидности.

Коэффициент абсолютной ликвидности, то есть мгновенной ликвидности, показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счёт денежных средств и краткосрочных ценных бумаг. Этот коэффициент определяет платежеспособность предприятия на момент составления баланса. Значение коэффициента признается достаточным, если он составляет 0,1-0,7

Коэффициент промежуточной ликвидности (промежуточного покрытия, критической ликвидности) показывает какая часть краткосрочных обязательств организации может быть немедленно погашена за счёт средств на различных расчётах в краткосрочных ценных бумагах, а также поступлений по расчётам с дебиторами. Допустимые его значения 0,7-0,8, а оптимальное значение – 1. Это платежеспособность предприятия в случае погашения его контрагентами краткосрочной дебиторской задолженности.

Коэффициент текущей ликвидности (покрытия текущих обязательств), он показывает, какую часть текущих обязательств по кредитам и расчётам можно погасить, мобилизовав все оборотные средства. То есть этот коэффициент позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Нормативное значение коэффициента текущей ликвидности должно быть больше 2.

Коэффициент платежеспособности за период рассчитывается по данным отчета о движении денежных средств. Он характеризует способность предприятия рассчитываться деньгами. Данный показатель используется при перспективном анализе для оценки будущей платежеспособности по данным бизнес – планов. Если рассчитанный показатель меньше 1, следовательно, план разработан не корректно, а притоки и оттоки денежных средств не сбалансированы.

Таблица 6

Коэффициенты платежеспособности предприятия

| Наименование показателя | Порядок расчета | Нормативное значение | Фактические значения | Изменения | |||

| Нач пр.г. | Нач отч.г. | Кон отч.г. | Пр.г. | Отч.г. | |||

| Коэффициент автономии |

|

|

0,83 | 0,84 | 0,75 | 0,01 | -0,09 |

| Коэффициент абсолютной ликвидности |

|

|

0,1 | 0,3 | 0,5 | 0,2 | 0,2 |

| Коэффициент промежуточной ликвидности |

|

0,7-7,8 | 2,4 | 3,4 | 2,5 | 1 | -0,9 |

| Коэффициент текущей ликвидности |

|

|

3,4 | 4,2 | 2,9 | 0,8 | -1,3 |

| Коэффициент платежеспособности за период |

|

|

Х | 1,02 | 1,6 | Х | 0,58 |

Вывод:

Рассчитанное значение коэффициента автономии на начало 2003 г., а так же на начало и конец 2004 г. соответствует нормативу, но в отчетном году наметилась тенденция к его уменьшению (-0,09). Это говорит о том, что данное предприятие устойчиво, стабильное и не зависит от внешних кредиторов.

Расчётные значения коэффициента абсолютной ликвидности удовлетворяют нормативным, а именно, на начало прошлого года – 0,1, на начало отчетного – 0,3, а на конец отчетного периода – 0,5.Это означает, что организация в случае необходимости сможет погасить в ближайшее время краткосрочную задолженность за счёт денежных средств и краткосрочных ценных бумаг.

Рассчитанные значения коэффициента промежуточной ликвидности в нашем случае не удовлетворяют нормативным, то есть предприятие на данный момент не способно покрыть свои текущие краткосрочные обязательства за счет средств на различных счетах в краткосрочных ценных бумагах, а так же поступлений по расчетам с дебиторами.

А вот расчётные значения коэффициента текущей ликвидности соответствуют нормативному значению. Это значит, что организация сможет погасить свои текущие обязательства при реализации оборотных средств, т. е. текущие активы покрывают краткосрочные обязательства. Коэффициент текущей ликвидности- это главный показатель платежеспособности. За 2003 год наблюдается увеличение этого показателя на 0,8, а за 2004 год значение коэффициента текущей ликвидности снизилось на 1,3.

Значение коэффициента платежеспособности за период в 2003 году равно 1,02, а в 2004 году 1,6. Это говорит о том, что бизнес – план предприятия разработан корректно, а притоки и оттоки денежных средств сбалансированы.

Таким образом, можно сказать, что предприятие в целом является платежеспособным.

7. Оценка удовлетворительности структуры баланса и прогноз утраты (восстановления) платежеспособности

В законе « О несостоятельности (банкротстве)» от 16.10.02 года № 127 - ФЗ. В этом законе дано четкое определение понятия несостоятельности. Это признанная арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязательство по уплате обязательных платежей. Под денежным обязательством понимается обязанность должника уплатить кредитору определенную сумму денег по гражданско-правовому договору и по другим основаниям, предусмотренным Гражданским Кодексом РФ. К обязательным платежам отнесены налоги, сборы и другие обязательные взносы в бюджет соответствующего уровня и во внебюджетные фонды в порядке и на условиях, которые определяются законодательством РФ.

Критерием неплатежеспособности должника – юридического лица является неисполнение обязанности по уплате указанных выше сумм платежей в течение трех месяцев с момента наступления даты платежа.

Согласно данному закону и Методическому положению по оценке финансового состояния предприятия и установлению неудовлетворительной структуры бухгалтерского баланса (№31-р от 12.08.94) оценка неудовлетворительной структуры бухгалтерского баланса проводится на основе следующих показателей:

1. Коэффициент текущей ликвидности

2. Коэффициент обеспеченности собственными оборотными средствами

3. Коэффициент восстановления (утраты) платежеспособности.

Если первые два коэффициента оба или хотя бы один из них не удовлетворяют нормативу, то предприятие признается неплатежеспособным и тогда рассчитывается коэффициент восстановления за период равный 6 месяцев.

Если коэффициент восстановления больше 1, то у предприятия есть реальная возможность восстановить свою платежеспособность в ближайшие 6 месяцев и наоборот. Если значения первых двух коэффициентов превышают нормативные значения, но наметилась тенденция снижения коэффициента текущей ликвидности на конец периода, то рассчитывается коэффициент утраты платежеспособности за период 3 месяца. Коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами уже были рассчитаны в ходе анализа.

Таблица 7

Оценка удовлетворительности структуры баланса и прогноз утраты (восстановления) платежеспособности

| Наименование показателя | Порядок расчета | Нормативное значение | Фактическое значение | |

| на начало года |

наконец года |

|||

| Коэффициент текущей ликвидности |

|

|

4,2 | 2,9 |

| Коэффициент обеспеченности собственными оборотными средствами |

|

|

0,72 | 0,66 |

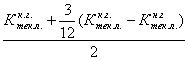

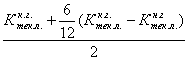

| Коэффициент утраты платежеспособности за период, равный трем месяцам |

|

>1 | Х | 2,3 |

| Коэффициент восстановления платежеспособности за период, равный шести месяцам |

|

>1 | Х | Х |

Вывод:

Из таблицы 7 видно, что значения коэффициента текущей ликвидности соответствуют нормативному значению. А именно, на начало отчетного года – 4,2, а на конец – 2,9.

Рассчитанное значение коэффициента обеспеченности собственными оборотными средствами на начало и конец года удовлетворяет нормативному значению.

В соответствии с Методическим положением по оценке финансового состояния предприятия и установлению неудовлетворительной структуры бухгалтерского баланса (№31-р от 12.08.94): если значения коэффициента текущей ликвидности и коэффициента обеспеченности собственными оборотными средствами превышают нормативные значения, но наметилась тенденция снижения коэффициента текущей ликвидности на конец периода, то рассчитывается коэффициент утраты платежеспособности за период 3 месяца.

Следовательно, необходимо рассчитать коэффициент утраты платежеспособности за 3 месяца.

![]() >1,

>1,

Кутр. = 2,3

Полученное значение этого коэффициента больше 1, что говорит о реальной возможности не утратить свою платежеспособность в течение трех месяцев.

Исходя из этого, можно сделать вывод о том, что ОАО «ЖБК №1» не имеет тенденций к развитию банкротства. Структуру его баланса можно считать удовлетворительной.

8. Анализ показателей оборачиваемости капитала предприятия

Термин деловая активность в широком смысле означает весь спектр усилий направленных на продвижение фирмы на рынках продукции, труда капитала, т.е. показатели деловой активности характеризуют результаты и эффективность, текущей основной производственной и коммерческой деятельности.

Для оценки деловой активности используются:

1) качественные критерии;

2) количественные показатели.

Качественные - то есть жёстко неформализуемые:

- широта рынков сбыта;

- наличие продуктов поставляемых на экспорт;

- репутация предприятия, выражающаяся в известности клиентов.

Количественная оценка деловой активности может быть проведена по следующим категориям:

- оценка степени выполнения плана по основным показателям и анализ отклонений;

- оценка уровня эффективности использования материальных, трудовых и финансовых ресурсов предприятия.

Показатели оборачиваемости очень важны для оценки финансового состояния предприятия. К этим показателям относятся:

1. Коэффициент оборачиваемости капитала – показывает количество оборотов, совершаемых оборотным капиталом за определенный период времени, и характеризует объем реализованной продукции на 1 руб., вложенный в оборотные средства;

2. Продолжительность одного оборота – это средний срок за который возвращаются в хозяйственную деятельность организации денежные средства, вложенные в производственно – коммерческие операции.

Чем выше скорость оборота, тем больше прибыли получит предприятие при вложении одних и тех же средств. Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли. В результате улучшается финансовое состояние организации, укрепляется платежеспособность. Но ускорение оборачиваемости имеет смысл, когда деятельность предприятия рентабельна, то есть в качестве финансового результата – прибыль.

Замедление оборачиваемости требует привлечения дополнительных средств для продолжения хозяйственной деятельности организации хотя бы на уровне прошлого периода.

Возможно также определение частных показателей оборачиваемости; при этом вместо общей суммы оборотных активов используются отдельные составляющие элементы.

Для предприятия желательно, чтобы изменение коэффициента оборачиваемости в динамике имело положительное значение, при изменении продолжительности одного оборота в динамике – с отрицательным значением.

Если число оборотов сократилось, то есть имело место ускорение оборачиваемости, то можно посчитать относительную экономию (перерасход – при замедлении оборачиваемости). В таблице 8 приведен расчет показателей оборачиваемости заемного и собственного капитала, совокупного капитала и оборотных активов.

Таблица 8

Анализ показателей оборачиваемости капитала предприятия

| Наименование показателя | Порядок расчета | Значения | Изменение | |

| Нач отч.г. | Кон отч.г. | |||

| Оборот за год, тыс. руб. | Стр 010 ф №2 (выручка) | 384557 | 878034 | Х |

|

Среднегодовая величина совокупного капитала, тыс. руб. |

|

435348,5 | 601157,5 | Х |

| Коэффициент оборачиваемости совокупного капитала |

|

0,88 | 1,46 | 0,58 |

|

Продолжительность одного оборота совокупного капитала, дни |

|

409 | 247 | -162 |

|

Среднегодовая величина собственного капитала, тыс. руб. |

|

365414 | 474344 | Х |

|

Коэффициент оборачиваемости собственного капитала |

|

1,05 | 1,85 | 0,8 |

|

Продолжительность одного оборота собственного капитала, дни |

|

343 | 195 | -148 |

|

Среднегодовая величина заемного капитала, тыс. руб |

|

70365 | 126938 | Х |

|

Коэффициент оборачиваемости заемного капитала |

|

5,47 | 6,92 | 1,45 |

| Продолжительность одного оборота заемного капитала, дни |

|

66 | 52 | -14 |

|

Среднегодовая величина оборотных активов, тыс. руб |

|

272372 | 421901,5 | Х |

|

Коэффициент оборачиваемости оборотных активов |

|

1,41 | 2,08 | 0,67 |

| Продолжительность одного оборота оборотных активов, дни, в том числе: |

|

255 | 173 | -82 |

| продолжительность одного оборота запасов, дни |

|

55 | 28 | -27 |

| продолжительность одного оборота дебиторской задолженности, дни |

|

180 | 117 | -63 |

|

продолжительность одного оборота краткосрочных финансовых вложений, дни |

|

9 | 11 | 2 |

| продолжительность одного оборота денежных средств, дни |

|

3 | 10 | 7 |

| -родолжительность одного оборота прочих оборотных активов, дни |

|

- | - | - |

|

Однодневный оборот, тыс. руб. |

|

Х | 1754 | Х |

| Экономия (перерасход) оборотных активов вследствие изменения оборачиваемости |

Э(П)=∆Продолжительность1оборотаОбА* Однодневный оборот |

Х |

-143828 (Э) |

Х |

Вывод:

В целом по ОАО «ЖБК №1» можно сказать, что коэффициенты оборачиваемости в динамике увеличиваются, что говорит о большем росте значений совокупного капитала и его составляющих, а также активов по сравнению с выручкой от реализации продукции.

Коэффициент оборачиваемости совокупного капитала увеличился на 0,58 и на коне отчетного периода составил 1,46.Следовательно, продолжительность одного оборота совокупного капитала уменьшилась на 162 и на конец 2004 года составила247 дней. Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли. В результате улучшается финансовое состояние организации, укрепляется платежеспособность.

Коэффициент оборачиваемости собственного капитала увеличился на 0,8 и к концу отчетного года году составил 1,85. А следовательно, продолжительность одного оборота собственного капитала в 2004 году уменьшилась на 148 дней и стала 195 дней (в то время как на начало года она составляла – 343 дня.

Коэффициент оборачиваемости заемного капитала тоже увеличился на 1,45, а продолжительность одного его оборота снизилась на 14 дней и составила 52 дня на конец отчетного периода.

Оборачиваемость оборотных активов увеличилась на 0,67, продолжительность одного оборота оборотных активов уменьшилась на 82 дня и стала 173 дня, в том числе продолжительность одного оборота запасов сократилась на 27 дней и стала на конец года 28 дней, продолжительность оборота дебиторской задолженности уменьшилась на 63 дня и стала 117 дней, продолжительность оборота краткосрочных финансовых вложений увеличилась на 2 дня и стала вместо 9дней – 11, продолжительность одного оборота денежных средств так же увеличилась и стала 10 дней.

А следовательно, с уменьшением продолжительности одного оборота оборотных активов на 82 дня и с ускорением оборачиваемости, на предприятии за отчетный период произошла экономия оборотных средств, которая составила – 143828 тыс. руб.

9. Анализ состава, структуры и динамики финансовых результатов предприятия

В отличие от баланса, представляющего собой свод моментных данных об имущественном и финансовом положении предприятия, отчет о прибылях и убытках предназначен для характеристики финансовых результатов его деятельности за отчетный период.

В отчете прибылях и убытках доходы и расходы должны показываться с подразделением на обычные и чрезвычайные. Обычными являютсядоходы, получаемые от регулярной предусмотренной уставом деятельности предприятия. Чрезвычайными доходами считаются поступления, возникающие как последствия непредвиденных обстоятельств (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов и т.п.

Величина выручки (дохода) определяется исходя из цены, установленной договором между организацией и покупателем (заказчиком) или пользователем активов организации.

По статье «Себестоимость реализованной продукции» отражаются фактические затраты, связанные с производством продукции, выполнением работ, оказанием услуг, относящиеся к реализованной продукции.

Статья «Валовая прибыль» представляет собой расчётный показатель, определяемый как разница между нетто-выручкой и себестоимостью.

Статья «Коммерческие и управленческие расходы» характеризует затраты, связанные со сбытом продукции у производителей и товаров у торговых и сбытовых организаций, а также величину общехозяйственных расходов организации.

Статья «Прибыль (убыток) от продаж» представляет собой расчётный показатель, определяемый как разница между валовой прибылью и расходами коммерческого и управленческого характера.

Строка Сальдо операционные доходы и расходы рассчитывается как разница между операционными доходами и расходами.

Строка Сальдо внереализационных доходов и расходов рассчитывается как разница между внереализационными доходами и расходами.

Статья «Прибыль и убыток до налогообложения» представляет собой расчётный показатель, определяемый как разность между приведёнными выше доходами и расходами.

Строка «Отложенные налоговые активы и обязательства» рассчитывается как разница меду этими активами и обязательствами.

По статье «Налог на прибыль» отражается сумма налога на прибыль.

Строка «Сальдо чрезвычайных доходов и расходов» отражает разницу между ними.

Статья «Чистая прибыль (убыток)» представляет собой расчётный показатель, определяемый как разница между прибылью (убытком) до налогообложения и величиной налога на прибыль.

Оценка динамики, структуры и тенденции изменения финансовых результатов может быть дана, если добавить к показателям этой формы ряд расчетов. Получившиеся результаты целесообразно представить таблицей (табл. 9).

Таблица 9

Анализ состава, структуры и динамики финансовых результатов предприятия

| Наименование показателя | Порядок расчета (коды строк) | Абсолютные значения, т.р. | Удельный вес, % | Изменения | Темп прироста, % | ||||

|

За предыдущий период |

За отчетный период |

Абсолютных знач ений |

Удельного веса |

||||||

|

За предыдущий период |

За отчетный период | ||||||||

| Выручка | 010 | 384557 | 878034 | 100 | 100 | 493477 | - | 128,3 |

|

| Себестоимость проданной продукции | 020 | 239742 | 608615 | 60,3 | 69,3 | 368873 | 9 | 153,9 |

|

| Валовая прибыль | 029 | 144815 | 269419 | 37,7 | 30,7 | 124604 | -7 | 85,7 |

|

| Коммерческие расходы | 030 | 3363 | 7525 | 0,87 | 0,85 | 4162 | -0,02 | 123,8 |

|

| Управленческие расходы | 040 | 15777 | 30678 | 4,1 | 3,5 | 14901 | -0,6 | 94,5 |

|

| Прибыль(убыток) от продаж | 050 | 125675 | 231207 | 32,7 | 26,3 | 105532 | -6,4 | 83,9 |

|

| Операционные доходы | 090 | 14856 | 84114 | 3,9 | 9,6 | 69258 | 5,7 | 466,2 |

|

| Операционные расходы | 100 | 12598 | 86210 | 3,3 | 9,8 | 73612 | 6,5 | 584,3 |

|

| Внереализационные доходы | 120 | 1133 | 1765 | 0,3 | 0,2 | 632 | -0,1 | 55,8 |

|

| Внереализационные расходы | 130 | 6072 | 43184 | 1,6 | 4,9 | 37112 | 3,3 | 611,2 |

|

| Прибыль(убыток) до налогообложения | 140 | 122856 | 188546 | 31,9 | 21,4 | 65690 | -10,5 | 53,5 |

|

| Сальдо отложенных налоговых активов и обязательств | 141-142 | -1055 | 575 | -0,3 | 0,07 | -1630 | 0,37 | 154,5 |

|

| Текущий налог на прибыль | 150 | 29624 | 58104 | 7,7 | 6,6 | 28480 | -1,1 | 96,1 |

|

| Сальдо чрезвычайных доходов и расходов | 160 | - | - | - | - | - | - | - |

|

| Чистая прибыль (убыток) отчетного периода | 190 | 92180 | 129887 | 23,9 | 14,8 | 37707 | -9,1 | 40,9 |

|

Вывод:

Проанализировав показатели Отчета о прибылях и убытках, можно сделать следующие выводы: по данным таблицы 9 произошло значительное увеличение выручки, ее темп прироста составляет 128,3%. По абсолютным значениям выручка увеличилась по сравнению с 2003 годом с 384557 тыс. руб. до 878034 тыс. руб.

Себестоимость проданной продукции в 2004 году увеличилась на 368873 тыс.руб. и составила 608615 тыс.руб. Темп ее прироста составил 153,9%.

Удельный вес себестоимости увеличился на 9 %. Это повлекло за собой увеличение валовой прибыли на 124604 тыс. руб.

Значительно увеличились коммерческие и управленческие расходы предприятия, темп прироста управленческих расходов составил - 94,5%, а темп прироста коммерческих расходов 123,8%. Вследствие чего, увеличивается прибыль от продаж на 105532 тыс.руб., хотя ее удельный вес за отчетный период снизился на 6,4%.

Значение операционных доходов увеличивается на 69258 тыс.руб., их удельный вес так же увеличивается на 5,7%, а темп прироста составил – 466,2%.

Значение и удельный вес операционных расходов увеличивается в течение отчетного периода, а темп прироста составляет – 584,3%.

Внереализационные доходы увеличиваются на 632 тыс.руб., а удельный вес сокращается на 0,1%. Темп их прироста составил – 55,8%.

Внереализационные расходы так же увеличиваются на 37112 тыс.руб., темп их прироста составляет 611,2%.

В результате этого прибыль до налогообложения увеличивается на 65690 тыс.руб., удельный вес снижается на 10,5%, а темп ее прироста составит – 53,5%.

Сальдо отложенных налоговых активов и обязательств уменьшается на 1630 тыс.руб., а удельный вес увеличивается на 0,37%.

Текущий налог на прибыль так же увеличивается на 28408 тыс.руб., его удельный вес уменьшается на 1,1%, а темп прироста составляет 96,1%.

Сальдо чрезвычайных доходов и расходов отсутствует.

В результате прибыль (убыток) до налогообложения заметно выросла: если в 2003 году она была равна 92180 тыс. руб., то к 2004 году стала 129887 тыс.руб. Удельный вес чистой прибыли предприятия в 2003 году – 23,9%, а в 2004 году снизился на 9,1% и составил 14,8%, .Темп прироста – 40,9%.

10. Оценка показателей рентабельности

Существует множество коэффициентов рентабельности (доходности) в зависимости от того, с какой позиции пытаются оценить эффективность финансово-хозяйственной деятельности коммерческой организации. Поэтому выбор оценочного коэффициента зависит от алгоритма расчёта, точнее, от того, какой показатель эффекта (прибыли) используется в расчётах. В мировой учётно–аналитический практике известны различные интерпретации показателей прибыли, а какого-то единого универсального коэффициента эффективности (рентабельности) не существует.

В зависимости от того, с чем сравнивается выбранный показатель прибыли, выделяют две группы коэффициентов рентабельности:

- рентабельность инвестиций (капитала);

- рентабельность продаж.

В первом случае в качестве базисного показателя (знаменателя дроби) берется какой – либо из показателей ресурсов, а в числителе дроби соответствующий показатель прибыли.

Во втором случае сопоставляют показатель прибыли и выручку от реализации.

Коэффициенты рентабельности (доходности), с одной стороны, представляют собой частный случай показателей эффективности, когда в качестве показателя эффекта выступает в числителе дроби берется прибыль, а в знаменателе величина ресурсов или затрат.

Таблица 10

Оценка показателей рентабельности

| Наименование показателя | Порядок расчета | Значения | Изменение | |

| Прошлый год | Отчетный год | |||

| Окупаемость затрат по прибыли от продаж |

|

48,5 | 35,7 | -12,8 |

| Рентабельность продаж по прибыли до налогообложения |

|

31,9 | 21,5 | -10,4 |

| Рентабельность продаж по чистой прибыли |

|

23,9 | 14,8 | -9,1 |

| Рентабельность активов по прибыли до налогообложения |

|

25,3 | 27,8 | 2,5 |

| Рентабельность фондов по прибыли до налогообложения |

|

3,26 | 0,26 | 3 |

| Рентабельность собственного капитала по чистой прибыли |

|

22,5 | 25,9 | 3,4 |

| Рентабельность заемного капитала по чистой прибыли |

|

120,1 | 73,4 | -46,7 |

Вывод :

В 2004 году по сравнению с предыдущим годом некоторые показатели рентабельности уменьшились, а некоторые увеличились.

Окупаемость затрат по прибыли от продаж уменьшилась на 12,8. Это говорит о том, что значение прибыли от продаж, приходящейся на один рубль затрат, снизилось с 48,5 до 35,7 руб.

Рентабельность продаж по прибыли до налогообложения так же снизилась на 10,4 руб. А следовательно, прибыль до налогообложения, приходящаяся на один рубль выручки от реализации продукции снизилась с 31,9 руб. до 21,5 руб.

Значение рентабельности продаж по чистой прибыли за 2004 год так же упало с 23,9 до 14,8 руб. Значит, чистая прибыль, приходящаяся на рубль выручки от продажи, тоже сократилась.

Рентабельность активов по прибыли до налогообложения увеличилась на 1 рубль. Это значит, что значение прибыли до налогообложения по отношению к активам, увеличилось на 1 рубль.

Рентабельность фондов по прибыли до налогообложения увеличилась на 0,36 рублей. Это говорит о том, что значение прибыли до налогообложения по отношению к рублю использовавшихся фондов, выросло с 0,9 до 1,26 рублей.

Рентабельность собственного капитала по чистой прибыли выросла на 1,6 рубля. Т.е. чистая прибыль, приходящийся на один рубль собственного капитала, выросла.

Рентабельность заемного капитала по чистой прибыли сократилась на 46,7 рублей. Это говорит о том, что величина чистой прибыли за отчетный период сократилась по отношению к одному рублю заемного капитала с 120,1 до 73,4 рублей.

В целом все показатели рентабельности положительные и снизились за отчетный период незначительно, следовательно ОАО «ЖБК №2» прибыльно.

11. Исходные данные для факторного анализа показателей рентабельности

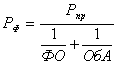

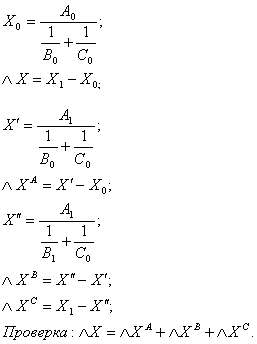

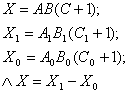

Для проведения факторного анализа показателей рентабельности необходимо изначально рассчитать некоторые показатели:

1) Рентабельность продаж по прибыли до налогообложения рассчитывается как отношение прибыли до налогообложения к выручке.

2) Среднегодовая величина совокупных активов.

3) Коэффициент оборачиваемости совокупных активов рассчитывается путем деления выручки предприятия на среднегодовую величину совокупных активов.

4) Среднегодовая величина основных фондов по остаточной стоимости.

5) Фондоотдача рассчитывается как отношение выручки от реализации к среднегодовой величине основных фондов по остаточной стоимости.

6) Среднегодовая величина оборотных фондов.

7) Коэффициент оборачиваемости оборотных фондов рассчитывается путем соотношения выручки к среднегодовой величине оборотных фондов.

8) Рентабельность продаж по чистой прибыли – это соотношение чистой прибыли к выручке.

9) Среднегодовая величина собственного и заемного капитала.

10) Среднегодовая величина коэффициента финансового риска

Таблица 11

Исходные данные для факторного анализа показателей рентабельности

| Наименование показателя | Порядок расчета | Значения | Изменение | |

| Прошлый год | Отчетный год | |||

| Рентабельность продаж по прибыли до налогообложения |

|

31,9 | 21,5 | -10,4 |

| Среднегодовая величина совокупных активов, тыс. руб. |

|

435348,5 | 601157,5 | Х |

| Коэффициент оборачиваемости совокупных активов |

|

0,9 | 1,46 | 0,56 |

| Среднегодовая величина основных фондов по остаточной стоимости, тыс. руб. |

|

126003,5 | 142404,5 | Х |

| Фондоотдача, руб./руб. |

|

3,1 | 6,1 | 3 |

| Среднегодовая величина оборотных фондов, тыс. руб. |

|

272372 | 421901,5 | Х |

| Коэффициент оборачиваемости оборотных фондов |

|

0,91 | 2,08 | 1,17 |

| Рентабельность продаж по чистой прибыли |

|

23,9 | 14,8 | -9,1 |

| Среднегодовая величина собственного капитала, тыс. руб. |

|

365414 | 474344 | Х |

| Среднегодовая величина заемного капитала, тыс. руб. |

|

70365 | 126938 | Х |

| Среднегодовая величина коэффициента финансового риска |

|

0,20 | 0,26 | 0,06 |

Вывод:

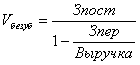

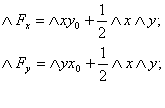

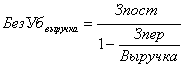

В данной таблице мы произвели расчет исходных данных для факторного анализа показателей рентабельности. А именно, произвели расчет рентабельности продаж по прибыли до налогообложения. Значение этого показателя снижается за отчетный период на 10,4.