Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Оценка недвижимости

Дипломная работа: Оценка недвижимости

РОССИЙСКАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ

ПРИ ПРЕЗИДЕНТЕ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФИЛИАЛ

Федерального государственного образовательного учреждения высшего профессионального образования

«СЕВЕРО-ЗАПАДНАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ»

в г. Калуге

КАФЕДРА

финансов и кредита

ДИПЛОМНАЯ РАБОТА

г. Калуга

2008

Содержание

Введение

Глава 1. Теоретические основы оценки рыночной стоимости недвижимости

1.1 Оценка стоимости недвижимости: основные понятия и принципы оценки

1.2 Подходы и методы оценки стоимости недвижимости

1.3 Проблемы оценки собственности

Глава 2. Определение рыночной стоимости объекта недвижимости

2.1 Описание объекта оценки

2.2 Определение рыночной стоимости недвижимости в рамках затратного подхода

2.3 Определение рыночной стоимости недвижимости в рамках рыночного подхода

2.4 Определение рыночной стоимости недвижимости в рамках доходного подхода

Глава 3. Рекомендации по управлению стоимостью объекта

3.1 Определение итоговой величины рыночной стоимости объекта оценки

3.2 Рекомендации по увеличению рыночной стоимости

Заключение

Список литературы

Введение

Переход нашей страны к рыночной экономике потребовал углубленного развития ряда новых областей науки и практики, в частности, оценки стоимости недвижимости.

Рынок недвижимости – сектор национальной рыночной экономики, представляющий собой совокупность объектов недвижимости, экономических субъектов, оперирующих на рынке, процессов функционирования рынка, т.е. процессов производства (создания), потребления (использования) и обмена объектов недвижимости и управления рынком, и механизмов, обеспечивающих функционирование рынка (инфраструктуры и правовой среды рынка).

Сейчас на рынке недвижимости представлены жилые квартиры и комнаты, офисные здания и помещения, здания производственного и торгового назначения, коттеджи, дачи и сельские дома с земельными участками. Следует учитывать региональные особенности рынка недвижимости.

В производственно-экономической практике экономических субъектов появляется множество случаев, когда возникает необходимость оценить рыночную стоимость имущества предприятий. Без оценки стоимости не обходится ни одна операция по купле-продаже имущества, кредитованию под залог, страхованию, разрешению имущественных споров, налогообложению и т. д.

Определение рыночной стоимости объектов недвижимости представляет собой сложный и уникальный процесс, поскольку практически невозможно найти два абсолютно идентичных объекта. Даже в том случае, когда здания построены по одному типовому проекту, но расположенные на разных земельных участках, их стоимость может значительно различаться.

Актуальность темы дипломной работы обусловлена тем, что на сегодняшний день появляется все большая необходимость в компетентной и объективной оценке стоимости недвижимости, а институт оценки собственности еще не полностью сформирован, отсутствует информационная база оценки, профессиональная подготовка оценщиков в России еще не достигла мирового уровня.

Цель работы – определение рыночной стоимости объекта недвижимости и обоснование путей ее повышения.

Для достижения поставленной цели необходимо решить следующие задачи:

1. Исследовать теоретическую основу оценки рыночной стоимости недвижимости;

2. Дать характеристику объекту оценки и его окружению;

3. Обосновать рыночную стоимость объекта оценки на основе трех общепринятых подходов;

4. Дать рекомендации по увеличению рыночной стоимости объекта оценки.

Объект исследования – процедура определения рыночной стоимости имущества.

Предмет исследования – обоснование рыночной стоимости объекта недвижимости и разработка рекомендаций по ее увеличению.

Структурно работа состоит из введения, трех глав, заключения и списка литературы. В первой главе рассматриваются теоретические основы оценки недвижимости, во второй главе рассчитывается рыночная стоимость объекта недвижимости, в третьей – проводится согласование результатов оценки и определяются пути повышения рыночной стоимости недвижимости.

Теоретической и методологической основой исследования является диалектический метод познания, а также труды ученых, периодическая литература и материалы сети Интернет по исследуемой проблеме. Кроме того, применялись следующие методы: экономико-статистический, монографический, расчетно-конструктивный, а также метод сравнения.

Глава 1. Теоретические основы оценки рыночной стоимости недвижимости

1.1 Оценка стоимости недвижимости: основные понятия и принципы оценки

Различные блага (предметы, вещи, имущество) создаются, продаются и приобретаются для удовлетворения определенных потребностей государства, юридических и физических лиц, а также для получения выгод от владения ими и использования. От возможности того или иного объекта собственности удовлетворить имеющиеся потребности и от преимуществ, которые принесет обладание этим объектом в дальнейшем, зависит его ценность, а следовательно, стоимость. [13, 11]

Все операции и сделки с недвижимостью требуют знания стоимости объекта собственности. В рыночных условиях стоимость недвижимости зависит от факторов, тенденций и изменений в экономике и жизни общества в целом. Необходимость в оценке недвижимости возникает в следующих случаях: [2]

§ операции купли-продажи или сдаче в аренду;

§ акционирование предприятий и перераспределении имущественных долей;

§ привлечение новых пайщиков и дополнительной эмиссии акций;

§ кадастровая оценка для целей налогообложения объектов недвижимости: зданий и земельных участков;

§ страхование объектов недвижимости;

§ кредитование под залог объектов недвижимости;

§ внесение объектов недвижимости в качестве вклада в уставный капитал предприятий и организаций;

§ разработка инвестиционных проектов и привлечении инвесторов;

§ ликвидация объектов недвижимости;

§ исполнение прав наследования, судебного приговора, разрешение имущественных споров;

§ другие операции, связанные с реализацией имущественных прав на объекты недвижимости.

К недвижимым вещам (недвижимое имущество, недвижимость) относятся земельные участки, участки недр, обособленные водные объекты, и все, что прочно связанно с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, здания, сооружения. К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты. Законом к недвижимым вещам может быть отнесено и иное имущество.[1]

При оценке недвижимости считается, что земля имеет стоимость, в то время как улучшения это вклад в стоимость.

Недвижимое имущество находится в свободном гражданском обороте и является объектом различных сделок, что порождает потребность в оценке его стоимости, т.е. в определении денежного эквивалента различных видов недвижимости в конкретный момент времени.

В современной экономике существует множество различных видов стоимости. Они необходимы в силу различных потребностей и функций. Сюда входят такие виды, как заемная стоимость, страховая стоимость, обоснованная рыночная стоимость, балансовая стоимость, арендная стоимость, ликвидационная стоимость, инвестиционная стоимость и многие другие. Однако, в общем, стоимость может быть разделена на две категории: стоимость в обмене и стоимость в пользовании. [17, 19-20]

Стоимость в обмене – это цена, которая будет преобладать на свободном, открытом и конкурентном рынке на основе равновесия, устанавливаемого факторами предложения и спроса. Ее иногда называют объективной стоимостью, поскольку она определяется реальными экономическими факторами.

Стоимость в пользовании – это стоимость собственности для конкретного пользователя или группы пользователей, т.е. стоимость недвижимости, которая используется как составная часть действующего предприятия (например, недвижимость, используемая заводом). [17, 20]

Из всех видов стоимости наибольшее распространение получила рыночная стоимость – основной вид стоимости в условиях рыночных отношений. При определении рыночной стоимости мы исходим из того, что рынок существовал в прошлом (объекты собственности уже продавались), существует в настоящем (собственность создается для продажи) и будет существовать в будущем, поскольку ни прошлое, ни настоящее рынка не противоречат этому.

Исходя из вышесказанного, можно сделать вывод: не только сам рынок, но и сформированные рынком инструменты, важнейшим из которых является стоимость, имеют трехкомпонентную природу. С этих позиций можно сказать, что стоимость: [20, 36-37]

- действительно стоимость, т.е. наиболее вероятная цена в условиях данного рынка;

- действительно рыночная, так как пространство рыночных стоимостей, включающее в себя стоимость конкретного объекта, формируется исключительно под влиянием факторов свободного, открытого и конкурентного рынка;

- действительно объективна, поскольку отражает мнения всех основных субъектов рынка производителя (продавца), покупателя и инвестора, исчерпывая тем самым рыночные интересы сторон.

Стоимость можно извлечь из прошлого, поставив себя на место покупателя, из настоящего, поставив себя на место строителя и из будущего, если мы поставим себя на место инвестора. Отсюда вытекают три основных подхода к оценке собственности: рыночный, затратный и доходный подходы.

Основная задача при определении стоимости – прогнозирование количества, качества и продолжительности будущих выгод от владения объектом оценки и пересчет этих выгод в настоящую стоимость. Собственность анализируется исходя из принципов оценки.

Принципы оценки делятся на четыре группы: [15, 33]

1) принципы, основанные на представлениях пользователя (принципы полезности, замещения и ожидания);

2) принципы, вытекающие из процесса эксплуатации недвижимости (принципы вклада, остаточной продуктивности, предельной производительности, сбалансированности, экономического размера и экономического разделения);

3) принципы, обусловленные действием рыночной среды (принципы альтернативности, изменчивости, зависимости, предложения и спроса, конкуренции и соответствия);

4) принцип наилучшего и наиболее эффективного использования – главный принцип оценки. Этот принцип соединяет в себе все другие принципы и является фундаментом любой оценки недвижимости.

Обязательным условием оценки недвижимости является учет специфики функционирования рынка недвижимости, так как состояние рынка недвижимости оказывает существенное влияние на потоки доходов, уровни риска и на возможную цену реализации объекта недвижимости в определенный момент в будущем, т.е. на основные данные, используемые при оценке методами доходного подхода. [27, 48]

1.2 Подходы и методы оценки стоимости недвижимости

В оценке недвижимости существуют три общепринятых подхода к определению стоимости: затратный, рыночный и доходный. В каждом подходе имеются свои сложившиеся методы, приемы и процедуры. Обнаруживается концептуальное сходство подходов к оценке различных объектов собственности. В то же время вид оцениваемого объекта определяет особенности конкретных методов, вытекающие из специфических проблем оценки, присущих, как правило, только данному виду собственности.

Затратный подход

Затратный подход к оценке недвижимой собственности основан на сопоставлении затрат по созданию объекта недвижимости со стоимостью оцениваемого или сравнимых объектов. Подход основывается на изучении возможностей инвестора в приобретении недвижимости и исходит из принципа замещения, гласящего, что покупатель, проявляя должную благоразумность, не заплатит за объект большую сумму, чем та, в которую обойдется получение соответствующего участка под застройку и возведение аналогичного по назначению и качеству объекта в обозримый период без существенных задержек. [9, 52]

Основные этапы процедуры оценки при данном подходе: [34, 87]

1. Расчет стоимости приобретения или долгосрочной аренды свободной и имеющейся в распоряжении земли в целях оптимального ее использования;

2. Оценка восстановительной стоимости оцениваемого здания. В основе расчета восстановительной стоимости лежит расчет затрат на воссоздание рассматриваемого объекта, исходя из современных цен и условий изготовления аналогичных объектов на определенную дату.

3. Определение величины физического, функционального и внешнего износов объекта недвижимости;

4. Оценка величины предпринимательской прибыли (прибыли инвестора);

5. Расчет итоговой стоимости объекта оценки путем корректировки восстановительной стоимости на износ с последующим увеличением полученной величины на стоимость земельного участка.

Затратный подход наиболее уместен при оценке объектов, недавно сданных в эксплуатацию, он приводит к наиболее убедительным результатам в случае достаточно обоснованной стоимости земельного участка и незначительном накопленном износе улучшений. Затратный подход правомерен при оценке стоимости планируемых объектов, объектов специального назначения и другого имущества, сделки по которому редко заключаются на рынке, может быть использован при оценке для целей страхования. Данный подход при оценке объектов, подлежащих реконструкции, позволяет установить, будут ли строительные затраты компенсированы увеличением операционного дохода или выручки от продажи имущества. Применение затратного подхода в данном случае позволяет избежать риска избыточных капиталовложений.

Также затратный подход используется для целей налогообложения имущества юридических и физических лиц, при аресте недвижимого имущества, для анализа наилучшего и наиболее эффективного использования участка земли. [28]

Определение стоимости земельного участка

В соответствии со ст. 35 ГК РФ при переходе права собственности на здание, строение, сооружение, находящиеся на чужом земельном участке, к другому лицу оно приобретает право на использование соответствующей части земельного участка, занятой зданием, строением, сооружением и необходимой для их использования, на тех же условиях и в том же объеме, что и прежний собственник. [1]

Из всех методов оценки земли определяющее значение имеет метод сравнительного анализа продаж. [29, 244]

Восстановительная стоимость строительства оцениваемого объекта недвижимости рассчитывается в текущих ценах как нового (без учета накопленного износа) и соотнесения к дате оценки. В основе определения восстановительной стоимости лежит расчет затрат, связанных со строительством объекта и сдачей его заказчику. В зависимости от порядка учета этих затрат в себестоимости строительства принято выделять прямые и косвенные затраты.

Прямые затраты непосредственно связаны со строительством (стоимость материалов, заработная плата строительных рабочих, стоимость строительных машин и механизмов и т.п.). Косвенные затраты – затраты, не относящиеся непосредственно к строительству (гонорары проектно-сметным организациям, стоимость инвестиций в землю, маркетинговые, страховые и рекламные расходы и т.п.). Прибыль девелопера отражает затраты на управление и организацию строительства, общий надзор и связанный с девелопментом предпринимательский риск. Прибыль предпринимателя определяется как часть прибыли от продажи объекта. Независимо от величины процента и соответствующей ему основы (составной части стоимости собственности), величина предпринимательской прибыли остается постоянной. [35]

Основным источником сравнительных данных о затратной стоимости объектов недвижимости являются строительные подряды на возведение сооружений, подобные оцениваемому. Кроме того, проектирующие оценщики обычно ведут собственные базы данных текущих цен на готовые дома, офисные здания, квартиры, гостиницы, здания магазинов и промышленные сооружения. В настоящее время в России существует система нормативов и уровни цен, определяемые соответствующими ценовыми индексами. [41, 48]

Построенные объекты под действием различных природных и функциональных факторов теряют свои эксплуатационные качества и разрушаются. Кроме этого, на рыночную стоимость объекта оказывает влияние внешнее экономическое воздействие со стороны непосредственного окружения и изменения рыночной среды. При этом различают физический износ (потеря эксплуатационных качеств), функциональное старение (потеря технологического соответствия и стоимости в связи с научно-техническим прогрессом), внешний или экономический износ (изменение привлекательности объекта с точки зрения изменения внешнего окружения и экономической ситуацией в регионе). Все вместе эти виды износа составляют накопленный износ, который и будет составлять разницу между восстановительной стоимостью объекта и стоимостью воспроизводства (замещения) объекта оценки. [46, 4]

Наиболее полным и достоверным источником информации о техническом состоянии здания или сооружения служат материалы натурального обследования. Первым условием проведения таких обследований должно быть точное определение функционального назначения объекта оценки: использование по прямому назначению или с изменением технологических и функциональных параметров. При этом необходимо представить пределы изменения нагрузок и воздействий на несущие конструкции зданий. [38, 44]

Вторым условием проведения исследований является получение полной информации о природно-климатических параметрах и специфических факторов воздействия района расположения объекта и их изменений в процессе техногенной деятельности. [38, 45]

Рыночный подход

Необходимой предпосылкой для применения методов рыночного подхода является наличие информации о сделках с аналогичными объектами недвижимости (которые сопоставимы по назначению, размеру и местоположению), произошедших в сопоставимых условиях (время совершения сделки и условия финансирования сделки).

Сравнительный подход базируется на трех основных принципах оценки недвижимости: спроса и предложения, замещения и вклада. На основе этих принципов оценки недвижимости в рыночном подходе используется ряд количественных и качественных методов выделения элементов сравнения и измерения корректировок рыночных данных сопоставимых объектов для моделирования стоимости оцениваемого объекта. [32, 65]

Основным принципом в рыночном подходе оценки недвижимости является принцип замещения, который гласит, что потенциальный покупатель не заплатит за имущество цену, превышающую стоимость приобретения аналогичного, с его точки зрения, имущества.

Основные трудности при применении методов рыночного подхода связаны с непрозрачностью российского рынка недвижимости. В большинстве случаев реальные цены сделок с объектами недвижимости неизвестны. В связи с этим часто при проведении оценки применяются цены предложений по выставленным на продажу объектам. [30]

Метод сравнения продаж определяет рыночную стоимость объекта на основе анализа недавних продаж сопоставимых объектов недвижимости, которые сходны с оцениваемым объектом по размеру и использованию. Данный метод определения стоимости предполагает, что рынок установит цену для оцениваемого объекта тем же самым образом, что и для сопоставимых, конкурентных объектов. Для того чтобы применить метод сравнения продаж, специалисты используют ряд принципов оценки, включая принцип замещения.

Применение метода сравнения продаж заключается в последовательном выполнении следующих действий: [22, 67]

1. подробное исследование рынка с целью получения достоверной информации обо всех факторах, имеющих отношение к объектам сравнимой полезности;

2. определение подходящих единиц сравнения и проведение сравнительного анализа по каждой единице;

3. сопоставление оцениваемого объекта с выбранными объектами сравнения с целью корректировки их продажных цен или исключения из списка сравниваемых;

4. приведение ряда скорректированных показателей стоимости сравнимых объектов к рыночной стоимости объекта оценки.

В качестве источников информации о рыночных сделках с недвижимостью могут использоваться риэлтерские конторы, государственные источники, собственные базы данных, публикации и т.д.

После выбора единицы сравнения необходимо определить основные показатели или элементы сравнения, используя которые можно смоделировать стоимость объекта посредством необходимых корректировок цен купли-продажи сравнимых объектов недвижимости.

В оценочной практике при определении стоимости недвижимости выделяют такие основные элементы сравнения, как переданные права на недвижимость, условия финансовых расчетов при приобретении недвижимости, условия продажи (чистота сделки), время продажи, функциональное назначение объекта, местоположение, удобство подъездных путей, площадь объекта, техническое состояние и уровень отделки помещений. [41, 48]

Данный метод наиболее эффективен для регулярно продаваемых объектов.

Для выделения элементов измерения корректировок используют количественные и качественные методики.

К количественным методикам относят: [10, 71-72]

· анализ парных продаж (две различные продажи сравниваются, чтобы определить корректировку для одного элемента сравнения);

· статистический анализ (метод базируется на применении аппарата математической статистики для проведения корреляционно-регрессионного анализа);

· анализ вторичного рынка (данный метод определяет величины корректировок, опираясь на данные, не относящиеся непосредственно к объекту оценки или объекту сравнения) и другие.

К качественным методикам относятся:

· классификационный (сравнительный) анализ (метод аналогичен анализу парных продаж, за исключением того, что корректировки выражаются не в процентах или денежных суммах, а в категориях нечеткой логики);

· распределительный анализ (сравнительные продажи распределяются в порядке убывания адекватности, затем определяется место объекта оценки в ряду сравнительных продаж).

Доходный подход

Определение рыночной стоимости объектов недвижимости с помощью доходного подхода основывается на принципе ожидания. В соответствии с этим принципом типичный инвестор, то есть покупатель объекта недвижимости, приобретает его в ожидании получения в будущем доходов от использования. Учитывая, что существует непосредственная связь между размером инвестиций и выгодами от коммерческого использования объекта инвестиций, стоимость недвижимости определяется как стоимость прав на получение приносимых ею доходов, иными словами, стоимость объекта недвижимости определяется как текущая стоимость будущих доходов, генерируемым объектом оценки.

Преимущество доходного подхода по сравнению с затратным и рыночным подходами заключается в том, что он в большей степени отражает представление инвестора о недвижимости как источнике дохода, то есть это качество недвижимости учитывается как основной ценообразующий фактор. Основным недостатком доходного подхода является то, что он в отличие от двух других подходов основан на прогнозных данных. [15, 89]

Основные этапы процедуры оценки при данном подходе: [21, 116-118]

1. Составление прогноза будущих доходов от сдачи оцениваемых площадей в аренду за период владения и на основе полученных данных определение потенциального валового дохода (ПВД), который рассчитывается по формуле 1.1:

ПВД = S * Са, (1.1)

где

S – площадь, сдаваемая в аренду, кв.м;

Са – арендная ставка за 1 кв.м.

2. Определение на основе анализа рынка потерь от недоиспользования площадей и при сборе арендной платы, расчет действительного валового дохода (ДВД). Как правило, собственник в долгосрочном периоде не имеет возможности постоянно сдавать в аренду 100% площадей здания. Потери арендной платы имеют место за счет неполной занятости объекта недвижимости и неуплаты арендной платы недобросовестными арендаторами. Степень незанятости объекта доходной недвижимости характеризуется коэффициентом недоиспользования, определяемым отношением величины не сданных в аренду площадей к величине общей площади, подлежащей сдаче в аренду.

Расчет действительного валового дохода (ДВД) осуществляется по формуле 1.2: [22]

ДВД = ПВД * Кз * Кс, (1.2)

где

ДВД действительный валовой доход;

ПВД потенциальный валовой доход;

Кз коэффициент загрузки площадей;

Кс коэффициент сбора платежей.

Следует отметить, что к ДВД, рассчитанному вышеизложенным способом, необходимо добавить прочие доходы, получаемые от функционирования объекта сверх арендных платежей (например, за использование дополнительными услугами – автомобильной стоянкой и т.п.).

3. Расчет издержек по эксплуатации оцениваемой недвижимости, который основывается на анализе фактических издержек по ее содержанию и/или типичных издержек на данном рынке. Расходы бывают условно – постоянные (налог на имущество, страховые взносы, платежи за земельный участок), условно – переменные (коммунальные, текущие ремонтные работы, заработная плата обслуживающего персонала и т.п.), расходы на замещение (расходы на периодическую замену быстроизнашивающихся конструктивных элементов здания).

Таким образом, расчетная величина эксплуатационных расходов вычитается из ДВД, а итоговый показатель является чистым операционным доходом (ЧОД).

4. Пересчет чистого операционного дохода в текущую стоимость объекта.

Метод прямой капитализации – метод определения рыночной стоимости доходного объекта, основанный на прямом преобразовании наиболее типичного дохода первого года в стоимость путем деления его на коэффициент капитализации, полученный на основе анализа рыночных данных о соотношениях чистого дохода и стоимости активов, аналогичных оцениваемому объекту, полученных методом рыночной экстракции. Такой западный классический вариант метода прямой капитализации, при котором коэффициент капитализации извлекается из рыночных сделок, применять в российских условиях практически невозможно в связи с возникающими сложностями при сборе информации (чаще всего условия и цены сделок являются конфиденциальной информацией). Исходя из этого, на практике приходится использовать алгебраические методы построения коэффициента капитализации, предусматривающие отдельную оценку нормы отдачи на капитал и нормы его возврата.

Следует отметить, что метод прямой капитализации применим для оценки действующих активов, не требующих на дату проведения оценки больших по длительности капиталовложений в ремонт или реконструкцию. [37, 19]

1.3 Проблемы оценки собственности

Трудности связаны с рядом проблем, возникающих при оценке собственности (подходы и методы), некорректностью или несогласованностью законов и постановлений в этой области. Рассмотрим эти вопросы чуть подробнее.

Первая проблема по счету, а не по назначению – выбор ставки капитализации и дисконтирования.

Существует несколько рекомендаций по выбору ставки: [40, 27-28]

1. Стоимость ссуды (стоимость капитала) – для предприятий, не имеющих самостоятельного поведения (отсутствует рынок ценных бумаг).

2. Средняя маржинальная стоимость собственных финансов – для предприятий, акции которых котируются на рынке.

3. На основе средней производственной рентабельности предприятия или собственной отрасли.

4. Средние маржинальные предельные издержки изучаемых проектов (при инвестировании).

5. Нормы возмещения по займам.

6. Плановые нормы.

7. Норма ссудного процента (политэкономическое понятие, связанное с национальным доходом (НД) и внутренним национальным продуктом (ВНП)).

8. Доходность альтернативного вложения (например, депозитный счет в банке).

9. Минимальная безрисковая доходность, с точки зрения инвестора.

Реальная краткосрочная процентная ставка, определяемая как разность между доходностью казначейских векселей и индексом потребительских цен.

Множество практических приемов выбора ставки с одинаковой теоретической базой говорит о неблагополучии способов и критерия ее выбора. Определение ставки помещения находится за пределами теории управления финансами – в области психологии (сфера искусства, а не науки).

Чтобы сделать оценку разными специалистами, следует величину сложной процентной ставки принять законодательно и отразить в методике, как было в свое время, по нормативному коэффициенту эффективности капитальных вложений (инвестиций — как сейчас принято говорить). Первоначально норма эффективности была разной для каждой отрасли, затем была принята одна норма для всех отраслей. Следует подчеркнуть, что нормативный коэффициент эффективности выполнял ту же роль (нес ту же нагрузку), что и ставка капитализации (ставка эффективности, ставка сравнения, ставка помещения инвестиций).

Вторая проблема связана с точечной оценкой стоимости собственности. Ситуация такая, что десять экспертов, работающих независимо друг от друга, дадут десять разных оценок стоимости одной и той же собственности (имущества). Это связано с процедурой расчета и выбором нормативных коэффициентов. Ситуация напоминает изготовление детали. На одном и том же станке одним и тем же рабочим по одному и тому же чертежу будут изготовлены разные детали. Для этого существует масса причин, большинство из которых в принципе исключить невозможно. Поэтому в производстве принята система допусков на размеры деталей. Если размеры изготовленной детали находятся в пределах допуска, то она считается годной. Отклонения и разброс исходных данных, используемых для расчета во всех подходах и методах, в процентном отношении к среднему более значительны, чем допуски на размеры деталей. [45]

Выход из этого положения (решение этой проблемы) заключается в замене точечной оценки стоимости собственности интервальной – с одной стороны, и числовой расчет следует вести вероятностными методами. Понятие оценки в математике подразумевает приблизительный расчет, чаще всего на уровне порядка числа. Например, при расчетах на логарифмической линейке требовалось определить количество цифр в целой части числа.

Другая проблема связана с выбором весовых коэффициентов при согласовании расчетов стоимости собственности, выполненных по трем подходам. Каждый автор (эксперт, оценщик) принимает весовые коэффициенты (коэффициенты значимости метода расчета) по своему усмотрению, и разница между оценками бывает существенна. Одним из выходов из этой ситуации является принятие весового коэффициента, равномерно распределенного в определенном диапазоне по каждому методу (подходу) оценки. [41, 48-49]

Следующая проблема возникает при сравнительной (рыночной) оценке стоимости собственности, когда необходимо вводить поправочные коэффициенты для приведения к сопоставимому виду оцениваемого объекта и рыночных аналогов. Здесь тоже имеется значительный произвол. Особенно это касается поправочных коэффициентов при сопоставлении мест территориального размещения оцениваемых объектов собственности и ряд других.

Одна из самых сложных проблем – достоверность информации. Это касается как рыночной информации о запрашиваемой и проданной цене оцениваемой стоимости собственности, так и информации по нормативам при расчете стоимости нормативным методом в затратном подходе. Раньше эта информация была у проектных и технологических институтов всех отраслей народного хозяйства. Такая информация либо потеряна, либо устарела. [36, 29]

Чтобы снять большинство проблем, возникающих в процессе оценки стоимости собственности, следует все расчеты выполнять на основе вероятностных интервалов. В результате расчета стоимость собственности будет представлена в виде усеченного распределения. В качестве офертной (offer price of cost) цены стоимости следует рекомендовать медианную оценку стоимости. В этом случае шансы у продавца и покупателя одинаковы: вероятность покупателю купить дешевле предложенной цены равна вероятности продавцу продать дороже предложенной цены.

В этом случае и продавец, и покупатель имеют полную информацию о возможных ценах купли-продажи и их вероятности. В зависимости от срочности предполагаемой сделки контрагенты могут принимать взвешенные решения: для покупателя ждать и искать другой объект приобретения, если время терпит; для продавца – снижение запрашиваемой цены, если возникает срочность в реализации сделки. [33, 110]

Таких вариантов, возникающих на рынке, – множество. Для продавца и покупателя срочность в покупке-продаже может быть разная.

В 2001 году принято Постановление Правительства РФ от 6 июля № 519, в котором Министерству имущественных отношений РФ вменяется в обязанность "разработка и утверждение методических рекомендаций по оценочной деятельности". Это должно быть выполнено применительно к различным объектам оценки, видам стоимости объекта оценки, проведению оценки, а также экспертизы отчетов об оценке. Работа выполняется по согласованию с федеральными органами исполнительной власти, осуществляющими регулирование в соответствующей сфере деятельности.

Однако министерство не в состоянии разработать методику на все объекты собственности (на все случаи жизни) и тем более разработать нормативные материалы.

Поэтому на уровне региона в зависимости от существующего рынка собственности на базе общеотраслевой методики разработать региональные методики по группам однородных объектов с созданием необходимой нормативной базы. Тогда возникает задача согласования и утверждения местных методик на уровне администрации края, города или региона.

Процедура согласования и утверждения региональных методических материалов применительно к различным объектам собственности должна быть регламентирована Министерством имущественных отношений Российской Федерации.

Это поможет более обоснованно проводить оценку всех типов стоимости различных видов собственности, что снимет различные недоразумения, приведет к сравнимости результатов расчета разными оценщиками и фирмами по оценке и снизит полукриминальный оттенок в сфере оценочной деятельности.[2]

Глава 2. Определение рыночной стоимости объекта недвижимости

2.1 Описание объекта оценки

В настоящее время существует достаточно устойчивый спрос на новую недвижимость в виде отдельно стоящих зданий, в интервале цен $330-$3250 кв.м. В целом предложение колеблется от $400 кв.м до $4500 кв.м. В то же время заметна тенденция к некоторому повышению верхней границы цены предложения.

Это объясняется тем, что еще недавно неплатежеспособный спрос становится финансово обоснованным.

С другой стороны, особо престижные офисные помещения и торговые площади к настоящему времени «нашли» своих относительно постоянных владельцев. Соответственно растут цены на помещения хотя менее престижные, но пока еще предполагаемые для продажи. Помимо этого колебания цен предложений не всегда оправданы с точки зрения экономической логики.

Объект недвижимости находится в собственности ООО «Арис» и расположен в Ленинском районе города Калуги.

Объект включает в себя трехэтажное кирпичное административное здание с рестораном общей площадью 1.375,8 кв.м.

Объект находится на одной из наиболее протяженных магистралей города, относительно недалеко от делового и административного центра г.Калуги. Транспортная доступность – хорошая.

Описание земельного участка

Форма участка прямоугольная;

Площадь участка 556,0 м2

Состояние почвы основанием фундаментов здания служат песчаные почвы.

Топография местности: рельеф участка спокойный.

Обеспеченность инфраструктурой:

К жилому дому подключены следующие коммуникации для:

· водоснабжения;

· канализации;

· электроснабжения;

· теплоснабжения;

· телефонизации

Возможные ограничения по использованию и сервитуты

Разрешенное использование. Практика работы на рынке недвижимости показывает, что изменение функционального назначения недвижимого имущества возможно лишь при согласовании с органами местной администрации, что подтверждает и собственник объекта оценки.

Сервитуты. Предполагается, что на участок распространяются типичные сервитуты, такие как право проезда и проведения коммуникаций, однако делается допущение, что ни один из существующих сервитутов не должен являться препятствием для наилучшего и наиболее эффективного использования участка. В состав участка не входят памятники, уникальные природные объекты, опоры ЛЭП, створные знаки и т.д., поэтому особых ограничений для строительства офисных и жилых помещений не имеется.

Описание здания

Здание имеет 3 этажа, выполнено при соблюдении современных стандартов строительства.

Таблица 1

Конструктивные элементы здания

| Конструктивный элемент | Характеристика | Техническое состояние |

| Фундаменты | Бетонные ленточные | Отличное |

|

Стены и их наружная отделка |

Силикатный кирпич красный отделочный кирпич, t=0,5 |

Отличное |

| Перегородки | Кирпичные | Отличное |

|

Перекрытия: - чердачные; - междуэтажные; - надподвальные |

Ж/бетонные Ж/бетонные Ж/бетонные |

Отличное |

| Крыша | Совмещенная | Отличное |

| Полы | Паркет, плитка, линолеум | Отличное |

|

Проемы -оконные -деревянные |

Деревянные модернизированные | Отличное |

| Внутренняя отделка | Еврокласс | Отличное |

|

Санитарно- и э/технические устройства: · отопление · водопровод · канализация · э/освещение · телефон · вентиляция |

Центральное, от котельной От сети Сток в городской коллектор Скрытая проводка АТС Естественная |

Отличное |

| Прочие работы | отмостки | Отличное |

2.2 Определение рыночной стоимости недвижимости в рамках затратного подхода

В качестве объекта-аналога в данном случае выбрано здание административное кирпичное трехэтажное согласно сб. УПВС № 33, табл. 4 (Укрупненные показатели восстановительной стоимости строительства жилых, общественных, коммунальных зданий и зданий бытового обслуживания. М: 1972) табл.52 как наиболее соответствующее по конструктивным признакам объекту оценки.

Таблица 2

Сравнительный анализ объекта оценки и объекта-аналога

(Определение коэффициента подобия)

| Конструктивные элементы | Объект-аналог | Объект оценки | Степень подобия (коэфф. подобия) | Удельный вес, элементов % | |||

| объект-аналог | объект оценки | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| 1. Фундаменты | ж/б блоки | ж/б блоки | 1,00 | 5,0 | 5,0 | ||

| 2. Стены и перегородки | кирпич | кирпич | 1,00 | 24,0 | 24,0 | ||

| 3. Перекрытия | ж/бетон | ж/бетон | 1,00 | 9,0 | 9,0 | ||

| 4. Полы | бетонные | бетонные | 1,00 | 10,0 | 10,0 | ||

| 5. Проемы | простые деревянные | простые деревянные | 1,00 | 11,0 | 11,0 | ||

| 6. Внутренняя отделка | простая | - | 0,00 | 8,0 | 0,0 | ||

| 7. Санитарно-технические и электротехнические устройства |

· центр.отопл. · водопровод · канализация · вентиляция · эл/освещение |

· центр.отопл. · водопровод · канализация · вентиляция · эл/освещение |

1,00 | 12,7 | 12,7 | ||

| 8. Крыша | рулон по ж/б плитам | ─ | 0,00 | 6,0 | 0,0 | ||

| 9. Лестницы и входы | – | – | 1,00 | 5,0 | 5,0 | ||

| 10. Простые работы | – | – | 1,00 | 9,3 | 9,3 | ||

| ИТОГО: | 0,8 | 100 | 86 | ||||

| Поправочный коэффициент | 0,86 | ||||||

Определение полной восстановительной стоимости объекта оценки.

Основные исходные данные:

· Группа капитальности – I.;

· Строительный объем: Vстр. = 4 444 м3;

· Общая площадь: S=1.375,8 м2;

· Источники нормативных данных: Сб УПВС № 4, табл.52

Основная расчетная формула:

ПВС = УС1969 х Vстр. х И69-84 х И84-20.12.2007 х Кn, (3.1)

где ПВС полная восстановительная стоимость объекта, руб.

УС1969 стоимость строительства единицы строительного объема в ценах 1969 г.; УС1969=24,9 р/ м3

Vстр. строительный объем, куб. м;

И69-84 индекс пересчета стоимости из цен 1969 г. в цены 1984 г.; для жилых и коммерческих зданий в среднем – 2,21;

И84-20.12.2007 - индекс пересчета стоимости из цен 1984 г. в цены на дату оценки (20.12.2007 г.) по Инф. сб. по ценообразованию и расчетам за выполненную работу в строительстве, г.Калуга: декабрь 2007 г;

К84-20.12.2007 = 61,07

Кn поправочный коэффициент на отличие объекта-аналога оценки. Кn=0,86

Расчет полной восстановительной стоимости объекта:

ПВС=24,9 х 4 444 х 2,21 х 61,07 х 0,86 = 12.843.755,88 руб.

Оценка износа (обесценения) объекта

Исходя из предполагаемого эффективного срока жизни объекта (I группа капитальности), физический износ (обесценение) на дату оценки составит 5%, т.е. 642.187,80 руб.

Поскольку здание новое, функциональный (моральный) износ отсутствует.

Экономический (внешний) износ не установлен: здания данного типа и состояния в настоящее время востребованы рынком, и нет оснований предполагать, что указанное положение сколько-нибудь ощутимо изменится в ближайшем будущем.

Определение прибыли предпринимателя

Прибыль предпринимателя – это устанавливаемый рынком уровень дохода, который предпринимателя ожидает получить в виде премии за использование своего капитала, инвестированного в строительство.

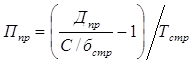

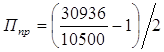

Прибыль предпринимателя (Ппр) можно определить из соотношения предпринимательского дохода Дпр и себестоимости строительства (С/б стр.) с учетом периода строительства (Тстр.) по формуле:

(3.2)

(3.2)

По данным Калужских строительных организаций, себестоимость строительства 1 кв. м отдельных офисных зданий обычной постройки составляет в среднем 10500 руб. с учетом отделки. Обычная отделка помещений увеличивает стоимость строительства на 9-12%. Отделка класса «люкс» повышает стоимость отдельных работ в 1,38 раза (Справочник Marshall & Swift). Период строительства в настоящее время обычно не превышает 2-х лет. Стоимость инвестирования в г. Калуге в торговые площади, расположенные в пределах центральной части города лежит в диапазоне $$ 1200÷3500 кв. м. Примем для наших расчетов величину – 1200 долл. США, или 30936 руб. При этих условиях прибыль предпринимателя:

= 0,937, или

97,3%.

= 0,937, или

97,3%.

Таблица 3

Расчет итоговой величины стоимости объекта оценки

| Элементы стоимости | Величина стоимости, руб. |

| Полная восстановительная стоимость объекта оценки (ПВС) | 12.843.755,88 |

| Совокупный износ (обесценение) | 642.187,80 |

| Прибыль предпринимателя. | 12.496.974,47 |

| Стоимость земельного участка (в соответствии с заданием на оценку не рассчитывалась) | – |

| Итоговая величина стоимости | 25.982.918,15 |

Таким образом, рыночная стоимость объекта недвижимости, полученная с помощью затратного подхода, составляет 25.982.918,15 руб., или округленно 25.982.918 руб. (Двадцать пять миллионов девятьсот восемьдесят две тысячи девятьсот восемнадцать рублей) без НДС.

2.3 Определение рыночной стоимости недвижимости в рамках рыночного подхода

Таблица 4

Характеристика объектов сравнения

| Характерис-тика объектов сравнения | Объект оценки | Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 |

|

|||

| 1 | 2 | 3 | 4 | 5 | 6 |

|

|||

| Адрес объекта | г. Калуга, ул. Суворова, д.29 |

г. Калуга, ул.Теле-визионная, д.2а |

г. Калуга, ул. Московская, д.237 |

г. Калуга, ул. Азаровская, д.26 |

г. Калуга, ул. Хрустальная, д.18 |

|

|||

| Год постройки | 2002 г. | 1995 г., реконструкция 1998г. | 2003 г. | 1971 г., реконструкция 2002г. | 1988 г. |

|

|||

| Общая площадь (кв. м.) | 1375,8 | 1157,1 | 297,3 | 2234,0 | 3806,0 |

|

|||

| Основное назначение в текущем состоянии | Офисные помещения, кафе, места отдыха | Офисные помещения | Офисные помещения, места отдыха | Офисно-выставочные помещения | Офисные помещения |

|

|||

| Первоначальное назначение | то же | Административное здание | Административное здание | Книжная база | Админ.-произ-водственное здание |

|

|||

| Наружные ограждающие конструкции | кирпич | кирпич | кирпич | кирпично-панельное со вставками из пеноблоков | ж/б панели |

|

|||

| Местоположение | выше среднего | среднее | среднее | ниже среднего | ниже среднего |

|

|||

| Земельный участок |

554,5 м2 |

122971 м2 (имеются другие строения) |

под зданием |

6250 м2 |

под зданием + прирамповая площадка |

|

|||

| Качество отделки | класс «Э» | класс «У» | класс «люкс» | класс «люкс» | класс «Э» | ||||

| Качество парковки и автотранспорта | Вдоль улицы, спец. организованная, длиной 20 м; площадка во дворе | Парковка вдоль улицы (20 м); внутренняя парковка | Организованная парковка (спец. площадка) | Вдоль улицы, спец. организованная длиной 20 м; внутренняя парковка | Ограниченная внутренняя парковка | ||||

| Период продажи | –– | декабрь 2007 г. | август 2007 г. | февраль 2007 г. | октябрь 2006 г. | ||||

| Этажность | 3 этажа | 2 этажа | 3 этажа | 2 этажа | 3 этажа | ||||

| Цена 1 кв. м. общей площади, руб. руб. | – | 33000 | 41500 | 28500 | 15500 | ||||

Определение (обоснование) корректировок

1. Корректировка на рыночные условия (дату продажи)

В данном случае наиболее корректным является использование метода парных продаж. Он предполагает выделение объектов, которые отличаются только по времени продажи и определить величину корректировок. Нами такие объекты не обнаружены, потому величина корректировок определялась на основе данных о месячных темпах инфляции для интересующих нас периодов по формуле:

![]() ,

,

где Мi средне месячный темп инфляции, Кинфл. = 1,0072

Расчетная формула: Кинфл = Кср.м.инфл = const Кср.м.инфл = 1,0072

100 × Кtсрминфл 100

Таблица 5

| Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 | |

| Время продажи | декабрь 2007г. |

август 2007г. |

февраль 2007г. | октябрь 2006г. |

| Величина корректировок | 0,0 | 9,0 | 13,0 | 17,1 |

2. Местоположение.

Местоположение сравниваемых объектов оценивалась на основании экспертной оценки по шкале: «прекрасное», «отличное», «хорошее», «выше среднего», «среднее», «ниже среднего», «удовлетворительное», «плохое», «очень плохое». Таким образом, шкала состоит из 8 градаций. Каждая градация оценивалась в 10%.

Таблица 6

| Объект оценки | Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 | |

| Местоположение | выше среднего | среднее | среднее | ниже среднего | ниже среднего |

| Величина корректировок, % | - | +10 | +10 | +20 | +20 |

3. Корректировка на физическое отличие.

Единственным существенным отличием объектов сравнения и объекта оценки является материал ограждающих конструкций в объекте сравнения №3 – ж/б панели, в то время как в объекте оценки и в других объектах сравнения для этих целей использован кирпич. Данное отличие оценивается нами в размере 6%

4. Корректировка на состояние объекта

Состояние, в котором находится объект купли-продажи оказывает непосредственное влияние на его цену. Наиболее просто учесть различие по фактору «состояние», скорректировав продажную цену на стоимость ремонтных работ, которые необходимо провести, чтобы объект сравнения стал соответствовать состоянию объекта оценки.

В данном случае состояние объекта оценивалось экспертным путем в диапазоне следующих градаций: «отличное», «хорошее», «выше среднего», «среднее», «ниже среднего», «удовлетворительное», «плохое», очень плохое» с ценой одной градации – 6%.

Таблица 7

| Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 | Объект № 5 | |

| Состояние объекта | «отличное» | «хорошее» | «отличное» | «отличное» | «удовлетворительное» |

| Величина корректировок, % | – | +6 | 0,0 | 0,0 | +30 |

5. Корректировка на качество отделки

При оценке качества отделки рассматривались шесть уровней качества:

· высшее качество – класс «люкс»;

· повышенное качество – класс «У»;

· среднее качество – класс «С»;

· удовлетворительное качество – класс «Э» (экономичный)

· качество низкого уровня – «Н»;

· очень плохое – «О».

Цена градации 5 %

Таблица 8

| Объект оценки | Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 | |

| Качество отделки | класс «Э» | класс «У» | класс «люкс» | класс «люкс» | качество «Н» |

| Величина корректировок, % | – | -10 | -15 | -15 | +5 |

6. Корректировка на площадь объекта.

В нашем случае мы имеем интервал площадей от 297,3 м2 до 3806,0 м2. По данным наших исследований увеличение на 1 м2 площади дает снижение цены 1 м2 на величину:

(Sоб.ср. Sоб.оц) х К, (3.3)

где: Sоб.ср. площадь объекта сравнения;

Sоб.оц площадь объекта оценки;

К эмпирический коэффициент, К = 0,00533

Расчетная формула:

![]()

Таблица 9

| Объект оценки | Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 | |

| Площадь объекта, кв.м. | 1375,8 | 1157,1 | 297,3 | 2234 | 3806 |

| Величина корректировок, % | - | -1,1 | -5,7 | +4,6 | +13,0 |

7. Корректировка на наличие земельного участка.

Наличие земельного участка расценивается как преимущество, поскольку является одним из потенциалов объекта. Исследования показывают, что в большинстве случаев наличие или отсутствие земельного участка у офисных зданий оценивается рынком в пределах 5 % от стоимости объекта (помимо участка для парковки транспорта).

8. Корректировка на этажность.

В нашем случае рассматриваются объекты с числом этажей от 2-х до 5-ти. Исследования показывают, что количество этажей более 3-х не считаются преимуществом. Настоящая конъюнктура рынка офисных помещений такова, что инвесторы и арендаторы предпочитают использовать в качестве офисных помещений здания, имеющие 2÷3 этажа. С точки зрения рыночной стоимости (стоимость в обмене), а не инвестиционной (в пользовании), стоимость 1 кв.м зданий с этажностью более 3-х ниже, чем стоимость 1 кв.м. 2÷3 этажных зданий. До 5÷6 этажей такое снижение стоимости лежит в пределах 3÷5%. Для 9-ти, 11-и этажных зданий эта величина составляет 12÷15%.

9. Корректировка на наличие и качество парковки.

Наличие парковки у объекта недвижимости расценивается как повышающий фактор стоимости. В данном случае оценивалось наличие и качество парковки. Качество парковки рассматривалось в трех вариантах:

· наружная парковка – вдоль улицы перед фасадом здания выделено место для стоянки машин в пределах 50м; такая парковка экспертно оценивалась в 5%, (среднее качество);

· организованная парковка – вне дороги выделена специальная асфальтированная площадка для парковки автомобилей – 10%, (хорошее качество);

· внутренняя парковка – стоянка для автомобилей за воротами предприятия (на внутренней территории) – 0%, (плохое).

Таблица 10

Итоговые корректировки

| Элементы сравнения | СРАВНИМЫЕ ПРОДАЖИ | ||||

| Объект оценки | Объект № 1 | Объект № 2 | Объект № 3 | Объект № 4 | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Цена продажи, руб./кв. м | –– | 33000 | 41500 | 28500 | 15500 |

| Переданные права | Полное право собственности | Полное право собственности | Полное право собственности | Полное право собственности | Полное право собственности |

| Величина корректировки | ― | 0% | 0% | 0% | 0% |

| Скорректированная цена | ― | 33000 | 41500 | 28500 | 15500 |

| Условия финансирования | Рыночные | Рыночные | Рыночные | Рыночные | Рыночные |

| Величина корректировки | ― | 0% | 0% | 0% | 0% |

| Цена после корректировки | ― | 33000 | 41500 | 28500 | 15500 |

| Условия продажи | Коммерческие | Коммерческие | Коммерческие | Коммерческие | Коммерческие |

| Корректировка на условия продажи | ― | 0% | 0% | 0% | 0% |

| Цена после корректировки | ― | 33000 | 41500 | 28500 | 15500 |

| Рыночные условия (дата продажи) | ― | декабрь 2007г. |

август 2007г. |

февраль 2007г. | октябрь 2006г. |

| Корректировка на рыночные условия | ― | 0,0 | +9,0 | +13,0 | +17,1 |

| Цена после корректировки | ― | 33000 | 45235 | 32205 | 18151 |

Вывод: Наименьшее количество корректировок произведено по объекту сравнения №3, поэтому цена объекта оценки принимается равной скорректированной цене объекта сравнения №3, т.е. 32205 руб./кв.м. Найденная величина лежит в интервале цен от 18151 руб./ кв.м до 45235 руб./кв.м. Стоимость объекта оценки, полученная методом прямого сравнения продаж, составит: 32205 × 1375,8 = 44.307.639руб.

Таким образом, стоимость объекта оценки составляет 44.307.639 руб. (Сорок четыре миллиона триста семь тысяч шестьсот тридцать девять рублей) без НДС.

2.4 Определение рыночной стоимости недвижимости в рамках доходного подхода

В работе был использован метод прямой капитализации для оценки стоимости объекта недвижимости как готового к эксплуатации. Этот метод дает достаточно точную оценку текущей стоимости будущих доходов в случае, когда ожидаемый поток доходов стабилен или имеет постоянный темп роста (падения).

Анализ доходов

Все доходы для оцениваемого объекта прогнозируются на основе арендной платы для помещений различного функционального назначения. Нами проведено исследование рынка, цель которого – установить арендные ставки для жилых помещений, которые бы являлись сопоставимыми с объектом оценки. Данное исследование включало интервью с несколькими владельцами, агентами по аренде и девелоперами, изучение цен предложений и условий действующей аренды.

В ходе подготовительной работы выяснено, что с учетом местонахождения объекта и его профиля для расчета следует принять следующую ежемесячную стоимость аренды: 1175 руб./кв.м

Анализ расходов

Эксплуатационные расходы представляют собой текущие расходы, связанные с владением и эксплуатацией объекта недвижимости. Они подразделяются на постоянные – величина которых не зависит от степени загруженности здания пользователями (налоги на имущество, страховые взносы, арендная плата за землю), и переменные – зависящие от степени загрузки здания (оплата электроэнергии, воды и др.).

Налоги на недвижимость включают: налог на землю, налог на здание. Поскольку стоимость земли в рамках данной оценки не производилась, то и уровень ее налогообложения определять не следует.

Налог на имущество составляет 2% от балансовой стоимости имущества (Балансовая стоимость = Первоначальная стоимость – Износ).

Для вновь купленного объекта первоначальная стоимость равна цене покупки. Для только что построенного или строящегося здания первоначальная стоимость равна затратам на строительство, износ равен 0. Балансовая стоимость здания на дату оценки складывается из цены приобретения (или балансовой стоимости на момент приобретения) здания и понесенных затрат на реконструкцию, без учета НДС. Мы считаем величину налога на имущество постоянной, т.к. для здания 1 группы капитальности коэффициент амортизации составляет 1% в год, и изменением величины налога на имущество можно смело пренебречь.

Страховые платежи составляют 0,3% от восстановительной стоимости готового объекта, без учета НДС.

В данном случае величина коммунальных платежей принята в размере 7% от действительного валового дохода (ДВД).

Включение расходов на управление объектом в операционные издержки связано с особенностью объекта недвижимости как источника доходов. Владение недвижимостью, в отличие от владения денежным вкладом в банке, требует определенных усилий по управлению объектом. Независимо от того, собственник ли осуществляет это управление или сторонняя фирма, включая расходы на управление в общие затраты, мы тем самым признаем, что часть валового дохода от аренды создается не непосредственно объектом недвижимости, а усилиями управляющего.

Для данного типа объектов расходы на управление составляют 2,2% от действительного валового дохода.

Поскольку здание постройки 2002 года и проведение капитального ремонта не требуется, расходы на текущий ремонт определяются в размере 4% от ЭВД.

На основе имеющихся достоверных данных о стоимости замещения короткоживущих элементов зданий, имеющих сходные характеристики с объектом оценки, к расчету принято значение 3,6% от ЭВД.

Прочие расходы обычно составляют 2% от суммы операционных расходов.

Определение общего коэффициента капитализации

Коэффициент капитализации отражает зависимость стоимости объекта от ожидаемого дохода от его эксплуатации. Из-за отсутствия достаточных данных по продажам аналогичных объектов ставку капитализации можно определить лишь методом суммирования, согласно которому величина ставки капитализации равна сумме:

СК = НПб/р + Р + Л ± Св.к., где

СК – ставка капитализации;

НПб/р безрисковая норма прибыли;

Р – надбавка за риск, соответствующая вложению в данный актив;

Л – надбавка за низкую ликвидность объекта;

Св.к. ставка возврата капитала.

Безрисковая ставка по срочным валютным вкладам в банках высшей категории 5-9% (принимаем 7%).

Надбавка за риск (Р). Вероятность гибели имущества оценивалась исходя из информации о количестве случаев гибели имущества в г. Калуге с учетом собранных данных Р = 4%.

Надбавка за дополнительный риск – 4%.

Коэффициент на ликвидность определяется примерным временем продажи недвижимости подобного типа, которое оценивается нами с учетом текущей экономической конъюнктуры в 0,4 года.

Кн/ликв. = Кбезриск. × время продажи = 0,07 × 0,4 = 0,028 или 2,8%

Премия за риск управления инвестициями принимается в размере 4,8%.

Вторая составляющая общего коэффициента капитализации – норма возмещения капитала или прирост/снижение стоимости фонда – рассчитывается как отношение единицы к числу лет, требуемых для возврата вложенного капитала.

Время, которое требуется для возврата капитала по расчетам типичного инвестора составляет 20 лет, исходя из этого ставка возмещения капитала составит 5% (1/20).

В настоящее время конъюнктура рынка нежилых помещений в г.Калуге такова, что для сравнительно новых объектов с незначительным естественным износом (обесценение) нет оснований предполагать снижение их стоимости в обозримом будущем. Кроме того, на повышение стоимости большое влияние оказывает выгодное месторасположение объекта вблизи от центра города и основных транспортных магистралей. В данном случае инвестиционная привлекательность объекта оценки очевидна, поэтому ставка возврата капитала берется со знаком (–).

Общий коэффициент капитализации равен:

R0 = 0,07 + 0,04 + 0,028 + 0,048 – 0,05 = 0,186

Расчет стоимости объекта оценки методом прямой капитализации дохода от аренды

Для расчета потенциального валового дохода (ПВД) используются имеющиеся ежемесячные арендные ставки в расчете на год: 14100 руб./кв.м

Таким образом, ПВД от сдачи в аренду площадей объекта оценки составит: 14100 × 1375,8 = 19.398.780 руб.;

Расчет эффективного валового дохода (ЭВД) производится с учетом возможных потерь от недозагрузки сдаваемых платежей и потерь при сборе арендной платы. Для расчетов принято значение 8%, определенное на основе имеющихся данных из внешних источников и собственных наблюдений.

Проведенные расчеты показали, что ЭВД объекта оценки составляет:

19.398.780 × 0,92 = 17.846.877,6 руб.

Таблица 11

Определение рыночной стоимости объекта оценки методом прямой капитализации дохода

| Эффективный валовой доход (ЭВД) | 17846877,60 руб. |

| Операционные расходы, | 3045391,19 руб. |

| в т.ч. | |

| · налог на здание | 291494,44 руб. |

| · страховые платежи | 53897,45 руб. |

| · коммунальные платежи | 1249281,43 руб. |

| · управление объектом | 392631,31 руб. |

| · текущий ремонт (4% от ЭВД) | 713875,10 руб. |

| · прочие расходы (2% от ОР) | 47115,76 руб. |

| · резерв на замещение (3,6% от ЭВД) | 642487,59 руб. |

| Чистый операционный доход (ЧОД) до налогообложения | 14801486,41 руб. |

| Чистый операционный доход (ЧОД) с учетом налога на прибыль | 11249129,67 руб. |

|

Общий коэффициент капитализации (R0) |

0,19 |

| Стоимость оцениваемого здания составляет | 60479191,77 руб. |

Таким образом, рыночная стоимость объекта недвижимости, полученная с помощью доходного подхода, составляет 60.479.191,77 руб., или округленно 60.479.192 руб. (Шестьдесят миллионов четыреста семьдесят девять тысяч сто девяносто два рубля) без НДС.

Глава 3. Рекомендации по управлению стоимостью объекта

3.1 Определение итоговой величины рыночной стоимости объекта оценки

Применяя различные подходы к оценке имущества, мы пришли к следующим результатам:

Таблица 12

| Подходы (методы) | Весовой коэффициент | Стоимость, руб. |

| Затратный подход (метод сравнительной единицы) | 0,35 | 25982918 |

| Рыночный подход (метод прямого сравнения продаж) | 0,25 | 44307639 |

| Доходный подход (метод прямой капитализации дохода) | 0,4 | 60479192 |

| Итоговая величина стоимости | 1,00 | 44362607,85 |

Затратный подход весом в основном для оценки объектов, уникальных по своему виду и назначению, либо объектов с незначительным износом. Оцениваемое здание принадлежит к категории объектов недвижимости с низким уровнем износа, поэтому удельный вес значения рыночной стоимости, полученной в рамках затратного подхода, будет иметь достаточно высокий коэффициент – 0,35.

Данные, положенные в основу рыночного подхода, нельзя считать абсолютно надежными, в связи с чем к результатам рыночного подхода к оценке стоимости данного объекта необходимо относится осторожно. Исходя из этого, результату рыночного подхода придается весовой коэффициент 0,25.

Доходная стоимость отражает рыночное поведение типичного инвестора, поэтому результату данного подхода присваивается максимальный весовой коэффициент – 0,40.

Таким образом, на наш взгляд, наиболее объективно следующее распределение коэффициентов:

· затратный подход – 0,35;

· рыночный подход – 0,25;

· доходный подход – 0,40.

С учетом весовых коэффициентов рыночная стоимость объекта оценки по состоянию на 20.12.2007г. составляет округленно 44.362.608 руб. (Сорок четыре миллиона триста шестьдесят две тысячи шестьсот восемь рублей) без учета НДС.

3.2 Рекомендации по увеличению рыночной стоимости

Стоимость недвижимости компании определяется ее дисконтированными будущими денежными потоками, и новая стоимость создается лишь тогда, когда компании получают такую отдачу от инвестированного капитала, которая превышает затраты на привлечение капитала. Управление стоимостью еще углубляет эти концепции, так как в такой системе управления именно на них строится весь механизм принятия крупных стратегических и оперативных решений. Правильно налаженное управление стоимостью означает, что все устремления компании, аналитические методы и приемы менеджмента направлены к одной общей цели: помочь компании максимизировать свою стоимость недвижимости, строя процесс принятия управленческих решений на ключевых факторах стоимости.

Управление стоимостью принципиально отличается от систем планирования, принятых в 60-е годы. Оно перестало быть функцией исключительно руководящего аппарата и призвано усовершенствовать принятие решений на всех уровнях организации. В нем изначально заложена предпосылка, что командно-административный стиль принятия решений сверху вниз не приносит должных результатов, особенно в крупных многопрофильных корпорациях. А значит, менеджерам низшего звена нужно научиться использовать стоимостные показатели для принятия более толковых решений. Управление стоимостью требует регулировать баланс наравне с отчетом о прибылях и убытках и поддерживать разумное равновесие между долгосрочными и краткосрочными целями деятельности. Если управление стоимостью внедрено и организовано должным образом, корпорация получает огромные выгоды. Такое управление, по сути, представляет собой непрерывную реорганизацию, направленную на достижение максимальной стоимости.

Для оцениваемого объекта управление стоимостью сводится к более эффективному использованию имеющихся площадей.

Оцениваемое здание имеет чердак общей площадью 328,2 м2, который в настоящее время частично используется как склад канцелярских принадлежностей. С одной стороны, проведение соответствующей реконструкции позволит сделать это помещение жилым. С другой стороны, в последнее время в связи с расширением сотрудничества калужских предприятий с иногородними и иностранными компаниями значительно возрос спрос на гостиничные услуги. В этой связи предлагается провести комплексную реконструкцию чердачного помещения для перевода ее в разряд жилой мансарды, где планируется организовать гостиницу из 14 двухместных номеров класса «люкс».

Стоимость мероприятий по реконструкции мансарды представлена в табл.13.

Таблица 13

Смета расходов на реконструкцию мансарды

| № | Наименование работ | Стоимость, руб. |

| 1 | Общестроительные работы (демонтаж) | 406.211 |

| 2 | Общестроительные работы (новые) | 2.448.728 |

| 3 | Холодное и горячее водоснабжение | 49.818 |

| 4 | Отопление | 90.144 |

| 5 | Канализация и сантехническое оборудование | 31.738 |

| 6 | Приточно-вытяжная вентиляция и кондиционирование | 67.534 |

| 7 | Электросиловое оборудование и электроосвещение | 422.402 |

| 8 | Устройство связи | 37.010 |

| 9 | Охранно-пожарная сигнализация | 114.531 |

| 10 | Автоматика отопления, вентиляция | 7.638 |

| 11 | Благоустройство номеров | 872.640 |

| Итого | 4.548.394 | |

Для финансирования этих работ предполагается использовать кредит на следующих условиях:

· Сумма кредита – 5.250.000 руб.

· Процентная ставка – 14% в год;

· Срок кредитования – 1 год;

· Обеспечение оцениваемый объект недвижимости;

· Условия погашения кредита – ежеквартальная выплата процентов и основной суммы долга равными долями, т.е. по 1.866.506 руб. в конце каждого квартала.

Как уже отмечалось, гостиница будет состоять из 14 двухместных номеров класса «люкс». Стоимость проживания в таком номере в калужских гостиницах колеблется от 1400 руб. до 2500 руб. в сутки. Для расчетов принимается значение 1600 руб., поскольку оцениваемый объект находится вблизи от центра города, но изначально данное здание не предназначено для гостиничного бизнеса, что создает определенные неудобства для клиентов.

Инвестиционный горизонт установлен на 1 год, так как нет объективных оснований полагать, что оцениваемый объект недвижимости не будет продан по истечении этого срока.

Движение денежных средств представлено в табл. 14.

Таблица 14

Движение денежных средств в руб.

| Статья расходов | 1-й кв. | 2-й кв. | 3-й кв. | 4-й кв. | Итого за год |

| Реконструкция | 4548394 | – | – | – | 4548394 |

| Обслуживание кредита | 1866506 | 1866506 | 1866506 | 1866506 | 7466025 |

| Операционные расходы | 124539 | 127030 | 129571 | 132162 | 513302 |

| Налог на прибыль | - | 292073 | 291463 | 290841 | 874377 |

| Итого | 6539439 | 2285609 | 2287540 | 2289509 | 13402098 |

| Статья доходов | 1-й кв. | 2-й кв. | 3-й кв. | 4-й кв. | Итого за год |

| Гостиничный бизнес | – | 1344000 | 1344000 | 1344000 | 4032000 |

| Амортизация | 1299145 | 1302393 | 1305649 | 1308913 | 5216100 |

| Кредит | 5250000 | – | – | – | 5250000 |

| Итого | 6549145 | 2646393 | 2649649 | 2652913 | 14498100 |

| Сальдо | 9706 | 360784 | 362109 | 363404 | 1096002 |

Основную статью доходов составляет гостиничный бизнес. При этом важно подчеркнуть, что при избыточном спросе на этот вид услуг объективных причин низкой наполняемости номеров не выявлено.

Чтобы определить, насколько увеличится текущая рыночная стоимость оцениваемого объекта в результате проведения рекомендуемых мероприятий, целесообразно воспользоваться коэффициентом капитализации, применявшемся в рамках доходного подхода. Это обусловлено тем, что данный проект является инвестиционным, т.е. ориентированным, прежде всего, на получение дохода.

Следовательно, прирост текущей рыночной стоимости объекта оценки составит:

1.096.002 / 0,19 = 5.768.432 (руб.)

(Пять миллионов семьсот шестьдесят восемь тысяч четыреста тридцать два рубля) без учета НДС.

Заключение

Как следует из положений стандартов, «все методы, процедуры и техники измерения рыночной стоимости, если они основаны на рыночных показателях и при этом правильно применены, ведут к одному и тому же выражению рыночной стоимости». При этом «любой метод, основанный на рыночной информации, является по своей сути сравнительным». Таким образом, согласно существующим стандартам, только качество информации и правильность применения процедур может служить ограничением на использование того или иного метода.

В первой главе работы рассмотрены понятие недвижимости, виды стоимости недвижимости, основные подходы, методы оценки недвижимости, а также проблемы, связанные с обоснование стоимости недвижимого имущества.

Недвижимое имущество – это физические объекты с фиксированным местоположением в пространстве и все, что неотделимо с ними связано как под поверхностью, так и над поверхностью земли или все, что является обслуживающим предметом, а также права, интересы и выгоды, обусловленные владением объектами.

Под объектом недвижимости понимается, во-первых, предприятие в целом как имущественный комплекс, а во-вторых, земельный участок, неотъемлемой частью которого могут быть: здание (сооружение) или группа зданий; обособленные водные объекты, многолетние насаждения; инженерные сооружения и сети; стационарные сооружения благоустройство территории участка; элементы хозяйственного, транспортного и инженерного обеспечения; другие объекты.

Оценку недвижимости осуществляют с позиций трех подходов: доходного, затратного и сравнительного. Каждый подход позволяет подчеркнуть определенные характеристики объекта.

Каждый из трех рассмотренных подходов предполагает использование при оценке присущих ему методов:

- метод прямой капитализации доходов;

- метод сравнения продаж;

- метод сравнительной единицы.

Таким образом, объекты недвижимости в случае снижения эффективности их использования могут изменять свое назначение. Это происходит как в результате износа зданий и других улучшений, так и под воздействием тенденций на рынке недвижимости.

Во второй главе проведена оценка объекта недвижимости с использованием трех подходов к оценке.

Каждый из использованных методов имеет достоинства и недостатки.

Сравнительный подход обеспечивает прямую оценку рыночной стоимости, опираясь на статистику по реальному рынку коммерческой недвижимости. При обработке данных предприняты специальные меры, позволяющие защитить кредитора от завышения оценки. В связи с этим сравнительному подходу присваивается наибольший вес.

Затратный подход позволяет наилучшим образом учесть конструктивные особенности и физическое состояние объекта оценки. В то же время информационная база не совершенна. Основные проблемы связаны с оценкой стоимости земли. Кроме того, при расчете восстановительной стоимости приходится полагаться на усредненные индексы пересчета в текущие цены, что может привести к ошибкам.

Доходный подход построен на рыночных данных и лишен некоторых недостатков затратного подхода. Основным источником погрешности метода является неопределенность, связанная с использованием прогнозных данных по доходам, темпам роста.

В третьей главе работы проведено согласование результатов оценки рыночной стоимости объекта недвижимости, обоснована его итоговая стоимость, а также даны рекомендации по ее увеличению.

Расчеты показали, что рыночная стоимость объекта оценки по состоянию на 20.12.2007г. составляет округленно 44.362.608 руб. (Сорок четыре миллиона триста шестьдесят две тысячи шестьсот восемь рублей) без учета НДС.

Однако предложенные мероприятия по управлению стоимостью позволяют увеличить текущую рыночную стоимость на 5.768.432 руб. (Пять миллионов семьсот шестьдесят восемь тысяч четыреста тридцать два рубля) без НДС.

Список литературы

1. Гражданский Кодекс Российской Федерации (часть первая) от 30.11.1994 № 51-ФЗ (ред. от 02.07.2005 № 83-ФЗ)

2. Федеральный закон от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в российской федерации» (в ред. Федеральных законов от 21.12.2001 N 178-ФЗ, от 21.03.2002 N 31-ФЗ, от 14.11.2002 N 143-ФЗ, от 10.01.2003 N 15-ФЗ, от 27.02.2003 N 29-ФЗ, от 22.08.2004 N 122-ФЗ, от 05.01.2006 № 7-ФЗ, от 27.07.2006 № 157-ФЗ)

3. Постановление Правительства РФ от 07.06.2002 395 (ред. 03.10.2002) «О лицензировании оценочной деятельности»

4. Постановление Правительства РФ от 20.08.1999 932 «Об уполномоченном органе по контролю за осуществлением оценочной деятельности в Российской Федерации»

5. Постановление Правительства РФ от 06.07.2001 519 «Об утверждении стандартов оценки»

6. Сборники Укрупненных Показателей Восстановительной стоимости зданий и сооружений

7. Международные стандарты оценки. – М.: РОО, 1995

8. «Методические рекомендации по определению рыночной стоимости земельных участков» утвержденные распоряжением Минимущества России от 06.03.2002года № 568-р

9. Анализ и оценка приносящей доход недвижимости / Д. Фридман, Н. Ордуэй. – М.: Дело, 1997

10. Валдайцев С. В. Оценка бизнеса. – М.: Проспект, 2006. - 355 с.

11. Гранова И. В. Оценка недвижимости. – СПб: Питер, 2001. - 208 с.: ил. – (Серия «Учебное пособие»)

12. Грибовский С. В., Медведева О. Е., Касьянов П. В. Курс лекций по оценке рыночной стоимости земельных участков. – М.: АРМО, 2002. – 95 с.

13. Григорьева В. В. и др. Оценка объектов недвижимости. - М.: ИНФРА, 2000. – 78 с.

14. Грязнова Н. А. Оценка стоимости действующих предприятий (бизнеса). – М.: ИНФРА-М, 2005

15. Есипов В. Е., Маховикова Г. А., Терехова В. В. Оценка бизнеса. - СПб: Питер, 2006. – 457 с.

16. Коробкин Ю. И. Оценка недвижимости. – Калужский филиал СЗАГС, Калуга, 2005

17. Коростылев С. П. Основы теории и практики оценки недвижимости: Учебное пособие. – М.: Русская деловая литература, 1998

18. Оценка бизнеса / Под ред. А. Г. Грязновой и М. А. Федотовой. – М.: Финансы и статистика, 2004

19. Оценка бизнеса: Задачи и решения / Просветова Г. И. – РДЛ, 2006. – 192 с.

20. Оценка недвижимости: Учебник / Под ред. А.Г. Грязновой, М.А. Федотовой. – М.: Финансы и статистика, 2005. – 496 с.: ил.

21. Оценка недвижимости: Учеб. пособие для вузов / Под ред. проф. В. А. Швандара. – М.: ЮНИТИ-ДАНА, 2002. – 303 с.

22. Оценка объектов недвижимости: теоретические и практические аспекты / Под ред. В. В. Григорьева. – М.: ИНФРА-М, 1997

23. Оценка рыночной стоимости недвижимости: Учебное и практическое пособие / Под ред. В. М. Рутгайзера. – М.: Дело, 1998

24. Оценочная деятельность в экономике. Учебное пособие / под общей ред. Джухи В. М., Киреева В. Д. – М.: ИКЦ «МарТ», 2003. 101 с.

25. Соловьев М. М. Оценочная деятельность (оценка недвижимости): Учебное пособие. – М.: ГУ ВШЭ, 2002

26. Симионова Н., Симионов Р. Оценка стоимости предприятия (бизнеса). – М.: МарТ, 2004. – 464 с.

27. Тарасевич Е. И. Методы оценки недвижимости. СПб, 1998. – 247 с.

28. Тепман Л. Н. Оценка недвижимости. - М.: ЮНИТИ, 2006. – 463 с.

29. Управление земельными ресурсами. Учебно-практическое пособие / Под ред. д. э. н., проф. Л. И. Кошкина. – М.: ВШПП, 2004. – 520 с.

30. Федотова М. А. Сколько стоит бизнес? Методы оценки. – М., Изд-во «Перспектива», 2004

31. Фридман Дж., Ордуэй Ник. Анализ и оценка приносящей доход недвижимости. Пер. с англ. – М.: Дело, 1997. – 480 с.

32. Цыпкин Ю. А., Цуканов И. Л. Законодательные акты, нормативно-распорядительные документы и стандарты по оценочной деятельности: Учебно-методическое пособие. – М.: Финансы и статистика, 2003. 164 с.

33. Щербаков В. А., Щербакова Н. А. Оценка стоимости предприятия (бизнеса). – М.: Омега-Л, 2006. – 286 с.

34. Экономика недвижимости / Под ред. А. Б. Крутик, М. А. Горенбургов. – М.: Лань, 2001. - 297 с.

35. Экономика недвижимости: Учебное пособие. – М.: Дело, 2000

36. Авдеев А. П. Проблемы оценки объектов недвижимости // Вопросы оценки. № 1. – 2001. – с. 28-30

37. Акимова И., Биктимирова Н. Новые подходы к стандартизации оценки недвижимого имущества в системе действующего законодательства и реальной правоприменительной практики // Право и экономика. – 2005. – №12. – с. 18-21

38. Грибовский С. Массовая оценка недвижимости // Финансовый бизнес. 2000. – №4. – с. 43-45

39. Грибовский С. Оценка объектов недвижимости с использованием доходного подхода // Проблемы недвижимости. 2000. Вып. 2.

40. Грибовский С. Экономико-математические модели оценки недвижимости // Финансы и кредит. 2005. – №3. – с. 24-43

41. Григорьева И. Л. Проблемы оценки собственности // Финансовый бизнес. – 2004. – №1. – с. 48–49

42. Зеленский Ю. В. О сопоставимости результатов подходов при оценке недвижимости – принцип согласованности моделей // Вопросы оценки. 2005. – №4.

43. Логинов М. П. К вопросу об оценке недвижимости в России // ЭКО. – 2002. – №9. – с. 103–107

44. Озеров Е.С. Феномен равновесной цены как база аксиомы теории оценки // Проблемы недвижимости. 2000. Вып. 1. С 32–54.

45. Озеров Е.С. Экономика и менеджмент недвижимости. СПб.: МКС, 2003.

46. Озеров Е.С. К вопросу об обосновании и использовании аксиомы теории оценки // Проблемы недвижимости. 2004. Вып. 1. С 3-5.

47. Пацкалев А. Ф. Оценка стоимости земельных участков // Вопросы оценки. – 2006. – № 1.

48. Официальный Web–сайт СБРФ htpp:/www.cbr.ru

49. htpp:/www.cfin.ru

[1] П. 1 Статья 30 Гражданского Кодекса Российской Федерации.

[2] Экономика недвижимости / Под ред. А. Б. Крутик, М. А. Горенбургов. - М.: Лань, 2001., с. 48-49

© 2010 Интернет База Рефератов