Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

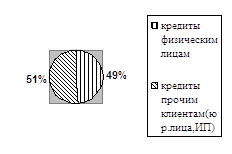

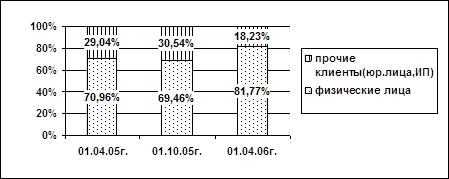

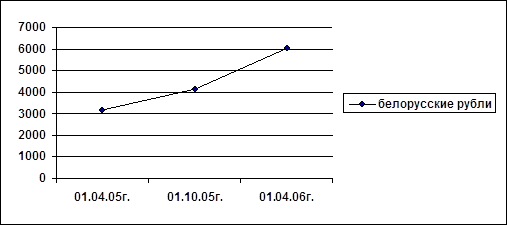

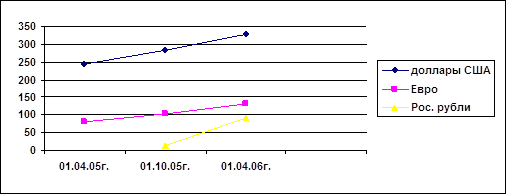

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Реализация розничных услуг коммерческими банками Республики Беларусь

Дипломная работа: Реализация розничных услуг коммерческими банками Республики Беларусь

ДИПЛОМНАЯ работа

на тему:

«Реализация розничных услуг коммерческими банками Республики Беларусь ( на материалах филиала № 416 АСБ « Беларусбанк» г. Новогрудка)»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 РЫНОК РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ: ПОНЯТИЕ, ЗНАЧЕНИЕ, ОТЕЧЕСТВЕННЫЙ И ЗАРУБЕЖНЫЙ ОПЫТ

1.1 Экономическая сущность и значение розничных банковских услуг

1.2 Основные факторы, влияющие на развитие рынка розничных банковских услуг

1.3 Основные тенденции развития розничных банковских услуг в зарубежных странах

2 ПРАКТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА РЫНКА РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ

2.1 Современное состояние и тенденции развития розничных банковских услуг в Республике Беларусь

2.2 Оценка работы банка на розничном рынке на примере филиала № 416 АСБ «Беларусбанк» г.Новогрудок

3 СОВРЕМЕННЫЕ НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ РЫНКА РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ В РЕСПУБЛИКЕ БЕЛАРУСЬ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

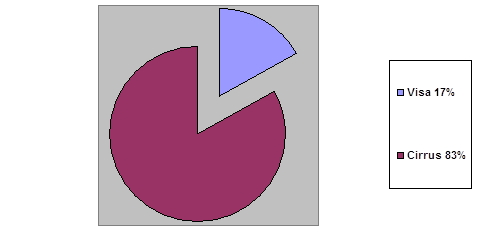

ПРИЛОЖЕНИЕ 1 Структура средств населения

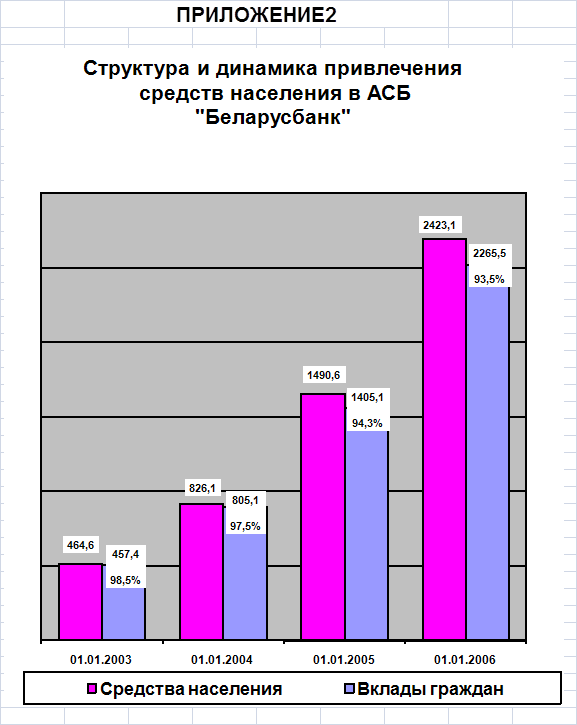

ПРИЛОЖЕНИЕ 2 Структура и динамика привлечения средств населения в АСБ «Беларусбанк»

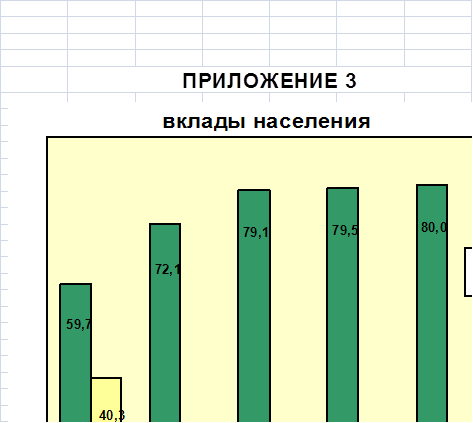

ПРИЛОЖЕНИЕ 3 Вклады населения

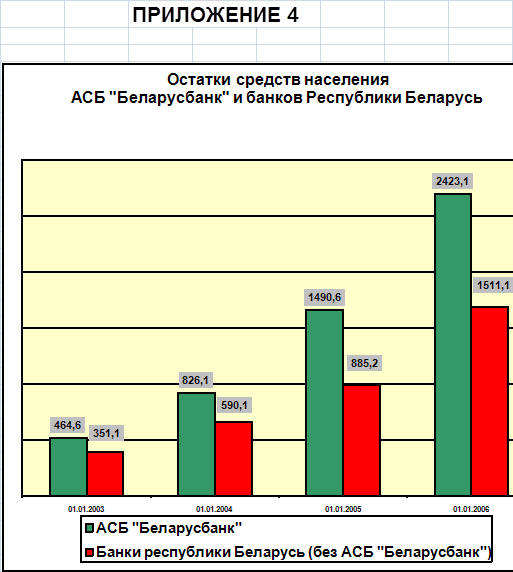

ПРИЛОЖЕНИЕ 4 Остатки средств населения АСБ «Беларусбанк» и банков Республики Беларусь

ВВЕДЕНИЕ

Одной из важнейших задач развития банковского сектора в Республике Беларусь является расширение состава и качества банковских услуг и приближение их к уровню развитых европейских банков, а также создание действенного механизма аккумулирования денежных средств населения, предприятий и трансформации в кредиты реальному сектору экономики. В связи с этим представляется необходимым изучить зарубежный опыт развития розничных услуг с позиций их адаптации на белорусском рынке розничных банковских услуг.

Актуальность выбранной темы дипломной работы заключается в том, что развитие розничного банковского рынка ведет к формированию эффективной банковской системы в целом, а также достижению значимого социально-экономического эффекта.

Для потребителей розничных банковских услуг важнейшие результаты развития данного сегмента рынка будут заключаться в улучшении качества и расширении спектра оказываемых услуг, что приведет к повышению доверия населения к банковской системе.

Для банковской системы и государства в целом важность развития сегмента розничных услуг заключается в том, что в любых экономических условиях операции с физическими лицами обеспечивают стабильный и достаточно высокий уровень доходов для банков. Учитывая, что в отличие от корпоративных клиентов, в сегменте клиентов - физических лиц существует значительный потенциал роста, необходимо развивать рынок розничных банковских услуг и формировать у населения потребность в банковском обслуживании.

Объектом исследования в дипломной работе выступает рынок розничных банковских услуг в Республике Беларусь. Предметом же изучения является деятельность АСБ «Беларусбанк», в частности, его Новогрудского филиала №416 на розничном рынке.

Современный розничный банковский рынок Беларуси характеризуется существенным возрастанием объемов предоставления услуг населению. В связи с этим целью дипломной работы является проанализировать отечественный и зарубежный опыт банковской деятельности на розничном рынке и выявить наиболее эффективные пути совершенствования этой деятельности для достижения такого уровня обслуживания, который бы позволил максимально удовлетворять потребности частных лиц в банковских услугах.

Для достижения поставленной цели в работе ставятся следующие задачи:

1) изучить различные точки зрения и подходы к определению экономической сущности рынка розничных банковских услуг и банковской услуги, как таковой;

2) проанализировать основные факторы, которые оказывают влияние на развитие изучаемого сегмента рынка;

3) выявить основные тенденции развития современного рынка розничных банковских услуг в Республике Беларусь и в зарубежных странах;

4) наметить возможные направления и пути совершенствования розничного банковского рынка.

Для решения поставленных задач и проведения анализа исследуемого в дипломной работе явления использовались методы экономико-статистического анализа: сравнительный, структурный, балансовый, индексный.

Было проанализировано и изучено множество литературных источников по теме дипломной работы. Это различные экономические справочники и словари таких авторов, как С.В.Бичик, А.С.Даморацкая, А.Н.Азрилиян, А.Г.Грязнова, учебники и учебные пособия по банковскому делу, денежному обращению, маркетингу услуг под редакцией таких авторов, как В.И.Колесников, Г.Н.Белоглазова, В.Ф.Медведев и других. Использовались материалы зарубежных периодических изданий, а также опубликованные статьи белорусских экономистов, преподавателей ВУЗов, служащих банковской сферы (Б.Лисак, А.Ким, Е.Пивоварова, А.Рутковский, Г.Кузьменко, Т.Леонович, В.З.Лукьяненко, И.Рудой, Т.Григорьева, Е.Лагунина и др.). Кроме того, в основу дипломной работы была положена Концепция развития розничных банковских услуг в Республике Беларусь до 2010г. и Программа комплексного обслуживания населения учреждениями АСБ «Беларусбанк». Использовались статьи Банковского кодекса Республики Беларусь, а также положения и методики, содержащиеся в нормативных документах, регулирующих банковскую деятельность.

В результате исследования было дано определение рынка розничных банковских услуг и банковской услуги, изучены современные направления деятельности зарубежных банков на розничном рынке, а также тенденции развития рынка в Республике Беларусь, в связи с этим проанализирована деятельность одного из филиалов АСБ «Беларусбанк». А также внесены предложения по совершенствованию розничных услуг, предлагаемых белорусскими банками.

1 РЫНОК РОЗНИЧНЫХ БАНКОВСКИХ УСЛУГ: ПОНЯТИЕ, ЗНАЧЕНИЕ, ОТЕЧЕСТВЕННЫЙ И ЗАРУБЕЖНЫЙ ОПЫТ

1.1 Экономическая сущность и значение розничных банковских услуг

В настоящее время в современной экономической литературе нет достаточно четкого определения понятия "рынок розничных банковских услуг". Такие авторы, как, например, Бичик С.В., Даморацкая А.С. под "рынком услуг" понимают рынок, в основе которого лежат товарно–денежные отношения по поводу реализации услуг розничного характера. Выделяют рынки услуг производственного характера и услуг, оказываемых населению [1,с.104].

Автор Азрилиян А.Н. предполагает, что рынок услуг населению – это совокупность отношений (социально–экономических, юридических, материальных, финансовых), возникающих между производителями услуг – продавцами, потребителями и покупателями [2, с.617].

В Республике Беларусь понятие рынка розничных банковских услуг дано в Концепции развития розничных банковских услуг в Республике Беларусь до 2010г. Так, рынок розничных банковских услуг – это сфера рыночных отношений, складывающихся по поводу удовлетворения потребностей массового потребителя в банковских услугах [3, с.44].

Рынок розничных банковских услуг в Республике Беларусь имеет свою институциональную структуру и инфраструктуру. Институциональная структура представлена банками и их филиалами, а также небанковскими кредитно–финансовыми учреждениями, а инфраструктура – совокупностью организационно–технологических элементов, обслуживающих рынок розничных банковских услуг (мини–офисы, обменные пункты валют, банкоматы, инфокиоски, терминалы и т.д.). Основными участниками, действующими на рынке розничных банковских услуг, выступают банки, небанковские кредитно–финансовые учреждения и физические лица [3,с.44].

Основополагающим элементом или, объектом, по поводу которого возникают отношения между участниками розничного рынка является банковская услуга.

В экономической литературе и банковской практике существует несколько основных подходов к определению понятия "банковская услуга".

Большинство зарубежных ученых под банковскими услугами понимают все виды операций и сделок, осуществляемых банками [4,с.412] (при этом понятия "операции" и "сделки" чаще всего отождествляются). В российской литературе по банковскому делу понятие "банковская услуга" определяется как проведение банком операций по поручению клиента в пользу последнего за определенную плату [5,с.311]. Некоторые авторы подразумевают под банковской услугой выполнение банком определенных действий в интересах клиента [6, с.198].

В белорусской экономической литературе понятия "банковская услуга" и "банковская операция" чаще всего не разграничиваются. Например, даются следующие определения: банковские услуги – банковские операции, выполняемые по поручению клиентов; банковская услуга непосредственно банковская операция по обслуживанию клиента [7, с.115].

К этому подходу примыкают точки зрения, согласно которым банковские услуги рассматриваются как разновидность банковских операций, или, напротив, банковские операции рассматриваются как разновидность банковских услуг. Причем банковские операции трактуются как основная банковская деятельность, а банковские услуги – как вспомогательная. Основное отличие банковских услуг от операций в том, что при проведении банковских операций происходит перемещение денег, а при оказании услуг – нет. Соответственно, под банковской операцией понимают комплекс взаимосвязанных действий банка и клиента, производимых от имени банка, предусматривающих перемещение денежных средств, и направленных на решение конкретной экономической задачи; к банковским услугам относят виды деятельности, связанные с информационным обслуживанием, хранением ценностей и т.п. [8,с.21].

Анализ содержания белорусского банковского законодательства показывает, что и здесь понятия "банковские операции" и "банковские услуги" рассматриваются по сути как тождественные. Например, в статье 51 Банковского кодекса определяется, что к операциям, осуществляемым Национальным банком Республики Беларусь, относятся, в том числе и банковские услуги правительствам иностранных государств и посреднические услуги в качестве финансового агента Правительства Республики Беларусь [9].

Концепцией развития розничных банковских услуг в Республике Беларусь до 2010г. предложены следующие определения исследуемого явления: банковская услуга деятельность банка, осуществляемая по поручению клиента с целью удовлетворения его потребностей в банковском обслуживании; розничная банковская услуга – услуга, ориентированная на массового потребителя [3, с.44].

В мировой литературе и экономической практике на рынке розничных банковских услуг осуществляются операции по кредитованию физических лиц, вкладные операции, валютно-обменные, расчетные операции и др. В Республике Беларусь наиболее распространенными операциями на рынке розничных услуг являются кредитование населения, вкладные операции и расчеты пластиковыми карточками.

Кредитование населения занимает особое место. За счет банковских кредитов повышается возможность реализации многих семейных проектов белорусских граждан, увеличиваются объемы выручки предприятий и торговых организаций, а это влечет рост конкуренции между товаропроизводителями. Кроме того, в современных условиях банковское кредитование строительства и покупки жилья имеет исключительно важное значение, поскольку оно способствует решению жилищной проблемы за счет привлечения денежных средств населения в реальный сектор экономики, развитию строительного комплекса, стабилизации денежного обращения и росту доходов бюджета государства.

Особая роль на рынке розничных услуг принадлежит АСБ«Беларусбанк», в том числе, и в части кредитования физических лиц.

Учреждения АСБ «Беларусбанк» осуществляют кредитование населения в соответствии с Гражданским кодексом Республики Беларусь, Банковским кодексом Республики Беларусь, Инструкцией о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата от 30.12.2003 N 226, Положением о кредитовании населения за счет ресурсов АСБ «Беларусбанк» от 30.06.2004 N 32.4 и другими нормативными правовыми актами, регулирующими вопросы кредитования физических лиц.

Физическим лицам кредиты предоставляются на финансирование недвижимости и на потребительские нужды, а также в белорусских рублях либо в иностранной валюте по курсу Национального банка Республики Беларусь на момент заключения кредитного договора. Кредитование осуществляется в безналичной форме путем перечисления денежных средств в оплату за товары, работы (услуги) на счета третьих лиц, либо на счет кредитополучателя (счет спец-режима по учету средств, депонированных для расчетов чеками) с выдачей чековой книжки, расчетного чека. По заявлению Кредитополучателя допускается выдача кредитов в белорусских рублях на потребительские нужды наличными деньгами в размере не более 100 базовых величин.

Решения о выдаче кредитов физическим лицам принимаются кредитными комитетами учреждений банка. А также руководители учреждений банка вправе самостоятельно принимать решения о выдаче кредитов населению на потребительские нужды в размере, не превышающем эквивалента 2000 долларов США по официальному курсу Национального банка Республики Беларусь, «доверительных кредитов» без рассмотрения данных вопросов на кредитном комитете.

Основанием выдачи кредита является заключенный между кредитополучателем и банком кредитный договор на условиях:

- единовременного предоставления денежных средств;

- открываемой кредитной линии, в том числе возобновляемой.

В кредитном договоре указываются [10]:

- стороны по договору;

- цель, сумма кредита и наименование валюты;

- срок и порядок предоставления и погашения кредита;

- способ обеспечения исполнения обязательств по кредитному договору;

- размер процентов за пользование кредитом и порядок их уплаты;

- очередность погашения платежей по кредиту;

- права и обязанности сторон;

- право кредитодателя в одностороннем порядке изменять процентные ставки;

- ответственность сторон за неисполнение и (или) ненадлежащее исполнение обязательств по договору;

- иные необходимые условия выдачи, сопровождения и погашения кредита.

Два экземпляра договора подписываются обеими сторонами и скрепляются печатью учреждения банка.

Выдача кредитов на потребительские нужды производится:

- на оплату медицинской помощи и услуг, приобретение медикаментов, медицинской техники и приборов;

- на санаторно-курортное лечение, отдых и туризм;

- на обучение в высших и средних специальных учебных заведениях;

- на ритуальные услуги по погребению и установке памятников;

- на приобретение домашнего скота;

- на развитие личного подсобного хозяйства;

- на телефонизацию;

- на приобретение автомобилей;

- в порядке комплексного обслуживания с организациями;

- на другие потребительские нужды.

Кредиты на финансирование недвижимости физическим лицам предоставляются:

- на строительство (реконструкцию) жилых помещений;

- на приобретение индивидуальных жилых домов, квартир;

- на ремонт жилых помещений;

- на оборудование индивидуальных жилых домов (квартир) инженерными системами;

- на строительство и приобретение гаражей;

- на строительство и приобретение садовых домиков.

Для получения кредита и оформления кредитного договора кредитополучатель представляет в банк следующие документы:

- заявление-анкету кредитополучателя,

- паспорт,

- справки кредитополучателя и его поручителей о среднемесячном доходе и размере удержаний за последние 3 месяца. Вместо справок для некоторых категорий кредитополучателей (поручителей) могут быть представлены справки о размере получаемой пенсии, выписки с текущих (карт-) счетов, сведения о доходах индивидуального предпринимателя и справки налоговой инспекции об уплате налогов за последние 3 месяца.

Наряду с этими документами для получения кредита на потребительские нужды кредитополучатели предоставляют и другие (счета-фактуры на приобретаемый товар (услугу), договора купли-продажи, товарные накладные и т.п.)

Для получения кредита на финансирование недвижимости перечень документов, предоставляемых Кредитополучателем, более сложный.

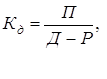

Для определения платежеспособности кредитополучателя (поручителя) изучаются его доходы и расходы. Кредиты не выдаются физическим лицам, у которых выплаты по исполнительным документам в сумме составляют 50 и более процентов чистого дохода. Коэффициент ( Кд ), определяющий долю ежемесячных платежей по кредиту и процентам за пользование кредитом в сумме среднемесячных расходов, рассчитывается по формуле [10]:

где П – платежи в погашение кредита и процентов за пользование кредитом, включая платежи по ранее полученным кредитам;

Д – среднемесячный доход кредитополучателя;

Р – среднемесячные расходы;

Этот коэффициент не должен превышать 0,5.

При недостаточной платежеспособности кредитополучателя в расчет могут приниматься доходы его поручителей или, как правило, доходы близких родственников.

Исполнение обязательств по кредитному договору может обеспечиваться:

- поручительством физических лиц (именно этот способ обеспечения применяется чаще всего в учреждениях АСБ «Беларусбанк» при кредитовании физических лиц),

- залогом имущества,

- поручительством или гарантией юридических лиц,

- гарантийным депозитом денег,

- другими способами обеспечения.

В соответствии с кредитной политикой АСБ «Беларусбанк» на 2005 год кредитование физических лиц на решение жилищных и социальных проблем определено как приоритетное направление вложений кредитных ресурсов с целью снижения рисков, обеспечения прибыльности и эффективности работы банка с учетом состояния экономики и потребностей рынка. В числе основных задач при выдаче и сопровождении кредитов населению - улучшение качества кредитного портфеля и развитие розничного бизнеса.

С целью сохранения ведущей позиции АСБ «Беларусбанк» на рынке кредитных услуг населению требуется уделять значительное внимание вопросам приближения кредитных услуг к клиенту, расширению их спектра и повышению качества, в том числе установлению времени обслуживания, приемлемого для клиентов, развитию и совершенствованию информационного и консультационного обслуживания, оптимизации и упрощению технологии их предоставления.

Развитие продуктов потребительского кредитования необходимо проводить по таким направлениям, как: максимальное вовлечение предприятий торговли и сервиса в качестве участников программ кредитования своих покупателей; предоставление кредитов на территории торговых предприятий; доминирование кредитных карт как основного инструмента кредитования населения на повседневные расходы. Преимущественным в работе с физическими лицами является расширение спектра кредитных услуг для граждан, проживающих и работающих в сельской местности.

Для расширения спектра розничных банковских услуг разработан порядок выдачи кредитов на потребительские нужды в белорусских рублях и иностранной валюте с предоставлением кредитной пластиковой карточки.

Физическим лицам, получающим заработную плату и приравненные к ней выплаты в учреждениях банка, может быть предоставлен кредит на потребительские нужды в виде возобновляемой кредитной линии в белорусских рублях с использованием кредитных банковских пластиковых карточек сроком до 3 лет. Кредитная карточка предоставляется на период возобновления кредитной линии и затем сдается в учреждение банка. При предоставлении кредита на срок до 3 лет, возобновление кредитной линии производится с первого по восемнадцатый календарный месяц пользования кредитом, начиная с девятнадцатого месяца после заключения кредитного договора, в течение 17 платежных месяцев осуществляется только погашение предоставленного кредита. Размер кредита определяется исходя из платежеспособности Кредитополучателя, определенной из расчета 17 платежных периодов. Сумма кредита устанавливается в кредитном договоре определением лимита выдачи и лимита задолженности. Кредиты предоставляются для оплаты товаров, работ (услуг) в безналичном порядке, а также получения денежных средств в пунктах выдачи наличных и банкоматах (в течение первых 11 месяцев).

Кредиты на потребительские нужды в иностранной валюте с использованием кредитной пластиковой карточки предоставляются на следующих условиях:

1) валюта кредита - доллары США;

2) возобновление кредитной линии не производится;

3) срок использования кредитной карточки- 11 месяцев;

4) цель кредита- потребительские нужды;

5) срок кредита – 3 года, процентная ставка – 12 % годовых,

6) сумма кредита на карточку зачисляется в белорусских рублях по курсу Национального банка Республики Беларусь.

Порядок оформления кредита на потребительские нужды с использованием кредитной пластиковой карточки почти аналогичен порядку предоставления обычного потребительского кредита.

Основными направлениями денежно-кредитной политики Республики Беларусь на 2005 год предусмотрено, что одним из важнейших условий расширения состава операций, выполняемых банками, улучшения качества банковских услуг, повышения роли банковской системы в социально-экономическом развитии страны должно стать дальнейшее наращивание ресурсной базы банков. Причем одним из основных источников для этого по-прежнему являются неорганизованные сбережения населения, которые необходимо трансформировать в банковские депозиты. Этому должны способствовать расширение перечня современных банковских услуг и формирование надежной системы гарантирования вкладов населения.

Банковский вклад (депозит) – денежные средства в белорусских рублях и иностранной валюте, размещаемые физическими и юридическими лицами в целях хранения и получения дохода на срок или до востребования. Доход по банковскому вкладу (депозиту) выплачивается в виде процентов, а также в иной форме, предусмотренной конкретным видом вклада, на условиях и в порядке, определенных договором……банковского вклада (депозита) [9].

Влияние на объем привлекаемых в банковскую систему средств населения оказывают разнообразие предлагаемых банковских вкладов и качество обслуживания.

Существует множество критериев, по которым можно классифицировать вклады физических лиц:

а) по форме изъятия – до востребования (вкладополучатель обязан возвратить вклад и выплатить начисленные по нему проценты по первому требованию вкладчика), срочные (вклад возвращается вкладчику вместе с начисленными процентами по истечении указанного в договоре срока) и условные (для возврата такого вклада необходимо наступление (не наступление) определенного в договоре банковского вклада события) [11, c.94];

б) по срокам размещения:

- до востребования,

- по срокам до 1 года (до 1 месяца включительно, на 1-3 месяца, на 3-6 месяцев, на 6-12 месяцев),

- по срокам свыше 1 года (на 1-3 года, свыше 3 лет);

в) по валюте вклада (в белорусских рублях, в долларах США, в Евро, в российских рублях);

г) по способу выплаты процентов: проценты могут начисляться на остаток вклада либо в конце отчетного периода (чаще всего - это месяц ) либо в конце срока действия договора банковского вклада; кроме того, проценты могут присоединяться к остатку вклада (капитализироваться), могут не присоединяться.

Многими банками практикуется привлечение средств в праздничные (новогодний, рождественский) и юбилейные вклады. Действует система молодежных вкладов, семейных, вкладов на обучение, депозитов к отпуску. Однако, несмотря на достаточно большое разнообразие, отсутствуют принципиально новые формы привлечения средств населения. Отсутствует система пенсионно-накопительных вкладов. Действующие пенсионные вклады отличаются от срочных только обязательным условием достижения вкладчиком пенсионного возраста, повышенной процентной ставкой, возможностью досрочного снятия средств без значительных потерь в доходности. Для накопления необходимых сумм средств для крупных покупок население размещает деньги, как правило, в срочные вклады, не имеющие целевой направленности и соответствующих условий долгосрочных накоплений.

В целом, вкладчики при принятии решения о размещении собственных средств руководствуются, прежде всего, следующими соображениями:

- во-первых, надежность банка (клиенты оценивают и репутацию банка и историю развития),

- во-вторых, важное значение имеет уровень процентных ставок по вкладам; причем зависимость здесь такова: чем стабильнее банк, тем меньше процентная ставка по депозитам, и наоборот: малоизвестные банки предлагают максимально высокие ставки в надежде захватить лидерство на рынке за счет высоких процентов,

- в-третьих, сеть учреждений банка и качество обслуживания клиентов: разветвленность филиальной сети в сочетании с высоким уровнем сервиса, затраты времени на обслуживание одного клиента, возможности пользоваться современными системами расчетов и платежей и другие факторы несомненно имеют первостепенное значение при выборе клиентом «своего» банка.

Как упоминалось неоднократно выше, лидером на рынке услуг для населения, в том числе, и в привлечении депозитов, является АСБ«Беларусбанк».

Удельный вес АСБ «Беларусбанк» в общей сумме остатка средств населения в Республике Беларусь на 01.01.2006 года составил 61,6 % (на 01.01.2005.года 62,7 % ) (приложения Б,В). Остаток средств населения на счетах в банке составил 2423,1 млрд.руб., в том числе 1606,7 млрд.руб. в белорусских рублях, в иностранной валюте: 291,9 млн. долларов США; 61,6 млн. Евро. За 2005 год привлечено средств населения в эквиваленте всех валют в размере 1,5 трлн.руб., АСБ «Беларусбанком» - 932,6 млрд.руб. или 59,8 % от этой суммы. Удельный вес средств населения на 01.01.2006 года в общей сумме привлеченных банком средств на платной основе составил 50,1 %, и этот показатель выше, чем на 01.01.2005 год на 6 процентных пунктов [12,13].

Приоритетным в проводимой банками депозитной политике является увеличение доли долгосрочных вкладов (депозитов) физических лиц (более года) в общей сумме привлеченных денежных средств населения до 40 %. На 01.01.2006 года этот показатель равнялся 33 % [12] (приложение Г ). С целью его улучшения вводятся новые виды вкладов на длительные сроки хранения, например, АСБ «Беларусбанком» введены: вклад в белорусских рублях на 1 год и 1 месяц «Победа», в долларах США и Евро сроком на 2 года вклад «Универсальный», в российских рублях на 1 год и 1 месяц «Накопительный».

Вклад в белорусских рублях «Победа» введен в действие с 01.02.2005 года. Срок действия договора банковского вклада - 1 год и 1 месяц. Минимальная сумма первоначального взноса - 10000 белорусских рублей. Возможно открытие вклада на другое лицо и пополнение в течение срока действия договора банковского вклада. Процентное вознаграждение рассчитывается, исходя из размера ставки рефинансирования Национального банка Республики Беларусь плюс 2 процентных пункта. Происходит ежемесячная капитализация процентов.

Срочный вклад в иностранной валюте «Универсальный» принимается на срок 2 года с правом пополнения в течение 22 месяцев. Минимальная сумма первоначального взноса не ограничена. Валюта вклада - доллары США и Евро. Вклад может быть внесен на имя другого лица. В день наступления срока возврата вклада, при условии, что до этого срока расходные операции по вкладу не совершались, начисляется дополнительный доход в размере 0,5 % годовых.

Вклад «Накопительный» принимается в российских рублях на срок 1 год и 1 месяц, может приниматься в том числе и на имя другого лица. Минимальная сумма первоначального взноса не ограничена. Возможно пополнение суммы вклада в течение первых 10 месяцев. Ежемесячно происходит капитализация процентов.

Кроме того, с 29 декабря 2004 года АСБ «Беларусбанк» - первым из белорусских банков приступил к размещению облигаций для физических лиц. И пусть операции с облигациями не являются депозитными (т.к. это операции с ценными бумагами), все же это способ привлечения средств населения для их дальнейшего размещения в активы.

В настоящее время банк осуществляет продажу двух выпусков облигаций- в белорусских рублях и двух выпусков в иностранной валюте на предъявителя. Это значит, что операции по приобретению, выплате дохода и погашению производятся без удостоверения личности их владельца.

Облигации АСБ «Беларусбанк» выпущены номиналом 200 тысяч рублей и 1 миллион рублей. Срок обращения – 1 год с выплатой дохода в размере ставки рефинансирования НБ РБ плюс 1 %. Облигации АСБ «Беларусбанк» в иностранной валюте выпущены номиналом 100 и 1000 долларов США. Срок обращения – 3 года с выплатой дохода в размере 6 % годовых. Облигации можно приобрести, получить по ним доход и погасить в любом отделении АСБ «Беларусбанк».

Однако, как доказывает практика, клиенты все же предпочитают вклады с более короткими сроками, например «Гарантированный доход» на 35 дней или «ХХI век» на 100 дней в белорусских рублях и Срочный вклад в иностранной валюте на 3,6,12 месяцев. Это связано с опасениями населения, ожиданием изменения политической, а следовательно, и экономической обстановки в республике.

Кроме этих, самых распространенных, видов вкладов принимаются и такие, как «Детский», «Пенсионный», «Накопительный», «Выигрышный», «К отпуску» в белорусских рублях, «Капитал», «Срочный вклад на 380 дней», «Взаимопонимание и примирение» в иностранной валюте и др.

Существующая в Республике Беларусь система безналичных расчетов по розничным платежам на основе применения электронных платежных инструментов представлена в основном системой расчетов с использованием банковских пластиковых карточек. Отдельными банками прорабатываются либо реализуются проекты услуг и передачи финансовой информации с использованием мобильных телефонов и сети Интернет.

Расчетным банком по операциям в белорусских рублях с использованием банковских пластиковых карточек является Национальный Банк. Межбанковские расчеты в белорусских рублях по результатам клиринга по операциям с использованием банковских пластиковых карточек, проводимого на чистой основе процессинговыми центрами международных и внутренних систем расчетов с использованием банковских пластиковых карточек, осуществляются в системе BISS.

Техническая, организационная и информационная поддержка развития функционирующих в Республике Беларусь систем расчетов с использованием банковских пластиковых карточек осуществляется ОАО

«Национальный процессинговый центр», ЗАО «Платежная система «БелКарт».

В качестве расчетных банков по операциям с использованием банковских пластиковых карточек выступают банки, уполномоченные международными системами расчетов.

На протяжении последних лет развитие в Республике Беларусь системы расчетов на основе банковских пластиковых карточек осуществлялось преимущественно в рамках реализации банками так называемых « зарплатных проектов », которые предполагают получение заработной платы работниками организаций, предприятий и учреждений по пластиковым карточкам. В первую очередь данные проекты направлены на сокращение наличных денежных средств, находящихся на руках у населения, что дает возможность не просто снизить расходы по обслуживанию налично-денежного оборота, но и контролировать объемы денежной массы. Однако большинство пользователей карточек в день зачисления средств на карт-счета практически в полном объеме их обналичивают в банкоматах. Такая тенденция наблюдается, во-первых, из-за недостатка финансовой культуры в области безналичных расчетов; во-вторых, из-за привычки получать деньги (а в большинстве случаев это небольшие суммы) сразу; в-третьих, из-за отсутствия заинтересованности в использовании пластиковых карточек в качестве инструмента платежа за товары и услуги предприятий торговли и сервиса. Выбор зарплатной технологии как приоритетного направления развития системы расчетов с использованием карточек позволяет предоставить населению возможность выбора способа расходования заработной платы: наличными либо посредством совершения безналичных платежей. В итоге все участники расчетов получили определенные положительные результаты.

Для банков реализация карточных проектов обеспечивает увеличение ресурсной базы (за счет оседаемости средств граждан на карт-счетах до 30 % от зачислений на эти счета), получение постоянного дохода от услуг, предоставляемых держателям карточек (выдача наличных денег через сеть банкоматов и пунктов выдачи наличных, предоставление овердрафта, осуществление коммунальных и иных платежей в сети банкоматов и информационных киосков и др.), а также от эквайринга по обслуживанию безналичных расчетных операций с использованием пластиковых карточек на предприятиях торговли и сервиса (комиссионные).

Для предприятий торговли и сервиса эффект применения карточек проявляется в уменьшении рисков, которые присутствуют при использовании в расчетах наличных денег, в росте товарооборота и прибыли за счет реализации системы поощрительных мер для держателей карточек (программы лояльности- см. выше), снижении затрат на инкассацию наличности.

Для предприятий и организаций других отраслей экономики, внедряющих зарплатные проекты на базе карточек, обеспечивается диверсификация выдачи заработной платы по срокам, имеется серьезный социальный эффект за счет ухода от так называемого «дня получки», минимизируется потребность в наличных деньгах в кассе предприятия.

В настоящее время физические лица, владеющие банковскими пластиковыми карточками, наряду с минимизацией риска утери или хищения наличных денег, имеют следующие возможности:

- получать наличные деньги в любое удобное время либо в банке или его подразделениях в рабочее время, либо в банкоматах при круглосуточном доступе;

- оплачивать товары и услуги в торговых и сервисных предприятиях, принимающих карточки, по всей территории РБ (магазины, кафе, рестораны, бары, столовые, гостиницы, клубы, автозаправочные станции, авиа- и туристические услуги, связь, телекоммуникации и другие);

- осуществлять платежи за коммунальные и приравненные к ним услуги ;

- получать в банкоматах выписки о состоянии карт-счета;

- получать сведения о ежемесячном движении средств по счету и на основании этой информации наиболее оптимально использовать деньги на счете.

В зависимости от вида карточки , а также банка , в котором открыт карт-счет, физические лица могут воспользоваться дополнительными услугами (получать кредитный лимит ежемесячно и выписки о состоянии карт-счета по электронной почте, а также открывать карт-счет в другой валюте) или какими-либо льготами. В стадии разработки находится программа перевода с помощью карточки денежных средств с текущего счета физического лица на депозитный.

Новая услуга для держателей карточек - SMS-бэнкинг. Ее популярность связана с исключительным удобством для клиента, который может проводить финансовые операции независимо от места нахождения, используя мобильный телефон [14, c.11].

В масштабах государства в целом решаются задачи по сокращению налично-денежного оборота и затрат на его обслуживание, расширению возможностей кредитования реального сектора экономики за счет пополнения ресурсной базы банков, что, в конечном счете способствует экономическому росту. За счет привлечения денежных средств населения в банки и роста доли операций, проводимых с использованием банковских пластиковых карточек в безналичном порядке, обеспечиваются прозрачность и подконтрольность совершаемых населением операций с денежными средствами.

Динамика показателей в разрезе наличных и безналичных операций с пластиковыми карточками свидетельствует о сокращении доли безналичных операций в иностранной валюте и ее росте в белорусских рублях, что является следствием расширения предлагаемого белорусскими банками спектра услуг по проведению безналичных расчетов в национальной валюте с использованием карточек. Количество безналичных операций в национальной валюте за 2005 год составило 12,1% от общего количества операций, совершаемых с использованием карточек, удельный вес этих операций в суммарном выражении составил 3,1 %. За 2004 год аналогичные показатели составляли 8,4% и 2,2 % соответственно [15,с.1].

Вместе с тем результаты развития системы расчетов с использованием банковских пластиковых карточек свидетельствуют о значительном отставании темпов развития технической инфраструктуры их обслуживания, особенно в части инфраструктуры, позволяющей совершать безналичные платежи, от темпов эмиссии карточек. За 2005 год количество карточек в обращении увеличилось на 92%, количество банкоматов – на 77%, количество предприятий торговли и сервиса, оснащенных платежными терминалами, - на 46% [16].

Недостаточным на сегодняшний день является уровень развития инфраструктуры так называемого «двойного применения», позволяющей обслуживать карточки различных систем расчетов. Из 887 банкоматов, функционирующих по состоянию на 01.01.2006, только в 293 можно осуществлять операции с использованием карточек различных систем, из общего количества терминалов, установленных в предприятиях торговли и сервиса, только 15 % позволяют осуществлять платежи по карточкам различных систем [16].

Следует отметить, что по сравнению с экономически развитыми странами рынок банковских пластиковых карточек в Республике Беларусь, находится на этапе становления. Эмиссия карточек не достигла и половины потенциального объема рынка. Количества терминального оборудования, предназначенного для работы с пластиковыми карточками, недостаточно даже для находящихся в обращении карточек. При этом не унифицированы правила работы с карточками в пунктах торговли и сервиса, отчетные документы, тарифы и интерфейсы работы терминального оборудования с пользователями, что затрудняет применение карточек населением. Явно недостаточен перечень услуг, оказываемых с использованием карточек. Различные технологии, используемые международными системами расчетов и платежной системой «БелКарт», отсутствие согласованной политики банков республики по развитию карточных проектов приводят к невозможности повсеместного использования карточек и получения стандартного минимального набора услуг.

В связи с этим встает вопрос модификации операций и услуг с банковскими пластиковыми карточками, которая предполагает изменение условий их оказания с целью повышения привлекательности, а также предоставление услуг на новой технологической основе.

Одним из возможных путей не только привлечения и удержания клиентов, но и создания интереса в использовании пластиковых карточек при платежах является реализация банками Республики Беларусь «программ лояльности» на основе co-brand-карточек. При получении данной карточки физическое лицо имеет возможность воспользоваться различными дополнительными услугами, а также скидками, благодаря которым можно сэкономить деньги.

Банк-эмитент co-brand-карточки заключает соответствующий договор с предприятием торговли (сервиса). Так, например, ОАО «Приорбанк» заключил договор на льготное обслуживание в РУПС «Белгосстрах» держателей эмитируемых им пластиковых карточек. Льготное обслуживание заключается в предоставлении скидок при страховании.

Реализация программ лояльности выгодна для всех участников этих проектов, так как:

- повышается имидж банка как эмитента таких карточек;

- у торгового предприятия появляются постоянные покупатели, и таким образом решаются проблемы с продажами;

- физические лица имеют возможность сэкономить деньги и обезопасить расчеты.

Для банковской системы Республики Беларусь в целом введение подобных программ будет способствовать:

- увеличению доли безналичных расчетов в платежном обороте;

- укреплению доверия населения к банковской системе;

- росту объема ресурсной базы банков, за счет которой можно получать доходы.

Предоставление услуг физическим лицам с пластиковыми карточками на новой технологической основе предполагает следующие шаги [17, с.34]:

1 Установку банкоматов, принимающих наличные денежные средства (с функцией «cash-in»).

Банки, устанавливающие такого рода банкоматы, предоставляют возможность населению пополнять карт-счет 24 часа в сутки 7 дней в неделю, избегая тем самым необходимости посещения банка. Банкоматы принимают деньги как в бумажных конвертах (их выдает сам банкомат), так и покупюрно. Конвертные банкоматы не позволяют сразу же зачислять средства на счет, так как нужно время, чтобы достать деньги, пересчитать их и проверить на подлинность. В связи с этим в банках, где установлены конвертные банкоматы, счет пополняется только через день-два - в зависимости от того, в какое время и день недели были приняты деньги. В один конверт можно положить до 30 купюр (больше не пройдет в щель банкомата), но количество «подходов» не ограниченно. Упаковывать нужно банкноты только одной валюты- рубли, доллары или евро – в зависимости от валюты счета, на который эти деньги должны быть зачислены. Купюрные банкоматы принимают деньги без упаковки, сразу же проверяя подлинность, «распознают» их номинал, поэтому карточный счет пополняется автоматически. Можно опускать в аппарат банкноты любого номинала, в любом порядке и в любом виде.

Способ приема наличных денег в конвертах самый дешевый, так как приобретения новых аппаратов в этом случае не требуется (необходимы лишь модули, стыкуемые с обычными банкоматами). Кроме того, конвертные мини-офисы сводят риск злоупотреблений со стороны клиентов. Конверты подписываются лично клиентом, поэтому в том случае, если проверка выявит фальшивые купюры, банк точно знает, от кого они получены. В купюрных же приемниках все деньги хранятся вместе, и определить, кому принадлежала поддельная купюра (если банкомат не распознал ее сразу), невозможно, так что весь риск ложится на банк.

С помощью «умных» банкоматов также можно проводить платежи в адрес Интернет-провайдеров и операторов мобильно связи, получать информацию по действующему кредиту, обменивать валюту, и наличие карты для этого необязательно.

2 Использование «бесконтактных» платежей.

Речь идет о встроенных специальных ЧИПах в карточку с магнитной полосой или крышку мобильного телефона (возможно встраивание микропроцессора в брелоки, футляры для ключей, персональные компьютеры) для расчетов за товары и услуги в предприятиях торговли и сервиса. Использование бесконтактных технологий значительно сокращает затраты времени на осуществление оплаты товаров (услуг) покупателями. А предприятия торговли и сервиса за счет повышения скорости обслуживания клиентов имеют возможность увеличить объем продаж.

Банки заложили основы государственного рынка ценных бумаг и их доля на финансовом рынке республики в настоящее время очень велика.

Без активного участия белорусских коммерческих банков, несмотря на огромные трудности, которые они испытывают в своей работе, было бы невозможно создание системы финансирования расходов республиканского бюджета на безынфляционной основе посредством выпуска и размещения государственных ценных бумаг.

Банковская часть рынка ценных бумаг играет сейчас и будет играть в дальнейшем ведущую роль в его становлении и развитии.

Банки являются важнейшей частью инфраструктуры белорусского рынка ценных бумаг, так как осуществляют расчетное и депозитное обслуживание клиентов, самым активным образом участвуют в становлении специализированных организаций фондового рынка республики -фондовой и межбанковской бирж, Центрального и региональных депозитариев.

Операции банка с ценными бумагами подразделяются на:

- эмиссионные операции, служащие для формирования и увеличения собственного капитала банка, привлечения заемного капитала или ресурсов в оборот. По своему экономическому назначению это пассивные операции;

- инвестиционные операции, охватывающие вложения банком собственных и привлеченных финансовых ресурсов в фондовые активы от своего имени. По своему экономическому назначению — это активные операции, которые осуществляются путем приобретения фондовых ценностей на фондовой бирже, в торговой системе, на внебиржевом рынке;

- клиентские, или комиссионные, операции, включающие обеспечение обязательств банка перед клиентами в отношении ценных бумаг или обязательств клиента, обеспеченных ценными бумагами.

Пассивные операции - операции по привлечению средств в банки, формированию их ресурсов с целью их последующего размещения и получения дохода. Источники ресурсов банка - это:

а) его собственный капитал, который образуется за счет вкладов учредителей и участников, т. е. уставного фонда, резервного капитала, нераспределенной прибыли;

б) привлеченный капитал, который образуется за счет вкладов (депозитов) клиентов, остатков денежных средств на счетах клиентов;

в) заемный капитал, который образуется за счет кредитов других банков, привлекаемых на межбанковском рынке.

К пассивным операциям банка относят: привлечение средств на расчетные и текущие счета юридических и физических лиц, открытие срочных депозитов, получение межбанковских кредитов, образование собственного капитала банка, выпуск собственных ценных бумаг и др. Отсюда все пассивные операции можно подразделить на:

- депозитные, включая получение межбанковских кредитов;

- эмиссионные (размещение паев или ценных бумаг банка). Особую форму банковских ресурсов представляет собственный капитал банка. Он является финансовой базой развития банка, позволяет поддерживать объемы и виды операций в соответствии с задачами банка, осуществлять компенсационные выплаты вкладчикам и кредиторам в случае убытков, банкротства. Основным элементом собственного капитала является уставный фонд (капитал). Его увеличение может происходить как за счет средств акционеров (эмиссии акций банка), так и за счет его собственных средств (прибыли, дивидендов акционеров, резервного и специальных фондов).

Активные операции - операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. К ним относятся: кредитование клиентов, включая лизинг, факторинг, долевое участие средствами банка в хозяйственной деятельности других субъектов, покупка ценных бумаг, ссуды, предоставляемые другим банкам, и т. п. Активные операции банка по экономическому содержанию делятся на:

- ссудные;

- расчетные;

- кассовые;

- инвестиционные и фондовые;

- валютные;

- гарантийные.

Ссудные операции - это операции по предоставлению кредитов заемщикам. Они могут быть связаны с учетом (покупкой) векселей либо принятием их в залог (учетно-ссудные операции).

Расчетные операции - операции по зачислению и списанию средств по счетам клиентов.

Кассовые операции - операции по приему и выдаче наличных денежных средств. Более широко кассовые операции - это операции, связанные с движением наличных денежных средств.

Инвестиционные и фондовые операции - операции по инвестированию банком своих средств в ценные бумаги, в том числе акции, облигации, векселя.

Валютные операции - это операции с иностранной валютой в наличной и безналичной форме, конверсионные операции.

Гарантийные операции - операции по выдаче банком гарантий (поручительств) уплаты долга клиента третьему лицу.

Активно-пассивные операции банков - комиссионные, посреднические операции, выполняемые банками по поручению клиентов за определенную плату - комиссию. Именно эту группу операций называют услугами. Это услуги по купле-продаже банком по поручению клиентов ценных бумаг, инвалюты, посредничество в размещении акций и облигаций, трастовые операции.

К прочим операциям относят услуги по хранению и охране ценностей, аренда сейфовых ячеек юридическими и физическими лицами консультационно-информационные услуги и т. п.

Также банк выполняет такие операции как:

- услуги по оценке и экспертизе имущества;

- финансовый лизинг;

- банковские вклады юридических лиц в иностранной валюте и белорусских рублях;

- операции с векселями и банковскими сертификатами; « работа с государственными ценными бумагами;

- операции с корпоративными ценными бумагами;

- услуги банковского депозитария;

- международные валютные операции;

- покупка-продажа иностранной валюты по поручению клиентов на ОАО «Белорусская валютно-фондовая биржа» и внебиржевом валютном рынке Республики Беларусь;

- международные торговые расчеты;

- выдача гарантий;

- установление корреспондентских отношений и ведение корреспондентских счетов;

- банковские пластиковые карточки;

- денежные переводы по системе Western Union;

- услуги обменных пунктов.

Конкурируя между собой, коммерческие банки стремятся разнообразить, расширить круг выполняемых услуг и операций для привлечения новых клиентов. Они внедряют новые, ранее не проводившиеся операции и услуги. Это направление становится одним из основных звеньев политики многих банков.

1.2 Основные факторы, влияющие на развитие рынка розничных банковских услуг

На текущее состояние рынка розничных банковских услуг оказывают воздействие ряд факторов. Условно их можно разделить на макроэкономические факторы и факторы, определяемые состоянием банковской системы. Последние, определяя развитие отечественного розничного рынка, в свою очередь, находятся под воздействием макроэкономических факторов.

На макроуровне существенное влияние на развитие рынка розничных банковских услуг в Республике Беларусь оказал ряд следующих факторов.

Эффективность общественного производства определяет такие важные параметры банковской системы, как ее ресурсная база, управленческий и кадровый потенциалы, состояние инфрастуктуры, способность банков развивать новые технологии, повышать качество и снижать издержки, связанные с оказанием банковских услуг. Экономический рост повышает общий объем доходов населения и, соответственно, спрос на розничные банковские услуги. В связи с этим высокие темпы экономического роста являются необходимым условием последовательного развития розничных банковских услуг.

Вместе с тем, не менее важным условием является качество экономического роста. Экономическое развитие Беларуси в последние годы характеризуется как позитивными, так и негативными тенденциями. Наряду с абсолютным приростом большинства основных количественных показателей наблюдалось относительное ухудшение ряда важнейших качественных показателей. Так, при достаточно высоком и устойчивом ежегодном росте ВВП повышении средней заработной платы, в экономике, тем не менее, велико число убыточных предприятий — их удельный вес на конец 2004г. составил 27,2 % от общего числа. Средний уровень рентабельности предприятий снизился до 8—9 %, официальный уровень безработицы превысил 3 процента от численности экономически активного населения. Реальная средняя заработная плата и реальные денежные доходы населения в целом после резкого подъема в 2002 году в последующие два года демонстрировали заметное замедление темпов роста [3, с.24].

Таким образом, недостаточная эффективность общественного производства оказала негативное воздействие на формирование ресурсной базы банков, структуру их пассивов и активов; себестоимость оказания услуг клиентам; распределение доходов населения по социальным группам, а также в отраслевом и региональном разрезе; размеры теневых доходов населения, рост которых сужает платежеспособный спрос на потребительские кредиты – все это неоправданно повышает банковские риски.

Темпы инфляции и динамика обменного курса белорусского рубля являются следующим важнейшим макроэкономическим фактором, так как развитие рынка розничных банковских услуг во многом зависит от уровня стабильности в стране, включая последовательность финансовой и денежно-кредитной политики. В наибольшей степени уровень стабильности влияет на средне – и долгосрочные сбережения населения, являющиеся потенциально основным источником ресурсов для расширения активных операций розничного банковского бизнеса и для банковской системы в целом. При этом если общее влияние факторов стабильности формирует склонность к сбережениям, то сложившийся уровень и ожидания темпов инфляции определяют объем и структуру новых сбережений.

В отличие от реального сектора экономики, финансовая система страны развивалась более стабильно и предсказуемо. Ужесточение денежно-кредитной политики, предпринятое с начала 2002г. привело к заметному замедлению темпов понижения обменного курса белорусского рубля до 33,9 процента в 2001г., 21,5 процента – в 2003г. и до 12,5 процента – в 2004г. [3, с.25]

Стабилизация рубля оказала благотворное влияние на темп роста цен, который снизился в 2004г. до 25,4 % [3, с.25].

Переход Национального банка Республики Беларусь к поддержанию положительных процентных ставок на фоне общего снижения темпов девальвации и инфляции значительно повысил доходность рублевых сбережений физических лиц. Как следствие темпы роста сбережений физических лиц заметно превышали темп роста реальных денежных доходов населения. Так, за 2004г. при росте средней реальной заработной платы на 3 процента и реальных денежных доходов населения в целом на 3,4 процента, реальные сбережения физических лиц в белорусских банках выросли на 31,7 процентных пункта. Рост сбережений, прежде всего, был обеспечен за счет стабильных положительных реальных процентных ставок по вкладам [3, с.25].

Косвенно это свидетельствует, во-первых, о наличии на руках у населения значительных сумм свободных денежных средств и, во-вторых, о перемещении их из теневой экономики в банковскую систему.

Тем не менее, одной из главных причин, сдерживающих процессы накопления и препятствующих более широкому привлечению сбережений населения в национальной валюте в долгосрочные вклады, является все еще сохраняющийся высокий уровень инфляции. Это, в свою очередь, обусловливает высокую стоимость предоставляемых кредитов и других видов банковских услуг, что является фактором сдерживания спроса на них.

Уровень совокупных доходов физических лиц и их распределение по группам населения также влияет на состояния розничного банковского рынка. Рост доходов населения определяет рост платежеспособного спроса на кредиты, обеспечивает приток средств во вклады. В свою очередь, степень концентрации (или, наоборот, диверсификации) доходов физических лиц существенно влияет на перспективы развития розничного банковского рынка и может служить как индикатором для его участников, так и целевым ориентиром для разработчиков программ развития розничных банковских услуг.

В странах Центральной и Восточной Европы показатель концентрации доходов у 10 процентов самых обеспеченных людей не превышает 25 процентов. По оценкам Министерства статистики и анализа, уровень концентрации доходов у 10% самых обеспеченных людей в Беларуси к 2005г. составил 22,3 %. Однако по показателю валового национального дохода на душу населения Беларусь отстает от крупнейших стран Центральной и Восточной Европы более чем в 3,7 раза, что оказывает негативное влияние на спрос на банковские услуги со стороны населения, и, как следствие, снижает их рентабельность для банков [3, с.25].

Таким образом, рост доходов населения при сохранении допустимого уровня их концентрации позволят в перспективе расширить спрос физических лиц на банковские услуги и, соответственно, повысить уровень рентабельности розничных операций для банков.

На развитие рынка розничных банковских услуг оказывают влияние и факторы, определяемые состоянием банковской системы.

Позитивная динамика финансового потенциала банковской системы (повышение уровня капитализации банковской системы, рентабельности банковской деятельности, рост объема и оптимизация структуры ресурсной базы банков и т.д.) является одним из важнейших условий как увеличения объемов и расширения спектра розничных услуг, предоставляемых банками, так и улучшения их качества.

Собственный капитал белорусских банков за период с 01.01.2003г. по 01.01.2005г. возрос более чем в 2,5 раза, ресурсная база – более чем в 2,2 раза, в т.ч. в национальной валюте – в 2,5 раза. Отношение валовых активов банковской системы к ВВП в 2004 году увеличилось с 42 до 47 процентов. Их реальный рост составил 22,6% (в 2003г. — 23,1%) [3, с.26]. Ресурсная база банков за январь- июль 2005 г. увеличилась на 19,7%. Совокупный уставный фонд за январь- июль 2005 г. увеличился на 11,5 %, собственный капитал банков - на 16,7 %. Основным источником увеличения ресурсной базы являлись средства населения и предприятий. Средства населения в виде депозитов и сберегательных сертификатов выросли за январь- июль 2005 г. на 35,5 % [18].

Несмотря на позитивную динамику вышеотмеченных показателей, тем не менее, например, собственный капитал белорусской банковской системы не превышает 4,3% ВВП, что значительно ниже аналогичных показателей не только развитых, но и основной части развивающихся стран. До сих пор достаточно низкой остается и рентабельность банковского бизнеса (на 01.01.2005 г.- 8,4 %) [3, с.26].

В пассивах банков низок удельный вес привлеченных средств с длительными сроками вложения. В структуре ресурсной базы абсолютно преобладают депозиты сроком до 1 года, их удельный вес в общем объеме вновь привлеченных депозитов в национальной валюте колеблется около 80—88%. Вместе с тем, несколько улучшилась структура вновь привлеченных депозитов в иностранной валюте: доля депозитов сроком свыше одного года возросла с 20 до 37,8 % [3, с.26].

Правовое обеспечение банковской деятельности – один из важнейших факторов, определяющих развитие рынка розничных банковских услуг. Законодательство Республики Беларусь позволяет банкам оказывать услуги по кредитованию, привлечению средств во вклады, расчетному и кассовому обслуживанию, обмену валюты, доверительному управлению, а также услуги при проведении операций с ценными бумагами, драгоценными металлами, с использованием банковских пластиковых карточек, чеков. Основным документом, регулирующим сферу банковских услуг, является Банковский кодекс Республики Беларусь. Данный документ определяет систему отношений в банковской системе в целом, устанавливает перечень операций, относящихся к банковским, регламентирует права и обязанности участников банковских операций.

Кроме того, регулирование отношений в сфере банковских услуг осуществляется рядом иных законодательных актов, постановлений Правительства Республики Беларусь, нормативных правовых актов, принимаемых Национальным банком совместно с другими государственными органами. Порядок совершения отдельных банковских операций определен нормативными правовыми актами Национального банка.

Однако определенная нестабильность, в отдельных случаях несогласованность и несовершенство правовой базы по ряду важнейших направлений (например, по ипотечному кредитованию, доверительному управлению ценными бумагами, недостаточная степень защищенности прав кредиторов (в частности, неэффективность механизма залога) затрудняют развитие розничного банковского рынка.

Для банковской системы в последние годы характерно повышение уровня доверия к банковскому сектору со стороны населения. Однако, как правило, это касается только банков, уполномоченных на выполнение государственных программ. В то же время доверие к другим банкам значительно ниже, в том числе вследствие недостаточной государственной гарантии сохранности средств, размещаемых в данных банках.

Это выражается в том, что сбережения в банковской системе все еще не рассматриваются значительной частью населения как особо надежные и выгодные формы размещения временно свободных денежных средств. Такое отношение формирует негативные для развития розничных банковских услуг последствия, выражающиеся в концентрации наличных средств на руках населения, его высокую чувствительность к слухам и негативным новостям банков. В конечном итоге все это делает предложение средств со стороны частного сектора высокочувствительными к процентной ставке.

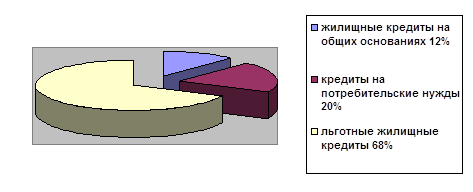

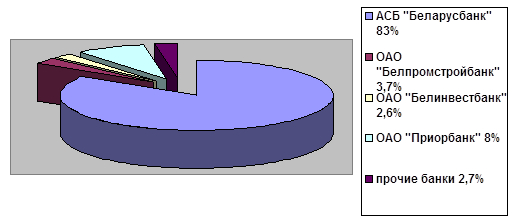

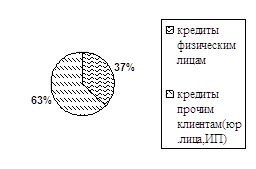

Развитие сектора розничных банковских услуг предполагает дальнейший рост уровня конкуренции между участниками данного сегмента рынка. Однако сегодня основной объем розничных услуг оказывает АСБ «Беларусбанк», который, к примеру, привлекает около 62 % от общей суммы депозитов населения и предоставляет более 80 % кредитов физическим лицам [19].

Помимо АСБ «Беларусбанк» наиболее активными участниками розничного банковского рынка являются ОАО «Приорбанк», ОАО «Белагропромбанк», ОАО «Белинвестбанк», ОАО «Белпромстройбанк», ОАО «Белвнешэкономбанк».

В результате недостаточно высокий уровень конкуренции, обусловленный монопольным положением отдельных банков, наличием преференций для ряда участников рынка, серьезным образом тормозит процессы увеличения объемов, расширения спектра и повышения качества услуг, оказываемых населению.

По сравнению с европейскими странами в Беларуси недостаточно развита институциональная структура и инфраструктура рынка розничных банковских услуг. Институциональная структура представлена практически одними универсальными банками и не включает небанковские кредитно-финансовые институты, ориентированные на оказание услуг населению (инвестиционные фонды, кредитные кооперативы, ссудо-сберегательные ассоциации и т.п.), а также организации, обслуживающие деятельность основных участников рынка. Специфика деятельности таких небанковских кредитно-финансовых организаций, как правило, позволяет им оказывать розничные услуги, которые банки не стремятся предоставлять вследствие недостаточной рентабельности (или убыточности) этих услуг [3,с.27].

Недостаточно рациональное распределение инфраструктуры по территориальному принципу, обусловленное неравномерностью распределения плотности населения и экономической активности между территориями. В частности, далеко не во всех сельских населенных пунктах и поселках городского типа (в которых проживает 32,9 % населения республики) есть филиалы и отделения банков; наряду с этим там пока не созданы условия для внедрения современных каналов предоставления услуг вследствие отсутствия соответствующего технического обеспечения (персональных компьютеров, банкоматов и т.п.) и низкого уровня технической грамотности населения. Все это обусловливает неравные условия доступа к получению услуг в зависимости от места жительства и социального статуса.

Неразвитость институциональной структуры и инфраструктуры рынка розничных банковских услуг сдерживает развитие конкуренции, негативно влияет на увеличение объемов и расширение перечня розничных банковских услуг, улучшение качества обслуживания населения. Более того, высокие издержки на создание и поддержание инфрастуктуры зачастую не покрываются полученными от этого доходами даже в крупных банках, которые при прочих равных условиях способны реализовать экономию от масштаба.

Ряд проблем формирования рынка розничных банковских услуг вызван недостаточным уровнем активности банков в данном сегменте рынка.

Большинство банков до сих пор не сформировало целостную, обоснованную и последовательную долгосрочную стратегию развития розничных услуг, позволяющую определить наиболее благоприятную клиентскую нишу и наращивать объемы операций в сочетании с построением эффективной системы управления рисками и гибкого перераспределения ресурсов.

В связи с исторически сложившейся ориентацией большинства крупнейших банков на отдельные сектора экономики и корпоративных клиентов требует совершенствования банковский менеджмент в части организации предоставления услуг населению.

Недостаточно активно проводятся маркетинговые исследования рынка розничных услуг, не в полной мере внедряются современные стратегии продаж, новые банковские технологии. Помимо этого, банки не уделяют должного внимания повышению качества розничных услуг.

1.3 Основные тенденции развития розничных банковских услуг в зарубежных странах

В мировой практике основу деятельности банков на розничном рынке услуг составляет ипотечное жилищное кредитование населения, удельный вес которого равен 30% от общего объема банковских услуг. В США объем ипотечных кредитов в 2004 году составил 3751 млрд. EUR, в странах Западной Европы – 2700 млрд. EUR [20,с.23].В связи с этим представляется целесообразным исследовать передовой зарубежный опыт в этой области с целью выявления наиболее приемлемых и доступных для нашей республики моделей организации ипотечного жилищного кредитования.

В США ежегодно более 67% всего построенного жилья приобретаются с помощью ипотечного кредитования граждан, что обеспечивает ввод около 1300 тыс. жилых домов и квартир. Согласно прогнозам Национальной ассоциации жилищного строительства США, в 2006 году предполагается продать 903 тыс. жилых домов, значительная доля продаж которых будет осуществляться с использованием данного способа кредитования. В странах Западной Европы в 2005 году более 70% построенных жилых домов также приобретено с помощью ипотечного кредитования [21, с.4;].

Широкое распространение ипотечного жилищного кредитования населения за рубежом обусловлено преобладанием частной собственности на жилую недвижимость (например, 87% жителей США являются владельцами односемейных домов), что подразумевает возможность ее залога, и высоким уровнем платежеспособного спроса населения на данную банковскую услугу. В условиях значительного превышения стоимости жилых домов над годовым доходом граждан ипотечное жилищное кредитование является практически единственным способом приобретения жилья. Например, ежегодно в США населению выдаются ипотечные кредиты на сумму, превышающую 800 млрд. долларов США [23, с.511].

Мировая практика до настоящего времени выработала две модели организации ипотечного жилищного кредитования :

- одноуровневую модель ипотечного кредитования;

- двухуровневую модель ипотечного кредитования.

Одноуровневая модель ипотечного жилищного кредитования получила широкое распространение в Германии, Дании, Франции, Испании, Польше, Венгрии, Чехии.

Участниками одноуровневой модели ипотечного жилищного кредитования являются ипотечные банки и другие специализированные кредитно-финансовые учреждения, выступающие в роли кредитодателей, а также физические лица, являющиеся получателями ипотечного кредита. Кредитополучатель при получении кредита передает кредитодателю закладную в качестве обеспечения взятого им кредита, выступая при этом залогодателем. Кредитодатель становится обладателем залогового права и является залогодержателем. В данной модели получает развитие только первичный рынок закладных.

Важной особенностью одноуровневой модели является то, что совокупная потребность всех клиентов в ипотечных кредитах обеспечивается за счет ресурсов, не связанных с рынком ипотечных ценных бумаг, а именно: собственного капитала кредитного учреждения; средств клиентов, размещенных во вкладах и депозитах банка; межбанковских кредитов. Привлекая ресурсы для ипотечных кредитов, банк в данной модели не использует закладные для операций купли-продажи на рынке ценных бумаг.

Второй характерной чертой одноуровневой модели является то, что весь кредитный процесс регулируется непосредственно кредитным учреждением: предполагается минимальная степень передачи кредитором своих функций посредникам по организации и обслуживанию кредитов. Данная особенность обеспечивает относительную независимость банков от конъюнктуры финансового рынка.

В странах Западной и Восточной Европы в рамках одноуровневой модели наиболее развита система жилищных строительных сбережений (СЖСС). Так, в Дании, Нидерландах и Германии с помощью модели стройсбережений в 2003-2005 гг. осуществлялось более 60% всего объема жилищного строительства, а задолженность по таким кредитам составляла 50% от ВВП. Во Франции каждый третий гражданин имеет жилищный накопительный контракт, в том числе 28,3% этих контрактов заключены с целью приобретения нового жилья; 44,9% – для покупки жилья на вторичном рынке; 26,8% – для финансирования ремонта и реконструкции жилья. В Венгрии, Польше и Чехии кредиты на жилищное строительство в рамках данной модели составляют 90% предоставляемых кредитов населению [24, с.41].

В банковской практике европейских стран модель жилищных строительных (контрактных) сбережений, в свою очередь, представлена двумя различными системами в зависимости от состава участников и способа формирования кредитных ресурсов: немецкой системой (Bauspar) и французской системой (Epargne-Logement) [25, c.27]. Принципы организации данных систем являются неизменными на протяжении многих лет, тем самым подтверждая эффективность их функционирования, в связи с чем могут быть приняты в качестве исходных для создания модели стройсбережений в республике.

Общими условиями привлечения средств в рамках данных систем являются следующие: сумма накопительного вклада составляет 40-50% от стоимости приобретаемого жилья; процентная ставка по жилищным накопительным вкладам варьируется от 2,5 до 4,5% годовых; в обязательном порядке предусмотрено предоставление государственной субсидии [24, с.42].

Основные отличия данных систем стройсбережений заключаются в том, что во Франции в целях обеспечения положительной доходности по накопительным жилищным вкладам ипотечные институты ориентируются на рыночные ставки по депозитам, в то время как в Германии процентная ставка зависит только от стоимости привлеченных ресурсов внутри системы стройсбережений.

Кроме того, в отличие от замкнутой немецкой модели, формирование ресурсов во французской модели стройсбережений осуществляется не только за счет средств граждан, желающих получить ипотечный кредит, но и за счет средств граждан, заинтересованных в получении рыночного процентного дохода по контрактным сбережениям, что позволяет трансформировать свободные сбережения граждан в кредитные ресурсы банков. Собранные таким образом средства могут быть использованы не только на предоставление ипотечных кредитов, но и инвестированы в ипотечные ценные бумаги, что способствует развитию вторичного рынка ипотечных ценных бумаг.

Следует подчеркнуть, что в немецкой и французской СЖСС кредитные ресурсы не заимствуются на открытом рынке капитала, что особенно важно в белорусских условиях недостаточного развития фондового рынка, а целенаправленно формируются за счет привлечения средств будущих кредитополучателей посредством контрактных сбережений – постепенного накопления первичного капитала для получения ипотечного кредита. Сочетание в одном лице вкладчика и кредитополучателя является характерной чертой этой модели: до выплаты общей суммы вкладчик является кредитодателем, а после предоставления ему кредита – становится должником.

Важно, что государство стимулирует накопление собственного капитала потенциального кредитополучателя путем предоставления им субсидий (10% стоимости жилья) или налоговых привилегий (из налогооблагаемого дохода вычитается сумма сбережений в качестве расходов на социальное обеспечение).

В странах с развитой экономикой, таких как США, Англия и некоторые страны Западной Европы, наибольшее развитие получила двухуровневая модель рынка ипотечного кредитования. Отличительной особенностью данной модели является то, что решение основной проблемы ресурсного обеспечения ипотечного жилищного кредитования осуществляется путем организации вторичного рынка ипотечных кредитов.

Основные этапы организации и функционирования американской двухуровневой модели ипотечного жилищного кредитования могут быть представлены следующим образом [24, с.40]:

1. платежеспособный клиент обращается в кредитно финансовое учреждение за кредитом. Максимальный срок ипотечного кредита составляет 30 лет, средний – 12. Относительно невысокий процент по ипотечному кредиту в размере 5-8% годовых обусловлен государственными льготами. В зависимости от финансового состояния кредитополучателю может быть предоставлена гарантия правительства (например, в США 80% всех выдаваемых ипотечных кредитов обладают такой гарантией). Предоставление ипотечного кредита и оформление ипотечного договора формируют на данном этапе первичный рынок закладных;

2. кредитодатель может сохранять выданные закладные в собственном портфеле ценных бумаг либо продать их первичным инвесторам (пенсионным фондам, коммерческим банкам, страховым компаниям) или эмиссионно-финансовым корпорациям. Таким образом, формируется второй уровень модели ипотечного жилищного кредитования. Покупая закладные, инвесторы обеспечивают кредитодателей дополнительными денежными средствами для предоставления новых кредитов.

Таким образом, на основе изучения практики ипотечного жилищного кредитования в странах с развитой экономикой можно выделить следующие преимущества двухуровневой модели ипотечного жилищного кредитования:

- повышение ликвидности банковских активов вследствие возможности продажи обязательств по ипотечным кредитам на вторичном рынке, что позволяет кредитору восстановить инвестированные средства и направить эти ресурсы новым заемщикам;

- разграничение функций кредитора и эмитента ипотечных ценных бумаг, что позволяет диверсифицировать кредитный риск;

- создание равных условий кредитования для населения в различных географических районах.

Однако, как считает большинство экономистов, механизм функционирования двухуровневой модели сложен и требует значительных организационных затрат для банков, что влечет удорожание кредитных средств для кредитополучателя. Кроме того, будучи открытой и ориентированной на получение кредитных ресурсов рынка капиталов, данная модель подвержена существенному влиянию колебаний конъюнктуры финансового рынка и поэтому применяется в странах с устойчивой экономикой.

Следует также отметить, что в большинстве стран с развитой экономикой одновременно используются обе рассмотренные модели ипотечного жилищного кредитования, которые ориентированы на различные финансовые возможности кредитополучателей.

Подчеркнем отдельно, что в современных условиях высокого уровня рисков кредитования в зарубежных странах, снижения темпов строительства жилья и усиления конкуренции на ипотечном рынке (например, европейские банки начали развивать ипотечное кредитование в Канаде, Японии, России), общим для всех моделей является наличие различных форм государственной поддержки участников системы. Так, для кредитополучателей осуществляется субсидирование платежей по кредиту и предоставление льготы по налогам с физических лиц; для инвесторов нелицензионный порядок создания организаций, принимающих на себя кредитный риск и способствующих снижению рисков инвестора; для кредитодателей – компенсация разницы по процентным ставкам ипотечного кредитования.

Данный опыт зарубежной практики ипотечного жилищного кредитования особенно важен для республики, так как позволяет начать реализацию ипотечных программ в условиях дефицита долгосрочных кредитных ресурсов, высоких банковских рисков и недостаточного развития фондового рынка [26,с.35].

Одной из важнейших предпосылок современного уровня развития рынка розничных банковских услуг в развитых странах стал, прежде всего, высокий уровень массового доверия граждан к государственной экономической политике, банковской системе, а также к национальной валюте, эмитентам ценных бумаг и иных финансовых инструментов. Помимо этого, движущей силой развития данного сегмента рынка выступает конкуренция, которая заставляет коммерческие банки постоянно работать над улучшением качества обслуживания клиентов, внедрением новых видов банковских услуг для населения.

Основными тенденциями развития розничных банковских услуг в европейских странах являются:

- использование стратегий многоканального обслуживания частных лиц;

- переход от оказания отдельных видов услуг к комплексному обслуживанию клиентов;

- переход при оказании стандартных услуг от прямого контакта «клиент клерк» (через банковский прилавок) к самообслуживанию;

- расширение спектра и повышение качества розничных банковских услуг.

Во многих развитых странах основной является многоканальная стратегия организации продаж банковских услуг. Содержание данной стратегии заключается в предоставлении стандартных услуг в комбинации с современными мультимедийными формами их сбыта (на основе развития информационных технологий), что предполагает большее удобство для потребителя и при достижении определенных объемов операций обеспечивает снижение стоимости данных услуг. Это выражается в расширении каналов поставки банковских услуг путем внедрения удаленного обслуживания клиентов.

Широкое распространение получили розничные банковские услуги, оказываемые через банкоматы, инфокиоски, с использованием средств мобильной связи, систем удаленного доступа, телефонной связи.

Такие мультимедийные каналы сбыта банковских услуг в практике деятельности европейских банков все чаще либо дополняют собой филиальную сеть, либо заменяют ее. Общемировой тенденцией является сокращение традиционной филиальной сети.

Многоканальная стратегия организации продаж розничных банковских услуг позволяет значительно увеличить объемы предоставляемых услуг и стимулирует возрастание спроса на эти услуги вследствие снижения их стоимости. Согласно исследованиям, обслуживание клиентов через банкоматы и с использованием систем удаленного доступа позволяет снизить стоимость одной розничной банковской услуги на 25 %, а обслуживание по телефону — до 40—70 % по сравнению с традиционными способами оказания услуг[3,с.30].

Современный уровень развития банковского розничного бизнеса в развитых странах обеспечивает возможность предоставления частному лицу комплексного набора (портфеля) услуг независимо от географического положения филиала банка или используемого клиентом канала доступа к банковскому обслуживанию.

Комплексное обслуживание населения предполагает предоставление банком определенного набора услуг на более выгодных условиях, чем если бы эти услуги были бы приобретены обособленно.

Основой комплексного обслуживания населения являются платежные планы, такие как планы потребления, планы сбережений и накоплений, расчетные планы и др.

Планы потребления, обеспечивая финансирование текущих расходов населения, являются основой предоставления потребительского кредита. В европейских странах они реализуются, в основном, совместно с расчетными планами (например, с использованием пластиковых карточек), поскольку финансирование потребительских расходов напрямую связано с расчетами.