Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Традиционные методы экономической статистики

Курсовая работа: Традиционные методы экономической статистики

Содержание

Введение

I Формализованные методы анализа

1. Традиционные методы экономической статистики

2. Классические методы

3. Экономико–математические методы экономического анализа

4. Математическо-статистические методы изучения связей

5. Метод теории принятия решения

6. Метод финансовых вычислений

Вывод

Список литературы

Введение

Основу любой науки составляют ее предмет и метод. Предмет финансового анализа, т. е. то, что изучается в рамках данной науки, — финансовые ресурсы и их потоки. Содержание и основная целевая установка финансового анализа — оценка финансового состояния и выявление возможностей повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Анализом хозяйственной деятельности называется научно разработанная система методов и приемов, с помощью которых изучается экономика предприятия, выявляются резервы производства, разрабатываются пути их наиболее эффективного использования.

Анализ финансового состояния имеет свои источники, свою цель и свою методику. Источниками анализа финансового состояния являются формы квартальных и годовых отчетов, включая приложения к ним.

В настоящее время для познания происходящих изменений используют способы и приемы, заимствованные из статистических наук, бухгалтерского учета, организации, планирования и управления производством, технико-экономического и финансового анализа.

Существуют различные классификации методов и приемов анализа финансово- хозяйственной деятельности экономического субъекта. В данной работе рассмотрим формализованные методы экономического анализа. Формализованные методы многообразны.

I Формализованные методы принятия решений.

Формализованные методы подразделяются на:

1. традиционные методы экономической статистики (средних и относительных величин, группировок, графический, индексный);

2. классические методы (цепных подстановок, абсолютных и относительных ризниц, балансовый, процентных чисел, дифференциальный, логарифмический, интегральный, дисконтирования);

3. математико-статистические (корреляционного, регрессионного, дисперсионного и факторного анализа, метод главных компонент);

4. эконометрические методы (матричный и гармонический анализ, метод теории производственных функций);

5. методы экономической кибернетики и оптимального программирования (системного анализа, машинного, линейного, нелинейного и динамического программирования);

6. методы исследования операций и теории принятия решений (теории графов, игр и массового обслуживания, метод сетевых графиков).

Рассмотрим некоторые формализованные методы, наиболее часто применяемые при обработке экономической информации.

1. Традиционные методы экономической статистики.Эти методы разработаны в рамках экономической статистики. Они широко применяются во всех разделах микроэкономического анализа. Их широкая распространенность и простота дают основание условно называть их традиционными.

а. Метод средних величин

В любой совокупности экономических явлений или субъектов наблюдаются различия между отдельными единицами этой совокупности. Одновременно с этими различиями существует и нечто общее, что объединяет совокупность и позволяет отнести все рассматриваемые субъекты и явления к одному классу.

Роль средних величин заключается в обобщении, т.е. замене множества индивидуальных значений признака некоторой средней величиной, характеризующей всю совокупность явлений. Средняя величина обобщает качественно однородные значения признака и, следовательно, является типичной характеристикой признака в данной совокупности.

Средняя величина не фиксирована раз и навсегда. Таким образом, не только средние величины, но и тенденции их изменения можно рассматривать в качестве индикаторов положения предприятия на рынке и успешности его финансово-хозяйственной деятельности в данной отрасли.

Средняя арифметическая величина- это такое среднее значение признака, при вычислении которого общий объем признака в совокупности не меняется. Иными словами, средняя арифметическая - это среднее слагаемое, при расчете которого общий объем признака в совокупности распределяется поровну между всеми единицами.

Помимо средней арифметической используются и другие формы средних величин. В первую очередь это Средняя геометрическая, которая позволяет сохранять неизменные не суммы, а произведение индивидуальных значений величины. Основное применение средняя геометрическая находит при изучении темпов роста. Средняя геометрическая дает наиболее правильный по содержанию результат и в тех случаях, когда требуется найти такое значение экономической величины, которое было бы качественно равноудалено как от ее максимального, так и от минимального значения.

Еще один показатель, характеризующий средние величины, - средняя гармоническая. Он используется в случаях, когда необходимо, чтобы при усреднении оставалась неизменной сумма величин, обратных индивидуальным значениям признака.

В анализе финансово-хозяйственной деятельности широко используется также средняя хронологическая. Для характеристики предприятия применяются интервальные и моментные показатели. Примерами первых являются товарооборот, прибыль, объем поступления за некоторый период; примерами вторых – данные о запасах, основных средствах, численности работающих на определенную дату.

b. Метод группировки данных

Группировка- это расчленение совокупности данных на группы с целью изучения ее структуры или взаимосвязей между компонентами. В процессе группировки единицы совокупности распределяются по группам в соответствии со следующим принципом: различие между единицами, отнесенными к одной группе, должно быть меньше, чем различие между единицами, отнесенными к разным группам.

Важнейший вопрос при проведении такого рода исследования – выбор интервала группировки. Существует два основных подхода к его решению:

ü первый подход предполагает деление совокупности данных на группы с равными интервалами значений.

ü Согласно второму подходу интервалы группировки можно выбрать и неравными. Этот подход обычно применяется при большой вариации и неравномерности распределения признака по всему интервалу его изменения.

Структурные группировки предназначены для изучения структуры и состава совокупности, происходящих в ней сдвигов относительно выбранного варьирующего признака. Структурная группировка оформляется, как правило, в виде таблицы, в подлежащем которой находится группировочный признак, а в сказуемом - показатели, характеризующие структуру совокупности либо в динамике, либо в пространстве. Этот вид группировки характеризует структуру совокупности по какому-то одному признаку.

Аналитические группировки предназначены для изучения взаимосвязей между двумя и более показателями, характеризующими исследуемую совокупность. Один из показателей при этом рассматривается как результат, а остальные – как факторные. По аналитической группировки можно рассчитать силу связи между факторами.

В качестве информационной основы группировок служат или генеральная совокупность однотипных показателей, или выборочная совокупность. Во втором случае для определения необходимого объема изучаемой информации используется формула случайной безвозвратной выборки:

![]()

где n . необходимый объем выборки,

t - коэффициент доверия,

σs2 - общая выборочная дисперсия,

N - объем генеральной совокупности,

x2 - предельная ошибка выборочной средней.

Процесс группировки данных включает в себя несколько этапов: определение количества групп, определение границ интервалов.

c. Элементарные методы обработки расчетных данных.

При изучении совокупности значений изучаемых величин, помимо средних, используют и другие характеристики. При анализе больших массивов данных обычно интересуются двумя аспектами:

ü Величинами, которые характеризуют ряд значений как целого, т е характеристиками общности;

ü Величинами, которые описывают различия между членами совокупности, т е характеристиками разброса (вариации) значений.

В качестве показателей общности используются следующие величины: середина интервала, мода и медиана.

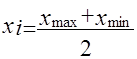

Середина интервала возможных значений xi рассчитывается по формуле:

.

.

Мода – такое значение изучаемого признака, которое среди всех его значений встречается наиболее часто. Если чаще других встречаются два или более различных значений, такую совокупность данных называют бимодальной или мультимодальной. Если же ни одно из значений не встречается чаще других, такая совокупность является безмодальной.

Медиана - такое значение изучаемой величины, которое делит изучаемую совокупность на две разные части, в которых количество членов со значениями меньше медианы равно количеству членов, которые больше медианы. В отличие от средней, величина медианы не зависит от крайних значений показателя.

В качестве показателей размаха и интенсивности вариации показателей чаще всего используются следующие величины: размах вариации, среднее линейное отклонение, среднеквадратическое отклонение, дисперсия и коэффициент вариации.

Размах вариации рассчитывается по формуле:

R=xmax-xmin

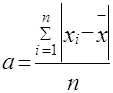

Среднее линейное отклонение (средний модуль отклонения) от среднего арифметического исчисляется по формуле:

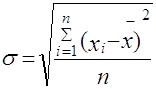

наибольшее распространение при изучении разброса значений числовых данных получили величины среднеквадратического отклонения (СКО) σ и дисперсии σ2:

Чем больше величина σ и σ2, тем сильнее разброс значений вокруг среднего.

Величина СКО, как следует из ее определения, зависит от абсолютных значений самого изучаемого признака. Чем больше величины xi, тем больше будет σ. Поэтому для сравнения рядов данных, отличающихся по абсолютным величинам, вводят коэффициент вариации:

Этот коэффициент является показателем «количественной» неоднородности совокупности данных. Критическое значение его считается равным 33 %. Если Var› 33 %, то совокупность нельзя признать однородной.

d. Индексный метод

Один из наиболее востребованных методов решения – индексный.

Индекс- это статистический показатель, представляющий собой отношение двух состояний какого-либо признака. С помощью индексов проводят сравнение с планом, в динамике, в пространстве. Индекс называется простым (частным, индивидуальным), если исследуемый признак берется без учета связи с другими признаками изучаемых явлений.

Индекс называется аналитическим (общий, агрегатный), если исследуемый признак берется не изолированно, а в связи с другими признаками. Аналитический индекс всегда состоит из двух компонент: индексируемый признак p(тот, динамика которого исследуется) и весовой признак g. С помощью признаков- весов измеряется динамика сложного экономического явления, отдельные элементы которого несоизмеримы. Простые и аналитические индексы дополняют друг друга.

С помощью индексов в анализе финансово-хозяйственной деятельности решаются следующие основные задачи:

ü Оценка изменения уровня явления (или относительного изменения показателя);

ü Выявление роли отдельных факторов в изменении результативного признака;

ü Оценка влияния изменения структуры совокупности на динамику.

При индексном методе индекс (I) любого показателя определяется делением его фактического значения у/ на базисное (плановое - у или фактическое предыдущего периода - У0).

Различают

индивидуальные индексы, которые отражают соотношение непосредственно измеряемых

величин и агрегатные (групповые, тотальные) - характеризуют соотношение сложных

величин, явлений. Если параметр «у» исчисляется как произведение нескольких

элементов, например, у = в*с, то агрегатный индекс![]()

а индивидуальные ![]()

Относительное (Iу) и абсолютное (.у = у/ - у) отклонение каждого фактора определяется так:

Iуа = (Σа/*в)/(Σа*в), .уа = Σа/*в - Σа*в и Iув = (Σа/*в/)/(Σа/*в), .ув = Σа/*в/ - Σа/*в.

Применительно к изменению физического объема продаж, если товары учитываются не только по ценам (Ц), но и по количеству (N), индекс рассчитывается так:

![]() .

.

Если количественный учет не ведется, то индекс физического оборота определяется отношением индекса оборота в действующих ценах и индекса цен, исчисляемый по схеме среднего гармонического индекса

![]()

2. Классические методы экономического анализа

a. Балансовый метод

Этот метод применяется при изучении соотношения двух групп взаимосвязанных показателей, итоги которых должны быть равны между собой. Своим названием он обязан бухгалтерскому балансу, который был одним из первых исторических приемов увязки большого числа экономических показателей двумя равными итоговыми суммами. Особенно широко распространено использование метода при анализе правильности размещения и использования хозяйственных средств и источников их формирования. Прием балансовой увязки используется также при изучении функциональных аддитивных связей, в частности, при анализе товарного баланса, а так же для проверки полноты и правильности произведенных расчетов в факторном анализе: общее изменение результативного показателя должно равняться сумме изменений за счет отдельных факторов.

b. Факторный анализ.

Одним из основных понятий в экономическом анализе является понятие фактора. На результат хозяйственной деятельности оказывает влияние множество факторов, находящихся во взаимной связи, зависимости и обусловленности. Любой хозяйственный процесс складывается под влиянием разнообразных факторов. Все факторы, воздействующие на результаты хозяйственной деятельности, могут классифицироваться по различным признакам. Прежде всего следует выделить следующие группы факторов:

ü природные (среднемесячные температуры, продолжительность светового дня и т.д.);

ü социально-экономические (уровень образования кадров, жилищные условия и т.д.);

ü производственно-экономические, характеризующие использование производственных ресурсов предприятия.

c. Метод цепных подстановок и арифметических разниц.

Метод цепных подстановок еще называют приемом последовательного (постепенного) изолирования факторов. Этот метод предназначен для измерения влияния факторных признаков на изменение результативного показателя при изучении функциональных зависимостей. Прием цепных подстановок может быть использован при анализе отклонений фактических знаний экономических показателей от плановых, а так же при изучении динамики показателей.

Метод цепных подстановок (ЦП) заключается в измерении влияния одного из нескольких факторов на обобщающий показатель при исключении действия остальных. Достигается это путем последовательной замены базисных значений факторов фактическими. Если, например, по базе (плану) у = а*в*с,

а по факту у/ = а/*в/*с/,

то отклонение ![]()

С помощью

первой подстановки находим у1 = а/*в*с и ![]()

после второй

- ![]() и, наконец,

после третьей

и, наконец,

после третьей

![]()

Баланс отклонений Δу = ![]()

Прием цепных подстановок и арифметических разниц - достаточно простые и универсальные аналитические приемы. Однако они не инвариантны относительно порядка замены факторов. От того, в какой последовательности происходит замена, зависти результат разложения.

Существенным недостатком этих методов является также и то, что они обладают свойством неаддитивности по времени. Это означает, что результаты анализа, выполненного, например, за целый год, не будут совпадать с суммой соответствующих данных, полученных по месяцам или кварталам.

Разновидностью метода

ЦП является метод абсолютных разниц (АР), который основан

на прямом

подсчете влияния

каждого из факторов на изменение обобщающего показателя. используя этот метод и данные предыдущего примера, находим:

![]()

![]() . Баланс отклонений

. Баланс отклонений ![]()

Метод относительных разниц (ОР), как разновидность предыдущего, основывается на использовании отклонений относительных значений факторов. Если у = а*в*с; у/ = а/*в/*с/, то для измерения влияния факторов вначале находится коэффициенты отклонений их фактических значений от базовых: ![]() и т.д. Затем влияние каждого фактора определяется так:

и т.д. Затем влияние каждого фактора определяется так: ![]()

![]()

Метод арифметических разниц нецелесообразно использовать для кратных моделей.

d. Дифференциальный метод.

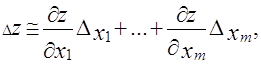

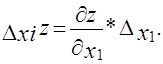

Пусть z=f (x1, x2,…,xn), где f- дифференцируемая функция. Тогда:

где ∆z = z1-z0; ∆xi=x1i-x0i.

Отметим, что значения производных берутся в начальной точке (x01,…, x0m).

Таким образом, влияние фактора x1 будет выглядеть как

Этот метод может применяться при малых изменениях факторов. Отметим также, что для мультипликативных моделей метод совпадает с методом изолированного влияния факторов.

e. Интегральный метод

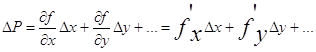

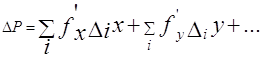

Данный метод является логическим развитием дифференциального метода. Пусть P=f(x,y,z,…), где f- дифференцируемая функция, а факторы меняются во времени на некоторой траектории L (прямой или параболе).

Из математического анализа известно, что

Если разделить весь интервал изменения факторов ( траекторию) на I отрезков, получим:

будем осуществлять дробление интервала на все большее количество отрезков, всякий раз пересчитывая частные производные и беря каждый раз значение f’x в крайней левой точки интервала ∆Ix. При бесконечном дроблении суммы заменяются интервалами.

В качестве траектории L, по которой берется интеграл, чаще всего берется прямая, т . е. считается, что факторы изменяются линейно.

Достоинствами следует признать полное разложение факторов и отсутствие необходимости устанавливать очередность действия факторов.

Недостатки - значительная трудоемкость расчетов даже по приведенным формулам, а так же наличие принципиального противоречия между математической основой метода и природой экономических явлений.

f. Логарифмический метод

Метод используется при факторном анализе мультипликативных моделей. Особенность метода в том, что при его использовании не требуется установления очередности действия факторов.

Логарифмический метод основывается на том, что между индексами изменения показателей сохраняется та же зависимость, что и между самими показателями.

В нашем случае, когда у = а*в, lgу = lgа + lgв, lg(у//у) = lg(а//а) + lg(в//в), lgIу = lgIа + lgIв.

Разделив обе части последнего выражения на lgIу и умножив их на .у, получим .у = .уа + .ув = .у( lgIа/lgIу) + .у(lgIв/lgIу). Таким образом .уа = .у(lgIа/lgIу) и

ув = .у(lgIв/lgIу).

Расчет можно вести и так: .у = .уа + .ув = .у*Ка + .у*Кв, где Ка = (lgа/ - lgа)/(lgу/ - lgу), Кв = (lgв/ - lgв)/(lgу/ - lgу).

При этом можно использовать как десятичные, так и натуральные логарифмы. Недостаток логарифмического метода заключается в том, что действует этот метод только для кратных и мультипликативных моделей.

g. Прогнозирование на основе пропорциональных зависимостей.

Любая социально-экономическая система может быть описана различными способами. В числе основных ее характеристик, имеющих существенное значение для понимания логики планирования финансово-хозяйственной деятельности, - взаимосвязь и инерционность.

Одной из очевидных особенностей действующей коммерческой организации как системы является естественным образом согласованное взаимодействие ее отдельных элементов. Поскольку многие стороны деятельности компании могут быть описаны с помощью количественных оценок, подобная согласованность распространяется и на эти оценки. Это означает, что многие показатели, даже не будучи связанными между собой формализованными алгоритмами, тем не менее изменяются в динамике согласованно.

Вторая характеристика- инерционность - в приложении к деятельности компании также достаточно очевидна. Смысл ее состоит в том, что в стабильно работающей компании с устоявшимися технологическими процессами и коммерческими связями не может быть резких «всплесков» в отношении ключевых количественных характеристик.

Эти достаточно очевидные заключения в отношении хозяйствующих субъектов послужили основой для разработки и широкого использования метода прогнозирования, известного как метод пропорциональных зависимостей показателей. Основу этого метода составляет тезис о том, что можно идентифицировать некий показатель, являющийся наиболее важным с позиции характеристики деятельности компании, который благодаря такому свойству мог бы быть использован как базовый для определения прогнозных значений других показателей в том смысле, что они «привязываются» к базовому показателю с помощью простейших пропорциональных зависимостей.

Последовательность процедур данного метода такова:

ü идентифицируется базовый показатель В(например, выручка от реализации).

ü Определяются производные показатели, прогнозирование которых представляет интерес для руководства предприятия.

o Для каждого производного показателя Р устанавливается вид его зависимости от базового показателя: Р=f(В).

ü При разработке прогнозной отчетности прежде всего составляется прогнозный вариант отчета о прибылях и убытках, поскольку в этом случае рассчитывается прибыль, являющаяся одним из исходных показателей для разрабатываемого баланса.

ü При прогнозировании баланса рассчитывают прежде всего ожидаемые значения его активных статей. Что касается пассивных статей, то работа завершается с помощью метода балансовой увязки показателей; т.е, чаще всего потребность во внешних источниках финансирования.

ü Собственно прогнозирование осуществляется в ходе имитационного моделирования, когда при расчетах варьируют темпами изменения базового показателя и независимых факторов, а его результатом является построение нескольких вариантов прогнозной отчетности.

Описанный метод основан на предложении, что

ü Значения большинства статей баланса и отчета о прибылях и убытках изменяются прямо пропорционально объему реализации

ü Сложившиеся в компании уровни пропорционально меняющихся балансовых статей и соотношения между ними оптимальны.

3. Экономико-математические методы (ЭММ) экономического анализа.

Применение ЭММ повышает эффективность ЭА за счет расширения количества изучаемых факторов, нахождения оптимальных решений путем обработки альтернативных вариантов, более оперативного выявления и мобилизации имеющихся резервов, уменьшения длительности расчетов и др.

По мнению ряда авторов, в зависимости от целей анализа различают следующие экономико-математические модели: а) при детерминированных связях. логарифмирование, долевое участие, дифференцирование; б) в стохастических связях . корреляционно-регрессионный метод, линейное и динамическое программирование, теория массового обслуживания, теория графов и др.

К экономико-математическим в ряде случаев относят графические методы, которые, как отмечено выше, основаны на геометрическом изображении функциональной зависимости.

В математически формализованной системе графические методы успешно применяются при разработке и реализации сетевых методов планирования и управления (СПУ). Метод СПУ используется при осуществлении работ по строительству новых и реконструкции действующих предприятий, созданию новых организационных структур и др.

Основными элементами сетевого графика являются «события», «работы», «ожидание», «зависимость». События на графике обозначаются в виде кружка, поделенного на 4 сектора. В верхнем секторе указывается порядковый номер события (j), в нижнем порядковый номер предшествующего события (i), в левом. общая продолжительность предшествующих работ, в правовом - величина резерва (запаса) времени. Каждые два события соединяются линиями со стрелками от i к j, над которыми может указываться продолжительность выполнения j .го события, а под линиями- необходимые затраты для его выполнения. Считается, что взаимосвязанные события, у которых резерв времени равен нулю, находятся на критическом (самом напряженном) пути. Задержка с выполнением работ, лежащих на этом пути, приводит к соответствующей задержке конечного события. Руководитель проекта, с учетом этого, должен контролировать в первую очередь выполнение не всех работ, а только тех, которые лежат на критическом пути.

В процессе ЭА проверяется правильность составления сетевого графика и определения критического пути (на стадии проектных разработок), выявляется возможность оптимизации графика за счет сокращения сроков выполнения отдельных видов работ (путем параллельного их осуществления, механизации и автоматизации и др.) и минимизации трудовых, материальных и финансовых затрат.

В ходе реализации разработанного графика анализируются возможные задержки выполнения отдельных видов работ и изменения в связи с этим критического пути, а так же отклонения по использованию различных видов ресурсов. При наличии в сети более 200 событий расчеты, как правило, ведутся на ЭВМ. Решение оптимизационных вариантов при этом существенно облегчается применением пакета прикладных программ, приспособленных к составлению подобных графиков.

К числу графических относится и графо-математический метод (метод построения дерева решений. Процесс принятия решения в этом случае осуществляется в несколько этапов: 1) определение цели; 2) определение набора возможных действий (организационных, технических, технологических), с помощью которых может быть реализована поставленная задача; 3) оценка возможных исходов и их вероятностей (носят случайный характер) при реализации вариантов действий; 4) оценка математического ожидания возможного исхода (выполняется с помощью дерева решений) и наиболее эффективного варианта решения задачи.

4. Математико-статистические методы изучения связей

Математико-статистические методы изучения связей, называемые иначе стохастическим моделированием, являются в определенной степени дополнением и углублением детерминированного анализа. В анализе финансово-хозяйственной деятельности стохастические модели используются, когда необходимо:

ü оценить влияние факторов, по которым нельзя построить жестко детерминированную модель;

ü изучить и сравнить влияние сложных факторов, которые не возможно включить в одну и ту же детерминированную модель;

ü выделить и оценить влияние сложных факторов, которые не могут быть выражены одним определенным количественным показателем.

В отличие от детерминистского, стохастический подход для своей реализации требует выполнения ряда предпосылок. В первую очередь речь идет о наличии достаточно большой совокупности объектов. Кроме того, необходим достаточный объем наблюдений: по одному- двум наблюдениям судить о характере стохастической связи нельзя.

Использование стохастических моделей в экономике, в отличие от использования их в технике, имеет определенные трудности, связанные с получением совокупности достаточного объема.

Проведение стохастического моделирования – сложный процесс, состоящий из нескольких этапов.

Этап 1- качественный анализ. Он включает:

ü постановку цели анализа;

ü определение совокупности включаемых в анализ данных;

ü определение результативных признаков;

ü определение факторных признаков;

ü выбор периода анализа;

ü выбор метода анализа.

Этап 2- предварительный анализ моделируемой совокупности, что подразумевает:

ü проверку однородности совокупности;

ü исключение аномальных наблюдений;

ü уточнение необходимого объема выборки;

ü установление законов распределения изучаемых переменных.

Этап 3- построение регрессионной модели экономического объекта, которое включает:

ü перебор конкурирующих вариантов моделей;

ü уточнение перечня факторов, включаемых в модель;

ü расчет оценок параметров управлений регрессии.

Этап 4- оценка адекватности модели, которая заключается в следующем:

ü проверка статистической значимости уравнения в целом и его отдельных параметров;

ü проверка соответствия формальных свойств полученных оценок задачам исследования.

Этап 5- экономическая интерпретация и практическое использование модели. Под этим понимается:

ü определение пространственно-временной устойчивости зависимостей;

ü оценка прогностических свойств моделей.

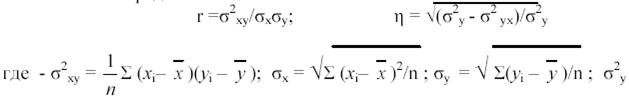

a. Корреляционный анализ.

Корреляционный анализ есть метод установления связи и измерения ее тесноты между наблюдениями, которые можно считать случайными и выбранными из совокупности, распределенной по многомерному нормальному закону.

Корреляционной связью называется такая статистическая связь, при которой различным значениям одной переменной соответствуют разные средние значения другой. Возникать корреляционная связь может несколькими путями. Важнейший из них - причинная зависимость вариации результативного признака от изменения факторного.

Практическая реализация корреляционного анализа включает следующие этапы:

ü постановка задачи и выбор признаков;

ü сбор информации и ее первичная обработка;

ü предварительная характеристика взаимосвязей;

ü устранение мультиколлинеарности и уточнение набора показателей путем расчета парных коэффициентов корреляции;

ü исследование факторной зависимости и проверка ее значимости;

ü оценка результатов анализа и подготовка рекомендаций по их практическому использованию.

Корреляционный анализ

решает задачу

измерения тесноты

связи между

варьирующими переменными и оценки

факторов, оказывающих наибольшее влияние

на результирующий признак. Различают парную и множественную корреляцию. В первом случае изучается связь между одним фактором и результативным показателем, во втором

- между несколькими факторами и результативным показателем. Теснота связи оценивается с помощью коэффициента корреляции r, или корреляционного отношения (при нелинейной зависимости) η.

Величины этих показателей определяется

y-среднеквадратическое отклонение эмпирических (фактических) значений y;

σ2 yx - среднеквадратическое отклонение у от теорет. значений ух.

Значения этих коэффициентов колеблются от 0 до 1. При η(r)= 0 связь межу показателями отсутствует, если η (r) = 1, то связь функциональная. Если η (r) имеет отрицательное значение, то связь между показателями отрицательная. При величине показателей 0,1 - 0,3 . связь слабая; 0,3 - 0,5 . умеренная; 0,5 - 0,7 . заметная; 0,7 - 0,9 . высокая; 0,9 - 0,99 . весьма высокая.

При расчете парной корреляции вначале производится отбор наиболее важных (существенных) факторов, влияющих на результативный показатель. Эти факторы помещаются в таблицу, в которой факторные признаки ранжируются в порядке возрастания или убывания. Далее данные из таблицы наносятся на плоскость координат. строится корреляционное поле. По форме поля или путем визуального анализа ранжированного ряда производится обоснование формы связи. При нелинейной связи вначале определяется теоретическое значение функции ух, для чего решается уравнение регрессии, описывающее связь между изучаемыми показателями. Затем рассчитывается корреляционное отношение.

b. Регрессионный анализ.

Регрессионный анализ- это метод установления аналитического выражения стохастической зависимости между исследуемыми признаками.

В ходе регрессионного анализа решаются две основные задачи:

ü построение уравнения регрессии, т.е. нахождение вида зависимости между результатным показателем и независимыми факторами х1,х2,…,хn;

ü оценка значимости полученного уравнения, т.е. определение того, насколько выбранные факторные признаки объясняют вариацию признака У.

Применяется регрессионный анализ главным образом для планирования, а так же для разработки нормативной базы.

Регрессионный анализ - один их наиболее разработанных методов математической статистики. Строго говоря, для реализации регрессионного анализа необходимо выполнение ряда специальных требований ( в частности, х1, х2,…, хn;у должны быть независимыми, нормально распределенными случайными величинами с постоянными дисперсиями ). Регрессионная модель может быть построена при наличии любой зависимости, однако в многофакторном анализе используют только линейные модели. Построение уравнения регрессии осуществляется, как правило, методом наименьших квадратов, суть которого состоит в минимизации суммы квадратов отклонений фактических значений результатного признака от его расчетных значений.

Регрессионный анализ предназначен для выбора форм связи, тип модели при определении расчетных значений зависимой переменной.

Выбор уравнения регрессии осуществляется, как правило, перебором решений с использованием метода наименьших квадратов или на основе ошибки аппроксимации, величина которой не должна превышать 20%.

В рамках множественной корреляции находятся уравнение регрессии, которые бывают линейными, степенными и логарифмическими. В линейных моделях коэффициенты при неизвестных называются коэффициентами регрессии, а в степенных и логарифмических коэффициентами эластичности. Первые показывают, насколько единиц изменяется функция с изменением соответствующего фактора на одну единицу при неизменных значениях остальных.

Вторые отражают, на сколько процентов изменяется функция с изменением каждого аргумента на 1 % при неизменных значениях остальных.

c. Дисперсионный анализ.

Дисперсионный анализ – это статистический метод, позволяющий подтвердить или опровергнуть гипотезу о том, что две выборки данных относятся к одной генеральной совокупности. Применительно к анализу деятельности предприятия можно сказать, что дисперсионный анализ позволяет определить, к одной и той же совокупности данных или нет относятся группы разных наблюдений.

Дисперсионный анализ часто используется совместно с методами группировки. Задача его проведения в этих случаях состоит в оценке существенности различий между группами. Для этого определяют групповые дисперсии σ21 и σ22, а затем по статистическим критериям Стьюдента или Фишера проверяют значимость различий между группами.

d.Кластерный анализ

Кластерный анализ – один из методов многомерного анализа, предназначенный для группировки (кластеризации) совокупности, элементы которой характеризуются многими признаками. Значения каждого из признаков служат координатами каждой единицы изучаемой совокупности в многомерном пространстве признаков. Каждое наблюдение, характеризующееся значениями нескольких показателей, можно представить как точку в пространстве этих показателей, значения которых рассматриваются как координаты в этом многомерном пространстве.

Основным критерием кластеризации является то, что различия между кластерами должны быть более существенны, чем между наблюдениями, отнесенными к одному кластеру.

e. Методы обработки пространственно-временных совокупностей показателей

Необходимость использования пространственно-временных показателей обусловлена следующими основными причинами. Во-первых, очевидно, что такая совокупность более информативна по сравнению с пространственной или временной совокупностями. Во-вторых, для реализации одного из распространенных методов анализа корреляционно-регрессионного анализа – нужна совокупность достаточного объема. В экономике достичь этого удается не всегда. В-третьих, статистики, характеризующие закономерности, выявленные в результате обработки пространственно-временных совокупностей показателей.

Аналитическая обработка подобных информационных массивов осуществляется с помощью специальных методов, которые условно назовем статистическими методами обработки пространственно-временных совокупностей показателей.

Метод предварительного усреднения данных заключается: усредняются исходные данные по каждому показателю и каждому объекту.

Метод объекто-периодов (заводо-лет) используется, когда исследуемая совокупность мала по объему: в этом случае весь массив данных рассматривается как одна совокупность, единицами которой являются так называемые «объекто-периоды». Далее проводится корреляционно-регрессионный анализ.

Ковариационный анализ, сочетающий свойства дисперсионного анализа, предназначенного для изучения влияния на результативный признак качественных признаков, и регрессионного анализа, предназначенного для изучения влияния на результативный признак количественных признаков.

Все методы этой группы достаточно трудоемки с позиции, как информационного обеспечения, так и алгоритмов расчета, поэтому они рекомендуются к применению в тематическом анализе.

5. Методы теории принятия решенийa. Метод построения дерева решений.

Этот метод входит в систему методов ситуационного анализа и используется в случаях, когда прогнозируемая ситуация может быть структурирована таким образом, что выделяются ключевые моменты, в которых либо нужно принимать решение с определенной вероятностью (роль аналитика активна), либо также с определенной вероятностью наступает некоторое событие(роль аналитика пассивна, однако значимы некоторые не зависящие от его действий обстоятельства). Именно для формализованного описания подобных ситуаций и используется так называемый метод построения дерева решений. Этот метод весьма полезен в различных областях деятельности менеджеров, например, в управленческом учете, при составлении бюджета капиталовложений.

b. Линейное программирование.

Метод линейного программирования, наиболее распространенный в прикладных экономических исследованиях ввиду его достаточно наглядной интерпретации, позволяет хозяйствующему субъекту дать обоснование наилучшему решению в условиях более или менее жестких ограничений, касающихся доступных для предприятия ресурсов. С помощью линейного программирования в анализе финансово-хозяйственной деятельности решается целый ряд задач, в первую очередь относящихся к процессу планирования деятельности, который он позволяет отыскивать оптимальные параметры выпуска и способы наилучшего использования ресурсов.

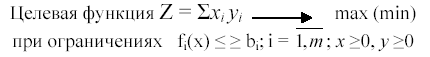

Суть метода линейного программирования заключается в поиске максимума или минимума выбранной в соответствии с интересами аналитика целевой функции при имеющихся ограничениях.

Помимо задачи оптимально выпуска, нельзя не упомянуть еще о двух типах задач, которые решаются с помощью метода линейного программирования: это так называемые транспортные задачи и задачи составления расписания.

Метод линейного программирования применяется в случаях, когда зависимости между факторами линейные и характер их не меняется со временем. Этот метод предполагает наличие нескольких альтернативных вариантов решения задачи, из числа которых и определяется лучший (оптимальный). В общем виде математическая модель оптимизационной задачи выглядит следующим образом:

Решение задач линейного программирования осуществляется с помощью симплексного метода. При этом реализуются следующие этапы:

w составление математической модели;

w присвоение элементам модели определенных имен;

w составление матричной модели с поименованными элементами;

w ввод исходных данных в ЭВМ и (при необходимости) их корректировка;

w решение задачи;

w экономический анализ полученного решения.

С помощью этого метода решаются задачи оптимального раскроя, оптимизации смесей сырья, оптимальной загрузки оборудования, транспортная задача и др.

c. Метод динамического программирования

Метод динамического программирования (ДП) применяется, когда целевая функция или система ограничений характеризуются нелинейными зависимостями, а изучаемые процессы развиваются во времени. Метод состоит в том, что вместо поиска оптимального решения для всей задачи, расчет ведется пошагово по отдельным элементам (этапам) исходной задачи. При этом выбор оптимального решения на каждом шаге должен производится с учетом благоприятного использования этого решения при оптимизации на последующем шаге. Выбор решения при ДП осуществляется на основе так называемого принцип оптимальности Беллмана. Суть его выражается в следующем: оптимальная стратегия обладает теми свойством, что, каковы бы не были первоначальное состояние и решение, принятое в начальный момент, последующие решения должны вести к улучшению ситуации относительно состояния, являющегося результатом первоначального решения. Оптимальное решение, найденное при условии, что предыдущий шаг закончился определенным образом, называют условно-оптимальным решением.

d. Анализ чувствительности.

В условиях неопределенности никогда нельзя точно определить заранее, каковы будут фактические значения той или иной величины через определенное время. Однако для успешного планирования производственной деятельности следует предусмотреть и изменения, которые могут произойти в будущих ценах на сырье и конечную продукцию предприятия, на возможное падение или увеличение спроса на товары, производимые предприятием. Для этого выполняется аналитическая процедура, называемая анализом чувствительности.

Анализ чувствительности заключается в определении того, что будет, если один или несколько факторов изменят свою величину. Анализ чувствительности позволяет определить силу реакции результативного фактора на изменение зависимых.

6. Методы финансовых вычислений

Финансовые вычисления, базируются на понятии временной стоимости денег, являются одним из краеугольных элементов финансового анализа и используются в различных его разделах.

a. Временная ценность денег.

Переход к рыночной экономике на предприятиях как реального, так и финансового секторов сопровождается появлением некоторых новых видов деятельности, имеющих для благополучия предприятия принципиальный характер. К их числу относится задача эффективного вложения денежных средств. Можно выделить, как минимум шесть основных моментов:

ü Были упразднены многие ограничения, в частности, нормирование оборотных средств, что автоматически исключило один из основных регуляторов величины финансовых ресурсов на предприятии.

ü Кардинальным образом изменился порядок исчисления финансовых результатов и распределения прибыли. С введением новых форм собственности стало невозможным изъятие прибыли в бюджет волевым методом, как это делалось в отношении государственных предприятий, благодаря чему у предприятий появились свободные денежные средства.

ü Произошла существенная переоценка роли финансовых ресурсов.

ü Появились принципиально новые виды финансовых ресурсов, в частности, возросла роль денежных эквивалентов, в управлении которыми временной аспект имеет решающее значение.

ü Произошли принципиальные изменения в вариантах инвестиционной политики.

ü В условиях свойственной переходному периоду финансовой нестабильности, проявляющейся в устойчиво высоких темпах инфляции и снижении объемов производства, стало невыгодным хранить свои деньги даже в государственном банке. Многие предприятия на своем опыте познали простую истину: в условиях инфляции денежные ресурсы, должны обращаться, и по возможности быстрее.

Таким образом, деньги приобретают еще одну характеристику- временную ценность. Этот параметр можно рассматривать в двух аспектах:

ü Связан с обесценением денежной наличности в течением времени;

ü Связан с обращением капитала.

b. Операции наращивания и дисконтирования.

Логика построения основных алгоритмов достаточно проста и основана на следующей идее. Простейшим видом финансовой сделки является однократное предоставление в долг некоторой суммы PV с условием, что через некоторое время t будет возвращена большая сумма FV. Как известно, результативность подобной сделки может быть охарактеризована двояко: либо с помощью абсолютного показателя- прироста (FV-PV), либо путем расчета некоторого относительного показателя. Абсолютные показатели чаще всего не подходят для подобной оценки ввиду их несопоставимости а пространственно-временном аспекте. Поэтому пользуются специальных коэффициентом- ставкой.

Процесс, в котором заданы исходная сумма и ставка (процентная или учетная), в финансовых вычислениях называется процессом наращивания, искомая величина - наращенной суммой, а используемая в операции ставка – ставкой наращивания. Процесс, в котором заданы ожидаемая в будущем к получению сумма и ставка, называется процессом дисконтирования, искомая величина - приведенной суммой, а используемая в операции ставка – ставкой дисконтирования. В первом случае идет движении денежного потока от настоящего к будущему, во втором - о движении от будущего к настоящему.

c. Процентные ставки и методы их начисления.

Ссудозаемные операции, составляющие основу коммерческих вычислений, имеют давнюю историю. Именно в этих операциях и проявляется прежде всего необходимость учета временной ценности денег. Несмотря на то, что в основе расчетов при анализе эффективности ссудозаемных операция заложены простейшие на первый взгляд схемы начисления процентов, эти расчеты многообразны ввиду вариабельности условий финансовых контрактов в отношении частоты и способов начисления, а так же вариантов предоставления и погашения ссуд.

Понятие простого и сложного процента.

Предоставляя свои денежные средства в долг, их владелец получает определенный доход в виде процентов, начисляемых по некоторому алгоритму в течение определенного промежутка времени. Поскольку стандартным временным интервалом в финансовых операциях является 1 год, наиболее распространен вариант, когда процентная ставка устанавливается в виде годовой ставки, подразумевающей однократное начисление процентов по истечении года после получения ссуды. Известны две основные схемы дискретного начисления:

ü Схема простых процентов;

ü Схема сложных процентов.

Схема простых процентов предполагает неизменность базы, с которой происходит начисление.

По схеме сложного процента очередной годовой доход исчисляется не с исходной величины инвестированного капитала, а с общей суммы, включающей также и ранее начисленные и невостребованные инвестором проценты. В этом случае происходит капитализация процентов по мере их начисления, т.е. база, с которой начисляются проценты, все время возрастает.

Таким образом, в случае ежегодного начисления процентов для лица, предоставляющего кредит:

ü Более выгодной является схема простых процентов, если срок ссуды менее одного года;

ü Более выгодной является схема сложных процентов, если срок ссуды превышает один год;

ü Обе схемы дают одинаковые результаты при продолжительности периода 1 год и однократном начислении процентов.

Внутригодовые процентные начисления.

В практике финансовых операций нередко оговаривается не только величина годового процента, но и количество периодов начисления процентов. В этом случае расчет ведется по формуле сложных процентов по подынтервалам и по ставке, равной пропорциональной доле исходной годовой ставки. Одно из характерных свойств наращивания по простым процентам заключается в том, что наращенная сумма не изменяется с увеличением частоты начислений простых процентов.

Начисление процентов за дробное число лет.

Достаточно обыденными являются финансовые контракты, заключаемые на период, отличающийся от целого числа лет. В этом случае проценты могут начисляться одним их двух методов:

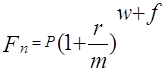

ü По схеме сложных процентов:

Fn=P*(1+r)w+f;

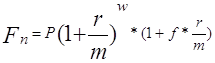

ü По смешанной схеме:

Fn= P*(1+r)w*(1+f*r),

Где w- целое число лет;

f- дробная часть года.

Встречаются финансовые контракты, в которых начисление процентов осуществляется по внутригодовым подпериодам, а продолжительность общего периода действия контракта не равна целому числу подпериодов. В этом случае также возможно использование двух схем:

ü Схема сложных процентов:

ü Смешанная схема:

,

,

где w- целое число подпериодов в n годах;

f- дробная часть подпериода;

m- количество начислений в году;

r- годовая ставка.

Непрерывное начисление процентов.

Все рассмотренные ранее начисляемые проценты называются дискретными, поскольку их начисление осуществляется за фиксированный промежуток времени. Уменьшая этот промежуток и увеличивая частоту начисления процентов, в пределе можно перейти к так называемым непрерывным процентам.

Чтобы отличить непрерывную ставку от обычной (дискретной), вводят специальное обозначение непрерывной ставки - δ и называют ее силой роста. Таким образом, формула для нахождения наращенной суммы за n лет при непрерывном начислении процентов принимает вид:

Fn=P*eδ*n

Эффективная годовая процентная ставка.

Различными видами финансовых контрактов могут предусматриваться различные схемы начисления процентов. Как правило, в этих контрактах оговаривается номинальная процентная ставка, обычно годовая. Эта ставка, во-первых, не отражает реальной эффективности сделки и, во-вторых, не может быть использована для сопоставлений. Для того чтобы обеспечить сравнительный анализ эффективности таких контрактов, необходимо выбрать некий показатель, который был бы универсальным для любой схемы начисления. Таким показателем является эффективная годовая ставка. Эффективная ставка зависит от количества внутригодовых начислений, причем с ростом числа начислений сложных процентов она увеличивается. Кроме того, для каждой номинальной ставки можно найти соответствующую ей эффективную ставку.

Понимание роли эффективной процентной ставки чрезвычайно важно для аналитика финансовой службы предприятия. дело в том, что принятие решения о привлечении средств, например, банковской ссуды на тех или иных условиях, делается чаще всего исходя из приемлемости предлагаемой процентной ставки, которая в этом случае характеризует относительные расходы заемщика.

Заключение

К формализованным методам относят методы экономической кибернетики и оптимального программирования, классические методы, математико-статистические методы, эконометрические методы, методы исследования операций и теории принятия решений.

Не все из перечисленных методов могут найти непосредственное применение в рамках финансового анализа, т.к. основные результаты эффективного анализа и управления финансами достигаются с помощью специальных финансовых инструментов. Некоторые элементы такие как: метод дисконтирования, корреляционный анализ, регрессионный анализ, дисперсионный анализ уже используются.

Характерная особенность информационно-управляющих систем реального времени, позволяющих оценивать, прогнозировать будущие состояния и управлять сложными динамическими объектами, связана с неопределенностью и большой размерностью обслуживаемых объектов, невозможностью точного и полного измерения величин, исчерпывающего и четкого описания возникающих ситуаций, большими погрешностями измерений. Все это приводит к привлечению экспертных знаний при проектировании и эксплуатации информационно-управляющих систем.

Список литературы

1. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. – 4-е изд., доп. и перераб.-М.: Финансы и статистика, 2002.

2. Ермолович Л.Л., Сивчик Л.Г., Толкач Г.В., Щитникова И.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие/Под общ. ред. Л.Л. Ермолович.- Мн.: Интерпрессервис; Экоперспектива, 2005.

3. Ковалев В.В. Финансовый анализ: методы и процедуры. – М.: Финансы и статистика, 2004.

4. Савицкая Г.В. Анализ хозяйственной деятельности предприятий. – Мн.: Новое издание, 2002.

5. Теория хозяйственной деятельности: Учеб. /В.В. Осмоловский, Л.И. Кравченко, Н.А. Русак и др., Подж общ. ред. В.В. Осмоловского – Мн.:Новое знание, 2003.

6. В.В. Ковалев, О.Н. Волкова. Анализ хозяйственной деятельности предприятия. – М.: ПБОЮЛ М.А. Захаров, 2005.

7. Прокофьева А.Н. Анализ хозяйственной деятельности предприятий. – Мн.: Экономист, 2003.

8. Ромова Р.О. Хозяйственная деятельность. Экономист, 2004.

9. Воронова. Анализ хозяйственной деятельности. – М.: Дашков и К., 2005.

10. Ковалева И.В. Методы принятия решений. – М.: Экономист, 2005.

© 2010 Интернет База Рефератов