Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Виды, состав бухгалтерской отчетности, сроки и порядок ее утверждения и представления

Курсовая работа: Виды, состав бухгалтерской отчетности, сроки и порядок ее утверждения и представления

Курсовая работа

по учебной дисциплине

«Бухгалтерская финансовая отчетность»

Тема: «Виды, состав бухгалтерской отчетности, сроки и порядок ее утверждения и представления»

Специальность 080109 –Бухгалтерский учет, анализ и аудит

Студентки

Группа БУХ-Д-4-1

Руководитель:

Рецензент:

Москва 2008

Содержание

Введение……………………………………………………………………….…..3

Глава 1 Методология формирования бухгалтерской отчетности в РФ…….....5

1.1 Понятие бухгалтерской (финансовой) отчетности…………………………5

1.2 Пользователи финансовой отчетности и их потребности………………...16

1.3 Общие требования к бухгалтерской отчетности и формированию ее показателей………………………………………………………………………24

Глава 2 Роль и значение бухгалтерской отчетности на примере ОАО «Кондитерский концерн Бабаевский»………………………………………….30

2.1 Характеристика хозяйственной деятельности ОАО «Кондитерский концерн Бабаевский»……………………………………………………………30

2.2 Порядок формирования бухгалтерской отчетности (на примере формы №1)………………………………………………………………………………..32

2.3 Взаимосвязь показателей форм бухгалтерской отчетности………………42

Заключение……………………………………………………………………….47

Список литературы………………………………………………………………49

Введение

Перестройка управления экономикой, переход к рыночным отношениям, использование различных форм собственности невозможны без соответствующего повышения роли учета и контроля. В настоящее время все организации, в том числе банковские, независимо от их вида и форм собственности ведут бухгалтерский учет имущества, обязательств и хозяйственных операций согласно действующему законодательству и нормативным актам. Отчетность выполняет важную функциональную роль в системе экономической информации. Она интегрирует информацию всех видов учета и представляется в виде таблиц, удобных для восприятия информации объектами хозяйствования. Методологически и организационно отчетность является неотъемлемым элементом всей системы бухгалтерского учета и выступает завершающим этапом учетного процесса, что обуславливает органическое единство формирующихся в ней показателей с первичной документацией и учетными регистрами. Данные отчетности используются внешними пользователями для оценки и эффективности деятельности предприятия, а также для экономического анализа в самой организации. Вместе с тем отчетность необходима для оперативного руководства хозяйственной деятельностью и служит исходной базой для последующего планирования. Все вышеизложенное подтверждает актуальность темы курсовой работы, предопределило ее цель и задачи.

Цель курсовой работы - исследование методологии формирования бухгалтерской отчетности в РФ. Для достижения данной цели требуется решить следующие задачи: рассмотреть понятие бухгалтерской (финансовой) отчетности; пользователей финансовой отчетности и их потребности; общие требования к бухгалтерской отчетности и формированию ее показателей; проанализировать порядок формирования бухгалтерской отчетности по данным бухгалтерского баланса; установить взаимосвязь показателей форм бухгалтерской отчетности.

В соответствии с поставленной целью и задачами построена структура данной курсовой работы. Она состоит из введения, двух глав, заключения, списка литературы и приложений. В первой главе анализируется методология формирования бухгалтерской отчетности в РФ. Во второй главе работы освещены роль и значение бухгалтерской отчетности на примере организации по данным бухгалтерского баланса. В качестве информационной базы при написании курсовой работы были использованы данные ОАО «Кондитерский концерн Бабаевский», законодательные акты и нормативные документы, периодические издания, а также работы российских авторов.

Глава 1. Методология формирования бухгалтерской отчетности в РФ

1.1 Понятие бухгалтерской (финансовой) отчетности

Необходимость анализа бухгалтерской (финансовой) отчетности в условиях реформирования рыночных отношений обусловлена потребностью бизнеса в оценке деятельности и помощи в поиске ответа на вопрос, как правильно хозяйствовать такие показатели, как ответственность, компетентность качественно составленные отчеты, способность своевременно рассчитываться по полученным кредитам, характеризуют финансовое состояние организации. Отчетность позволяет организациям формировать мнение внести использования финансовых ресурсов, ошибкой руководителей являются «закрытость» отсутствие «прозрачности» информации о его деятельности. Руководители высокотехнологичных предприятий признаются, что напрасно не сообщали инвесторам информацию о таких ключевых показателях деятельности, как рыночный рост, время выхода на рынок с новым продуктом, доходность новых продуктов и т.п. Опрос, проведенный агентством Rivel Research Group для специализированного журнала Relations Magazine, показал, что 78% из 1700 опрошенных профессиональных инвесторов не советовали клиентам вкладывать деньги в акции компаний, о которых не достаточного количества полезной информации, о деятельности организации, ее имидж играют в улучшении финансового состояния. Любой субъект хозяйствования, заинтересованный в своем успешном развитии, может и должен использовать при планировании своей деятельности результаты проведенного финансового анализа. При этом достоверность выводов анализа зависит качества представленной отчетности. Вместе с тем проводимый анализ не может дать единого рецепта на все случаи хозяйственной жизни, но позволит научиться отвечать на поставленный вопрос. В толковом словаре русского языка отчетность определяется как «оправдательные документы, содержащие отчет о работе, о производственных расходах». Отчетность — это система взаимосвязанных показателей, характеризующих условия и результаты деятельности предприятия (хозяйствующего субъекта) или составляющих его элементов (областей бизнеса) за истекший период . Отчетность, формируемая в рамках организации, раскрывает различные стороны функционирования и основывается на взаимосвязанных и взаимодействующих видах хозяйственного учета и в соответствии с ними подразделяется на оперативную, бухгалтерскую, налоговую и статистическую.

Оперативная отчетность характеризует отдельные фрагменты деятельности предприятия и используется для нужд текущего управления и контроля (например, отчет кассира о движении наличных денег в кассе, отчет о выполнении плана отгрузки и реализации продукции). Для отражения информации применяются различные измерители: натуральные, трудовые и стоимостные. По периодичности эта отчетность подразделяется на внутрисменную, суточную, недельную, декадную, месячную.

Бухгалтерская отчетность строится на основе данных оперативного, финансового и управленческого учета и рассматривает финансово-хозяйственную деятельность организации в целом. Бухгалтерская отчетность — это информационная основа последующих аналитических расчетов, необходимых для принятия управленческих решений. Налоговая отчетность предоставляется в органы налоговой службы и внебюджетные фонды и характеризует состояние обязательств организации, связанных с исчислением и уплатой налогов и других обязательных платежей. По периодичности различают квартальную, полугодовую, девятимесячную и годовую) налоговую отчетность. Статистическая отчетность предназначена для обобщения и анализа данных в рамках отдельных регионов) или экономики в целом заработной плате и движении работников, производительности труда, качестве продукции). Статистическая отчетность по периодичности может быть недельной, декадной, месячной, квартальной, полугодовой, годовой, выборочной.

Бухгалтерская отчетность — важнейшая часть информационной системы, формируемой в рамках организации. Эволюция отчетности тесно связана с развитием предпринимательской деятельности, укреплением и разнообразием связей между хозяйствующими субъектами, увеличением количества и видов самих этих субъектов и в целом с развитием рынка. Развитие бухгалтерской отчетности было вызвано тем, что она стала инструментом рыночных отношений.

В зависимости от целей предпринимательской деятельности субъекты рыночных отношений имеют различные экономические потребности. Чтобы удовлетворять их, субъекты нуждаются в различной экономической информации. Общим условием для более полного удовлетворения потребностей в такой информации служит наличие свободного выбора из набора предлагаемых вариантов и их сопоставимость.

Осознание потребности есть формирование цели. Рассмотрим, какие цели могут иметь субъекты рыночных отношений.

Каждый предприниматель — инвестор или кредитор — хотел бы заработать деньги и одновременно сохранить свой источник дохода. То же самое, по мнению инвестора и кредитора, относится и к нанятому менеджеру предприятия. Менеджер должен заработать деньги для учредителей с помощью доверенного в его распоряжение предприятия, т.е. обеспечить на вложенный капитал такой доход, который учредители могли бы изъять, оставив неизменной величину вложенного капитала.

Эти две важные экономические цели — зарабатывание денег и сохранение капитала — могут иметь различную степень важности в зависимости от общеэкономической ситуации (условий функционирования предприятия) и предпочтений собственников капитала или менеджмента.. Если для собственника капитала сиюминутный доход важнее экономической жизнеспособности предприятия, получить прибыль как можно быстрее и изымать из предприятия как можно больше заработанных извлеченные средства из полученного на тая прироста уже не окажутся в будущем в предприятия.

Если, напротив, положительный результат предприятия не растрачивается на изъятия, тем самым, увеличивая собственный капиталу цель зарабатывание денег уступает свой приоритет более значимой цели — сохранению капитала. При этом устойчивость предприятия существенно повысится.

Доминирование цели сохранения капитала придает накоплению финансового результата предприятия относительную во времени роль, так как накопление прибыли в средне- и долгосрочном плане может приводить к дальнейшему улучшению положения с доходами, а значит и с рентабельностью в будущем.

Фактическое достижение целей предпринимательства определяется рядом показателей, создаваемых системой бухгалтерского учета, в числе которых можно выделить такие показатели как:

• прибыль / убыток за год;

• рентабельность собственного капитала; доля собственного капитала в предприятии;

• доходность инвестиций.

Получить своевременную и достоверную информацию об этих величинах позволяют данные бухгалтерского учета. Для удобства пользования их сгруппировали в специальные формы отчетности, которые дают возможность наглядно увидеть и оценить финансовое состояние предприятия. Именно по информации, представленной в отчетности, можно Исчислить эффективность вложенных в дело средств, которая подразумевает достижение двух монетарных целей:

1) заработать максимум прибыли и сохранить вложенные в дело средства, составляющие его основу, или собственный капитал;

2) возвратить заемные средства с причитающимися к выплате процентами.

Эти две цели можно объединить в одну — достижение роста стоимости предприятия (бизнеса) и отчетность должна обеспечить наглядное представление достижения этих целей.

В отчетности указанные цели реализуются путем решения следующих задач: исчисление финансового результата и отображение имущественного состояния. Наиболее подходящим методом и наилучшей формой воплощения решения указанных двух задач явились: балансовое обобщение и форма отображения информации.

В России регулирование основ формирования бухгалтерской отчетности осуществляется Федеральным законом от 21 ноября 1996 г. №129-ФЗ «О бухгалтерском учете», а также Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98), утвержденным приказом Минфина России от 9 декабря 1998 г. N° 60н, Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденным приказом Минфина России от 6 июля 1999 г. № 43н. Эти документы определяют принципы формирования бухгалтерских данных, регламентируют состав и структуру отчетности, порядок оценки ее показателей, правила ее представления.

Согласно ПБУ 4/99 бухгалтерская отчетность рассматривается как единая система данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности, составляемая на основе данных бухгалтерского учета по установленным формам.

Бухгалтерскую отчетность по периодичности можно подразделить на годовую и промежуточную.

Годовая бухгалтерская отчетность составляется за отчетный год (с 1 января по 31 декабря календарного года включительно). Для вновь созданных организаций первым отчетным годом считается период, с даты их государственной регистрации по 31 декабря соответствующего года. Годовая бухгалтерская отчетность организации в соответствий с Федеральным законом 129-ФЗ "О бухгалтерском учете» (ст. 16) является публичной. Публичность годовой бухгалтерской отчетности обеспечивается ее обязательным представлением в орган государственной статистики, размещением в сети Интернет и средствах массовой информации. Публикация отчетности делает ее открытой для заинтересованных пользователей.

К промежуточной относится квартальная и месячная отчетность, состоящая из бухгалтерского баланса и отчета о прибылях и убытках, если иное не установлено законодательством РФ или учредителями организации.

По охвату бухгалтерская отчетность может быть индивидуальной, сводной и консолидированной. Индивидуальная бухгалтерская отчетность характеризует положение и результаты деятельности отдельного хозяйствующего субъекта.

Сводная бухгалтерская отчетность составляется министерствами и ведомствами для статистического обобщения показателей или внутри юридического лица на основании данных по его подразделениям и филиалам, которые не являются самостоятельными юридическими лицами.

Консолидированная бухгалтерская отчетность представляет собой объединение отчетности двух и более компаний (материнской компании и ее дочерних предприятий) в качестве единой группы.

По назначению можно выделить внешнюю и внутреннюю бухгалтерскую отчетность. Внешняя отчетность служит источником информации для внешних пользователей о финансовой устойчивости, результатах финансовой и хозяйственной деятельности, платежеспособности экономического субъекта.

В международной практике внешняя отчетность подлежит обязательной публикации в средствах массовой информации, специальных изданиях, буклетах. В России внешняя отчетность отдельных организаций (открытые акционерные общества, банки, биржи и др.) также подлежит опубликованию в средствах массовой информации. Внутренняя отчетность удовлетворяет информационные потребности самого субъекта в процессе принятия им управленческих решений и строится на данных управленческого учета.

Как отмечает известный американский эксперт и консультант в области управления финансами Э. Хелферт, «бухгалтерская отчетность является основой для большинства аналитических усилий по отношению к бизнесу».

Но он же и отмечает, что данные публичной отчетности не всегда адекватно отражают экономические результаты деятельности и положение фирмы

В нормативных документах бухгалтерского учета (Федеральный закон «О бухгалтерском учете», положения по бухгалтерскому учету и бухгалтерской отчетности) рассматривается понятие «бухгалтерская отчетность». В то же время вводится понятие «бухгалтерская отчетность». В то же время в гражданско-правововых документах (Гражданский кодекс РФ, Федеральный закон ит. 26 декабря 1995 г № 208-ФЗ «Об акционерных обществах», Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг») широко используется термин «финансовая отчетность», Профессор А.Н. Хорин отмечает, что «прагматичный Запад ввел в оборот термин "финансовый учет и финансовая отчетность" в связи с удовлетворением информационных запросов на бухгалтерскую информацию определенного круга пользователей, конкретизация же термина "отчетность" при помощи слов "финансовая, налоговая, фондовая" и т.п. позволяет сориентировать пользователей в характере раскрываемых данных и уяснить полезность этой информации с точки зрения целей ее использования».

Комитет по Международным стандартам финансовой отчетности (International Accounting Standards Committee — IASC) разрабатывает Международные стандарты по составлению и представлению финансовой отчетности предприятий с целью ее гармонизации во всем мире.

В Международных стандартах финансовой отчетности 1 (МСФО 1). определено, что финансовая отчетность — это структурированное представление финансового положения и операций, осуществленных компанией. В ней содержится информация о финансовом положении, финансовых результатах деятельности и движении денежных средств компании, полезная для широкого круга пользователей при принятии экономических решений.

Бухгалтерская (финансовая) отчетность организаций (за исключением бюджетных) включает:

• бухгалтерский баланс (форма N 1);

• отчет о прибылях и убытках (форма № 2);

• приложения к ним, в частности отчет о движении денежных средств, приложение к балансу и иные отчеты, предусмотренные нормативными актами системы нормативного регулирования бухгалтерского учета;

• пояснительную записку;

• аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации (если она в соответствии с законодательством подлежит обязательному, аудиту).

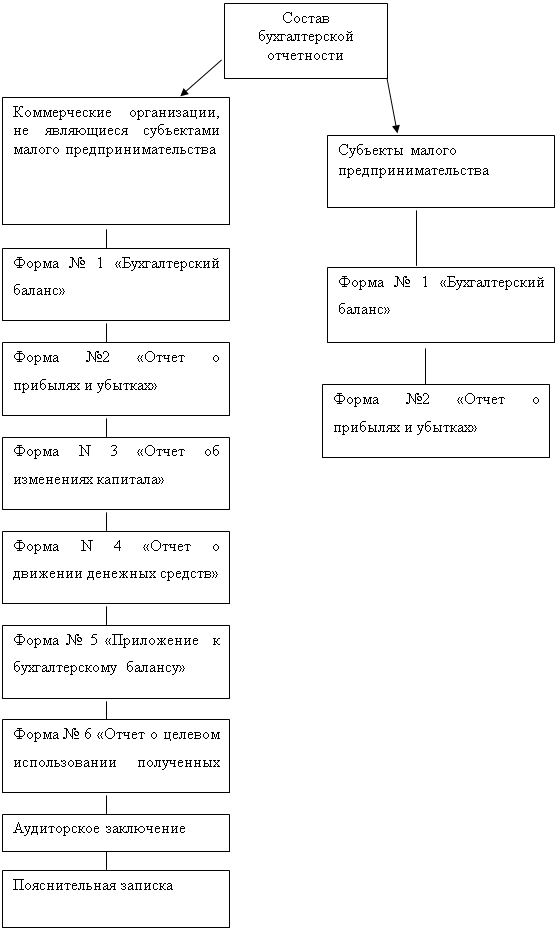

Составные части финансовой отчетности взаимосвязаны, потому что они отражают разные аспекты одних и тех же операций и событий. Числовые показатели в бухгалтерской отчетности приводятся минимум за два года: отчетный и предшествующий. Данные должны быть в сопоставимом виде при несопоставимости данных за период предшествующий отчетному году, их необходимо корректировать по правилам составления отчетности за отчетный период. Ниже приведена схема, раскрывающая состав отчетности, предоставляемой различными субъектами хозяйствования (рис. 1.1).

Рис. 1.1. Состав бухгалтерской отчетности

В соответствии с нормативными актами по бухгалтерскому учету объем предоставляемых форм и включаемых в них показателей различается в зависимости от объема деятельности организации: бухгалтерская отчетность субъектов малого предпринимательства существенно сокращена и состоит из бухгалтерского баланса и отчета о прибылях и убытках; обычные коммерческие организации предоставляют бухгалтерскую отчетность в полном объеме; коммерческие организации относящиеся к крупным и крупнейшим (объединения, холдинги финансово-промышленные альянсы), составляют сводную бухгалтерскую (финансовую) отчетность. Такие организации устанавливают своим дочерним (зависимым) обществам объем предоставляемой бухгалтерской отчетности требования к ней.

В соответствии с Федеральным законом № 129-ФЗ «О бухгалтерском учете» все организации (хроме бюджетных) обязаны предоставлять годовую бухгалтерскую отчетность учредителям, участникам организации или собственникам имущества а также территориальным органам государственной статистики.

ПБУ 4/99 отмечено, что бухгалтерская (финансовая) открыта для пользователей — учредителей, инвесторов, кредитных учреждений, кредиторов, покупателей и другой категории лиц. Организация должна обеспечить возможность пользователей ознакомиться с нею.

Обеспечение пользователей (прежде всего внешних) полной и объективной информацией о финансовом положении и результатах деятельности хозяйствующих субъектов является важнейшей задачей международных стандартов, в соответствии с которыми строятся концепции развитая современного российского бухгалтерского учета и отчетности.

Положения по бухгалтерскому учету регламентируют так их порядок формирования и раскрытия информации в бухгалтерской (финансовой) отчетности. Использование на практике требований по раскрытию информации в бухгалтерской (финансовой) отчетности, предусмотренных соответствующими положениями (стандартами), т полную информационную базу для объективного и всестороннего анализа финансового состояния организации и ее устойчивого развития. Информация, в которой заинтересованы все пользователи, должна давать возможность оценить способности организации воспроизводить денежные средства и аналогичные им активы, генерировать прибыль, стабильно функционировать, а также сравнивать данные за разные периоды времени для того, чтобы определить тенденции показателей и финансового положения в целом, интересующие пользователей.

Финансовая отчетность составляется в целях обеспечения информацией, необходимой в процессе принятия экономических решений, и представляет собой систему взаимосвязанных форм, в которых группируются экономические показатели, полученные по правилам бухгалтерского учета таким образом, чтобы дать пользователям представление о финансово-хозяйственной деятельности организации.

Наибольшей информативностью обладает финансовая отчетность, которая составляется по итогам производственно-хозяйственной и. финансовой деятельности организации в целом за год и. предназначена для пользователей.

При составлении бухгалтерской (финансовой) отчетности должны быть выполнены требования положений по бухгалтерскому учету и других нормативных документов по бухгалтерскому учету по раскрытию в ней информации:

• об изменениях учетной политики, оказавших или способных оказать существенное влияние на финансовое положение, движение денежных средств или финансовые результаты деятельности организации;

• об операциях в иностранной валюте;

• о материально-производственных запасах;

• об основных средствах;

• о доходах и расходах организации;

• о событиях после отчетной даты и последствиях условных фактов хозяйственной деятельности;

• по аффилированным лицам;[1]

• по операционным и географическим сегментам;

• об активах, капитале, резервах и обязательствах организации.

В пояснительной записке дается краткая характеристика деятельности организации по ее видам (текущей, инвестиционной и финансовой).

Состав, структура и методика заполнения форм бухгалтерской отчетности могут периодически меняться. Эти изменения регламентируются приказами Минфина России. В современных условиях входящие в состав бухгалтерской отчетности формы не являются жестко регламентированными, а составляются организациями с учетом рекомендаций, изложенных в приказе Минфина России от 22 июля 2003 г. № 67н «О формах бухгалтерской отчетности организаций».

1.2 Пользователи финансовой отчетности и их потребности

Назначением анализа бухгалтерской (финансовой) отчетности с позиции пользователя служат рассмотрение и оценка информации, имеющейся в отчетности, для того чтобы получить достоверные выводы о прошлом и настоящем состоянии организации с целью предвидения ее жизнеспособности в будущем.

В результате анализа, бухгалтерской (финансовой) отчетности определяются важнейшие характеристики организации, свидетельствующие, в частности, о ее успехе или угрозе банкротства.

Для разных пользователей анализ бухгалтерской отчетности с точки зрения масштаба его проведения зависит от конкретно поставленной цели. Цели анализа финансовой отчетности зависят от целей, которые ставят перед собой пользователи финансовой информации.

Цели исследования достигаются в результате решения ряда аналитических задач:

• предварительный обзор бухгалтерской отчетности;

• характеристика внеоборотных и оборотных активов организации;

• оценка финансовой устойчивости;

• анализ ликвидности баланса и его активов;

• характеристика собственного и заемного капитала;

• оценка деловой активности;

• анализ прибыли и рентабельности;

• разработка мероприятий по улучшению финансово-хозяйственной деятельности организации.

Финансовая отчетность публична, и перечень ее пользователей не ограничен. Однако потенциальных пользователей можно сгруппировать по различным признакам.

Традиционным в отечественной теории является деление пользователей на внешних и внутренних. Классификационным признаком здесь выступает зависимость от взаимоотношений с предприятием, предоставляющим отчетность.

Такая группировка содержится в Федеральном законе 129-ФЗ «О бухгалтерском учете», а также Концепции бухгалтерского учета в рыночной экономике России от 29 декабря 1997 г. В международных стандартах учета и отчетности группировка на внешних и внутренних: пользователей отсутствует.

Внешними по отношению к обеим названным группировкам являются следующие пользователи: сторонние организации (инвесторы, кредиторы, обслуживающие банки, страховые компании, заказчики, покупатели, аудиторские фирмы и т.п.), государственные органы (налоговые органы, финансовые органы, органы статистики, правительственные органы, арбитраж и т.п.), общество в целом (в том числе общественные организации, профсоюзы).

К внутренним пользователям относятся должностные лица предприятия, работники и участники (учредители) предприятия. По отношению к должностным лицам предприятия финансовую отчетность можно представить, с одной стороны, как особый вид производственных ресурсов в составе информации, которая необходима для управления деятельностью предприятия, а с другой — как инструмент для отчета перед собственниками об эффективности работы.

Работников, имеющих с предприятием трудовые отношения, интересуют стабильность и размер осуществляемых: им выплат, которые зависят от стабильности финансового положения предприятия. Учредители по данным финансовой] отчетности оценивают качество менеджмента на предприятии.

При этом необходимо отметить, что если в качестве классифицирующего признака принять возможность влияния на составление отчетности, то пользователи также делятся внешних и внутренних. Однако в этом случае учредителей и работников предприятия следует относить к внешним пользователям учетной информации, поскольку они непосредственно не воздействуют на ее составление.

Практика хозяйственной жизни показала, что существенное значение имеет классификация в зависимости отстрановой принадлежности. В самом общем виде по этому признаку пользователей финансовой отчетности можно разделить: на отечественных; на зарубежных

Необходимость такого деления обусловлена различными требованиями, предъявляемыми этими группами пользователей, что в свою очередь зависит от различий в правилах бухгалтерского учета и отчётности, сложившихся в каждой из стран.

Возможна группировка пользователей в зависимости от финансового интереса:

• с прямым финансовым интересом;

• с косвенным финансовым интересом;

• без финансового интереса.

Пользователи с прямым финансовым интересом — настоящие и потенциальные инвесторы и кредиторы, а также кредитующие банки, которые на основе отчетной информации разрабатывают варианты предоставления займов, определяют вероятность и сроки их возврата. Предмет анализа этой группы — финансовое положение организации, финансовые результаты ее работы, ликвидность баланса. Также к этой группе относятся все внутренние пользователи отчетной информации.

В число пользователей с косвенным финансовым интересом входят налоговые и финансовые органы, обслуживающие банки, правительственные учреждения, страховые компании, профсоюзы и т.д. Эту группу пользователей интересуют сведения об имущественном положении и платежеспособности предприятия. Финансовым органам и правительственным учреждениям учетная информация необходима для того, чтобы контролировать поступление средств в бюджеты, корректировать финансовую политику через систему налогообложения. Налоговые службы на основании отчетной информации следят за правильностью поступления налогов. Банковские учреждения и страховые компании на основе финансовой информации оценивают возможность заключения договоров с организациями по расчетным операциям и страхованию. Профсоюзы заинтересованы в получении экономической информации об экономической жизнеспособности организации в плане занятости и оплаты труда. К этой группе можно отнести также и заказчиков, которые заинтересованы в информации о перспективах функционирования предприятия.

Третья группа пользователей— без финансового интереса включает органы статистики, арбитраж, аудиторские фирмы. Пользователей этой группы отчетная информация интересует с целью проверки правомерности и законности совершаемых операций (арбитраж, аудиторские фирмы) или с целью получения статистической информации (органы статистики) для проведения экономического анализа на макроуровне.

Пользователи нуждаются в информации финансовой отчетности для обеспечения целей своей деятельности. Опыт практической деятельности показывает, что в зависимости от частоты обращения к отчетной информации пользователей можно разделить: на потенциальных; на реальных.

Круг потенциальных пользователей не ограничен. Потенциальным пользователем может быть любой хозяйствующий субъект, заинтересованный в информации о бизнесе предприятия, составившего отчетность. Это могут быть потенциальные инвесторы, для которых отчетная информация дает возможность принять решение о целесообразности вложения средств в предприятие, или потенциальные кредиторы, рассчитывающие расширить круг надежных контрагентов, и др.

Среди реальных пользователей можно отдельно выделить наиболее активных» предъявляющих особые требования к информации, которые соответствуют их интересам. Реальными, так или иначе, можно считать внутренних пользователей отчетности. Частота их обращения к отчетности и предъявляемые к ней требования зависят от потребности в бухгалтерской информации, которая в свою очередь определяется целями менеджмента и размером предприятия. Среди отечественных предприятий нередко встречаются такие, особенно малые, где руководство видит финансовую отчетность только в момент ее подписания перед сдачей в налоговые органы и после ею не интересуется.

Реальными внешними пользователями для всех предприятий являются налоговые органы, а также органы статистики.

Налоговые органы при этом можно считать наиболее активными, предъявляющими особые требования к достоверности отчетности.

Наличие других реальных пользователей в отношении финансовой отчетности российских предприятий, как показала практика, зависит от типа предприятия (его размера, отношения к инвестициям и выхода на международные рынки). По этим признакам выделяют:

1) предприятия, имеющие интересы на международных рынках (выходящие на международные рынки ценных бумаг; привлекающие иностранных инвесторов; филиалы и представительства иностранных организаций);

2) крупные и средние предприятия, имеющие целью повышение своей инвестиционной привлекательности;

3) малые предприятия, а также крупные и средние предприятия, не заинтересованные в раскрытии какой-либо достоверной информации о себе.

Предприятия первой группы имеют самый широкий, круг пользователей финансовой отчетности. Чаще всего реальными пользователями для предприятий этой группы являются: настоящие и потенциальные инвесторы (в том числе и зарубежные), имеющие желание принять решение о вложении средств в предприятие. К ним можно отнести и акционеров, рассчитывающих с помощью собственных и заемных средств получить максимум прибыли, а также сохранить и приумножить капитал. В состав реальных пользователей входят: кредиторы, оценивающие риск вложений в такие предприятия; аудиторские фирмы, являющиеся обязательным гарантом достоверности отчетности представителей этой группы. Эта группа пользователей предъявляет повышенные требования к качеству и содержанию предоставляемой им информации (в большей степени это касается зарубежных пользователей).

Для предприятия составление такой отчетности связано с немалыми затратами, поскольку чаще всего она формируется в нескольких форматах. Кроме того, что все отечественные предприятия должны формировать отчетность по российским правилам, некоторые пользователи ставят условие составления отчетности в особом формате. Так, крупнейшая в мире фондовая биржа Нью-Йоркская — требует предоставления отчетности по Общепринятым принципам бухгалтерского учета США (United States Generally- accepted accounting principles — US GAAP). В то же время иностранные инвесторы, в том числе американские, активно выступают за использование российскими предприятиями МСФО.

Предприятия второй группы имеют менее активных реальных внешних пользователей своей финансовой отчетности в лице акционеров, инвесторов и кредиторов. Обычно менеджеры предприятий данной группы являются активными пользователями бухгалтерской информации, с чем также связано и привлечение аудиторских фирм для контроля за достоверностью отчетности.

У предприятий третьей группы к реальным пользователям отчетности относятся менеджеры и собственники, зачастую представленные одними и теми же лицами (в малых предприятиях). Требования к объективности. раскрытия финансовой информации в данной группе невысокие, поскольку это небольшой круг пользователей, которые в полной мере осведомлены о ситуации на предприятии.

Практика показывает, что в зависимости от собственных целей отчитывающегося предприятия и от целей его пользователей всегда выделяют группу преимущественных пользователей. Так для англо-американской системы — это инвесторы, для континентальной — кредиторы, для группы бывших социалистических стран — государственные контрольные органы. Особенность преимущественных пользователей заключается в том, что они имеют самые сильные факторы воздействий на отчитывающееся предприятие — финансовый интерес, непосредственный контроль, обеспеченный системой санкций, общественное мнение.

Две группы пользователей — собственники и управленческий персонал — имеют вполне оправданный приоритет в организации учета и отчетности. Более того, в рамках англо-американской модели уже в течение многих десятилетий активно развивается идея подразделения системы учета на две взаимосвязанные ветви — финансовый и управленческий учет. Обе ветви имеют одну и ту же информационную базу, но различный выход: в рамках финансового учета генерируются отчетные данные, ориентированные прежде всего на собственников предприятия, т.е. позволяющие им делать суждение о том, что капитал, инвестированный в активы предприятия, используется устраивающим их образом (с позиции отдачи); в рамках управленческого учета генерируются данные, представляющие интерес прежде всего для управленческого персонала и позволяющие ему наиболее эффективным образом использовать контролируемые ресурсы (с позиции снижения относительных затрат и повышения доходов). Такой подход достаточно оправдан и в том смысле, что значительный объем данных, представляемых собственникам, общедоступен и удовлетворяет базовые интересы остальных групп пользователей. Для характеристики пользователей финансовой отчетности важным является то, что в процессе информационного взаимодействия посредством отчетности содержащиеся в ней данные должны обладать определенными качествами. Чтобы данные финансовой отчетности стали информацией для пользователя, они должны быть, во-первых, востребованы пользователем, т.е. соответствовать его инфопотребности, во-вторых» снимать степень неопределенности в ситуации выбора, а значит, должны быть понятны и полезны пользователю для решения его задач.

Отчетная информация формируется и выражается через отношение между данными и их пользователем, а ее объем и полезность зависят не столько от числа знаков в сообщаемых формах отчетности, сколько от того банка данных, которыми располагает пользователь. Из одних и тех же отчетных данных пользователи, имеющие различный уровень подготовки и опыта, получают различную полезную информацию. Однако пользователь должен быть достаточно подготовленным, иначе финансовая отчетность не будет являться для него информацией, поскольку он не сможет понять ее и применить для достижения своих целей.

Одна из причин невостребованности зарубежными пользователями финансовой отчетности, составленной по российским правилам, заключается в том, что они не знакомы с этими правилами, поэтому такая отчетность для них неинформативна. И наши составители отчетности вынуждены приводить бухгалтерские данные в понятную для зарубежных пользователей форму с использованием их правил представления.

Главной целью финансовой отчетности служит содействие акционерам и другим ее пользователям в принятии решений, обеспечении необходимой информацией для прогнозирования потоков денежных средств.

Определение целей — важная и начальная стадия анализа. Правильно поставленная цель избавляет от ненужной работы. Определив цель, пользователь должен сформулировать основные вопросы, ответы на которые позволят ее достичь. Например, если целью является только определение платежеспособности и ликвидности, то следует определить коэффициенты ликвидности, уровень ликвидности активов и показатели платежеспособности. Цель может заключаться в комплексном экономическом анализе бухгалтерской отчетности с выявлением сильных и слабых позиций организации.

Выбор цели определяет инструменты и методики проведения анализа. Завершающий этап проведения анализа для пользователя — оценка (интерпретация) полученных данных показателей, которая послужит базой для принятия тех или управленческих решений или планирования будущих финансовых операций и составления прогнозной бухгалтерской (финансовой) отчетности. Последовательность анализа отражена на рис. 1.2

1.3 Общие требования к бухгалтерской отчетности и формированию ее показателей

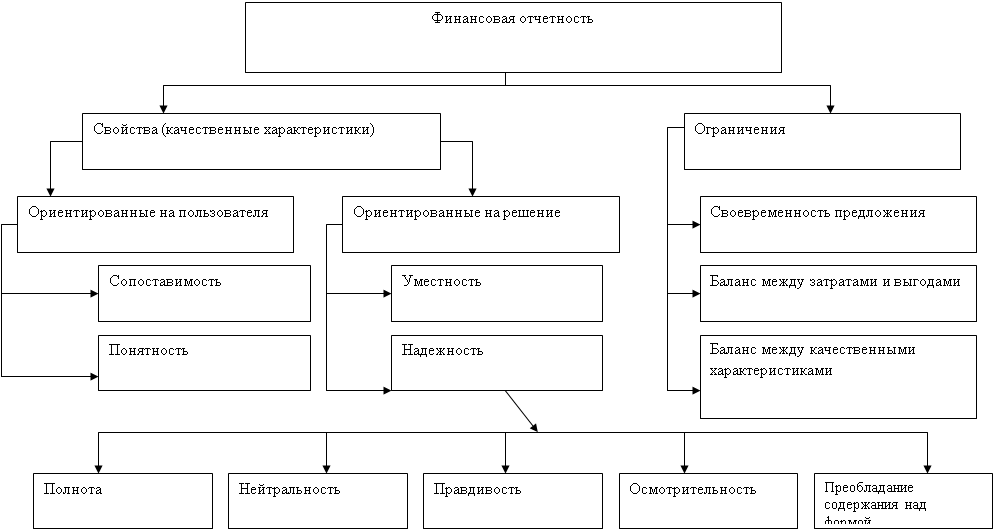

Для того чтобы пользователи бухгалтерской отчетности могли сделать точные выводы и с успехом применить их для достижения целей своей деятельности, информация, выдаваемая системой бухгалтерского учета и отчетности предприятия, должна быть качественной. Качество информации в первую очередь предполагает ее соответствие совокупности требований, предъявляемых пользователями.

Качественные характеристики информации сводятся к определению требований к качеству формируемых данных и выступают гарантом защиты интересов пользователей. Исследования американских авторов Э. С. Хендриксена, М. В. Ван Бреды, Б. Нидлза, X. Андерсена, Д. Клуэла, а также российских ученых показывают, что финансовая отчетность должна отвечать требованиям понятности, уместности, надежности (достоверности) и сопоставимости. Это так называемые «качественные характеристики» отчетности, которые МСФО определяет как атрибуты, делающие представляемую в финансовой отчетности информацию полезной для пользователей. Бухгалтер, составляющий финансовую отчетность, на основе своего профессионального суждения должен достигнуть равновесия или компромисса между четырьмя указанными характеристиками.

1.Понятность служит основным критерием качества информации, подразумевающим доступность для понимания подготовленным пользователем. Пользователи должны иметь достаточные знания в области ведения бизнеса и бухгалтерского учета. Слишком сложная для понимания отдельными пользователями информация, но важная для принятия экономических решений не должна исключаться из отчетности.

2. Уместность информации означает, что она значима и влияет на экономические решения пользователей, помогая им оценивать прошлые, настоящие и будущие события» подтверждать или исправлять свои прошлые (Щенки. Уместность информации раскрывается через понятие существенности. Информация считается существенной, если ее отсутствие или искаженное представление могут повлиять на экономическое решение пользователей, принятое на основании финансовой отчетности. Существенность означает, что необходимо пренебречь незначительными обстоятельствами, но в то же время отразить в финансовой отчетности все существенные обстоятельства.

3. Надежность информации определяется отсутствием в ней существенных ошибок и искажений. Качественная характеристика надежности информации раскрывается через ее правдивое представление, нейтральность, осмотрительность, полноту и преобладание сущности над формой.

Правдивое представление характеризуется соответствием или согласием между фактом хозяйственной деятельности или событием, с одной стороны, и его квалификацией и оценкой в бухгалтерской отчетности — с другой.

Информация, содержащаяся в финансовой отчетности, должна быть нейтральной, т.е. непредвзятой. Считается, что финансовая отчетность не будет нейтральной, если самим подбором, или представлением она оказывает влияние на принятие решения или формирование суждения с целью достижения запланированного результата. Эта качественная характеристика надежности в большей степени декларирована, чем другие, поскольку в предыдущем изложении мы не раз обращали внимание, что руководством предприятия субъективно выделяются приоритетные группы пользователей.

Осмотрительность — это введение определенной степени осторожности в процесс формирования суждений, необходимых в производстве расчетов, требуемых в условиях неопределенности, чтобы активы или доходы небыли завышены, а обязательства или расходы — занижены. Осмотрительность сводится к тому, как распределить некие суммы между счетами бухгалтерского учета, сальдо которых включается в баланс, и счетами, на которых отражается финансовый результат, и, как следствие, распределить эти результаты между отчетными периодами. В конечном счете цель осмотрительности — не завысить величину прибыли и не занизить величину убытков.

Чтобы быть надежной, информация в финансовой отчетности согласно п. 38 принципов МСФО должна быть полной с учетом существенности и затрат на нее. Пропуск может сделать информацию ложной или дезориентирующей.При определении полноты информации МСФО в качестве порога этого требования устанавливает затраты на получение информации. В российском законодательстве такой предел должным образом не освещен.

Для того чтобы информация правдиво отражала операции и другие события хозяйственной жизни, необходимо, чтобы они учитывались и представлялись в соответствии с их сущностью и экономической реальностью, а не только их юридической формой (п. 35 принципов МСФО). 4. Еще одной качественной характеристикой бухгалтерской информации является сопоставимость. Это требование означает, что информация, содержащаяся в финансовой отчетности предприятия, должна быть сопоставимой во времени и сравнимой с информацией других предприятий. Это позволяет проследить тенденции в финансовом положении и результатах деятельности отчитывающегося предприятия. Пользователь отчетности может осуществить соответствующий его целям выбор только на основания сопоставимых данных. В российском законодательстве под сопоставимостью понимается последовательное, из года в год, применение предприятием учётной политика, а также сопоставимость применения отчетных форм.

На рис. 1.3 изображены описанные требования к качеству отчетной информации.

Как отмечено выше, качественные характеристики делают информацию, представляемую в финансовой отчетности, полезной для пользователей. Но существуют условия, которые выступают своеобразными ограничителями качественных характеристик. Ограничениями уместности и надежности выступают:

своевременность;

баланс выгод и затрат;

баланс качественных характеристик.

Рис. 1.3. Требования к качеству формируемой отчетной информации.

В условиях рыночной экономики баланс между выгодами и затратами становится одним из наиболее действенных ограничителей качественных характеристик информации, поскольку, в силу того что основная деятельность организации — коммерческая, организация редко будет делать то, что ей невыгодно. Организация будет стремиться соблюдать все перечисленные требования, но только в том случае, если полезный эффект от их применения будет значительно превосходить затраты на их применение.

Считается, что отчетность, составленная в соответствии с требованиями ее представления, является достоверной и позволяет пользователям принять на ее основе адекватные экономические решения. Применение качественных основных характеристик и соответствующих бухгалтерских стандартов обеспечит составление достоверной отчетности, анализ которой позволит принимать оптимальные управленческие решения.

Глава 2 Роль и значение бухгалтерской отчетности на примере ОАО «Кондитерский концерн Бабаевский»

2.1 Характеристика хозяйственной деятельности ОАО «Кондитерский концерн Бабаевский»

Общие положения

1. Открытое акционерное общество «Кондитерский концерн Бабаевский» (далее – «Общество»), создано в соответствии с Гражданским кодексом РФ, Федеральным законом «Об акционерных обществах» (далее – «Закон»), другими законодательными и правовыми актами РФ.

Общество зарегистрировано Московской регистрационной палатой 29 декабря 1993г. за № 021.927 и внесено в Единый государственный реестр юридических лиц Управлением МНС России по г. Москве 29 июля 2002 года за основным государственным регистрационным номером 1027700070881.

Общество с момента его государственной регистрации является правопреемником кондитерской фабрики им. П.А.Бабаева.

Настоящая редакция Устава Общества утверждена на годовом общем собрании акционеров Общества (Протокол от «05» июля 2007 года).

2. Общество является юридическим лицом и свою хозяйственную и иную деятельность организует на основании действующего законодательства Российской Федерации и настоящего Устава. Общество является открытым акционерным обществом. Акционеры могут отчуждать акции Общества без согласия других акционеров Общества. Общество вправе проводить открытую подписку на дополнительно выпускаемые им акции в порядке и с учетом требований Закона и других правовых актов. Общество может проводить закрытую подписку на выпускаемые им акции, за исключением случаев, когда настоящим Уставом или правовыми актами возможность проведения закрытой подписки ограничена.

3. Общество может на добровольных началах объединяться в союзы, ассоциации на условиях, не противоречащих антимонопольному законодательству, а также может участвовать в деятельности и сотрудничать в иной форме с международными общественными, кооперативными, коммерческими и иными организациями в порядке, предусмотренном законодательными актами Российской Федерации.

4. Общество вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами. Общество имеет круглую печать, содержащую его полное фирменное наименование на русском языке и указание на место его нахождения. Общество вправе иметь штампы и бланки со своим наименованием, собственную эмблему, а также зарегистрированные в установленном порядке товарный знак и другие средства визуальной идентификации.

5. Акционерами Общества могут быть российские и иностранные юридические и физические лица в соответствии с действующим российским законодательством. Количество акционеров Общества не ограничено. Состав акционеров Общества отражается в Реестре акционеров Общества.

6. Общество ведет кадровое делопроизводство, осуществляет документооборот в соответствии с требованиями действующего законодательства.

Состав органов управления и контроля Общества

1. Органами управления Общества являются:

Общее собрание акционеров;

Совет директоров;

Президент.

2. Органом контроля Общества является Ревизионная комиссия или Ревизор.

3. Совет директоров и Ревизионная комиссия (Ревизор) избираются Собранием в порядке, предусмотренном настоящим Уставом. Президент назначается Советом директоров.

Цель и виды деятельности Общества

1. Целью деятельности Общества является получение прибыли от реализации основных направлений деятельности в интересах как Общества в целом, так и каждого из его акционеров.

2. Видами деятельности Общества являются:

производство, хранение и реализация кондитерских изделий;

производство, хранение и реализация прочих товаров народного потребления;

производство, хранение и реализация продукции производственно-технического назначения;

осуществление и реализация научных и прикладных разработок в области техники, технологии, экономики и организации производства;

разработка новых видов кондитерских изделий, новых технологий их производства, реализация «ноу-хау» в области кондитерского производства;

торгово-посредническая деятельность;

инвестиционная деятельность;

внешнеэкономическая деятельность.

Все виды деятельности могут осуществляться как на территории России, так и за рубежом.

2.2 Порядок формирования бухгалтерской отчетности (на примере формы №1)

Статьи бухгалтерского баланса заполняются на основании остатков по счетам Главной книги. Ряд статей составляется с привлечением данных аналитического учета (ведомостей, журналов или иных аналогичных по назначению регистров). Счета, отражающие состояние расчетов, показываются в балансе в развернутом виде: дебетовое сальдо по субсчетам этих счетов должно быть представлено в активе, а кредитовое сальдо — в пассиве. Статьи баланса отражаются в двух разрезах: графа 3 — «На начало отчетного года»; графа 4 — «На конец отчетного периода». Данные графы 3 (вступительный баланс) должны соответствовать данным графы 4 баланса за прошлый год.

Раздел I. Внеоборотные активы

Строка110 «Нематериальные активы (04, 05)». Отражается общая стоимость нематериальных активов по их остаточной стоимости. Характеристика нематериальных активов, правила погашения* их стоимости и отражения в бухгалтерской отчетности приведены в ПБУ14/2000 «Учет нематериальных активов». Показатель строки определяется расчетно но данным Главной книги как разница между остатком по счету 04 «Нематериальные активы» и остатком по счету 05 «Амортизация нематериальных активов» (если амортизационные отчисления отражаются в бухгалтерском учете путем накопления соответствующих сумм на отдельном счете) или только по данным остатка по счету 04 «Нематериальные активы» (если амортизационные отчисления отражаются в бухгалтерском учете путем уменьшения первоначальной стоимости объекта).

Строка 120 «Основные средства (01, 02, 03)». Отражается общая стоимость основных средств в оценке по их остаточной стоимости, за исключением жилищного фонда, объектов внешнего благоустройства и других аналогичных .объектов лесного хозяйства, дорожного хозяйства и тому подобных объектов, продуктивного скота, буйволов, волов и оленей, многолетних насаждений, не достигших эксплуатационного возраста, приобретенных книг, брошюр и тому подобных объектов, а также тех объектов, потребительские свойства которых не изменяются с течением времени (земельных участков и объектов природопользования).

Показатель строки определяется расчетным путем по данным Главной книги как разница между суммой остатков по счетам 01 «Основные средства» и 03 «Доходные вложения в материальные ценности» (за исключением той части остатка по счету 03, которая отражается по сроке 135) и суммой остатка по счету 02 «Амортизация основных средств».

Строка 130 «Незавершенное строительство (07, 08, 16, 60)». Заполняется путем суммирования остатков по счетам 07 «Оборудование к установке», 08 «Вложения во внеоборотные активы», 16 «Отклонение в стоимости материальных ценностей», 60 «Расчеты с поставщиками и подрядчиками» (в части авансов выданных). По этой строке отражается та часть суммы авансов, которая выдана организацией в связи с осуществлением капитальных вложений. При заполнении данной строки необходимо руководствоваться ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство (приказ Минфина России от 20.12.94 г. 167), а также Положением по бухгалтерскому учету долгосрочных инвестиций (письмо Минфина России от 30. 12.93 г. №160), Типовыми методическими рекомендациями по планированию и учету себестоимости строительных работ (утверждены Минфином России 04.12.95 г, № БЕ-11-260/7), ПБУ 5/01 «Учет материально-производственных запасов».

Строка 135 «Доходные вложения в материальные ценности (03)». Отражается общая стоимость передаваемого в лизинг или по договору проката имущества. Соответствующее имущество показывается по данной строке по остаточной стоимости (то есть за минусом начисленной амортизации). Заполняется по данным аналитического учета к счетам 02, 03. Счет 03 «Доходные вложения в материальные ценности» используется для учета материальных ценностей, приобретённых с целью получений дохода путем передачи в аренду, лизинг, в прокат (п. 2.3 приложения 2 к приказу Минфина России «Об отражении в бухгалтерском учете операций по договору лизинга» от 17.02:97 г. № 15).

Строка140 «Долгосрочные финансовые вложения (58, 59)». Отражается общая стоимость долгосрочных финансовых вложений в оценке по стоимости их вложения или приобретения, то есть в сумме фактических затрат для инвестора, за исключением ценных бумаг, котирующихся на бирже или специальном аукционе. Вложения организаций в ценные бумаги других организаций, котировки которых регулярно публикуются, отражаются на конец года по рыночной стоимости, если последняя ниже балансовой стоимости. В этом случае показатель строки определяется расчетным путем как разница между остатком по счету 58 «Финансовые вложения» и остатком по счету 59 «Резервы под обесценение вложений в ценные бумаги». Планом счетов, утвержденным приказом Минфина РФ от 31.10.2000 г. 94н, не предусмотрены отдельные синтетические счета для учета долгосрочных и краткосрочных финансовых вложений. Однако при составлении бухгалтерской отчетности финансовые вложения следует подразделять на долгосрочные и краткосрочные. Осуществить такое подразделение возможно только при соответствующем построений аналитического учета к счету 58. При заполнении строки 140 необходимо руководствоваться Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, а также приказом Минфина России «О порядке отражения в бухгалтерском учете операций с ценными бумагами» от 15.01.97 г. №2.

Строка 145 «Отложенные налоговые активы»(09). Указывается сумма отложенный налоговых активов, исчисленную в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Строка 150 «Прочие внеоборотные активы». Показываются средства и вложения долгосрочного характера, не нашедшие отражения по вышеперечисленным строкам раздела 1 баланса.

Раздел П. Оборотные активы

Строка 210 «Запасы». Определяется суммированием строк 211-217.

Строка 211 «Сырье, материалы и другие аналогичные ценности (10, 16)». Порядок заполнения строки зависит от способа учета поступления материалов, установленного учетной политикой организации. Если в учете процесса приобретения и заготовления материалов применяется счет 10 «Материалы» с оценкой материалов на нем по фактической себестоимости, то строка заполняется по данным остатка на этом счете. Если применяются счета 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей» с оценкой материалов на счете 10 по учетной цене, то строка заполняется по данным остатков счетов 10 и 16 в части, относящейся к материалам. Дебетовое сальдо по счету 16 прибавляют, а кредитовое — вычитают. При наличии остатка по счету 15 на конец месяца (наличие материалов в пути) его добавляют к остаткам по счетам 10 и 16.

Строка 212 «Животные на выращивании и откорме (11)». Заполняется по данным остатка по счету 11 «Животные на выращивании и откорме».

Строка 213 «Затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 44, 46)». В отраслях материального производства по этой статье отражаются затраты производственного характера по незавершенным работам, а также по продукции, не прошедшей всех стадий обработки. Показатель строки определяется суммированием остатков по счетам 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательные производства*, 29 «Обслуживающие производства и хозяйства», 46 «Выполненные этапы по незавершенным работам». В торговле, снабжении и иных посреднических организациях по этой строке отражается сумма издержек обращения, приходящаяся на остаток нереализованных товаров. Показатель строки в этом случае заполняется поданным остатка по счету 44 «Расходы на продажу».

Строка 214 «Готовая продукция и товары для перепродажи (16, 41, 43)». Счет 41 «Товары» применяется на промышленных и иных производственных предприятиях в случаях, когда какие-либо материальные ценности приобретаются специально для продажи или когда стоимость готовых изделий, приобретаемых для комплектации, не включается в себестоимость продукции. В этом случае строка заполняется суммированием остатков подсчетам 16 «Отклонение в стоимости материальных ценностей», 41 «Товары» и 43 «Готовая продукция». При этом остаток по счету 43 в зависимости от принятого в учетной политике варианта оценки готовой продукции может отражаться в балансе по фактической производственной себестоимости, или по нормативной (плановой) производственной себестоимости (в случае применения счета 40 «Выпуск продукции (работ, услуг)»), или по прямым статьям расходов (п.59 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации).

Остаток товаров отражается в бухгалтерском балансе по покупной стоимости независимо от варианта учета товаров — по розничным (продажным) ценам или покупной стоимости. Если в организациях розничной торговли и общественного питания остаток по счету 41 отражается по продажным ценам, то разница между стоимостью товаров но покупным ценам и стоимостью но продажным ценам отражается на счете 42 «Торговая наценка». В этом случае показатель строки определяется расчетным путем как разница между остатком по счету 41 «Товары» и остатком по счету 42 «Торговая наценка».

Строка 215«Товары отгруженные (45)». Статья заполняется лишь в том случае, если договором поставки предусмотрен переход права собственности на объект сделки не по мере отгрузки, а по мере его оплаты или другому моменту. На счете 45 «Товары отгруженные» отражаются также операции по договорам комиссии или поручения. Строка заполняется по данным остатка счета 45 «Товары отгруженные».

Строка 216 «Расходы будущих периодов (97)». Отражаются произведенные затраты (на освоение новых производств в индивидуальном и мелкосерийном производствах, на ремонт основных средств и т. п.) и перечисления денежных средств другим организациям (расходы по подписке, арендная плата и т..п.), относящиеся по времени к следующим отчетным периодам. Заполняется по данным остатка счета 97 «Расходы будущих периодов»

Строка 217 «Прочие запасы и затраты». Показываются запасы и затраты, не нашедшие отражения в вышеприведенных строках 211—216 подраздела «Запасы». Например, здесь отражаются не списанные организацией в установленном порядке расходы на упаковку и транспортировку, учтенные в составе коммерческих расходов, относящиеся к остатку неотгруженной (непроданной) продукции.

Строка 220 «Налог на добавленную стоимость по приобретенным ценностям (19)». Отражаются суммы НДС по приобретенным ценностям, которые еще не возмещены из бюджета. Показатель строки заполняется по данным остатка счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Строка 230 «Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты)». Отражаются суммы, ожидаемые к поступлению от дебиторов более чем через 12 месяцев после отчетной даты. Определяется суммированием строк 231—235.

Строка 240 «Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты)". Отражаются суммы, ожидаемые поступлений от дебиторов в течение 12 месяцев после отчетной даты. Определяется суммированием строк 241-246.

Строки 241 «Покупатели и заказчики (62, 63, 76)». Показатель этих строк заполняется по данным аналитического учета по счетам 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам», 76 «Расчеты с разными дебиторами и кредиторами». По счету 76. учитываются только суммы по расчетам за товары, работы и услуги. Дебиторская задолженность, по которой созданы резервы сомнительных долгов, показывается за минусом образованных резервов, то есть показатель строк 231 и 241 определяется расчетным путем как разница между суммой остатков по счетам 62 и 76 и остатком по счету 63.

Строка 250 «Краткосрочные финансовые вложения (58, 59, 81)». Отражается общая стоимость краткосрочных финансовых вложений (на срок не более 1 года) в оценке по стоимости их вложения или приобретения (за исключением ценных бумаг, котирующихся на бирже). Наряду с финансовыми вложениями, учтенными на счете 58 «Финансовые вложения», по данной строке акционерными обществами показывается стоимость собственных акций, выкупленных у акционеров, учет которых ведется на счете 81 "Собственные акции (доли)». Показатель строки определяется суммированием строк 251—253. (См. также комментарий к строке 140, так как заполнение строки 250 по счетам 58 и 59 аналогично порядку заполнения статьи «Долгосрочные финансовые вложения».)

Строка 260 «Денежные средства». По статье «Денежные средства» по статьям «Касса», «Расчетные счета», «Валютные счета» отражаются остаток денежных средств в кассе, на расчетных и валютных счетах в кредитных организациях.

Строка 270 «Прочие оборотные активы». Показываются суммы, не нашедшие отражения по другим статьям раздела II актива баланса.

Раздел III. Капитал и резервы

Строка 410 «Уставный капитал (80)». Заполняется по данным остатка по счету 80 «Уставный капитал».

Строка 411 «Собственные акции, выкупленные у акционеров» (81). Показывается стоимость собственных акций, выкупленных у акционеров, или стоимость долей участников, выкупленных обществом. При подсчете итога по строке 490 баланса сумма, указанная по строке 411, берется со знаком «минус».

Строка 420 «Добавочный капитал (83)». Заполняется по данным остатка по счету 83 «Добавочный капитал».

Строка 430 «Резервный капитал (82)». Заполняется по данным остатка по счету 82 «Резервный капитал». Показывается общая сумма резервов, образованных за счет прибыли после налогообложения.

Строка 431 «Резервы, образованные в соответствии с законодательством». Заполняется теми организациями, которые «соответствии с законодательством обязаны создавать эти резервы, К таким организациям относятся акционерные общества и организации с участием иностранного капитала..

Строка 432 «Резервы, образованные в соответствии с учредительными документами». По этой строке отражается сумма резервов, образованных за счет чистой прибыли в соответствии с порядком, установленным учредительными документами или учетной политикой организации.

Строка 470 «Нераспределенная прибыль (непокрытый убыток) ». Заполняется сумма сальдо по 84 и 99 счетов.

Раздел IV. Долгосрочные обязательства

Строка 510 «Займы и кредиты (67)». Заполняется по данным остатка по счету 67 «Расчеты по долгосрочным кредитам и займам» .

Строка 515 «Отложенные налоговые обязательства»(77). Отражается сумма отложенных налоговых обязательств, исчисленную в соответствии с ПБУ 18/02.

Строка 520 «Прочие долгосрочные обязательства» Приводятся данные, не нашедшие отражения по строкам 511-512. Например, по этой статье отражаются суммы кредиторской задолженности, подлежащие погашению более чем через 12 месяцев после отчетной даты.

Раздел V. Краткосрочные обязательства

Строка 610 «Займы и кредиты (66)». Определяется по данным остатка по счету 66 «Расчеты по краткосрочным кредитам и займам».

Строка 620 «Кредиторская задолженность». Сумма кредиторской задолженности организации, подлежащей погашению в течении 12 месяцев после отчетной даты.

Строка 621 «Поставщики и подрядчики (60, 76)». Заполняется по аналитическим данным счётов 60 «Расчеты с поставщиками и подрядчиками» (за исключением суммы задолженности поставщикам и подрядчикам, которым организация выдала векселя) и 76 «Расчеты с разными дебиторами и кредиторами» (в части расчетов за поступившие материальные ценности, выполненные работы и оказанные услуги).

Строка 622 «Задолженность перед персоналом организации (70)». Заполняется по данным кредитового остатка по счету 70 «Расчеты с персоналом по оплате труда».

Строка 623 «Задолженность перед государственными внебюджетными фондами (69)». Заполняется по данным кредитовых остатков по субсчетам к счету 69 «Расчеты по социальному страхованию и обеспечению».

Строка 624 «Задолженность по налогам и сборам(68)». Заполняется по данным кредитовых остатков субсчетов по счету 68 «Расчеты по налогам и сборам».

Строка 625 «Прочие кредиторы». Отражается задолженность организации по расчетам, не нашедшим отражения по другим статьям подраздела «Кредиторская задолженность». Заполняется на основании аналитических данных счетов 71 «Расчеты с подотчетными лицами», 76 «Расчеты с разными дебиторами и кредиторами» (за исключением расчетов за поступившие материальные ценности, выполненные работы и оказанные услуги) и др. Дебетовые остатки по счетам расчетов (например, по счетам 69, 70 и др.) отражаются в активе бухгалтерского баланса (раздел II).

Строка 630 «Задолженность участникам (учредителям) по выплате доходов (75)». Заполняется на основании данных кредитового остатка субсчета 2 «Расчеты по выплате доходов» счета 75 «Расчеты с учредителями», а также аналитических данных к счету 70 «Расчеты с персоналом по оплате труда» (в части задолженности организации по причитающимся к выплате работникам дивидендам, процентам по акциям, облигациям, займам и т. п.).

Строка 640 «Доходы будущих периодов (98)». Заполняется на основании кредитового остатка по счету 98 «Доходы будущих периодов».

Строка 650 «Резервы предстоящих расходов (96)». Заполняется по данным кредитовых остатков по субсчетам, открытымв разрезе видов резервов, к счету 96 «Резервы предстоящих расходов».

Строка 660 «Прочие краткосрочные обязательства». Отражаются суммы краткосрочных пассивов, не нашедших отражения по другим статьям раздела V пассива баланса.

Справка о наличии ценностей, учитываемых на забалансовых счетах

Строки 910-980. Заполняются на основании остатков по забалансовым счетам 001, 002, 004,007,008, 009, 010.

2.3 Взаимосвязь показателей форм бухгалтерской отчетности

Прежде чем анализировать бухгалтерскую отчетность, необходимо убедиться в ее готовности. Для этого проводят ее предварительную проверку: наличие подписей, соблюдение сроков представления в различные органы, соблюдение требуемой размерности единиц измерения. Сумма актива баланса должна быть равна сумме пассива на начало отчетного периода, а также на отчетную дату. Итоги по разделам необходимо проверить не только для того, чтобы убедиться в правильности составления, но и для расчета аналитических коэффициентов.

Отчетными формами присуща как логическая, так и информационная взаимосвязь. Суть логической связи состоит во взаимодополнении и взаимной корреспонденции отчетных форм, их разделов и статей. Некоторые наиболее важные балансовые статьи расшифровываются в сопутствующих формах. Например, балансовая статья «Нематериальные активы конкретизируется в одноименном разделе приложения к балансу по форме № 5. Статья «Основные средства» также расшифровывается в этом же разделе формы №5. Расшифровку других показателей при необходимости можно найти в аналитическом учете.

На этапе логической проверки выводы аналитика завися от его квалификации и опыта практической работы. Напри мер, вызывает сомнение наличие сумм по статье «Дебиторская задолженность, платежи по которой ожидаются боле чем через 12 месяцев после отчетной даты», если эта организация занимается розничной торговлей и у нее нет краткосрочной дебиторской задолженности. Следует также обрат внимание на сумму по статье «Запасы сырья, материалов других аналогичных ценностей».

Логические связи дополняются информационными связями, проявляющимися в прямых и косвенных контрольных соотношениях между отдельными показателями отчетных форм. Прямое контрольное соотношение означает, что один и же показатель приведен одновременно в нескольких отчетных формах. Так, величина уставного капитала на начало (конец) года приводится в формах № 1 и № 3, остатки денежных средств — в формах N 1 и № 4. Косвенное контрольное соотношение означает, что несколько показателей одной или ряда отчетных форм связаны между собой несложными арифметическими расчетами. Например, показатели остаточной стоимости нематериальных активов и основных средств, приводимые в балансе (форма № 1) общей суммой, увязываются показателями первоначальной стоимости и амортизации приложении к балансу (форма №5).

Знание этих контрольных соотношений, важное не с позиции анализа, но и контроля, помогает лучше разобраться в структуре отчетности, проверить правильность ее составления путем визуальной проверки отдельных показателей арифметических соотношений между ними.

Долгосрочные и краткосрочные финансовые вложения приводятся общей суммой на начало и конец отчетного период в бухгалтерском балансе и расшифровываются по видам в форме №5.

Дебиторская задолженность отражается в бухгалтерском I балансе (раздел II), а также в форме № 5 по отдельным статьям на начало и конец отчетного периода.

Кредиторская задолженность приводится в бухгалтерском I балансе (раздел V), а также в форме № 5 по отдельным элементам на начало и конец отчетного периода.

Капитал и резервы по их видам, находят отражение в бухгалтерском балансе (раздел III), а их движение за отчетный период — в отчете об изменениях капитала (раздел I формы № 3). Существуют и другие взаимосвязи между показателями форм бухгалтерской отчетности, носящие более частный характер. Так, для подтверждения достоверности отчетности формы № 3 «Отчет о движении капитала» необходимо проверить увязку ее показателей с соответствующими статьями пассива баланса. В табл. 1.1 представлены взаимосвязи показателей форм 1 и № 3 бухгалтерской отчетности.

Для удобства пользователей в таблицах приведены коды строк показателей отчетности в соответствии с приказом. I Минфина России от 22 июля 2003 г. № 67н «О формах бухгалтерской отчетности организаций» и приказом Госкомстата России и Минфина России от 14 ноября 2003 г. № 475/102н «О кодах показателей годовой бухгалтерской отчетности организаций, данные по которым подлежат обработке в органах государственной статистики».

Таблица 1.1

Взаимосвязь показателей форм № 1 и №3

| Показатель | Форма № 1 | Форма №3 |

|

Уставный капитал Добавочный капитал Резервный капитал Нераспределенная прибыль Итого по разделу III |

Строка 410 графа 3 Строка 410 графа 4 Строка 420 графа 3 Строка 420 графа 4 Строка 430 графа 3 Строка 430 графа 4 Строка 470 графа 3 Строка 470 графа 4 Строка 490 графа 3 Строка 490 графа 4 |

Строка 100 графа 3 Строка 140 графа 3 Строка 100 графа 4 Строка 140 графа 4 Строка 100 графа 5 Строка 140 графа 5 Строка 100 графа 6 Строка 140 графа 7 |

Для проверки правильности отражения показателей отчета о движении денежных средств сравнивают статьи баланса, характеризующие денежные средства, с соответствующими статьями формы № 4 (табл. 1.2).

Таблица 1.2

Взаимосвязь показателей форм №1 и №4

| Показатель | Форма №1 | Форма № 4 |

| Денежные средства |

Строка 260 графа 3 Строка 260 графа 4 |

Строка 100 графа3, Строка 410 графа 4 Строка 410 графа 3 |

Показатели актива и пассива баланса представленные в детализированном виде в форме №5 "Приложение к бухгалтерскому балансу», Должны быть взаимоувязаны с соответствующими агрегированными статьями баланса (табл. 1.3).

Таблица 1.3

Взаимосвязь показателей форм № 1 и № 5.

| Показатель | Форма №1 | Форма № 5 |

| Нематериальные активы. |

Строка 110 графа 3 Строка 110 графа 4 |

Строка 045 графа 3 -— строка 050 графа 3 Строка 045 графа 6 -— строка 050 графа 4 |

| Основные средства |

Строка 120 графа 3 Строка 120 графа 4 |

Строка 080 графа 3 -- строка 140 графа 3 Строка 080 графа 6 -- строка 140 графа 4 |

| Доходные вложения в материальные ценности |

Строка 135 графа 3 Строка 135 графа 4 |

Строка 230 графа 3 -- строка 240 графа 3 Строка 230 графа 6 -— строка 240 графа 4 |

| Долгосрочные финансовые вложения |

Строка 140 графа 3 Строка 140 графа 4 |

Строка 540 графа 3 Строка 540 графа 4 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) |

Строка 230 графа 3 Строка 230 графа 4 |

Строка 620 графа 3 Строка 620 графа 4 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) |

Строка 240 графа 3 Строка 240 графа 4 |

Строка 600 графа 3 Строка 600 графа 4 |

| Краткосрочные финансовые вложения |

Строка 250 графа 3 Строка 250 графа 4 |

Строка 540 графа 5 Строка 540 графа 6 |

| Займы и кредиты + + кредиторская задолженность |

Строка 610 графа 3 + строка 620 графа 3 Строка 610 графа 4+ строка 620 графа 4 |

Строка 640 графа 3 Строка 640 графа 4 |

| Долгосрочные займы и кредиты |

Строка 510 графа 3 Строка 510 графа 4 |

Строка 650 графа 3 Строка 650 графа 4 |

| Кредиторская задолженность поставщикам и подрядчикам |

Строка 621 графа 3 Строка 621 графа 4 |

Строка 641 графа 3 Строка 641 графа 4 |

| Задолженность по налогам и сборам |

Строка 624 графа 3 Строка 624 графа 4 |

Строка 644 графа 3 Строка 644 графа 4 |

Приведенную информацию необходимо учитывать при подготовке отчетности к экономическому анализу.

Заключение

В результате проделанной работы была достигнута цель курсовой работы:

исследована методология формирования бухгалтерской отчетности в РФ. Для достижения данной цели были решены следующие задачи: рассмотрены понятия бухгалтерской (финансовой) отчетности; пользователи финансовой отчетности и их потребности; общие требования к бухгалтерской отчетности и формированию ее показателей; проанализированы порядок формирования бухгалтерской отчетности по данным бухгалтерского баланса; установлена взаимосвязь показателей форм бухгалтерской отчетности.

В соответствии с поставленной целью и задачами была построена структура данной курсовой работы. В первой главе были проанализированы методология формирования бухгалтерской отчетности в РФ. Во второй главе работы были освещены роль и значение бухгалтерской отчетности на примере организации по данным бухгалтерского баланса. В качестве информационной базы при написании курсовой работы были использованы данные ОАО «Кондитерский концерн Бабаевский», законодательные акты и нормативные документы, периодические издания, а также работы российских авторов.

Делая вывод о проделанной работе, хочется еще раз отметить важность наиболее полного и достоверного изложения в бухгалтерской отчетности необходимой информации. Несоблюдение этих требований может привести к весьма существенным негативным последствиям, как для самого предприятия, так и для заинтересованных лиц и организаций - кредиторов, акционеров и др.

Финансовый учет и формирование бухгалтерской (финансовой) отчетности в России претерпевают в настоящее время все большие изменения, связанные с адаптацией к требованиям международных стандартов бухгалтерского учета. Необходимо подчеркнуть, что происходящие изменения носят как количественный, так и качественный характер. Сама идея раскрытия всей существенной информации говорит о необходимости отражения совершенно новых для нашей учетной практики аспектов: риски, особые обстоятельства, наличие условных активов и пассивов и др. Изменения качественного характера объясняются тем, что переход на международные стандарты учета предполагает изменения концептуального характера, которые связаны с переосмыслением целей составления бухгалтерской (финансовой) отчетности. Использование в анализе неполных или искаженных данных может нанести вред больший, чем их отсутствие. Суть таких искажений связана с искусственным уменьшением объема обязательств, с одной стороны, и необоснованным занижением риска неплатежей дебиторов, с другой. Наличие или отсутствие таких искажений не может быть установлено пользователем бухгалтерской отчетности, не имеющим доступа к внутренним данным учета. Очевидно, что они могут быть выявлены только аудитором.

Список литературы

1. Федеральный закон от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете».

2. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. Утверждено приказом Минфина РФ от 29.07.98 г. №34н.

3. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99). Утверждено приказом Минфина РФ от 06.06.99 г. Приказ №43н.

4. «О формах бухгалтерской отчетности организации». Приказ Минфина РФ от 13.01.2000 г. № 4н.

5. «О методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организации». Инструкция утверждена приказом Минфина РФ от 28.06.2000 г. № 60н.

6. Сборник положений по бухгалтерскому учету (ПБУ 1-15). – М.: Бухгалтерский учет, 2001.

7. Устав ОАО «Кондитерский концерн Бабаевский», утвержденный

8. решением годового общего собрания акционеров ОАО «Кондитерский концерн Бабаевский» протоколом от «05» июля 2007 года.

9. Бакаев А.С. Комментарий к Положению по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. – М.: Бухгалтерский учет, 2007.

10. Бакаев А.С. Бухгалтерские термины и определения. – М.: Бухгалтерский учет, 2007.

11. Новодворский В.Д. Бухгалтерская (финансовая) отчетность. - М.: ИНФРА-М, 2007.

12. Остапова. В.В. Анализ финансовой отчетности. - М.: Омега-Л, 2007.

[1] Аффинированное лицо — инвестор, способный оказывать прямое влияние на деятельность

© 2010 Интернет База Рефератов