Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Дипломная работа: Организация расчетно-кассового обслуживания физических лиц

Дипломная работа: Организация расчетно-кассового обслуживания физических лиц

«Организация расчетно-кассового обслуживания физических лиц

(на примере ЗАО «Альфа-Банк» регионального отделения по Брестской области г. Брест)»

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

1. ОРГАНИЗАЦИЯ РАСЧЕТНО-КАССОВОЙ РАБОТЫ В ЗАО «АЛЬФА-БАНК» РЕГИОНАЛЬНОЕ ОТДЕЛЕНИЕ ПО БРЕСТСКОЙ ОБЛАСТИ г. БРЕСТ

1.1 Сущность организации расчетно-кассового обслуживания

1.2 Порядок приема платежей наличными денежными средствами в белорусских

1.3 Порядок выдачи наличных денежных средств

в белорусских рублях

1.4 Осуществление валютно-обменных операций с участием

физических лиц

2. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ ХАРАКТИРИСТИКА ЗАО «АЛЬФА-БАНК» РО ПО БРЕСТСКОЙ ОБЛАСТИ г. БРЕСТ

2.1 Процедура принятия платежей от населения

3. ПЕРСПЕКТИВЫ РАЗВИТИЯ РАСЧЕТНО-КАССОВОГО ОБСЛУЖИВАНИЯ ФИЗИЧЕСКИХ ЛИЦ

3.1 Пластиковые карточки как перспективная форма расчетов населения

3.2 Перспективные направления развития операций по расчетно-кассовому обслуживанию физических лиц

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

Расчетно-кассовое обслуживание населения является одним из наиболее важных направлений в работе коммерческого банка, поскольку платежная система является одной из базовых структур современной экономики. Проходящий через банковские счета поток денежных средств между субъектами хозяйствования, требует к себе особого внимания и строгого порядка. Учитывая темп развития банковских услуг в Республике Беларусь, следует предположить, что в недалеком будущем предстоит увеличение безналичных операций в расчетах и физических и юридических лиц. Поэтому исследование данного процесса имеет большое значение для банковской деятельности. Актуальность данной темы диктуется всем ходом развития сектора банковских услуг.

Стабильно функционирующая платежная система, представляющая собой совокупность организационных форм, правил, платежных инструментов, технологических средств и процедур, обеспечивающих обращение денежных средств между субъектами расчетных отношений, является основой для осуществления Национальным банком Республики Беларусь эффективной денежно-кредитной политики государства. От четкости и надежности функционирования расчетного механизма в решающей степени зависит финансово - экономическое положение, как отдельных субъектов хозяйствования, так и страны в целом. Именно поэтому расчетно-платежные отношения являются важной составной частью денежно-кредитной политики государства. Это объясняет актуальность выбранной темы дипломной работы.

Целью дипломной работы является определение механизма организации расчетно-кассового обслуживания физических лиц и путей его совершенствования.

Для достижения поставленной цели в работе ставятся следующие задачи:

- изучить сущность и принципы расчетно-кассового обслуживания физических лиц;

- проанализировать организацию расчетно-кассового обслуживания физических лиц в ЗАО «Альфа-Банк».

При выполнении дипломной работы изучена законодательная база Республики Беларусь, которой руководствуются банки при организации расчетно-кассового обслуживания физических лиц, локальные нормативные акты ЗАО «Альфа-Банк», а также специальная литература из отечественной и зарубежной печати. Исходными данными являются действующие инструкции и законодательные нормативные акты, статьи журналов, другие литературные источники.

В первой главе рассмотрена экономическая сущность расчетно-кассового обслуживания. Определены формы расчетных операций, их содержание и значение.

Во второй главе проведен анализ организации расчетно-кассового обслуживания физических лиц в ЗАО «Альфа-Банк» РО по Брестской области г. Брест.

В третьей главе определены основные перспективы развития расчетно-кассового обслуживания физических лиц в Республике Беларусь.

1 ОРГАНИЗАЦИЯ РАСЧЕТНО-КАССОВОЙ РАБОТЫ В ЗАО «АЛЬФА-БАНК» РЕГИОНАЛЬНОЕ ОТДЕЛЕНИЕ ПО БРЕСТСКОЙ ОБЛАСТИ г. БРЕСТ

1.1 Сущность организации расчетно-кассового обслуживания

Организация кассовой работы в Закрытом акционерном обществе «Альфа-Банк» действует на основании статьи 30 Банковского кодекса Республики Беларусь, Инструкции по организации кассовой работы в банках и небанковских кредитно-финансовых организациях Республики Беларусь от 21.12.2006 г. № 211.

Организации кассовой работы и оформление совершаемых операций в Закрытом акционерном обществе «Альфа-Банк» действует с учетом специфики работы Банка, в том числе объема и разновидностей проводимых операций, возможностей программного обеспечения, наличия отделений.

При организации кассового обслуживания клиентов учреждения Банка должны обеспечивать сохранность ценностей, находящихся в учреждениях Банка, и соблюдение требований законодательства Республики Беларусь, а также установить контроль над операционными рисками, возникающими при совершении операций с ценностями.

Для осуществления кассового обслуживания клиентов Банк (отделение) создает у себя кассовые узлы.

Устройство и оборудование кассовых узлов должны соответствовать техническим требованиям на проектирование зданий банков и обеспечивать нормальные условия для работы персонала и обслуживания клиентов, а также сохранность ценностей, документов и безопасность работников. При этом Банк может применять индивидуальные технические решения, которые не противоречат основным техническим требованиям, обеспечивают сохранность ценностей и документов, а также безопасность работников.

Наиболее укрепленным помещением кассового узла должно быть хранилище ценностей. В качестве хранилища ценностей могут быть использованы кладовая, сейфовая комната для хранения ценностей в сейфах или отдельные сейфы, которые должны соответствовать требованиям законодательства Республики Беларусь и сдаваться под централизованную охрану.

Для хранения ценностей, оставленных под ответственностью инкассаторов (кассиров), выделяются отдельные сейфы, которые должны находиться в помещениях кассового узла и соответствовать требованиям законодательства Республики Беларусь.

Для комплексного обслуживания клиентов и обработки денежной наличности Банк может открывать в своих учреждениях приходные, расходные, приходно-расходные, вечерние кассы, кассы по подготовке авансов и кассы пересчета денежной наличности.

Банк может устанавливать банкоматы или иные платежно-расчетные терминалы в соответствии с требованиями законодательства Республики Беларусь.

Целесообразность открытия тех или иных касс, центров банковских услуг, расчетно-кассовых центров, их количество, численность кассовых работников, а также установка банкоматов или иных платежно-расчетных терминалов определяются Председателем, а в отделениях – управляющим отделения по согласованию с Председателем Банка. Приказом Председателя, управляющего отделением определяются режим работы касс, центров банковских услуг расчетно-кассовых центров (продолжительность рабочего дня, периодичность и продолжительность технических и обеденных перерывов) и перечень совершаемых в них операций, а также порядок документооборота и передачи в Банк информации об операциях, совершенных учреждениями Банка.

Кассовые работники отражают проведенные кассовые операции в программном комплексе «Система кассира».

Заполнение кассирами справок и других документов о проведенных операциях за день может производиться с применением компьютерной техники.

В кассах для всеобщего обозрения помещаются перечень признаков платежности банкнот Национального банка Республики Беларусь, установленный Национальным банком Республики Беларусь, перечень общих признаков платежности банкнот и платежных документов в иностранной валюте, а также объявление о том, что заявление о недостаче, выявлении неплатежных банкнот и банкнот, имеющих явные признаки подделки, либо банкнот, подлинность которых вызывает сомнение, не подлежит удовлетворению, если денежная наличность не была пересчитана клиентом в присутствии уполномоченного для этого представителя Банка.

Прием на работу кассовых работников производится в соответствии с требованиями законодательства Республики Беларусь.

С момента принятия на работу с кассовыми работниками заключаются договор о полной индивидуальной материальной ответственности в соответствии с законодательством Республики Беларусь.

Вновь принятые кассовые работники допускаются к самостоятельной работе с ценностями после принятия от них зачета по знанию требований Инструкции, настоящего Положения, нормативных правовых актов Национального банка Республики Беларусь и других локальных нормативных правовых актов Банка, относящихся к их должностным обязанностям.

При необходимости временной замены отдельных кассовых работников или оказания им помощи в работе по распоряжению Председателя, заместителя Председателя, управляющего отделением совершение кассовых операций может быть возложено на другого заранее подготовленного банковского работника, с которым заключается договор о полной индивидуальной материальной ответственности.

Кассиры несут полную материальную ответственность за недостачу денежной наличности и иных ценностей в сформированных ими пачках, корешках или иной упаковке с их клише (пломбами) и кодами (именными штампами и подписями), а также за обнаруженные среди отсортированной и упакованной ими денежной наличности неплатежные и сомнительные банкноты и иные недостатки в работе, причинившие ущерб Банку в соответствии с законодательством Республики Беларусь.

Кассирам категорически запрещается:

- передоверять выполнение порученной работы с ценностями другим лицам, а также выполнять работу, не входящую в круг их обязанностей;

- передавать друг другу денежную наличность и другие ценности без оформления расписки в книгах учета принятых и выданных ценностей или контрольном листе принятых и выданных ценностей;

- оставлять свое рабочее место до окончания производимой операции (обслуживание клиента, полный пересчет инкассаторской сумки (мешка) с денежной наличностью и другими ценностями);

- при временном отсутствии на рабочем месте оставлять денежную наличность, кассовые документы, пломбиры, печати, одноразовые пломбирующие материалы, нумераторы и клише Банка с личным кодом кассира, ключи от хранилищ (индивидуальных средств хранения ценностей) и другие ценности в открытом виде, незакрытыми в сейфы, тележки, металлические шкафы или ящики столов;

- оставлять ключи в замочных скважинах дверей кладовых, сейфов, металлических шкафов, тележек, предназначенных для хранения денежной наличности и других ценностей;

- хранить личные деньги и вещи в помещениях касс или обменных пунктов, где находятся ценности Банка.

Все работники банка, которым поручается работа с ценностями, обязаны знать и строго соблюдать требования, установленные Инструкцией, нормативными правовыми актами Национального банка Республики Беларусь, настоящим Положением, и другими локальными нормативными правовыми актами Банка, касающимися организации кассовой работы.

Незнание кассовыми работниками требований Инструкции, иных нормативных правовых актов Национального банка Республики Беларусь, настоящего Положения и других локальных нормативных правовых актов Банка не может служить основанием для освобождения их от ответственности в случае допущения ими каких-либо нарушений.

Передача ценностей от заведующего операционной кассой кассирам осуществляется под роспись в книге учета принятых и выданных ценностей кассовым работником формы 0402380124 (далее - книга учета формы 0402380124), листы которой должны быть пронумерованы, прошнурованы, а последний лист подписан руководителем банка (филиала, отделения) (лицом, им уполномоченным) и скреплен печатью банка (филиала, отделения). При отсутствии должности заведующего кассой в учреждении Банка его функции исполняет назначенный кассовый работник учреждения Банка. Если режим работы касс не совпадает с режимом работы заведующего операционной кассой, передача ценностей от заведующего операционной кассой кассирам осуществляется под роспись в расходных кассовых ордерах формы 0402540102, расходных валютных ордерах формы 0402540150 или расходных внебалансовых ордерах формы 0402540104.

Кассиры (кроме кассиров обменных пунктов и касс, режим работы которых не совпадает с режимом работы заведующего операционной кассой) должны своевременно отражать полученные (переданные) ими ценности в своих именных книгах учета формы 0402380124 или контрольных листах принятых и выданных ценностей формы 0402410134 (далее - контрольный лист формы 0402410134). Документ, по которому осуществляется передача ценностей, определяется начальником кассового подразделения (заведующим кассой). Все контрольные листы кассиров хранятся в течение 10 рабочих дней у заведующего кассой (кассиров кассы пересчета - у работника, возглавляющего кассу пересчета), после чего уничтожаются.

Заведующий операционной кассой и все кассиры принимают денежную наличность, а также иные ценности, сформированные и упакованные согласно требованиям, а также иные ценности в следующем порядке:

- полные и неполные пачки по надписям на накладках с проверкой по корешкам;

- сборные пачки и пачки, состоящие из неполных корешков наличной иностранной валюты, по надписям на накладках без полистного пересчета;

- денежная наличность, не сформированная и не упакованная в пачки, принимается полистным пересчетом;

- монеты в иностранной валюте, расфасованные в упаковку, исключающую какую-либо возможность несанкционированного доступа к монете, по надписям на упаковке, а неупакованные - поштучно;

- бланки строгой отчетности, сформированные в пачки, по надписям на накладках. Прием от заведующего кассой отдельных бланков кассирами осуществляется полистным пересчетом также под расписку в контрольном листе (книге учета принятых и выданных ценностей кассовым работником), а сброшюрованных в книжки - дополнительно с проверкой количества листов в каждой книжке и последовательности их номеров;

- иные ценности (в условной или номинальной оценке), упакованные в пачки, по надписям на накладках, а не упакованные в пачки - полистно (поштучно).

Если режим работы кассы не совпадает с режимом операционного дня банка, кассир закрывает ценности и документы по совершенным за день операциям в отдельном сейфе, сдает его или помещение, в котором он находится, под централизованную охрану и отчитывается перед заведующим операционной кассой утром следующего рабочего дня.

1.2 Порядок приема платежей наличными денежными средствами в белорусских рублях

Прием наличных белорусских рублей в кассу учреждения Банка осуществляется по следующим документам:

- объявлению на взнос наличными формы 0402510001, представляющему собой комплект документов, состоящий из объявления, ордера и квитанции (приложение 1);

- извещению формы 0402280179, представляющему собой комплект документов, состоящий из извещения и квитанции (приложение 2);

- извещению согласно форме, установленной получателем платежа (далее - извещение);

- комплекту квитанций формы 0402370004. Комплект квитанций формы 0402370004 является бланком строгой отчетности, его изготовление, регистрация, использование и уничтожение осуществляются в соответствии с законодательством Республики Беларусь (приложение 3);

- приходному кассовому ордеру формы 0402540101 (приложение 4).

Прием наличной иностранной валюты в кассу учреждения банка осуществляется по приходному валютному ордеру формы 0402540149.

Прием ценностей, подлежащих учету на внебалансовых счетах, в кассу учреждения банка осуществляется по приходному внебалансовому ордеру формы 0402540103.

Кассир, получив от ответственного исполнителя объявление на взнос наличными формы 0402510001, приходный кассовый ордер формы 0402540101 и приходный валютный ордер формы 0402540149, составленные в количестве экземпляров, необходимом для отражения операции по приему денежной наличности, комплект квитанций формы 0402370004 (далее - приходный кассовый документ), проверяет наличие подписи вносителя денежной наличности, наличие и тождественность подписи ответственного исполнителя банка (по документам, подлежащим дополнительному контролю, наличие и тождественность подписи лица, имеющего право контрольной подписи) имеющимся у него образцам подписей, сверяет соответствие указанных в них сумм цифрами и прописью, а в объявлении на взнос наличными формы 0402510001 и комплекте квитанций формы 0402370004, кроме того, - тождественность суммы, указанной в составных частях комплекта этих документов. После проверки приходных кассовых документов кассир вызывает вносителя денежной наличности и принимает ее полистным пересчетом.

Получив от клиента извещение формы 0402280179 или извещение, кассир проверяет наличие подписи вносителя денежной наличности и тождественность сумм, указанных в его составных частях, после чего принимает денежную наличность полистным пересчетом. В случаях, когда денежная наличность вносится клиентом в уплату за услуги, оказываемые получателем платежа (например - за услуги мобильной связи), клиент в письменном виде или устно сообщает кассиру реквизиты (например - наименование оператора мобильной связи, номер телефона, сумма платежа) и передает ему денежную наличность. Кассир вводит в компьютерную систему сообщенные клиентом реквизиты и распечатывает комплект документов. В таком же порядке могут приниматься платежи в счет погашения кредитов, комиссии за организацию кредитования и др.

На столе кассира должна быть денежная наличность только от лица, ее вносящего. Вся ранее принятая кассиром денежная наличность должна храниться в индивидуальных средствах хранения ценностей.

После пересчета денежной наличности кассир сверяет сумму, указанную в приходном кассовом документе, извещении формы 0402280179 или извещении, а также сообщенную в письменном виде или устно, с суммой, фактически оказавшейся при пересчете. При соответствии сумм кассир подписывает приходный кассовый документ, извещение формы 0402280179 или извещение, ставит печать кассы на квитанцию (составная часть объявления на взнос наличными формы 0402510001, комплекта квитанций формы 0402370004, извещения формы 0402280179 или извещения), один из экземпляров приходного кассового ордера формы 0402540101, приходного валютного ордера формы 0402540149 или квитанцию формы 0402370003, выдает ее (его) вносителю денежной наличности. В случаях, когда клиентом приходные документы самостоятельно не заполняются, а внесение реквизитов платежа и суммы взноса осуществляет кассовый работник, то после распечатки приходных документов кассир передает вносителю денежной наличности распечатанные документы с целью проверки соответствия реквизитов и проставления подписи вносителя.

После приема денежной наличности по извещению формы 0402280179 или извещению и выдачи клиенту квитанции (составная часть извещения формы 0402280179 или извещения) кассир вносит в реестр принятых платежей сумму, реквизиты плательщика и получателя платежа, указанные в извещении формы 0402280179 или извещении, а также другие реквизиты, определенные договором между банком и получателем платежа. Реестр принятых платежей может заполняться и программным путем, в этом случае информация при внесении кассиром данных по извещениям автоматически переносится в реестры. Реестр принятых платежей ведется отдельно для каждого получателя платежа и подшивается в кассовые документы в качестве приложения к ордеру, оформленному на общую сумму принятых платежей для каждого получателя платежа. В случаях, когда согласно договорам получателю платежей необходим для сверки реестр на бумажном носителе, кассир формирует два экземпляра реестров, один их которых остается в кассовых документах, второй отсылается получателю платежей. В случаях, когда получателю платежей не требуются извещения для сверки, бланки извещений кассиром не распечатываются.

Объявление из комплекта объявления на взнос наличными формы 0402510001, уведомление из комплекта квитанций формы 0402370004 или один из экземпляров приходного кассового ордера формы 0402540101, приходного валютного ордера формы 0402540149 кассир оставляет у себя. Ордер к объявлению на взнос наличными формы 0402510001, ордер из комплекта квитанций формы 0402370004, один из экземпляров приходного кассового ордера формы 0402540101 и приходного валютного ордера формы 0402540149 передаются соответствующему ответственному исполнителю.

Если у вносителя денежной наличности установлено расхождение (недостача, излишек) между суммой сдаваемой денежной наличностью и суммой, указанной в приходном кассовом документе, а также при обнаружении неплатежных и сомнительных банкнот, кассир возвращает вносителю денежную наличность (за исключением неплатежных и сомнительных банкнот) и предлагает заново заполнить приходный кассовый документ на фактически вносимую сумму. Первоначальный документ кассир перечеркивает, на оборотной стороне квитанции к этому документу, одного из экземпляров приходного кассового ордера ф. 0402540101 или приходного валютного ордера ф. 0402540149 указывает фактически предъявленную сумму и удостоверяет это своей подписью. Приходные кассовые документы передаются ответственному исполнителю для внесения соответствующих изменений и оформления документов на фактически предъявленную сумму.

Если клиентом денежная наличность в кассу не была внесена, приходные кассовые документы кассир возвращает ответственному исполнителю.

В конце рабочего дня на основании приходных кассовых документов, извещений формы 0402280179 или извещений вместе с реестрами принятых платежей кассир составляет отчетную справку о кассовых оборотах за день и остатках ценностей формы 0402830114 (далее - отчетная справка формы 0402830114) и сверяет сумму по этой справке с суммой фактически принятой денежной наличности, после чего передает извещения формы 0402280179 или извещения вместе с реестрами принятых платежей (в случае, если извещения не отсылаются получателю платежей - только реестры принятых платежей) ответственному исполнителю для составления приходных кассовых ордеров формы 0402540101 и отражения операций по счетам бухгалтерского учета. Приходные кассовые ордера также могут программно формироваться кассиром самостоятельно. В этом случае ордера, вместе с извещениями формы 0402280179 или извещениями вместе с реестрами принятых платежей, или с реестрами принятых платежей без извещений передаются для сверки ответственному исполнителю. После сверки извещения формы 0402280179 или извещения и реестры принятых платежей высылаются получателю платежа (в случаях, если это предусмотрено договорами, заключенными с получателями платежей). Приходные кассовые ордера, вместе со вторым экземпляром реестров, возвращаются кассиру для отчета перед заведующим операционной кассой и подшиваются в кассовые документы дня.

Принятую денежную наличность кассир формирует и упаковывает и сдает ее вместе с отчетной справкой формы 0402830114 и приходными кассовыми документами заведующему операционной кассой.

1.3 Порядок выдачи наличных денежных средств в белорусских рублях

Выдача наличных белорусских рублей из кассы Банка осуществляется по следующим документам:

- чекам из денежных чековых книжек установленных форм (далее - денежные чеки);

- расходному кассовому ордеру формы 0402540102.

Выдача наличной иностранной валюты из кассы банка осуществляется по расходному валютному ордеру формы 0402540150.

Выдача ценностей, учитываемых на внебалансовых счетах, из кассы банка осуществляется по расходному внебалансовому ордеру формы 0402540104.

Для совершения расходных операций кассир получает от заведующего операционной кассой под отчет необходимую сумму денежной наличности.

Получив от ответственных исполнителей денежный чек, расходный кассовый ордер формы 0402540102 или расходный валютный ордер формы 0402540150 (далее - расходный кассовый документ), кассир:

- проверяет наличие и тождественность подписи ответственного исполнителя банка (по документам, подлежащим дополнительному контролю, - наличие и тождественность подписи лица, имеющего право контрольной подписи) имеющимся у него образцам;

- сверяет сумму, проставленную на расходном кассовом документе цифрами, с суммой, указанной прописью;

- проверяет, есть ли расписка в получении денежной наличности на расходном кассовом документе;

- проверяет наличие данных документа, удостоверяющего личность получателя денежной наличности в соответствии с законодательством Республики Беларусь, на расходном кассовом документе (за исключением работников банка);

- подготавливает сумму денежной наличности, указанную в расходном кассовом документе;

- вызывает получателя денежной наличности по номеру расходного кассового документа и спрашивает у него получаемую сумму;

- сверяет номер контрольной марки (отрывного талона) с номером на расходном кассовом документе и приклеивает контрольную марку (отрывной талон) к расходному кассовому документу;

- уточняет у получателя, будет ли он пересчитывать денежную наличность в присутствии работника банка, выдает ее получателю и подписывает расходный кассовый документ.

Выдача банкнот осуществляется полными и неполными пачками, отдельными корешками и листами.

Если клиент отказался от полистного пересчета полученной им денежной наличности, кассир в его присутствии срезает с пачек банкнот части оттисков клише (пломбы).

Если клиент изъявил желание пересчитать полистно всю полученную им денежную наличность, части оттисков клише с полиэтиленовых пакетов (пломбы) не срезаются. Пересчет денежной наличности клиентом осуществляется в присутствии представителя банка. На выявленные в результате пересчета недостачу или излишек денежной наличности составляется акт о недостаче (излишке) наличных денег в пачках (упаковках) формы 0402030123 (далее - акт формы 0402030123). Недостающая сумма возмещается клиенту.

В конце рабочего дня кассир сверяет сумму денежной наличности, принятой под отчет, с суммой расходных кассовых документов и остатком денежной наличности, составляет и подписывает отчетную справку формы 0402830114 и приведенные в ней кассовые обороты сверяет с записями в кассовых журналах ответственных исполнителей. Сверка оформляется подписями кассира в кассовых журналах, ответственных исполнителей – на отчетной справке формы 0402830114.

В случае расхождения между фактическим наличием ценностей и данными отчетных документов кассир сообщает об этом начальнику кассового подразделения. При подтверждении излишка или недостачи составляется акт произвольной формы, а кассир представляет объяснительную записку начальнику соответствующего структурного подразделения (лицу, его замещающему), которая рассматривается руководителем структурного подразделения банка (заместителем руководителя). Акт передается работнику, осуществляющему бухгалтерский учет, для оформления соответствующих ордеров и отражения в бухгалтерском учете.

Остаток денежной наличности, формируется, кассир вместе с расходными кассовыми документами за день и отчетной справкой формы 0402830114 сдает заведующему операционной кассой.

В случае если приходные или расходные операции выполняются заведующим операционной кассой, отчетная справка формы 0402830114 не составляется, а все обороты по приходу или расходу включаются в сводную справку о кассовых оборотах за день формы 0402830116 (далее - сводная справка формы 0402830116).

При совершении расходных операций кассиру запрещается осуществлять:

- обмен денежной наличности одного достоинства на другие;

- выдачу денежной наличности одновременно по двум или нескольким расходным кассовым документам;

- операции, при которых клиент, не внося денежной наличности, предъявляет одновременно денежный чек на получение денежной наличности и объявление на взнос наличными формы 0402510001.

1.4 Осуществление валютно-обменных операций с участием физических лиц

ЗАО «Альфа-Банк» РО по Брестской области осуществляет операции по купле продаже наличной иностранной валюты и иностранной валюты на внутреннем валютном рынке РБ.

Валютно-обменные операции с участием физических лиц предусматривающие расчеты в наличной форме, проводятся в обменных пунктах банка. Валютно-обменные операции с участием физических лиц, предусматривающие расчеты в безналичной форме, проводятся только в кассах, кроме покупки наличной иностранной валюты у физических лиц за безналичные белорусские рубли, которая может совершаться в обменных пунктах либо кассах.

Курс покупки, продажи, конверсии иностранной валюты устанавливаются до начала рабочего дня обменного пункта либо кассы на основании распоряжения банка заверенное подписью, в котором указывается дата и время установления, наименование валют, с которыми банк совершает валютно-обменные операции. В течение рабочего дня уполномоченные банки вправе изменять установленные обменные курсы. Курс валюты устанавливается исходя из спроса и предложения на валютном рынке.

Банк осуществляет операции по покупке продаже валюты на внутреннем рынке (купля-продажа иностранной валюты с оплатой в национальной денежной единице Республики Беларусь и купля-продажа валюты одного иностранного государства с оплатой в валюте другого иностранного государства).

Прием платежей от физических лиц в наличной иностранной валюте для зачисления на счета бенефициаров производится в соответствии с требованиями валютного законодательства Республики Беларусь на основании документов, подтверждающих право физического лица на осуществление платежа (копии договоров, актов приема-передачи, счетов-фактур и других) и заявления на взнос наличной иностранной валюты. При приеме платежей в бюджет подтверждающие документы не представляются.

В случае если в соответствии с валютным законодательством, бенефициар имеет право получать платежи от физических лиц в иностранной валюте на основании разрешения Национального Банка Республики Беларусь на осуществление операций за иностранную валюту, то копия данного разрешения должна представляться бенефициаром в банк при заключении договора на прием платежей от физических лиц в иностранной валюте. В случае отсутствия данного договора копия разрешения Национального Банка Республики Беларусь на прием иностранной валюты в пользу бенефициара предоставляется плательщиком при осуществлении платежа.

Наличная иностранная валюта принимается в кассу отделения после осуществления проверки в соответствии с валютным законодательством, правомерности приема платежа от физического лица в наличной иностранной валюте в пользу бенефициара (визирования заявления на взнос наличной иностранной валюты) ответственным исполнителем отделения, на которого возложена данная функция.

Прием наличной иностранной валюты в кассу отделения производится по приходному валютному ордеру ф. 0402540149, оформленному в соответствии с требованиями, и платежному поручению физического лица. Приходный валютный ордер ф. 0402540149 и платежное поручение оформляется в трех экземплярах. Два экземпляра приходного валютного ордера ф. 0402540149 и платежного поручения вместе с заявлением на взнос наличной иностранной валюты и документами, подтверждающими право перевода платежа, третей экземпляр ордера, удостоверенный печатью кассы, и третий экземпляр платежного поручения выдается плательщику в качестве подтверждения внесения им наличной иностранной валюты в кассу банка.

Прием платежей от физических лиц в наличной иностранной валюте в уплату платежей по кредитам, предоставленным в иностранной валюте, осуществляется по приходному валютному ордеру ф. 0402540149, оформленному в двух экземплярах. Один экземпляр ордера в составе ежедневной отчетности передается в банк, второй экземпляр ордера, удостоверенный печатью кассы банка, выдается плательщику в качестве подтверждения внесения им наличной иностранной валюты в кассу.

Принятая в течение банковского дня наличная иностранная валюта формируется и упаковывается в установленном порядке.

В конце банковского дня вся иностранная валюта передается заведующему кассой под роспись в контрольном листе принятых и выданных ценностей ф. 0402410134 вместе с реестрами купленной иностранной валюты, платежных документов в иностранной валюте ф. 0402710202, приходными валютными ордерами и отчетной справкой о кассовых оборотах за день и остатках ценностей ф. 0402830114. Заведующий кассой сверяет сумму принятой им иностранной валюты с приходными валютными ордерами, отчетной справкой, подписывает ее.

2. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКАЯ АРАКТЕРИСТИКА ЗАО «АЛЬФА-БАНК» РО ПО БРЕСТСКОЙ ОБЛАСТИ г. БРЕСТ

Закрытое акционерное общество «Альфа-Банк» зарегистрирован Национальным банком Республики Беларусь 28 января 1999 года под номером 58. Лицензии на осуществление банковской деятельности № 22 от 13 ноября 2008 года.

Банк является коммерческой организацией, осуществляющей банковские операции на основании лицензий Национального банка Республики Беларусь, и действует в целях развития международной торговли, содействия наращиванию инвестиций и активизации международных инвестиционных потоков, обеспечения банковского обслуживания граждан, белорусских и иностранных субъектов хозяйствования на уровне международных стандартов, содействия реформированию экономики и ее технологической модернизации.

Юридический адрес ЗАО «Альфа-Банк» Региональное отделение по Брестской области: Республика Беларусь, 224023, г. Брест, ул. Московская, 346.

В своей деятельности ЗАО «Альфа-Банк» руководствуется законодательством Республики Беларусь (Конституция Республики Беларусь, Банковский кодекс), международными конвенциями и соглашениями, действующими на территории Республики Беларусь, международными конвенциями и соглашениями, действующими на территории Республики Беларусь, а также Уставом Банка.

Банк является юридическим лицом, имеет печати, штампы, фирменное наименование, а также другие реквизиты, в том числе бланки с фирменным наименованием. Имеет свой фирменный товарный знак, образец которого утверждается Общим собранием акционеров банка.

В настоящее время Банк осуществляет широкий спектр банковских услуг. При необходимости Банк готов разрабатывать индивидуальные финансовые схемы для полного удовлетворения потребностей клиентов.

Основными целями банка являются:

- развитие финансовых отношений в Республике Беларусь;

- расчетное и кассовое обслуживание, кредитование физических и юридических лиц;

- привлечение свободных денежных средств во вклады (депозиты) и на счета;

- привлечение дополнительных ресурсов для осуществления инвестиций в экономически выгодные проекты развития жизненно важных отраслей экономики Республики Беларусь;

- стимулирование инвестиций в экономику Республики Беларусь;

- содействие интеграционным процессам в сфере международных финансовых отношений;

- активное участие в перспективных проектах, направленных на решение экономических и социальных проблем;

-получение прибыли.

Одним из основных принципов ЗАО «Альфа-Банк» является минимизация всех видов риска при проведении банковских операций. Банк занимает одно из ведущих мест по показателям эффективности управления рисками, показателям ликвидности и достаточности капитала среди банков Республики Беларусь.

Банк специализируется на обслуживании международной торговли, финансовых потоков, инвестиций, в соответствии с законодательством, полученными лицензиями.

Основными задачами деятельности и операций Банка являются содействие развитию внешнеэкономических связей, активизации международной торговли, росту инвестиций в экономику для ее модернизации и реформирования.

В целях более эффективного осуществления поставленных задач Банк развивает сеть структурных и обособленных подразделений (отделения, расчетно-кассовые центры, пункты обмена валюты).

На основании лицензий Национального банка Республики Беларусь Банк осуществляет следующие виды банковских операций:

- привлечение денежных средств физических и юридических лиц во вклады (депозиты);

- размещение привлеченных денежных средств от своего имени и за свой счет на условиях возвратности, платности и срочности;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчетного и кассового обслуживания физических и юридических лиц, в том числе банков-корреспондентов;

- валютно-обменные операции;

- выдача банковских гарантий;

- доверительное управление денежными средствами по договору доверительного управления денежными средствами;

- выпуск в обращение банковских пластиковых карточек;

- выдача ценных бумаг, подтверждающих привлечение денежных средств во вклады (депозиты) и размещение их на счета;

- финансирование под уступку денежного требования (факторинг);

- предоставление физическим и юридическим лицам специальных помещений или находящихся в них сейфов для банковского хранения документов и ценностей (денежных средств, ценных бумаг, драгоценных металлов и драгоценных камней и др.);

- перевозка наличных денежных средств, платежных инструкций, драгоценных металлов и драгоценных камней и иных ценностей между банками и небанковскими кредитно-финансовыми организациями, их обособленными и структурными подразделениями, а также доставка таких ценностей клиентам банков и небанковских кредитно-финансовых организаций.

Размер и оплата за осуществление данных операций и видов деятельности определены Тарифами комиссионного вознаграждения ЗАО «Альфа-Банк».

Банк создан в виде закрытого акционерного общества и не распространяет свои акции. В целях эффективного формирования ресурсной базы Банка разработана система депозитов (вкладов) физических и юридических лиц. Внедрены формы привлечения средств, связанные с применением дифференцированной процентной политики, гибких графиков пополнения и использования средств, обеспечивающие клиентам Банка сочетание достаточной степени доходности, высокой надежности и удобства в распоряжении средствами депозитных счетов.

Банк отвечает по своим обязательствам всем принадлежащим ему имуществом и денежными средствами. Сохранность депозитов физических лиц обеспечивается в соответствии с действующим в Республике Беларусь законодательством.

Взаимоотношения Банка с физическими и юридическими лицами (клиентами) строятся на основе банковского законодательства и заключенных договоров.

Уставный фонд банка на 01.01.2009 г. составляет 17500,2 млн. руб., всего капитал составил, включая: резервный фонд, накопленная прибыль, фонд переоценки статей баланса 61942,2 млн. руб.

Банк является юридическим лицом, имеет в собственности обособленное имущество, самостоятельный баланс, несет самостоятельную ответственность по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде в том числе оспаривать в судебном порядке действия Национального банка Республики Беларусь и иных государственных органов по взысканию с него штрафов и наложению иных экономических санкций, а также по списанию с его корреспондентских счетов средств в бесспорном порядке.

Источниками вклада в Уставной фонд Банка являются только собственные средства акционеров. Привлеченные и заемные средства, в том числе кредиты банков, не могут быть направлены на формирование и пополнение уставного фонда.

Органами управления Банком являются Общее собрание акционеров Банка, Наблюдательный совет Банка, Правление Банка.

Решения, принятые органами управления Банком с нарушением порядка, установленного Уставом, являются недействительными с момента принятия.

Высшим органом управления Банком является Общее собрание акционеров Банка.

Контроль за деятельностью Банка, филиалов (в том числе - областных управлений, Минского управления) и зарубежных представительств, осуществляется Ревизионной комиссией Банка и внутренней аудиторской службой. Контроль за деятельностью Правления Банка осуществляется Ревизионной комиссией Банка.

Сертификация отчетности Банка проводится независимым внешним аудитором. Нм может быть аудиторская организация (аудитор), получившая лицензию Национального банка Республики Беларусь на право занятия аудиторской деятельностью в банковской системе.

Все работники Банка обязаны хранить банковскую тайну клиентов Банка и банков-корреспондентов, а также тайну об иных сведениях устанавливаемых Национальным банком.

Банк владеет, пользуется и распоряжается принадлежавшим ему в праве собственности имуществом в порядке, установленном законодательством

Банк независим в осуществлении хозяйственной деятельности и строит свои отношения с иными лицами на договорной основе.

Банк осуществляет свою деятельность за счет собственных и привлеченных ресурсов.

Собственные средства банка состоят из уставного фонда, иных фондов и нераспределенной прибыли с увеличением либо уменьшением других составляющих собственных средств (капитала) банка, перечень и порядок расчета которых определяются Национальным банком Республики Беларусь.

Кредитные ресурсы Банка формируются за счет:

- собственных средств Банка;

- вкладов физических и юридических лиц, привлекаемых на определенный срок и до востребования;

- средств юридических и физических лиц, находящихся на счетах в Банке, а также переданных Банку в управление;

- межбанковских депозитов;

- покупки кредитных ресурсов, в том числе на биржевом и межбанковском внебиржевом рынках;

- других источников, не запрещенных законодательством Республики Беларусь.

При осуществлении своей деятельности Банк вправе:

- в установленном порядке создавать на территории Республики Беларусь филиалы;

- открывать дочерние банки, филиалы за рубежом, а также участвовать в создании банков, учреждаемых за пределами Республики Беларусь с разрешения Национального банка Республики Беларусь;

- устанавливать корреспондентские отношения с другими банками;

- осуществлять в установленном порядке инвестиционную деятельность за счет собственных средств;

- участвовать в совместных межбанковских проектах;

- самостоятельно в пределах, установленных законом, определять порядок привлечения и использования денежных средств, установления технологии проведения банковских операций, уровня процентных ставок и комиссионного вознаграждения;

- в установленном законодательством порядке осуществляет внешнеэкономическую деятельность;

- в установленном законодательством порядке выпускать облигации другие ценные бумаги.

Банк является налогоплательщиком Республики Беларусь, уплачивает общегосударственные и местные налоги, сборы и госпошлину в порядке, установленным законодательными актами Республики Беларусь.

Банк отвечает по своим обязательствам всем принадлежащим ему имуществом и денежными средствами.

Убытки Банка покрываются за счет средств резервного фонда. Прибыль, полученная Банком после уплаты налогов и других обязательных платежей в государственный бюджет, распределяется в порядке, определенном Общим собранием акционеров Банка.

Чистая прибыль Банка по решению Общего собрания акционеров Банка направляется в фонды Банка.

Банк формирует резервный фонд в размере не менее процентов от величины уставного фонда Банка. Формирование резервов фонда осуществляется путем отчислений в размере, определяемом Общим собранием акционеров Банка в соответствии с законодательством Республики Беларусь.

Учет и отчетность в Банке организуется в соответствии с законодательством Республики Беларусь и принятой учетной политикой.

Кассовая работа в ЗАО «Альфа-Банк» РО по Брестской области организована на основании «Правил организации кассовой работы в банках и небанковских кредитно финансовых учреждений Республики Беларусь», утвержденных Постановлением Правления Национального банка Республики Беларусь 27.12.2007г. № 211 с последующими изменениями и дополнениями. В соответствии с Правилами, для осуществления кассовой работы в банке организован кассовый узел. Все кассы банка осуществляют операци с белорусскими рублями, операции с наличной иностранной валютой. Все кассы банка оборудованы в соответствии техническим требованиям на проектирование и устройство кассовых узлов в банках Республики Беларусь.

Четкая организация расчетов способствует ускорению оборачиваемости оборотных средств, своевременному поступлению денежных средств, а, следовательно, эффективной работе предприятий и организаций.

Во всех операциях по кассе задействованы следующие участники:

- лицо, вносящее или получающее на руки наличные деньги;

- кассир, оформляющий кассовые документы, регистрирующий их, приходующий и выдающий наличные средства.

Ответственность за соблюдение порядка ведения кассовых операций в банке возлагается на руководителя банка, главного бухгалтера и кассира. Кассир при поступлении на работу должен ознакомиться с правилами ведения кассовых операций, пройти обучение и сдать зачет. С ним руководитель банка заключает договор о полной индивидуальной материальной ответственности. Это означает, что за недостачу денег в кассе в полном объеме отвечает кассир. Руководители банковских учреждений обязаны оборудовать кассу и обеспечить сохранность денег в помещении кассы, а также при доставке их из учреждения банка и сдаче в банк. В тех случаях, когда по вине руководителей банков не были созданы необходимые условия, обеспечивающие сохранность денежных средств при их хранении и транспортировке, они несут в установленном законодательством порядке ответственность.

Все расчётные отношения в Республике Беларусь построены на общих принципах, совершаются по единым правилам, которые устанавливаются законодательством и нормативными актами Национального банка.

Филиал совершенствует ведение наличных и безналичных операций в национальной валюте, стремится обеспечить высокую скорость прохождения платежей. В банке применяются различные формы расчётов и гибкая тарифная политика, повышается качественный уровень работы с клиентами. Решён ряд технических проблем: отделы и службы банка обеспечены современными технологиями с использованием средств автоматизации, что позволило повысить безопасность банковских операций, скорость проведения платежей.

Благодаря высоким требованиям, предъявляемым при подборе и расстановке кадров, в ЗАО «Альфа-Банк» сформирован грамотный, работоспособный коллектив. В настоящее время в его подразделениях задействованы высококвалифицированные руководители и специалисты, имеющие практический опыт работы в банках Республики Беларусь.

Масштабность задач развития банковской системы по расширению спектра и повышению качества банковских услуг, динамизм современных финансовых рынков и разнообразие их инструментов требуют нового качественного уровня профессионализма банковских работников. В связи с этим в Банке создана эффективная система повышения квалификации работников. В течение 2004-2008 гг. сотрудники банка обучались на курсах и посетили различные семинары.

Продуманная, рассчитанная на длительную перспективу кадровая политика позволяет привлекать для работы в Банке образованных, компетентных профессионалов.

2.1 Процедуры принятия платежей от населенияС усилением конкуренции на финансовом рынке Республики Беларусь значительно повысились требования клиентов к банковским услугам. Частные лица и организации готовы вкладывать и платить свои деньги только в том случае, если услуга будет оказана качественно, то есть в соответствии с заранее заявленными критериями. Именно поэтому для поддержания конкурентоспособности в банке должна быть создана эффективная система управления качеством обслуживания.

Рынок банковских услуг представляет собой сферу формирования спроса и предложения на услуги банков, направленные на удовлетворение потребностей клиентов в различных направлениях деятельности. Принимая во внимание, что банк выступает как производитель финансовых услуг, одной из важнейших его задач является создание системы продаж данных услуг, организация продвижения, торговли и сбыта их конечному потребителю, поиск новых и удержание ранее привлеченных клиентов. Всем банковским услугам присущи следующие основные характеристики:

— неосязаемости и несохраняемость;

— отсутствие возможности патентной защиты;

— непостоянство качества из-за высокой зависимости от человеческого фактора;

— зависимость от законодательства.

Например, при оказании услуг частным лицам банк и клиент заранее оговаривают все существенные условия сделки (рисунок 2.1) [4].

Рисунок 2.1 - Основные виды банковских услуг физическим лицам

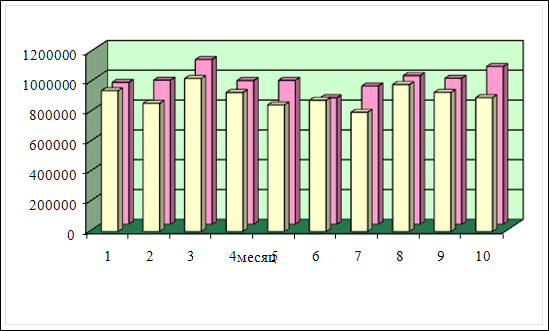

Поступление платежей через специальную компьютерную систему, используемую банком для приема наличных денежных средств при приеме платежей от физических лиц и индивидуальных предпринимателей (тыс. руб.), отражено в таблице 2.1.

При проведении анализа поступления сумм принятых платежей за 2007 и 2008 годы мы видим, что значительное увеличение происходит в феврале и июле. Объяснить это можно тем, что в эти периоды проходят основные налоговые платежи в бюджет. Так в феврале 2007 года сумма поступивших платежей составляет 859 054,5 тыс. рублей, а в соответствующем периоде 2008 года эта сумма составила 966 906,2 тыс. рублей. В мае, июне, июле 2007 года сумма платежей значительно меньше, чем, скажем в январе, феврале того же года. Та же тенденция прослеживается и в 2008 году.

Таблица 2.1 - Поступление платежей физических лиц и ИП

|

п/п |

2007 г. |

2008 г. |

Изменение, +/– |

|||

|

Сумма |

% |

Сумма |

% |

Сумма |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1 | Январь | 944614,3 | 10,372 | 951904,8 | 9,758 | + 7290,5 |

| 2 | Февраль | 859054,5 | 9,433 | 966906,2 | 9,901 | + 107851,7 |

| 3 | Март | 1026238,1 | 11,267 | 1104999,5 | 11,315 | + 78761,4 |

| 4 | Апрель | 932297,7 | 10,236 | 964083,1 | 9,872 | + 31785,4 |

| 5 | Май | 849326,4 | 9,326 | 965400,0 | 9,886 | + 116073,6 |

| 6 | Июнь | 880196,5 | 9,665 | 848820,4 | 8,692 | 31376,1 |

| 7 | Июль | 799865,0 | 8,783 | 928113,2 | 9,504 | + 128248,2 |

| 8 | Август | 985280,5 | 10,819 | 997422,3 | 10,214 | + 12141,8 |

| 9 | Сентябрь | 932713,4 | 10,241 | 979592,0 | 10,031 | + 46878,6 |

| 10 | Октябрь | 897787,9 | 9,858 | 1058479,0 | 10,827 | + 160691,1 |

| Итого | 9107374,3 | 100,000 | 9765720,5 | 100,000 | + 658346,2 | |

Анализируя поступления платежей по месяцам, необходимо отметить, что существует и сезонный фактор, т.е. увеличиваются суммы платежей в осенне-зимний период, а в летний, соответственно, уменьшаются. Графически это будет выглядеть следующим образом.

Мы рассмотрели общие суммы принятых платежей населения, но было бы важно показать и их структуру, т.е. наиболее значимые статьи. Данные для анализа взяты за последние три месяца, т.к. в течение всего текущего года сохраняется та же тенденция (см. таблицу 2.2).

Мы привели самые объемные по суммам статьи. Первую позицию занимают налоговые платежи — от 11 до 17%. На второй позиции — платежи сотовых операторов связи (МТС, VELCOM) их удельный вес в общей сумме принятых платежей составляет от 12 до 16%. Далее идут прочие платежи соответственно.

Рисунок 2.2 - Поступление платежей

Таблица 2.2 - Структура принятых платежей

|

п/п |

Август |

Сентябрь |

Октябрь |

||||

|

тыс. руб. |

% |

тыс. руб. |

% |

тыс. руб. |

% |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 | Платежи физических лиц и ИП | 84,3 | 9,22 | 80,4 | 9,18 | 88,6 | 8,82 |

| 2 | Налоговые платежи | 109,3 | 11,96 | 133,9 | 15,29 | 170,4 | 16,96 |

| 3 | Платежи | 8,6 | 0,94 | 18,4 | 2,10 | 24,1 | 2,40 |

| 4 | Мобильные платежи | 122,3 | 13,38 | 155,1 | 17,72 | 166,8 | 16,61 |

| 5 | Прочие | 589,7 | 64,50 | 487,7 | 55,71 | 554,6 | 55,21 |

| Итого | 914,2 | 100,00 | 875,5 | 100,00 | 1004,5 | 100,00 | |

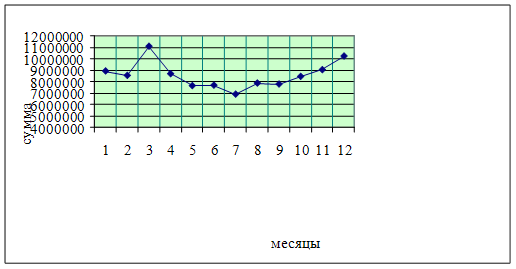

Следующая таблица (см. таблицу 2.3) показывает поступление комиссионных доходов от платежей физических лиц и ИП за 2007 год с разбивкой по месяцам (тыс. руб.).

Таблица 2.3 - Комиссионные доходы за 2007 год

|

п/п |

Месяц |

Сумма |

Месяц |

Сумма |

Месяц |

Сумма |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 1 | Январь | 8 945 608 | Май | 7 664 522 | Сентябрь | 7 803 958 |

| 2 | Февраль | 8 559 413 | Июнь | 7 708 231 | Октябрь | 8 470 685 |

| 3 | Март | 11 102 911 | Июль | 6 925 249 | Ноябрь | 9 056 090 |

| 4 | Апрель | 8 703 101 | Август | 7 890 141 | Декабрь | 10 248 142 |

Графически данные можно изобразить так:

Рисунок 2.3 - Комиссионные доходы принятых платежей

Доходы банка в целом зависят от количества и качества оказываемых услуг. Это очевидно и на примере принятия платежей населения. В нашем случае видно, что в марте был значительный рост комиссионных доходов по сравнению с другими месяцами и составил он 11 102 911 тыс. руб., а в июле — спад 6 925 249 тыс. руб. Но хорошо то, что существует тенденция к увеличению доходов в октябре, ноябре, декабре.

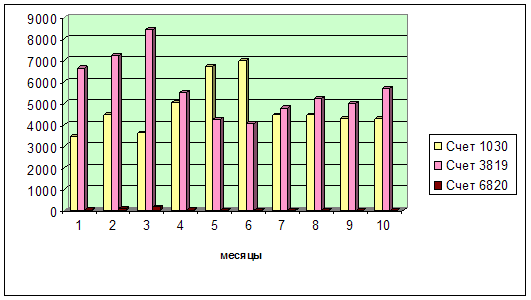

Анализируя комиссионные доходы за 2008 год мы рассмотрим не только динамику поступлений, но и счета их зачисления (см. таблицу 2.4).

Таблица 2.4 - Комиссионные доходы и счета их зачисления

|

№п/п |

Месяц |

Счет 1030 |

Счет 3819 |

Счет 6820 |

Всего |

|||

|

сумма |

% |

сумма |

% |

Сумма |

% |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| 1 | Январь | 3455,8 | 34,086 | 6645,3 | 65,546 | 37,3 | 0,368 | 10138,4 |

| 2 | Февраль | 4486,5 | 37,986 | 7215,2 | 61,088 | 109,3 | 0,926 | 11811,0 |

| 3 | Март | 3620,7 | 29,567 | 8446,7 | 68,979 | 178,0 | 1,454 | 12245,4 |

| 4 | Апрель | 5029,1 | 47,592 | 5496,1 | 52,012 | 41,8 | 0,396 | 10567,0 |

| 5 | Май | 6714,8 | 61,174 | 4249,7 | 38,716 | 12,0 | 0,110 | 10976,5 |

| 6 | Июнь | 6985,6 | 63,204 | 4055,4 | 36,692 | 11,4 | 0,104 | 11052,4 |

| 7 | Июль | 4471,8 | 48,243 | 4788,1 | 51,655 | 9,4 | 0,102 | 9269,3 |

| 8 | Август | 4456,6 | 45,926 | 5236,6 | 53,964 | 10,7 | 0,110 | 9703,9 |

| 9 | Сентябрь | 4309,7 | 46,191 | 5012,4 | 53,723 | 8,0 | 0,086 | 9330,1 |

| 10 | Октябрь | 4293,6 | 42,977 | 5688,9 | 56,943 | 8,0 | 0,080 | 9990,5 |

| Итого | 47824,2 | 45,510 | 56834,4 | 54,085 | 425,9 | 0,405 | 105084,5 | |

Согласно заключенных договоров на принятие платежей с предприятиями и организациями оговариваются условия и сроки внесения платы за оказанные услуги банка, т.е. комиссионного вознаграждения. Существует три способа уплаты комиссии: - в момент принятия платежа кассиром рассчитывается сумма комиссионного дохода, которая уплачивается плательщиком; - банком принимаются платежи, а при перечислении бенефициару удерживается сумма комиссионного дохода, и, уже с транзитных счетов зачисляется на счета 8-го класса; - комиссионный доход поступает при оплате выставленных платежных поручений. Выразим выше сказанное графически.

При анализе всего периода январь-октябрь и каждого месяца в отдельности, видно, что основная сумма комиссии поступает через транзитные счета 3819, что для банка является наиболее удобным вариантом. Выставление платежных требований имеет ряд недостатков. Основным, из которых является не своевременное поступление средств.

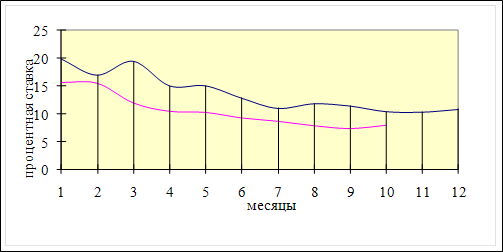

Такой показатель как удельный вес комиссионных доходов от принятых платежей в общей сумме комиссионных доходов банка (см. таблицу 2.5) в нашем случае показывает отрицательную, т.е.уменьшающуюся долю (%).

Рисунок 2.4 - Комиссионные доходы и счета их зачисления

Таблица 2.5 - Удельный вес комиссионных доходов от принятых платежей в общей сумме комиссионных доходов банка

|

п/п |

Месяц |

Год |

Изменение, +/– |

|

|

2007 |

2008 |

|||

|

1 |

2 |

3 |

4 |

5 |

| 1 | Январь | 19,80 | 15,67 | 4,13 |

| 2 | Февраль | 16,90 | 15,54 | 1,36 |

| 3 | Март | 19,38 | 12,00 | 7,38 |

| 4 | Апрель | 15,00 | 10,50 | 4,5 |

| 5 | Май | 15,00 | 10,30 | 4,7 |

| 6 | Июнь | 12,80 | 9,30 | 3,5 |

| 7 | Июль | 10,98 | 8,70 | 2,28 |

| 8 | Август | 11,80 | 7,90 | 3,9 |

| 9 | Сентябрь | 11,40 | 7,40 | 4,0 |

| 10 | Октябрь | 10,40 | 8,00 | 2,4 |

| 11 | Ноябрь | 10,30 | — | — |

| 12 | Декабрь | 10,79 | — | — |

Данные нагляднее показать в виде следующего графика (рисунок 2.5).

|

Рисунок 2.5 - Удельный вес комиссионных доходов от принятых платежей в общей сумме комиссионных доходов банка

Как мы видим, удельный вес комиссионных доходов по притяным платежам в 2008 году значительно ниже, чем в 2007 году. Обусловлено это в первую очередь не резким снижением объемов принятия платежей, а частичным снижением процентных ставок. В начале 2008 года (январь-февраль) процентная ставка была наибольшей 15,67% и 15,54% соответственно. Большое количество поступает в оплату за оказываемые услуги связи. Имея информацию о платежах за истекший период года, мы можем проанализировать удельный вес этих платежей (см. таблицу 2.6).

Таблица 2.6 – Суммы принятых платежей за

оказываемые услуги связи

VELCOM

|

п/п |

Месяцы |

Сумма, руб. |

Уд. вес, % |

Уд. вес, % |

|

1 |

2 |

3 |

4 |

5 |

| 1 | Январь | 24 100 820 | 6,409 | 1,782 |

| 2 | Февраль | 27 249 980 | 7,247 | 2,015 |

| 3 | Март | 33 859 650 | 9,005 | 2,504 |

| 4 | Апрель | 31 838 640 | 8,467 | 2,354 |

| 5 | Май | 36 548 160 | 9,720 | 2,703 |

| 6 | Июнь | 38 088 730 | 10,193 | 2,817 |

| 7 | Июль | 43 444 050 | 11,554 | 3,213 |

| 8 | Август | 49 377 770 | 13,132 | 3,652 |

| 9 | Сентябрь | 43 864 080 | 11,600 | 3,244 |

| 10 | Октябрь | 47 652 410 | 12,673 | 3,524 |

|

1 |

2 |

3 |

4 |

5 |

| Итого по сети | 376 024 290 | 100,0 | 27,808 | |

| Общая сумма платежей | 1 352 280 630 | 100,0 | 100,0 |

Анализируя данную таблицу, мы видим, что за текущий год принято платежей в пользу VELCOM на сумму 376 024,3 тысяч рублей. С каждым последующим месяцем суммы платежей увеличиваются, а значит, увеличивается и количество принятых платежей.

Аналогично рассмотрим платежи в пользу МТС (см. таблицу 2.7).

Таблица 2.7

Суммы принятых платежей за оказываемые услуги связи МТС

|

п/п |

Месяцы |

Сумма, руб. |

Уд. вес, % |

Уд. вес, % |

|

1 |

2 |

3 |

4 |

5 |

| 1 | Январь | 68 793 450 | 7,129 | 5,087 |

| 2 | Февраль | 76 689 990 | 7,948 | 5,671 |

| 3 | Март | 92 339 540 | 9,569 | 6,829 |

| 4 | Апрель | 86 825 870 | 8,997 | 6,422 |

| 5 | Май | 92 564 610 | 9,593 | 6,845 |

| 6 | Июнь | 100 912 210 | 10,458 | 7,462 |

| 7 | Июль | 105 244 510 | 10,907 | 7,783 |

| 8 | Август | 113 476 320 | 11,760 | 8,392 |

| 9 | Сентябрь | 110 178 630 | 11,418 | 8,148 |

| 10 | Октябрь | 117 922 860 | 12,221 | 8,720 |

| Итого по сети | 964 947 990 | 100,000 | 71,357 | |

| Общая сумма платежей | 1 352 280 630 | 100,000 | 100,000 |

Анализируя данную таблицу, мы видим, что за текущий год принято платежей в пользу МТС на сумму 964 947,9 тысяч рублей. С каждым последующим месяцем суммы платежей увеличиваются, а значит, увеличивается и количество принятых платежей.

Как видно из представленных в таблице 2.3–2.7 наибольший удельный вес в общей сумме принятых платежей за оказываемые услуги связи занимает МТС, ее удельный вес составляет 71,357%. На втором месте — VELCOM — 27,808%.

Проводимый в данной работе анализ позволяет увидеть масштабность работы кассовых работников банка по принятию различных видов платежей физических лиц, расчет комиссионного вознаграждения при приеме платежа.

На работников банка ложится все больше ответственности за правильность и точность оформления кассовых документов при приеме платежей.

Как видно из приведенного анализа прием платежей постоянно меняется, что зависит от многих показателей. Например: постоянное увеличение платежей в пользу сотовых операторов сети МТС, Velcom, БеСт, это говорит о том, что с каждым месяцем происходит все большее увеличение абонентов данных сотовых операторов.

3. ПЕРСПЕКТИВЫ РАЗВИТИЯ РАСЧЕТНО – КАССОВОГО ОБСЛУЖИВАНИЯ ФИЗИЧЕСКИХ ЛИЦ

3.1 Пластиковые карточки как перспективная форма расчетов населения

Банковская пластиковая карточка (далее — карточка) — персонифицированное либо не персонифицированное средство проведения безналичных платежей за товары и услуги, получения наличных денег и осуществления иных операций, предусмотренных законодательством Республики Беларусь.

В зависимости от того, кто является владельцем карт-счета, различают:

а) личную карточку — карточку, с использованием которой производятся операции по карт-счету на основании договора карт-счета с физическим лицом – клиентом:

б) корпоративную карточку карточку, которая позволяет ее держателю производись операции по карт-счету на основании договора карт-счета с юридическим лицом или индивидуальным предпринимателем – клиентом и доверенности клиента при наличии трудового договора между держателем карточки и клиентом. Если правила системы позволяют держателю корпоративной карточки осуществлять операции по карт-счету без представления доверенности клиента, данная доверенность может не представляться [8].

Карточка — платежный инструмент, обеспечивающий доступ к банковскому счету и проведение безналичных платежей за товары и услуги, получение наличных денежных средств и осуществление иных операций в соответствии с законодательством Республики Беларусь.

Использование карточки — совершение держателем с применением карточки либо ее реквизитов действий, в результате которых осуществляются безналичные расчеты и выдача наличных денежных средств с отражением данных операций по карт-счету, а также предоставляются держателю различные информационные и иные услуги в зависимости от используемых участниками системы технологий при осуществлении операций с карточками.

Существуют дебетовые и кредитные пластиковые карточки.

Дебетовая карточка — карточка, при использовании которой операции производятся в пределах остатка средств на карт-счете (текущем (расчетном) счете, счете по учету вкладов (депозитов), счете для расчетов карточками), а также в пределах овердрафта, если он предусмотрен договором между банком-эмитентом и владельцем карт-счета (текущего (расчетного) счета, счета для расчетов карточками).

Кредитная карточка — карточка, при использовании которой операции производятся по карт-счету (счету по учету кредитной задолженности кредитополучателя) в пределах суммы кредита, установленной договором карт-счета.

Минимизация налично-денежного оборота – это тенденция мировой банковской системы, основанная на беспрецедентном развитии вычислительной техники в последние десятилетия. Суть минимизации заключается в том, чтобы по возможности снизить количество наличных денег на рынке страны с помощью развития электронных платежных систем. Стремительное развитие электронных платежных систем (банкоматы, инфокиоски, платежные терминалы и т.д.) делает возможным в недалекой перспективе резкое сокращение (в разы) количества и объема операций с наличностью. Банк играет в данном обстоятельстве ключевую роль, поскольку располагает для этого не только материальной базой, но и квалифицированными кадрами.

Сосредоточение в своих руках наибольшего количества платежей, как юридических лиц, так и населения взаимовыгодно и форм такого обслуживания достаточно много. Самым перспективным видом безналичных расчетов автор считает «электронные деньги», однако возможности бумажных носителей тоже пока не исчерпаны. Конечно же, такие формы безналичных расчетов, как платежные поручения, чеки, аккредитивы еще будут существовать какое – то время, однако уже сейчас эти формы исчерпали свои возможности и постепенно уходят в прошлое.

На современном этапе банкам необходимо развивать такой вид безналичного расчета как пластиковая карточка и сетевые платежные системы. При этом стоит помнить, что пластиковая карточка позволяет юридическим лицам практически полностью перейти на безналичный расчет заработной платы, что существенно облегчает проведение таких операций.

Использование пластиковых карточек дает ряд преимуществ. Во-первых, это сокращение оборота наличных, во-вторых, с использованием пластиковых карточек банк реализует проекты по организации автоматизированной системы распределения и выплаты денежных поступлений (заработной платы, премий, стипендий, материальной помощи и пр.) работникам предприятий республики. Процедура выплаты сводится к переводу общей суммы единым платежом на счет в банке и предоставлению ведомости в филиал банка. После этого в течение одного дня банк производит распределение средств на личные счета работников. Предлагаемый проект позволяет избавиться от проблем, связанных с получением, доставкой и хранением наличных денег, минимизировать кассовые операции бухгалтерии предприятия, ликвидировать очереди за получением заработной платы в дни ее выдачи, избавиться от процедуры депонирования кассой невостребованных денежных сумм.

После зачисления средств на личные счета, пользователи этой системы могут в любой момент времени получить наличные денежные средства через сеть банкоматов и отделений банка, а также в банкоматах других банков. Банки страны ведут активную работу по созданию сети банкоматов и устанавливают банкоматы двух типов: уличные и внутренние. Банк предлагает бесплатно открыть личные счета в белорусских рублях с бесплатным их обслуживанием. Для проведения операций по счетам также бесплатно предоставляются карточки Международной платежной системы EUROСАRD/МАSТЕRСАRD, CIRRUS/MAESTRO. Личный банковский счет и пластиковые карточки позволяют работникам предприятия (организации) оперативно получать заработную плату в любое время через сеть банкоматов, в банках, оптимально использовать денежные средства, получая выписки по состоянию счета в банкоматах и, при необходимости, получать полную информацию о ежемесячном движении средств по счету. Кроме того, банк начисляет проценты на остатки средств на счетах. Обладатель карточки может рассчитываться за покупки и услуги в предприятиях торговли и сервиса, принимающих карточки к оплате, по согласованию с банком получить возможность пользоваться ежемесячным кредитным лимитом.

Стремительное развитие рынка банковских пластиковых карточек ставит перед банком новые цели по дальнейшему совершенствованию данной услуги.

Таблица 3.1 - Динамика развития рынка пластиковых карт в Республике Беларусь [52]

|

п/п |

Показатель |

01.01. 2001 |

01.01. 2002 |

01.01. 2003 |

01.01. 2004 |

01.01. 2005 |

01.01. 2006 |

01.01. 2007 |

01.01. 2008 |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

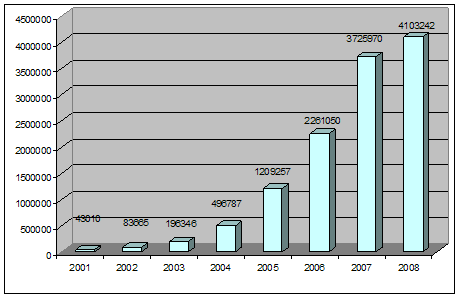

| 1 | Количество карточек в обращении | 43010 | 83665 | 196346 | 496787 | 1209257 | 2261050 | 3725970 | 4103242 | |

| Продолжение таблицы 3.1 | ||||||||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

|

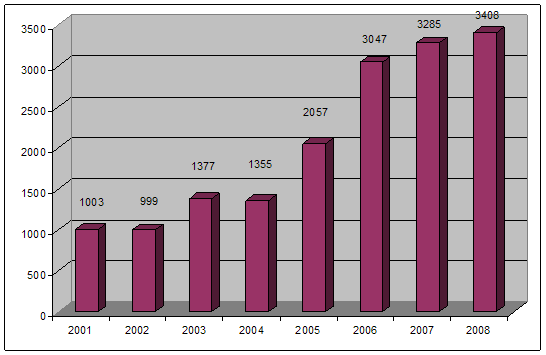

2 | Количество предприятий торговли сервиса, принимающих карточки | 1003 | 999 | 1377 | 1355 | 2057 | 3047 | 3285 | 3408 |

|

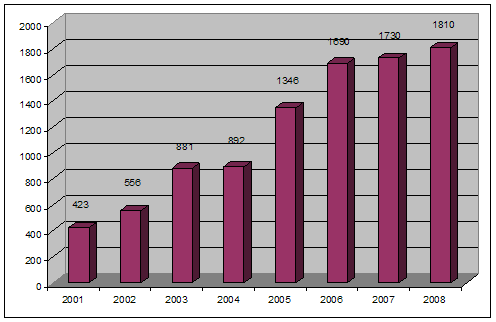

3 | Количество пунктов выдачи наличных по карточкам | 423 | 556 | 881 | 892 | 1346 | 1690 | 1730 | 1810 |

|

4 | Количество банкоматов | 47 | 70 | 182 | 319 | 537 | 918 | 1076 | 1134 |

Для большей наглядности представим данные из таблицы 3.1 в графическом виде.

Рост эмиссии пластиковых карточек отображен на рисунке 3.1.

Рисунок 3.1 - Динамика эмиссии пластиковых карт в Республике Беларусь

Как следует из рисунка 3.1 эмиссия пластиковых карточек с каждым годом увеличивалась, причем темпы роста также возрастали. Так к началу 2007 года количество карточек в обращении увеличилось по сравнению с началом 2005 года почти в два раза и составило более 2 млн. карточек.

Сама по себе эмиссия карточек не является показателем успешного развития рынка пластиковых карт, так как необходимым условием является наличие развитой инфраструктуры приема карточек к оплате, а также банкоматов и пунктов выдачи наличных.

Рисунок 3.2 - Динамика изменения количества предприятий торговли и сервиса, принимающих к оплате пластиковые карточки

Как видно из рисунка 3.2 в 2001 и 2002 годах данный показатель практически не менялся и составлял примерно 1000 предприятий. К началу 2003 года количество предприятий торговли и сервиса незначительно возросло и составило 1377 предприятий, однако к концу этого года их количество снизилось до 1355. В 2004 и 2005 годах наблюдалась тенденция роста этого показателя, которая сохранилась и в последующие годы.

Что касается данного показателя, то в 2001 году в республике насчитывалось всего лишь 423 ПВН (пункта выдачи наличных). В последующие годы их количество равномерно возрастало и на начало 2008 года насчитывалось уже 1810 ПВН, что значительно улучшило общую картину по данному показателю.

Работа с пластиковыми карточками в Республике Беларусь набирает обороты. Динамика изменений свидетельствует сама за себя.

Рисунок 3.3 - Динамика изменения количества пунктов выдачи наличных по карточкам

Хотелось бы отметить все более возрастающий интерес белорусских банкиров к платежным системам на основе пластиковых карт. Он продиктован жесткой необходимостью выжить в условиях резко усилившейся в последнее время конкуренции между банками. Данный интерес подтверждается статистическими данными. И есть все основания полагать, что платежные системы самообслуживания на базе пластиковых карт будут в ближайшее время интенсивно развиваться.

Юридические лица уже сейчас практически полностью перешли на безналичный оборот. Их обслуживание ведется через расчетный (текущий) счет, что обеспечивает достаточно высокоскоростной безналичный денежный оборот, позволяющий проводить платежи в течение одного – двух банковских дней. Для юридических лиц денежная наличность имеет значение в плане сдачи выручки и выдачи заработной платы.

По юридическим лицам перспектива прослеживается достаточно ясно – с развитием уровня защиты компьютерной техники будет происходить постепенный полный переход на безналичную форму расчетов как с другими юридическими лицами, государством, так и со своими работниками и другими физическими лицами.

Конечно, наличная форма сохранится еще достаточно долгое время, однако уже в настоящее время есть организации, которые все расчеты осуществляют в безналичной форме, включая выплату заработной платы на пластиковые карточки.

3.2 Перспективные направления развития операций по расчетно-кассовому обслуживанию физических лиц

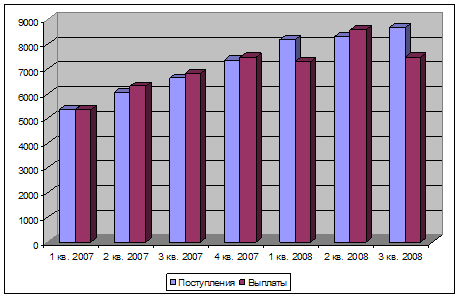

Для определения перспектив развития безналичных расчетов, воспользуемся данными официальной статистики, и посмотрим динамику движения наличных денег (см. таблицу 3.2).

Можно констатировать постоянное увеличение оборота по обоим показателям.

Таблица 3.2.

Динамика движения наличных денег в Республике Беларусь [52]

|

п/п |

Показатель |

1 кв. 2007 |

2 кв. 2007 |

3 кв. 2007 |

4 кв. 2007 |

1 кв. 2008 |

2 кв. 2008 |

3 кв. 2008 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| 1 | Поступление наличных денег в кассы банков Республики Беларусь, млрд. руб. | 5367,6 | 6054,9 | 6626,6 | 7360,9 | 8183,4 | 8293,3 | 8670,6 |

| 2 | Выплаты наличных денег из касс банков Республики Беларусь, млрд. руб. | 5345,1 | 6305,4 | 6815,3 | 7485,2 | 7298,8 | 8586,6 | 7485,2 |

Для наглядности построим диаграммы поступлений и выплат и наложим их друг на друга (см. рисунок 3.4).

В целом, количество поступления соответствует количеству выплат, с некоторым превышением поступления. Большая масса выплат во 2 квартале 2008 г. – это сезонные колебания.

Банк, как посредник, обеспечивает кругооборот денежных средств, их накопление и перераспределение. В своей деятельности банк опирается на денежные средства, находящиеся в его распоряжении. Функция посредника предполагает выполнение двух основных операций – привлечение средств и размещение средств. Привлекать средства банк может только у физических и юридических лиц.

Рисунок 3.4 - Динамика движения наличной денежной массы

Основное число клиентов банка составляют физические лица, кроме того, сравнительно небольшие (по сравнению с депозитами юридических лиц) вклады населения составляют основу ликвидности банка. Кроме размещения своих временно свободных средств во вклады и депозиты, у физических лиц имеется потребность в текущих платежах. Один из законов рыночной экономики – «спрос определяет предложение». И, не в последнюю очередь, он касается банковской сферы. Именно банки призваны взять на себя обеспечение финансового потока между плательщиками (физическими лицами) и получателями (организациями, предоставляющими услуги населению). Причин для этого несколько:

- прохождение платежей через банковские счета обеспечивает прозрачность платежей для контролирующих органов государства;

- такие операции обеспечивают своевременность платежей, и, как следствие, нормальное функционирование организаций;

- сокращение временных издержек населения для производства таких платежей;

- это выгодно банку, поскольку позволяет ему аккумулировать денежные средства на расчетных счетах юридических лиц и использовать эти средства в своих целях в течение определенного промежутка времени.

Расчетно-кассовые операции коммерческого банка помимо того, что приносят банку определенный доход, являются также показателем уровня доверия к банку со стороны его клиентов. Вообще вопрос доверия в банковской сфере является краеугольным. Принято считать, что доверие со стороны клиентов определяется платежеспособностью банка. Автор считает, что платежеспособность банка зависит от уровня доверия клиентов. И этот вопрос для банка один из важнейших. Для завоевания доверия, которое также означает привлечение дополнительного количества физических лиц, банк обязан обеспечить максимально комфортные условия. Комфорт в данном контексте означает не только приветливость в общении с операционистом и отсутствие очередей, но и компетентность и профессионализм сотрудников банка, их желание работать с клиентом, такт, понимание его проблем. Клиент (физическое лицо) ожидает от банка, прежде всего, квалифицированной помощи при реализации своих потребностей, он не желает разбираться в бухгалтерии банка, ему безразличны проблемы банка, средний клиент не любит заполнять большие формы, стоять в очереди, читать длинные инструкции, задавать вопросы и т.п. Средний клиент (абсолютное большинство) любит, чтобы в банке было все просто и понятно – пришел, заплатил (получил), подписал и ушел. Но банк не может просто принять или выплатить денежные средства, нужно правильно оформить поступление или выплату, соотнести эти операции с действующими правилами, а, значит, клиент должен заполнить определенные бумажные формы, подписать документы, т.е. потратить свое время. Налицо конфликт интересов. И банк обязан превратить эту достаточно конфликтную ситуацию в обычную и необременительную для клиента операцию. В банк придет только тот клиент, кто захочет туда придти и другого способа привлечь человека (кроме административных) не существует.

Таким образом, главным резервом развития расчетно-кассовых операций в Республике Беларусь является решение каждым банком проблем общения и отношений с клиентами физическими лицами. По большому счету речь идет о решении сразу двух проблем:

- вопрос подготовки квалифицированных кадров;

- вопрос постоянного мониторинга потребностей и пожеланий своих клиентов (обратная связь).