Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Контрольная работа: Понятие, экономическое содержание, общественно-экономические функции и роль малых предприятий в системе современных экономических отношений. Существующие системы налогообложения малого предпринимательства, их характеристика

Контрольная работа: Понятие, экономическое содержание, общественно-экономические функции и роль малых предприятий в системе современных экономических отношений. Существующие системы налогообложения малого предпринимательства, их характеристика

Федеральное агентство по образованию

"Алтайский государственный технический университет им. И.И. Ползунова"

Государственное образовательное учреждение высшего профессионального образования

Институт текстильной и лёгкой промышленности

Кафедра Менеджмента, предпринимательства и информационных технологий

Контрольная работа

По дисциплине "Малое предпринимательство"

Тема "Понятие, экономическое содержание, общественно-экономические функции и роль малых предприятий в системе современных экономических отношений. Существующие системы налогообложения малого предпринимательства, их характеристика"

Работу проверил:

Доцент Бурбах Э.Н.

Работу выполнил

Студент 5 курса, ФЭ,УиИ

спец.080502, ш.105183

Фёдорова Н.А.

Барнаул 2010

Содержание

Введение

1. Понятие, экономическое содержание, общественно-экономические функции и роль малых предприятий в системе современных экономических отношений

1.1 Классификационные признаки малого предпринимательства

1.2 Качественные и количественные критерии отнесения предпринимателей к субъектам малого, среднего и крупного предпринимательства

2. Существующие системы налогообложения малого предпринимательства, их характеристика

2.1 Традиционная система налогообложения, и ее применения для субъектов малого бизнеса и индивидуальных предпринимателей

2.2 Упрощенная система налогообложения, учета и отчетности малых предприятий, ее характеристика

2.3 Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

2.4 Налоговое регулирование предпринимательской деятельности, его законодательная база

2.5 Контроль соблюдения налогового законодательства, ответственность предпринимателя за его нарушение

Тестовые задания

Задача

Заключение

Список используемой литературы

Введение

Предпринимательство как процесс организации производства товаров и услуг для удовлетворения постоянно возобновляющегося спроса и получения прибыли, а также как функция управления этим процессом имеет свою историю и динамику развития.

В римском праве "предпринимательство" рассматривалось как занятие, дело, деятельность, особенно коммерческая.

Терминологическая сущность и содержание, вкладываемые в понятие "предпринимательство", менялись и упорядочивались в процессе развития экономической теории [1].

Достаточно простое и весьма емкое определение предпринимательства дает В.И.Даль. В частности, он пишет, что "предпринимать" означает "затевать, решаться исполнить какое-либо новое дело, приступать к совершению чего-либо значительного": отсюда "предприниматель" - "предпринявший" что-либо.

Принято считать, что одним из первых, кто серьезно заинтересовался предпринимательством, был А.Смит. Однако лет за десять до него этими проблемами очень интенсивно занимался Р.Кантильон. Именно он сформулировал тезис, согласно которому расхождения между спросом и предложением на рынке дают возможность отдельным субъектам рыночных отношений покупать товары дешевле и продавать их дороже. Именно он назвал этих субъектов рынка предпринимателями ("предприниматель" - в переводе с французского "посредник").

В современной экономической литературе четкого определения сущности предпринимательства нет. В большинстве случаев сущность этого явления подменяется целью предпринимательской деятельности. Так, например, в "Большом экономическом словаре" под общей редакцией А.Н.Азрилияна дается следующее определение: "Предпринимательство инициативная самостоятельная деятельность граждан, направленная на получение прибыли или личного дохода, осуществляемая от своего имени, под свою имущественную ответственность или от имени и под юридическую ответственность юридического лица" [2]. К сожалению, такой подход господствует сегодня в России и закреплен у нас законодательно, в частности, в законе "О государственной поддержке малого предпринимательства в Российской Федерации" [3], Гражданском кодексе Российской Федерации и др., в трудах отечественных ученых, занимающихся проблемой предпринимательства.

Согласно современному российскому законодательству предпринимательская деятельность (или предпринимательство) – это самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от использования имущества – продажи товаров, выполнения работ или оказания услуг, лицами, зарегистрированными в этом качестве в установленном законом порядке [4]. Однако и это определение не отличается полнотой.

Предпринимательство можно определять с различных позиций, таких как:

u деятельность, направленную на максимизацию прибыли;

u инициативную деятельность граждан, заключающуюся в выработке товаров и услуг, направленную на получение прибыли;

u прямую функцию реализации собственности, основную ее производственную функцию;

u процесс организационной новации в целях извлечения прибыли;

u действия, направленные на возрастание капитала, развитие производства и присвоение прибыли;

u специфический вид деятельности, направленный на неустанный поиск изменений в существующих формах жизни предприятий и общества, постоянная реализация этих изменений.

Большинство практиков и исследователей делают акцент на получение прибыли, рассматривая ее как конечную цель предпринимательства. Однако предпринимательство имеет своей конечной целью не столько прибыль, сколько непрерывность воспроизводственного процесса, связанного с воспроизводством спроса и удовлетворением постоянно меняющихся, постоянно возрастающих потребностей индивидуума или социальной группы, общества в целом.

В этой связи предпринимательство более правильно определять как процесс непрерывного поиска изменений в потребностях, спросе конечного потребителя на продукцию и услуги, удовлетворения этой потребности путем организации производства, сбыта, маркетинга, логистики, менеджмента, ориентированных на самые лучшие новации, приносящие максимум производительности в каждой из стадий процесса воспроизводства.

В этом определении акцент делается не на максимизацию прибыли, а на потребителя [5], на его потребности, удовлетворение которых благодаря высокому уровню организации предпринимательства и может принести максимальную прибыль.

1. Понятие, экономическое содержание, общественно-экономические функции и роль малых предприятий в системе современных экономических отношений

Предпринимательство – это не всякий бизнес, это стиль хозяйствования, которому присущи принципы новаторства, антибюрократизма, постоянной инициативы, ориентации на нововведения в процессы производства, маркетинга, распределения и потребления товаров и услуг. Тогда как бизнес – это репродуктивная деятельность в сфере организации, производства, распределения и реализации товаров и услуг без новаторства, без инициативы в развитии инновационных процессов. Это осуществление или организация из года в год одного и того же производства, сбыта, распределения или другой деятельности в рамках апробированных технологий, норм и правил для удовлетворения сложившихся потребностей.

В настоящее время предпринимательство рассматривается с разных точек зрения: как стиль хозяйствования, как процесс организации и осуществления деятельности в условиях рынка, как взаимодействие субъектов рынка и т.д.

Анализируя различные точки зрения по этому вопросу, можно сделать вывод, что предпринимательская деятельность – это реализация особых способностей индивида, выражающаяся в рациональном соединении факторов производства на основе инновационного рискового подхода. Предприниматель использует в производстве новейшую технику и технологию, по-новому организует труд, иначе руководит, что приводит к снижению индивидуальных затрат производства, на базе которых устанавливается цена. Предприниматель максимально эффективно налаживает маркетинговую деятельность. Он лучше других определяет рынок, на котором выгоднее всего закупить средства производства, точнее "угадывает", на какой продукт, в какое время и на каком сегменте рынка окажется наибольший платежеспособный спрос. В результате он получает больше прибыли, чем обычные бизнесмены. К тому же предприниматель постоянно рискует. Он не избегает риска, а идет на него сознательно, чтобы получить больший доход, чем другие – своеобразную компенсацию за этот риск.

Под предпринимательским доходом следует понимать, прежде всего, дополнительный доход, доход от управления, излишек, получаемый предпринимателем благодаря его природным качествам или особому умению анализировать и по-новому комбинировать факторы производства в зависимости от внешних условий.

Учитывая, что предпринимательская деятельность связана с осуществлением определенных функций, такую деятельность можно охарактеризовать как процесс планирования, организации и осуществления непрерывного, постоянно обновляемого воспроизводства товаров и услуг в целях удовлетворения экономических, социальных и экологических потребностей общества (его членов) и получения прибыли.

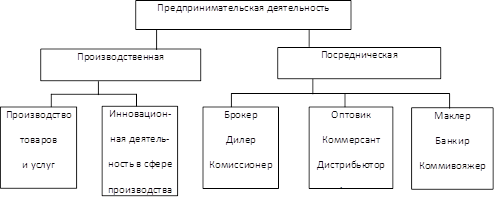

Предпринимательская деятельность может осуществляться: 1) путем непосредственного производства какого-либо товара, продукта или услуги; 2) путем производства посреднических функций по продвижению товара от продуцента к потребителю. В рамках такого разделения труда сформировалась типология предпринимательской деятельности (рис. 1).

Рисунок 1 Типология предпринимательской деятельности

Предпринимательская деятельность это особый вид деятельности, направленный на извлечение прибыли, которая основана на самостоятельной инициативе, ответственности и инновационной предпринимательской идее.

Предпринимательская идея представляет собой выявленный возможный интерес производителя, имеющий видимые очертания какой-либо конкретной экономической формы. Выявление такого интереса может осуществляться посредством совмещения возможностей предпринимателя с потребностями рынка, или, наоборот, путем совмещения потребностей рынка с возможностями предпринимателя.

Предпринимательство выступает в качестве особого вида экономической активности, ибо его начальный этап связан, как правило, лишь с идеей – результатом мыслительной деятельности, впоследствии принимающей материализованную форму.

Предпринимательство характеризуется обязательным наличием инновационного момента, будь то производство нового товара, смена профиля деятельности или основание нового предприятия. Новая система управления производством, качеством, внедрение новых методов организации производства или новых технологий – это тоже инновационные моменты.

В предпринимательстве целесообразно рассматривать два основных элемента:

u новаторскую инновационную деятельность как предпринимательскую функцию;

u действия предпринимателя как носителя и реализатора данной функции.

Результатом каждого типа предпринимательской деятельности является достижение поставленных предпринимателем целей. В качестве основных целей предпринимательской деятельности могут выступать:

u получение прибыли от вложенного в тот или иной объект предпринимательства капитала, финансовых, ресурсных и материальных средств;

u удовлетворение спроса общества на конкретные потребности его членов или страны, региона.

Для достижения целей определяются и решаются конкретные задачи предпринимательской деятельности в рамках текущей или перспективной политики предприятия. Политика организации определяет направление и методы осуществления предпринимательской деятельности, ее стиль, которые обеспечивают эффективное поведение организации в сложившихся или меняющихся условиях окружающей среды.

Задачи предпринимательской деятельности и их решение, способствующие достижению поставленных целей, можно разделить на два направления. Первое направление – это комплекс задач, решение которых обеспечивает успех инновационной деятельности предпринимателя, второе направление – это комплекс задач, решение которых формирует эффективность процесса производства или посреднической деятельности, которые осуществлялись или же только стали осуществляться.

Достижение роста прибыли, например, требует решения комплекса таких задач, как обеспечение процесса производства необходимыми факторами производства; поиск источников финансирования; анализ выживаемости предприятия в меняющихся условиях конкуренции; удовлетворение потребностей покупателей или клиентов; увеличение объема продаж; снижение численности работников; разработка маркетинговых стратегий; выбор поставщика; выбор партнера по бизнесу; повышение ликвидности организации; разработка мероприятий по охране окружающей среды и т.д.

Экономическая сущность предпринимательской деятельности заключается в поиске и реализации новых комбинаций факторов производства (обновление продукции, технологии, организационных подходов) с целью удовлетворения явного или потенциального спроса. Субъектом новаторской творческой экономической деятельности может быть как индивидуальный предприниматель, так и группа людей, действующих в рамках организации и выступающих с инициативой по выпуску нового товара, реализации новых решений, новых подходов и т.п.

Взаимодействие предпринимателя или его представителей соответствующих служб с внешними организациями, партнерами, конкурентами, отдельными группами потребителей, поставщиками, местными и центральными органами власти, налоговыми органами, таможней и другими участниками предпринимательской деятельности требует соблюдения установленных форм, норм и правил сотрудничества.

Главной составляющей сотрудничества в сфере предпринимательства является сделка, т.е. экономико-правовая форма достижения предпринимательской цели. Сделка рассматривается как действие, направленное на установление, изменение или прекращение правоотношений юридических или физических лиц в области предпринимательской (хозяйственной, коммерческой и т.д.) деятельности. Сделка это любая договоренность между предпринимателями, в основе которой имеется коммерческий интерес. Результат сделки как процесса обмена – удовлетворение всех участников сделки, достижение поставленных ими коммерческих целей или получение в результате обмена ценностями пользы, выгоды.

Сделка считается заключенной сразу же после подписания договора, содержание и форма которого зависят от направления и формы сотрудничества партнеров.

Основными направлениями сотрудничества могут быть сфера производства, сфера товарообмена, сфера торговли, сфера финансовых отношений.

В сфере производственных отношений используются такие формы сотрудничества, как организация совместных предприятий; организация смешанных предприятий; производственная кооперация; лизинг; проектное финансирование; лицензирование; управление по контракту; подрядное производство и др.

Основными формами сотрудничества в сфере товарообмена (встречная торговля) являются: бартер, бартерные операции; встречные поставки; коммерческая триангуляция (бартерные операции, в которых участвуют три стороны и более).

В сфере торговли применяются следующие формы взаимоотношений: обычная сделка; форвардная сделка; сделка о передаче информации; сделка об установлении прямых производственных связей; сделка спот; сделка об экспорте товара; сделка об импорте товара.

Взаимодействие предпринимателей в сфере финансовых отношений в основном сводится к факторингу и коммерческому трансферту в зависимости от сферы, в рамках которой осуществляются отношения предпринимателей (национальная, межнациональная или международная).

Осуществлять предпринимательскую деятельность (заниматься предпринимательством) могут:

1) граждане России, не ограниченные по закону в своей деятельности;

2) граждане иностранных государств и лица без гражданства в пределах полномочий, установленных законами РФ;

3) объединения граждан – коллективные предприниматели (партнеры).

Российское законодательство запрещает занятие предпринимательской деятельностью военнослужащим, должностным лицам органов прокуратуры, суда и других правоохранительных органов, лицам, призванным в системе органов государственной власти осуществлять контроль над деятельностью организаций, а также лицам, которым запрещено заниматься этой деятельностью по приговору суда.

Предпринимательская деятельность может осуществляться как самим собственником, так и лицом, управляющим его имуществом на праве хозяйственного ведения.

В конкурентной экономике учитываются не только внешние затраты (оплата счетов поставщиков и зарплата по тарифным соглашениям), но и внутренние (потенциальный доход от альтернативного использования капитала – сдачи в аренду, ссуды и т.д.). Затраты при этом рассматриваются как плата, достаточная, чтобы сохранить за предпринимателем финансовые, материальные и трудовые ресурсы. Они включают и нормальный предпринимательский доход. Поэтому даже минимальная прибыль сверх этих совокупных затрат обеспечивает стабильное положение организации на рынке. Не останавливает производство и временная нерентабельность, если размеры убытка меньше постоянных затрат, на которые приходится идти независимо от объема работ (% по прежним ссудам, содержание зданий, управленческого аппарата и т.д.).

Доход вместе с субвенциями (целевым финансированием определенного мероприятия) из бюджета и благотворительных фондов обеспечивают самоокупаемость, включение в затраты среднего предпринимательского дохода – высокую оплату менеджеров, а достижение социального эффекта – престиж в обществе и снижение коммерческого риска. Общественные и религиозные организации создают предприятия, которые не распределяют свой доход среди учредителей в виде дивидендов и т.д., а используют его для социальных и благотворительных целей. В результате они освобождаются от многих налогов. Имеет место и бесприбыльное предпринимательство, особенно в сфере экологии, культуры, здравоохранения, социального обеспечения, образования.

Государственной поддержкой охватываются обычно создаваемые предпринимательские структуры до момента их перехода из малых в категорию крупных предпринимательских организаций.

Для российской экономики, идущей трудным путем реформирования, задача развития и поддержки предпринимательства государством, прежде всего малых его форм в производственной сфере, одна из главных. Формы поддержки различны:

1) создание системы информационного обеспечения, обучения и переподготовки кадров, нормативной базы, финансовой инфрастуктуры и т.п.;

2) налоговые льготы и послабления;

3) целевые фонды, финансирование из федерального и местных бюджетов, зарубежная финансовая помощь на поддержку предпринимательских структур в России.

Роль малого предпринимательства определяется классическими задачами, которые решает малый бизнес. Это, в первую очередь, сглаживание колебаний экономической конъюнктуры посредством особого механизма сбалансирования спроса и предложения; развитие здоровой конкурентной среды экономики, создающей систему сильных мотивационных стимулов для более полного использования знаний, умений, энергии и трудолюбия населения, что в свою очередь позволяет более активно разрабатывать и использовать имеющиеся материальные, кадровые, организационные и технологические ресурсы; формирование диверсифицированной и качественной системы бытовых, организационных и производственных услуг; создание значительного количества новых рабочих мест, формирование важнейшей прослойки общества – среднего класса; развитие инновационного потенциала экономики, внедрение новых форм организации, производства, сбыта и финансирования.

Развитие малого бизнеса создает предпосылки для ускоренного экономического роста, способствует диверсификации и насыщению местных рынков, позволяя вместе с тем компенсировать издержки рыночной экономики (безработица, конъюнктурные колебания, кризисные явления).

Малое предпринимательство содержит большой потенциал для оптимизации путей развития экономики и общества в целом. Характерной особенностью малого предприятия является высокая интенсивность использования всех видов ресурсов и постоянное стремление к оптимизации их количества, обеспечению их наиболее рациональных для данных условий пропорций. Практически, это означает, что на малом предприятии не может быть лишнего оборудования, избыточных запасов сырья и материалов, лишних работников. Данное обстоятельство является одним из важнейших факторов достижения рациональных показателей экономики в целом.

Малое предпринимательство антимонопольно по самой своей сути в силу существующих жестко детерминированных ограничений критериев отнесения предприятий к малым. В этой особенности малого бизнеса реализуется его роль в поддержании конкурентной среды в условиях рыночной экономики.

Необходимо особо подчеркнуть региональную направленность малого бизнеса. Малая экономика является подлинной базой рыночной экономики в регионе. Малый бизнес приносит значительные доходы в местный бюджет. В свою очередь, малые предприятия весьма заинтересованы в тесном и эффективном сотрудничестве с органами власти на местах, т.к. большинство проблем развития малых предприятий связано именно с решением вопросов регионального и местного значения. [16].

1.1 Классификационные признаки малого предпринимательства

Содержание предпринимательства, границы его осуществления тесно связаны с формами и видами предпринимательской деятельности (таблица 1). В соответствии с принятой структурой процесса воспроизводства (производство, обмен, распределение, потребление) выделяют четыре главных сферы предпринимательства: производственная, коммерческая, финансовая и сфера потребления. Другие виды предпринимательской деятельности, например, инновационная, маркетинговая, включаются в состав четырех главных сфер предпринимательства.

Таблица 1 Классификация предпринимательской деятельности

| Признаки классификации | Характеристика предпринимательской деятельности | |||

|

По сфере деятельности |

Производствен-ная | Коммерческая | Финансовая |

Сфера потребления |

| По организационно-правовому статусу | Без образования юридического лица |

Частное предприятие |

Фермерское хозяйство | Общество с ограниченной ответственностью |

| Малое предприятие | Смешанное товарищество | Закрытое или открытое акционерное общество | Совместное предприятие | |

| По отношению к собственности | Индивидуальная (без применения наемного труда) | Частная | Государственная | |

| По количеству собственников | Индивидуальная, частная | Семейная | Коллективная | Смешанная, совместная |

| По масштабам производства и численности работников |

Малое предприятие |

Среднее предприятие |

Большое предприятие | |

| По территориальному признаку |

Сельская, районная |

Городская, областная | Региональная, национальная | Зарубежная |

| По отраслевой принадлежности | Строительная, текстильная | Металлообрабатывающая, горнодобывающая | Пищевая, судостроительная | Энергетика, транспорт, связь |

Многообразие предпринимательской деятельности в соответствии с классификационными признаками:

1. Вид или назначение: производственная, коммерческая, финансовая, консультативная.

2. Формы собственности: частная, государственная, муниципальная.

3. Количество собственников: индивидуальная, коллективная.

4. Организационно-правовые формы: товарищества, общества, кооперативы.

5. Организационно-экономические формы: концерны, ассоциации, консорциумы, синдикаты, картели, финансово-промышленные группы.

6. Распространение деятельности на различные территории: местная, региональная, национальная, международная, мировая.

7. Формы ответственности: полная, солидарная, субсидиарная.

1.2 Качественные и количественные критерии отнесения предпринимателей к субъектам малого, среднего и крупного предпринимательства

К субъектам малого и среднего предпринимательства относятся внесенные в единый государственный реестр юридических лиц потребительские кооперативы и коммерческие организации (за исключением государственных и муниципальных унитарных предприятий), а также физические лица, внесенные в единый государственный реестр индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица (далее – индивидуальные предприниматели), крестьянские (фермерские) хозяйства, соответствующие следующим условиям:

1) для юридических лиц – суммарная доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных юридических лиц не должна превышать двадцать пять процентов (за исключением активов акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов), доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать двадцать пять процентов;

2) средняя численность работников за предшествующий календарный год не должна превышать следующие предельные значения средней численности работников для каждой категории субъектов малого и среднего предпринимательства: от ста одного до двухсот пятидесяти человек включительно для средних предприятий; до ста человек включительно для малых предприятий; среди малых предприятий выделяются микропредприятия до пятнадцати человек;

3) выручка от реализации товаров (работ, услуг) без учета налога на добавленную стоимость или балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) за предшествующий календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации для каждой категории субъектов малого и среднего предпринимательства.

Предусмотренные пунктом 3 части 1 настоящей статьи предельные значения выручки от реализации товаров (работ, услуг) и балансовой стоимости активов устанавливаются Правительством Российской Федерации один раз в пять лет с учетом данных сплошных статистических наблюдений за деятельностью субъектов малого и среднего предпринимательства.

Категория субъекта малого или среднего предпринимательства определяется в соответствии с наибольшим по значению условием, установленным пунктами 2 и 3 части 1 настоящей статьи.

. Категория субъекта малого или среднего предпринимательства изменяется только в случае, если предельные значения выше или ниже предельных значений, указанных в пунктах 2 и 3 части 1 настоящей статьи, в течение двух календарных лет, следующих один за другим.

Вновь созданные организации или вновь зарегистрированные индивидуальные предприниматели и крестьянские (фермерские) хозяйства в течение того года, в котором они зарегистрированы, могут быть отнесены к субъектам малого и среднего предпринимательства, если их показатели средней численности работников, выручки от реализации товаров (работ, услуг) или балансовой стоимости активов (остаточной стоимости основных средств и нематериальных активов) за период, прошедший со дня их государственной регистрации, не превышают предельные значения, установленные в пунктах 2 и 3 части 1 настоящей статьи. (В соответствии со статьей 4 Федерального закона "О развитии малого и среднего предпринимательства в Российской Федерации" Правительство Российской Федерации постановляет: установить предельные значения выручки от реализации товаров (работ, услуг) за предшествующий год без учета налога на добавленную стоимость для следующих категорий субъектов малого и среднего предпринимательства: микропредприятия – 60 млн. рублей, малые предприятия 400 млн. рублей, средние предприятия 1000 млн. рублей [12]).

Средняя численность работников микропредприятия, малого предприятия или среднего предприятия за календарный год определяется с учетом всех его работников, в том числе работников, работающих по гражданско-правовым договорам или по совместительству с учетом реально отработанного времени, работников представительств, филиалов и других обособленных подразделений указанных микропредприятия, малого предприятия или среднего предприятия.

Выручка от реализации товаров (работ, услуг) за календарный год определяется в порядке, установленном Налоговым кодексом Российской Федерации.

Балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) определяется в соответствии с законодательством Российской Федерации о бухгалтерском учете. [11].

2. Существующие системы налогообложения малого предпринимательства, их характеристика

Налог – обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый юридическими и физическими лицами (налогоплательщиками) в порядке и на условиях, определяемых законодательными актами. По законодательству РФ различаются налоги трех видов: федеральные; субъектов РФ; местные.

К федеральным относятся следующие налоги:

1) налог на добавленную стоимость;

2) акцизы на отдельные группы и виды товаров;

3) налог на доходы банков;

4) налог на доходы от страховой деятельности;

5) налог с биржевой деятельности (биржевой налог);

6) налог на операции с ценными бумагами;

7) таможенная пошлина;

8) отчисления на воспроизводство минерально-сырьевой базы;

9) платежи за пользование природными ресурсами;

10) подоходный налог (налог на прибыль с предприятий;

11) подоходный налог с физических лиц;

12) налоги, служащие источниками образования дорожных фондов;

13) гербовый сбор;

14) государственная пошлина;

15) налог с имущества, переходящего в порядке наследования и дарения;

16) сбор за использование наименований "Россия", "Российская Федерация" и образованных на их основе слов и словосочетаний.

К налогам субъектов РФ относятся: налог на имущество предприятий; лесной доход; плата за воду, забираемую промышленными предприятиями из водохозяйственных систем; сбор на нужды образовательных учреждений, взимаемый с юридических лиц.

К местным относятся следующие налоги: налог на имущество физических лиц; земельный налог; регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью; налог на строительство объектов производственного назначения в курортной зоне; курортный сбор; сбор за право торговли; целевые сборы с граждан и юридических лиц независимо от их организационно-правовых форм на содержание милиции, на благоустройство территорий, на нужды образования и др. цели; налог на рекламу; налог на перепродажу автомобилей, вычислительной техники и персональных компьютеров; сбор с владельцев собак; лицензионный сбор за право торговли вино-водочными изделиями, некоторые др. сборы.

Органы государственной власти всех уровней не вправе вводить дополнительные налоги и обязательные отчисления, не предусмотренные законодательством РФ, равно как и повышать ставки установленных налогов и налоговых платежей.

Налоговая ставка (норма налогообложения) – величина налога на единицу обложения: денежную единицу дохода (если это, например, доходы от денежного капитала), единицу земельной площади, измерения товара и т.д. Налоговая ставка, выраженная в процентах к доходу налогоплательщика, обычно называется налоговой квотой. Основные виды налоговой ставки:

1) твердые устанавливаются в абсолютной сумме на единицу (иногда весь объект) обложения независимо от размеров доходов;

2) пропорциональные действуют в одинаковом проценте к доходу без учета его величины;

3) прогрессивные возрастают по мере роста облагаемого дохода.

В РФ ставки основных налогов ориентированы на среднемировой уровень, но в связи с экономической реформой они подвержены частым колебаниям. С 1995 г. ставка налога на прибыль предприятий и организаций делится на две части: 13% направляется в федеральный бюджет и до 22% может взиматься в бюджеты субъектов Федерации, а по банка – до 30%. А в настоящее время соответственно: 11%, до 19%, до 27%. Конкретная ставка устанавливается региональными представительными органами. Ставка налога на добавленную стоимость составляет 20%, а по продовольственным товарам и изделиям детского ассортимента – 10%. Ставка подоходного налога на физических лиц дифференцируется в зависимости от совокупного годового дохода. Ставка налога на имущество предприятий определяется органами управления субъектов Федерации, но не свыше 2% от стоимости имущества.

Налоговые ставки варьируются в зависимости от финансовой ситуации при очередном формировании бюджета. [17].

2.1 Традиционная система налогообложения, и ее применения для субъектов малого бизнеса и индивидуальных предпринимателей

Предприятие, применяющее общепринятый режим налогообложения исчисляет и уплачивает все налоги, предусмотренные налоговым законодательством Российской Федерации:

В соответствии со статьей 227 НК РФ в случае появления в течение года доходов от предпринимательской деятельности предприниматель обязан подать в налоговый орган по месту жительства налоговую декларацию с указанием предполагаемого дохода от указанной деятельности в пятидневный срок по истечении месяца со дня появления таких доходов.

На основании статьи 227 п. 8 НК РФ налоговый орган обязан произвести расчет суммы налога на доходы физических лиц (далее – НДФЛ), исходя из указанного в декларации размера ожидаемого до конца текущего года дохода.

Исчисленный таким образом НДФЛ разбивается на три части и уплачивается авансовыми платежами в следующие сроки:

- за январь – июнь не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей.

- за июль – сентябрь не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей.

- за октябрь – декабрь не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

Если доход от предпринимательской деятельности возник в течение года и декларация подается после истечения первого или второго сроков уплаты авансовых платежей, то сумма НДФЛ разбивается соответственно не на три, а на две части либо не разбивается вовсе.

Индивидуальные предприниматели, осуществляющие деятельность не первый год, уплачивают по одной трети годовой суммы НДФЛ, исчисленной по доходам за предыдущий налоговый период с учетом налоговых вычетов, предусмотренных статьями 218 и 221 НК РФ, в те же сроки.

В случае значительного (более чем на 50 процентов) увеличения или уменьшения в налоговом периоде дохода индивидуальный предприниматель обязан представить в налоговый орган новую налоговую декларацию с указанием суммы предполагаемого дохода на текущий год. В этом случае налоговый орган производит перерасчет сумм авансовых платежей на текущий год по не наступившим срокам уплаты.

Перерасчет сумм авансовых платежей производится налоговым органом не позднее пяти дней с момента получения новой налоговой декларации (п. 10 ст. 227 НКРФ). Перерасчет может быть произведен именно по не наступившим срокам уплаты. Если же декларация не представлена до наступления срока очередного платежа, то установленная сумма НДФЛ должна быть внесена в бюджет независимо от того, получен на этот момент доход в тех размерах, как предполагалось, или нет.

В случае прекращения деятельности и (или) прекращения существования источника иного дохода до конца текущего года налоговая декларация должна быть подана в налоговый орган в пятидневный срок со дня прекращения деятельности и (или) прекращения существования иного источника дохода (ст. 229 НК РФ).

Иными словами, если деятельность не ведется и доходы отсутствуют, налоговая декларация должна быть подана своевременно, в противном случае придется нести финансовую ответственность в виде налоговых санкций (ст. 119 НКРФ).

Физические лица, получающие доходы от предпринимательской деятельности (ст. 227 НК РФ), обязаны не позднее 30 апреля года, следующего за истекшим налоговым периодом, подать в территориальную инспекцию МНС России по месту учета (месту жительства) налоговую декларацию.

В декларации необходимо указать сведения о всех полученных доходах за год, каждый источник выплаты и все суммы начисленного и уплаченного НДФЛ, стандартные и профессиональные налоговые вычеты.

Разница между суммой НДФЛ, исчисленного по годовой декларации, и суммой НДФЛ, фактически уплаченного в отчетном году, подлежит взысканию с индивидуального предпринимателя (или возврату ему) налоговыми органами не позднее 15 июля года, следующего за отчетным.

Таким образом, для индивидуальных предпринимателей, использующих традиционную систему налогообложения, отчетность перед налоговым органом предусмотрена практически лишь раз в год – при подаче налоговой декларации по НДФЛ.

Находясь на общем режиме, индивидуальные предприниматель платит следующие налоги:

- налог на добавленную стоимость;

- акцизы;

- налог на доходы физических лиц;

- единый социальный налог;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- налог на добычу полезных ископаемых;

- водный налог;

- транспортный налог;

- налог на игорный бизнес;

- земельный налог;

- налог на имущество физических лиц.

Гражданин осуществляет предпринимательство, и налоги платит только те, по которым он является налогоплательщиком в соответствии с Налоговым кодексом.

Если налогообложение индивидуальных предпринимателей осуществляется в соответствии с режимом уплаты единого налога на вмененный доход, налоги и налогообложение предпринимателей будут такими:

- ЕНВД;

- пенсионные взносы;

- страховые взносы в ФСС на случай травматизма с выплат работникам;

- НДФЛ из заработной платы наемных работников;

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

- налог на добычу полезных ископаемых;

- водный налог;

- транспортный налог;

- земельный налог.

Доходы предпринимателя на едином налоге на вмененный доход значения не имеют. Дело в том, что сумма ЕНВД определяется исходя из базовой доходности, установленной законодательством, и не зависит от реальных доходов.

Не применяя упрощенную систему, предприниматель уплачивает подоходный налог с разности между валовым доходом, полученным в течение календарного года, и документально подтвержденными расходами, связанными с извлечением этого дохода, рассматриваемой как совокупный годовой доход (чистый доход), подлежащий обложению подоходным налогом. В состав расходов подлежат включению фактически произведенные и документально подтвержденные плательщиком расходы, непосредственно связанные с получением дохода. Состав расходов, связанных с извлечением дохода, определяется применительно к Положению о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли.

2.2 Упрощенная система налогообложения, учета и отчетности малых предприятий, ее характеристика

Предприниматель обязан вести учет доходов и расходов. При этом порядок учета будет различаться в зависимости от выбранной системы налогообложения, учета и отчетности. Право выбора системы налогообложения, учета и отчетности, включая переход к упрощенной системе или возврат к принятой ранее системе, предоставляется субъектам малого предпринимательства на добровольной основе в порядке, предусмотренном Федеральным законом.

В случае приобретения патента на право применения упрощенной системы налогообложения, учета и отчетности предприниматель обязан вести книгу учета доходов и расходов, форма которой утверждена приказом Министерства финансов РФ.

Применение упрощенной системы налогообложения, учета и отчетности индивидуальными предпринимателями предусматривает замену уплаты установленного законодательством Российской Федерации подоходного налога на доход, полученный от осуществляемой предпринимательской деятельности, уплатой стоимости патента на занятие данной деятельностью (далее – патент). Для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, учета и отчетности, сохраняется действующий порядок ведения кассовых операций и представления необходимой статистической отчетности.

Налогообложение субъектов малого предпринимательства зависит от выбранной системы налогообложения.

В соответствии с пунктом 2 статьи 346.20 части второй Налогового кодекса Российской Федерации на территории Алтайского края устанавливается налоговая ставка при применении упрощенной системы налогообложения в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, в размере 5 процентов для налогоплательщиков, осуществляющих инновационную деятельность в соответствии с законом Алтайского края от 14 сентября 2006 года № 95-ЗС "Об инновационной деятельности в Алтайском крае", проекты которых включены в реестр приоритетных инновационных проектов, при соблюдении следующих условий:

1) выручка от реализации продукции (работ, услуг) от инновационной деятельности составляет не менее 70 процентов за отчетный налоговый период;

2) среднесписочная численность работников организации (индивидуального предпринимателя) на момент применения налоговой ставки, установленной настоящей статьей, составляет не ниже уровня 2008 года;

3) среднемесячная заработная плата на одного работника на момент применения налоговой ставки, установленной настоящей статьей, составляет не ниже двух минимальных размеров оплаты труда, установленных федеральным законом.

Среднесписочная численность работников определяется за отчетный налоговый период и подтверждается сведениями налогоплательщика, представляемыми в налоговый орган в соответствии с пунктом 3 статьи 80 части первой Налогового кодекса Российской Федерации.

Среднемесячная заработная плата подтверждается сведениями о доходах физических лиц, представляемыми налоговым агентом в налоговый орган в соответствии со статьей 230 части второй Налогового кодекса Российской Федерации "Положение о порядке льготного налогообложения прибыли, поступающей в краевой бюджет, для предприятий и организация, осуществляющих производство товаров и услуг по приоритетным направлениям предпринимательской деятельности на территории края".

Общие положения:

1. Настоящее положение разработано в соответствии с решением малого Совета Алтайского краевого Совета народных депутатов от 25.03.92 № 48 "О программе поддержки предпринимательской деятельности на территории края".

2. Положение определяет порядок установления дополнительных льгот предприятиям и организациям на территории Алтайского края с целью стимулирования предпринимательской деятельности по приоритетным направлениям.

Субъекты льготного налогообложения:

1. Налоговые льготы могут быть предоставлены предприятиям и организациям любых организационно-правовых форм, осуществляющим производство товаров и услуг по приоритетным направлениям предпринимательской деятельности на территории края.

2. Перечень приоритетных направлений предпринимательской деятельности на территории края на предстоящий год разрабатывается администрацией края и в срок до 1 ноября представляется на рассмотрение и утверждение в краевой Совет народных депутатов. Утвержденный перечень публикуется в краевых газетах.

Объекты льготного налогообложения и размеры льгот:

1. Объектом льготного налогообложения является часть валовой прибыли предприятия, подлежащая зачислению в краевой бюджет.

2. Льготы, предоставляемые согласно настоящему положению, являются дополнением к перечню льгот, определенных статьей 7 Закона РФ "О налоге на прибыль предприятий и организаций".

3. Предприятия и организации могут освобождаться, полностью или частично, от налога на прибыль, уплачиваемую в краевой бюджет на срок от 6 месяцев до 1 года.

Порядок предоставления налоговых льгот:

1. Инициатива по освобождению от налога на прибыль предоставляется Конгрессу предпринимателей края, совету директоров края, Ассоциации крестьянских и фермерских хозяйств и отдельным предпринимателям.

2. Заявки на предоставление налоговых льгот подаются в комитет по финансам, налоговой и кредитной политике администрации края до 1 декабря года, предшествующего планируемому.

В составе заявки представляется краткое обоснование целесообразности предоставления льгот, а также формулируется обязательство предприятия или организации по производству определенного количества товаров и услуг приоритетного профиля.

Оценка достоверности представленных в заявке расчетов экономической и социальной эффективности осуществляется на основе лицензии, выдаваемой комитетом по экономике администрации края, вышеуказанными общественными организациями и независимыми экспертными аудиторскими структурами.

3. Комитет по финансам, налоговой и кредитной политике администрации края осуществляет рассмотрение заявок, производит прогнозный расчет годовой эффективности мер по стимулированию производства продукции и услуг приоритетного профиля и представляет сводные характеристики расчетов на рассмотрение и утверждение малого Совета краевого Совета народных депутатов.

4. Оформление льготного налогообложения осуществляется комитетом администрации края по финансам, налоговой и кредитной политике по согласованию с комитетами краевого Совета народных депутатов по вопросам социально-экономического развития края и по бюджету, планам, налогам и ценам и представляется на утверждение малого Совета.

5. В отдельных случаях режим льготного налогообложения может быть предоставлен предприятиям и организациям в течение календарного года по ходатайству комитета по экономике администрации края и комитетов краевого Совета народных депутатов.

Ответственность субъектов льготного налогообложения:

1. В случае невыполнения предприятием условий по производству товаров и услуг в установленном объеме в течение года, соответствующая сумма налогов изымается из его прибыли в краевой бюджет.

2. Контроль за выполнением обязательств предприятий и организаций по выпуску продукции осуществляется комитетом по финансам, налоговой и кредитной политике администрации края. [13].

2.3 Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности

Налоговый Кодекс Российской Федерации. Глава 26.3. Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. (введена Федеральным законом от 24.07.2002 104-ФЗ).

Статья 346.26. Общие положения.

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности устанавливается настоящим Кодексом, вводится в действие законами субъектов Российской Федерации и применяется наряду с общей системой налогообложения (далее в настоящей главе – общий режим налогообложения), предусмотренной законодательством Российской Федерации о налогах и сборах. (в ред. Федерального закона от 31.12.2002 № 191-ФЗ).

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (далее в настоящей главе – единый налог) может применяться по решению субъекта Российской Федерации в отношении следующих видов предпринимательской деятельности:

1) оказания бытовых услуг;

2) оказания ветеринарных услуг;

3) оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала по каждому объекту организации торговли не более 150 квадратных метров, палатки, лотки и другие объекты организации торговли, в том числе не имеющие стационарной торговой площади; оказания услуг по хранению автотранспортных средств на платных стоянках;

5) оказания услуг общественного питания, осуществляемых при использовании зала площадью не более 150 квадратных метров;

6) оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, эксплуатирующими не более 20 транспортных средств.

7) распространения и (или) размещения наружной рекламы.

Законами субъектов Российской Федерации определяются:

1) порядок введения единого налога на территории соответствующего субъекта Российской Федерации;

2) виды предпринимательской деятельности, в отношении которых вводится единый налог, в пределах перечня, установленного пунктом 2 настоящей статьи.

Уплата организациями единого налога предусматривает замену уплаты налога на прибыль организаций (в отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом), налога на имущество организаций (в отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом) и единого социального налога (в отношении выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом).

Уплата индивидуальными предпринимателями единого налога предусматривает замену уплаты налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности, облагаемой единым налогом) и единого социального налога (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом, и выплат, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой единым налогом).

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации.

Исчисление и уплата иных налогов и сборов, не указанных в настоящем пункте, осуществляются налогоплательщиками в соответствии с общим режимом налогообложения.

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Налогоплательщики обязаны соблюдать порядок ведения расчетных и кассовых операций в наличной и безналичной формах, установленный в соответствии с законодательством Российской Федерации.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению единым налогом в соответствии с настоящей главой, учет показателей, необходимых для исчисления налога, ведется раздельно по каждому виду деятельности.

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению единым налогом, иные виды предпринимательской деятельности, обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении предпринимательской деятельности, подлежащей налогообложению единым налогом, и предпринимательской деятельности, в отношении которой налогоплательщики уплачивают налоги в соответствии с иным режимом налогообложения.

Налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей налогообложению единым налогом, иные виды предпринимательской деятельности, исчисляют и уплачивают налоги и сборы в отношении данных видов деятельности в соответствии с иными режимами налогообложения, предусмотренными настоящим Кодексом.

2.4 Налоговое регулирование предпринимательской деятельности, его законодательная база

В современной России основным источником наполнения доходной части бюджета являются налоги, таможенные платежи (таможенная пошлина, налоги, таможенные сборы и другие платежи, взимаемые в установленном порядке таможенными органами).

Законодательство Российской Федерации о налогах и сборах состоит из Налогового Кодекса (введенного в действие с 1 января 1999 г.) и федеральных Законов о налогах и (или) сборах.

Налоговый Кодекс устанавливает систему налогов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в Российской Федерации.

Действующее налоговое законодательство до принятия Налогового кодекса (1 часть) 31 июля 1998 г. и введения его в действие с января 1999 г. основывалось на Законе Российской Федерации "Об основах налоговой системы в Российской Федерации" от 22 декабря 1991 г. с последующими изменениями и дополнениями к нему.

Отдельный закон о предпринимательской деятельности как таковой не принят, однако предпринимательская деятельность регулируется Налоговым и Гражданским кодексом, а также некоторыми другими нормативными правовыми актами. В соответствии с Налоговым и Гражданским кодексами РФ осуществляется государственное и налоговое регулирование предпринимательской деятельности. Государственный контроль за предпринимательской деятельностью осуществляют налоговые и некоторые другие органы. Государственное регулирование предпринимательской деятельности проходит как на федеральном, так и местном уровнях. Гражданский кодекс РФ разрешает физическим лицам заниматься любой предпринимательской деятельностью (кроме запрещенных).

Органы государственного регулирования, осуществляющие регулирование коммерческой деятельности. Государственные организационные структуры, участвующие в регулировании коммерческой деятельности: Торговопромышленная палата РФ, Российское агентство поддержки малого предпринимательства, общественных объединений предпринимателей страны. Основные регулирующие органы: Государственный комитет РФ по поддержке и развитию малого предпринимательства (ГКРП), Государственный комитет по антимонопольной политике (ГКАП), Федеральный фонд поддержки малого предпринимательства, Комитет поддержки малых предприятий и предпринимательства при Государственном комитете РФ по управлению государственного имущества (Роскомпредпринимательства), Совет по промышленной политике и предпринимательству при Правительстве РФ.

2.5 Контроль соблюдения налогового законодательства, ответственность предпринимателя за его нарушение

В соответствии с Налоговым кодексом налоговыми органами в Российской Федерации являются Государственная налоговая служба РФ и ее территориальные подразделения в Российской Федерации. В связи с тем, что к числу основных функций таможенных органов относится взимание налогов, таможенных пошлин и таможенных сборов, которые относятся к числу федеральных налогов и сборов, а также в связи с тем, что они обязаны вести борьбу с нарушениями налогового законодательства, относящегося к товарам, перемещаемым через таможенную границу РФ Налоговым кодексом РФ установлено, что таможенные органы, в случаях предусмотренных Налоговым кодексом, а также в соответствии с таможенным законодательством и иными федеральными законами обладают полномочиями налоговых органов. Государственная налоговая служба (ГНС РФ) – система федеральных и территориальных органов государственного управления, осуществляющих контроль за соблюдением налогового законодательства. Организация этой службы связана с необходимостью активного использования финансовых рычагов, в частности повышением роли налогов, обусловленным перестройкой экономики страны.

Главная задача ГНС РФ заключается в обеспечении единой системы контроля за соблюдением налогового законодательства, за правомерностью исчисления, полнотой и своевременностью внесения в бюджет налогов и других обязательных платежей, установленных законодательством РФ и ее субъектов. В связи с этой задачей органы ГНС РФ контролируют соблюдение законодательства о предпринимательской деятельности, законность сделок. В систему органов ГНС РФ входят: Федеральная налоговая служба России, выполняющая функции центрального федерального органа, а также государственные налоговые инспекции по республикам в составе РФ, краям, областям, автономным образованиям, районам, городам (за исключением городов районного подчинения) и районам в городах. Это единая централизованная система органов, подчиняющаяся Президенту РФ и Правительству РФ. Каждый из названных органов является юридическим лицом. Основное звено в системе органов ГНС РФ государственные налоговые инспекции по районам и городам. Именно на них возложено осуществление непосредственно контрольных функций. Исходя из этого построена их внутренняя структура: выделены отделы по видам налоговых платежей (например, отдел налогов с доходов предприятий, отдел налогов с доходов физических лиц, отдел местных налогов и др.). Кроме того, существует функциональный отдел отчетности и учета. Деятельность центрального органа Федеральной налоговой службы России включает, помимо непосредственно контрольных функций, организационно-методическую и контролирующую работу в отношении нижестоящих налоговых органов, а также координацию деятельности органов налоговой службы с другими контролирующими и правоохранительными органами. По вопросам своей компетенции этот орган издает инструкции и другие нормативные документы. Подобные функции в соответствующих территориальных пределах выполняют государственные налоговые инспекции по республикам, краям, областям, автономным образованиям и городам с районным делением.

Налоговое правонарушение это противоправное, виновное деяние, в виде умышленного либо не умышленного действия или бездействия субъекта налоговых правоотношений, нарушающее права и интересы участников данного вида общественных отношений, за которое законодательством установлена определенная ответственность финансового, административного либо уголовного характера. Противоправность налогового правонарушения заключается в несоблюдении правовой формы данного деяния, виновность состоит в совершении данного нарушения умышленно или по неосторожности.

Налоговое законодательство долгое время рассматривалось только в качестве составной части финансового права. Поэтому ответственность за его нарушение являлась также финансовой ответственностью. Утверждение понятия "налоговая ответственность" свидетельствует о том, что налоговое право приобретает все большую самостоятельность. Тем не менее, термин "налоговая ответственность" не является единственным определяющим признаком выделения нового вида юридической ответственности. Представляется, что ответственность за нарушение налогового и финансового законодательства действительно существует, но это есть ни что иное, как применение административной и уголовной и иной ответственности при строгом соблюдении законодательства в зависимости от вида налогового правонарушения (преступления).

В Налоговом Кодексе РФ установлено, что привлечение организации к ответственности за совершение налогового правонарушения не освобождает ее должностных лиц при наличии соответствующих оснований от административной, уголовной или иной ответственности, предусмотренной законами Российской Федерации. Но есть норма, согласно которой никто не может быть привлечен повторно к налоговой ответственности за совершение одного и того же налогового правонарушения (п. 2 ст. 108 НК РФ).

Можно выделить особые признаки ответственности за налоговые правонарушения:

- основанием ответственности является налоговое правонарушение (понятие строго определено Налоговым Кодексом РФ);

- применение ответственности за нарушение налогового законодательства урегулировано нормами налогового права, которые в своей совокупности составляют нормативную основу ответственности за нарушение налогового законодательства.

Налоговый Кодекс РФ предусматривает принципы привлечения к налоговой ответственности, среди которых можно выделить следующие:

- Никто не может быть привлечен к ответственности за совершение налогового правонарушения иначе, как по основаниям в порядке, которые предусмотрены Налоговым Кодексом РФ. Следовательно, никакие иные нормативные акты не вправе предусматривать иные основания ответственности, а также порядок.

- Никто не может быть привлечен повторно к налоговой ответственности за совершение одного и того же налогового правонарушения.

- Предусмотренная Налоговым Кодексом РФ ответственность за деяние, совершенное физическим лицом, наступает, если это деяние не содержит признаков состава преступления, предусмотренного уголовным законодательством Российской Федерации.

- Привлечение налогоплательщика к ответственности за совершение налогового правонарушения не освобождает его от обязанности уплатить причитающиеся суммы налога и пени.

- Лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана в предусмотренном федеральным законом порядке и установлена вступившим в законную силу решением суда. Лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Обязанность по доказыванию обстоятельств, свидетельствующих о факте налогового правонарушения и виновности лица в его совершении, возлагается на налоговые органы.

Новшеством при определении меры ответственности налогоплательщика за нарушение налогового законодательства является установление Налоговым Кодексом РФ двух форм вины налогоплательщика, совершившего противоправное действие или бездействие: 1) умышленное правонарушение и 2) совершенное по неосторожности.

Конкретной мерой ответственности за совершенное налоговое правонарушение является налоговая санкция. Налоговый Кодекс РФ предусматривает налоговые санкции только в виде денежных взысканий (штрафов). Штраф это взыскание имущественного характера, которое выражается в получении с правонарушителя в доход государства определенной суммы денежных средств. Иные альтернативные виды взысканий (предупреждения, конфискации и др., характерные для административной ответственности) за совершение налоговых правонарушений не применяются. Суммы недоимок и пеней не относятся к штрафным санкциям. Поэтому их взыскание нельзя классифицировать как применение мер ответственности, установленных главой 16 Налогового Кодекса.

Налоговая ответственность – это применение налоговых санкций к субъектам налоговой ответственности за совершение налогового правонарушения уполномоченными на то государственными органами на основе норм Налогового Кодекса РФ.

Тестовые задания

Задание 1. Система ведения дела; создание продукции, нужной людям; система удовлетворения наших желаний; это работа; это то, как мы живём.

1) определение предпринимательства согласно ГК РФ;

2) определение коммерции;

3) определение бизнеса;

4) определение предпринимательской деятельности Р. Хизрича;

5) определение коммерческо-посреднической деятельности.

Задание 2. Цель предпринимательской деятельности - это:

1) организация собственного дела

2) извлечение прибыли

3) получение предпринимательского дохода

4) польза обществу

5) удовлетворение запросов потребителей

6) финансовая устойчивость и платёжеспособность.

Задание 3. В точке безубыточности ТБ (мёртвая точка, порог рентабельности) прибыль:

1) максимальная;

2) минимальная;

3) нулевая;

4) расчётная.

Задание 4. В соответствии с Федеральным законом от 24 июля 2007 г. № 209 ФЗ "О развитии малого и среднего предпринимательства в Российской Федерации" установлено, что средняя численность работников малого предприятия не должна превышать:

1) 15 человек

2) 30 человек

3) 50 человек;

4) 70 человек;

5) 100 человек.

6) 250 человек.

Задание 5. Укажите субъектов малого и среднего предпринимательства:

1) потребительские кооперативы и коммерческие организации;

2) государственные унитарные и муниципальные предприятия;

3) физические лица;

4) физические лица, внесённые в Единый государственный реестр;

5) крестьянские (фермерские) хозяйства;

6) личные подсобные хозяйства.

Задание 6. Укажите критерии отнесения предприятий к субъектам МП, установленные Федеральным законом "О развитии малого и среднего предпринимательства в Российской Федерации от 24 июля 2007 г. № 209 ФЗ:

1) средняя численность работников за отчётный период;

2) доля, принадлежащая одному или нескольким юридическим лицам, не являющихся субъектами малого бизнеса, не должна превышать 15%.

3) коммерческие организации, в уставном капитале которых доля участия РФ, субъектов РФ, общественных и религиозных организаций, благотворительных и иных фондов не превышает 25%;

4) доля, принадлежащая одному или нескольким юридическим лицам, не являющихся субъектами малого бизнеса, не должна превышать 25%.

5) предельные значения выручки от реализации товара.

Задание 7. Учёный рубежа 19-20 веков, добавивший к трём классическим факторам производства – четвёртый – предпринимательство:

1) Й.Шумпетер

2) Ж. Бодо

3) Ж.Б. Сей

4) Дж. Б. Кларк

5) А. Маршалл.

Задание 8. Закупочные и товарные интервенции осуществляются государством в целях:

1) антимонопольного регулирования;

2) регулирования цен на товары, продукты (услуги);

3) регулирования рынка с. – х. продукции, сырья и продовольствия;

4) регулирования качества продукции, работ и услуг.

Задание 9. В ситуации "предела безубыточности" выручка:

1) максимальная;

2) минимальная;

3) критическая;

4) оптимальная

5) расчётная.

Задание 10. Организационные расходы:

1) необходимы для организации и осуществления процессов купли-продажи товаров, продукции, (услуг);

2) необходимы для доведения предпринимательской идеи до начала осуществления предпринимательской деятельности;

3) связаны с производством товаров;

4) связаны с осуществлением процессов купли-продажи;

5) необходимы для организации производственного процесса.

Задание 11. Коммерческие организации с разделенным на доли уставным капиталом (объединение капиталов) – это:

1) Акционерные общества

2) Кооперативы

3) Унитарные предприятия

4) Хозяйственные товарищества

5) Хозяйственные общества.

Задание 12. Распределение прибыли, доходов и убытков в коммерческих организациях осуществляется собственником имущества:

1) Товарищества;

2) ООО, ОДО;

3) ОАО, ЗАО;

4) Унитарные, муниципальные и казённые предприятия;

Производственный кооператив.

Задача

Установить:

1. Общий и критический объёмы продаж в натуральном и стоимостном исчислении графическим и математическим способами, используя традиционный экономический и операционный (маржинальный) анализы.

2. Размер прибыли при продаже 2000 и 2500 изделий.

3. Зону безопасности бизнеса.

4. Маржинальный доход.

5. Критический объём продаж при росте уровня постоянных расходов на 12%.

6. Критический объём продаж при снижении цен на 5 %.

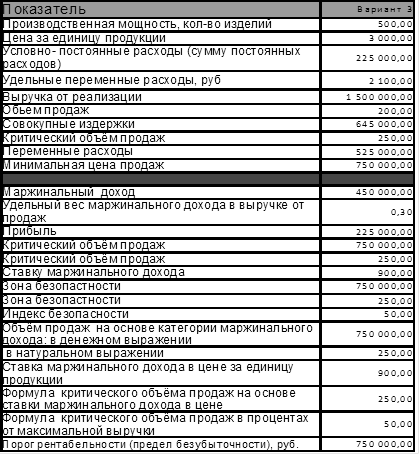

Показатель |

Единица измерения | Обозначение | Формула | Значение |

| Производственная мощность, кол-во изделий | шт. | V | 500 | |

| Цена за единицу продукции | руб |

|

3000 | |

| Условно- постоянные расходы (сумму постоянных расходов) | руб |

|

|

225000 |

| Удельные переменные расходы за единицу | руб |

|

2100 | |

| Выручка от реализации | руб |

|

|

1500000 |

| Объем продаж | шт |

|

200 | |

| Совокупные издержки | руб |

|

|

645000 |

| Критический объём продаж | шт |

|

|

250 |

| Переменные расходы | руб |

|

|

525000 |

| Минимальная цена продаж | руб |

|

|

750000 |

| Операционный (маржинальный) анализ | ||||

| Маржинальный доход | руб |

|

|

450000 |

| Удельный вес маржинального дохода в выручке от продаж | руб |

|

|

0,30 |

| Прибыль | руб | П |

|

225000 |

| Критический объём продаж | руб |

|

|

750000 |

| Критический объём продаж | шт |

|

|

250 |

| Ставку маржинального дохода | руб |

|

|

900 |

| Зона безопасности | руб |

|

|

750000 |

| Зона безопасности | шт |

|

|

250 |

| Индекс безопасности | % |

|

|

50,00 |

Заключение

Таким образом, современное предпринимательство нельзя сводить к усилиям изолированных частных собственников любыми средствами приумножить свой капитал. Сегодня речь идет о высококвалифицированном и весьма интенсивном труде распорядителей интеллектуальной и материальной собственности по организации цикла.

Осуществление предпринимательской деятельности на эффективном уровне возможно лишь при наличии определенной общественной ситуации – предпринимательской среды. Это прежде всего рынок [7], рыночная система отношений, а также личная свобода предпринимателя, т.е. его личная независимость, позволяющая принять такое предпринимательское решение, которое с его точки зрения будет наиболее эффективным, действенным и максимально прибыльным [8].

Предпринимательская среда – общественная экономическая ситуация, включающая степень экономической свободы, наличие (или возможность появления) предпринимательского корпуса, доминирование рыночного типа экономических связей, возможность формирования предпринимательского капитала и использования необходимых ресурсов. Показателем степени общественной свободы предпринимательства служит число вновь появляющихся (в течение определенного периода) самостоятельных (независимых) организаций.

Эффективность функционирования и развития предпринимательства в значительной степени обусловлена внешней средой: государственной политикой в данной области; деятельностью местной (региональной) законодательной и исполнительной власти; внешними условиями конкретных регионов. Необходимо определенное благоприятное состояние внешней среды, которое достигается за счет соответствующих регулирующих воздействий, вырабатываемых субъектами управления.

Для развития предпринимательства необходим переход к более тонкому и эффективному регулированию данного процесса, адекватно сложившимся условиям. При этом необходим учет конкретных особенностей и возможностей, приоритетности целей социально-экономического развития страны, регионов и отдельных социально-демографических групп населения.

Предпринимательство как особая форма экономической активности, конкретная форма обеспечения самозанятости части населения и создания новых рабочих мест пользуется правительственной поддержкой во всех промышленно развитых странах. Суть государственной (правительственной) поддержки сводится чаще всего к выработке конкретных мер по трем направлениям: консультационное сопровождение процесса создания и функционирования новых предпринимательских организаций на начальном этапе (1 – 3 года с момента образования организации); оказание определенной финансовой поддержки вновь создаваемой структуре или предоставление такой структуре определенных льгот (обычно в сфере налогообложения); оказание технической, научно-технической или технологической помощи маломощным в финансовом отношении предпринимательским структурам.

Федеральная налоговая служба пытается упорядочивать систему контроля, но еще не добилась ответственности налогового проверяющего за последствия, которые может понести та или иная компания от его действий. А порой маленький налоговый инспектор может в одночасье закрыть предприятие, блокировать счет, и очень часто это бывает субъективно.

Что же касается идеи передачи подследственности по налоговым статьям в Следственный комитет при прокуратуре, то, наверное, это некий новый формат загрузки и подключения следственных органов к деятельности в рамках экономической безопасности.

Об этом сейчас судить трудно: может быть, это направлено на усиление, на дополнительный контроль (возможно, как прокуратура сегодня контролирует деятельность отдельных контрольных служб, так и Следственный комитет будет за какими-то процессами наблюдать). Если это внесет больший порядок, то будет только приветствовать. [15].

В западной экономической теории введение в предпринимательство и его развитие связывают не только с Р. Кантильоном, но и с А. Тюрбо, Ф. Кенэ, А. Смитом, Ж. Б. Сэем, а также с К. Марксом, И. Шумпетером, А. Маршаллом Ф. Хайеком, Л. Мизесом, И. Кирцнером, М. Вебером, В. Зомбартом, П. Дракером и другими исследователями. Эти ученые и возглавляемые ими школы определили основные моменты и характеристики предпринимательства – несение риска и экономической неопределенности (Р. Кантильон и Ф. Найт), выведение системы из состояния равновесия и приведение ее к этому состоянию (Л. Мизес и Ф. Хайек), революционная смена факторов производства (Ж. Б. Сэй и И. Шумпетер), организация практической реализации новаторской идеи (И. Тиммонс и П. Дракер, Ф. Тоссиг и Г. Шмоллер), использование в процессе производства различного рода инноваций в целях увеличения разницы в величине индивидуальной и рыночной стоимости товара (К. Маркс). "То, что фирма думает о своей продукции, не самое главное, особенно для будущего бизнеса или для его успеха. Что потребитель думает о своей покупке, в чем видит ее ценность, — вот что имеет решающее значение, определяет сущность бизнеса, его направленность и шансы на успех" [Дракер П. Рынок: как выйти в лидеры. М., Прогресс, 1992].

Нынешняя российская практика привела к тому, что определение "предприниматель" закрепилось за каждым человеком, вступившим или вступающим в сферу деловой активности. И это, очевидно, справедливо, ибо в период общественной трансформации риск, ответственность и пр. свойственны любому индивидуальному товаропроизводителю и посреднику, самостоятельно организующему дело.

Рынок – это совокупность интересов и действий реальных и потенциальных покупателей и продавцов, а также условий, характеризующих состояние и изменение их интересов и действий.

Бытующие в некоторой части нашего общества опасения, что предприниматель в таких условиях действует только в своих интересах, беспочвенны. Предприниматель в условиях рынка не может не ориентироваться на потребителя, от которого зависят его прибыль, благополучие и перспектива.

Имеется в виду не столько тот факт, что государство выступает в качестве предпринимателя, сколько обстоятельство, что государственные или общественные предприятия функционируют на принципах предпринимательства.

По некоторым оценкам, государству принадлежит до половины всех имеющихся в стране активов, в том числе более или менее крупные пакеты акций в приватизированных предприятиях.

Список используемой литературы

1. Багиев Г.Л., Асаул А.Н. Организация предпринимательской деятельности. Учебное пособие / Под общей ред. проф. Г.Л.Багиева. - Спб.: Изд-во СпбГУЭФ, 2001.

2. Дракер П. Рынок: как выйти в лидеры. М.: Прогресс, 1992.

3. Попков В.П., Евстафьева Е.В. Организация предпринимательской деятельности. Схемы и таблицы. - Спб.: Питер, 2007.

4. Шевченко И.К. Организация предпринимательской деятельности. Учебное пособие. - Таганрог: Изд-во ТРТУ, 2004.

5. Закон РФ "О государственной поддержке малого предпринимательства в Российской Федерации" от 14.07.1995 № 88-ФЗ.

6. Федеральный закон от 24.07.2007 № 209-ФЗ (ред. от 27.12.2009) "О развитии малого и среднего предпринимательства в Российской Федерации" (принят ГД ФС РФ 06.07.2007).

7. Постановление Правительства РФ от 22.07.2008 № 556 "О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства".

8. Гражданский кодекс РФ.

9. Большой экономический словарь. М.: Ин-т экономики, 1994.

10. Журнал для бухгалтера индивидуального предпринимателя № 1 февраль 2009.

11. Сборник определений, терминов и понятий по курсу "Налоги и налогообложение". Издательство ТГТУ, Тамбов, 2001.

12. www.gzt.ru Новости алтайского края.

13. www.altairegion22.ru Официальный сайт органов власти Алтайского края.

© 2010 Интернет База Рефератов