Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Валюта: понятие, виды, котировка

Курсовая работа: Валюта: понятие, виды, котировка

Содержание

Введение

Глава 1. Сущность валюты

1.1. Понятие валюты

1.2. Классификация валюты

1.3. Котировка валют

Глава 2. Сущность валютных курсов

2.1. Понятие и функции валютных курсов

2.2. Классификация и режимы валютных курсов

Глава 3. Роль валюты и валютного курса

3.1. Спрос и предложение валюты

3.2. Механизм курсообразования в РФ

Заключение

Список использованной литературы

Приложение

Введение

Сейчас мы живем в эпоху экономической нестабильности. И поэтому валюта стала неотъемлемой частью общества. Без ее существования невозможна наша жизнь. Поэтому современному человеку необходимо знать и понимать это понятие для того, чтобы в дальнейшем создавать свой бизнес, работать, участвовать в международных отношениях.

Актуальность темы исследования обусловлена растущей степенью интеграции российской экономики в мировые валютно-финансовые отношения. Основной целью курсовой является определение валюты, валютного курса и влияние валюты в мировой экономике.

В данной работе раскрыты понятие, классификация и котировка валюты, так же спрос и предложение валюты, сущность валютных курсов и механизм курсообразования в РФ.

Любая национальная денежная единица является валютой, она приобретает целый ряд дополнительных функций и характеристик, как только начинает рассматриваться не в узких рамках национальной системы макроэкономических координат, а с позиции участника международных экономических отношений и расчетов.

Национальная валютная система неразрывно связана с мировой валютной системой, то есть формой организации мировых валютных отношений, закрепленной межгосударственными соглашениями. Мировая валютная система сложилась к середине XIX в. Характер функционирования и стабильность мировой валютной системы зависят от степени соответствия ее принципов структуре мирового хозяйства.

Курс иностранной валюты выступает как равновесная цена, как точка пересечения кривых спроса и предложения. В 3 главе мы привели пример рынка иностранной валюты с помощью графика в координатах валютного курса и количества иностранной валюты.

От ежедневных котировок основных валют в мире зависят все макро и микроэкономические аспекты в различных мировых экономических сообществах. Они устанавливают и формируют спрос на основные энергоносители. Основные виды валют это: евро, доллар, японская Йена, фунт стерлингов, юань. На движение валют в мире влияют их отношение друг к другу, так называемые кросс-курсы, которые в свою очередь возникают из политических и экономических составляющих в мире, действий ЦБ, объем добычи углеродов в мире, урожайности с/х культур, геологических воздействий окружающей среды и воин. Наша страна интегрирована в мировые сообщества и является полноправным членом мирового сообщества. В ней ЦБ формируют валютные активы, покупая и продавая различные валюты.

И все же что такое валюта и валютный курс? Как они взаимодействуют и влияют на экономику любой страны? На все эти вопросы мы постараемся ответить в данной курсовой.

Глава 1. Сущность валюты

1.1. Понятие валюты

Валюта (англ. currency) - денежная единица страны, используемая для измерения величины стоимости товаров.

Понятие валюты применяется в трех значениях:

1) Денежная единица данной страны, используемая во внешнеэкономических связях и международных расчетах с другими странами (национальная валюта).

2) Денежные знаки иностранных государств (иностранная валюта), а также кредитные и платежные документы, выраженные в иностранных денежных единицах и применяемые в международных расчетах.

3) Международная (региональная) денежная расчетная единица и платежное средство (СДР, ЭКЮ, ранее переводной рубль в СЭВ, арабский расчетный доллар, андское песо и др.).

Закон РФ «О валютном регулировании и валютном контроле» от 9 октября 1992 года так определяет понятие «Валюта Российской Федерации»:

a) находящиеся в обращении, а также изъятые или изымаемые из обращения, но подлежащие обмену рубли в виде банковских билетов ЦБ РФ и монеты;

b) средства в рублях на счетах в банках и иных кредитных учреждениях в РФ;

c) средства в рублях на счетах в банках и иных кредитных учреждениях за пределами РФ на основании соглашения, заключаемого между Правительством РФ и ЦБ РФ с соответствующими органами иностранного государства об использовании на территории данного государства валюты РФ в качестве законного платежного средства.

Деятельность валютного рынка основана прежде всего на проведении валютных операций, связанных с переходом прав собственности и иных прав на валютные ценности с использованием в качестве средства платежа иностранной валюты и платежных документов в иностранной валюте; ввозом и пересылкой в РФ, а также вывозом и пересылкой из РФ валютных ценностей; осуществлением международных переводов.

В названном Законе под «иностранной валютой» понимаются:

a) денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным платежным средством в соответствующем иностранном государстве или группе государств, а также изъятые или изымаемые из обращения, но подлежащие обмену денежные знаки;

b) средства на счетах в денежных единицах иностранных государств и международных денежных или расчетных единицах.

1.2. Классификация валют

1. По принципу принадлежности.

Валюту можно подразделять на различные виды по принципу принадлежности:

¨ национальная валюта

¨ иностранная валюта

¨ международная (региональная) валюта

· СДР

· ЭКЮ

· арабский динар, андское песо, переводной рубль

¨ резервная валюта

Резервная (ключевая) валюта (англ. reserve currency) - иностранная валюта, в которой центральные банки других государств накапливают и хранят резервы для международных расчетов по внешнеторговым операциям и иностранным инвестициям.

Первоначально в роли резервной валюты выступал фунт стерлингов, игравший господствующую роль в международных расчетах. Решениями конференции в Бреттон-Вудсе (США, 1944 г.) наряду с фунтом стерлингов в качестве международной платежной и резервной валюты стал использоваться доллар США, который занял вскоре доминирующее положение в международных расчетах. К резервной валюте относятся также марка Германии, швейцарский франк, японская иена. Тем не менее на долю доллара США приходится подавляющая часть валютных резервов.

Резервная валюта означает конвертируемость соответствующей национальной валюты, достаточную устойчивость ее курса, благоприятствующий правовой режим использования этой валюты в других странах и в международном обмене. Страны, валюта которых используется как резервная, получают определенные выгоды при получении внешних займов, импорте товаров, располагают предпочтительными условиями для осуществления внешнеэкономической экспансии.

Важнейшую часть валютных резервов государства составляют централизованные запасы золота и иностранной валюты, международных валютно-платежных средств типа СДР, ЭКЮ, резервной валюты страны, помещенные в Международном валютном фонде (МВФ).

Международная валюта, включая также региональные валюты, используется при расчетах среди членов международных союзов, международных фондов или региональных союзов. В настоящий момент в отдельных секторах мировой торговли в качестве международной валюты используется СДР и ЭКЮ.

Специальные права заимствования (СДР) (англ. special drawing rights) - международные платежные и резервные средства, выпускаемые Международным валютным фондом и используемые для безналичных международных расчетов путем записей на специальных счетах и в качестве расчетной единицы МВФ.

В 1969 году МВФ, учитывая возрастающую опасность постоянного дефицита международной ликвидности, а также в силу ограниченности производства золота и расширения объемов мировой торговли, принял решение о создании искусственной валюты - специальных прав заимствования. СДР были созданы как резервная валюта, предназначенная для покрытия платежного баланса страны. Первый выпуск СДР был осуществлен в три этапа между 1970 и 1972 годами в размере 9,5 миллиарда долларов.

При необходимости страна может обменять свою квоту СДР на валюту, указанную МВФ, без принятия на себя каких-либо предварительных условий в области экономической политики. Страна должна соблюдать условия использования около 70% выделенных СДР в течение пятилетнего периода. Фактически страна покупала СДР, так как должна была представить свою собственную валюту, или валюту другой страны в обмен на СДР.

Стоимость СДР вначале устанавливалась в золотом эквиваленте (1 СДР = 0,888671 г чистого золота), но с 1 июня 1974 года ее стали определять относительно средневзвешенной стоимости «корзины» 16 валют (доллар США - 33%, марка ФРГ - 12,5%, фунт стерлингов - 9%, французский франк - 7,5%, японская иена - 7,5%, канадский доллар - 6%, итальянская лира - 6%, голландский гульден - 4,5%, бельгийский франк - 3,5%, швейцарская крона - 2,5%, австралийский доллар, датская крона, норвежская крона, испанская песета - по 1,5%, австрийский шиллинг и юаровский ренд -по 1%).

На 1 июля 1974 года стоимость СДР составляла 1,2063 доллара США. В последующем МВФ ввел практику ежедневного установления долларовой стоимости СДР. В настоящее время курс СДР определяется по валютной корзине 5 основных национальных валют (американский доллар, немецкая марка, японская иена, французский франк и фунт стерлингов).

СДР приносит проценты. Страна получает их, если ее авуары в СДР превышают ее ассигнования, и наоборот, платит проценты, если авуары в СДР меньше ассигнований.

СДР стали использовать не только как средство платежа для проведения официальных сделок, но и в определенной степени для коммерческих целей. Так, в 1975 году впервые появились облигации без специального обеспечения деноминированные в СДР, а начиная с 1977 года, органы Международной ассоциации транспортной авиации стали использовать СДР для оплаты проезда и грузовых тарифов. Египет применяет СДР для фиксации сборов на Суэцком канале.

СДР выполняет ряд функций мировых денег по регулированию платежных балансов, пополнению официальных валютных резервов, соизмерению стоимости национальных валют, но не имеют собственной стоимости и реального обеспечения.

После того, как в январе 1970 года были выпущены первые СДР, и с учетом второго выпуска в 1979-1981 гг., в настоящее время насчитывается 21,3 миллиарда СДР. Распределение СДР осуществляется автоматически пропорционально квоте стран в МВФ. Преимущества СДР как совокупных обязательств стран - членов МВФ позволяют постепенно превратить в главное активное резервное средство мировой валютной системы. Повышение роли СДР проявляется в расширении их котировок и по отношению к национальным валютам ведущих стран мира.

Для уменьшения риска при обменных операциях с использованием СДР были созданы так называемые специальные валюты, наибольшее распространение из которых к 90-тым годам получило ЭКЮ - европейская валютная единица.

ЭКЮ - (англ. European Currency Unit) - представляет собой региональную международную валютную единицу, используемую странами - участниками Европейской валютной системы с 13 марта 1979 года. Создание ЭКЮ преследовало цель способствовать интеграции в валютной сфере, противодействовать влиянию доллара США, и обеспечить предпосылки формирования единого валютного рынка Европейского экономического сообщества.

ЭКЮ имеет определенный валютный курс, рассчитываемый на базе валютной корзины национальных валют 12 стран-участниц ЕЭС. Доли отдельных стран в корзине периодически корректируются. Вес каждой валюты в корзине определяется в зависимости от доли, которой располагает государство в валовом национальном продукте ЕС и в экспорте внутри союза. 1 ЭКЮ равен примерно 1,3 долларов США. В отличие от СДР эмиссия официальных ЭКЮ частично обналичена золотом и долларами. Объем эмиссии ЭКЮ превышает выпуск СДР. Так же как и СДР, ЭКЮ представлена в безналичной форме - как запись на счетах центральных (или коммерческих) банков при безналичных перечислениях по ним. Выпущенные казначейством Бельгии в 1987 году юбилейные монеты в ознаменование 30-летия Римского договора достоинством в 50 ЭКЮ (золотые) и 5 ЭКЮ (серебряные) носят коллекционный характер и не имели практического значения для валютного рынка. Половина выпущенных ЭКЮ обеспечена отчислениями от золотых и долларовых запасов, а остальная - национальными валютами стран.

В Европейской валютной системе (ЕВС) установлен главный курс каждой валюты членов ЕС, выраженный в ЭКЮ. На основе этого главного курса рассчитываются взаимные курсы валют, от которых фактические курсы могут отклоняться в пределах не более 2,25%. Льготный режим колебаний был установлен для испанской песеты, присоединившейся в ЕВС в 1989 году; для итальянской лиры с августа 1993 года допустимый предел колебаний 15%.

ЭКЮ выполняет расчетные и кредитные функции, используется как база выравнивания паритетов валют стран участниц, регулирует отклонения рыночных валютных курсов.

В отличие от СДР ЭКЮ имеет более широкую сферу применения. ЭКЮ используется не только в официальном, но и частном секторах. В частности, ЭКЮ выступает как валютная единица в совместных фондах и международных валютно-кредитных финансовых организациях; как валюта единых сельскохозяйственных цен, средство межгосударственных расчетов центральных банков - членов ЕС при проведении валютной интервенции и др. Частные (коммерческие) ЭКЮ используются как валюта евро-облигационных займов, банковских депозитов и кредитов. Более 500 крупных международных организаций используют ЭКЮ при предоставлении кредитов.

2. По сфере и режиму применения.

Другим основанием классификации валюты является сфера и режим применения, в зависимости от которого валюта подразделяется на свободно конвертируемую, частично конвертируемую и неконвертируемую.

Свободно конвертируемая валюта - (англ. hard currency) - денежные единицы, свободно и неограниченно обмениваемые на другие иностранные валюты и международные платежные средства, в любой форме и во всех видах операций.

В период действия золотого стандарта конвертируемой автоматически становилась та валюта, которая могла свободно размениваться на золото. После отмены золотого содержания всех валют и их золотых паритетов в начале 70-х годов конвертируемость понимается как способность свободно продаваться и покупаться, обмениваться по действующему валютному курсу, использоваться для создания различного рода финансовых активов.

Международный валютный фонд одобряет и дает согласие на использование валюты той или иной страны в качестве свободно конвертируемой. Это означает, что свободно конвертируемая валюта может быть использована во всех видах международных банковских и финансовых операциях как резидентами, так и нерезидентами. В настоящий период 10 валют признаны полностью конвертируемыми, причем пяти из них Международный валютный фонд в 1976 году присвоил квалификацию «свободно используемые валюты», подчеркивая тем самым высший уровень их конвертируемости. В эту категорию входят: доллар США, немецкая марка, фунт стерлингов, японская иена, французский франк. Эти валюты наиболее активно используются в международных расчетах и всегда имеются в достаточном количестве на мировом валютном рынке и накапливаются в валютных резервах стран мира. Режим функционирования свободно конвертируемой валюты на практике означает отсутствие каких-либо валютных ограничений.

Степень конвертируемости валюты находится в прямой зависимости от экономического потенциала страны, масштабов ее внешнеэкономической деятельности, устойчивости внутреннего денежного обращения, степени развития национальных товарных и денежных рынков и рынков капитала. Кроме того, необходимым условием поддержания конвертируемости является постоянное участие центрального банка страны в валютных интервенциях для удержания курса своей национальной валюты к доллару США или к какой-либо определенной корзине иностранных валют на оптимальном уровне.

Частично конвертируемая валюта (англ. partially convertible currency) - это национальная валюта стран, конвертируемость которых в той или иной степени ограничена для определенных держателей, а также и по отдельным видам обменных операций. Этот вид валюты обменивается только на некоторые иностранные валюты и используется не во всех внешнеторговых сделках. В эту группу входят валюты большинства развитых и развивающихся стран. Степень конвертируемости определяется государством в специальных законодательных актах. Законом устанавливается порядок и перечень иностранных валют, на которые может обмениваться национальная валюта, а также количественное выражение такого обмена, разрешается купля-продажа валюты на валютных рынках, указывается круг субъектов таких сделок (т.е. резиденты, нерезиденты, те или другие предприятия, банки, международные организации и т.п.). Закон регулирует также круг и степень ограничения валютообменных операций, условия и порядок их осуществления. Прежде всего это касается внешнеторговых сделок, купли-продажи валюты, открытия валютных счетов и т.п.

В зависимости от широты круга лиц и операций, связанных с использованием валюты, выделяют также понятие внешней конвертируемости, которая распространяется только на иностранных физических и юридических лиц и только в текущих (а чаще всего - лишь во внешнеторговых) расчетах.

Существует также понятие внутренней конвертируемости национальной валюты, под которым подразумевают возможность для граждан и организаций данной страны производить покупку иностранной валюты за национальную и оплачивать внешнеторговые сделки без ограничений. Без солидных инвестиций в иностранной валюте, особенно на начальной стадии внедрения, внутренняя конвертируемость не возможна. Например, для введения внутренней конвертируемости польского злотого была оказана значительная валютная помощь иностранных государств.

Неконвертируемая валюта (англ. inconvertible currency - это национальная валюта, функционирующая в пределах одной страны и не подлежащая обмену на другие иностранные валюты. К замкнутым валютам относятся валюты стран, которые устанавливают различные ограничения и запреты на покупку и продажу иностранной валюты, на ввоз и вывоз национальной и иностранной валюты, а также применяют иные меры валютного регулирования. Основные причины валютных ограничений - нехватка валюты, давление внешней задолженности, тяжелое состояние платежных балансов. Нужно отметить, что в большинстве стран-членов Международного валютного фонда распространены некоторые валютные ограничения прежде всего, связанные с международными расчетами по текущим операциям, а также с движением инвестиций. Еще более широкое применение валютные ограничения получили в странах, вступивших в МВФ недавно. Это в первую очередь, страны Восточной Европы, государства СНГ. В этих странах валютные ограничения будут постепенно сокращаться по мере их вхождения в рыночные отношения и более гибкого и эффективного применения экономических инструментов в области валютного регулирования и перехода вначале к внутренней, а затем и к общей конвертируемости национальной валюты.

3. По функциональной роли валюты.

При осуществлении валютных операций (внешнеторговые контракты, валютные кредиты, купля-продажа валюты, обязательства, двухсторонние расчеты между странами - клиринг и др.) возникла необходимость выделения определенных терминов, характеризующих положение и функциональную роль той или иной валюты, используемой в этих операциях. С этой точки зрения, в валютных отношениях используют следующие термины: валюта цены, валюта платежа, валюта кредита, валюта погашения кредита, валюта векселя, валюта клиринга и др.

Валюта цены (также называется валютой сделки) - это одно из условий, наряду с валютой платежа, которые обычно согласовываются между экспортером и импортером и фиксируются во внешнеторговом контракте и обозначает денежную единицу, в которой выражена цена товара во внешнеторговом контракте или устанавливается сумма предоставленного международного кредита. Валютой цены может быть валюта экспортера или импортера, кредитора или заемщика, а также валюта третьих стран или какая-либо международная счетная единица (СДР, ЭКЮ). Как правило, в качестве валюты цены в международных контрактах с организациями и фирмами зарубежных стран используют обычно 6-8 конвертируемых валют (чаще всего доллар США, фунт стерлингов, немецкую марку, французский и швейцарский франки, японскую иену). Соглашение о валюте цены контракта осуществляется с целью страхования риска изменения курса валюты платежа.

Валюта платежа - это валюта, в которой происходит фактическая оплата товара во внешнеторговой сделке или погашение международного кредита. В этом качестве может выступать любая валюта, согласованная между контрагентами. При расчетах в свободно конвертируемой валюте в торгово-экономических отношениях с развитыми западными странами, как правило, применяются национальные валюты этих стран. В торговле между развивающимися странами используются валюты развитых стран.

Валюта платежа может совпадать с валютой сделки, но может и отличаться от последней. В последнем случае в контракте предусматривается порядок определения курса пересчета валюты сделки в валюту платежа, указывая при этом:

1) дату пересчета (на день платежа или на день, предшествующий дню платежа); 2) валютный рынок, котировки которого принимаются за основу; 3) обычно средний курс между курсами продавца и покупателя (или один из них).

Валюта кредита указывает денежную единицу, в которой предоставляются экспортные кредиты. Как правило, они предоставляются в национальных валютах экспортера или импортера, однако в последние годы кредиты стали предоставляться и в валютах третьих стран или в международных расчетных единицах. В конечном счете выбор валюты кредита по экспортно-импортным операциям является предметом переговоров. Состояние валюты кредита оказывает непосредственное влияние на уровень процентных ставок по кредитам и на стоимости сделки. Это связано с существованием так называемых «сильных» и «слабых» валют. Если кредит предоставляется в «слабых» валютах (итальянские лиры, французские или бельгийские франки и др.), курсы которых имеют общую тенденцию к понижению, то кредиторы несут риск обесценивания задолженности, а следовательно, определенных убытков. Если кредит предоставляется в «сильных» валютах (доллары США, швейцарские франки, японские иены, немецкие марки) курсы которых постоянно повышаются, то риск убытков в связи с увеличением суммы задолженности несут заемщики.

Валюта кредита может не совпадать с валютой платежа. При их определении имеют большое значение принятая практика расчетов, позиции контрагентов на данном валютном рынке, их отношения с кредитными учреждениями, а также согласованная валюта кредита. При несовпадении валюты кредита и валюты платежа в кредитном договоре также предусматривается порядок пересчета одной валюты в другую.

Валюта клиринга используется при осуществлении межправительственных соглашений об обязательном зачете встречных требований и обязательств, вытекающих из стоимостного равенства товарных поставок и оказываемых услуг (клиринг). При расчетах по клирингу валюта платежа совпадает с валютой клиринга. В настоящее время Россия осуществляет клиринговые соглашения с Индией, Афганистаном, Ираном, Египтом, Сирией, Кубой. Система валютного клиринга предусматривает наличие ряда обязательных элементов, оговариваемых в межправительственных соглашениях: систему клиринговых счетов, объем клиринга, валюту клиринга, систему выравнивания платежей, схему окончательного погашения задолженности по истечению срока межгосударственного клирингового соглашения с переходом к расчетам в свободно конвертируемой валюте.

Валюта векселя - это денежная единица, в которой выставлен вексель. Обычно во внутреннем обороте векселя выставляют в валюте данной страны, а в международном обороте - в валюте страны должника, кредитора либо третьей страны. Вексель - один их видов ценной бумаги, означающий письменное долговое обязательство, - в современных условиях является одним из важнейших инструментов расчетов и кредитования, используемых в международной торговле. В соответствии с Женевской конвенцией о векселях 1930 года вексель должен иметь обязательные реквизиты: вексельную метку - наименование «вексель» в тексте документа; безусловный приказ или обязательство уплатить определенную сумму; наименование плательщика и первого держателя; срок и место платежа; дата и место составления документа; подпись векселедателя.

Российские организации также активно используют вексельные обязательства в экспортно-импортных операциях. Основное распространение получили переводные векселя, получателем денег по которым выступал Внешэкономбанк СССР, а в настоящее время - уполномоченные банки.

4. По положению валюты на рынке.

Существует еще одна классификация валюты на уже упомянутую «слабую» и «сильную». Речь идет о взаимосвязи валютного курса и положения валюты на валютном рынке.

Причем термины эти применяются часто к валютам, которые никак не назовешь слабыми на международном уровне. Так, традиционно, в Европейском союзе «сильными» валютами признанно считаются: германская марка, английский фунт стерлингов, швейцарский франк, голландский гульден, а «слабыми» - французский франк, итальянская лира, бельгийский франк. На мировом валютном рынке расстановка валют несколько иная: к «сильным» валютам добавляются доллар США и японская иена, а все остальные валюты по отношению к ним рассматриваются как «слабые».

В определенные периоды и «сильные» валюты могут «слабеть» по отношению к своим общеизвестным «слабым» валютам. Так, при понижении курса доллара США по сравнению с французским франком, говорят о «слабости» или «похудении» доллара.

Часто в валютных отношениях применяют термин «мягкая» и «твердая» валюта, что по сути означает то же самое, что и «сильная» и «слабая» валюта, но как правило, эти термины используют при характеристике валют, не входящих в число свободно конвертируемых. Например, рубль России, рассматривается как «твердая» валюта по сравнению с «мягким» украинским карбованцем или казахстанским манатом.

1.3. Котировка валюты

Теперь определим понятие «котировка». Установление курса иностранных валют в национальной (или наоборот) называется котировкой валют. В современных условиях котировка осуществляется государственными (национальными) и крупнейшими коммерческими банками. Имеется два метода котировки: прямая и косвенная.

При прямой котировке , принятой в большинстве стран мира, в том числе и в Российской Федерации, 1,100 или 1000 денежных единиц иностранной валюты выражается в национальных валютах. Например, 1 доллар США равен 4500 руб., 10 японских Йен равны 350 руб, 1 англ. фунт стерлингов 1, 444 ам. доллара. При косвенной котировке , принятой в Англии и частично в США, за «основу» берется национальная валюта данной страны (в Англии 1 а.ф.ст. равен 2,350 немецкой марки, 1 а.ф.ст. равен 7,968 франц. франка и т.д.).

Существуют курсы продажи и курсы покупки, разница между которыми составляет прибыль банка по валютным операциям. Курс продажи - это курс, по которому банки продают иностранную валюту за национальную. Курс покупки - это курс, по которому банки покупают иностранную валюту за национальную.

При прямой котировке курс продажи более высокий, чем курс покупки. Например, в Нью-Йорке 1 ф.ст. = 1,46 ам.долл. (курс продажи) и 1 ф.ст. == 1,44 ам.долл. (курс покупки).

Курс покупателя. По этому курсу банк приобретут валюту. Например, курс 16,2200 рубля за 1 доллар означает, что банк готов купить у клиента определенную сумму долларов по цене 16,2200 за единицу американской валюты. Это соотношение может сохраняться в течение относительно продолжительного времени, но в зависимости от финансовой ситуации оно может изменяться и в течение одного дня.

Курс продавце. По этому курсу банк продает валюту. Например, курс продавца 16,4300 рубля за 1 доллар означает, что данный банк готов продать клиенту запрашиваемую сумму долларов по 16,4300 рубля за каждую единицу американской валюты. Курс продавца всегда выше курса покупателя. Разница между курсом продавца и курсом покупателя составляет прибыль банка в валютных операциях. Возможность получения этой прибыли возникает вследствие того, что банки фактически занимают на валютных рынках монопольное положение в отношении подавляющего числа юридических и физических лиц ,и, пользуясь этим положением, стараются продать иностранную валюту по более высокому курсу, а купить ее на свою национальную валюту по более низкому курсу.

Средний курс представляет собой среднюю арифметическую курса продавца и курса покупателя. Средний курс используется при экономических сопоставлениях за определенное время, а также во внешнеторговых контрактах для установления курсов валют или методов их пересчета. Средний курс используется для ориентировки и дилерами валютных рынков.

Кросс-курс представляет собой соотношение двух валют, которое определяется из их курсов по отношению к какой-либо третьей валюте. С конца 50-х гг. этого века такой третьей валютой является, как правило, американский доллар. Так вот, если бакинский банк хочет получить кросс-курс азербайджанского маната к иранскому риалу, то он при этом будет исходил» из традиционных валютных курсов обеих этих валют к американскому доллару. В средине 1998 г. за 1 американский доллар на валютном рынке давали 3950 азербайджанских манатов и 3000 иранских риалов. Учитывая эти данные, курс азербайджанского маната к иранскому риалу установлен путем пропорции 3000 : 3950, то есть он был равен 0,7594. Иными словами, за 100 азербайджанских манатов бакинский банк на валютном рынке мог получить 75,94 иранского риала.

Спот-курс

Цена валюты одной страны, выраженная в валюте другой страны, установленная на момент заключения сделки, при условии обмена валютами банками-контрагентами на второй рабочий день со дня заключения сделки. Спот-курс отражает, насколько высоко оценивается национальная валюта на момент проведения операции за пределами данной страны.

Глава 2. Сущность валютных курсов

1.2. Понятие и функции валютного курса

Международные

экономические операции связаны с обменом национальных валют. Этот обмен

происходит по определенному соотношению. Соотношение между денежными единицами

разных стран, т.е. цена денежной единицы одной страны, выраженная в денежной

единице другой страны (или в международной денежной единице), называется

валютным курсом. Валютный курс - это не технический коэффициент пересчета, а

«цена» денежной единицы данной страны, выраженная в иностранной валюте или

международных валютных единицах (ЭКЮ, СДР). Валютный курс необходим для

международных валютных, расчетных, кредитно-финансовых операций. Например,

экспортер обменивает вырученную иностранную валюту на национальную, так как в

нормальных условиях валюты других стран не обращаются в качестве денежного

средства на территории данного государства. Импортер приобретает иностранную

валюту для оплаты купленных за рубежом товаров.

Стоимостной основой валютного курса служит паритет покупательной способности

(ППС), т.е. соотношение валют по их покупательной способности. Покупательная

способность выражает средние национальные уровни цен на товары, услуги,

инвестиции. При свободном размене банкнот на золото и свободе золотого

обращения между странами валютный курс незначительно отклоняется от ППС

вследствие действия механизма золотых точек. Механизм золотых точек пределы

отклонения валютного курса от монетарного паритета (обычно не более 1 %):

нижний (при достижении которого начинается отток золота из страны) и верхний

(начинается его приток). Монетарный паритет соотношение весового содержания

золота в денежных единицах (монетах) различных стран. В условиях бумажноденежного

обращения валютные курсы могут существенно отклоняться от ППС. Для промышленно

развитых стран это отклонение составляет, по последним подсчетам, до 40 %. Во

многих развивающихся странах и странах с переходной экономикой курс

национальной валюты в 2- 4 раза ниже паритета. Отклонение валютного курса от

ППС происходит под влиянием спроса и предложения на валюту, которые в свою

очередь зависят от различных факторов. Валютные курсы публикуются в прессе.

Обычно в текущей информации содержатся котировки за два предшествующих дня и

краткосрочные прогнозы.

Валютный курс– «цена» денежной единицы одной страны, выраженная в иностранных денежных единицах или международных валютных единицах (СДР, ЭКЮ). Внешне валютный курс представляется участникам обмена как коэффициент пересчета одной валюты в другую, которая определяется соотношением спроса и предложения на валютном рынке. Однако стоимостной основой валютного курса является покупательная способность валют, выражающая средние национальные уровни цен на товары, услуги, инвестиции.

Производители и покупатели товаров и услуг с помощью валютного курса сравнивают национальные цены с ценами других стран. В результате сопоставления выявляется степень выгодности развития какого-либо производства в данной стране или инвестиций за рубежом.

В связи с резким увеличением международного движения капиталов на валютный курс влияет покупательная способность валют по отношению не только к товарам, но и финансовым активам.

2.2. Классификация и режимы валютных курсов

Таблица 1.

Классификация видов валютного курса

|

Критерий |

Виды валютного курса |

| 1. Способ фиксации |

Плавающий Фиксированный Смешанный |

| 2. Способ расчета |

Паритетный Фактический |

| 3. Вид сделок |

Срочных сделок Спот-сделок Своп-сделок |

| 4. Способ установления |

Официальный Неофициальный |

| 5. Отношение к паритету покупательной способности валют |

Завышенный Заниженный Паритетный |

| 6. Отношение к участникам сделки |

Курс покупки Курс продажи Средний курс |

| 7. По учету инфляции |

Реальный Номинальный |

| 8. По способу продажи |

Курс наличной продажи Курс безналичной продажи Оптовый курс обмена валют Банкнотный |

Основным органом валютного регулирования Российской Федерации является Центральный Банк РФ. Он определяет сферу и порядок обращения в Российской Федерации иностранной валюты и ценных бумаг в иностранной валюте, устанавливает правила проведения резидентами и нерезидентами России операций с иностранной валютой и ценными бумагами в иностранной валюте, а также правила проведения нерезидентами операций с рублями и ценными бумагами в рублях.

Режим валютного курса характеризует порядок установления курсовых соотношений между валютами. Различают фиксированный, «плавающий» курсы валют и их варианты, объединяющие в различных комбинациях отдельные элементы фиксированного и «плавающего» курсов. Такая классификация курсовых режимов в целом соответствует принятому МВФ делению валют на три группы: - валюты с привязкой (к одной валюте, «валютной корзине» или международной денежной единице); - валюты с большой гибкостью; - валюты с ограниченной гибкостью.

Режим фиксированного валютного курса

При режиме фиксированного курса центральный банк устанавливает курс национальной валюты на определенном уровне по отношению к валюте какой-либо страны, к которой «привязана» валюта данной страны, к валютной корзине (обычно в нее входят валюты основных торгово-экономических партнеров) или к международной денежной единице. Особенность фиксированного курса состоит в том, что он остается неизменным в течение более или менее продолжительного времени (нескольких лет или нескольких месяцев), т.е. не зависит от изменения спроса и предложения на валюту. Изменение фиксированного курса происходит в результате его официального пересмотра (девальвации понижения или ревальвации повышения). При фиксированном курсе центральный банк нередко устанавливает различные курсы по отдельным операциям режим множественности валютных курсов.

Режим «плавающего» или колеблющегося курса

Такой режим характерен для стран, где валютные ограничения отсутствуют или незначительны. При таком режиме валютный курс относительно свободно меняется под влиянием спроса и предложения на валюту. Режим «плавающего» курса не исключает проведение центральным банком тех или иных мероприятий, направленных на регулирование валютного курса.

Промежуточные варианты фиксированного валютного курса

К промежуточным между фиксированным и «плавающим» вариантами режима валютного курса можно отнести: - режим «скользящей фиксации», при котором центральный банк ежедневно устанавливает валютный курс исходя из определенных показателей: уровня инфляции, состояния платежного баланса, изменения величины официальных золотовалютных резервов и др.; - режим «валютного коридора», при котором центральный банк устанавливает верхний и нижний пределы колебания валютного курса.

Режим «валютного коридора» называют как режим «мягкой фиксации» (если установлены узкие пределы колебания), так и режимом «управляемого плавания» (если коридор достаточно широк). Чем шире «коридор», тем в большей степени движение валютного курса соответствует реальному соотношению рыночного спроса и предложения на валюту; - режим «совместного», или «коллективного плавания», валют, при котором курсы валют стран членов валютной группировки поддерживаются по отношению друг к другу в пределах «валютного коридора» и «совместно плавают» вокруг валют.

Глава 3. Роль валюты и валютного курса

3.1. Спрос и предложение

Курс той или иной валюты определяется взаимодействием спроса и предложения на валютном рынке. В начале, несколько упростив наш анализ, мы оставим в стороне международное кредитование и заимствование и будем основываться на предпосылке о том, что иностранная валюта используется только в сделках по импорту или экспорту товаров и услуг, а также предполагать, что по завершению всех экспортно-импортных операций резиденты хотят иметь на руках свою собственную валюту.

Исходя из этого следует, что импорт создает спрос на иностранную валюту и одновременно предложение национальной валюты. Экспорт создает предложение иностранной валюты в данной стране и одновременно спрос на ее валюту за рубежом. Таким образом, экспорт позволяет стране «зарабатывать» иностранную валюту, необходимую для оплаты импорта.

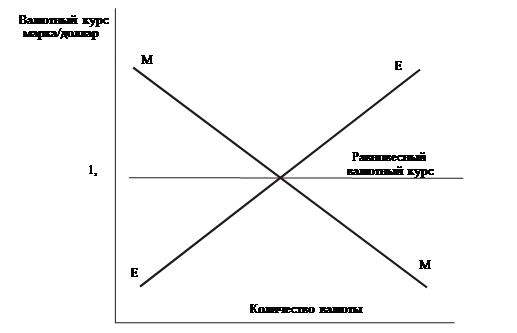

Опишем рынок иностранной валюты с помощью графика в координатах валютного курса (вертикальная ось) и количества иностранной валюты (горизонтальная ось).

Предположим, что на рынок иностранной валюты выходят немецкие импортеры и экспортеры, ведущие торговлю с США. Кривая спроса на доллары (ММ) имеет отрицательный наклон: чем выше курс доллара, (соответственно ниже курс марки), то есть чем больше марок стоит один доллар, тем меньше спрос на доллары со стороны импортеров, поскольку американские товары становятся дороже для немцев. Компьютер в 1 тыс. долл. обойдется немцу в 2 тыс. марок при курсе 2 марки за доллар (1000 х 2) и только 1,5 тыс. марок при курсе 1,5 марки за доллар (1000 х 1,5). Кривая предложения долларов (ЕЕ) имеет положительный наклон: чем выше курс доллара (соответственно ниже курс марки), тем больше спрос на немецкие товары, так как они становятся дешевле для иностранцев. При курсе 1,5 марки за доллар машина ценой 30 тыс. марок будет стоить американцу 20 тыс. долл., а при курсе 2 марки за доллар 15 тыс. долл. Следует заметить, что кривые ММ и ЕЕ строятся для заданных уровней цен и постоянных объемах совокупного спроса в обеих странах.

Как уже говорилось выше, существуют две полярно противоположные системы валютных курсов — система свободно плавающих, или гибких валютных курсов, и система фиксированных валютных курсов.

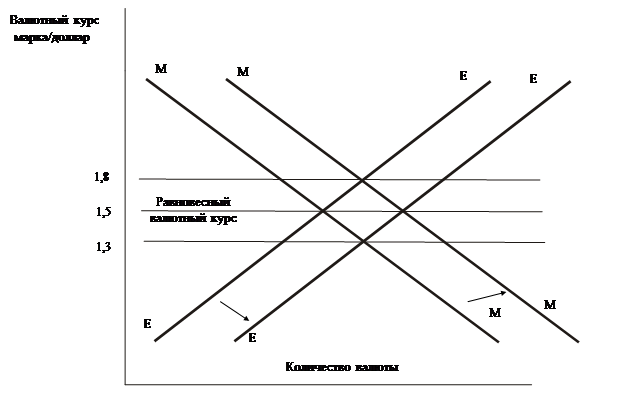

При системе свободно плавающих валютных курсов Центральный банк не вмешивается в деятельность валютного рынка и равновесный валютный курс устанавливается в точке пересечения кривых спроса и предложения. Равновесный валютный курс может изменяться под действием ряда факторов. Так, рост спроса со стороны внешнего мира на товары данной страны приведет к росту спроса на валюту этой страны и соответственно к увеличению предложения иностранной валюты при данном уровне валютного курса (кривая ЕЕ в этом случае сместится вправо). В результате валюта данной страны подорожает.

![]()

![]()

Переключение потребления с отечественных на импортные товары, напротив, будет сопровождаться ростом спроса на иностранную валюту при данном уровне валютного курса (кривая ММ в этом случае сместится вправо), что приведет к обесценению национальной валюты.

3.2. Механизм курсообразования в Российской Федерации

В России в 2003 году, как и ранее, в качестве механизма курсообразования сохраняется использование режима плавающего валютного курса при активных интеревенциях ЦБ на валютном рынке. При этом важными задачами ЦБ России остаются сглаживание резких колебаний валютного курса, не обусловленных объективными экономическими причинами, а также поддержание официальных валютных резервов на уровне, необходимом для обеспечения макроэкономической стабильности.

Переход к чистому плавающему курсу в ближайшие 2 года не планируется. Как считает вице-премьер РФ, министр финансов Алексей Кудрин, курс, безусловно, будет управляемым, но ЦБ РФ постепенно сокращает свои интервенции на валютном рынке.

Кроме того, переход на плавающий валютный курс невозможен, пока российский экспорт зависит от цены на нефть. Такое мнение высказал заместитель генерального директора холдинга "Интеррос", бывший первый замглавы Центробанка Сергей Алексашенко, выступая в прямом эфире радиостанции "Эхо Москвы". Бывший первый зампред ЦБ также высказал мнение, что установление плавающего валютного курса будет невозможно в течение ближайших трех лет, но достижимо в течение 15 лет. "Но это зависит не от Центробанка, а от развития российской экономики", - добавил он.

Российский рубль будет практически полностью конвертируемым через три года. Об этом заявил на российско-финском бизнес-форуме глава Минэкономразвития РФ Герман Греф. "С 2007 г. предполагается практически полная конвертируемость рубля, - пояснил министр. - Это связано с принятием нового закона о валютном регулировании и валютном контроле, который предусматривает отмену с 2007 года всех ограничений на перемещение капитала за границы России".

То есть свободно конвертируемый рубль - понятие преимущественно чисто техническое. Экономически оно выгодно участникам внешнеторговой деятельности, так как снижает трансакционные издержки. Но само по себе наличие или отсутствие ограничений на перемещение капитала сравнительно мало влияет на валютный курс. Он определяется законами спроса и предложения с поправкой на курсовую политику Центрального банка.

В промышленно развитых странах существуют две крайности. Большинство центробанков избегают прямого вмешательства в ситуацию на валютном рынке, предпочитая управлять национальной денежной массой путем изменения ставки рефинансирования или совершения операций на открытом рынке долговых инструментов. Другой пример подает Япония, ЦБ которой активно вмешивается в ход торгов на Forex.

Банк России, судя по всему, будет и до, и после 2007 г. придерживаться стратегии "плавающего" валютного курса и корректирующих интервенций. "В настоящее время курс российского рубля, не будучи фиксированным, является все же управляемым, хотя это управление осуществляется достаточно гибко, - подчеркивает первый зампред Центробанка Олег Вьюгин. - В основных направлениях денежно-кредитной политики [на 2004 г.], хотя и не явно, мы заявили, что мы хотели бы прийти к настоящему плавающему курсу".

Правда, тот же Олег Вьюгин неоднократно заявлял, что нынешняя ситуация не позволяет Центробанку совсем уж отказываться от вмешательства в ход валютных торгов. За ближайшие три года существенным образом ничего не изменится, если судить по сценариям социально-экономического развития страны на среднесрочную перспективу. Доля сырьевых отраслей в ВВП останется определяющей, и зависимость страны от "нефтяной иглы" не сократится. Все это означает, что динамика курса свободно конвертируемого рубля мало чем будет отличаться от нынешней: ее направление зададут внешние рынки и действия экспортеров. Разве что золотовалютные резервы в кризисной ситуации будут таять быстрее.

Динамика курса рубля в 2003 году была следующей.

Среднемесячный реальный эффективный курс рубля за январь-октябрь 2003 г. повысился на 3%, реальный курс рубля к доллару вырос на 12.9%, а к евро - снизился на 0.8%. Об этом сообщается в обзоре внутреннего валютного рынка за октябрь 2003 г., опубликованном в среду Центральным банком РФ Расчет индекса реального эффективного курса, а также реальных курсов выполнен на основе оценочных данных по инфляции и может в дальнейшем уточняться. В результате повышения среднемесячного номинального курса евро к рублю реальный эффективный курс рубля снизился в октябре по сравнению с сентябрем на 0.7%, несмотря на значительное реальное укрепление российской национальной валюты к доллару США. Как отмечает ЦБ РФ, ситуация на внутреннем валютном рынке в октябре формировалась в условиях сохранения значительных объемов экспортных валютных поступлений в страну. Как и в сентябре, практически вся поступавшая экспортная выручка реализовывалась на рынке, а общий объем предложения иностранной валюты со стороны клиентов был близок к максимальным за период с начала года значениям.

Спрос на иностранную валюту в октябре, хотя и существенно возрос (прежде всего за счет увеличения объемов покупки валюты для целей обслуживания импорта и в связи с ростом выплат по корпоративному внешнему долгу), в целом был значительно меньше предложения иностранной валюты. Избыточное предложение компенсировалось покупкой иностранной валюты Банком России, осуществляемой в целях обеспечения стабильности курсовой динамики.

Резкий скачок спроса на иностранную валюту под влиянием событий вокруг компании "ЮКОС", вызвавший рост курса до 30.08 руб. за доллар (27 октября), носил краткосрочный конъюнктурный характер и исчерпал себя уже на следующий день, в том числе в результате объемных перечислений денежных средств в бюджет. Обменный курс снизился до 29.92 руб. за доллар. В целом по итогам месяца темп снижения обменного курса доллара США к рублю был равен 2.2%. С начала года снижение официального курса доллара к рублю составило 5.8%.

Заключение

Подводя итоги данной работы, отметим, что мы рассмотрели такие понятия как валюта и валютный курс. Выяснили, что валюта – это денежная единица страны, используемая для измерения величины стоимости товаров. А валютный курс – это цена одной валюты, выраженная в другой валюте. Различают следующие виды валютных курсов: фиксированный, плавающий, курс продавца, курс покупателя, средний курс, кросс-курс.

Валютный курс выражает соотношение между денежными организациями разных стран. В целом система валютных курсов - это набор правил, посредством которых описывается роль Центрального банка на валютном рынке. Частными случаями систем являются жестко фиксированные валютные курсы и абсолютно гибкие валютные курсы, которые устанавливаются на валютных рынках без вмешательства Центрального банка. Политика валютного курса является неотъемлемой составной частью денежно-кредитной политики и должна соответствовать ее главной цели - снижению инфляции.

При рассмотрении спроса и предложении валюты можно сделать вывод, что курс той или иной валюты определяется взаимодействием спроса и предложения на валютном рынке. Импорт создает спрос на иностранную валюту и одновременно предложение национальной валюты. Экспорт создает предложение иностранной валюты в данной стране и одновременно спрос на ее валюту за рубежом. Таким образом, экспорт позволяет стране «зарабатывать» иностранную валюту, необходимую для оплаты импорта.

Так же в данной работе мы рассмотрели виды котировок валюты. Установление курса иностранных валют в национальной (или наоборот) называется котировкой валют. В современных условиях котировка осуществляется государственными (национальными) и крупнейшими коммерческими банками. Имеется два метода котировки: прямая и косвенная. При прямой котировке , принятой в большинстве стран мира, в том числе и в Российской Федерации, 1,100 или 1000 денежных единиц иностранной валюты выражается в национальных валютах. При косвенной котировке , принятой в Англии и частично в США, за «основу» берется национальная валюта данной страны.

Если анализировать работу данной курсовой, можно сделать вывод что валюта является незаменимой денежной единицей каждой страны. Без нее нельзя осуществить множество сделок и договоров.

Выбор системы валютного курса какой-либо страной, выступая важнейшей составляющей макроэкономической стабильности и экономического роста, определяется уровнем развития и размерами экономики, степенью ее открытости, состоянием финансовых рынков, степенью диверсифицированности производства, состоянием платежного баланса, уровнем конкурентоспособности, величиной резервов иностранной валюты, степенью зависимости экономики от внешней торговли, общественно-политическим климатом в обществе, состоянием национальной денежной системы, природой и характером экономических потрясений, с которыми сталкивается та или иная страна.

Предпосылкой осуществления эффективной макроэкономической политики выступает не только достоверное знание об ожидаемых изменениях валютного курса, но и выбор оптимальной с точки зрения достижения полной занятости и стабильного уровня цен системы валютного курса.

Список используемой литературы

1) Авдокушин Е.К. Международные экономические отношения. - М., 1996г.

2) Алексеев М.Л. Рынок ценных бумаг и его участники. - Российский экономический журнал.- № 5, 2000г.

3) Жуков Н.И. Из истории мировых валютных систем//ЭКО.-1997г.-№9.-с.199-209

4) Закон РФ «О валютном регулировании и валютном контроле» от 9 октября 1992 года.

5) Киреев А.В. Международная экономика. М.:Международные отношения, ч. 1, 1997г.

6) Ларионов И.К. Мезоэкономика. – М.: Дашков и К, 2002г.

7) О валютном регулировании и валютном контроле в Российской Федерации. Сборник нормативных актов. - М., 1993г.

8) Международные экономические отношения./ Под ред. В.Е. Рыбалкина. – М.: ЮНИТИ-ДАНА, 2004г.

9) Мировая экономика. Введение во внешнеэкономическую деятельность./ Под ред. А.К. Шуркалина, Е.С. Цыпиной. – М.: Логос, 2000г.

10) Миклашевская Н.А. Международная экономика. М.:Дело и сервис., 2005г.

11) Спиридонов И.А. Мировая экономика. М.: ИНФРА – М, 2004г.

12) Фигурнова Н. П. Международная экономика. М., 2005г.

13) Шалашова Н.Т. Учет валютных операций. - М., 1999г.

14) Яковлев А.Л. Валютные операции и их учет. М., 1997г.

15) Yarvard Business Review. – Российский экономический журнал.,ноябрь 2006г, февраль 2007г, март 2007г.

Приложение

Прогнозы курсов основных валют

Прогноз на 30.06.2008 Потенциальный (абс.) Рекомендуемая

USD/RUB 23.76 0.2547 Накапливать

EUR/RUB 35.53 -1.485 Продавать

EUR/USD 1.5543 -0.0138 Сокращать

Валюты с максимальным потенциалом 31.03.2008

Место Валюта Потенциал на мес.

1 ZAR 7.94%

2 CAD 0.70%

3 HKD -0.08%

Рейтинг валют по потенциалу роста относительно доллара США по состоянию на 31.03.2008

Место Валюта Тикер Потенциал на мес., %

1 Рэнд ZAR 7.94

2 Канадский доллар CAD 0.6956

3 Гонконгский доллар HKD -0.0828

4 Английский фунт GBP -0.253

5 Норвежская крона NOK -0.8995

6 Австралийский доллар AUD -1.3904

7 Сингапурский доллар SGD -2.3433

8 Шведская крона SEK -2.6725

9 Новозеландский доллар NZD -3.0068

10 Российский рубль RUB -4.1374

11 Японская иена JPY -5.3713

12 ЕВРО EUR -5.561

13 Швейцарский франк CHF -7.4821

Официальные курсы ЦБ на 26.04.2008

Тикер За Название валюты Курс, руб. Абс. изм., руб. Отн. изм., % Код

ISK 100 Исландских крон 31.6959 0.2339 0.7434 352

TRY 1 Новая турецкая лира 18.0606 0.1992 1.1153 949

XDR 1 СДР 38.5418 0.1905 0.4967 960

UAH 10 Украинских гривен 46.8782 0.1596 0.3416 980

CNY 10 Китайских юаней 33.5467 0.1215 0.3635 156

USD 1 Доллар США 23.4391 0.0943 0.4039 840

KZT 100 Казахских тенге 19.4602 0.0746 0.3848 398

BYR 1000 Белорусских рублей 10.9388 0.0466 0.4278 974

SGD 1 Сингапурский доллар 17.3366 0.0275 0.1589 702

AUD 1 Австралийский доллар 22.2109 0.0263 0.118 636

JPY 100 Японских иен 22.5963 -0.051 0.2252 392

GBP 1 Фунт стерлинг. С. Корол-ва 46.3813 -0.0772 -0.1662 826

EUR 1 ЕВРО 37.1463 -0.1143 0.3068 978

CAD 1 Канадский доллар 23.0111 -0.1186 0.5128 124

SEK 10 Шведских крон 39.7887 -0.2003 0.5009 752

DKK 10 Датских крон 49.7667 0.2104 0.421 208

CHF 1 Швейцарский франк 23.0156 -0.22 -0.9468 756

NOK 10 Норвежских крон 46.6775 -0.3981 0.8457 578

© 2010 Интернет База Рефератов