Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по делопроизводству

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Курсовая работа: Анализ финансового состояния предприятия

Курсовая работа: Анализ финансового состояния предприятия

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ УКРАИНЫ

ХАРЬКОВСКИЙ НАЦИОНАЛЬНЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

Кафедра экономического анализа

Индивидуальное задание

по курсу: "Финансовый анализ"

Выполнил: Проверила:

студент 4 к.3 гр. преподаватель

факультета ЭППетряева З.Ф.

Рубан А.Е.

Харьков 2006

Содержание

Введение

Анализ финансового состояния ГП "Завод им.В.А. Малышева"

Анализ активов предприятия

Анализ пассивов предприятия

Анализ прибыльности активов

Абсолютные показатели финансовой устойчивости

Анализ ликвидности и платежеспособности предприятия

Введение

Целью данной самостоятельной работы является углубление и закрепление полученных теоретических знаний, формирование умения структурировать полученную информацию, проводить анализ показателей и формулировать правильные выводы и рекомендации.

Задача работы - на основе изучения и обобщения экономической и специальной литературы выполнить анализ финансового состояния предприятия и сделать соответствующие выводы на основании финансовой отчетности предприятия (форма 1 "Баланс" на 31 декабря 2004 года и Форма №2 "Отчет о финансовых результатах" за 2004 год).

Анализ финансового состояния ГП "Завод им. В.А. Малышева"

ХПЗ (Харьковский паровозостроительный завод) - Завод имени В.А. Малышева - уникальное предприятие с более, чем со 100-летней историей. Данное предприятие основывалось для производства товарных паровозов и частей к ним для развивающихся железных дорог Российской Империи. Был построен к 1 ноября 1897 года.

На сегодняшний день ГП "Завод им.В.А. Малышева" насчитывает более 20 филиалов:

Управление маркетинга и сбыта;

Машиностроительный завод;

Механосборочный завод;

Литейный завод;

Дизельный завод;

Коммерческое управление;

Ремонтно-механическое предприятие;

Энергопредприятие;

Инструментальный завод;

Агрегатный завод и т.д.;

ГП "Завод им.В.А. Малышева" всегда являлся лидером украинского и советского военного машиностроения, а также тяжелого машиностроения для нефтяных скважин, угольных шахт, одним из лидеров по производству зерноуборочных комбайнов, дизелей и прочей продукции.

Сейчас ситуация на предприятии оставляет желать лучшего. Отсутствуют заказы в таких количествах, в которых они были еще несколько лет назад, образовалась задолженность по выплате заработной платы.

Анализ активов предприятия

Активы предприятия - это его средства, которые могут быть направлены в производство, на улучшение материально-технической базы, инновационную деятельность, на оплату внешних и внутренних долгов и т.д. анализ данного раздела баланса позволяет увидеть их структуру, состав, проанализировать отдельные элементы активов. Первым делом, определяется общая структура активов предприятия (табл.1.1)

Таблица 1.1

Анализ наличия, состава и структуры средств предприятия

|

Средства предприятия |

На начало отчетного периода | На конец отчетного периода | Изменения за отчетный период (+, -) | Изменения структуры, процентные пункты (гр5 - гр3) | ||||

| Сумма, тыс. грн. | Уд. вес,% | Сумма, тыс. грн. | Уд. вес,% | В тыс. грн. |

В% (гр6*100/ гр2) |

|||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1. Всего средств | 823767,00 | 100,00 | 781046,40 | 100,00 | -2720,60 | -5, 19 | 0,00 | |

| 1.1 Необоротные активы | 481853,00 | 58,49 | 459696,30 | 58,86 | -2156,70 | -4,60 | 0,36 | |

| 1.1.1 Нематериальные активы | 92,40 | 0,01 | 83,70 | 0,01 | -8,70 | -9,42 | 0,00 | |

| 1.1.2 Основные средства | 428257, 20 | 51,99 | 405681,30 | 51,94 | -2575,90 | -5,27 | -0,05 | |

| 1.2 Оборотные активы | 340796,60 | 41,37 | 320552,60 | 41,04 | -0244,00 | -5,94 | -0,33 | |

| 1.2.1 Материальные оборотные средства | 238286,50 | 28,93 | 200652,30 | 25,69 | -7634, 20 | -15,79 | -3,24 | |

| 1.2.2 Дебиторская задолженность за товары, работы, услуги | 66806,00 | 8,11 | 83288,70 | 10,66 | 16482,70 | 24,67 | 2,55 | |

| 1.3 Затраты будущих периодов | 1117,40 | 0,14 | 797,50 | 0,10 | -319,90 | -28,63 | -0,03 | |

По результатам расчетов мы видим, что наибольшую долю в структуре активов занимают необоротные активы (около 58%). Это не удивительно, так как на балансе этого крупного предприятия находится много различных производственных и хозяйственных зданий и сооружений (цеха, склады, котельные, административные здания и т.д.). Также весома доля оборотных активов - запасов, дебиторской задолженности. Это свидетельствует, что имеющиеся на предприятии средства не лежат "мертвым грузом" на счете, а находятся в обороте. Мы видим уменьшение валюты баланса, то есть оборот предприятия постепенно уменьшается. Это подтверждает наши предположения относительно неблагоприятного положения предприятия, высказанные выше.

Далее проанализируем отдельные элементы средств предприятия. Начнем с долгосрочных и нематериальных активов (табл.1.2).

Таблица 1.2

Анализ наличия, состава и структуры долгосрочных и нематериальных активов

| Статьи долгосрочных активов | На начало отчетного периода | На конец отчетного периода | Изменения за отчетный период (+, -) | Изменения структуры, процентные пункты (гр5 - гр3) | ||||

| Сумма, тыс. грн. | Уд. вес,% | Сумма, тыс. грн. | Уд. вес,% | В тыс. грн. |

В% (гр6*100/ гр2) |

|||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| Основные средства: | 1090035,80 | --- | 1078418,40 | --- | -1617,40 | -1,07 | --- | |

| первоначальная стоимость | ||||||||

| износ | 661778,60 | --- | 672737,10 | --- | 10958,50 | 1,66 | --- | |

| степень (коэффициент) износа | 0,61 | --- | 0,62 | --- | 0,02 | 2,75 | --- | |

| остаточная стоимость | 428257, 20 | 88,88 | 405681,30 | 88,25 | -2575,90 | -5,27 | -0,63 | |

| Различные финансовые инвестиции | 8,90 | 0,00 | 8,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Незавершенное строительство | 31438,60 | 6,52 | 29628,50 | 6,45 | -1810,10 | -5,76 | -0,08 | |

| Прочие необоротные активы | 2831,60 | 0,59 | 2787,50 | 0,61 | -44,10 | -1,56 | 0,02 | |

| Итого долгосрочных активов | 462536,30 | 95,99 | 438106, 20 | 95,30 | -4430,10 | -5,28 | -0,69 | |

| Нематериальные активы (по остаточной стоимости) | 92,40 | 0,02 | 83,70 | 0,02 | -8,70 | -9,42 | 0,00 | |

| Долгосрочная дебиторская задолженность | 17479,90 | 3,63 | 16956,60 | 3,69 | -523,30 | -2,99 | 0,06 | |

| Отсроченные налоговые активы | 1744,40 | 0,36 | 4549,80 | 0,99 | 2805,40 | 160,82 | 0,63 | |

| Всего долгосрочных и нематериальных активов | 481853,00 | 100,00 | 459696,30 | 100,00 | -2156,70 | -4,60 | 0,00 | |

На основе анализа табл.1.2 можно сделать вывод о том, что основные фонды предприятия уже сильно износились (на 61-62%) и требуют постепенной замены. Заменить их сейчас при существующем финансировании предприятия государством невозможно, так как о предприятии "забыли" в верхних эшелонах власти. Предприятие не получает государственные заказы, практически не финансируется. Также большая доля (около 6,5%) незавершенного строительства, то есть участков, куда были пущены денежные средства, но эти участки пока не приносят никакого (экономического и социального) эффекта. За счет списания безнадежной дебиторской задолженности уменьшается долгосрочная дебиторская задолженность. В табл.1.3 будет рассмотрена ситуация с оборотными средствами на предприятии.

Таблица 1.3

Анализ наличия, состава и структуры оборотных средств

| Статьи оборотных средств | На начало отчетного периода | На конец отчетного периода |

Изменения за отчетный период (+, -) |

Изменения структуры, процентные пункты (гр5 - гр3) | ||||

| Сумма, тыс. грн. | Уд. вес,% | Сумма, тыс. грн. | Уд. вес,% | В тыс. грн. |

В% (гр6*100/ гр2) |

|||

| Производственные запасы | 77999,50 | 22,81 | 60538,40 | 18,84 | -17461,10 | -22,39 | -3,97 | |

| Незавершенное производство | 84891,80 | 24,83 | 80531,10 | 25,06 | -4360,70 | -5,14 | 0,23 | |

| Готовая продукция | 74255,90 | 21,72 | 58432,10 | 18,18 | -5823,80 | -21,31 | -3,53 | |

| Товары | 166,70 | 0,05 | 178,10 | 0,06 | 11,40 | 6,84 | 0,01 | |

| Итого материальные оборотные средства | 237313,90 | 69,41 | 199679,70 | 62,14 | -37634,2 | -15,86 | -7,27 | |

| Денежные средства и их эквиваленты | 3189,30 | 0,93 | 4416,10 | 1,37 | 1226,80 | 38,47 | 0,44 | |

| Дебиторская задолженность за товары, работы, услуги | 66806,00 | 19,54 | 83288,70 | 25,92 | 16482,70 | 24,67 | 6,38 | |

| Дебиторская задолженность по расчетам: | 5513,40 | 1,61 | 2537,40 | 0,79 | -2976,00 | -53,98 | -0,82 | |

| с бюджетом | ||||||||

| по выданным авансам | 6494,30 | 1,90 | 2608,90 | 0,81 | -3885,40 | -59,83 | -1,09 | |

| Векселя полученные | 972,60 | 0,28 | 972,60 | 0,30 | 0,00 | 0,00 | 0,02 | |

| Прочая текущая дебиторская задолженность | 13897,40 | 4,06 | 13074,00 | 4,07 | -823,40 | -5,92 | 0,00 | |

| Прочие оборотные активы | 6609,70 | 1,93 | 13975, 20 | 4,35 | 7365,50 | 111,43 | 2,42 | |

| Расходы будущих периодов | 1117,40 | 0,33 | 797,50 | 0,25 | -319,90 | -28,63 | -0,08 | |

| Всего оборотных средств | 341914,00 | 100,00 | 321350,10 | 100,00 | -20563,90 | -6,01 | 0,00 | |

Основную долю в структуре занимают, конечно, производственные запасы, НЗП и готовая продукция. Мы замечаем большое уменьшение стоимости производственных запасов и незавершенного производства, а также готовой продукции. При этом увеличивается дебиторская задолженность за товары, работы, услуги и уменьшается прочая дебиторская задолженность. Все это приводит к снижению стоимости оборотных активов на 6%. Необходимо больше внимания уделять оборотным активам, а так как их количество зависит от количества заказов, то необходимо заниматься маркетингом, продвигая свою продукцию на мировой рынок.

В табл.1.4 оборотные средства сгруппированы по сферам производства и обращения. Это позволяет увидеть, какая доля средств предприятия идет на основную деятельность, а какая на финансовую и инвестиционную деятельность.

Таблица 1.4

Анализ размещения текущих активов в сфере производства в сфере обращения

| Статьи оборотных средств | На начало отчетного периода | На конец отчетного периода | Изменения за отчетный период (+, -) | Изменения структуры, процентные пункты (гр5 - гр3) | ||||

| Сумма, тыс. грн. | Уд. вес,% | Сумма, тыс. грн. | Уд. вес,% | В тыс. грн. |

В% (гр6*100/ гр2) |

|||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

| 1. Оборотные средства в сфере производства, всего | 164008,70 | 100,00 | 141867,00 | 100,00 | -22141,70 | -13,50 | 0,00 | |

| В том числе: | 77999,50 | 47,56 | 60538,40 | 42,67 | -17461,10 | -22,39 | -4,89 | |

| 1.1 производственные запасы | ||||||||

| 1.2 незавершенное производство | 84891,80 | 51,76 | 80531,10 | 56,77 | -4360,70 | -5,14 | 5,00 | |

| 1.3 расходы будущих периодов | 1117,40 | 0,68 | 797,50 | 0,56 | -319,90 | -28,63 | -0,12 | |

| 2. Оборотные средства в сфере обращения, всего | 177905,30 | 100,00 | 179483,10 | 100,00 | 1577,80 | 0,89 | 0,00 | |

| В том числе: | 74255,90 | 41,74 | 58432,10 | 32,56 | -15823,80 | -21,31 | -9,18 | |

| 2.1 готовая продукция | ||||||||

| 2.2 товары | 166,70 | 0,09 | 178,10 | 0,10 | 11,40 | 6,84 | 0,01 | |

| 2.3 векселя полученные | 972,60 | 0,55 | 972,60 | 0,54 | 0,00 | 0,00 | 0,00 | |

| 2.4 дебиторская задолженность за товары, работы, услуги | 66806,00 | 37,55 | 83288,70 | 46,40 | 16482,70 | 24,67 | 8,85 | |

| 2.5 дебиторская задолженность по расчетам: | 5513,40 | 3,10 | 2537,40 | 1,41 | -2976,00 | -53,98 | -1,69 | |

| с бюджетом | ||||||||

| по выданным авансам | 6494,30 | 3,65 | 2608,90 | 1,45 | -3885,40 | -59,83 | -2, 20 | |

| 2.6 прочая текущая дебиторская задолженность | 13897,40 | 7,81 | 13074,00 | 7,28 | -823,40 | -5,92 | -0,53 | |

| 2.7 денежные средства и их эквиваленты | 3189,30 | 1,79 | 4416,10 | 2,46 | 1226,80 | 38,47 | 0,67 | |

| 2.8 прочие оборотные активы | 6609,70 | 3,72 | 13975, 20 | 7,79 | 7365,50 | 111,43 | 4,07 | |

Даже на первый взгляд заметно, что в сфере обращения оборотных средств у предприятия находится больше, чем в сфере производства. Причем, в сфере производства их количество уменьшается, а в сфере обращения растет. Это свидетельствует о том, что на предприятии больше средств уже идет не на производство а на прочие расходы. Если сейчас ситуацию так и оставить на предприятии, то скоро уже его основной деятельностью будет не производство конкурентоспособной продукции, а предоставление средств дебиторам и продажа товаров, в роли которых могут выступать даже основные фонды предприятия. Анализ дебиторской задолженности (табл.1.5) нам необходим для того, чтобы узнать, сколько средств, принадлежащих предприятию, оно не может в данный момент использовать по причине распоряжения ими прочими юридическими лицами.

Таблица 1.5

Анализ состава и структуры дебиторской задолженности

| Расчеты с дебиторами | На начало года | На конец года | Изменения за отчетный период | ||||

| Сумма, тыс. грн. | Уд. вес,% | Сумма, тыс. грн. | Уд. вес,% | В тыс. грн. |

В% (гр6*100/ гр2) |

||

| 1. Дебиторская задолженность за товары, работы, услуги: | 66806,00 | 71,31 | 83288,70 | 81,27 | 16482,70 | 24,67 | |

| 1.1 чистая реализационная стоимость | |||||||

| 1.2 первоначальная стоимость | 66806,00 | --- | 83288,70 | --- | 16482,70 | 24,67 | |

| 2. Дебиторская задолженность по расчетам: | 5513,40 | 5,89 | 2537,40 | 2,48 | -2976,00 | -53,98 | |

| 2.1 с бюджетом | |||||||

| 2.2 по выданным авансам | 6494,30 | 6,93 | 2608,90 | 2,55 | -3885,40 | -59,83 | |

| 3. Прочая текущая дебиторская задолженность | 13897,40 | 14,83 | 13074,00 | 12,76 | -823,40 | -5,92 | |

| 4. Векселя полученные | 972,60 | 1,04 | 972,60 | 0,95 | 0,00 | 0,00 | |

| Итого | 93683,70 | 100,00 | 102481,60 | 100,00 | 8797,90 | 9,39 | |

Мы видим на основе анализа табл.1.5 очень большую дебиторскую задолженность за товары, работы, услуги, которая к тому же увеличилась в течение года. Это может привести к ее списанию, как безнадежной, и потере данных средств предприятием. При этом погашают свои обязательства бюджет и предприятия, которым были выданы авансы. Предприятию нельзя допустить дальнейшего роста дебиторской задолженности, так как данные средства не только не находятся в обороте для увеличения своей стоимости, но и могут обесцениться в результате инфляционных процессов в государстве.

Еще одним важным показателем при анализе активов предприятия является коэффициент оборачиваемости дебиторской задолженности, экономический смысл которого заключается в определении количества образований задолженности и поступлений ее на предприятие за год:

![]() ,

,

Где В - выручка от реализации продукции, тыс. грн.;

![]() - среднегодовая

величина дебиторской задолженности, тыс. грн.

- среднегодовая

величина дебиторской задолженности, тыс. грн.

![]()

Чтобы узнать, сколько дней необходимо для возврата задолженности, рассчитаем оборачиваемость дебиторской задолженности в днях:

![]() ,

,

гдеД - длительность анализируемого периода, дни.

![]() дней

дней

Мы видим, что за год дебиторская задолженность образуется 3 раза, а для ее возврата необходимо 118 дней.

Анализ пассивов предприятия

Под пассивами предприятия следует понимать источники покрытия затрат на формирование активов предприятия.

Анализ пассивов предполагает рассмотрение структуры пассивов, их элементов, анализ соответствия пассивов предприятия активам (источники должны соответствовать активам).

Первым делом рассмотрим общую структуру собственных и заемных средств исследуемого предприятия (табл.1.6).

Таблица 1.6

Оценка собственных и заемных источников средств предприятия

| Источники средств | На начало отчетного периода | На конец отчетного периода | Изменения за отчетный период (+; -) | ||||

| Сумма, тыс. грн. | Уд. вес,% | Сумма, тыс. грн. | Уд. вес,% | В тыс. грн. | В% (гр6*100/ гр2) | ||

| 1. Всего источников | 823767,00 | 100,00 | 781046,40 | 100,00 | -42720,60 | -5, 19 | |

| 1.1 Собственные средства | 542425,70 | 65,85 | 493523, 20 | 63, 19 | -48902,50 | -9,02 | |

| 1.1.1 Уставный капитал | 493728,30 | 59,94 | 491154,90 | 62,88 | -2573,40 | -0,52 | |

| 1.1.2 Прочий дополнительный капитал | 48796,90 | 5,92 | 48873,10 | 6,26 | 76, 20 | 0,16 | |

| 1.1.3 Нераспределенная прибыль (непокрытые убытки) | -99,50 | -0,01 | -46504,80 | -5,95 | -46405,30 | 46638,49 | |

| 1.1.4 Прочее обеспечение | 19855,40 | 2,41 | 20055,50 | 2,57 | 200,10 | 1,01 | |

| 2.1 Заемные средства | 261419,00 | 31,73 | 267405,60 | 34,24 | 5986,60 | 2,29 | |

| 2.1.1 Долгосрочные обязательства | 639,60 | 0,08 | 0,00 | 0,00 | -639,60 | -100,00 | |

| 2.1.2 Краткосрочные обязательства | 260779,40 | 31,66 | 267405,60 | 34,24 | 6626, 20 | 2,54 | |

| 2.1.2.1 Кредиты банков | 104125,80 | 12,64 | 100600,00 | 12,88 | -3525,80 | -3,39 | |

| 2.1.2.2 Текущая задолженность по долгосрочным обязательствам | 37,10 | 0,00 | 0,00 | 0,00 | -37,10 | -100,00 | |

| 2.1.2.3 Векселя выданные | 1913,60 | 0,23 | 1284,90 | 0,16 | -628,70 | -32,85 | |

| 2.1.2.4 Кредиторская задолженность за товары, работы, услуги | 41245,60 | 5,01 | 42545, 20 | 5,45 | 1299,60 | 3,15 | |

| 2.1.2.5 Текущие обязательства по расчетам | 111263,40 | 13,51 | 121807,80 | 15,60 | 10544,40 | 9,48 | |

| 2.1.2.6 Прочие текущие обязательства | 2193,90 | 0,27 | 1167,70 | 0,15 | -1026, 20 | -46,78 | |

На основе анализа табл.1.6 можно сделать следующие выводы: собственные средства предприятия уменьшаются очень большими темпами. Это свидетельствует о том, что предприятие неэффективно использует свои средства (у него увеличился в течение года непокрытый убыток). Увеличились и заемные средства, в основном, из-за увеличения текущих обязательств по расчетам. Предприятие не успевает оплачивать все свои обязательства перед работниками, бюджетом и по полученным авансам. Далее сравним активы и пассивы предприятия с целью сделать выводы об эффективности финансовой политики исследуемого предприятия. Это позволит сделать вывод о том, насколько удается покрывать затраты из различных источников Рассмотрим источники долгосрочных и нематериальных активов предприятия (табл.1.7).

Таблица 1.7

Анализ источников долгосрочных и нематериальных активов

| Долгосрочные и нематериальные активы | На начало года | На конец года | Изменения (+; -) | Источники покрытия долгосрочных и нематериальных активов | На начало года | На конец года | Изменения (+; -) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | |

|

1. Долго-срочные активы |

462536,30 | 438106,20 | -24430,10 | 1. Долгосрочные финансовые обязательства (ДФО) | 639,60 | 0,00 | -639,60 | |

| 2. Немате-риальные активы | 19316,70 | 21590,10 | 2273,40 | 2. Собственные средства | 542425,70 | 493523,20 | -48902,50 | |

| 3. Итого долго-срочных и немате-риальных активов (ДА) | 481853,00 | 459696,30 | -22156,70 | 2.1 Использованные на покрытие долгосрочных и нематериальных активов (ДА-ДФО) | 481213,40 | 459696,30 | -21517,10 | |

| 3. Итого (стр.1+стр2.1) | 481853,00 | 459696,30 | -22156,70 | |||||

| 4. Собственные источники, использованные на покрытие оборотных активов (собственные оборотные средства) (стр.2-стр.2.1) | 61212,30 | 33826,90 | -27385,40 | |||||

Мы видим, что на покрытие долгосрочных и нематериальных активов идут практически все основные средства предприятия. Причем, в начале исследуемого периода была ситуация, что для покрытия этих активов требовалось привлечение долгосрочных займов. Затем (в конце года) уже стало предприятию хватать собственных средств. Очень маленькая доля средств остается на покрытие оборотных активов предприятия (собственные оборотные средства).

Проведем анализ соответствия долгосрочных и нематериальных активов источникам их покрытия (табл.1.8)

Таблица 1.8

Анализ соответствия долгосрочных и нематериальных активов источникам их покрытия

| Долгосрочные и нематериальные активы | На начало года | На конец года | Изменения за отчетный период | Источники покрытия долгосрочных | На начало года | На конец года | Изменения за отчетный период |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Незавершенное строительство | 31438,60 | 29628,50 | -1810,10 | 1. Долгосрочные финансовые обязательства | 639,60 | 0,00 | -639,60 |

| Основные средства | 428257, 20 | 405681,30 | -22575,90 | 1.1 Кредиты банков | 0,00 | 0,00 | 0,00 |

| Долгосрочные финансовые инвестиции | 8,90 | 8,90 | 0,00 | 1.2 Прочие долгосрочные обязательства | 639,60 | 0,00 | -639,60 |

| Прочие необоротные активы | 2831,60 | 2787,50 | -44,10 | 2. Собственные источники, используемые на покрытие долгосрочных и нематериальных активов | 481213,40 | 459696,30 | -21517,10 |

| Нематериальные активы | 92,40 | 83,70 | -8,70 | Всего | 481853,00 | 459696,30 | -22156,70 |

| Долгосрочная дебиторская задолженность | 17479,90 | 16956,60 | -523,30 | ||||

| Отсроченные налоговые активы | 1744,40 | 4549,80 | 2805,40 | ||||

| Всего | 481853,00 | 459696,30 | -22156,70 |

На основе анализа табл.1.8 мы видим, что долгосрочные и нематериальные активы могут покрываться только лишь с привлечением для этого долгосрочных обязательств. В принципе, это нормальная ситуация и многие предприятия используют такую же схему покрытия. Видно, что в конце года уже покрытие происходит целиком за счет собственного капитала предприятия.

Рассмотрим источники оборотных средств (табл.1.9).

Таблица 1.9

Анализ источников оборотных средств

| Оборотные активы | На начало года | На конец года | Изменения | Источники покрытия оборотных активов | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1. Запасы и затраты | 237313,90 | 199679,70 | -37634, 20 | 1. Собственные источники | 542425,70 | 493523, 20 | -48902,50 |

| 1.1 Производ-ственные запасы | 77999,50 | 60538,40 | -17461,10 | 1.1 Использованные на покрытие долгосрочных и нематериальных активов (табл.1.7) | 481213,40 | 459696,30 | -21517,10 |

| 1.2 Незавер-шенное производство | 84891,80 | 80531,10 | -4360,70 | 1.2 Использованные на покрытие оборотных активов (табл.1.7) | 61212,30 | 33826,90 | -27385,40 |

| 1.3 Готовая продукция | 74255,90 | 58432,10 | -15823,80 | 2. Краткосрочные обязательства | 280701,70 | 287523, 20 | 6821,50 |

| 1.4 Товары | 166,70 | 178,10 | 11,40 | 2.1 Краткосрочные кредиты банков | 104125,80 | 100600,00 | -3525,80 |

|

2. Денежные средства, расчеты и прочие активы |

104600,10 | 121670,40 | 17070,30 | 2.2 Текущая задолженность по краткосрочным обязательствам | 37,10 | 0,00 | -37,10 |

| 2.1 Дебиторская задолженность за товары, работы, услуги | 66806,00 | 83288,70 | 16482,70 | 2.3 Кредиторская задолженность за товары, работы, услуги | 41245,60 | 42545, 20 | 1299,60 |

| 2.2 Дебиторская задолженность по расчетам | 12007,70 | 5146,30 | -6861,40 | 2.4 Векселя выданные | 1913,60 | 1284,90 | -628,70 |

| 2.3 Прочая текущая дебиторская задолженность | 13897,40 | 13074,00 | -823,40 | 2.5 Текущие обязательства по расчетам | 111263,40 | 121807,80 | 10544,40 |

| 2.4 Денежные средства | 3189,30 | 4416,10 | 1226,80 | 2.6 Прочие текущие обязательства | 2193,9 | 1167,7 | -1026,2 |

| 2.5 Векселя полученные | 972,60 | 972,60 | 0,00 | 2.7 Обеспечение будущих затрат и платежей | 19855,4 | 20055,5 | 200,1 |

| 2.6 Прочие оборотные активы | 6609,70 | 13975, 20 | 7365,50 | 2.8 Доходы будущих периодов | 66,90 | 62,10 | -4,80 |

| 2.7 Затраты будущих периодов | 1117,40 | 797,50 | -319,90 | ||||

| 3. Итого | 341914,00 | 321350,10 | -20563,90 | 3. Итого | 341914,00 | 321350,10 | -20563,90 |

По результатам анализа табл.1.9 делаем вывод, что к источникам оборотных средств относятся собственные средства и краткосрочные обязательства, причем основную долю занимают краткосрочные обязательства, то есть не хватает для покрытия собственного капитала. Из краткосрочных обязательств основными источниками являются текущие обязательства по расчетам, краткосрочные кредиты и кредиторская задолженность за товары, работы, услуги.

Рассмотрим ситуацию с составом и структурой кредиторской задолженности и текущих обязательств на исследуемом предприятии (табл.1.10).

Таблица 1.10

Анализ состава и структуры кредиторской задолженности и текущих обязательств по расчетам

| Расчет | На начало отчетного периода | На конец отчетного периода | Изменения за отчетный период | ||||

| Сумма, тыс. грн | Уд. вес,% | Сумма, тыс. грн | Уд. вес,% | Сумма, тыс. грн | В% (гр6*100/ гр2) | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 1. Кредиторская задолженность за товары, работы, услуги | 41245,60 | 26,71 | 42545, 20 | 25,69 | 1299,60 | 3,15 | |

| 2. Текущие обязательства по расчетам | 111263,40 | 72,05 | 121807,80 | 73,54 | 10544,40 | 9,48 | |

| 2.1 По авансам полученным | 88649,80 | 57,41 | 102672,60 | 61,99 | 14022,80 | 15,82 | |

| 2.2 С бюджетом | 5716,10 | 3,70 | 2886,70 | 1,74 | -2829,40 | -49,50 | |

| 2.3 По страхованию | 5180,70 | 3,35 | 4649,70 | 2,81 | -531,00 | -10,25 | |

| 2.4 По оплате труда | 11716,80 | 7,59 | 11598,80 | 7,00 | -118,00 | -1,01 | |

| 3. Векселя выданные | 1913,60 | 1,24 | 1284,90 | 0,78 | -628,70 | -32,85 | |

| Итого | 154422,60 | 100,00 | 165637,90 | 100,00 | 11215,30 | 7,26 | |

Из табл.1.10 видим, что кредиторская задолженность предприятия за отчетный период возросла на 3,15%, а обязательства по расчетам на 9,48%. Это свидетельствует о не самом лучшем финансовом состоянии предприятия. Способствовало этому увеличение обязательств по полученным авансам на 15,82%. Хоть и уменьшились прочие виды текущих обязательств, но данный вид (по полученным авансам) занимал изначально наибольший удельный вес в структуре, поэтому его дальнейшее увеличение так повлияло на общее состояние дел.

Анализ прибыльности активов

Основные рассчитанные показатели прибыльности активов по анализируемому предприятию сведены в таблицу 1.11

Таблица 1.11

Анализ показателей прибыльности активов (капитала)

| Показатели | Значение |

| 1 | 2 |

| 1. Чистая прибыль, тыс. грн. | -46403,5 |

| 2. Среднегодовая стоимость общих активов, тыс. грн. | 802406,7 |

| 3. Среднегодовая стоимость оборотных активов, тыс. грн. | 330674,6 |

| 4. Среднегодовая стоимость общего капитала, тыс. грн. | 802406,7 |

| 5. Среднегодовая стоимость собственного капитала, тыс. грн. | 517974,45 |

| 6. Среднегодовая стоимость перманентного капитала, тыс. грн. | 518294,25 |

| 7. Прибыльность общих активов | -0,058 |

| 8. Прибыльность оборотных активов | -0,14 |

| 9. Прибыльность общего капитала | -0,058 |

| 10. Прибыльность собственного капитала | -0,09 |

| 11. Прибыльность перманентного капитала | -0,09 |

| 12. Выручка от реализации | 291405,0 |

| 13. Прибыльность реализации | -0,159 |

Мы определили показатели прибыльности, как активов, так и пассивов предприятия. Можно сделать неутешительный вывод для предприятия, что, в связи с отрицательным значением чистой прибыли в исследуемом периоде, получились и отрицательные показатели прибыльности. Данный коэффициент, в идеале, должен стремиться к max, а у нас он получился меньше 0, то есть мало того, что прибыль меньше вложенных средств в абсолютном выражении, то есть коэффициент прибыльности меньше 1 по модулю, так еще и с отрицательным знаком.

Абсолютные показатели финансовой устойчивости

Рассмотрим абсолютные показатели финансовой устойчивости предприятия, тое есть соответствие запасов источникам их покрытия, в табл.1.12.

Таблица 1.12

Анализ финансовой устойчивости предприятия, тыс. грн.

| Показатели | На начало года | На конец года |

| 1 | 2 | 3 |

| Источники собственных средств | 542425,7 | 493523,2 |

| Необоротные активы | 481853,0 | 459696,3 |

| Продолжение табл.1.12 | ||

| 1 | 2 | 3 |

| Наличие собственных оборотных средств | 60572,7 | 33826,9 |

| Долгосрочные кредиты и заемные средства | 639,6 | 0,0 |

| Наличие собственных и долгосрочных заемных источников формирования запасов и затрат | 61212,3 | 33826,9 |

| Краткосрочные кредиты | 104125,8 | 100600,0 |

| Общая величина основных источников формирования запасов и затрат | 165338,1 | 134426,9 |

| Общая величина запасов и затрат | 237313,9 | 199679,7 |

| Излишек (недостаток) собственных оборотных средств | -176741,2 | -165852,8 |

| Излишек (недостаток) собственных и долгосрочных заемных источников формирования запасов и затрат | -176101,6 | -165852,8 |

| Излишек (недостаток) общей величины основных источников формирования запасов и затрат | -71975,8 | -65252,8 |

| Трехмерный показатель типа финансовой устойчивости | S = (0; 0; 0) | S = (0; 0; 0) |

Хотя и по результатам расчетов мы видим, что на предприятии плачевная ситуация с обеспечением затрат, но в 2004 году она стала хоть и ненамного, но лучше, чем была в 2003 году.

Относительные показатели финансовой устойчивости

Финансовая устойчивость предприятия характеризуется состоянием у собственных и заемных средств и анализируется с помощью системы финансовых коэффициентов.

Расчет и анализ относительных коэффициентов финансовой устойчивости выполним в табл.1.13.

Таблица 1.13

Расчет и анализ относительных коэффициентов финансовой устойчивости

| Показатель | На начало года | На конец года |

Абсолютные изменения |

Темп роста,% |

| 1 | 2 | 3 | 4 | 5 |

| Имущество предприятия, тыс. грн. | 823767,0 | 781046,4 | -42720,6 | 94,81 |

| Источники собственных средств, тыс. грн. | 542425,7 | 493523,2 | -48902,5 | 90,98 |

| Краткосрочные пассивы, тыс. грн. | 260779,4 | 267405,6 | 6626,2 | 102,54 |

| Долгосрочные пассивы, тыс. грн. | 639,6 | 0,0 | -639,6 | - |

| Итого заемных средств, тыс. грн. | 261419 | 267405,6 | 5986,6 | 102,29 |

| Необоротные активы, тыс. грн. | 481853,0 | 459696,3 | -22156,7 | 95,4 |

| Оборотные активы, тыс. грн. | 340796,6 | 320552,6 | -20244 | 94,06 |

| Запасы и затраты, тыс. грн. | 237313,9 | 199679,7 | -37634,2 | 84,14 |

| Собственные оборотные средства, тыс. грн. | 60572,7 | 33826,9 | -26745,8 | 55,85 |

| Продолжение табл.1.13 | ||||

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент автономии | 0,658 | 0,632 | -0,026 | 96,05 |

| Коэффициент соотношения заемных и собственных средств | 0,482 | 0,542 | 0,06 | 112,45 |

| Коэффициент обеспеченности собственными средствами | 0,178 | 0,106 | -0,072 | 59,55 |

| Коэффициент маневренности | 0,112 | 0,069 | -0,043 | 61,61 |

| Коэффициент соотношения мобильных и иммобилизованных средств | 0,707 | 0,697 | -0,01 | 98,59 |

| Коэффициент имущества производственного назначения | 0,873 | 0,844 | -0,029 | 96,68 |

| Коэффициент прогноза банкротства | 0,413 | 0,41 | -0003 | 99,27 |

Проанализируем табл.1.13. мы видим, что коэффициент автономии в пределах нормы, хотя и уменьшился в течение года; коэффициент соотношения заемных и собственных средств также в пределах нормы, хотя тоже подвергся изменениям в худшую сторону; коэффициент обеспеченности собственными оборотными средствами, хот и в пределах нормального значения, но его ухудшение за период было столь значительно, что необходимо обратить в дальнейшем внимание на него при планировании и анализе финансовых показателей; коэффициент маневренности гораздо ниже оптимального значения, к тому же в течение отчетного периода еще снизился, тем самым, снизив возможность предприятия пополнять оборотные средства за счет собственных источников; коэффициент соотношения мобильных и иммобилизованных средств показывает, что предприятие стало меньше средств вкладывать оборотные активы, а больше в необоротные; коэффициент имущества производственного назначения в пределах нормативного значения, то есть предприятие имеет достаточное количество такого имущества для нормальной жизнедеятельности и работы; наконец, коэффициент прогноза банкротства снизился, что показывает, что данное предприятие испытывает некоторые финансовые затруднения и требует внимания, если государство не обратит на него внимание, то может стать банкротом при определенных обстоятельствах.

Анализ ликвидности и платежеспособности предприятия

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы предприятия разделяются на следующие группы:

А1 - наиболее ликвидные активы - денежные средства предприятия и текущие финансовые инвестиции;

А2 - быстро реализуемые активы - дебиторская задолженность, векселя полученные и прочие оборотные активы;

А3 - медленно реализуемые активы - запасы, а также статьи из І раздела "Долгосрочные финансовые инвестиции";

А4 - труднореализуемые активы - статьи І раздела актива за вычетом статей этого раздела, включенных в предыдущую группу.

Пассивы баланса группируются по срочности их оплаты:

П1 - наиболее срочные обязательства - кредиторская задолженность, векселя выданные, текущие обязательства по расчетам и прочие текущие обязательства;

П2 - краткосрочные пассивы - краткосрочные кредиты, текущая задолженность по долгосрочным обязательствам;

П3 - долгосрочные пассивы - долгосрочные обязательства;

П4 - постоянные пассивы - раздел І "Собственный капитал" раздел II "Обеспечение предстоящих расходов и платежей".

Таблица 1.14

Анализ ликвидности баланса предприятия

| Актив | На начало года, тыс. грн. | На конец года, тыс. грн. | Пассив | На начало года, тыс. грн. | На конец года, тыс. грн. | Платежный излишек (+), недостаток (-) |

Процент покрытия обязательств |

|||

| На начало года, тыс. грн. | На конец года, тыс. грн. | На начало года,% | На конец года,% | |||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | |

|

А1 |

3189,30 | 4416,10 |

П1 |

156616,5 | 166805,6 | -153427,2 | -162389,5 | 2,04 | 2,65 | |

|

А2 |

100293,4 | 116456,8 |

П2 |

104162,9 | 100600,0 | -3869,50 | 15856,8 | 96,29 | 115,76 | |

|

А3 |

237313,9 | 199679,7 |

П3 |

639,60 | 0,00 | 236674,3 | 199679,7 | 37103,49 | 0,00 | |

|

А4 |

482970,4 | 460493,8 |

П4 |

562348,0 | 513640,8 | -79377,60 | -53147,00 | 85,88 | 89,65 | |

| Баланс | 823767,0 | 781046,4 | Баланс | 823767,0 | 781046,4 | 0,00 | 0,00 | 100,00 | 100,00 | |

Мы видим, что на предприятии отсутствует абсолютная ликвидность, так как не выполняется неравенство А1>=П1.

Рассчитаем чистый оборотный капитал предприятия:

ЧОК = АОб - ПКр,

где АОб - оборотные активы предприятия;

ПКр - краткосрочные пассивы предприятия.

ЧОКнач = 340796,6 - 260779,4 = 80017,2 тыс. грн.

ЧОКкон = 320552,6 - 267405,6 = 53147 тыс. грн.

Мы видим снижение данного показателя, а, следовательно, и снижение уровня ликвидности предприятия.

Рассчитаем коэффициенты ликвидности (табл.1.15).

Таблица 1.15

Коэффициенты ликвидности предприятия

| Показатель | Нормативное значение | Расчетное значение |

Отклонение от максимального значения |

||

| На начало года | На конец года | На начало года | На конец года | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| Коэффициент абсолютной ликвидности | 0,2 - 0,5 | 0,012 | 0,017 | -0,488 | -0,483 |

| Коэффициент промежуточной ликвидности | 0,7 - 0,8 | 0,397 | 0,452 | -0,403 | -0,348 |

| Коэффициент покрытия | 2 - 2,5 | 1,307 | 1, 199 | -1, 193 | -1,301 |

Мы видим, что структуру баланса необходимо признать неудовлетворительной, так как коэффициент покрытия на конец периода меньше 2.

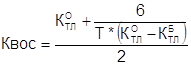

Рассчитаем коэффициент восстановления платежеспособности:

,

,

гдеК![]() ,

К

,

К![]() - значение коэффициента текущей ликвидности в отчетном и

базовом периоде соответственно;

- значение коэффициента текущей ликвидности в отчетном и

базовом периоде соответственно;

6 - период восстановления платежеспособности за 6 месяцев;

Т - отчетный период, месяцы;

2 - нормативное значение коэффициента текущей ликвидности.

КВОС = - 1,32

У предприятия нет возможности в ближайшее время восстановить платежеспособность.

Спрогнозируем вероятность банкротства с помощью модели Альтмана:

Z = 1,2 * К1 + 1,4 * К2 + 3,3 * К3, + 0,6 * К4 + 0,999 * К5,

где показатели К1, К2, К3, К4, К5 рассчитываются по следующем алгоритмам:

К1 = ![]() ,

,

К2 = ![]() ,

,

К3 = ![]() ,

,

К4 = ![]() ,

,

К5 = ![]() ,

,

Где АО - текущие активы (оборотные средства);

![]()

![]() - средняя величина валюты баланса;

- средняя величина валюты баланса;

ЧП - чистая прибыль;

ЧД - чистый доход (результат от реализации);

ИС - собственный капитал;

КТ - долгосрочные обязательства;

Кt - краткосрочные обязательства;

ВР - выручка от реализации;

ВБ - валюта баланса на конец периода.

К1 = ![]() =

0,399

=

0,399

К2 = ![]() =

- 0,058

=

- 0,058

К3 = ![]() =

0,363

=

0,363

К4 = ![]() =

1,846

=

1,846

К5 = ![]() =

0,389

=

0,389

Z = 1,2 * 0,399 + 1,4 * (-0,058) + 3,3 * 0,363 + 0,6 * 1,846 + 0,999 * 0,389 = 3,09

По данному критерию мы определили, что вероятность банкротства предприятия очень низкая. Правда, следует отметить, что данный критерий не является оптимальным для условий экономики Украины и его значению не следует уделять особое внимание.

Мы проанализировали финансовое состояние предприятия "ГП "Завод им.В.А. Малышева". Следует сделать вывод, что в целом оно неблагоприятное и существует вероятность банкротства. Отдельные показатели в течение исследуемого периода улучшались, но в целом ситуация уже несколько лет подряд становится все хуже и хуже и, если государство не обратит внимание на него, то предприятию грозит процедура санации или банкротства.

© 2010 Интернет База Рефератов